Слайд 2

1. Сущность и функции денег. Количество денег в

обращении. Формы и виды денег

2. Денежный рынок: спрос на

деньги, предложение денег. Денежные агрегаты

3. Денежная система. Закон денежного обращения

4. Банковская система РФ

5. Расчет денежной массы в экономике

6. Кредитно-денежная политика

Основные вопросы

Слайд 3

ДЕНЬГИ – это финансовый актив, используемый для совершения

сделок.

Актив – это то, что обладает ценностью.

Реальные активы – материальные ценности: оборудование, здания, мебель, бытовая техника и т.п.

Финансовые активы – ценности, представленные ценными бумагами:

1. Денежные активы (деньги)

2. Неденежные активы (доходные ценные бумаги - акции и облигации)

Слайд 4

Ликвидность

Ликвидность (liquidity — жидкий, текучий) — это способность

актива быстро и без издержек обмениваться на любой другой

актив, реальный или финансовый, или превращаться в принятое в экономике платёжное средство.

Наличные деньги обладают свойством абсолютной ликвидности.

Слайд 5

Функции денег

1. мера стоимости: то, сколько стоит товар,

что говорит продавец или то, что написано на ценнике;

2.

средство обращения: то, чем оплачивают покупку товара;

3. средство платежа: то, чем расплачиваются при покупке товара в кредит;

4. средство накопления: то, что не тратят и оставляют в наследство (золото, бриллианты, ценные бумаги, недвижимость, валюта);

5. мировые деньги: то, что используется в обороте между странами (евро, доллары).

Слайд 6

Виды денег

товарные

символические

Слайд 7

Свойства денег

Отличительная черта товарных денег: их ценность как

денег и ценность как товаров одинаковы.

портативность (в небольшом

весе заключена большая ценность — в отличие, например, от соли);

транспортабельность (удобство перевозок — в отличие от чая);

делимость (разделение слитка золота на две части не приводит к потере ценности — в отличие от скота);

однородность и сравнимость (два слитка золота одинакового веса имеют одинаковую ценность — в отличие от пушнины);

узнаваемость (золото и серебро легко отличить от других

);

относительная редкость (что обеспечивает благородным металлам достаточно большую ценность);

износостойкость (благородные металлы не подвергаются коррозии и не теряют своей ценности с течением времени — в отличие от мехов, кожи, ракушек).

Слайд 8

Символические деньги

Символические деньги - это бумажные деньги и

разменные монеты.

Особенность символических денег: их ценность как товаров

не совпадает (гораздо ниже) с их ценностью как денег.

Символические деньги не обладают внутренней ценностью.

В VIII—VII вв. до н.э. в Греции слиткам стали придавать плоскую форму, ставить вес металла и чеканить портрет правителя. Так появились монеты и монетное денежное обращение.

Слово "монета" связано с названием храма богини Юноны — Монеты в Древнем Риме, на территории которого в IV в. до н.э. производилась их чеканка.

Слайд 9

Символические деньги

Бумажные деньги впервые появились в XII в.

в Древнем Китае.

В США первые бумажные деньги были

напечатаны в 1690 г. в штате Массачусетс.

В России первый выпуск бумажных денег на сумму 1 млн руб., которые получили название ассигнаций, произошел в 1769 г. по приказу Екатерины II.

Слайд 10

Кредитные деньги

Кредитные деньги - долговое обязательство частного экономического

агента.

Существует три основные формы кредитных денег: вексель, банкнота

и депозитные деньги. Развитие и совершенствование расчётов на основе депозитных денег привело к появлению и распространению производных форм депозитных денег: чеков, кредитных карточек.

Вексель — это долговое обязательство (долговая расписка) одного экономического агента выплатить другому экономическому агенту определенную сумму, взятую взаймы, в определенный срок и с определенным вознаграждением (процентом).

Человек, получивший вексель и не получивший деньги, может передать его третьему лицу, поставив на векселе передаточную надпись — индоссамент.

Слайд 11

Кредитные деньги

Банкнота — это вексель (долговое обязательство) банка.

В современных условиях правом выпускать в обращение банкноты обладает

только центральный банк, поэтому наличные деньги являются обязательствами центрального банка, которые заключаются в том, что государство своей властью делает их законным платежным средством, обязательным к приёму в обмен на товары и услуги.

Чек — это распоряжение владельца банковского вклада выдать определенную сумму с этого вклада ему самому или другому лицу.

Слайд 12

Пластиковые карточки

Кредитные карточки (кредитные деньги) представляют собой способ

отсрочки платежа и выступают формой краткосрочного банковского кредита.

Дебетные

карточки не относятся к деньгам, поскольку предполагают возможность снимать деньги с банковского счёта в пределах суммы, ранее на него положенной, и уже включены в качестве компонента денежной массы в общую сумму средств на банковских счетах.

Слайд 13

Электронные деньги

Электронные деньги – это платёжное средство, существующее

исключительно в электронном виде, то есть в виде записей

в специализированных электронных системах. Как правило, платежи происходят с использованием Интернета, мобильного телефона и др.

Различают два вида электронных денег: на базе смарт-карт, на базе сетей. Использование электронных денег возможно анонимно и персонализировано.

Слайд 14

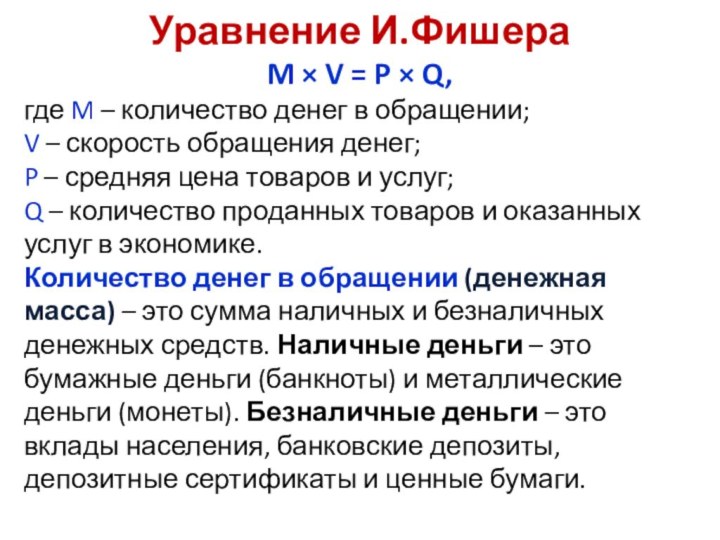

Уравнение И.Фишера

M × V = P × Q,

где M – количество денег в обращении;

V – скорость

обращения денег;

P – средняя цена товаров и услуг;

Q – количество проданных товаров и оказанных услуг в экономике.

Количество денег в обращении (денежная масса) – это сумма наличных и безналичных денежных средств. Наличные деньги – это бумажные деньги (банкноты) и металлические деньги (монеты). Безналичные деньги – это вклады населения, банковские депозиты, депозитные сертификаты и ценные бумаги.

Слайд 15

Спрос и предложение денег

Денежный рынок – это место,

где продаются и покупаются денежные средства.

Общий спрос на

деньги равен сумме спроса на деньги для сделок и спроса на деньги со стороны активов.

Предложение денег – денежная масса в обращении.

MS

MD

E

RE

Слайд 16

Влияние эмиссии денег на экономику

а) краткосрочный период

б) долгосрочный период

P P LRAS

SRAS P2

P2 AD2

P1 AD2 P1

AD1 AD1

Y1 Y2 Y Y* Y

Слайд 17

Кредит

Кредит происходит от латинского «кредитум» (ссуда, долг).

Кредит -

это сделка, договор между юридическими и физическими лицами о

займе или ссуде.

Принципы кредитования:

возвратность;

срочность (краткосрочные - до 1 года, среднесрочные -2-5 лет и долгосрочные - 6-10 лет кредиты);

обеспеченность (под квартиру - ипотека, под запасы продукции);

целевое назначение (например, бизнес-план);

платность (%).

Слайд 18

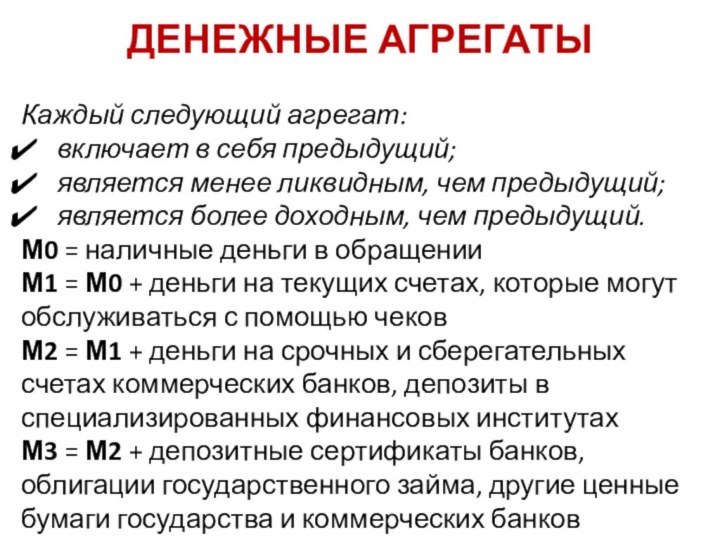

ДЕНЕЖНЫЕ АГРЕГАТЫ

Каждый следующий агрегат:

включает в себя предыдущий;

является менее

ликвидным, чем предыдущий;

является более доходным, чем предыдущий.

М0 = наличные

деньги в обращении

М1 = М0 + деньги на текущих счетах, которые могут обслуживаться с помощью чеков

М2 = М1 + деньги на срочных и сберегательных счетах коммерческих банков, депозиты в специализированных финансовых институтах

М3 = М2 + депозитные сертификаты банков, облигации государственного займа, другие ценные бумаги государства и коммерческих банков

Слайд 19

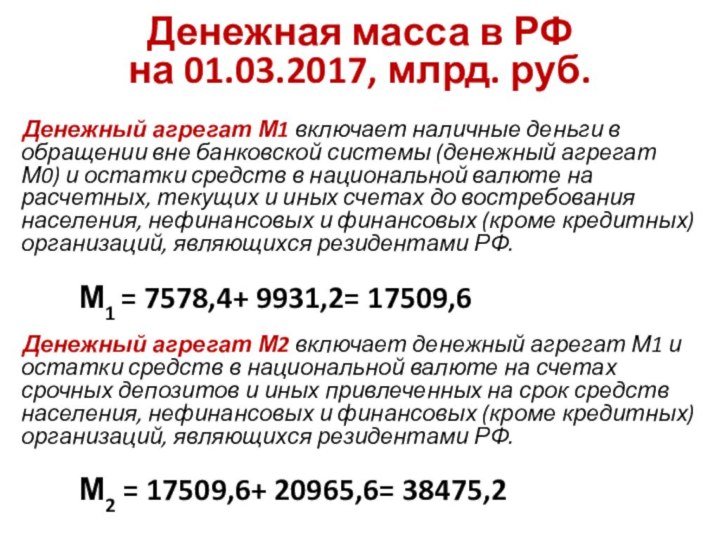

Денежная масса в РФ

на 01.03.2017, млрд. руб.

Денежный

агрегат М1 включает наличные деньги в обращении вне банковской

системы (денежный агрегат М0) и остатки средств в национальной валюте на расчетных, текущих и иных счетах до востребования населения, нефинансовых и финансовых (кроме кредитных) организаций, являющихся резидентами РФ.

М1 = 7578,4+ 9931,2= 17509,6

Денежный агрегат М2 включает денежный агрегат М1 и остатки средств в национальной валюте на счетах срочных депозитов и иных привлеченных на срок средств населения, нефинансовых и финансовых (кроме кредитных) организаций, являющихся резидентами РФ.

М2 = 17509,6+ 20965,6= 38475,2

Слайд 20

Денежная система

– это исторически сложившаяся в каждой стране

форма организации денежного обращения, законодательно установленная государством.

Элементы денежной системы:

национальная денежная единица,

масштаб цен,

эмиссионная система,

формы денег,

валютный паритет – соотношение национальной валюты с валютами других стран,

институты денежной системы (Министерство финансов, Центральный банк, налоговые органы, Гознак и Монетный двор).

Слайд 21

Денежное обращение

- непрерывное движение денег, выполняющих функции средства

обращения и платежа и обслуживающих кругооборот товаров и услуг.

Закон

денежного обращения К. Маркса

М = (ТЦ – К + П – ВП) / V,

где М – количество денег в обращении;

ТЦ – сумма цен товаров, подлежащих реализации;

К – сумма цен товаров, проданных в кредит;

П – сумма цен товаров, срок платежа по которым наступил;

ВП – взаимопогашаемые платежи;

V – скорость обращения одной денежной единицы.

«Монетарное» (денежное) правило

темпы роста денежной массы в стране должны соответствовать темпам роста реального ВВП при условии стабильности цен.

M (в %) + V (в %) = P (в %) + Y (в %).

Слайд 22

Банковская система…

– это совокупность кредитно-финансовых институтов, которые

аккумулируют свободные денежные капиталы, доходы и сбережения различных слоев

населения и предоставляют их в ссуду фирмам, правительству и частным лицам.

Банковская система РФ состоит из двух уровней:

верхний уровень – Центральный банк (Банк России),

нижний уровень – коммерческие банки.

Слайд 23

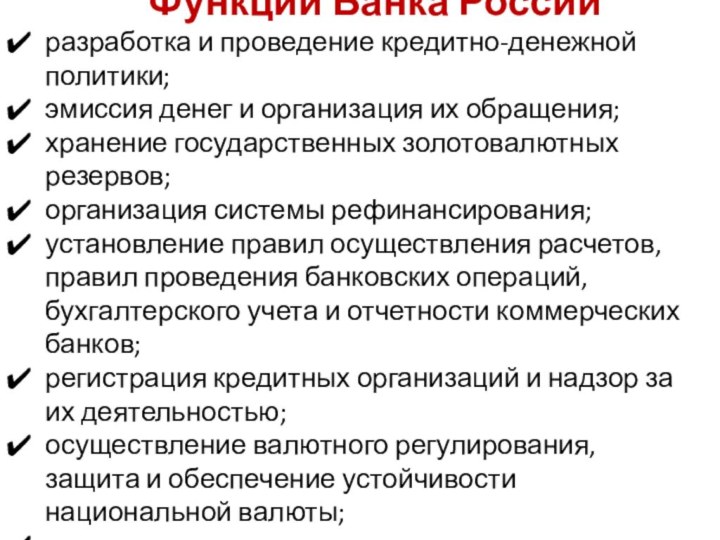

Функции Банка России

разработка и проведение кредитно-денежной политики;

эмиссия денег

и организация их обращения;

хранение государственных золотовалютных резервов;

организация системы рефинансирования;

установление

правил осуществления расчетов, правил проведения банковских операций, бухгалтерского учета и отчетности коммерческих банков;

регистрация кредитных организаций и надзор за их деятельностью;

осуществление валютного регулирования, защита и обеспечение устойчивости национальной валюты;

проведение валютного контроля.

Слайд 24

Функции коммерческих банков

привлечение денежных средств (депозитов) на условиях

платности, срочности, возвратности и гарантированности (пассивные операции);

размещение привлеченных средств

от своего имени и на свой риск на условиях платности, срочности, возвратности и гарантированности (активные операции);

открытие и ведение банковских отчетов;

купля и продажа национальной валюты и др.

Слайд 25

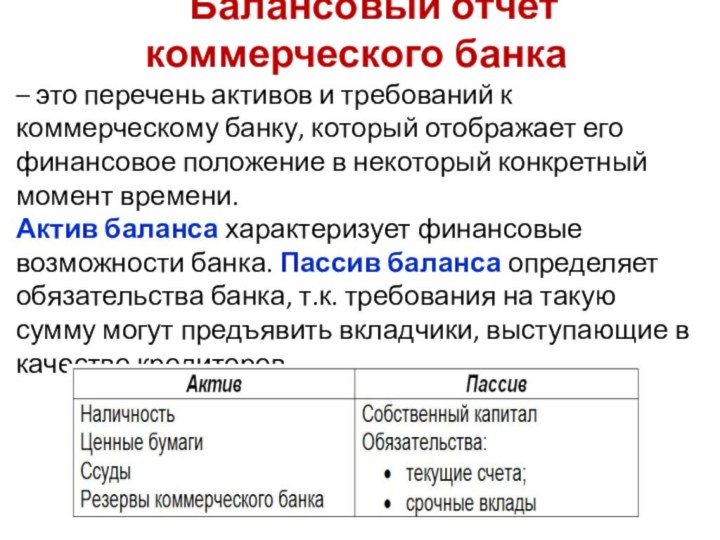

Балансовый отчет коммерческого банка

– это перечень активов

и требований к коммерческому банку, который отображает его финансовое

положение в некоторый конкретный момент времени.

Актив баланса характеризует финансовые возможности банка. Пассив баланса определяет обязательства банка, т.к. требования на такую сумму могут предъявить вкладчики, выступающие в качестве кредиторов.

Слайд 26

Платёжеспособность и ликвидность

Основную часть дохода коммерческого банка

составляет разница между процентами по кредитам и процентами по

депозитам.

Платёжеспособность банка означает, что величина его активов должна быть равна его задолженности, что позволяет банку вернуть всем вкладчикам размещенные в нем суммы депозитов по первому требованию.

Ликвидность банка — это способность банка вернуть вклады любому количеству клиентов наличными деньгами.

Основным источником банковских фондов, которые могут быть предоставлены в кредит, являются депозиты до востребования (средства на текущих счетах).

Слайд 27

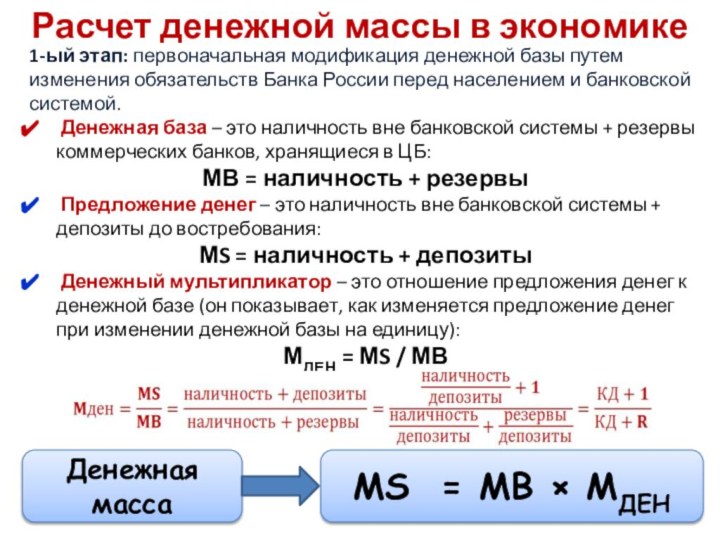

Расчет денежной массы в экономике

1-ый этап: первоначальная модификация

денежной базы путем изменения обязательств Банка России перед населением

и банковской системой.

Денежная база – это наличность вне банковской системы + резервы коммерческих банков, хранящиеся в ЦБ:

МВ = наличность + резервы

Предложение денег – это наличность вне банковской системы + депозиты до востребования:

МS = наличность + депозиты

Денежный мультипликатор – это отношение предложения денег к денежной базе (он показывает, как изменяется предложение денег при изменении денежной базы на единицу):

МДЕН = МS / МВ

МS = МВ × МДЕН

Денежная масса

Слайд 28

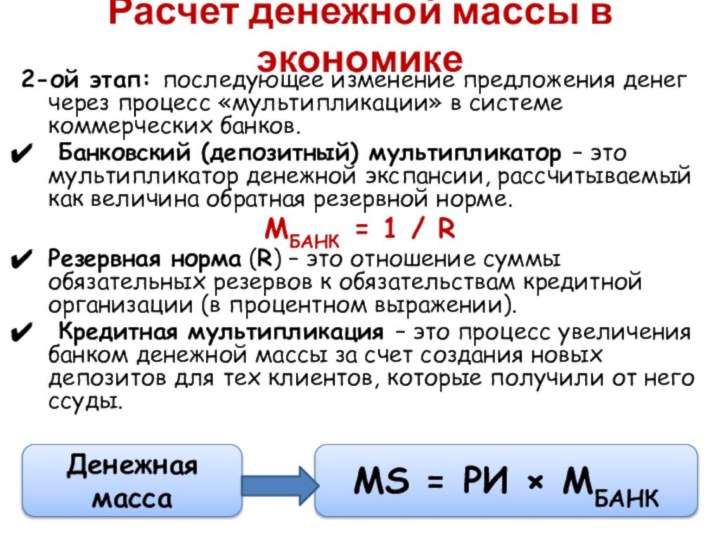

Расчет денежной массы в экономике

2-ой этап: последующее изменение

предложения денег через процесс «мультипликации» в системе коммерческих банков.

Банковский (депозитный) мультипликатор – это мультипликатор денежной экспансии, рассчитываемый как величина обратная резервной норме.

МБАНК = 1 / R

Резервная норма (R) – это отношение суммы обязательных резервов к обязательствам кредитной организации (в процентном выражении).

Кредитная мультипликация – это процесс увеличения банком денежной массы за счет создания новых депозитов для тех клиентов, которые получили от него ссуды.

Денежная масса

МS = РИ × МБАНК

Слайд 29

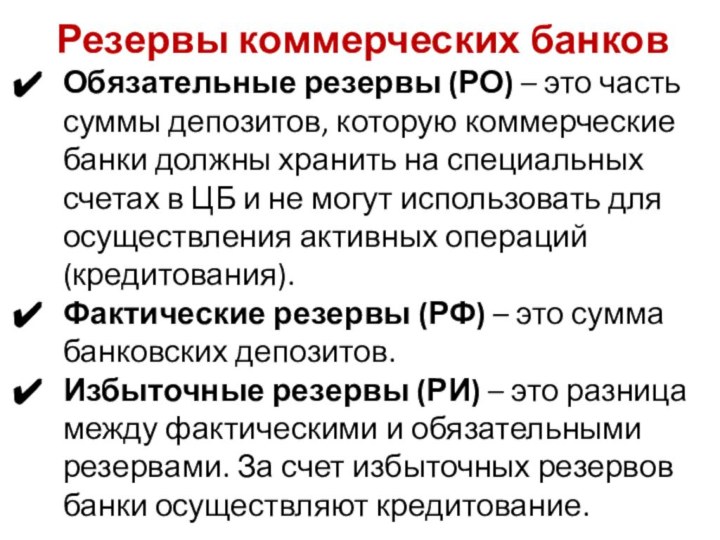

Резервы коммерческих банков

Обязательные резервы (РО) – это часть

суммы депозитов, которую коммерческие банки должны хранить на специальных

счетах в ЦБ и не могут использовать для осуществления активных операций (кредитования).

Фактические резервы (РФ) – это сумма банковских депозитов.

Избыточные резервы (РИ) – это разница между фактическими и обязательными резервами. За счет избыточных резервов банки осуществляют кредитование.

Слайд 30

Кредитная мультипликация

(пример расчета)

Слайд 31

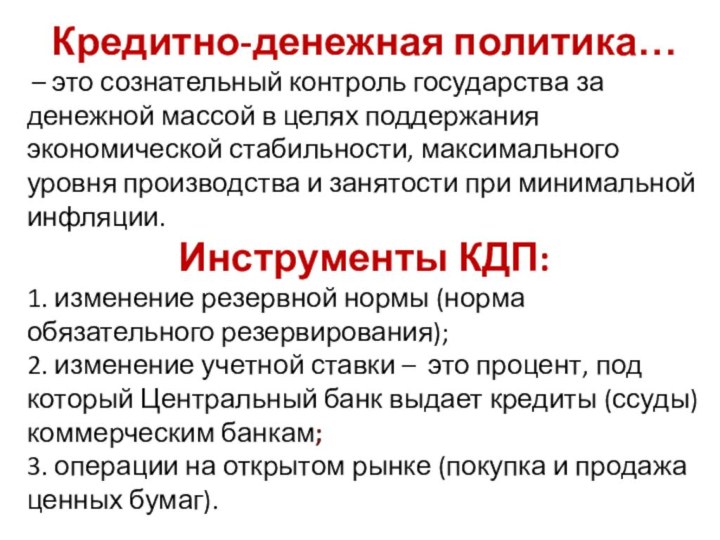

Кредитно-денежная политика…

– это сознательный контроль государства за

денежной массой в целях поддержания экономической стабильности, максимального уровня

производства и занятости при минимальной инфляции.

Инструменты КДП:

1. изменение резервной нормы (норма обязательного резервирования);

2. изменение учетной ставки – это процент, под который Центральный банк выдает кредиты (ссуды) коммерческим банкам;

3. операции на открытом рынке (покупка и продажа ценных бумаг).

Слайд 32

1. «Политика дешевых денег»

проводится при росте безработицы и

недоиспользовании производственных мощностей, когда фактический ВВП меньше потенциального, т.е.

в экономике кризис.

ЦБ должен позаботиться об увеличении предложения денег для стимулирования совокупных расходов.

Ключ к решению этой проблемы – в росте избыточных резервов коммерческих банков.

Задача «политики дешевых денег»

– сделать кредит дешевым и легкодоступным, для того чтобы увеличить объем совокупных расходов и занятость.

Слайд 33

Инструменты

«политики дешевых денег»:

1. Понижение резервной нормы высвобождает

часть ресурсов коммерческих банков для осуществления кредитных операций, усиливает

мультипликационный эффект и приводит к росту предложения денег.

2. Понижение ставки рефинансирования способствует росту избыточных резервов коммерческих банков за счет заимствований у ЦБ, усиливает мультипликационный эффект и приводит к росту предложения денег.

3. Покупка ЦБ ценных бумаг у коммерческих банков и населения приводит к увеличению резервов коммерческих банков и росту личных счетов частных лиц. Резервы экономических агентов отражаются на специальных счетах коммерческих банков в ЦБ. Дополнительные ресурсы коммерческих банков увеличивают объемы выдаваемых кредитов, начинается процесс мультипликативного расширения денежной массы.

Слайд 34

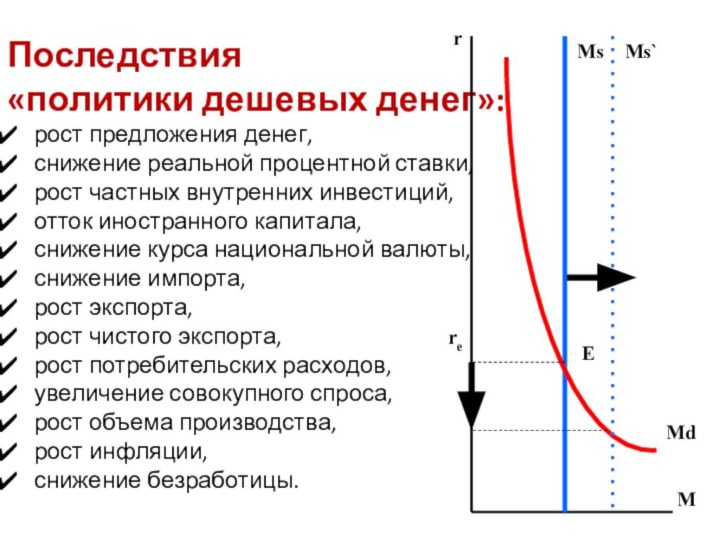

Последствия

«политики дешевых денег»:

рост предложения денег,

снижение реальной

процентной ставки,

рост частных внутренних инвестиций,

отток иностранного капитала,

снижение курса национальной валюты,

снижение импорта,

рост экспорта,

рост чистого экспорта,

рост потребительских расходов,

увеличение совокупного спроса,

рост объема производства,

рост инфляции,

снижение безработицы.

Е

М

Слайд 35

2. «Политика дорогих денег»

проводится в период инфляции и

чрезмерного роста совокупного спроса, когда фактический ВВП превосходит потенциальный,

т.е. в экономике подъем.

ЦБ должен попытаться понизить совокупные расходы путем ограничения или сокращения предложения денег.

Ключ к решению этой проблемы – в понижении резервов коммерческих банков.

Задача «политики дорогих денег»

- ограничить денежное предложение для того, чтобы понизить совокупные расходы и сдержать инфляционное давление.

Слайд 36

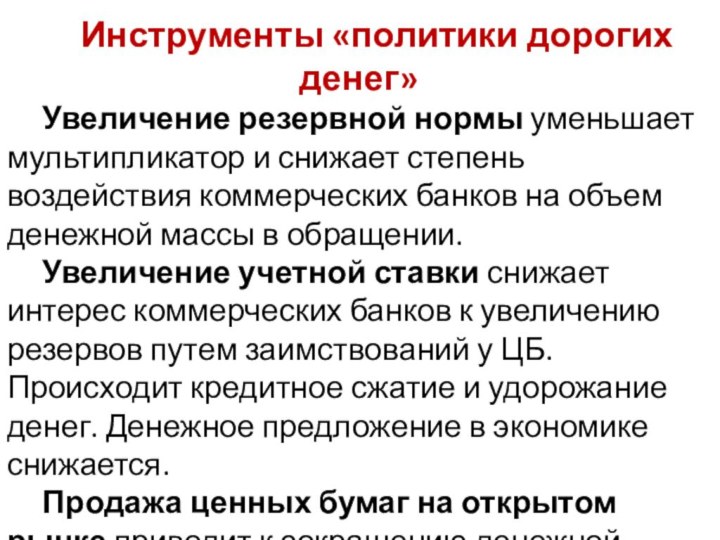

Инструменты «политики дорогих денег»

Увеличение резервной нормы уменьшает мультипликатор

и снижает степень воздействия коммерческих банков на объем денежной

массы в обращении.

Увеличение учетной ставки снижает интерес коммерческих банков к увеличению резервов путем заимствований у ЦБ. Происходит кредитное сжатие и удорожание денег. Денежное предложение в экономике снижается.

Продажа ценных бумаг на открытом рынке приводит к сокращению денежной массы в обращении.

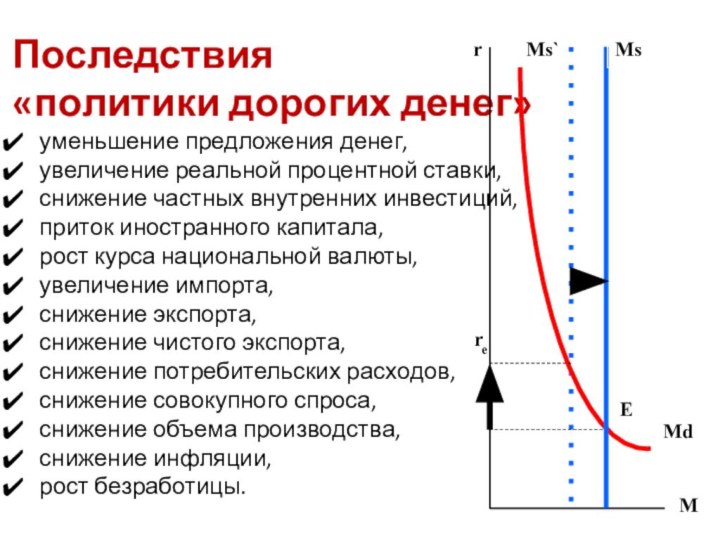

Слайд 37

Последствия

«политики дорогих денег»

уменьшение предложения денег,

увеличение

реальной процентной ставки,

снижение частных внутренних инвестиций,

приток иностранного

капитала,

рост курса национальной валюты,

увеличение импорта,

снижение экспорта,

снижение чистого экспорта,

снижение потребительских расходов,

снижение совокупного спроса,

снижение объема производства,

снижение инфляции,

рост безработицы.

Е

Слайд 38

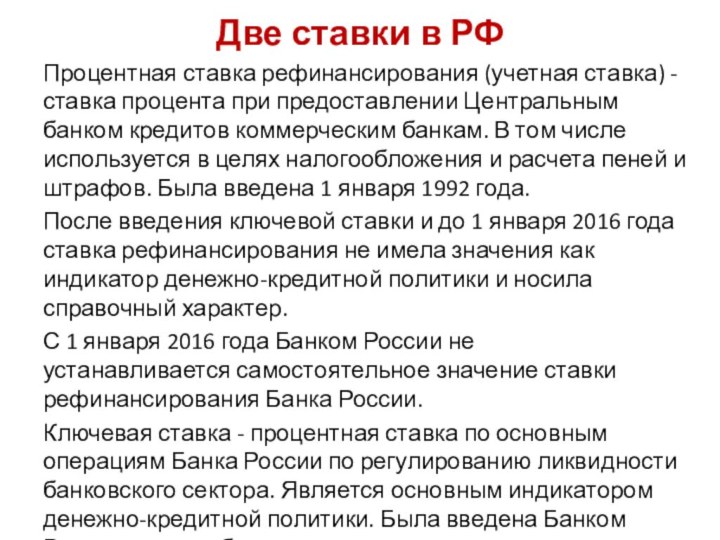

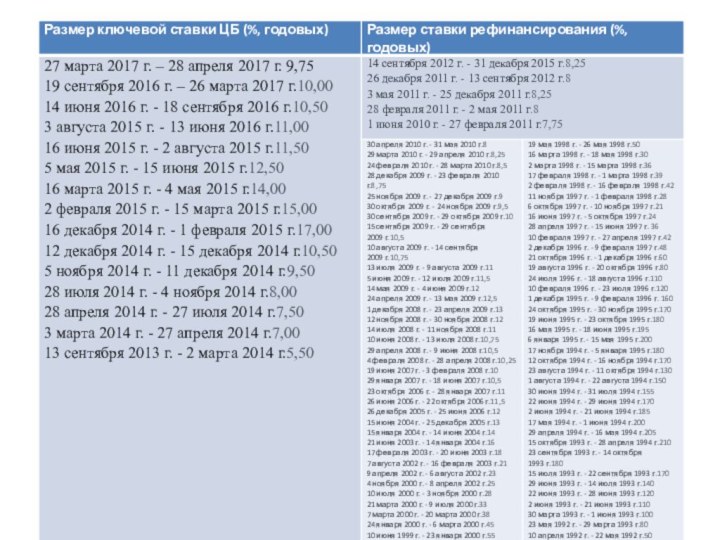

Две ставки в РФ

Процентная ставка рефинансирования (учетная ставка)

- ставка процента при предоставлении Центральным банком кредитов коммерческим

банкам. В том числе используется в целях налогообложения и расчета пеней и штрафов. Была введена 1 января 1992 года.

После введения ключевой ставки и до 1 января 2016 года ставка рефинансирования не имела значения как индикатор денежно-кредитной политики и носила справочный характер.

С 1 января 2016 года Банком России не устанавливается самостоятельное значение ставки рефинансирования Банка России.

Ключевая ставка - процентная ставка по основным операциям Банка России по регулированию ликвидности банковского сектора. Является основным индикатором денежно-кредитной политики. Была введена Банком России 13 сентября 2013 года