- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Чистая приведенная стоимость

Содержание

- 2. Чистая приведенная стоимостьВо-вторых, необходимо определить соответствующие альтернативные

- 3. Чистая приведенная стоимостьСумма дисконтированных денежных потоков, генерируемых

- 4. Чистая приведенная стоимостьВ-четвертых, нужно рассчитать чистую приведенную

- 5. Чистая приведенная стоимостьОднако слушатель, к сожалению, часто

- 6. Чистая приведенная стоимостьПопробуем доказать ошибочность такого подхода

- 7. Чистая приведенная стоимостьВ данный момент общая рыночная

- 8. Чистая приведенная стоимостьСледовательно, стоимость других активов и

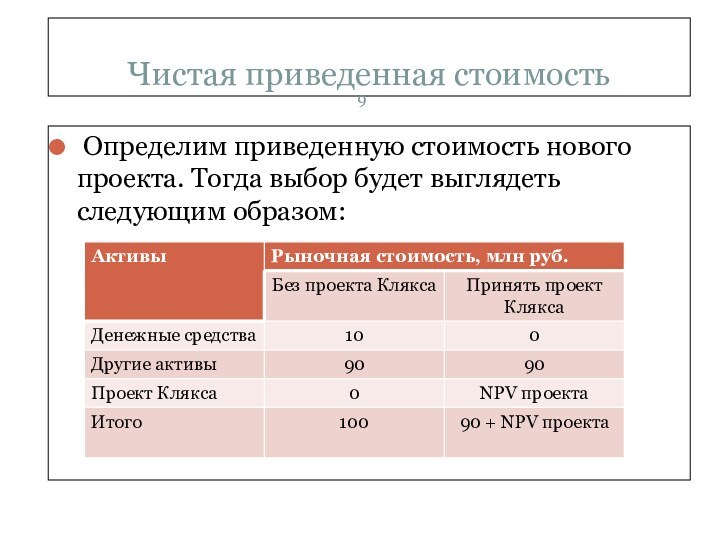

- 9. Чистая приведенная стоимость Определим приведенную стоимость нового проекта. Тогда выбор будет выглядеть следующим образом:

- 10. Чистая приведенная стоимостьОчевидно, проект Клякса стоит принять,

- 11. Чистая приведенная стоимостьНа этот вопрос можно ответить

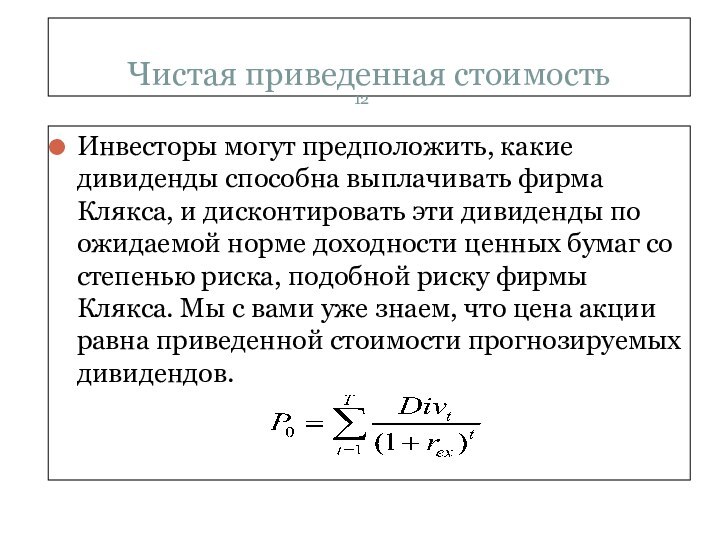

- 12. Чистая приведенная стоимостьИнвесторы могут предположить, какие дивиденды

- 13. Чистая приведенная стоимостьТак как проект Клякса составляет

- 14. Чистая приведенная стоимостьКроме того, ставка, по которой

- 15. Чистая приведенная стоимостьКонечно, пример фирмы Клякса -

- 16. Чистая приведенная стоимостьМы знаем, что другие активы

- 17. Чистая приведенная стоимостьМожно уверенно сказать, что определяя

- 18. Чистая приведенная стоимостьУ нашего слушателя появляется новый

- 19. Чистая приведенная стоимостьЭту тему мы уже обсуждали,

- 20. Чистая приведенная стоимостьСтавка дисконта представляет собой альтернативные

- 21. Чистая приведенная стоимостьНа следующем рисунке представлены альтернативы использования денежных средств:

- 22. Чистая приведенная стоимостьНа этом рисунке показан выбор

- 23. Чистая приведенная стоимостьКогда мы дисконтируем потоки денежных

- 24. Чистая приведенная стоимостьЕще раз обратим внимание слушателя,

- 25. Чистая приведенная стоимостьВ общем случае мы должны

- 26. Чистая приведенная стоимостьПредставляется, что теперь любознательный слушатель

- 27. Чистая приведенная стоимостьСейчас мы предлагаем четыре наиболее

- 28. Чистая приведенная стоимостьПринимая во внимание эти альтернативные

- 29. Чистая приведенная стоимостьПервое правило чистой приведенной стоимости

- 30. Чистая приведенная стоимостьВторое правило - чистая приведенная

- 31. Чистая приведенная стоимостьЛюбое правило инвестирования, на которое

- 32. Чистая приведенная стоимостьТретье правило — поскольку приведенные

- 33. Чистая приведенная стоимостьЭто свойство аддитивности стоимостей имеет

- 34. Чистая приведенная стоимостьПоэтому маловероятно, что аналитик ошибется

- 35. Чистая приведенная стоимостьИ если аналитик будет невнимателен,

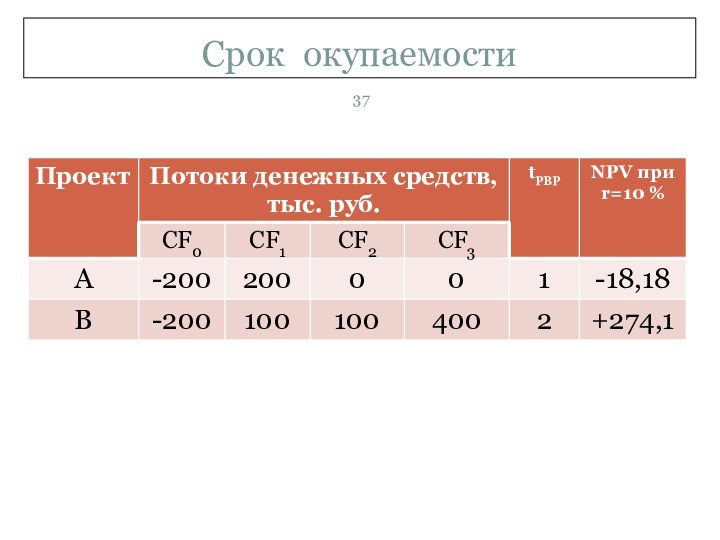

- 36. Срок окупаемостиКомпании часто требуют, чтобы первоначальные инвестиции

- 37. Срок окупаемости

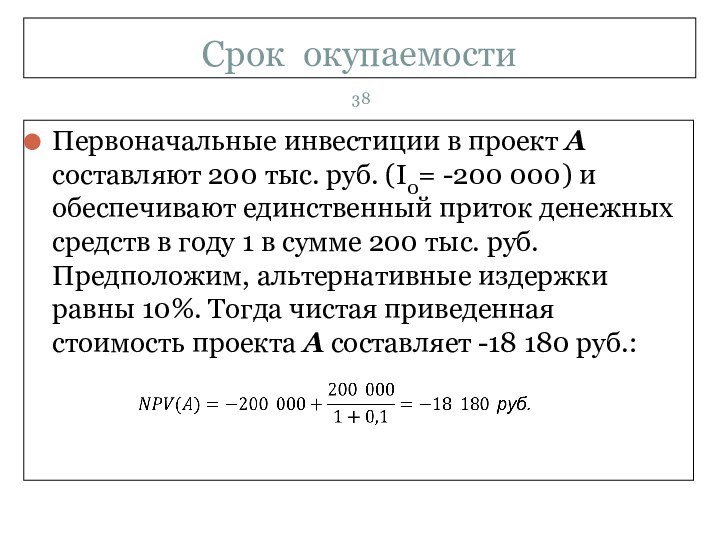

- 38. Срок окупаемостиПервоначальные инвестиции в проект А составляют

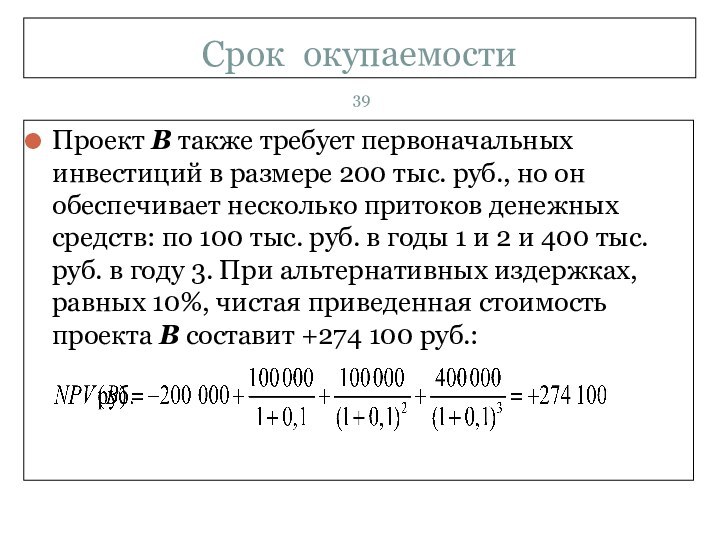

- 39. Срок окупаемостиПроект В также требует первоначальных инвестиций

- 40. Срок окупаемостиТеперь давайте посмотрим, как быстро окупятся

- 41. Срок окупаемостиЕсли компания придерживается правила, что период

- 42. Срок окупаемости Следовательно, вне зависимости от

- 43. Срок окупаемости Причина расхождения в результатах состоит

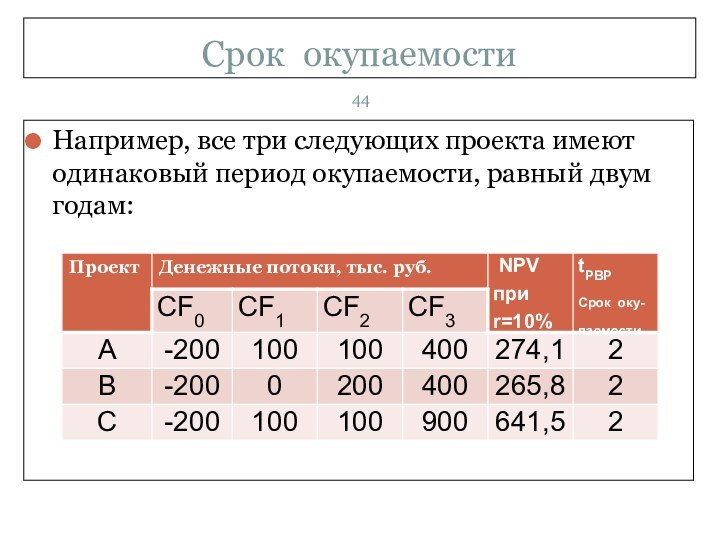

- 44. Срок окупаемостиНапример, все три следующих проекта имеют одинаковый период окупаемости, равный двум годам:

- 45. Срок окупаемостиСогласно правилу окупаемости, все эти три

- 46. Срок окупаемостиРуководствуясь правилом окупаемости, компания должна определить

- 47. Срок окупаемостиЕсли в среднем периоды окупаемости достаточно

- 48. Срок окупаемостиМногие фирмы, которые действуют в соответствии

- 49. Срок окупаемостиЕсть возможность поступать более обоснованно. Если

- 50. Срок окупаемостиЕсли в среднем инвестиции осуществляются равномерно

- 51. Срок окупаемостиОднако этот принцип "оптимального" периода окупаемости

- 52. Срок окупаемостиНекоторые финансовые менеджеры, прежде чем определять

- 53. Срок окупаемостиЭта модификация принципа окупаемости позволяет избежать

- 54. Срок окупаемостиПредположим, есть два взаимоисключающих инвестиционных проекта,

- 55. Срок окупаемостиПотоки денежных средств для проекта А

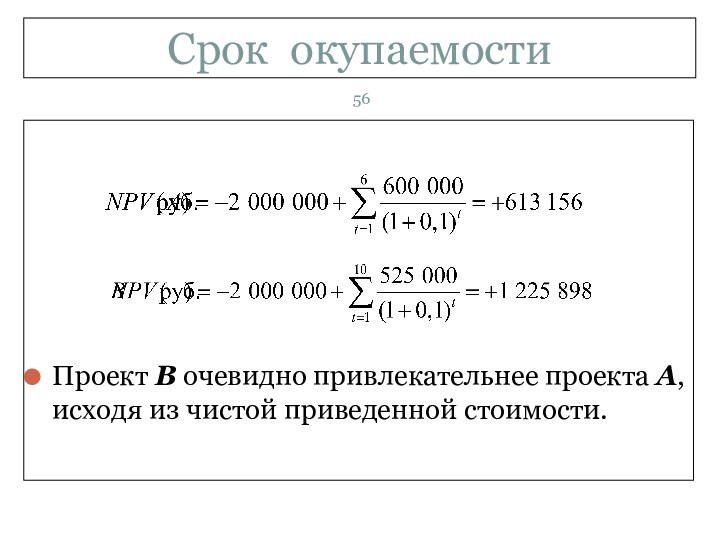

- 56. Срок окупаемостиПроект В очевидно привлекательнее проекта А, исходя из чистой приведенной стоимости.

- 57. Срок окупаемостиЕжегодное поступление денег по проекту А

- 58. Срок окупаемостиПериод окупаемости проекта А немногим меньше

- 59. Срок окупаемостиДисконтированная окупаемость служит лучшим критерием, чем

- 60. Срок окупаемостиЭтот показатель полезный, но не слишком.

- 61. Бухгалтерская норма рентабельностиНекоторые компании оценивают инвестиционные проекты

- 62. Бухгалтерская норма рентабельностиЗатем этот коэффициент сравнивается с

- 63. Бухгалтерская норма рентабельностиПример. В следующей таблице

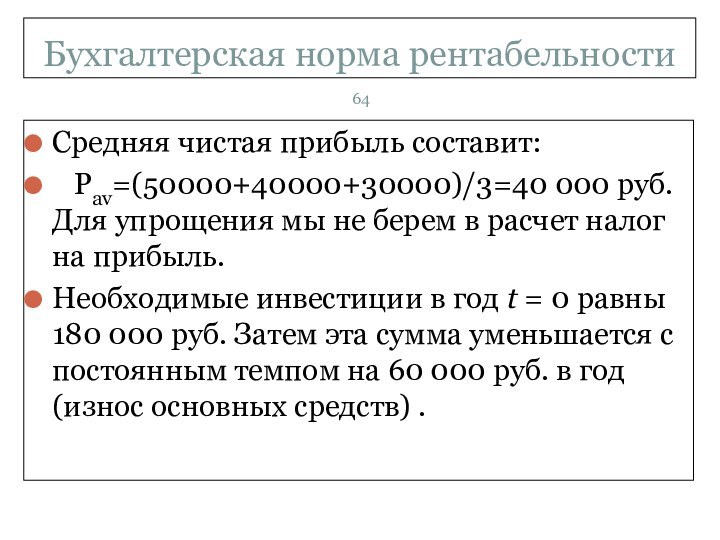

- 64. Бухгалтерская норма рентабельностиСредняя чистая прибыль составит:

- 65. Бухгалтерская норма рентабельностиТаким образом, номинальная стоимость новых

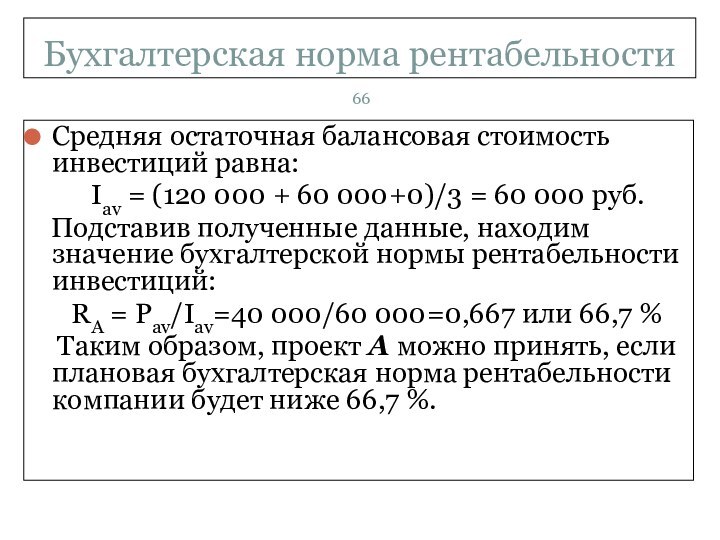

- 66. Бухгалтерская норма рентабельностиСредняя остаточная балансовая стоимость инвестиций

- 67. Бухгалтерская норма рентабельностиДанный показатель эффективности инвестиционного проекта

- 68. Бухгалтерская норма рентабельностиЕсли в правиле окупаемости инвестиций

- 69. Бухгалтерская норма рентабельностиВ следующей таблице приводятся данные

- 70. Чистая приведенная стоимость

- 71. Бухгалтерская норма рентабельностиВо-вторых, показатель средней прибыли в

- 72. Бухгалтерская норма рентабельностиНапример, бухгалтеры относят некоторые направления

- 73. Бухгалтерская норма рентабельностиВозмещение капитальных затрат происходит согласно

- 74. Бухгалтерская норма рентабельностиПоэтому средняя прибыль в расчете

- 75. Бухгалтерская норма рентабельностиОднако решения бухгалтера не в

- 76. Бухгалтерская норма рентабельностиКомпания, использующая показатель средней прибыли

- 77. Бухгалтерская норма рентабельностиВ таких случаях компании с

- 78. Бухгалтерская норма рентабельностиПравило окупаемости плохой критерий. Правило

- 79. Внутренняя норма доходностиСледующим критерием оценки эффективности инвестиционного

- 80. Внутренняя норма доходностиИ когда мы будем анализировать

- 81. Внутренняя норма доходностиПрежде всего, обратим внимание нашего

- 82. Внутренняя норма доходности Данное утверждение, если его

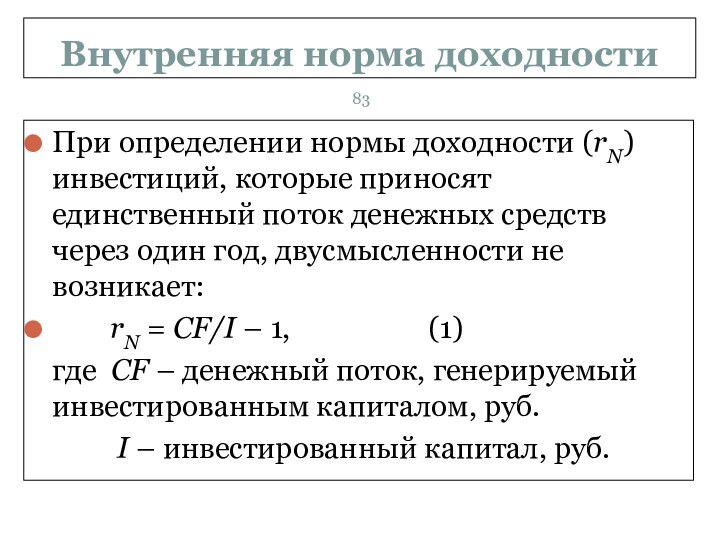

- 83. Внутренняя норма доходностиПри определении нормы доходности (rN)

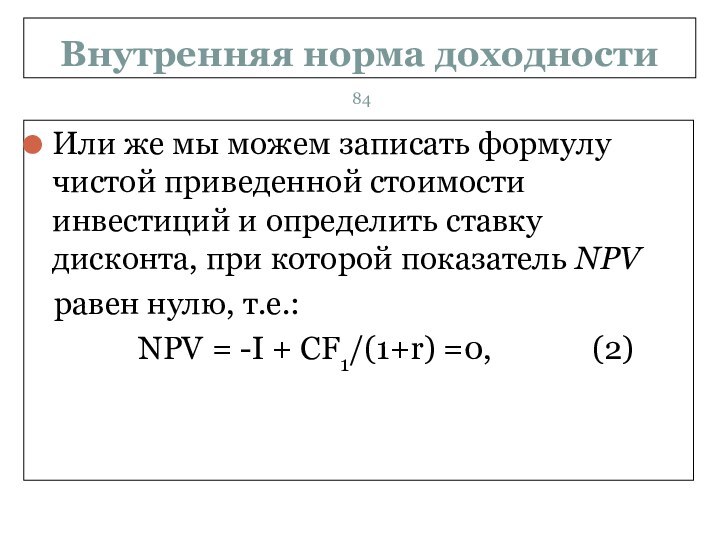

- 84. Внутренняя норма доходностиИли же мы можем записать

- 85. Внутренняя норма доходностигде I – инвестированный капитал

- 86. Внутренняя норма доходностиКонечно, CF1 — это поступления,

- 87. Внутренняя норма доходностиК сожалению, нет вполне удовлетворительного

- 88. Внутренняя норма доходностиПоказатель внутренней нормы доходности часто

- 89. Внутренняя норма доходностиНапомним слушателям еще раз, что

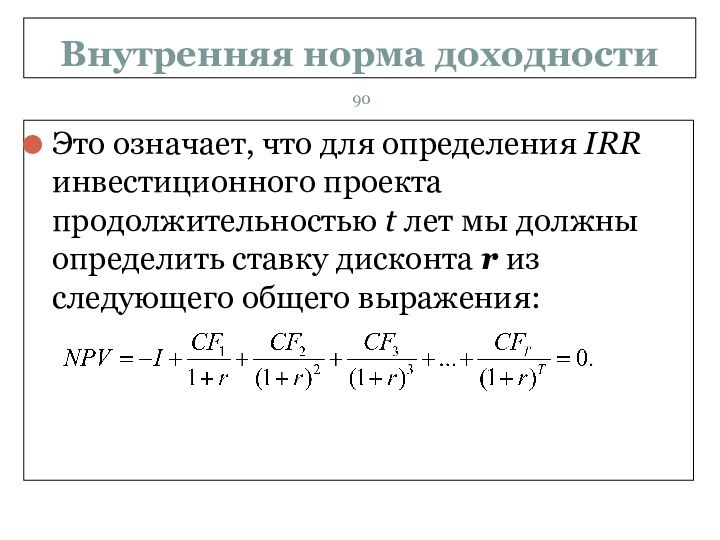

- 90. Внутренняя норма доходностиЭто означает, что для определения

- 91. Внутренняя норма доходностиИскомая ставка дисконтирования и будет

- 92. Внутренняя норма доходностиПример. Инвестору предлагается купить финансовый

- 93. Внутренняя норма доходностиТаблица 1. Денежные потоки, генерируемые финансовым инструментам по годам

- 94. Внутренняя норма доходностиЧтобы определить доходность инвестированного капитала,

- 95. Внутренняя норма доходностиТаблица 2. Расчет приведенной стоимости будущих денежных потоков

- 96. Внутренняя норма доходностиПолученный результат показывает, что при

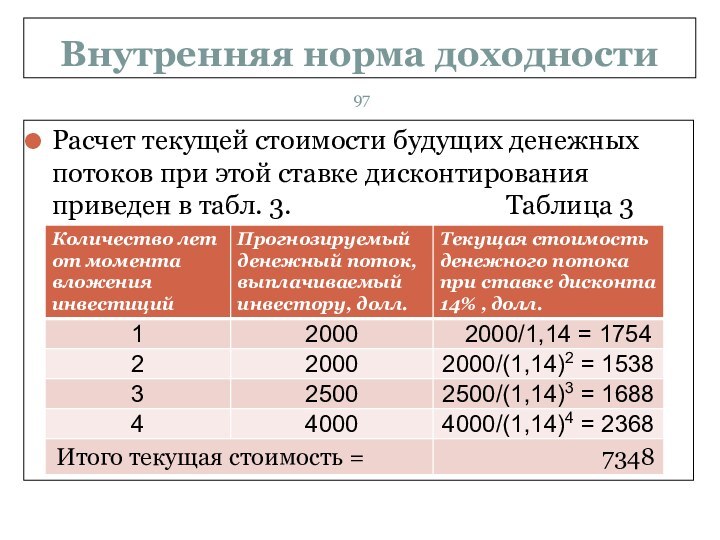

- 97. Внутренняя норма доходностиРасчет текущей стоимости будущих денежных

- 98. Внутренняя норма доходностиПри дисконтной ставке, равной 14

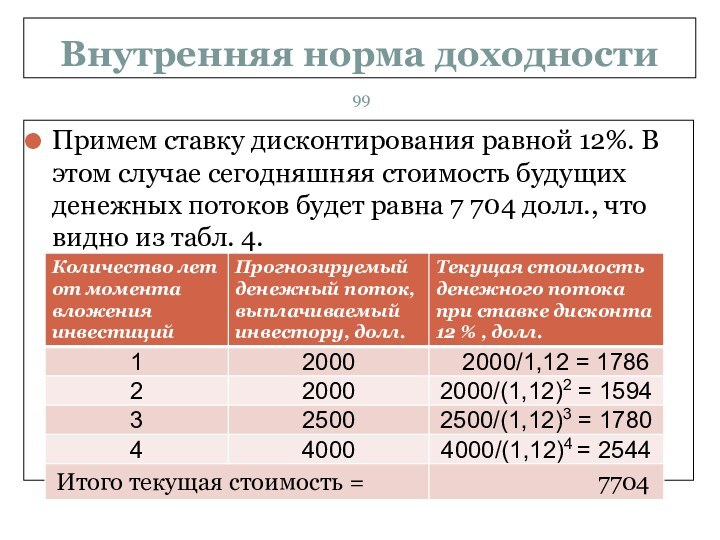

- 99. Внутренняя норма доходностиПримем ставку дисконтирования равной 12%.

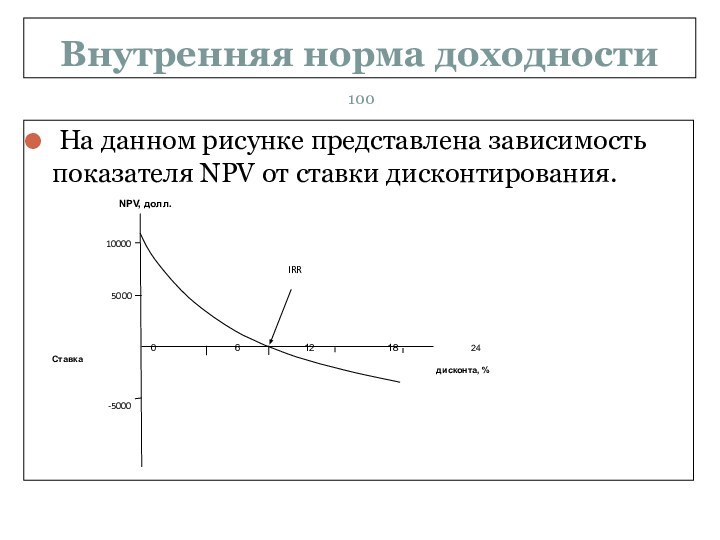

- 100. Внутренняя норма доходности На данном рисунке представлена

- 101. Внутренняя норма доходностиИз этого рисунка видно, что

- 102. Внутренняя норма доходностиСогласно правилу внутренней нормы доходности

- 103. Внутренняя норма доходностиЕсли альтернативные издержки меньше внутренней

- 104. Внутренняя норма доходностиЕсли альтернативные издержки равны внутренней

- 105. Внутренняя норма доходностиСледовательно, когда мы сравниваем альтернативные

- 106. Внутренняя норма доходностиЭто верно применительно не только

- 107. Внутренняя норма доходностиОбратим внимание слушателя на очень

- 108. Внутренняя норма доходностиВнутренняя норма доходности является измерителем

- 109. Внутренняя норма доходностиВеличина альтернативных издержек устанавливается на

- 110. Внутренняя норма доходностиМногие финансовые менеджеры предпочитают в

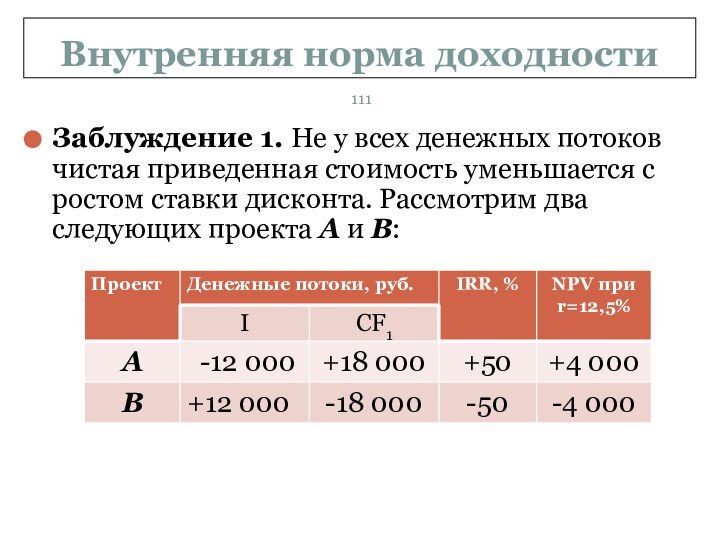

- 111. Внутренняя норма доходностиЗаблуждение 1. Не у всех

- 112. Внутренняя норма доходностиВнутренняя норма доходности каждого из

- 113. Внутренняя норма доходностиОзначает ли это, что оба

- 114. Внутренняя норма доходностиКогда мы предоставляем кредит, мы

- 115. Внутренняя норма доходностиДавайте для наших проектов увеличим

- 116. Внутренняя норма доходностиТаким образом, показатель NPV для

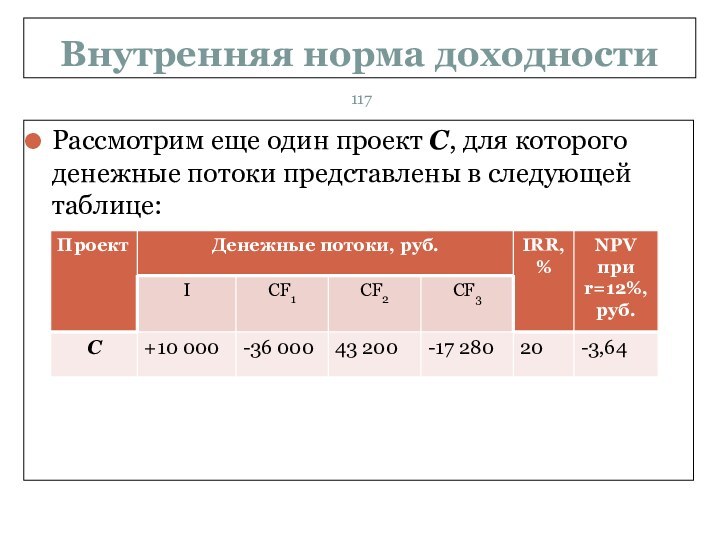

- 117. Внутренняя норма доходностиРассмотрим еще один проект С, для которого денежные потоки представлены в следующей таблице:

- 118. Внутренняя норма доходностиРасчеты показывают, чистая приведенная стоимость

- 119. Внутренняя норма доходностиВ какой-то степени он аналогичен

- 120. Внутренняя норма доходностиПоказатель NPV проекта С растёт

- 121. Внутренняя норма доходностиПри ставке дисконтирования 25% показатель

- 122. Внутренняя норма доходностиЗаблуждение 2. Иногда слушатель предполагает,

- 123. Внутренняя норма доходностиРассмотрим, например, проект Лямбда. Затраты

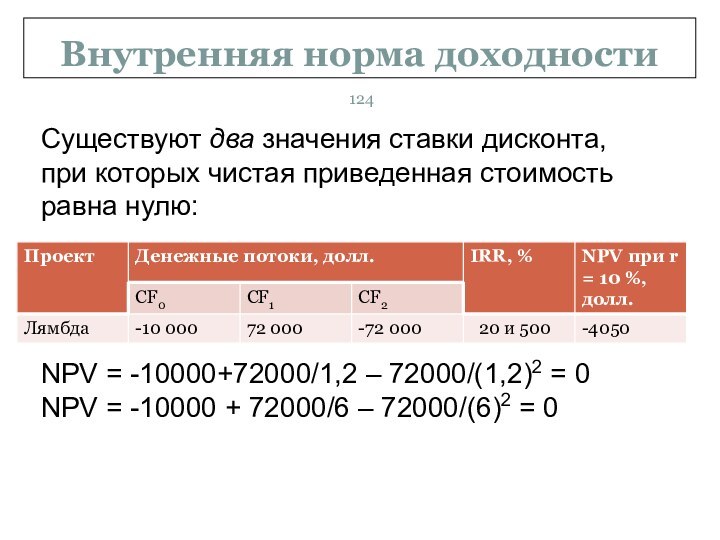

- 124. Внутренняя норма доходностиСуществуют два значения ставки дисконта,

- 125. Внутренняя норма доходностиТаким образом, внутренняя норма доходности

- 126. Внутренняя норма доходностиЗаблуждение 3. Фирмам часто приходится

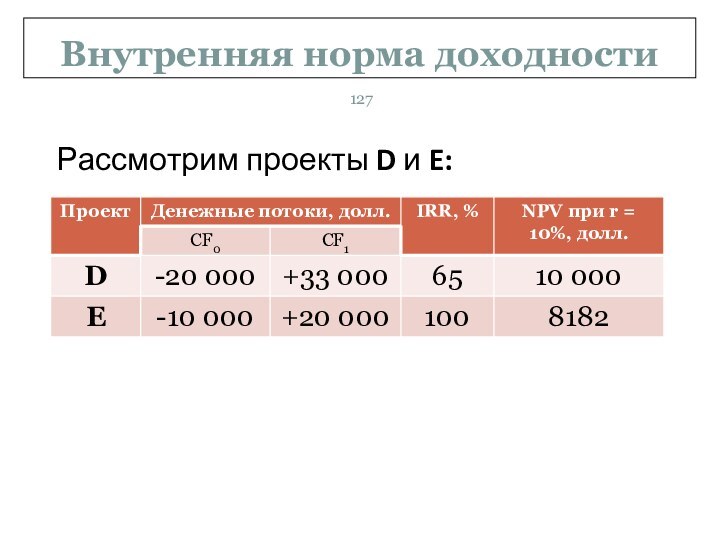

- 127. Внутренняя норма доходностиРассмотрим проекты D и E:

- 128. Внутренняя норма доходностиОба проекта представляют собой хорошие

- 129. Внутренняя норма доходностиЕсли инвестор будет руководствоваться методом

- 130. Внутренняя норма доходностиВ таких случаях рекомендуется использовать

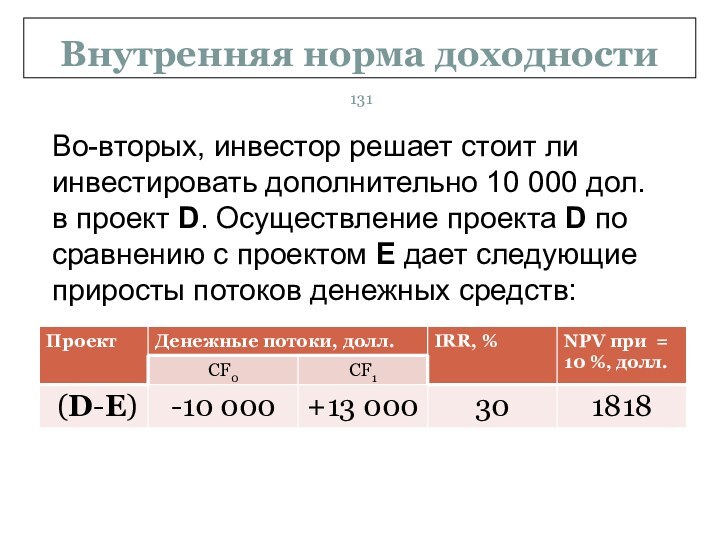

- 131. Внутренняя норма доходностиВо-вторых, инвестор решает стоит ли

- 132. Внутренняя норма доходностиВнутренняя норма доходности дополнительных инвестиций

- 133. Внутренняя норма доходностиБез рассмотрения приростных вложений внутренняя

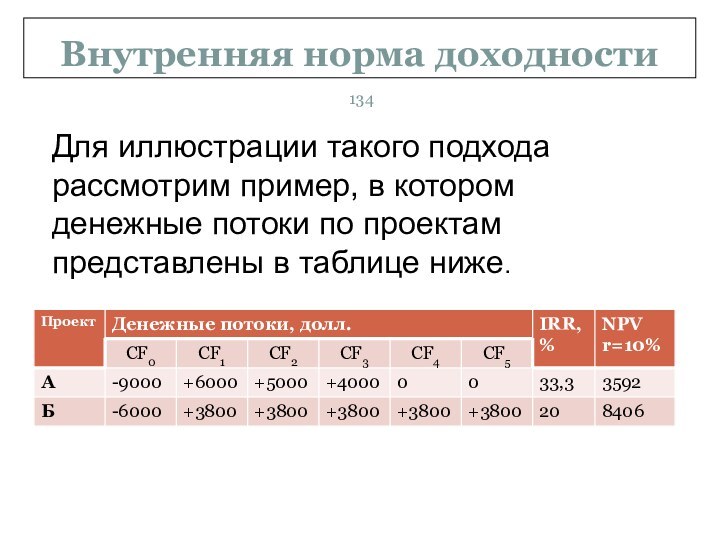

- 134. Внутренняя норма доходностиДля иллюстрации такого подхода рассмотрим

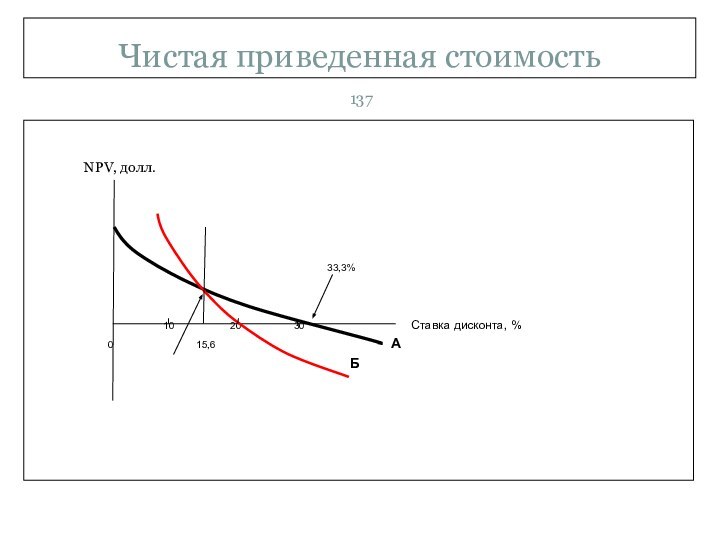

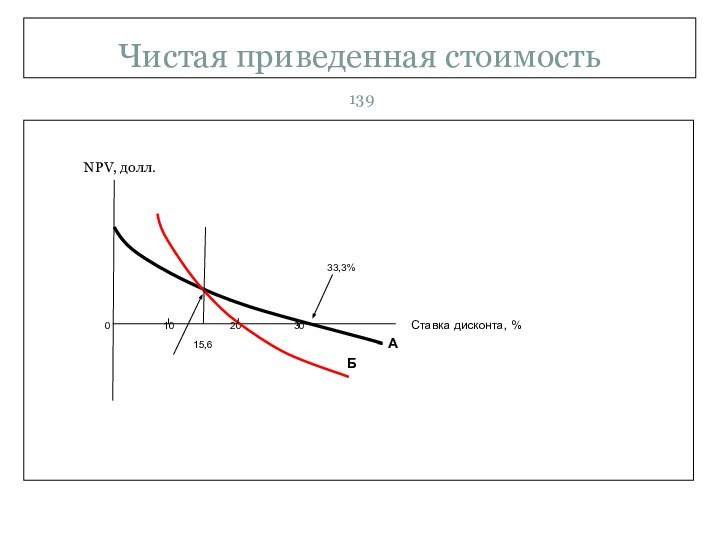

- 135. Чистая приведенная стоимость

- 136. Чистая приведенная стоимостьПроект А имеет более высокую

- 137. Чистая приведенная стоимость

- 138. Чистая приведенная стоимостьЧёрная линия обозначает чистую приведенную

- 139. Чистая приведенная стоимость

- 140. Чистая приведенная стоимостьАналогично, красная линия обозначает чистую

- 141. Чистая приведенная стоимостьПричина, по которой метод внутренней

- 142. Чистая приведенная стоимостьЕсли посмотреть на внутренние нормы

- 143. Чистая приведенная стоимостьВ рассматриваемом примере альтернативные издержки

- 144. Чистая приведенная стоимостьЕсли фирма сталкивается с ограничениями

- 145. Чистая приведенная стоимостьС помощью метода внутренней нормы

- 146. Чистая приведенная стоимостьВнутренняя норма доходности дополнительных инвестиций

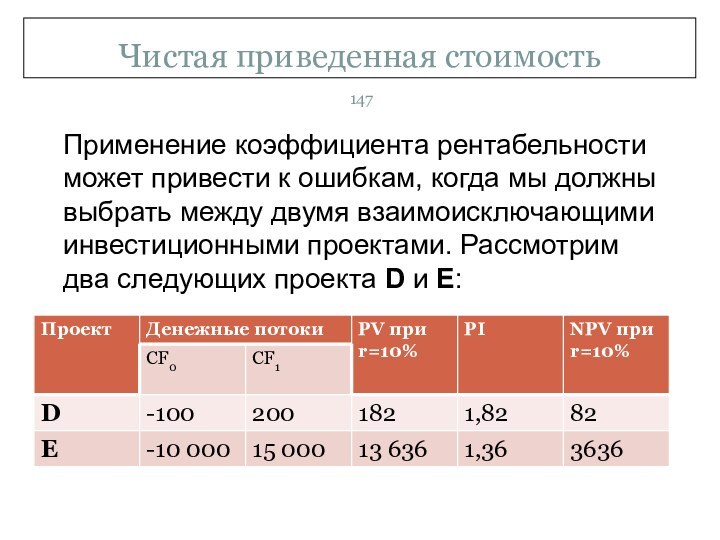

- 147. Чистая приведенная стоимостьПрименение коэффициента рентабельности может привести

- 148. Чистая приведенная стоимостьКоэффициент рентабельности инвестиций указывает, что

- 149. Чистая приведенная стоимостьКак и в случае с

- 150. Чистая приведенная стоимостьВ этом случае рентабельность дополнительных

- 151. Чистая приведенная стоимостьМы рассмотрели несколько критериев оценки

- 152. Чистая приведенная стоимостьАнализ чувствительности - систематический способ

- 153. Учет риска при оценке капиталовложенийa) вычисляются числовые

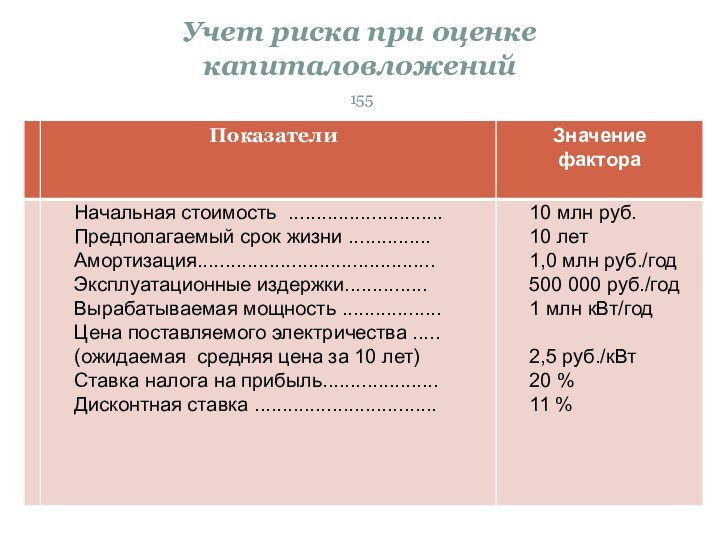

- 154. Учет риска при оценке капиталовложенийПример. Денежные потоки,

- 155. Учет риска при оценке капиталовложений

- 156. Учет риска при оценке капиталовложенийОпределим экономические показатели,

- 157. Учет риска при оценке капиталовложений3. Налог на

- 158. Учет риска при оценке капиталовложений6. Приведенная величина

- 159. Учет риска при оценке капиталовложенийОценим чувствительность показателя

- 160. Учет риска при оценке капиталовложений Таблица 2

- 161. Учет риска при оценке капиталовложенийИз данных табл.

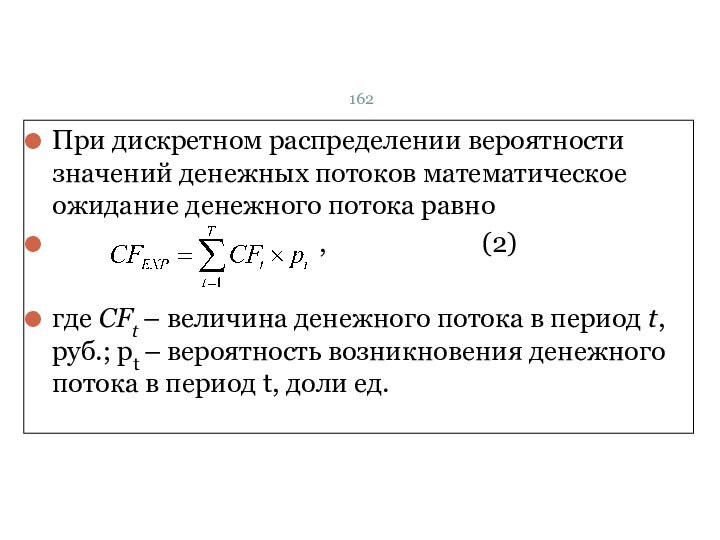

- 162. Учет риска при оценке капиталовложенийПри дискретном распределении

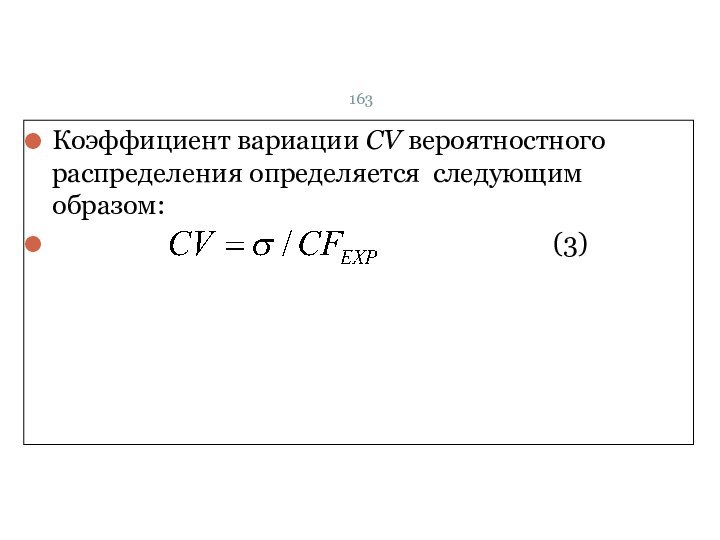

- 163. Учет риска при оценке капиталовложенийКоэффициент вариации CV

- 164. Учет риска при оценке капиталовложенийСреднеквадратическое отклонение служит

- 165. Учет риска при оценке капиталовложенийПример 8.17. Предположим,

- 166. Учет риска при оценке капиталовложенийТогда показатель CV

- 167. Учет риска при оценке капиталовложений

- 168. Учет риска при оценке капиталовложений

- 169. Чистая приведенная стоимость

- 170. Чистая приведенная стоимость

- 171. Чистая приведенная стоимость

- 172. Чистая приведенная стоимость

- 173. Чистая приведенная стоимость

- 174. Чистая приведенная стоимость

- 175. Чистая приведенная стоимость

- 176. Чистая приведенная стоимость

- 177. Чистая приведенная стоимость

- 178. Чистая приведенная стоимость

- 179. Чистая приведенная стоимость

- 180. Чистая приведенная стоимость

- 181. Чистая приведенная стоимость

- 182. Чистая приведенная стоимость

- 183. Чистая приведенная стоимость

- 184. Чистая приведенная стоимость

- 185. Чистая приведенная стоимость

- 186. Чистая приведенная стоимость

- 187. Чистая приведенная стоимость

- 188. Чистая приведенная стоимость

- 189. Чистая приведенная стоимость

- 190. Чистая приведенная стоимость

- 191. Чистая приведенная стоимость

- 192. Чистая приведенная стоимость

- 193. Чистая приведенная стоимость

- 194. Чистая приведенная стоимость

- 195. Чистая приведенная стоимость

- 196. Чистая приведенная стоимость

- 197. Чистая приведенная стоимость

- 198. Чистая приведенная стоимость

- 199. Чистая приведенная стоимость

- 200. Чистая приведенная стоимость

- 201. Чистая приведенная стоимость

- 202. Чистая приведенная стоимость

- 203. Чистая приведенная стоимость

- 204. Чистая приведенная стоимость

- 205. Чистая приведенная стоимость

- 206. Чистая приведенная стоимость

- 207. Чистая приведенная стоимость

- 208. Чистая приведенная стоимость

- 209. Чистая приведенная стоимость

- 210. Чистая приведенная стоимость

- 211. Чистая приведенная стоимость

- 212. Чистая приведенная стоимость

- 213. Чистая приведенная стоимость

- 214. Чистая приведенная стоимость

- 215. Чистая приведенная стоимость

- 216. Чистая приведенная стоимость

- 217. Чистая приведенная стоимость

- 218. Чистая приведенная стоимость

- 219. Чистая приведенная стоимость

- 220. Чистая приведенная стоимость

- 221. Чистая приведенная стоимость

- 222. Чистая приведенная стоимость

- 223. Чистая приведенная стоимость

- 224. Чистая приведенная стоимость

- 225. Чистая приведенная стоимость

- 226. Чистая приведенная стоимость

- 227. Чистая приведенная стоимость

- 228. Чистая приведенная стоимость

- 229. Чистая приведенная стоимость

- 230. Чистая приведенная стоимость

- 231. Чистая приведенная стоимость

- 232. Чистая приведенная стоимость

- 233. Чистая приведенная стоимость

- 234. Чистая приведенная стоимость

- 235. Чистая приведенная стоимость

- 236. Чистая приведенная стоимость

- 237. Чистая приведенная стоимость

- 238. Чистая приведенная стоимость

- 239. Чистая приведенная стоимость

- 240. Чистая приведенная стоимость

- 241. Скачать презентацию

- 242. Похожие презентации

Чистая приведенная стоимостьВо-вторых, необходимо определить соответствующие альтернативные издержки инвестирования. В-третьих, следует использовать данные альтернативных издержек для дисконтирования будущих потоков денежных средств, производимых проектом Клякса.

Слайд 2

Чистая приведенная стоимость

Во-вторых, необходимо определить соответствующие альтернативные издержки

инвестирования.

будущих потоков денежных средств, производимых проектом Клякса.

Слайд 3

Чистая приведенная стоимость

Сумма дисконтированных денежных потоков, генерируемых проектом

Клякса в будущем, называется приведенной стоимостью этих потоков.

Слайд 4

Чистая приведенная стоимость

В-четвертых, нужно рассчитать чистую приведенную стоимость

(NPV), получаемую посредством вычитания 10 млн руб. инвестиций из

суммы приведенной стоимости будущих денежных потоков, генерируемых проектом. Если чистая приведенная стоимость будет больше нуля, следует инвестировать 10 млн руб. в проект Клякса.

Слайд 5

Чистая приведенная стоимость

Однако слушатель, к сожалению, часто не

воспринимает на веру те выше указанные шаги, которые рекомендуется

выполнить при оценке инвестиционного проекта, поскольку он не считает показатель чистой приведенной стоимости достаточно точным показателем.

Слайд 6

Чистая приведенная стоимость

Попробуем доказать ошибочность такого подхода у

нашего слушателя.

Давайте посмотрим, что будет лучше для

акционеров копании Конус. Они хотят, чтобы финансовый менеджер повысил стоимость акций Конус, насколько это возможно.

Слайд 7

Чистая приведенная стоимость

В данный момент общая рыночная стоимость

компании Конус (цена одной акции, умноженная на количество акций

в обращении) составляет 100 млн руб. Сюда же входит 10 млн руб., которые планируется инвестировать в проект Клякса.

Слайд 8

Чистая приведенная стоимость

Следовательно, стоимость других активов и возможностей

компании Конус должна равняться 90 млн руб. Финансовому менеджеру

нужно решить, что будет лучше: сохранить 10 млн руб. и отказаться от проекта Клякса или же потратить их и принять этот проект.

Слайд 9

Чистая приведенная стоимость

Определим приведенную стоимость нового проекта.

Тогда выбор будет выглядеть следующим образом:

Слайд 10

Чистая приведенная стоимость

Очевидно, проект Клякса стоит принять, если

его приведенная стоимость больше 10 млн руб., т.е. его

показатель NPV > 0.Любознательный слушатель может спросить: "Откуда я знаю, что приведенная стоимость проекта Клякса действительно проявляется в рыночной стоимости компании Конус?"

Слайд 11

Чистая приведенная стоимость

На этот вопрос можно ответить так:

"Предположим, вы создали новую независимую фирму Клякса, активы которой

образует только проект Клякса. Какова может быть рыночная стоимость фирмы Клякса?

Слайд 12

Чистая приведенная стоимость

Инвесторы могут предположить, какие дивиденды способна

выплачивать фирма Клякса, и дисконтировать эти дивиденды по ожидаемой

норме доходности ценных бумаг со степенью риска, подобной риску фирмы Клякса. Мы с вами уже знаем, что цена акции равна приведенной стоимости прогнозируемых дивидендов.

Слайд 13

Чистая приведенная стоимость

Так как проект Клякса составляет все

активы фирмы Клякса, мы можем предположить, что размер дивидендов,

которые будет выплачивать фирма Клякса, точно равен потокам денежных средств, которые мы прогнозируем для проекта Клякса.

Слайд 14

Чистая приведенная стоимость

Кроме того, ставка, по которой инвесторы

могут дисконтировать дивиденды фирмы Клякса, равна ставке, по которой

нам следует дисконтировать потоки денежных средств, генерируемые проектом Клякса.

Слайд 15

Чистая приведенная стоимость

Конечно, пример фирмы Клякса - чисто

гипотетический. Но если проект Клякса принимается, инвесторы, владеющие акциями

компании Конус, действительно будут иметь портфель, состоящий из проекта Клякса и других активов компании Конус.

Слайд 16

Чистая приведенная стоимость

Мы знаем, что другие активы компании

Конус, рассматриваемые отдельно, стоят 90 млн руб. Поскольку мы

можем суммировать стоимости активов, мы в состоянии легко определить стоимость портфеля, рассматривая стоимость проекта Клякса как стоимость отдельного предприятия.

Слайд 17

Чистая приведенная стоимость

Можно уверенно сказать, что определяя приведенную

стоимость проекта Клякса, мы воспроизводим процесс оценки обыкновенных акций

фирмы Клякса на рынках капиталов. Это настолько очевидно, что наш слушатель готов принять этот вывод.

Слайд 18

Чистая приведенная стоимость

У нашего слушателя появляется новый вопрос:

«Можно ли уточнить, откуда мы берем ставку дисконтирования при

определении показателя чистой приведенной стоимости проекта?»

Слайд 19

Чистая приведенная стоимость

Эту тему мы уже обсуждали, но

вновь рассмотрим суть этой проблемы. Несомненно, точно определить ставку

дисконта трудно. Но довольно легко увидеть, что именно мы пытаемся измерить с помощью этого показателя.

Слайд 20

Чистая приведенная стоимость

Ставка дисконта представляет собой альтернативные издержки

инвестирования в проект, а не на рынке капиталов. Иначе

говоря, вместо осуществления проекта Клякса компания Конус всегда может отдать деньги акционерам, и те инвестируют их в финансовые активы.

Слайд 21

Чистая приведенная стоимость

На следующем рисунке представлены альтернативы использования

денежных средств:

Слайд 22

Чистая приведенная стоимость

На этом рисунке показан выбор между

двумя возможными вариантами. Альтернативные издержки осуществления проекта представляют собой

доход, который могли бы получить акционеры, если бы инвестировали свои средства по собственному усмотрению.

Слайд 23

Чистая приведенная стоимость

Когда мы дисконтируем потоки денежных средств

по ожидаемой норме доходности сопоставимых финансовых активов, мы определяем,

сколько инвесторы были бы готовы заплатить за проект Клякса.

Слайд 24

Чистая приведенная стоимость

Еще раз обратим внимание слушателя, что

идея альтернативных издержек имеет смысл лишь в том случае,

когда сравниваются активы, которым присуща одинаковая степень риска.

Слайд 25

Чистая приведенная стоимость

В общем случае мы должны выявить

активы, риск которых эквивалентен риску рассматриваемого проекта, определить ожидаемую

норму доходности этих активов и использовать эту норму в качестве альтернативных издержек, т.е в качестве ставки дисконтирования.

Слайд 26

Чистая приведенная стоимость

Представляется, что теперь любознательный слушатель убедился

в корректности правила чистой приведенной стоимости. Но, возможно, он

также слышал и о некоторых других альтернативных критериях оценки инвестиций и хочет узнать, почему в курсе лекций не рассмотрены какие-либо из них.

Слайд 27

Чистая приведенная стоимость

Сейчас мы предлагаем четыре наиболее известных

критерия, альтернативных правилу чистой приведенной стоимости:

Внутренняя норма доходности.

Срок окупаемости

инвестиций.Средняя прибыль в расчете на балансовую стоимость активов.

Коэффициент рентабельности.

Слайд 28

Чистая приведенная стоимость

Принимая во внимание эти альтернативные критерии,

слушателям стоит напомнить следующие основные особенности правила чистой приведенной

стоимости:

Слайд 29

Чистая приведенная стоимость

Первое правило чистой приведенной стоимости предполагает,

что стоимость рубля сегодня больше его стоимости завтра, поскольку

сегодня рубль может быть инвестирован и сразу начнет приносить процентный доход. Любое правило инвестирования, которое не учитывает стоимости денег во времени, не может быть корректным.

Слайд 30

Чистая приведенная стоимость

Второе правило - чистая приведенная стоимость

зависит исключительно от прогнозируемых потоков денежных средств, генерируемых проектом,

и от альтернативных издержек.

Слайд 31

Чистая приведенная стоимость

Любое правило инвестирования, на которое влияют

предпочтения менеджеров, выбранные компанией принципы учетной политики, рентабельность уже

осуществляемой компанией деятельности или рентабельность других независимых проектов, приведет к принятию худших решений.

Слайд 32

Чистая приведенная стоимость

Третье правило — поскольку приведенные стоимости

измеряются в текущих рублях, мы можем их суммировать. То

есть показатель чистой приведенной стоимости обладает свойством аддитивности. Поэтому, если реализуются два проекта А и B, чистая приведенная стоимость этих двух проектов равна:NPV(A) + NPV(B) = NPV (A+B).

Слайд 33

Чистая приведенная стоимость

Это свойство аддитивности стоимостей имеет важное

практическое значение. Предположим, проект В имеет отрицательную чистую приведенную

стоимость. Если объединить его с проектом А, то проект (А + В) будет иметь меньшую чистую приведенную стоимость, чем только проект А.

Слайд 34

Чистая приведенная стоимость

Поэтому маловероятно, что аналитик ошибется в

оценке плохого проекта В просто потому, что он соединен

с хорошим проектом А. Как мы увидим дальше, альтернативные критерии не обладают этим свойством аддитивности.

Слайд 35

Чистая приведенная стоимость

И если аналитик будет невнимателен, то

может впасть в заблуждение, решив, что пакет, состоящий из

хорошего и плохого проектов, лучше, чем только хороший проект.

Слайд 36

Срок окупаемости

Компании часто требуют, чтобы первоначальные инвестиции в

какой-либо проект окупались в течение некоторого определенного обозримого периода

времени.Период окупаемости проекта определяется рядом лет, в течение которых совокупные прогнозируемые потоки денежных средств покрывают первоначальные инвестиции. Рассмотрим проекты А и В:

Слайд 38

Срок окупаемости

Первоначальные инвестиции в проект А составляют 200

тыс. руб. (I0= -200 000) и обеспечивают единственный приток

денежных средств в году 1 в сумме 200 тыс. руб. Предположим, альтернативные издержки равны 10%. Тогда чистая приведенная стоимость проекта А составляет -18 180 руб.:

Слайд 39

Срок окупаемости

Проект В также требует первоначальных инвестиций в

размере 200 тыс. руб., но он обеспечивает несколько притоков

денежных средств: по 100 тыс. руб. в годы 1 и 2 и 400 тыс. руб. в году 3. При альтернативных издержках, равных 10%, чистая приведенная стоимость проекта В составит +274 100 руб.:

Слайд 40

Срок окупаемости

Теперь давайте посмотрим, как быстро окупятся первоначальные

инвестиции по каждому из проектов. Что касается проекта А,

то первоначальные инвестиции в сумме 200 тыс. руб. окупятся за первый год, в то время как по проекту В такие же по сумме инвестиции окупятся за два года.

Слайд 41

Срок окупаемости

Если компания придерживается правила, что период окупаемости

должен быть не больше одного года, то она может

принять только проект А, если же ее устраивает срок окупаемости в два года или более, то она может принять как проект А, так и проект В.

Слайд 42

Срок окупаемости

Следовательно, вне зависимости от выбора

периода окупаемости правило окупаемости дает результаты, отличные от результатов,

получаемых при использовании правила чистой приведенной стоимости.

Слайд 43

Срок окупаемости

Причина расхождения в результатах состоит в

том, что в соответствии с правилом окупаемости равноценными считаются

все потоки денежных средств, возникающие до истечения срока окупаемости, и совсем не учитываются последующие потоки денежных средств.

Слайд 44

Срок окупаемости

Например, все три следующих проекта имеют одинаковый

период окупаемости, равный двум годам:

Слайд 45

Срок окупаемости

Согласно правилу окупаемости, все эти три проекта

одинаково привлекательны. Но проект А имеет более высокую чистую

приведенную стоимость, чем проект В, при любой положительной процентной ставке (по 100 тыс. руб. и в первом и во втором году стоят больше, чем 200 тыс. руб. во втором году). А проект С имеет более высокую чистую приведенную стоимость, чем проекты А и В.

Слайд 46

Срок окупаемости

Руководствуясь правилом окупаемости, компания должна определить соответствующий

период окупаемости. Если компания придерживается одного и того же

периода окупаемости независимо от продолжительности экономической жизни проекта, то это приводит к принятию большого количества краткосрочных проектов и совсем незначительного числа долгосрочных.

Слайд 47

Срок окупаемости

Если в среднем периоды окупаемости достаточно продолжительные,

некоторые проекты, принятые корпорацией, будут иметь отрицательную чистую приведенную

стоимость; если же в среднем периоды окупаемости короткие, она откажется от некоторых проектов с положительными чистыми приведенными стоимостями.

Слайд 48

Срок окупаемости

Многие фирмы, которые действуют в соответствии с

принципом окупаемости, выбирают продолжительность периода окупаемости, как правило, предположительно.

Слайд 49

Срок окупаемости

Есть возможность поступать более обоснованно. Если вам

известна типичная схема потоков денежных средств, тогда вы можете

определить период окупаемости, для которого чистая приведенная стоимость будет максимальна .

Слайд 50

Срок окупаемости

Если в среднем инвестиции осуществляются равномерно в

течение жизни проекта, оптимальный период окупаемости по правилу окупаемости

равен:tPBP = 1/r – 1/[r×(1+r)n],

где п - продолжительность жизни проекта.

Слайд 51

Срок окупаемости

Однако этот принцип "оптимального" периода окупаемости работает

только для проектов с типовой схемой потоков денежных средств.

Поэтому все же лучше руководствоваться правилом чистой приведенной стоимости.

Слайд 52

Срок окупаемости

Некоторые финансовые менеджеры, прежде чем определять период

окупаемости, дисконтируют потоки денежных средств.

Правило дисконтированной

окупаемости базируется на вопросе: в течение какого времени должен осуществляться проект, чтобы он имел смысл с точки зрения чистой приведенной стоимости?

Слайд 53

Срок окупаемости

Эта модификация принципа окупаемости позволяет избежать ошибок,

связанных с единообразной оценкой всех потоков денежных средств, возникающих

за время окупаемости. Однако принцип дисконтированной окупаемости все же не учитывает потоки денежных средств, возникающие за пределами периода окупаемости.

Слайд 54

Срок окупаемости

Предположим, есть два взаимоисключающих инвестиционных проекта, А

и В. Каждый проект требует 2,0 млн руб. первоначальных

инвестиций, и ожидается, что каждый из них начинает давать потоки денежных средств с первого года.

Слайд 55

Срок окупаемости

Потоки денежных средств для проекта А равны

600 тыс. руб. и проект продолжается 6 лет.

Потоки

денежных средств проекта В равны 525 тыс. руб., но его продолжительность 10 лет. Соответствующая ставка дисконта для каждого проекта равна 10%. Определим для обоих проектов показатель чистой приведенной стоимости:

Слайд 56

Срок окупаемости

Проект В очевидно привлекательнее проекта А, исходя

из чистой приведенной стоимости.

Слайд 57

Срок окупаемости

Ежегодное поступление денег по проекту А больше,

чем по проекту В, и поэтому, очевидно, проект А

имеет более короткий период дисконтированной окупаемости.

Слайд 58

Срок окупаемости

Период окупаемости проекта А немногим меньше 5

лет, так как приведенная стоимость 600 тыс. руб. при

ставке 10% за 5 лет составит 2 274 472 руб. Период окупаемости проекта В немногим больше 5 лет, поскольку приведенная стоимость 525 тыс. руб. за 5 лет составит 1 990 163 руб., т.е. меньше 2,0 млн. руб.

Слайд 59

Срок окупаемости

Дисконтированная окупаемость служит лучшим критерием, чем не

дисконтированная. Она учитывает, что рубль в начале периода окупаемости

стоит больше, чем рубль в конце периода окупаемости.

Слайд 60

Срок окупаемости

Этот показатель полезный, но не слишком. Принцип

дисконтированной окупаемости все же зависит от произвольного выбора периода

окупаемости и не учитывает потоки денежных средств за его пределами.

Слайд 61

Бухгалтерская норма рентабельности

Некоторые компании оценивают инвестиционные проекты по

бухгалтерской норме рентабельности. Для вычисления бухгалтерской нормы рентабельности используется

формула:RA = Pav/Iav,

где Pav - средняя прогнозируемую прибыль от проекта за вычетом амортизации и налогов;

Iav - средняя балансовая стоимость инвестиций.

Слайд 62

Бухгалтерская норма рентабельности

Затем этот коэффициент сравнивается с бухгалтерской

нормой рентабельности фирмы в целом или с какими-либо внешними

критериями, например, со средней бухгалтерской нормой рентабельности отрасли.

Слайд 63

Бухгалтерская норма рентабельности

Пример. В следующей таблице представлен

прогнозный отчет о прибыли для проекта А за три

года.

Слайд 64

Бухгалтерская норма рентабельности

Средняя чистая прибыль составит:

Pav=(50000+40000+30000)/3=40

000 руб. Для упрощения мы не берем в расчет

налог на прибыль.Необходимые инвестиции в год t = 0 равны 180 000 руб. Затем эта сумма уменьшается с постоянным темпом на 60 000 руб. в год (износ основных средств) .

Слайд 65

Бухгалтерская норма рентабельности

Таким образом, номинальная стоимость новых инвестиций

снижается со 180 000 руб. в 2010 году до

нуля в 2013 году:

Слайд 66

Бухгалтерская норма рентабельности

Средняя остаточная балансовая стоимость инвестиций равна:

Iav = (120 000 +

60 000+0)/3 = 60 000 руб.Подставив полученные данные, находим значение бухгалтерской нормы рентабельности инвестиций:

RA = Pav/Iav=40 000/60 000=0,667 или 66,7 %

Таким образом, проект А можно принять, если плановая бухгалтерская норма рентабельности компании будет ниже 66,7 %.

Слайд 67

Бухгалтерская норма рентабельности

Данный показатель эффективности инвестиционного проекта имеет

несколько серьезных недостатков.

Первый: поскольку он отражает только среднюю

прибыль в расчете на балансовую стоимость инвестиций, то не учитывается тот факт, что немедленные поступления имеют большую стоимость, чем отдаленные во времени.

Слайд 68

Бухгалтерская норма рентабельности

Если в правиле окупаемости инвестиций не

принимаются во внимание более удаленные во времени потоки денежных

средств, то в правиле рентабельности в расчете на балансовую стоимость активов им придается слишком большое значение.

Слайд 69

Бухгалтерская норма рентабельности

В следующей таблице приводятся данные по

трем проектам. Проекты В и С, имеют такие же

показатели, как и проект А (балансовая стоимость инвестиций, средняя бухгалтерская прибыль и средняя бухгалтерская рентабельность). Однако при этом чистая приведенная стоимость проекта А выше, чем проектов Б и В, поскольку по проекту А большая доля потоков денежных средств приходится на первые годы.

Слайд 71

Бухгалтерская норма рентабельности

Во-вторых, показатель средней прибыли в расчете

на балансовую стоимость инвестиций опирается на бухгалтерскую прибыль, а

не на создаваемые проектом потоки денежных средств. Потоки денежных средств и бухгалтерская прибыль часто сильно различаются.

Слайд 72

Бухгалтерская норма рентабельности

Например, бухгалтеры относят некоторые направления оттоков

денежных средств к капитальным затратам, а другие - к

операционным расходам. Конечно, операционные расходы сразу вычитаются из валовой выручки любого года.

Слайд 73

Бухгалтерская норма рентабельности

Возмещение капитальных затрат происходит согласно произвольно

выбранной бухгалтером схеме. Затем из дохода каждого года вычитаются

амортизационные отчисления.

Слайд 74

Бухгалтерская норма рентабельности

Поэтому средняя прибыль в расчете на

балансовую стоимость активов зависит от того, какие статьи расходов

бухгалтер относит к капитальным затратам и как быстро они амортизируются.

Слайд 75

Бухгалтерская норма рентабельности

Однако решения бухгалтера не в состоянии

воздействовать на величину потоков денежных средств и поэтому не

должны влиять на решения о принятии проекта или отказе от него.

Слайд 76

Бухгалтерская норма рентабельности

Компания, использующая показатель средней прибыли в

расчете на балансовую стоимость активов, должна выбрать критерий для

оценки проекта. Это решение также произвольно. Иногда в качестве критерия фирма использует текущую бухгалтерскую прибыль.

Слайд 77

Бухгалтерская норма рентабельности

В таких случаях компании с высокими

нормами рентабельности своего уже осуществляемого бизнеса порой отказываются от

хороших проектов, а компании с низкими нормами рентабельности соглашаются на плохие.

Слайд 78

Бухгалтерская норма рентабельности

Правило окупаемости плохой критерий. Правило средней

прибыли в расчете на балансовую стоимость активов, возможно, еще

хуже, поскольку оно не учитывает альтернативную стоимость денег и не опирается на потоки денежных средств проекта.

Слайд 79

Внутренняя норма доходности

Следующим критерием оценки эффективности инвестиционного проекта

является показатель внутренней нормы доходности (IRR). Этот критерий имеет

гораздо более почтенную репутацию и рекомендуется во многих работах, посвященных финансам.

Слайд 80

Внутренняя норма доходности

И когда мы будем анализировать достоинства

и недостатки этого показателя, то, конечно, мы более подробно

остановимся на его недостатках, то не оттого, что они многочисленны, а потому, что они менее очевидны.

Слайд 81

Внутренняя норма доходности

Прежде всего, обратим внимание нашего слушателя

на возможность выражения чистой приведенной стоимости инвестиционного проекта через

норму доходности. В этом случае необходимо следовать следующему правилу:реализуй те инвестиционные возможности, для которых норма доходности инвестированного капитала выше альтернативных издержек.

Слайд 82

Внутренняя норма доходности

Данное утверждение, если его правильно

интерпретировать, безусловно, корректно. Однако правильная интерпретация не всегда легко

даётся применительно к долгосрочным инвестиционным проектам.

Слайд 83

Внутренняя норма доходности

При определении нормы доходности (rN) инвестиций,

которые приносят единственный поток денежных средств через один год,

двусмысленности не возникает:rN = CF/I – 1, (1)

где CF – денежный поток, генерируемый инвестированным капиталом, руб.

I – инвестированный капитал, руб.

Слайд 84

Внутренняя норма доходности

Или же мы можем записать формулу

чистой приведенной стоимости инвестиций и определить ставку дисконта, при

которой показатель NPVравен нулю, т.е.:

NPV = -I + CF1/(1+r) =0, (2)

Слайд 85

Внутренняя норма доходности

где I – инвестированный капитал в

период 0, руб.

CF1–денежный поток, полученный через

год, руб.;r – ставка дисконтирования, доли ед.

На основе формулы (2) мы можем записать:

r = CF1/ I – 1. (3)

Слайд 86

Внутренняя норма доходности

Конечно, CF1 — это поступления, I—

требуемые инвестиции, и, таким образом, оба наших уравнения (1)

и (3) говорят об одном и том же. Таким образом, ставка дисконтирования, при которой чистая приведенная стоимость равняется нулю, является также нормой доходности инвестированного капитала.

Слайд 87

Внутренняя норма доходности

К сожалению, нет вполне удовлетворительного способа

найти точную норму доходности долгосрочных активов. Наиболее приемлема для

этих целей так называемая норма доходности дисконтированных потоков денежных средств, или внутренняя норма доходности (IRR) инвестированного капитала.

Слайд 88

Внутренняя норма доходности

Показатель внутренней нормы доходности часто используется

при оценке инвестиционных проектов и в сфере финансов. Это

удобный критерий, но, как мы еще увидим, он может быть и ошибочным. Поэтому нам следует знать, как ее вычислять и как верно применять.

Слайд 89

Внутренняя норма доходности

Напомним слушателям еще раз, что внутренняя

норма доходности (IRR) определяется как ставка дисконта, при которой

чистая приведенная стоимость равна нулю.

Слайд 90

Внутренняя норма доходности

Это означает, что для определения IRR

инвестиционного проекта продолжительностью t лет мы должны определить ставку

дисконта r из следующего общего выражения:

Слайд 91

Внутренняя норма доходности

Искомая ставка дисконтирования и будет внутренней

нормой доходности инвестиционного проекта. На практике внутреннюю норму доходности

обычно находят методом подбора. Метод подбора ставки дисконтирования, при которой выполняется условие NPV = 0, покажем на следующем примере.

Слайд 92

Внутренняя норма доходности

Пример. Инвестору предлагается купить финансовый инструмент,

стоимость которого равна 7704 долл. Этот инструмент имеет срок

жизни, равный 4 годам. Эмитент каждый год предполагает выплачивать держателю инструмента денежные потоки, представленные в следующей таблице 1:

Слайд 93

Внутренняя норма доходности

Таблица 1. Денежные потоки, генерируемые финансовым

инструментам по годам

Слайд 94

Внутренняя норма доходности

Чтобы определить доходность инвестированного капитала, мы

должны перебрать разные ставки дисконтирования, и найти ту, которая

делает сумму текущих стоимостей будущих денежных потоков равной 7704 долл., т.е. цене инструмента. Ставка дисконтирования, равная 10%, делает сумму текущих стоимостей будущих денежных потоков следующей (табл.2):

Слайд 95

Внутренняя норма доходности

Таблица 2. Расчет приведенной стоимости будущих

денежных потоков

Слайд 96

Внутренняя норма доходности

Полученный результат показывает, что при ставке

дисконтирования 10 % не выполняется условие NPV = 0,

поскольку сумма приведенных будущих денежных потоков больше инвестированного капитала (8080>7704), и поэтому эта ставка не может служить показателем IRR. Теперь выбираем большую ставку дисконта, например,14%.

Слайд 97

Внутренняя норма доходности

Расчет текущей стоимости будущих денежных потоков

при этой ставке дисконтирования приведен в табл. 3.

Таблица 3

Слайд 98

Внутренняя норма доходности

При дисконтной ставке, равной 14 %,

вновь не выполняется условие NPV=0, поскольку приведенная сумма будущих

денежных потоков меньше суммы инвестированного капитала (7 348<7 704) и поэтому эта ставка не может служить показателем IRR. Следовательно, надо взять меньшее значение дисконтной ставки.

Слайд 99

Внутренняя норма доходности

Примем ставку дисконтирования равной 12%. В

этом случае сегодняшняя стоимость будущих денежных потоков будет равна

7 704 долл., что видно из табл. 4.

Слайд 100

Внутренняя норма доходности

На данном рисунке представлена зависимость

показателя NPV от ставки дисконтирования.

NPV, долл. 10000

IRR

5000

0 6 12 18 24 Ставка

дисконта, %

-5000

Слайд 101

Внутренняя норма доходности

Из этого рисунка видно, что ставка

дисконта на уровне 12 % дает искомую чистую приведенную

стоимость, равную нулю. Следовательно, внутренняя норма доходности проекта равна 12 %.

Слайд 102

Внутренняя норма доходности

Согласно правилу внутренней нормы доходности инвестиционный

проект следует принять, если альтернативные издержки меньше, чем внутренняя

норма доходности. Доказательством этого служит график на рисунке, представленном выше.

Слайд 103

Внутренняя норма доходности

Если альтернативные издержки меньше внутренней нормы

доходности, равной 12 %, тогда при дисконтировании по ставке,

равной альтернативным издержкам, проект будет иметь положительную чистую приведенную стоимость.

Слайд 104

Внутренняя норма доходности

Если альтернативные издержки равны внутренней норме

доходности, проект имеет нулевую чистую приведенную стоимость. И если

альтернативные издержки превышают внутреннюю норму доходности, проект имеет отрицательную чистую приведенную стоимость.

Слайд 105

Внутренняя норма доходности

Следовательно, когда мы сравниваем альтернативные издержки

инвестирования с внутренней нормой доходности нашего проекта, мы действительно

можем сказать, имеет ли проект положительную чистую приведенную стоимость.

Слайд 106

Внутренняя норма доходности

Это верно применительно не только к

нашему примеру. Вывод, сделанный согласно данному правилу, будет тем

же, что и согласно правилу чистой приведенной стоимости всякий раз, когда чистая приведенная стоимость проекта является постепенно убывающей функцией ставки дисконта.

Слайд 107

Внутренняя норма доходности

Обратим внимание слушателя на очень важное

замечание по показателю IRR. Некоторые люди путают понятия внутренней

нормы доходности и альтернативных издержек, поскольку оба выступают в качестве ставки дисконта в формуле чистой приведенной стоимости.

Слайд 108

Внутренняя норма доходности

Внутренняя норма доходности является измерителем рентабельности,

которая зависит исключительно от величины и времени возникновения потоков

денежных средств проекта. Альтернативные издержки представляют собой критерий рентабельности, который мы используем для определения того, сколько стоит проект.

Слайд 109

Внутренняя норма доходности

Величина альтернативных издержек устанавливается на рынках

капиталов. Они представляют собой ожидаемую норму доходности других активов,

риск которых сопоставим с риском оцениваемого нами проекта.

Слайд 110

Внутренняя норма доходности

Многие финансовые менеджеры предпочитают в качестве

критерия использовать не чистую приведенную стоимость, а внутреннюю норму

доходности. Хотя, эти два критерия формально эквивалентны, правило внутренней нормы доходности таит в себе несколько ловушек.

Слайд 111

Внутренняя норма доходности

Заблуждение 1. Не у всех денежных

потоков чистая приведенная стоимость уменьшается с ростом ставки дисконта.

Рассмотрим два следующих проекта А и B:

Слайд 112

Внутренняя норма доходности

Внутренняя норма доходности каждого из проектов

составляет 50%,что видно из следующих расчетов:

Проект А: -12

000+ 18 000/1,50 = 0 Проект В: +12 000 – 18 000/1,50 = 0.

Слайд 113

Внутренняя норма доходности

Означает ли это, что оба проекта

одинаково привлекательны? Ясно, что нет, так как в проекте

А, когда мы изначально выплачиваем 12 000 руб., мы даем взаймы по ставке 50%, а в проекте Б, где мы изначально получаем 12 000 руб., мы берем взаймы по ставке 50%.

Слайд 114

Внутренняя норма доходности

Когда мы предоставляем кредит, мы хотим

получить высокую норму доходности; когда же мы берем деньги

взаймы, мы хотим, чтобы норма доходности была низкой.

Слайд 115

Внутренняя норма доходности

Давайте для наших проектов увеличим ставку

дисконта до 25 % и определим показатель NPV. Мы

знаем, что с увеличением дисконтной ставки показатель NPV будет уменьшаться. Однако для проекта В мы получим увеличение показателя NPV, что видно из следующего расчета:NPVA = -12 000 + 18 000/1,25 = 2 400 руб.

NPVB = +12 000 – 18 000/1,25 = - 2 400 руб.

Слайд 116

Внутренняя норма доходности

Таким образом, показатель NPV для проекта

А снизился с 4 000 до 2 400 руб.,

а для проекта В увеличился с -4000 до -2400 руб.Очевидно, что в этом случае метод внутренней нормы доходности, как мы его представили выше, работать не будет; мы должны найти внутреннюю норму доходности, значение которой меньше альтернативных издержек.

Слайд 117

Внутренняя норма доходности

Рассмотрим еще один проект С, для

которого денежные потоки представлены в следующей таблице:

Слайд 118

Внутренняя норма доходности

Расчеты показывают, чистая приведенная стоимость проекта

С равна нулю при ставке дисконта 20%. Если альтернативные

издержки равны 12%, это значит, что проект стоит осуществлять. В какой-то степени проект С аналогичен получению кредита, поскольку мы получаем деньги сейчас и возвращаем их в первый период.

Слайд 119

Внутренняя норма доходности

В какой-то степени он аналогичен также

предоставлению займа, поскольку в период 1 мы отдаем деньги

и получаем их обратно в период 2. Следует ли нам принять проект или же лучше отказаться от него? Единственный способ найти ответ, это оценить его чистую приведенную стоимость.

Слайд 120

Внутренняя норма доходности

Показатель NPV проекта С растёт с

ростом ставки дисконта. Если альтернативные издержки равны 12% (т.

е. меньше внутренней нормы доходности), проект имеет небольшую отрицательную чистую приведенную стоимость (-3,64 руб.), и нам следует отказаться от проекта.

Слайд 121

Внутренняя норма доходности

При ставке дисконтирования 25% показатель NPV

для проекта С будет равен 0,64, то есть будет

больше нуля а при r =40 % чистая приведенная стоимость проекта будет равна 29,15 руб.

Слайд 122

Внутренняя норма доходности

Заблуждение 2. Иногда слушатель предполагает, что

показатель IRR для проекта может быть только один, как,

например, в наших предыдущих примерах.Если рассматривается проект, в котором денежные потоки меняют свой знак, то в этом случае этот проект будет иметь столько показателей внутренней нормы доходности, сколько раз в проекте денежный поток менял свой знак.

Слайд 123

Внутренняя норма доходности

Рассмотрим, например, проект Лямбда. Затраты по

нему составляют 10 000 долл., и он приносит вам

в первый год 72 000 долл. Затем во втором году вы должны выплатить 72 000 долл. (Существует множество проектов, по окончании которых происходит отток денежных средств).

Слайд 124

Внутренняя норма доходности

Существуют два значения ставки дисконта, при

которых чистая приведенная стоимость равна нулю:

NPV = -10000+72000/1,2 –

72000/(1,2)2 = 0NPV = -10000 + 72000/6 – 72000/(6)2 = 0

Слайд 125

Внутренняя норма доходности

Таким образом, внутренняя норма доходности инвестиций

составляет 20% и 500%.

С ростом ставки дисконта чистая

приведенная стоимость сначала растет, а затем снижается. Причина этого заключается в том, что знак потоков денежных средств дважды меняется. Может быть столько различных значений внутренней нормы доходности проекта, сколько раз изменяется знак потоков денежных средств.

Слайд 126

Внутренняя норма доходности

Заблуждение 3. Фирмам часто приходится выбирать

один из нескольких альтернативных способов выполнения одной и той

же работы или использования одних и тех же мощностей. Говоря другими словами, им необходимо сделать выбор из взаимоисключающих проектов. И в этом случае использование критерия внутренней нормы доходности также может привести к ошибке.

Слайд 128

Внутренняя норма доходности

Оба проекта представляют собой хорошие варианты

инвестирования, но проект D имеет более высокую чистую приведенную

стоимость и, следовательно, является лучшим. Если же инвестор ориентируется на критерий внутренней нормы доходности, то он должен выбрать проект Е, поскольку он имеет более высокую внутреннюю норму доходности.

Слайд 129

Внутренняя норма доходности

Если инвестор будет руководствоваться методом внутренней

нормы доходности, его удовлетворит норма доходности в 100%; если

же он будет следовать методу чистой приведенной стоимости, он станет богаче на 10 000 долл.

Слайд 130

Внутренняя норма доходности

В таких случаях рекомендуется использовать метод

внутренней нормы доходности для оценки внутренней нормы доходности приростных

потоков. Как это сделать?Во-первых, инвестор должен рассмотреть проект меньшей стоимости (в нашем примере это проект Е). Его внутренняя норма доходности равна 100% и превосходит альтернативные издержки, равные 10%. Следовательно, проект Е приемлем.

Слайд 131

Внутренняя норма доходности

Во-вторых, инвестор решает стоит ли инвестировать

дополнительно 10 000 дол. в проект D. Осуществление проекта

D по сравнению с проектом Е дает следующие приросты потоков денежных средств:

Слайд 132

Внутренняя норма доходности

Внутренняя норма доходности дополнительных инвестиций равна

30%, что также значительно превышает 10%-ные альтернативные издержки. Поэтому

инвестору следует отдать предпочтение проекту D.Если бы величина внутренней нормы доходности дополнительных инвестиций оказалась бы ниже значения альтернативных издержек, то тогда инвестору следует реализовать проект Е.

Слайд 133

Внутренняя норма доходности

Без рассмотрения приростных вложений внутренняя норма

доходности не может служить надежным критерием для ранжирования проектов

различных масштабов. Он также ненадежен при выборе проектов с различным распределением денежных потоков во времени.

Слайд 134

Внутренняя норма доходности

Для иллюстрации такого подхода рассмотрим пример,

в котором денежные потоки по проектам представлены в таблице

ниже.

Слайд 136

Чистая приведенная стоимость

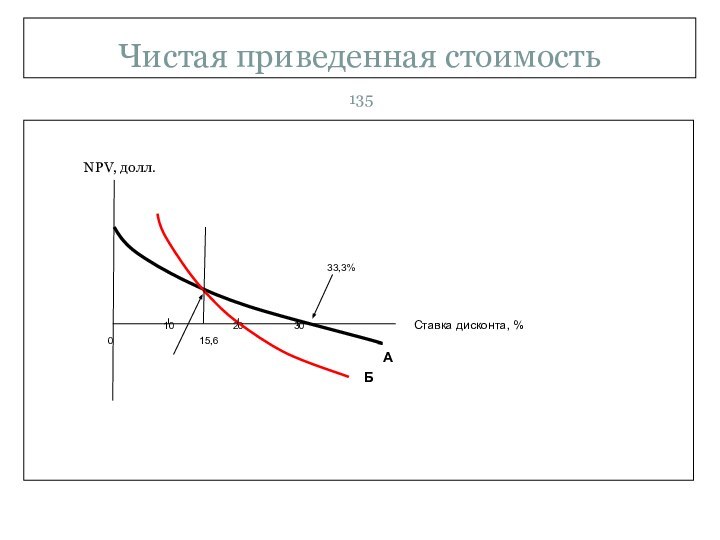

Проект А имеет более высокую внутреннюю

норму доходности, но у проекта Б выше чистая приведенная

стоимость. На рисунке ниже показано, почему два метода приводят к разным результатам.

Слайд 138

Чистая приведенная стоимость

Чёрная линия обозначает чистую приведенную стоимость

проекта А при различных ставках дисконта. Так как при

ставке дисконта, равной 33%, чистая приведенная стоимость равна нулю, то она выступает внутренней нормой доходности проекта А.

Слайд 140

Чистая приведенная стоимость

Аналогично, красная линия обозначает чистую приведенную

стоимость проекта Б при различных ставках дисконта. Внутренняя норма

доходности проекта Б равна 20%. Заметим, что проект Б имеет более высокую чистую приведенную стоимость до тех пор, пока альтернативные издержки составляют менее 15,6%.

Слайд 141

Чистая приведенная стоимость

Причина, по которой метод внутренней нормы

доходности ведёт к ошибочным заключениям, состоите том, что хотя

совокупный приток денежных средств по проекту Б более крупный, однако возникает он позже. Поэтому, когда ставка дисконта низкая, проект Б имеет более высокую чистую приведенную стоимость; когда ставка дисконта высокая, более высокую чистую приведенную стоимость имеет проект А.

Слайд 142

Чистая приведенная стоимость

Если посмотреть на внутренние нормы доходности

двух проектов, то заметим, что при ставке дисконта 20%

чистая приведенная стоимость проекта Б равна нулю (внутренняя норма доходности равна 20%), а чистая приведенная стоимость проекта А положительна. Таким образом, если бы альтернативные издержки составляли 20%, инвесторы могли бы более высоко оценить краткосрочный проект А.

Слайд 143

Чистая приведенная стоимость

В рассматриваемом примере альтернативные издержки равны

не 20%, а 10%. Инвесторы готовы заплатить относительно более

высокую цену за долгосрочные ценные бумаги, и поэтому они заплатят относительно высокую цену за долгосрочный проект. При альтернативных издержках, равных 10%, чистая приведенная стоимость инвестиций в проект Б составляет 8406 долл., а инвестиций в проект А только 3592 долл.

Слайд 144

Чистая приведенная стоимость

Если фирма сталкивается с ограничениями на

капитал, либо объективные, либо специально установленные, использовать внутреннюю норму

доходности в качестве критерия отбора проектов нельзя. В этом случае задача сводится к тому, чтобы отыскать такой пакет инвестиционных проектов, который отвечал бы ограничениям на капитал и имел наибольшую чистую приведенную стоимость.

Слайд 145

Чистая приведенная стоимость

С помощью метода внутренней нормы доходности

такой пакет определить невозможно. Обычно на практике для этого

используют метод линейного программирования.

Слайд 146

Чистая приведенная стоимость

Внутренняя норма доходности дополнительных инвестиций в

проект Б равна 15,6%. Поскольку она превышает альтернативные издержки,

проект Б и следует принять. Когда приходится выбирать между проектами А и Б, наиболее лёгкий способ - сравнить чистые приведенные стоимости.

Слайд 147

Чистая приведенная стоимость

Применение коэффициента рентабельности может привести к

ошибкам, когда мы должны выбрать между двумя взаимоисключающими инвестиционными

проектами. Рассмотрим два следующих проекта D и E:

Слайд 148

Чистая приведенная стоимость

Коэффициент рентабельности инвестиций указывает, что оба

проекта хороши. Но если предположить, что проекты D и

E взаимоисключающие, то инвестор должен. принять проект Е — проект с более высокой чистой приведенной стоимостью. Тем не менее, если судить по коэффициенту рентабельности инвестиций, приоритет принадлежит проекту D.

Слайд 149

Чистая приведенная стоимость

Как и в случае с внутренней

нормой доходности, инвестор всегда можем решить эту проблему, рассмотрев

коэффициент рентабельности приростных инвестиций. Говоря иначе, сначала удостоверьтесь, что проект D стоит осуществить, затем рассчитывается коэффициент рентабельности 9900 дол. дополнительных инвестиций в проект Е:

Слайд 150

Чистая приведенная стоимость

В этом случае рентабельность дополнительных инвестиций

будет равна 1,36, и, следовательно, следует принять проект Е,

поскольку рассматриваемый коэффициент больше единицы.

Слайд 151

Чистая приведенная стоимость

Мы рассмотрели несколько критериев оценки эффективности

инвестиционных проектов. Для большинства целей показатель чистая приведенная стоимость

, который обладает свойством аддитивности, служит более надежным критерием, чем коэффициент рентабельности инвестиций, не обладающий таким свойством.

Слайд 152

Чистая приведенная стоимость

Анализ чувствительности - систематический способ анализа,

при котором определяются факторы, влияющие на денежный поток, и

оценивается степень влияния каждого из факторов. Цель анализа состоит в том, чтобы оценить, как "чувствительна" чистая приведенная стоимость к изменениям ряда экономических факторов:

Слайд 153

Учет риска при оценке капиталовложений

a) вычисляются числовые оценки

зависимых переменных (NPV или IRR) относительно экономических переменных (например,

цена на электричество);б) оценивается степень неопределенности переменных, имеющих большее воздействие.

Слайд 154

Учет риска при оценке капиталовложений

Пример. Денежные потоки, получаемые

в результате реализации проекта по выработке электричества показаны в

табл. 1, представленной ниже. Дисконтная ставка для приведения будущих денежных потоков к текущему периоду принимается равной 11 %.

Слайд 156

Учет риска при оценке капиталовложений

Определим экономические показатели, получаемые

при реализации проекта.

1. Валовая выручка = (цена) × (выработанная

мощность) = = 2,5 руб./кВт × 1000000 кВт = 2500000 руб./год.

2. Налогооблагаемая прибыль = валовая выручка–издержки–амортизация =

= 2500000 - 500000 – 1000000 = 1000000 руб./год.

Слайд 157

Учет риска при оценке капиталовложений

3. Налог на прибыль

= (ставка налога на прибыль)× (налогооблагаемая прибыль) = 0,2

× 1000000 = 200000 руб./год.4. Чистая прибыль = (налогооблагаемая прибыль) – (налог на прибыль) =

= 1000000 – 200000 = 800000 руб./год.

5. Чистые денежные потоки = (чистая прибыль) + (амортизация) =

= 800000 + 1000000 = 1800000 руб./год.

Слайд 158

Учет риска при оценке капиталовложений

6. Приведенная величина будущих

денежных потоков определяется по формуле:

5,8892×1800000=10 600 560 руб. 7. NPV = PV –I =

= 10 600 560 – 10 000 000 = 600 560 руб.

Учитывая результаты расчетов, показывающие положительную величину NPV проекта, можно рекомендовать данный проект к реализации.

Слайд 159

Учет риска при оценке капиталовложений

Оценим чувствительность показателя NPV

к ошибке в 10 % в экономических факторах, затрагивающих

денежные потоки. Чтобы сделать это, необходимо определить величины NPV, используя пересмотренные значения каждого отдельно взятого фактора (табл. 2).

Слайд 161

Учет риска при оценке капиталовложений

Из данных табл. 2

можно сделать вывод, что показатель NPV наиболее чувствителен к

ошибкам в прогнозах цены электричества и объема вырабатываемой мощности. Если прогнозы изменяются на 10 % в неправильном направлении, NPV проекта изменяется от положительного значения 600 560 руб. до отрицательного (-577 280 руб.). Расчеты показывают, что показатель NPV также довольно чувствителен к ошибкам в сроке жизни проекта.

Слайд 162

Учет риска при оценке капиталовложений

При дискретном распределении вероятности

значений денежных потоков математическое ожидание денежного потока равно

, (2)где CFt – величина денежного потока в период t, руб.; pt – вероятность возникновения денежного потока в период t, доли ед.