- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Денежно-кредитная система

Содержание

- 2. 5.1. Денежное обращение и равновесие на денежном

- 3. 5.1. Денежное обращение и равновесие на денежном рынке.

- 4. Денежное обращение является составной частью товарного обращения,

- 5. Отличие денег от другого имуществаденьги можно практически

- 6. В экономике термин «деньги» используется в качестве

- 7. В структуре денежной массы выделяются: Активная часть,

- 8. Три способа осуществления платежейпутем передачи денежных знаковпосредством

- 9. Три вида платежных средствналичные деньги (банкноты, монеты)жиро-деньги

- 10. "квази-деньги" (от латинского quasi – как будто,

- 11. Под ликвидностью какого-либо имущества или активов понимается их легкореализуемость.

- 12. В структуре денежной массы выделяют совокупные компоненты, которые называются денежные агрегаты.

- 13. Центральный банк России выделяет четыре агрегата денежной массы: М0, М1, М2, М3

- 14. Закон денежного обращения выражает взаимосвязь между денежными

- 15. Равновесие на денежном рынке

- 16. Предложение денег – общее количество денег, находящихся

- 17. Спрос на деньги (MD) также зависит от

- 18. Равновесие на денежном рынке установится в точке F. Оно постоянно меняется под воздействием ряда факторов.

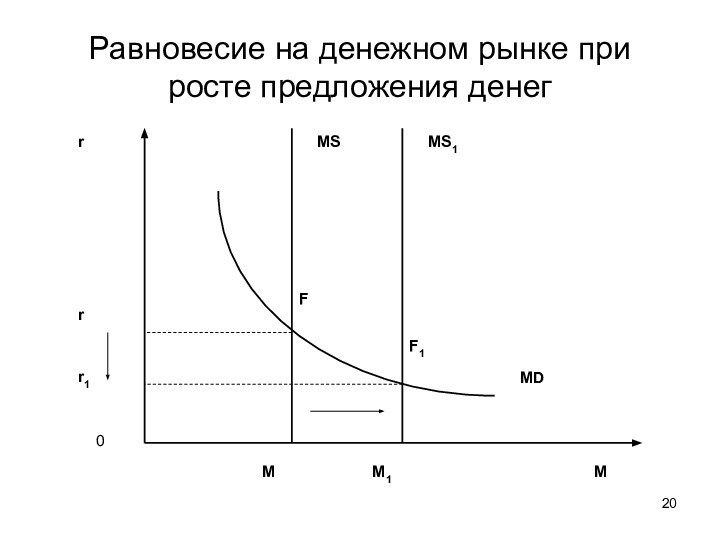

- 19. Предположим, что меняется предложение денег, а спрос на них остается неизменным.

- 20. Равновесие на денежном рынке при росте предложения денег

- 21. Если предложение денег возросло, то линия АS

- 22. Однако процентная ставка не может снижаться бесконечно.

- 23. Ликвидная ловушка

- 24. За этой точкой (ликвидной ловушкой) равновесие денежного

- 25. Если увеличивается спрос на деньги, а предложение

- 26. Равновесие на денежном рынке при росте спроса на деньги

- 27. 5.2. Денежное обращение. Денежные системы. Денежная система Российской Федерации.

- 28. Денежное обращение – это движение денег, отражающее

- 29. Важнейшие четыре компонента денежной системы: 1) национальная

- 30. Денежная система – это форма организации денежного

- 31. Два типа систем денежного обращения: 1) системы

- 32. Отличительные черты системы неразменных кредитных денег: 1)

- 33. Элементы денежной системы: Название денежной единицы Виды

- 34. 5.3. Кредитная система и ее структура.

- 35. Кредит представляет собой движение ссудного капитала, осуществляемое на условиях срочности, возвратности и платности.

- 36. Функции кредита в экономикеРегулирование экономики – это

- 37. Формы кредитаКоммерческий кредитБанковский кредит

- 38. Коммерческий кредит – это кредит, предоставляемый предприятиями,

- 39. Вексель – это ценная бумага, представляющая собой

- 40. Цель коммерческого кредита – ускорить реализацию товаров

- 41. Банковский кредит – это кредит, предоставляемый кредитно-финансовыми

- 42. Банковские кредиты делятся:на краткосрочные (до 1 года);среднесрочные (от 1 до 5 лет);долгосрочные (свыше 5 лет).

- 43. Банковский кредитОбъект– денежный капитал. Заемщик – предприниматель,

- 44. Сравнение коммерческого и банковского кредитовБанковский кредит существенно

- 45. Двойственный характер банковского кредитавыступает в виде ссуды

- 46. Для современной рыночной экономики характерно переплетение коммерческого

- 47. Другие формы кредитаПотребительский кредит Ипотечный кредит (в том числе, жилищный кредит)Государственный кредит Международный кредит

- 48. Кредитная система представляет собой комплекс валютно-финансовых учреждений,

- 49. Три звена кредитной системыЦентральный банк коммерческие банки специализированные финансово-кредитные учреждения

- 50. Основные функции ЦБЭмиссионная функция Функция аккумуляции и

- 51. Коммерческие банки представляют собой центры кредитной системы-

- 52. Операции коммерческого банка подразделяются на пассивные (привлечение

- 53. Функции коммерческих банковаккумулирование бессрочных депозитов (ведение текущих

- 54. Специализированные кредитно-финансовые организации Инвестиционные банки Страховые компании Пенсионные фонды Инвестиционные компании Чековые инвестиционные фонды (ЧИФ)

- 55. 5.4. Денежно-кредитная политика государства

- 56. Существуют два различных подхода к теории денег: модернизированная кейнсианская теория и современная количественная теория денег (монетаризм).

- 57. В основу кредитно-денежной политики должен быть положен

- 58. Основные положения кейнсианской теории денег: Рыночная экономика

- 59. Основные положения монетаристской теории денег Рыночная экономика

- 60. «Денежное правило» «монетарное правило»Для обеспечения сбалансированной кредитно-денежной

- 61. В длительном периоде времени обоснованный прирост денежной

- 62. «Денежное правило» предполагает строго контролируемое увеличение денежной

- 63. Согласно «денежному правилу»Если прирост денежного предложения превысит

- 64. Современная денежно-кредитная политика:В долгосрочном периоде в денежно-кредитной

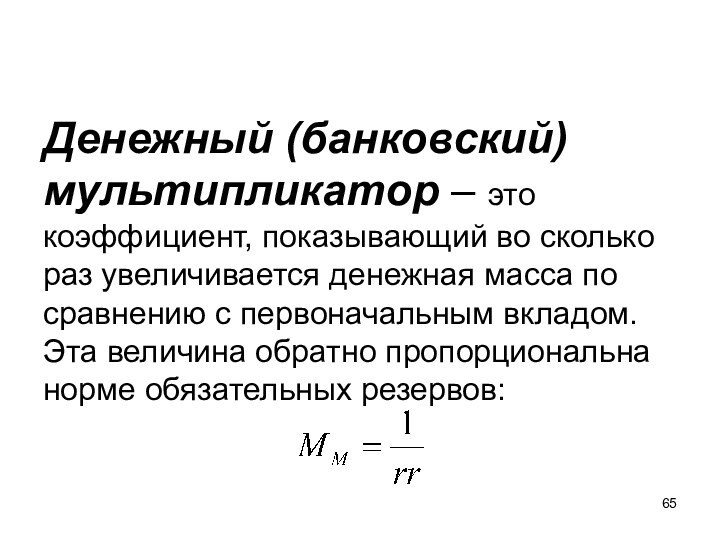

- 65. Денежный (банковский) мультипликатор – это коэффициент, показывающий

- 66. Пример: «как банки делают деньги», допустим rr=20%Банк

- 67. Пример: «как банки делают деньги» (продолжение)3. Банк

- 68. Пример: «как банки делают деньги» (продолжение)5. Сложив

- 69. Основные направления денежно-кредитной политики Операции на открытом

- 70. 1. Операции на открытом рынкеЦБ покупает у

- 71. 2. Изменение ставки рефинансирования (дисконтная политика)

- 72. Ставка рефинансирования (учётная ставка) – это процент,

- 73. Учетная ставка (учетный процент) – процент, по

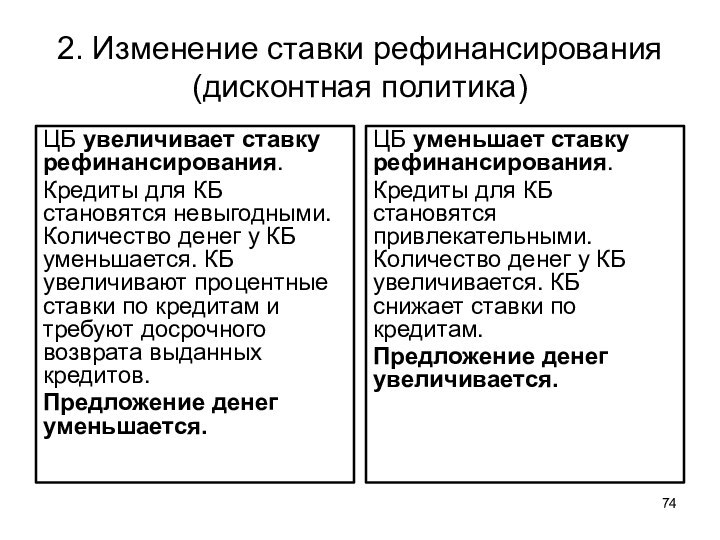

- 74. 2. Изменение ставки рефинансирования (дисконтная политика)ЦБ увеличивает

- 75. 3. Изменение обязательного уровня резервов КБЦБ даёт

- 76. 4. Управление наличной денежной массойЦБ осуществляет эмиссию

- 77. Скачать презентацию

- 78. Похожие презентации

5.1. Денежное обращение и равновесие на денежном рынке. 5.2. Денежное обращение. Денежные системы. Денежная система Российской Федерации. 5.3. Кредитная система и ее структура. 5.4. Денежно-кредитная политика государства.

Слайд 4 Денежное обращение является составной частью товарного обращения, но

оно имеет свои специфические черты и законы движения. Деньги

– это разновидность имущества экономических субъектов.

Слайд 5

Отличие денег от другого имущества

деньги можно практически моментально

и без издержек трансформировать в любое другое благо (они

обладают высокой ликвидностью).при постоянном уровне цен деньги либо вовсе не приносят дохода, либо их доходность существенно ниже, чем других разновидностей имущества.

Слайд 6 В экономике термин «деньги» используется в качестве сокращенного

понятия «денежная масса». Денежная масса – это совокупность наличных

и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг, которыми располагают частные лица, предприятия (фирмы), организации и государство.

Слайд 7

В структуре денежной массы выделяются:

Активная часть, к

которой относятся денежные средства, реально обслуживающие хозяйственный оборот.

Пассивная часть,

включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами.

Слайд 8

Три способа осуществления платежей

путем передачи денежных знаков

посредством записей

на счетах в банках

с помощью документов, удостоверяющих задолженность одного

лица другому

Слайд 9

Три вида платежных средств

наличные деньги (банкноты, монеты)

жиро-деньги (чеки,

текущие счета)

долговые деньги (векселя частных лиц, обязательства)

Первые два вида

платежа создаются банковской системой, третий– хозяйственными агентами.Слайд 10 "квази-деньги" (от латинского quasi – как будто, почти)

– это денежные средства на срочных счетах, на сберегательных

вкладах в коммерческих банках и других кредитно-финансовых учреждениях, депозитные сертификаты, акции инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства и т.п.Слайд 12 В структуре денежной массы выделяют совокупные компоненты, которые

называются денежные агрегаты.

Слайд 14 Закон денежного обращения выражает взаимосвязь между денежными и

товарными массами, а также скоростью оборота денег. Эта зависимость

имеет вид: Где: М – масса денег, необходимых для обращения в стране за год; Р – цена товаров; Q – масса товаров на рынке; V – скорость обращения денег.Слайд 16 Предложение денег – общее количество денег, находящихся в

обращении. Графически оно изображается, как правило, в виде вертикальной

прямой (MS), так как предполагается, что ЦБ выпускает фиксированное на данный момент количество денег (M1), которое не зависит от «цены» денег – ставки процента (r).Слайд 17 Спрос на деньги (MD) также зависит от ставки

процента, чем ниже ставка процента, тем больше спрос на

деньги. Кривая спроса имеет наклон вниз.Слайд 18 Равновесие на денежном рынке установится в точке F.

Оно постоянно меняется под воздействием ряда факторов.

Слайд 21 Если предложение денег возросло, то линия АS сдвинется

вправо в положение AS1. Ставка процента снизится с r

до r1. Равновесие сместится из точки F в точку F1.Слайд 22 Однако процентная ставка не может снижаться бесконечно. Существует

минимальная норма, ниже которой процентная ставка не может снижаться.

Точка касания кривой спроса и кривой минимальной нормы ссудного процента называется ликвидной ловушкой.Слайд 24 За этой точкой (ликвидной ловушкой) равновесие денежного рынка

невозможно, так как при дальнейшем росте предложения денег норма

ссудного процента не будет снижаться, а увеличение количества денег в обращении будет приводить к инфляции. Выход из ликвидной ловушки возможет только силами государства с использованием активной финансовой политики.Слайд 25 Если увеличивается спрос на деньги, а предложение остается

неизменным, то кривая MD сдвинется вправо в положение MD1,

а процентная ставка увеличится с r до r1. Это может произойти, например, в результате роста номинального ВВП: спрос на деньги увеличивается, и процентная ставка, возрастает при неизменности их предложения.Слайд 28 Денежное обращение – это движение денег, отражающее оборот

товаров и услуг. Оно обслуживает реализацию товаров, а также

движение финансового рынка.

Слайд 29

Важнейшие четыре компонента денежной системы:

1) национальная денежная

единица (рубль, доллар, франк, марка, иена, крона и т.д.),

в которой выражаются цены товаров и услуг;2) система кредитных и бумажных денег, разменных монет, которые являются законными платежными средствами в наличном обороте;

3) система эмиссии денег, т.е. законодательно закрепленный порядок выпуска денег в обращение;

4) государственные органы, ведающие вопросами регулирования денежного обращения.

Слайд 30 Денежная система – это форма организации денежного обращения

в стране, которая сложилась исторически и закреплена национальным законодательством.

Слайд 31

Два типа систем денежного обращения:

1) системы обращения

металлических денег, когда в обращении находятся полноценные золотые и

(или) серебряные монеты, которые выполняют все функции денег, а кредитные деньги могут свободно обмениваться на денежный металл (в монетах или слитках);2) система обращения кредитных или бумажных денег, которые не могут быть обменены на золото, т.е. золото не участвует в обращении.

Слайд 32

Отличительные черты системы неразменных кредитных денег:

1) господствующее

положение кредитных денег;

2) уход золота из обращения;

3) отказ от

обмена банкнот на золото и отмена их золотого содержания;4) усиление эмиссии денег в целях кредитования частного предпринимательства и государства;

5) значительное расширение безналичного оборота;

6) государственное регулирование денежного обращения.

Слайд 33

Элементы денежной системы:

Название денежной единицы

Виды денег

и денежных знаков, находящихся в обращении

Эмиссионная система

Денежное регулирование

– комплекс мер государственного воздействия на объем денежной массы Слайд 35 Кредит представляет собой движение ссудного капитала, осуществляемое на

условиях срочности, возвратности и платности.

Слайд 36

Функции кредита в экономике

Регулирование экономики – это специфическая

функция кредита

Перераcпределительная функция

Содействие экономии издержек обращения

Ускорение

концентрации и централизации капитала Слайд 38 Коммерческий кредит – это кредит, предоставляемый предприятиями, фирмами

и другими хозяйственными субъектами друг другу. Кредит предоставляется в

товарной форме, прежде всего путем отсрочки платежа и оформляется векселем.Слайд 39 Вексель – это ценная бумага, представляющая собой безусловное

денежное обязательство векселедержателя уплатить по наступлению срока определенную сумму

денег владельцу векселя.Слайд 40 Цель коммерческого кредита – ускорить реализацию товаров и

получение заключенной в них прибыли. Процент по нему ниже,

чем по банковскому кредиту. Вместе с тем, размеры коммерческого кредита ограничены величиной резервных (свободных) капиталов, имеющихся у предпринимателей.Слайд 41 Банковский кредит – это кредит, предоставляемый кредитно-финансовыми учреждениями

(банками, фондами, ассоциациями) любым хозяйственным субъектам (частным предпринимателям, организациям,

предприятиям) в виде денежных ссуд.

Слайд 42

Банковские кредиты делятся:

на краткосрочные (до 1 года);

среднесрочные (от

1 до 5 лет);

долгосрочные (свыше 5 лет).

Слайд 43

Банковский кредит

Объект– денежный капитал.

Заемщик – предприниматель, государство,

домашние хозяйства;

кредитор – владелец денежных средств (преимущественно банк).

Слайд 44

Сравнение коммерческого и банковского кредитов

Банковский кредит существенно шире

коммерческого, так как он не ограничен направлением, сроками и

суммами кредитных сделок.Коммерческий кредит обслуживает лишь обращение товаров, а банковский кредит – еще и накопление капитала, превращая в него часть денежных доходов и сбережений всех слоев общества.

Банковский кредит обладает большей обеспеченностью по сравнению с коммерческим кредитом, т.к. банки гарантируют кредитоспособность заемщиков.

Слайд 45

Двойственный характер банковского кредита

выступает в виде ссуды капитала,

когда заемщики используют его для увеличения объема функционирующего капитала

выступает

в виде ссуды денег - платежных средств, необходимых для погашения долговых обязательствСлайд 46 Для современной рыночной экономики характерно переплетение коммерческого и

банковского кредита. Это проявляется при кредитовании не только предприятий,

но и потребителей.

Слайд 47

Другие формы кредита

Потребительский кредит

Ипотечный кредит (в том

числе, жилищный кредит)

Государственный кредит

Международный кредит

Слайд 48 Кредитная система представляет собой комплекс валютно-финансовых учреждений, используемых

государством в целях регулирования экономики. Кредитная система служит мощным

фактором концентрации и централизации капитала и способствует быстрой мобилизации свободных денежных средств и их использованию в экономике.

Слайд 49

Три звена кредитной системы

Центральный банк

коммерческие банки

специализированные

финансово-кредитные учреждения

Слайд 50

Основные функции ЦБ

Эмиссионная функция

Функция аккумуляции и хранения

кассовых резервов для коммерческих банков

ЦБ является хранителем официальных

золотовалютных резервов страны ЦБ осуществляет кредитование коммерческих банков и кассовое обслуживание государственных учреждений

Предоставление кредитов и выполнение расчетных операций для правительственных органов

ЦБ осуществляет безналичные расчеты, основанные на зачете взаимных требований и обязательств (клиринг)

Слайд 51 Коммерческие банки представляют собой центры кредитной системы- кредитно-финансовым

учреждением универсального характера: - принимает вклады населения и предприятий

- выдает кредиты - выполняет финансовое обслуживание клиентов

Слайд 52

Операции коммерческого банка подразделяются на

пассивные (привлечение средств)

активные (размещение средств)

посреднические операции (по поручению клиента

на комиссионной основе) доверительные операции (управление имуществом, ценными бумагами)

Слайд 53

Функции коммерческих банков

аккумулирование бессрочных депозитов (ведение текущих счетов)

оплата чеков, выписанных на эти банки

предоставление кредитов

Слайд 54

Специализированные кредитно-финансовые организации

Инвестиционные банки

Страховые компании

Пенсионные

фонды

Инвестиционные компании

Чековые инвестиционные фонды (ЧИФ)

Слайд 56 Существуют два различных подхода к теории денег: модернизированная

кейнсианская теория и современная количественная теория денег (монетаризм).

Слайд 57

В основу кредитно-денежной политики должен быть положен

с

точки зрения кейнсианцев уровень процентной ставки,

с точки зрения

монетаристов – спрос и предложение денег.

Слайд 58

Основные положения кейнсианской теории денег:

Рыночная экономика представляет

собой неустойчивую систему со многими «провалами рынка». Необходимо государственное

регулированиеИзменение денежного предложения является причиной изменения уровня процентной ставки, что приводит к изменению инвестиционного спроса и через мультипликационный эффект инвестиций - к изменению номинального ВВП

Базируется на макроэкономическом тождестве: Y=C+I+G+Xn

Слайд 59

Основные положения монетаристской теории денег

Рыночная экономика –

внутренне устойчивая система, государственное регулирование необходимо свести к минимуму

Основное

теоретическое уравнение – это связь между количеством денег в обращении и общим объёмом проданных товаров и услуг в рамках национальной экономики Базируется на уравнении количественной теории денег: M×V=P×Q

Слайд 60

«Денежное правило»

«монетарное правило»

Для обеспечения сбалансированной кредитно-денежной политики необходимо

поддерживать обоснованный постоянный прирост денежной массы в обращении.

Слайд 61 В длительном периоде времени обоснованный прирост денежной массы

в обращении равняется среднегодовому темпу прироста ВВП плюс среднегодовой

темп ожидаемой инфляции.Слайд 62 «Денежное правило» предполагает строго контролируемое увеличение денежной массы

в обращении – 3-5% в год, что стимулирует деловую

активность в экономике.

Слайд 63

Согласно «денежному правилу»

Если прирост денежного предложения превысит 3-5%

в год, то произойдёт раскручивание инфляции.

Если прирост денежного предложения

ниже 3-5% в год, то произойдёт снижение темпов прироста ВВП.

Слайд 64

Современная денежно-кредитная политика:

В долгосрочном периоде в денежно-кредитной политике

преобладает монетаристский подход

В краткосрочном периоде в денежно-кредитной политике преобладает

кейнсианский подходСлайд 65 Денежный (банковский) мультипликатор – это коэффициент, показывающий во

сколько раз увеличивается денежная масса по сравнению с первоначальным

вкладом. Эта величина обратно пропорциональна норме обязательных резервов:

Слайд 66

Пример: «как банки делают деньги»,

допустим rr=20%

Банк 1 получил

от клиента 1 100 тыс. руб. Банк 1 должен

оставить в ЦБ обязательный резерв 20 тыс. руб., а на сумму 80 тыс. руб. может предоставить кредит клиенту 2.Клиент 2 потратил кредит на покупку товара. Продавец товара полученные за товар деньги положил на счёт в банк 2.

Слайд 67

Пример: «как банки делают деньги»

(продолжение)

3. Банк 2 из

полученных 80 тыс. руб. 16 тыс. руб. оставляет в

обязательных резервах ЦБ, а на 64 тыс. руб. выдаёт кредит клиенту 3, который также купил товар на всю сумму, а продавец положил выручку в банк 3.4. Банк 3 оставил обязательные резервы ЦБ в размере 12,8 тыс. руб., а на остальные деньги (51,2 тыс. руб.) выдал кредит клиенту 4 и т.д.

Слайд 68

Пример: «как банки делают деньги»

(продолжение)

5. Сложив суммы кредитов,

предоставленных клиентам всеми банками, увидим, что денежная масса многократно

увеличилась по сравнению с суммой, которую положил клиент 1 в банк 1 и составила 500 тыс. руб.Денежный мультипликатор в данном примере составит:

1:0,2=5

Слайд 69

Основные направления денежно-кредитной политики

Операции на открытом рынке

Изменение

учетной ставки или ставки рефинансирования, или дисконтная политика

Изменение

обязательного уровня резервовУправление наличной денежной массой

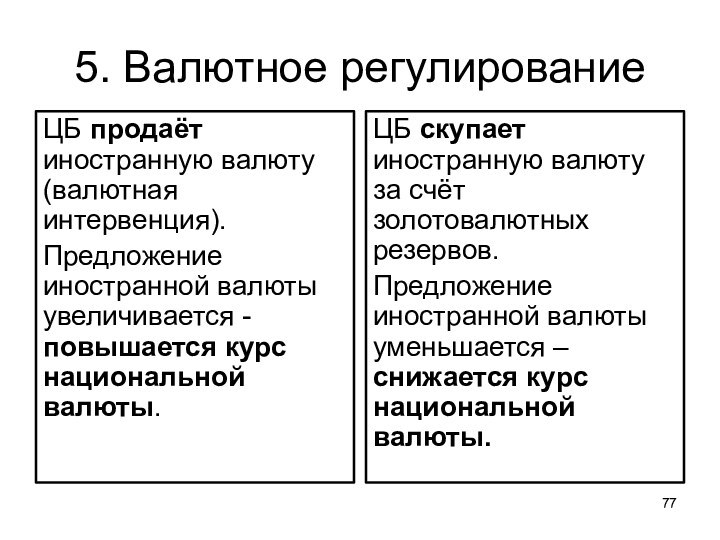

Валютное регулирование

Слайд 70

1. Операции на открытом рынке

ЦБ покупает у КБ

государственные ценные бумаги – вливание денежной массы в кредитно-денежную

систему.Денежной массы у КБ становится больше – предложение денег увеличится – процентная ставка понизится.

Инвестиции увеличатся, рост ВВП увеличится.

ЦБ продаёт КБ государственные ценные бумаги - изъятие денежной массы из кредитно-денежной системы.

Денежной массы у КБ становится меньше – предложение денег уменьшается – процентная ставка повысится.

Инвестиции уменьшатся, рост ВВП уменьшится.

Слайд 72 Ставка рефинансирования (учётная ставка) – это процент, под

который ЦБ предоставляет кредиты коммерческим банкам, выступая как кредитор.

Слайд 73 Учетная ставка (учетный процент) – процент, по которому

ЦБ учитывает векселя коммерческих банков, т.е. плата, взимаемая ЦБ

за авансирование денег, путем покупки векселей (купонов, облигаций, других ценных бумаг и долговых обязательств) до наступления срока уплаты по ним.

Слайд 74

2. Изменение ставки рефинансирования (дисконтная политика)

ЦБ увеличивает ставку

рефинансирования.

Кредиты для КБ становятся невыгодными. Количество денег у КБ

уменьшается. КБ увеличивают процентные ставки по кредитам и требуют досрочного возврата выданных кредитов.Предложение денег уменьшается.

ЦБ уменьшает ставку рефинансирования.

Кредиты для КБ становятся привлекательными. Количество денег у КБ увеличивается. КБ снижает ставки по кредитам.

Предложение денег увеличивается.

Слайд 75

3. Изменение обязательного уровня резервов КБ

ЦБ даёт указание

на увеличение доли обязательных резервов КБ (rr) .

Через действие

банковского мультипликатора предложение денег уменьшается.ЦБ даёт указание на уменьшение доли обязательных резервов КБ (rr).

Через действие банковского мультипликатора предложение денег увеличивается.