Слайд 2

Этапы создания кредитной организации (КО)

Слайд 3

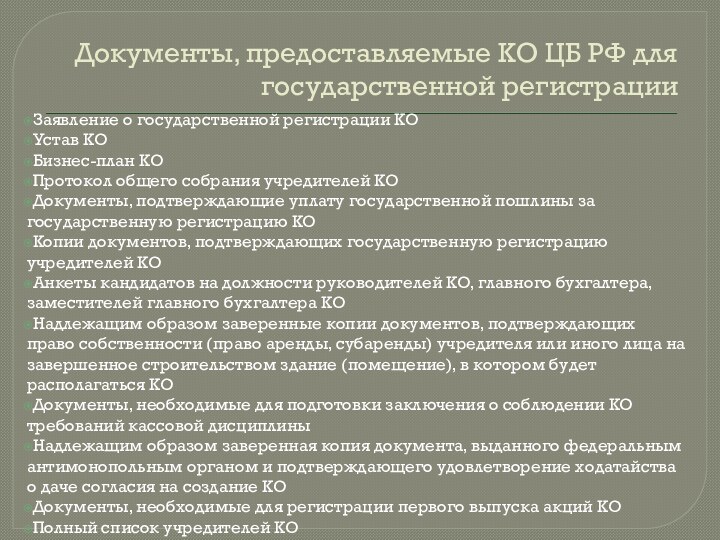

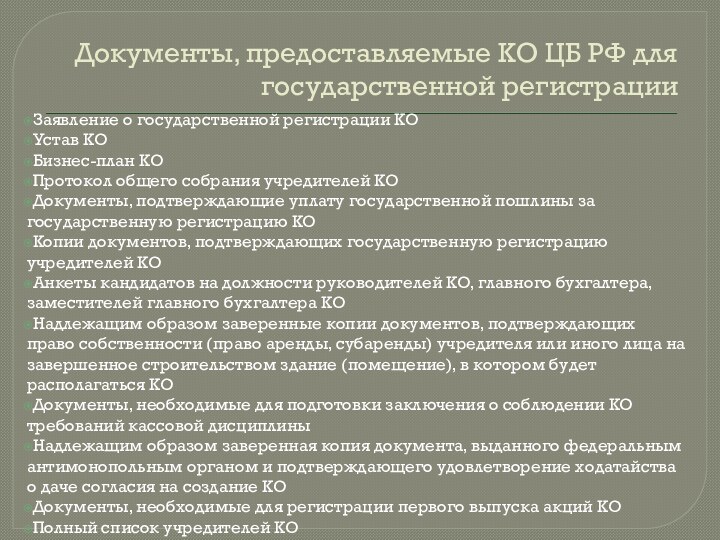

Документы, предоставляемые КО ЦБ РФ для государственной регистрации

Заявление

о государственной регистрации КО

Устав КО

Бизнес-план КО

Протокол общего собрания учредителей

КО

Документы, подтверждающие уплату государственной пошлины за государственную регистрацию КО

Копии документов, подтверждающих государственную регистрацию учредителей КО

Анкеты кандидатов на должности руководителей КО, главного бухгалтера, заместителей главного бухгалтера КО

Надлежащим образом заверенные копии документов, подтверждающих право собственности (право аренды, субаренды) учредителя или иного лица на завершенное строительством здание (помещение), в котором будет располагаться КО

Документы, необходимые для подготовки заключения о соблюдении КО требований кассовой дисциплины

Надлежащим образом заверенная копия документа, выданного федеральным антимонопольным органом и подтверждающего удовлетворение ходатайства о даче согласия на создание КО

Документы, необходимые для регистрации первого выпуска акций КО

Полный список учредителей КО

Слайд 4

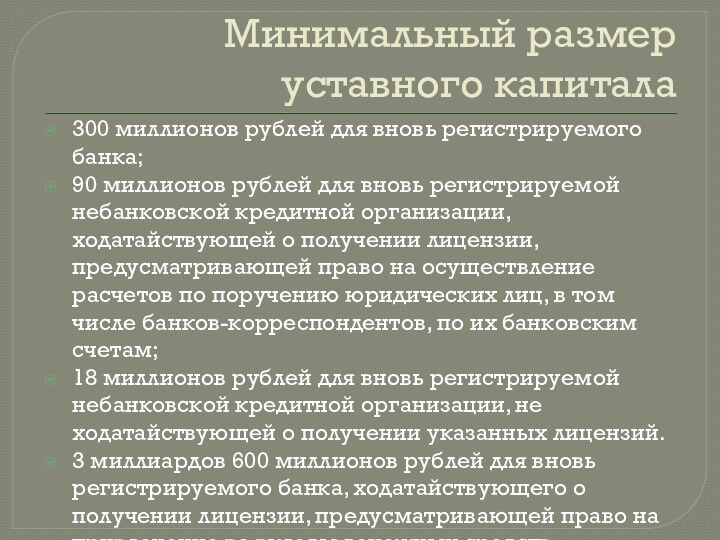

Минимальный размер уставного капитала

300 миллионов рублей для

вновь регистрируемого банка;

90 миллионов рублей для вновь регистрируемой небанковской

кредитной организации, ходатайствующей о получении лицензии, предусматривающей право на осуществление расчетов по поручению юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

18 миллионов рублей для вновь регистрируемой небанковской кредитной организации, не ходатайствующей о получении указанных лицензий.

3 миллиардов 600 миллионов рублей для вновь регистрируемого банка, ходатайствующего о получении лицензии, предусматривающей право на привлечение во вклады денежных средств физических лиц

Слайд 5

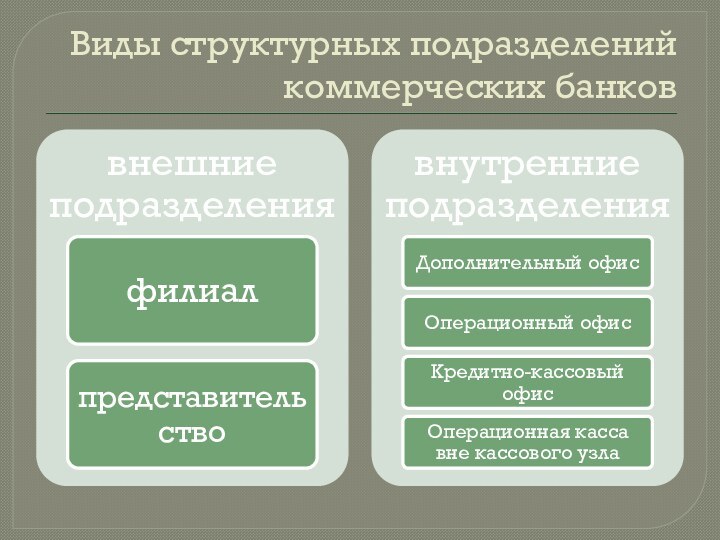

Виды структурных подразделений коммерческих банков

Слайд 6

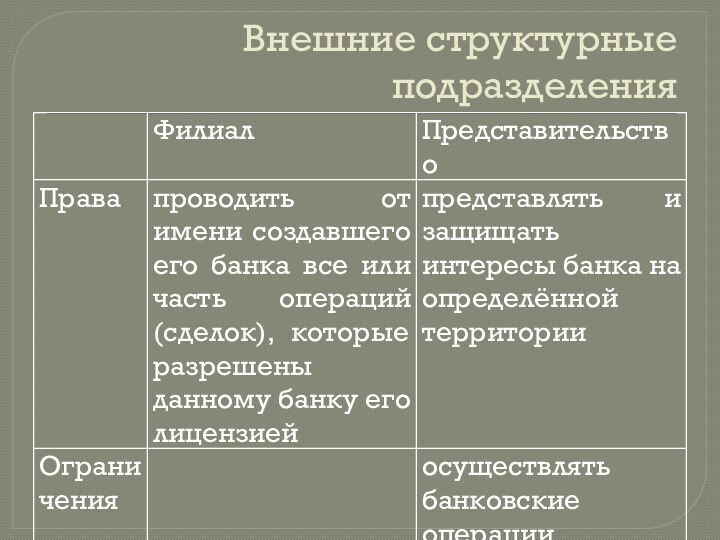

Внешние структурные подразделения

Слайд 7

Ограничения для операционных офисов

осуществлять операции (включая операции за

счет клиентов) по купле и (или) продаже иностранной валюты

на межбанковском и биржевом валютных рынках;

осуществлять операции (включая операции за счет клиентов) по купле и (или) продаже ценных бумаг и иных финансовых активов;

предоставлять и получать займы (кредиты) кредитных организаций, а также размещать и привлекать депозиты и иные средства кредитных организаций;

открывать корреспондентские счета кредитных организаций (филиалов) и в кредитных организациях;

выдавать банковские гарантии;

осуществлять акцептование и (или) авалирование векселей.

Слайд 8

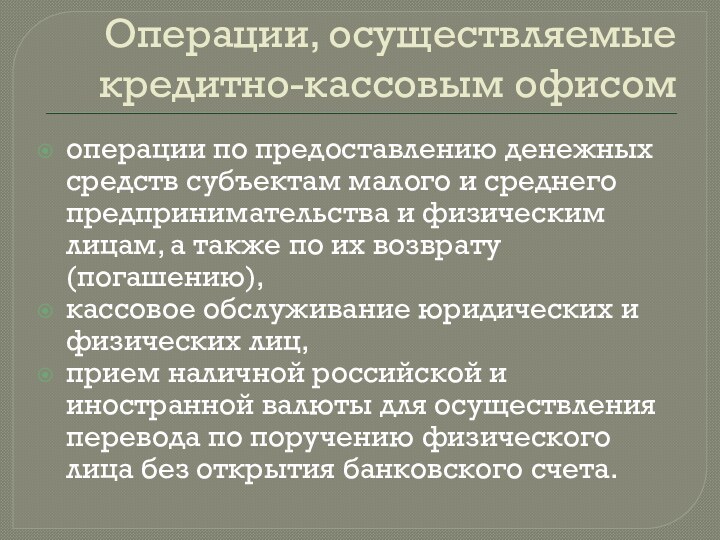

Операции, осуществляемые кредитно-кассовым офисом

операции по предоставлению денежных средств

субъектам малого и среднего предпринимательства и физическим лицам, а

также по их возврату (погашению),

кассовое обслуживание юридических и физических лиц,

прием наличной российской и иностранной валюты для осуществления перевода по поручению физического лица без открытия банковского счета.

Слайд 9

Требования к КО, претендующей на расширение перечня банковских

операций

выполнять требования о предоставлении информации об участниках и их

группах (аффилированных лицах);

не иметь задолженности перед бюджетами;

иметь организационную структуру, соответствующую масштабам проводимых КО операций и принимаемым рискам;

выполнять квалификационные требования к членам совета директоров (наблюдательного совета) и руководителям КО;

соблюдать технические требования;

выполнять обязательные резервные требования и не иметь просроченных денежных обязательств перед Банком России;

относиться к классификационной группе 1 или 2

относиться к категории финансово стабильных КО

Слайд 10

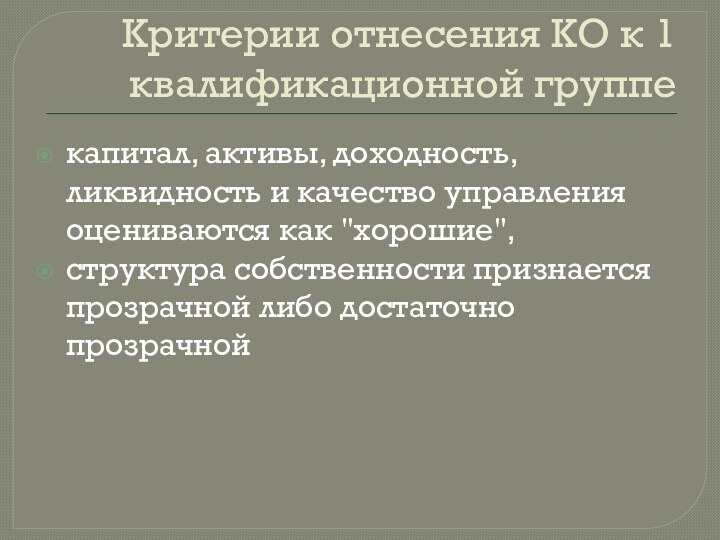

Критерии отнесения КО к 1 квалификационной группе

капитал, активы,

доходность, ликвидность и качество управления оцениваются как "хорошие",

структура

собственности признается прозрачной либо достаточно прозрачной

Слайд 11

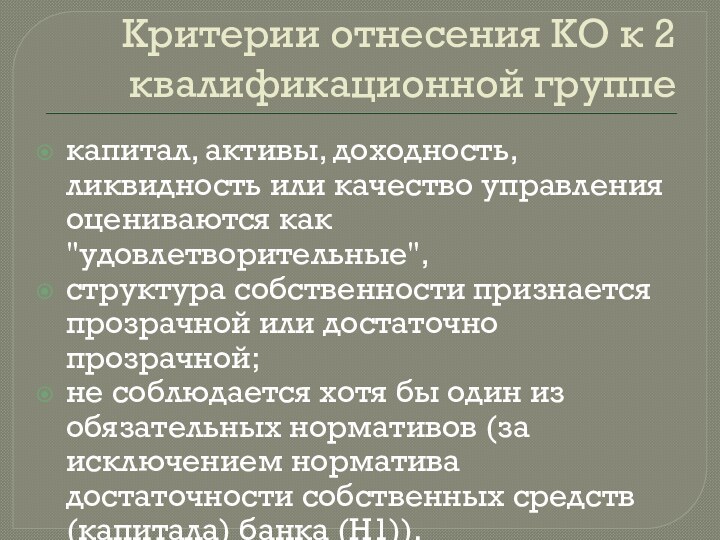

Критерии отнесения КО к 2 квалификационной группе

капитал, активы,

доходность, ликвидность или качество управления оцениваются как "удовлетворительные",

структура

собственности признается прозрачной или достаточно прозрачной;

не соблюдается хотя бы один из обязательных нормативов (за исключением норматива достаточности собственных средств (капитала) банка (Н1)).

Слайд 13

Под несостоятельностью (банкротством) кредитной организации понимается признанная арбитражным

судом ее неспособность удовлетворить требования кредиторов по денежным обязательствам

и (или) исполнить обязанность по уплате обязательных платежей.

Слайд 14

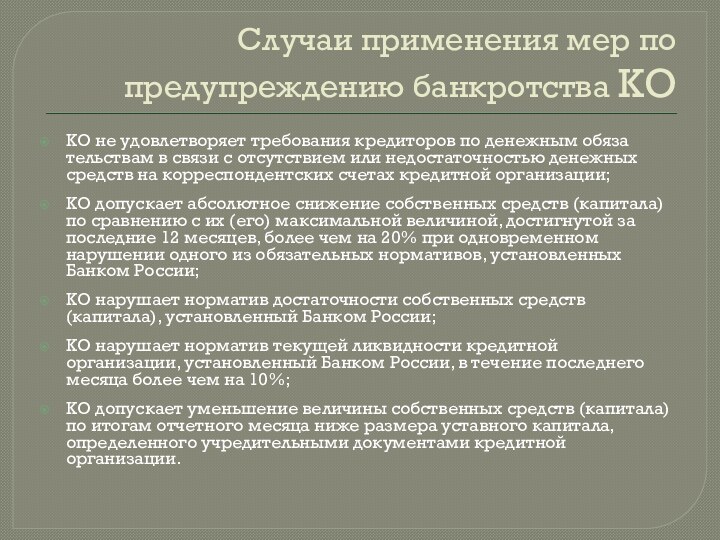

Случаи применения мер по предупреждению банкротства КО

КО не

удовлетворяет требования кредиторов по денежным обязательствам в связи с

отсутствием или недостаточностью денежных средств на корреспондентских счетах кредитной организации;

КО допускает абсолютное снижение собственных средств (капитала) по сравнению с их (его) максимальной величиной, достигнутой за последние 12 месяцев, более чем на 20% при одновременном нарушении одного из обязательных нормативов, установленных Банком России;

КО нарушает норматив достаточности собственных средств (капитала), установленный Банком России;

КО нарушает норматив текущей ликвидности кредитной организации, установленный Банком России, в течение последнего месяца более чем на 10%;

КО допускает уменьшение величины собственных средств (капитала) по итогам отчетного месяца ниже размера уставного капитала, определенного учредительными документами кредитной организации.

Слайд 15

Основные принудительные меры

взыскание с кредитной организации штрафа в

размере до 1% размера оплаченного уставного капитала, но не

более 1% минимального размера уставного капитала;

вынесение в адрес кредитной организации требований:

осуществления мероприятий по финансовому оздоровлению кредитной организации;

замены руководителей кредитной организации;

осуществления реорганизации кредитной организации;

изменение на срок до шести месяцев установленных для кредитной организации обязательных нормативов;

Слайд 16

Основные принудительные меры

введение запрета на осуществление кредитной организацией

отдельных банковских операций, на срок до одного года, а

также на открытие ею филиалов на срок до одного года;

назначение временной администрации по управлению кредитной организацией на срок до шести месяцев;

введение запрета на осуществление реорганизации кредитной организации, если в результате ее проведения могут возникнуть основания для применения мер по предупреждению банкротства кредитной организации;

направление предложений аффилированным лицам об осуществлении действий, направленных на увеличение собственных средств (капитала) кредитной организации до размера, обеспечивающего соблюдение ею установленных размеров обязательных нормативов.

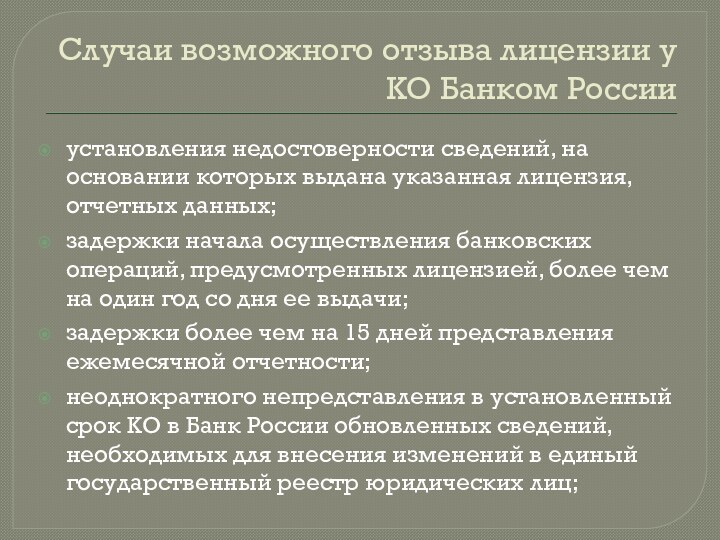

Слайд 17

Случаи возможного отзыва лицензии у КО Банком России

установления

недостоверности сведений, на основании которых выдана указанная лицензия, отчетных

данных;

задержки начала осуществления банковских операций, предусмотренных лицензией, более чем на один год со дня ее выдачи;

задержки более чем на 15 дней представления ежемесячной отчетности;

неоднократного непредставления в установленный срок КО в Банк России обновленных сведений, необходимых для внесения изменений в единый государственный реестр юридических лиц;

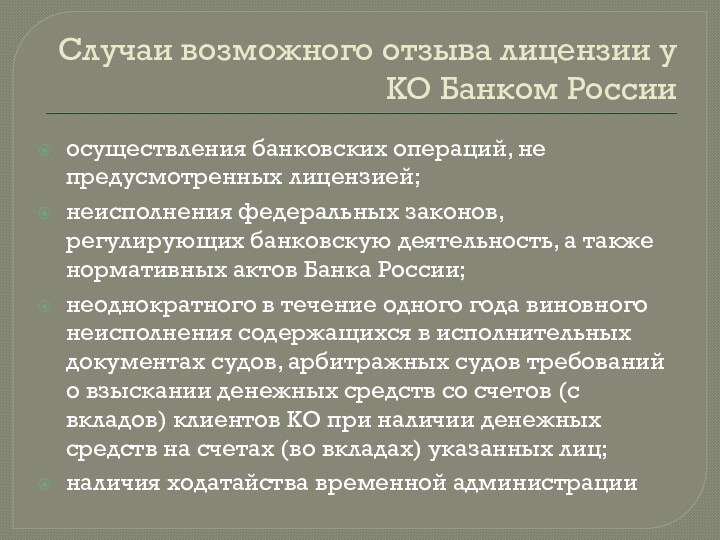

Слайд 18

Случаи возможного отзыва лицензии у КО Банком России

осуществления

банковских операций, не предусмотренных лицензией;

неисполнения федеральных законов, регулирующих банковскую

деятельность, а также нормативных актов Банка России;

неоднократного в течение одного года виновного неисполнения содержащихся в исполнительных документах судов, арбитражных судов требований о взыскании денежных средств со счетов (с вкладов) клиентов КО при наличии денежных средств на счетах (во вкладах) указанных лиц;

наличия ходатайства временной администрации