Слайд 2

В организациях применяется единая типовая классификация основных средств,

в соответствии с которой основные средства группируются по следующим

основным признакам:

- по видам экономической деятельности,

- по назначению в деятельности организации,

- по составу;

- по способу извлечения дохода от их использования;

- по видам;

- по роли в процессе производства и обращения;

- по принадлежности субъекту хозяйствования;

- по использованию в производственном процессе.

Слайд 3

Оценка объектов основных средств

В соответствии с нормами Инструкции

по бухгалтерскому учету основных средств № 26 (пп.2, 15)

(далее - Инструкция № 26), утвержденной постановлением Министерства финансов Республики Беларусь от 30.04.2012 г., основные средства отражаются на счетах бухгалтерского учета по первоначальной или переоцененной стоимости. В бухгалтерском балансе основные средства отражаются по остаточной стоимости.

Первоначальная стоимость - стоимость, по которой актив принимается к бухгалтерскому учету в качестве основного средства.

Переоцененная стоимость - стоимость основного средства после его переоценки.

Остаточная стоимость - разница между первоначальной (переоцененной) стоимостью основного средства и накопленными по нему за весь период эксплуатации суммами амортизации и обесценения.

Слайд 4

Порядок определения первоначальной стоимости зависит от способа поступления

основного средства в организацию.

Так, основные средства поступают в организацию

в следующих случаях:

в результате приобретения за плату;

в результате строительства (сооружения) хозяйственным или подрядным способом;

получения от учредителей в счет вклада в уставный фонд организации;

безвозмездного получения от других лиц;

при исполнении товарообменных операций;

в результате инвентаризации;

от обособленных подразделений организации, имеющих отдельные балансы;

и другое.

Слайд 5

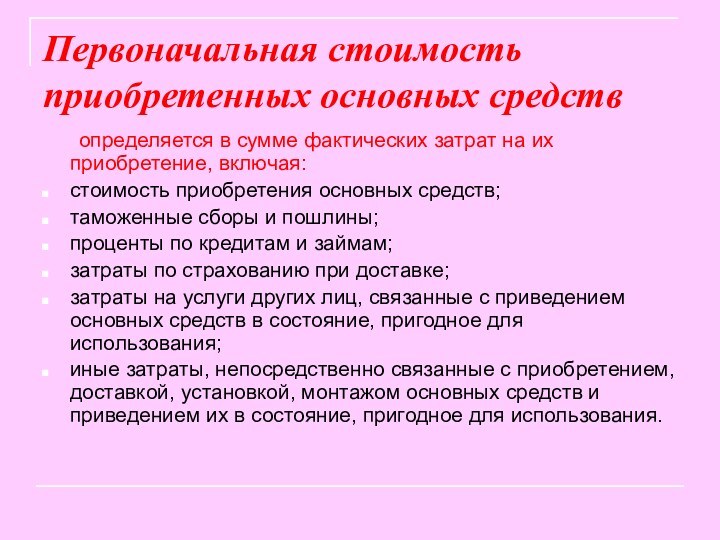

Первоначальная стоимость приобретенных основных средств

определяется в сумме фактических

затрат на их приобретение, включая:

стоимость приобретения основных средств;

таможенные сборы

и пошлины;

проценты по кредитам и займам;

затраты по страхованию при доставке;

затраты на услуги других лиц, связанные с приведением основных средств в состояние, пригодное для использования;

иные затраты, непосредственно связанные с приобретением, доставкой, установкой, монтажом основных средств и приведением их в состояние, пригодное для использования.

Слайд 6

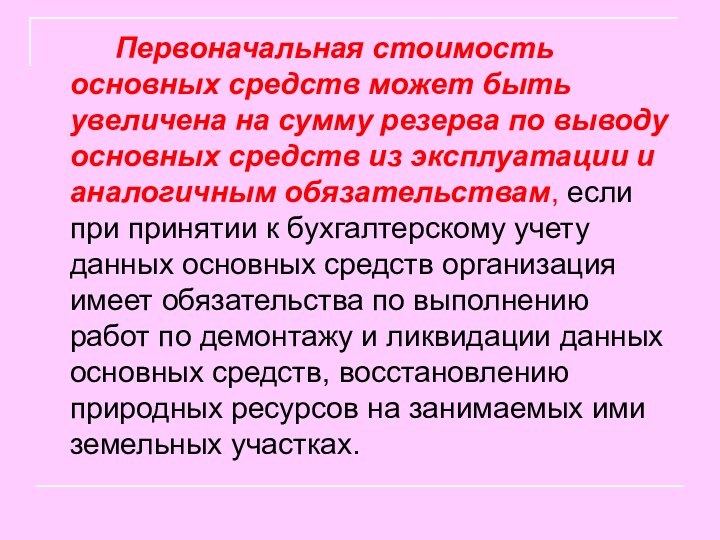

Первоначальная стоимость основных средств может быть увеличена на

сумму резерва по выводу основных средств из эксплуатации и

аналогичным обязательствам, если при принятии к бухгалтерскому учету данных основных средств организация имеет обязательства по выполнению работ по демонтажу и ликвидации данных основных средств, восстановлению природных ресурсов на занимаемых ими земельных участках.

Слайд 7

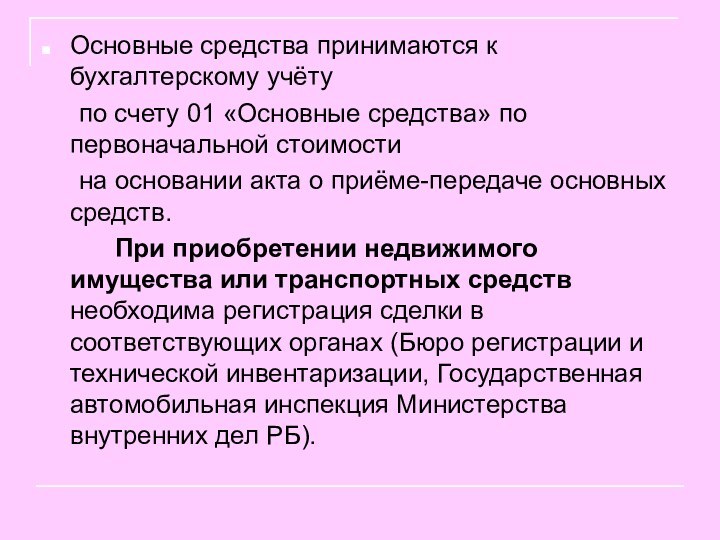

Основные средства принимаются к бухгалтерскому учёту

по счету

01 «Основные средства» по первоначальной стоимости

на основании акта

о приёме-передаче основных средств.

При приобретении недвижимого имущества или транспортных средств необходима регистрация сделки в соответствующих органах (Бюро регистрации и технической инвентаризации, Государственная автомобильная инспекция Министерства внутренних дел РБ).

Слайд 8

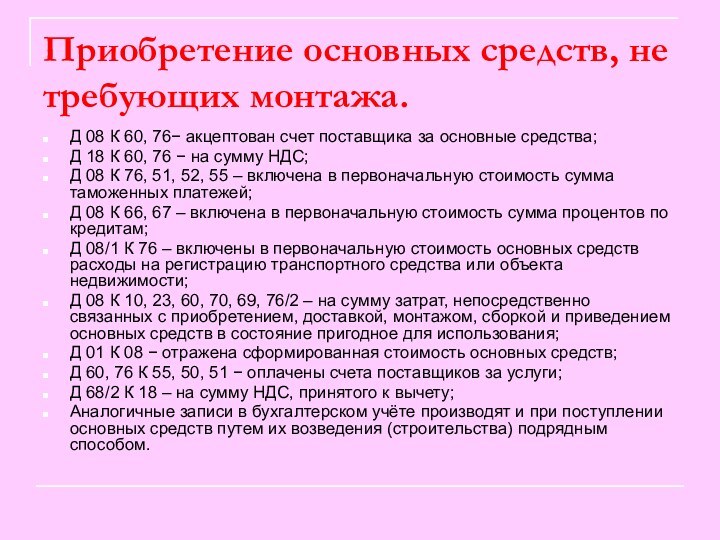

Приобретение основных средств, не требующих монтажа.

Д 08 К

60, 76− акцептован счет поставщика за основные средства;

Д 18

К 60, 76 − на сумму НДС;

Д 08 К 76, 51, 52, 55 – включена в первоначальную стоимость сумма таможенных платежей;

Д 08 К 66, 67 – включена в первоначальную стоимость сумма процентов по кредитам;

Д 08/1 К 76 – включены в первоначальную стоимость основных средств расходы на регистрацию транспортного средства или объекта недвижимости;

Д 08 К 10, 23, 60, 70, 69, 76/2 – на сумму затрат, непосредственно связанных с приобретением, доставкой, монтажом, сборкой и приведением основных средств в состояние пригодное для использования;

Д 01 К 08 − отражена сформированная стоимость основных средств;

Д 60, 76 К 55, 50, 51 − оплачены счета поставщиков за услуги;

Д 68/2 К 18 – на сумму НДС, принятого к вычету;

Аналогичные записи в бухгалтерском учёте производят и при поступлении основных средств путем их возведения (строительства) подрядным способом.

Слайд 9

Возведение основных средств хозяйственным способом.

При возведении (строительстве) основных

средств хозяйственным способом первоначальная стоимость основных средств будет определяться

в сумме фактических прямых и распределяемых переменных косвенных затрат на их создание:

Д 08/1 К 10 − на стоимость израсходованных материалов;

Д 08/1 К 70, 69, 76/2 – начислена зарплата работникам за возведение основных средств;

Д 08/1 К 66, 67 – начислены проценты по кредитам к уплате банку (до ввода в эксплуатацию основных средств);

Д 01К 08/1 – сформирована первоначальная стоимость построенного объекта основных средств.

Слайд 10

Основные средства внесены собственником имущества в счет вклада

в уставный фонд организации.

Первоначальная стоимость определяется исходя из оценки

стоимости основных средств, произведённой в соответствии с законодательством:

Д 75/1 К 80 – отражена задолженность учредителя по взносу в уставный фонд;

Д 08/1 К 75/1 – отражено получение от учредителей основных средств;

Д 08/1 К 10, 23, 25, 26, 60, 70, 69, 76/2 – отражена сумма затрат, непосредственно связанных с приобретением, доставкой, установкой, монтажом основных средств и приведением их в состояние, пригодное для использования;

Д 01 К 08/1 – отражена сформированная первоначальная стоимость основных средств.

Слайд 11

Основные средства получены безвозмездно от других лиц.

Первоначальная стоимость

безвозмездно полученных основных средств определяется исходя из их текущей

рыночной стоимости на дату принятия к бухгалтерскому учёту в качестве вложений в долгосрочные активы:

Д 08/1 К 98 – на текущую рыночную стоимость основных средств, если амортизация начисляется в соответствии с законодательством;

Д 08/1 К 91 – если амортизация не будет начисляться.

Учтенная в составе доходов будущих периодов стоимость безвозмездно полученных основных средств отражается на протяжении срока их полезного использования на сумму начисленной в отчётном периоде амортизации основных средств от их первоначальной стоимости по кредиту счёта 91.

Д 20, 25, 26, 44 К 02 − начислена в отчётном периоде амортизация основных средств полученных безвозмездно.

Одновременно составляется проводка:

Д 98 К 91/1 – на сумму начисленной амортизации основных средств, полученных безвозмездно.

Слайд 12

При выявлении основных средств как излишков в результате

инвентаризации.

Первоначальная стоимость основных средств определяется на дату проведения

инвентаризации на основании документов, подтверждающих стоимость аналогичных активов.

Д 01 К 91/1 – на стоимость объекта основных средств, определённую в соответствии с законодательством.

Слайд 13

Выбытие основных средств может происходить в результате:

- полного

физического износа и непригодности к дальнейшей эксплуатации;

- утраты (гибели)

в связи с чрезвычайными обстоятельствами;

- реализации другим юридическим или физическим лицам;

- безвозмездной передачи другим юридическим или физическим лицам;

- выявления недостачи при инвентаризации;

- передачи основных средств организацией своим обособленным подразделениям;

- передачи основных средств организацией в качестве вверителя доверительному управляющему в доверительное управление;

- при внесении основных средств в счет вклада в уставный капитал других организаций;

- в связи с переводом в состав материалов при выявлении ошибочного отнесения объекта основных средств при его поступлении в организацию;

- при перемещении основных средств внутри организации и др.

Слайд 14

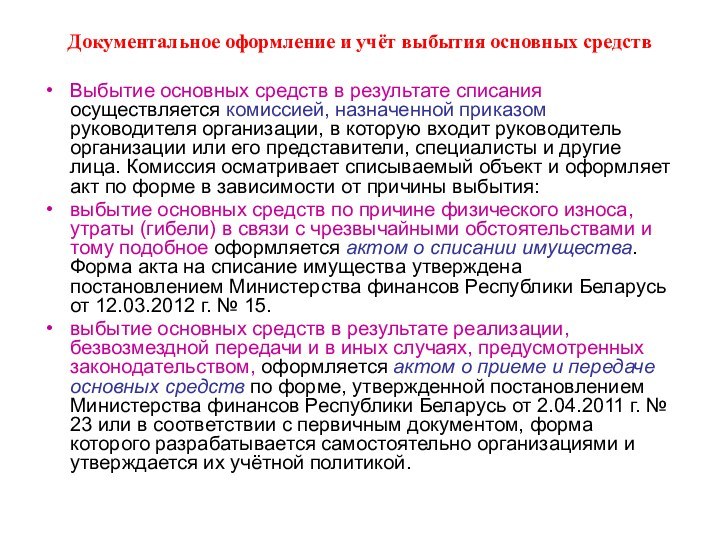

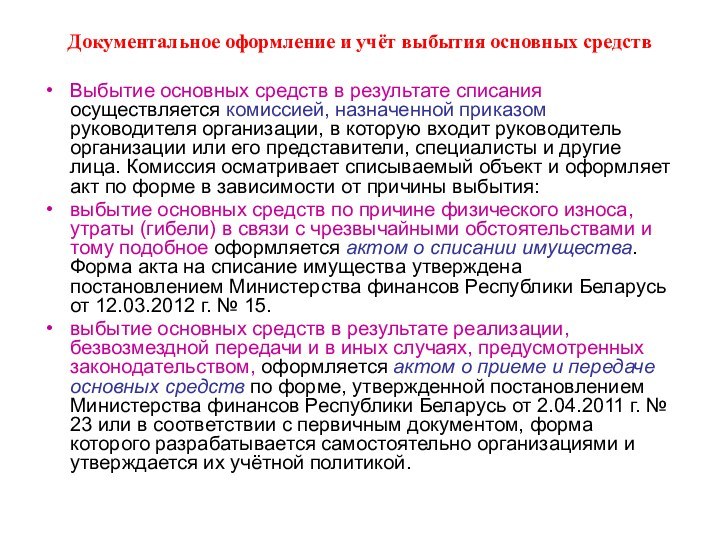

Документальное оформление и учёт выбытия основных средств

Выбытие основных

средств в результате списания осуществляется комиссией, назначенной приказом руководителя

организации, в которую входит руководитель организации или его представители, специалисты и другие лица. Комиссия осматривает списываемый объект и оформляет акт по форме в зависимости от причины выбытия:

выбытие основных средств по причине физического износа, утраты (гибели) в связи с чрезвычайными обстоятельствами и тому подобное оформляется актом о списании имущества. Форма акта на списание имущества утверждена постановлением Министерства финансов Республики Беларусь от 12.03.2012 г. № 15.

выбытие основных средств в результате реализации, безвозмездной передачи и в иных случаях, предусмотренных законодательством, оформляется актом о приеме и передаче основных средств по форме, утвержденной постановлением Министерства финансов Республики Беларусь от 2.04.2011 г. № 23 или в соответствии с первичным документом, форма которого разрабатывается самостоятельно организациями и утверждается их учётной политикой.

Слайд 15

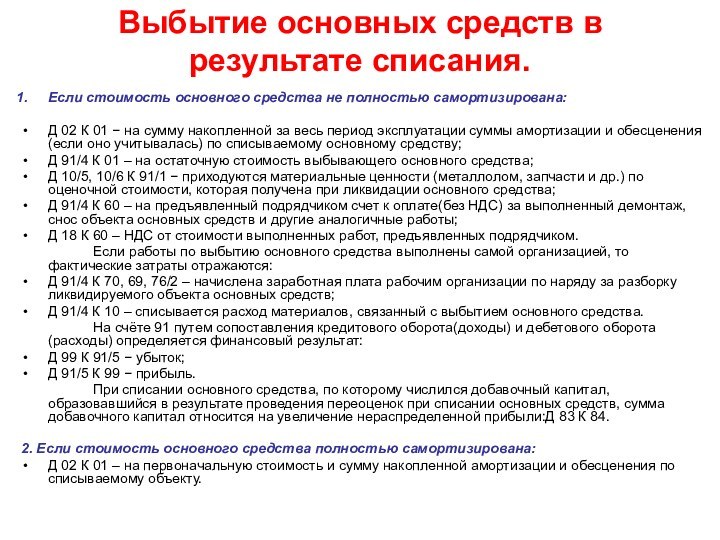

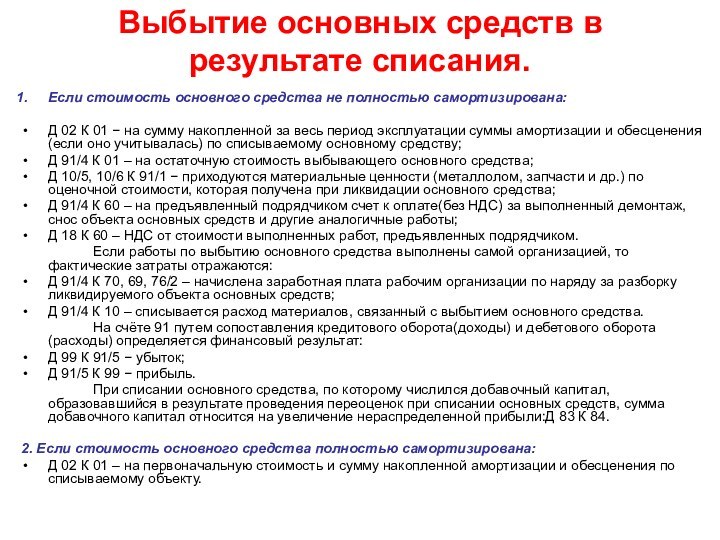

Выбытие основных средств в результате списания.

Если стоимость основного

средства не полностью самортизирована:

Д 02 К 01 − на

сумму накопленной за весь период эксплуатации суммы амортизации и обесценения (если оно учитывалась) по списываемому основному средству;

Д 91/4 К 01 – на остаточную стоимость выбывающего основного средства;

Д 10/5, 10/6 К 91/1 − приходуются материальные ценности (металлолом, запчасти и др.) по оценочной стоимости, которая получена при ликвидации основного средства;

Д 91/4 К 60 – на предъявленный подрядчиком счет к оплате(без НДС) за выполненный демонтаж, снос объекта основных средств и другие аналогичные работы;

Д 18 К 60 – НДС от стоимости выполненных работ, предъявленных подрядчиком.

Если работы по выбытию основного средства выполнены самой организацией, то фактические затраты отражаются:

Д 91/4 К 70, 69, 76/2 – начислена заработная плата рабочим организации по наряду за разборку ликвидируемого объекта основных средств;

Д 91/4 К 10 – списывается расход материалов, связанный с выбытием основного средства.

На счёте 91 путем сопоставления кредитового оборота(доходы) и дебетового оборота (расходы) определяется финансовый результат:

Д 99 К 91/5 − убыток;

Д 91/5 К 99 − прибыль.

При списании основного средства, по которому числился добавочный капитал, образовавшийся в результате проведения переоценок при списании основных средств, сумма добавочного капитал относится на увеличение нераспределенной прибыли:Д 83 К 84.

2. Если стоимость основного средства полностью самортизирована:

Д 02 К 01 – на первоначальную стоимость и сумму накопленной амортизации и обесценения по списываемому объекту.

Слайд 16

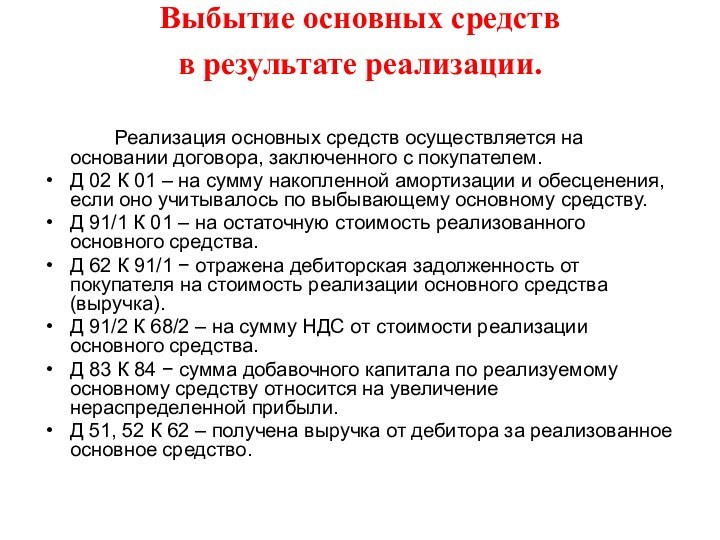

Выбытие основных средств

в результате реализации.

Реализация основных

средств осуществляется на основании договора, заключенного с покупателем.

Д

02 К 01 – на сумму накопленной амортизации и обесценения, если оно учитывалось по выбывающему основному средству.

Д 91/1 К 01 – на остаточную стоимость реализованного основного средства.

Д 62 К 91/1 − отражена дебиторская задолженность от покупателя на стоимость реализации основного средства (выручка).

Д 91/2 К 68/2 – на сумму НДС от стоимости реализации основного средства.

Д 83 К 84 − сумма добавочного капитала по реализуемому основному средству относится на увеличение нераспределенной прибыли.

Д 51, 52 К 62 – получена выручка от дебитора за реализованное основное средство.

Слайд 17

Восстановление и ремонт основных средств

Виды ремонта:

капитальный

текущий

ремонт

Реконструкция (модернизация и

реставрация)

Слайд 18

Ремонт – совокупность работ по восстановлению исправности или

работоспособности объекта или его составных частей. Ремонт основных средств

относится к работам некапитального характера. Они направлены на поддержание и восстановление утраченной работоспособности основных средств для дальнейшего их использования. При этом основные технические характеристики объектов не меняются. В ремонт могут входить: разборка объекта, дефектовка, замена, восстановление отдельных блоков, деталей, сборочных единиц и т.д.

Текущий ремонт основных средств производится ежегодно с целью предотвращения дальнейшего износа, для устранения повреждений и проводится, как правило, по плану ( графику). Результаты обследования объекта основных средств, требующего ремонта, отражаются в дефектном акте и примерном перечне восстановительных работ, который составляет уполномоченная комиссия организации.

Капитальным ремонтом считается такой ремонт, при котором изношенные конструкции и детали заменяются новыми, более прочными и экономичными, улучшающими эксплуатационные возможности ремонтируемых объектов. Капитальный ремонт зданий, сооружений, машин и т.д. производится с периодичностью эксплуатации объектов свыше 1 года. На капитальный ремонт зданий и сооружений составляется проектно-сметная документация

Слайд 19

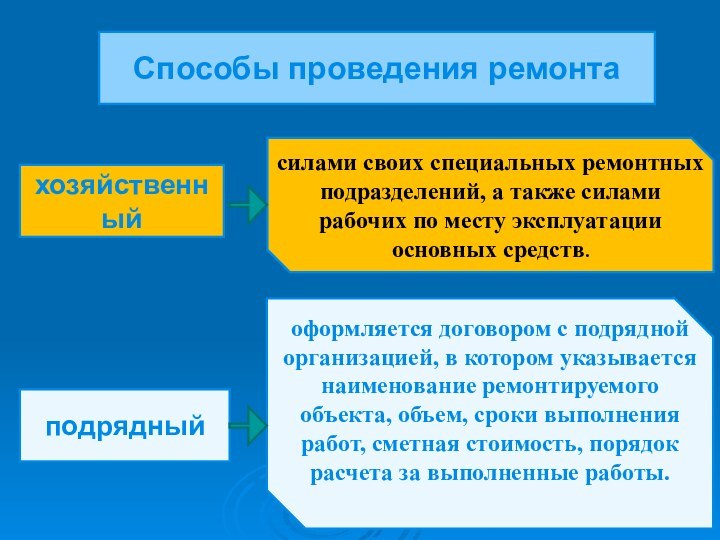

Способы проведения ремонта

хозяйственный

подрядный

силами своих специальных ремонтных подразделений, а

также силами рабочих по месту эксплуатации основных средств.

оформляется договором

с подрядной организацией, в котором указывается наименование ремонтируемого объекта, объем, сроки выполнения работ, сметная стоимость, порядок расчета за выполненные работы.

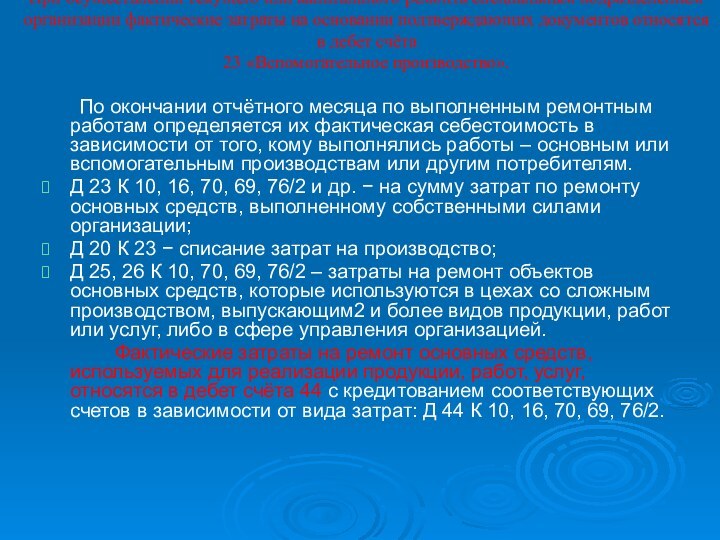

Слайд 20

При осуществлении текущего или капитального ремонта специальным подразделением

организации фактические затраты на основании подтверждающих документов относятся

в

дебет счёта

23 «Вспомогательное производство».

По окончании отчётного месяца по выполненным ремонтным работам определяется их фактическая себестоимость в зависимости от того, кому выполнялись работы – основным или вспомогательным производствам или другим потребителям.

Д 23 К 10, 16, 70, 69, 76/2 и др. − на сумму затрат по ремонту основных средств, выполненному собственными силами организации;

Д 20 К 23 − списание затрат на производство;

Д 25, 26 К 10, 70, 69, 76/2 – затраты на ремонт объектов основных средств, которые используются в цехах со сложным производством, выпускающим2 и более видов продукции, работ или услуг, либо в сфере управления организацией.

Фактические затраты на ремонт основных средств, используемых для реализации продукции, работ, услуг, относятся в дебет счёта 44 с кредитованием соответствующих счетов в зависимости от вида затрат: Д 44 К 10, 16, 70, 69, 76/2.

Слайд 21

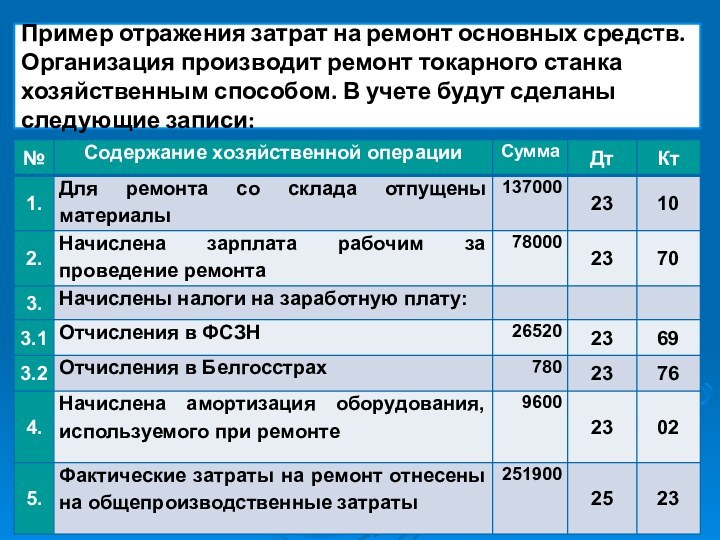

Пример отражения затрат на ремонт основных средств.

Организация производит

ремонт токарного станка хозяйственным способом. В учете будут сделаны

следующие записи:

Слайд 22

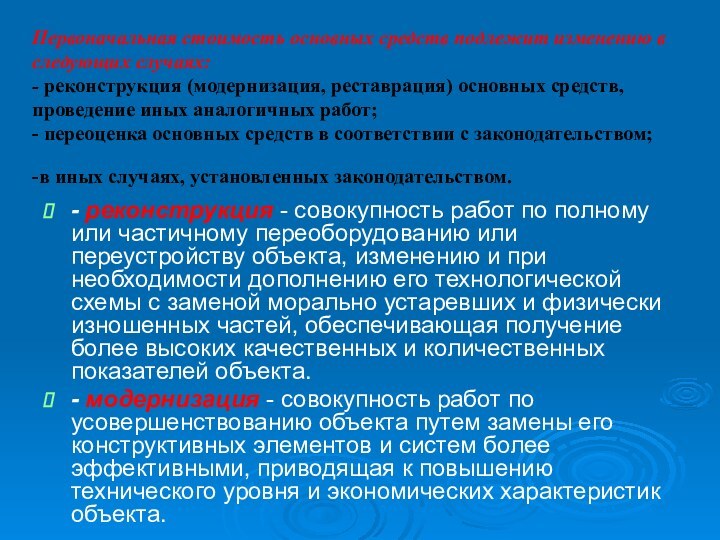

Первоначальная стоимость основных средств подлежит изменению в следующих

случаях:

- реконструкция (модернизация, реставрация) основных средств,

проведение иных аналогичных

работ;

- переоценка основных средств в соответствии с законодательством;

-в иных случаях, установленных законодательством.

- реконструкция - совокупность работ по полному или частичному переоборудованию или переустройству объекта, изменению и при необходимости дополнению его технологической схемы с заменой морально устаревших и физически изношенных частей, обеспечивающая получение более высоких качественных и количественных показателей объекта.

- модернизация - совокупность работ по усовершенствованию объекта путем замены его конструктивных элементов и систем более эффективными, приводящая к повышению технического уровня и экономических характеристик объекта.

Слайд 23

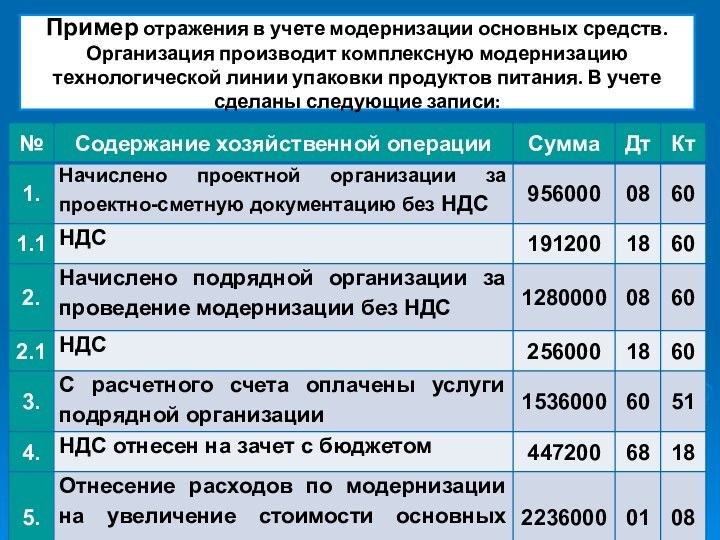

Пример отражения в учете модернизации основных средств. Организация

производит комплексную модернизацию технологической линии упаковки продуктов питания. В

учете сделаны следующие записи:

Слайд 24

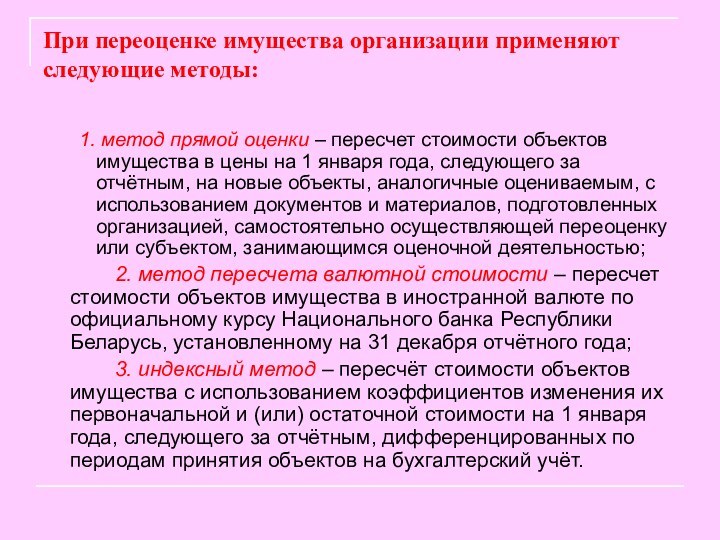

При переоценке имущества организации применяют следующие методы:

1. метод

прямой оценки – пересчет стоимости объектов имущества в цены

на 1 января года, следующего за отчётным, на новые объекты, аналогичные оцениваемым, с использованием документов и материалов, подготовленных организацией, самостоятельно осуществляющей переоценку или субъектом, занимающимся оценочной деятельностью;

2. метод пересчета валютной стоимости – пересчет стоимости объектов имущества в иностранной валюте по официальному курсу Национального банка Республики Беларусь, установленному на 31 декабря отчётного года;

3. индексный метод – пересчёт стоимости объектов имущества с использованием коэффициентов изменения их первоначальной и (или) остаточной стоимости на 1 января года, следующего за отчётным, дифференцированных по периодам принятия объектов на бухгалтерский учёт.

Слайд 25

АМОРТИЗАЦИЯ ОСНОВНЫХ СРЕДСТВ

Амортизация начисляется в организации (за исключением

бюджетной организации) ежемесячно по объектам основных средств до полного

перенесения их стоимостей или выбытия:

по основным средствам, используемым в предпринимательской деятельности, исходя из их амортизируемой стоимости и рассчитанных в соответствии с установленными диапазонами сроками полезного использования годовых (месячных) норм амортизации (по укрупненным группам и инвентарным объектам, числящимся в учёте).

по основным средствам, не используемым в предпринимательской деятельности, исходя из их амортизируемой стоимости и рассчитанных в соответствии с установленными нормативными сроками службы годовых (месячных) норм амортизации данных объектов.

Слайд 26

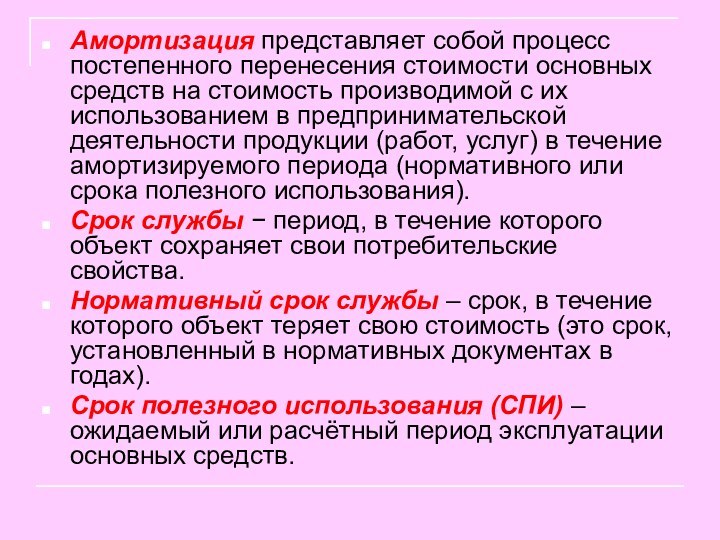

Амортизация представляет собой процесс постепенного перенесения стоимости основных

средств на стоимость производимой с их использованием в предпринимательской

деятельности продукции (работ, услуг) в течение амортизируемого периода (нормативного или срока полезного использования).

Срок службы − период, в течение которого объект сохраняет свои потребительские свойства.

Нормативный срок службы – срок, в течение которого объект теряет свою стоимость (это срок, установленный в нормативных документах в годах).

Срок полезного использования (СПИ) – ожидаемый или расчётный период эксплуатации основных средств.

Слайд 27

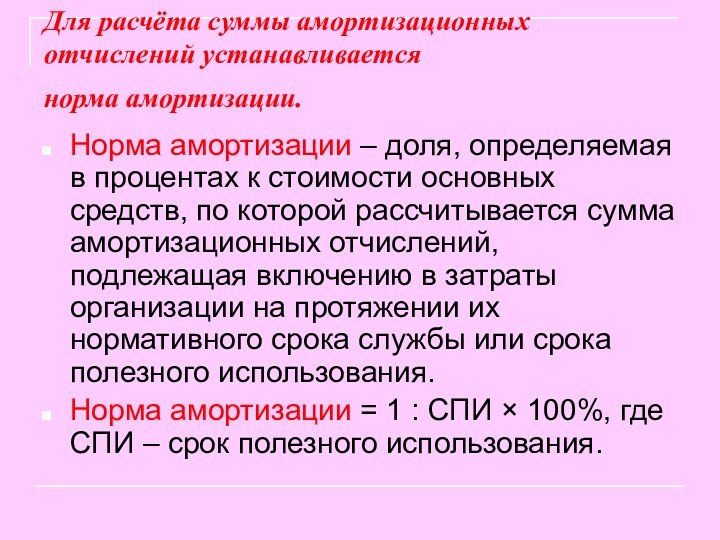

Для расчёта суммы амортизационных отчислений устанавливается

норма амортизации.

Норма амортизации – доля, определяемая в процентах к стоимости

основных средств, по которой рассчитывается сумма амортизационных отчислений, подлежащая включению в затраты организации на протяжении их нормативного срока службы или срока полезного использования.

Норма амортизации = 1 : СПИ × 100%, где СПИ – срок полезного использования.

Слайд 28

Инструкция о порядке начисления амортизации основных средств и

нематериальных активов, утвержденная постановлением Минэкономики РБ, Минфина РБ и Минстройархитектуры РБ от 27.02.2009

№ 37/18/6

Организациям разрешено применять различные способы начисления амортизации:

• линейный;

• нелинейный, включающий в себя метод уменьшаемого остатка; прямой метод суммы чисел лет; обратный метод суммы чисел лет;

• производительный, позволяющий начислять амортизацию в зависимости от натуральных показателей объема продукции (работ, услуг), выпущенной (выполненных) в текущем периоде.

Слайд 29

При выборе способов и методов начисления амортизации необходимо

помнить следующее:

1) по объектам основных средств, используемым в предпринимательской

деятельности, организация самостоятельно определяет способы и методы начисления амортизации (п.37 Инструкции № 37/18/6);

2) по объектам, неиспользуемым в предпринимательской деятельности, а также объектам бюджетных организаций можно применять только линейный способ;

Слайд 30

При выборе способов и методов начисления амортизации необходимо

помнить следующее:

3) нелинейные методы начисления амортизации не применяют в

отношении следующих объектов основных средств (п.41 Инструкции № 37/18/6):

- зданий, сооружений, за исключением антенн и взлетно-посадочных полос;

- машин, оборудования и транспортных средств с нормативным сроком службы до 3 лет, легковых автомобилей (кроме эксплуатируемых в качестве служебных, относимых к специальным, а также используемых для услуг такси);

- оборудования гражданской авиации, срок полезного использования которого определяется исходя из временного ресурса;

- уникального оборудования, предназначенного для использования в испытаниях, производстве опытных партий продукции;

- предметов интерьера, включая офисную мебель;

- предметов для отдыха, досуга и развлечений;

- фирменных наименований, товарных знаков;

4) способы и методы начисления амортизации по объектам одного наименования могут быть различными (п.37 Инструкции № 37/18/6);

Слайд 31

При выборе способов и методов начисления амортизации необходимо

помнить следующее:

5) до окончания срока полезного использования амортизируемых объектов

способы и методы начисления амортизации разрешается пересматривать:

- с начала отчетного года с обязательным отражением такой возможности в учетной политике организации. В данном случае пересмотр может осуществляться даже при неизменных условиях эксплуатации объекта основных средств;

- в течение отчетного года в случаях завершения модернизации, реконструкции объектов основных средств, их дооборудования, достройки, технического диагностирования и освидетельствования с полной их остановкой, а также в случае непредвиденного изменения условий производства, реализации продукции (работ, услуг), приводящего к ухудшению финансового состояния и появлению убытков.

Слайд 32

Линейный способ начисления амортизации

При нем начисление амортизации происходит

равномерно в течение всего нормативного срока службы или срока

полезного использования объекта основных средств, нематериальных активов.

При линейном способе годовая (месячная) организация вправе выбирать один из вариантов расчета сумм амортизационных отчислений:

• путем умножения амортизируемой стоимости на рассчитанную годовую (месячную) норму амортизационных отчислений;

• путем деления амортизируемой стоимости на установленный нормативный срок службы (срок полезного использования) в годах (месяцах).

Слайд 33

Линейный способ начисления амортизации

Пример 1

Первоначальная стоимость объекта основных средств -

150 млн.руб. Срок полезного использования - 5 лет.

1. Расчет суммы амортизации исходя

из нормы.

Годовая норма амортизационных отчислений рассчитывается как величина, обратная сроку полезного использования объекта, и составит 20 % (1 / 5 х 100 %).

Месячная норма составляет 1/12 ее годовой нормы: 1,666 667 % (20 % / 12). Месячная сумма амортизации составит 2,5 млн.руб. (150 млн.руб. х 1,666 667 %).

2. Расчет суммы амортизации путем деления амортизируемой стоимости на установленный срок полезного использования.

Годовая сумма амортизационных отчислений составит 30 млн.руб. (150 млн.руб. / 5 лет), а месячная норма - 2,5 млн.руб. (30 млн.руб. / 12).

Слайд 34

Нелинейный способ начисления амортизации

Прямой метод суммы чисел лет

заключается в определении годовой суммы амортизационных отчислений исходя из

амортизируемой стоимости объектов основных средств и отношения, в числителе которого - число лет, остающихся до конца срока полезного использования объекта, а в знаменателе - сумма чисел лет срока полезного использования объекта.

Таким образом, при расчете амортизации указанным методом определяется расчетный коэффициент. Данный коэффициент различен в разные периоды эксплуатации. При использовании данного метода сумма амортизационных отчислений в первые годы эксплуатации значительно выше, чем в последующие.

Слайд 35

Нелинейный способ начисления амортизации

Пример 2

Рассмотрим расчет амортизационных отчислений по

прямому методу суммы чисел лет, используя исходные данные примера 1.

Поскольку

срок полезного использования составляет 5 лет, сумма чисел лет составит 15. Расчет суммы чисел лет может производиться 2 способами, дающими одинаковый результат:

• сложением суммы чисел лет срока полезного использования: 1 + 2 + 3 + 4 + 5 = 15 лет;

• с применением формулы, содержащейся в п.42 Инструкции № 37/18/6: 5 х (5 + 1) / 2 = 15 лет.

Расчетный коэффициент для каждого года составит:

• 1-й год: 5 / 15;

• 2-й год: 4 / 15;

• 3-й год: 3 / 15;

• 4-й год: 2 / 15;

• 5-й год: 1 / 15.

Исходя из первоначальной стоимости 150 млн.руб.:

• в 1-й год эксплуатации указанного объекта будет начислена амортизация в размере 5 / 15, что составит 50 млн.руб.;

• во 2-й год - 4 / 15, или 40 млн.руб.;

• в 3-й год - 3 / 15, или 30 млн.руб.;

• в 4-й год - 2 / 15, или 20 млн.руб.;

• в 5-й год - 1 / 15, или 10 млн.руб.

Общая сумма начисленной амортизации в течение всего срока полезного использования объекта будет равна 150 млн.руб. (50 + 40 + 30 + 20 + 10).

Слайд 36

Нелинейный способ начисления амортизации

При методе уменьшаемого остатка норма

амортизации, исчисленная исходя из срока полезного использования объекта, увеличивается

на коэффициент ускорения от 1 до 2,5 раза, принятый организацией. При этом норма амортизации применяется всегда только к недоамортизированной (остаточной) стоимости, определяемой на начало отчетного года. Сумма амортизации при этом из года в год уменьшается, причем в первые годы она значительно выше.

Слайд 37

Нелинейный способ начисления амортизации

Пример 3

Произведем расчет амортизационных отчислений по

методу уменьшаемого остатка, используя исходные данные примера 1 и принимая

во внимание решение организации о применении коэффициента ускорения, равного 2.

Годовая норма амортизационных отчислений составит 40 % (20 % х 2).

Исходя из первоначальной стоимости 150 млн.руб.:

• в 1-й год эксплуатации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости и составит 60 млн.руб. (150 млн.руб. х 40 %);

• во 2-й год эксплуатации амортизация начисляется от разницы между первоначальной стоимостью объекта (150 млн.руб.) и суммой амортизации, начисленной за 1-й год эксплуатации (60 млн.руб.), и составит 36 млн.руб. ((150 - 60) х 40 %);

• в 3-й год эксплуатации амортизация начисляется от разницы между амортизируемой стоимостью объекта (150 млн.руб.) и суммой амортизации, начисленной за 1-й и 2-й годы эксплуатации, и составит 21,6 млн.руб. ((150 - 60 - 36) х 40 %);

• в 4-й год эксплуатации амортизация начисляется от разницы между амортизируемой стоимостью объекта (150 млн.руб.) и суммой амортизации, начисленной за 1-3-й годы эксплуатации, и составит 12,96 млн.руб. ((150 - 60 - 36 - 21,6) х 40 %);

• в 5-й (последний) год эксплуатации амортизация представляет собой разницу между амортизируемой стоимостью объекта (150 млн.руб.) и суммой амортизации, начисленной за 1-4-й годы эксплуатации, и составит 19,44 млн.руб. (150 - 60 - 36 - 21,6 - 12,96).

Слайд 38

Нелинейный способ начисления амортизации

С 1 января 2012 г. Инструкцией № 37/18/6 в

рамках нелинейного способа начисления амортизации введен еще один метод -

обратный метод суммы чисел лет.

Этот метод заключается в определении годовой суммы амортизационных отчислений исходя из амортизируемой стоимости объектов основных средств и нематериальных активов и отношения, в числителе которого - разность срока полезного использования и числа лет, остающихся до конца срока полезного использования объекта, увеличенная на 1, а в знаменателе - сумма чисел лет срока полезного использования.

Таким образом, годовую сумму амортизационных отчислений определяют по формуле:

Агод = АС х ((Спи - Сопи + 1) / СЧЛ),

где Агод - годовая сумма амортизационных отчислений;

АС - амортизируемая стоимость основных средств;

Спи - срок полезного использования объекта основных средств;

Сопи - число лет, остающихся до конца срока полезного использования объекта;

СЧЛ - сумма чисел лет, рассчитанная по формуле, применяемой при расчете амортизационных отчислений прямым методом суммы чисел лет.

По своей сути обратный метод суммы чисел лет является методом замедленной амортизации, позволяющим в первые годы использования объекта основных средств начислять минимальные суммы амортизации с постепенным ростом указанных сумм в последующие годы.

Слайд 39

Нелинейный способ начисления амортизации

Пример 4

Произведем расчет амортизационных отчислений обратным

методом суммы чисел, используя исходные данные примера 1.

Сумма чисел лет

срока полезного использования составляет 15 лет (см. пример 3).

Расчетный коэффициент для каждого года составит:

• 1-й год - 1 / 15;

• 2-й год - 2 / 15;

• 3-й год - 3 / 15;

• 4-й год - 4 / 15;

• 5-й год - 5 / 15.

Амортизация указанного объекта будет начислена следующим образом:

• в 1-й год эксплуатации указанного объекта будет начислена амортизация в размере 1 / 15, что составит 10 млн.руб.;

• во 2-й год - 2 / 15, или 20 млн.руб.;

• в 3-й год - 3 / 15, или 30 млн.руб.;

• в 4-й год - 4 / 15, или 40 млн.руб.;

• в 5-й год - 5 / 15, или 50 млн.руб.

Общая сумма начисленной амортизации в течение всего срока полезного использования объекта будет равна 150 млн.руб. (10 + 20 + 30 + 40 + 50).

Слайд 40

Производительный способ начисления амортизации

Производительный способ начисления амортизации заключается

в начислении организацией амортизации исходя из амортизируемой стоимости объекта

и отношения натуральных показателей объема продукции (работ, услуг), выпущенной (выполненных) в текущем периоде, к ресурсу объекта.

Исходя из технических характеристик каждого конкретного объекта основных средств устанавливается его ресурс - количество продукции (работ, услуг) в натуральных показателях, которое в соответствии с технической документацией может быть выпущено (выполнено) на протяжении всего срока эксплуатации объекта. Ресурс устанавливает комиссия организации по проведению амортизационной политики своим решением.

Слайд 41

Производительный способ начисления амортизации заключается в том, что

размер амортизационных отчислений находится в прямой зависимости от количественных

параметров использования объекта основных средств в каждом конкретном отчетном периоде.

Характеристика ресурса объекта и фактического его использования может выражаться в единицах выпуска продукции, в часах эксплуатации, в единицах пробега и т.д. Производительный способ начисления амортизации приемлем в тех случаях, когда срок эксплуатации ограничен преимущественно техническими показателями либо изменениями в хозяйственной деятельности субъекта.

Слайд 42

Производительный способ начисления амортизации

Пример 5

Копировальная установка в соответствии с

техническим паспортом способна отпечатать 500 000 копий или проработать в течение

10 000 ч. Первоначальная стоимость установки - 10 000 тыс.руб.

Амортизация на единицу продукции составит:

• 0,02 тыс.руб. (10 000 тыс.руб. / 500 000 копий) (если применяется ресурс объекта в количестве копий);

• или 1 тыс.руб. (10 000 тыс.руб. / 10 000 ч) (если применяется ресурс объекта в часах работы).

Предположим, что в течение отчетного месяца на копировальной установке было отпечатано 10 000 копий, а время работы установки за этот же период составило 160 ч. Амортизационные отчисления за месяц в каждом случае составят:

1) 10 000 х 0,02 тыс.руб. = 200 тыс.руб.;

2) 160 ч х 1 тыс.руб. = 160 тыс.руб.

На практике организация должна выбрать один из показателей, характеризующих производственную мощность объекта основных средств, для начисления амортизации.

Слайд 43

В связи с введением с 1 января 2013 г. возможности применения

механизма обесценения (восстановления обесценения) уточнены нормы Инструкции № 37/18/6, касающиеся

определения и пересмотра амортизируемой стоимости. Так, в случае применения организациями механизма обесценения величина недоамортизированной (остаточной) стоимости объектов определяется как разница между стоимостью, по которой эти объекты числятся в бухгалтерском учете, и величинами накопленной амортизации и обесценения. Следовательно, в случае применения механизма обесценения подлежит изменению амортизируемая стоимость основных средств и нематериальных активов с учетом обесценения.

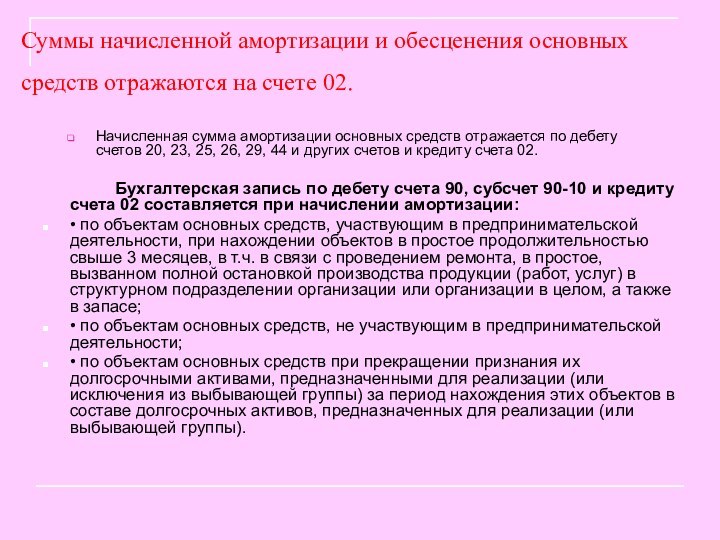

Слайд 44

Процедура обесценения основных средств не обязательна. Необходимость ее

проведения организация определяет самостоятельно.

Организация вправе на основании решения

руководителя организации отражать в бухгалтерском учете на конец отчетного периода сумму обесценения основного средства при наличии документального подтверждения признаков обесценения основного средства и возможности достоверного определения суммы обесценения (п.16 Инструкции по бухгалтерскому учету основных средств, утвержденной постановлением Минфина РБ от 30.04.2012 № 26).

При этом обесценение не следует отождествлять с переоценкой основных средств. Суммы обесценения определяются по другой методике расчета. Вместе с тем при отражении в бухгалтерском учете обесценения учитываются результаты ранее проведенных переоценок основных средств.

Обязательное условие для отражения в бухгалтерском учете обесценения основных средств - документальное подтверждение имеющихся признаков обесценения. В качестве документального подтверждения признаков обесценения могут быть использованы внутренние документы организации (например, дефектная ведомость), заключение оценщика и др.