- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Анализ финансового состояния экономического субъекта

Содержание

- 2. Вопросы:1. Анализ ликвидности и платежеспособности экономического субъекта.2.

- 3. 1. Анализ ликвидности и платежеспособности экономического субъекта

- 4. Финансовое состояниеЭкономическая категория, отражающая структуру собственного и

- 5. Анализ финансового состоянияФинансовое состояние экономического субъекта принято

- 6. Ликвидность активовПод ликвидностью понимают способность какого-либо актива

- 7. Ликвидность балансаОт ликвидности активов необходимо отличать ликвидность

- 8. Агрегированный баланс для анализа ликвидности предприятия

- 9. Анализ ликвидности баланса предприятияАнализ ликвидности баланса заключается

- 10. Условие абсолютной ликвидности баланса предприятия

- 11. Несоблюдение условий ликвидности балансаЕсли соблюдаются эти неравенства,

- 12. Типы состояния ликвидности баланса предприятия

- 13. Ликвидность предприятия Ликвидность предприятия отражает его способность

- 14. Задание:Укажите типы состояния ликвидности баланса предприятия

- 15. Платежеспособность предприятияПлатежеспособность предприятия отражает его способность своевременно

- 16. Общая степень платежеспособности

- 17. Степень платежеспособности по текущим обязательствам

- 18. Относительные показатели:Для оценки способности предприятия в плане

- 27. 2. Финансовая устойчивость экономического субъекта

- 28. Финансовая устойчивость экономического субъекта характеризует стабильность финансового

- 29. Финансовая устойчивость формируется в процессе всей производственно-хозяйственной

- 30. В зависимости от соотношения запасов и обязательств

- 31. Тип 1. Абсолютная краткосрочная финансовая устойчивостьХарактеризуется неравенством:

- 32. Тип 2. Нормальная краткосрочная финансовая устойчивость Определяется

- 33. Тип 3. Неустойчивое текущее финансовое положение Характеризуется

- 34. Тип 4. Кризисное финансовое состояние (кризисная финансовая

- 35. Анализ долгосрочной финансовой устойчивости ориентирован на оценку

- 36. Финансовую устойчивость организации с позиций долгосрочной перспективы принято оценивать следующими коэффициентами:

- 45. 3. Анализ дебиторской и кредиторской задолженности

- 46. Для анализа дебиторской и кредиторской задолженности используются

- 47. Дебиторская задолженность включает в себя следующие статьи:

- 48. Основная доля дебиторской задолженности приходится, как правило,

- 49. Большое значение имеет выбор потенциальных покупателей. Он

- 50. Анализ и контроль уровня дебиторской задолженности можно

- 51. Управление дебиторской задолженностью предполагает прежде всего контроль

- 52. Он показывает, сколько раз обернулась дебиторская задолженность

- 53. При анализе необходимо рассчитать оборачиваемость дебиторской задолженности

- 54. В ходе анализа оценивается оборачиваемость как всей

- 55. Дебиторская задолженность представляет собой иммобилизацию, т.е. отвлечение

- 56. В процессе анализа необходимо определить:1) коэффициент мобильности

- 57. 2) удельный вес дебиторской задолженности в структуре средств организации:УД ВЕС ДЗ = Величина ДЗ / ВБ

- 58. 3) темп роста дебиторской задолженности.Этот показатель следует

- 59. Поскольку дебиторская задолженность представляет собой по существу

- 60. Кредиторская задолженность включает в себя следующие статьи:

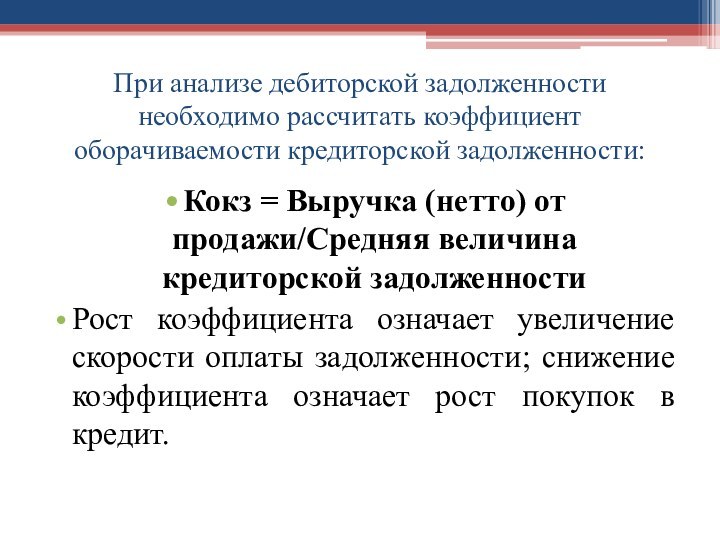

- 61. При анализе дебиторской задолженности необходимо рассчитать коэффициент

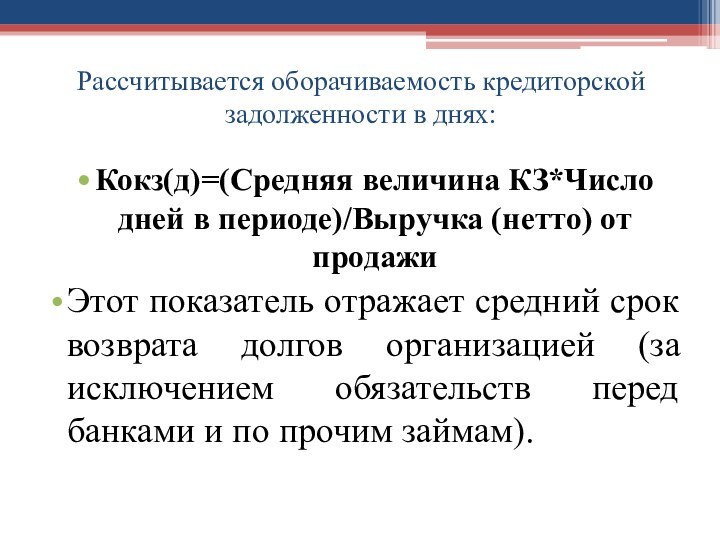

- 62. Рассчитывается оборачиваемость кредиторской задолженности в днях:Кокз(д)=(Средняя величина

- 63. В процессе анализа необходимо проследить динамику дебиторской

- 64. В идеале не должно быть больших расхождений

- 65. Скачать презентацию

- 66. Похожие презентации

Вопросы:1. Анализ ликвидности и платежеспособности экономического субъекта.2. Анализ финансовой устойчивости экономического субъекта.3. Анализ дебиторской и кредиторской задолженности.4. Анализ деловой активности.

Слайд 2

Вопросы:

1. Анализ ликвидности и платежеспособности экономического субъекта.

2. Анализ

финансовой устойчивости экономического субъекта.

Анализ деловой активности.

Слайд 4

Финансовое состояние

Экономическая категория, отражающая структуру собственного и заемного

капитала, рациональность его размещения между различными видами имущества и

эффективность использования, а также платёжеспособность, финансовую устойчивость и инвестиционную привлекательность предприятия, его конкурентоспособность, потенциал и надежность в деловом сотрудничестве и способность к саморазвитию.

Слайд 5

Анализ финансового состояния

Финансовое состояние экономического субъекта принято анализировать

как с позиций краткосрочной перспективы, оценивая показатели, характеризующие его

способность отвечать по текущим обязательствам в полной мере и в установленные сроки, так и с позиций долгосрочной перспективы, оценивая степень зависимости предприятия как экономического субъекта от внешних источников финансирования и структуру его капитала.

Слайд 6

Ликвидность активов

Под ликвидностью понимают способность какого-либо актива трансформироваться

в денежные средства, а степень ликвидности определяется продолжительностью временного

периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов.Только отдельные виды активов могут обращаться в денежную форму без потерь своей балансовой стоимости.

Слайд 7

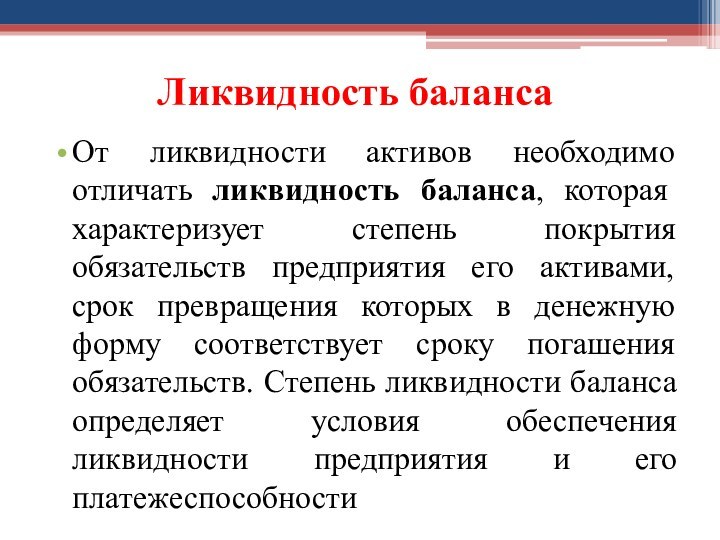

Ликвидность баланса

От ликвидности активов необходимо отличать ликвидность баланса,

которая характеризует степень покрытия обязательств предприятия его активами, срок

превращения которых в денежную форму соответствует сроку погашения обязательств. Степень ликвидности баланса определяет условия обеспечения ликвидности предприятия и его платежеспособности

Слайд 9

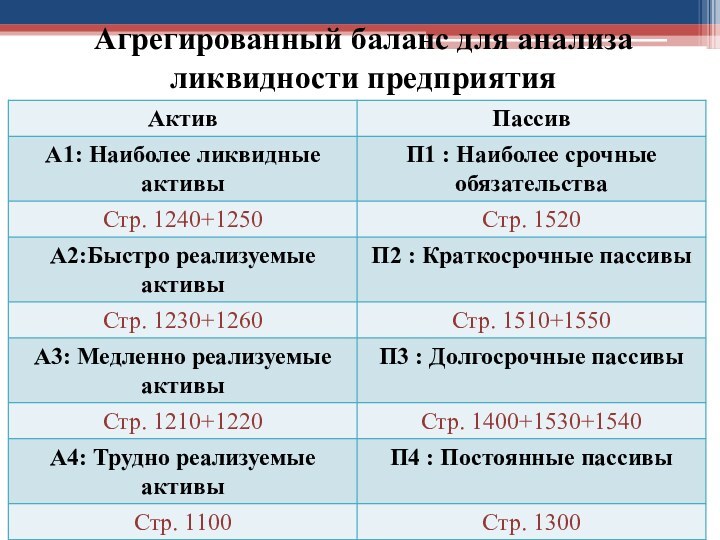

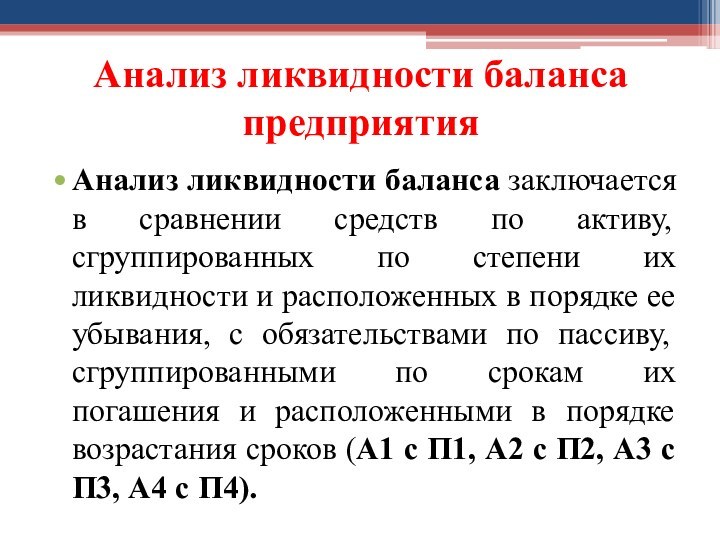

Анализ ликвидности баланса предприятия

Анализ ликвидности баланса заключается в

сравнении средств по активу, сгруппированных по степени их ликвидности

и расположенных в порядке ее убывания, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков (А1 с П1, А2 с П2, А3 с П3, А4 с П4).

Слайд 11

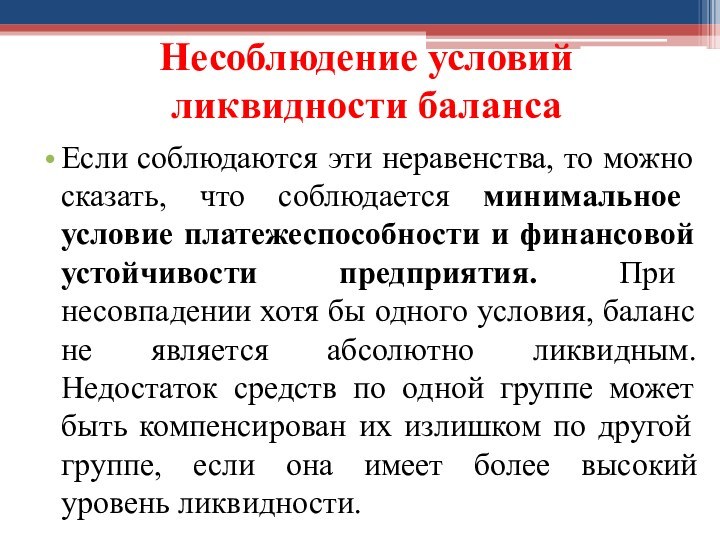

Несоблюдение условий ликвидности баланса

Если соблюдаются эти неравенства, то

можно сказать, что соблюдается минимальное условие платежеспособности и финансовой

устойчивости предприятия. При несовпадении хотя бы одного условия, баланс не является абсолютно ликвидным. Недостаток средств по одной группе может быть компенсирован их излишком по другой группе, если она имеет более высокий уровень ликвидности.

Слайд 13

Ликвидность предприятия

Ликвидность предприятия отражает его способность отвечать

только по своим текущим обязательствам (части заемного капитала: П1+П2)

за счет всех текущих оборотных активов (включая денежные средства: А1+А2+А3).Иначе говоря, предприятие должно иметь в наличии оборотные средства в размере, теоретически достаточном для погашения краткосрочных обязательств, хотя и с нарушением сроков погашения, предусмотренных контрактами.

Слайд 15

Платежеспособность предприятия

Платежеспособность предприятия отражает его способность своевременно и

в полном объеме отвечать по кредиторской задолженности (наиболее срочные

обязательства: П1) исключительно за счет активов в денежной форме и приравненных к ним краткосрочных финансовых вложений (часть текущих активов: А1). Можно сказать, платежеспособность предприятия определяется как наличием у предприятия денежных средств и их эквивалентов, достаточных для погашения кредиторской задолженности, так и отсутствием просроченной кредиторской задолженности.

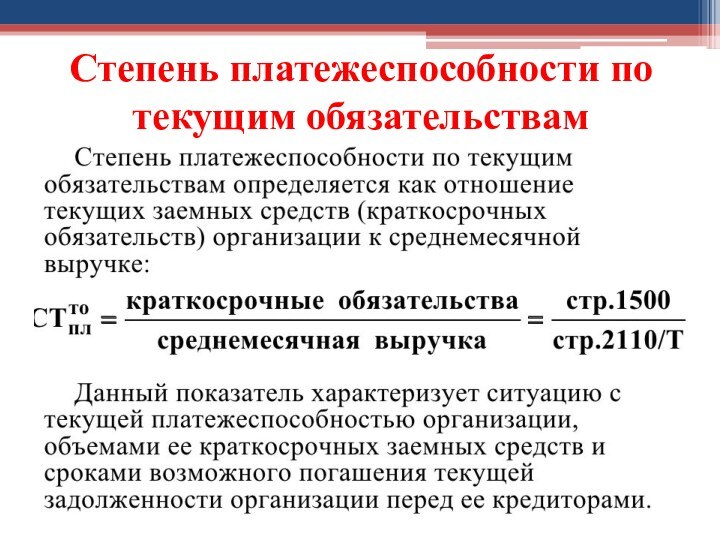

Слайд 18

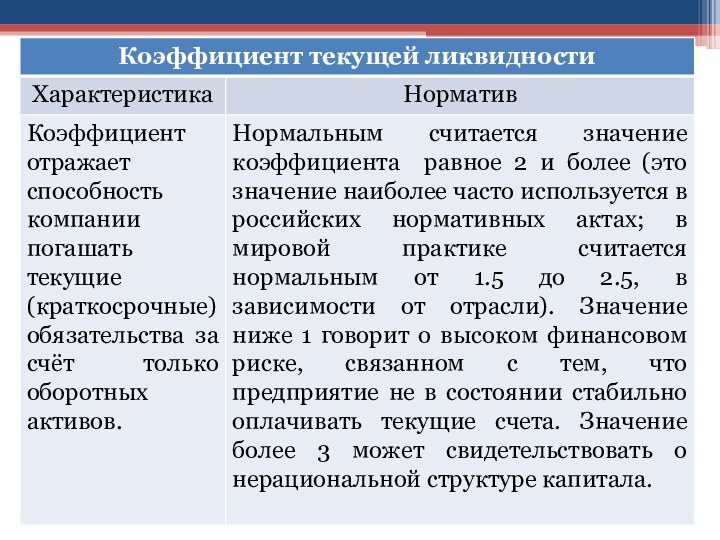

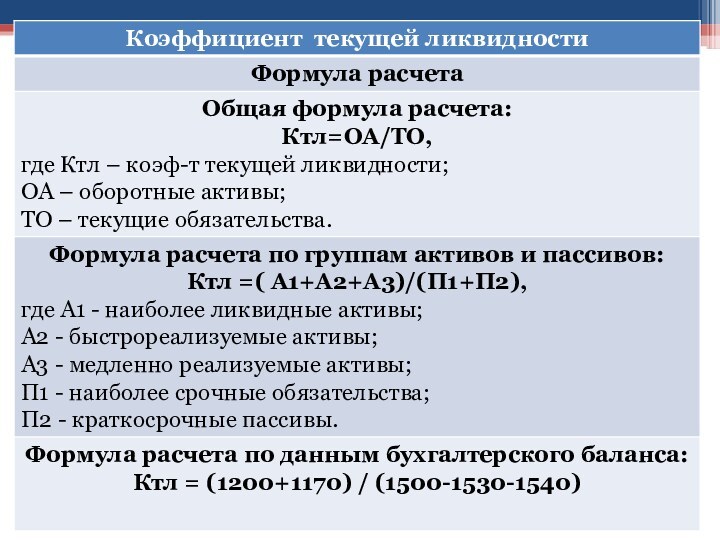

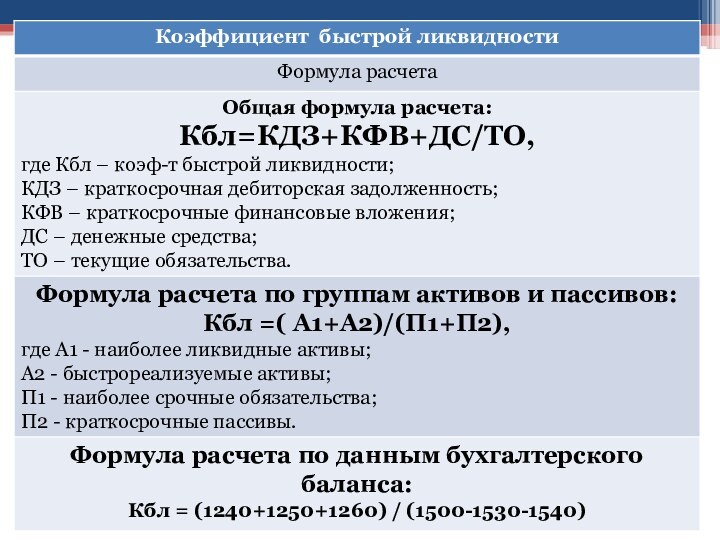

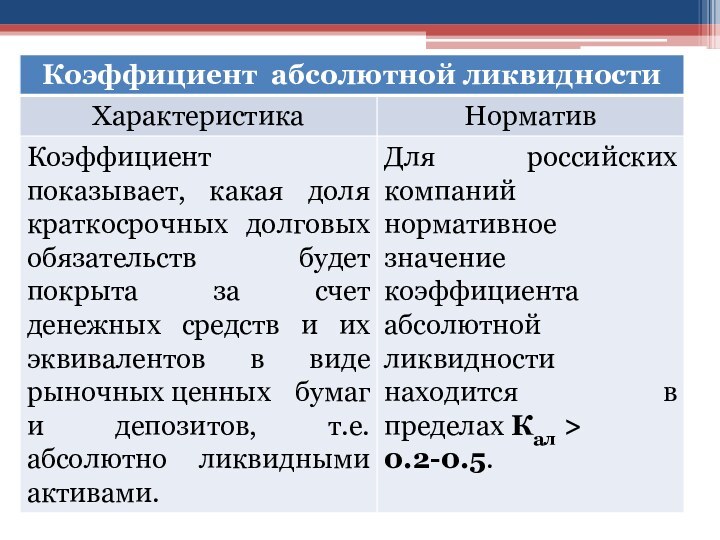

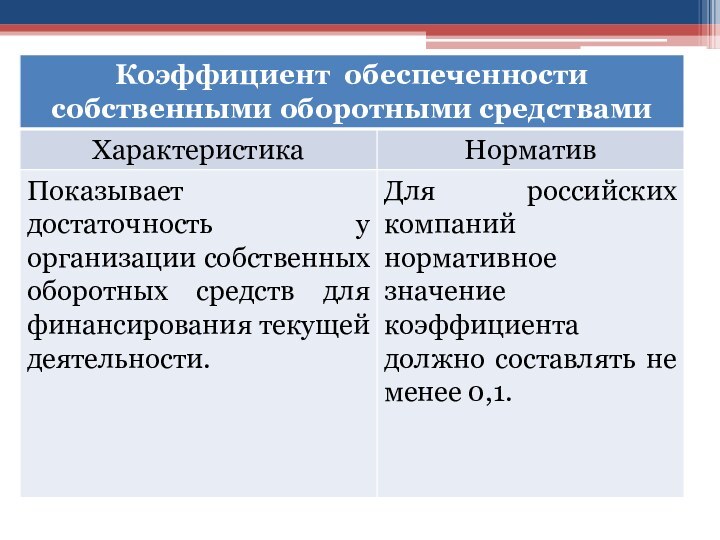

Относительные показатели:

Для оценки способности предприятия в плане погашения

текущих обязательств используются четыре относительных показателя ликвидности:

коэффициент текущей

ликвидности;коэффициент быстрой ликвидности;

коэффициент абсолютной ликвидности;

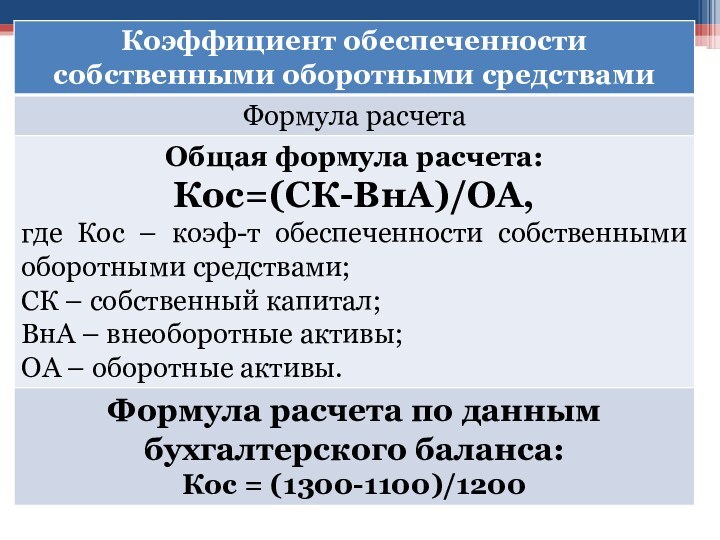

коэффициент обеспеченности собственными оборотными средствами.

Слайд 28 Финансовая устойчивость экономического субъекта характеризует стабильность финансового положения

организации, которая обеспечивается высокой долей собственного капитала в общей

сумме используемых ею финансовых средств.Слайд 29 Финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности

организации и во многом зависит от наличия у организации

собственных ресурсов, прежде всего прибыли. Чем большая доля прибыли направляется на развитие производства, тем устойчивее положение организации.Слайд 30 В зависимости от соотношения запасов и обязательств их

покрытия можно выделить четыре типа краткосрочной (текущей) финансовой устойчивости:

Слайд 31

Тип 1. Абсолютная краткосрочная финансовая устойчивость

Характеризуется неравенством: запасы

меньше или равны сумме собственного оборотного капитала. Данное соотношение

показывает, что все запасы полностью покрываются собственными оборотными средствами. На практике такая ситуация встречается крайне редко.

Слайд 32

Тип 2. Нормальная краткосрочная финансовая устойчивость

Определяется неравенством: запасы

больше суммы собственного оборотного капитала, но меньше величины нормальных

источников их финансирования.

Слайд 33

Тип 3. Неустойчивое текущее финансовое положение

Характеризуется неравенством: запасы

больше нормальных источников их формирования, но меньше суммы собственных

оборотных средств, заемных средств и кредиторской задолженности (всей). Данное соотношение говорит о том, что коммерческая организация для формирования части своих запасов вынуждена привлекать дополнительные источники покрытия, которые не являются обоснованными.

Слайд 34

Тип 4. Кризисное финансовое состояние (кризисная финансовая устойчивость)

Возникает,

когда запасы покрываются всеми возможными к использованию обязательствами их

формирования, однако имеются не погашенные в срок кредиты и займы, просроченная кредиторская задолженность.Слайд 35 Анализ долгосрочной финансовой устойчивости ориентирован на оценку структуры

капитала, поскольку именно соотношение собственных и заемных источников финансирования

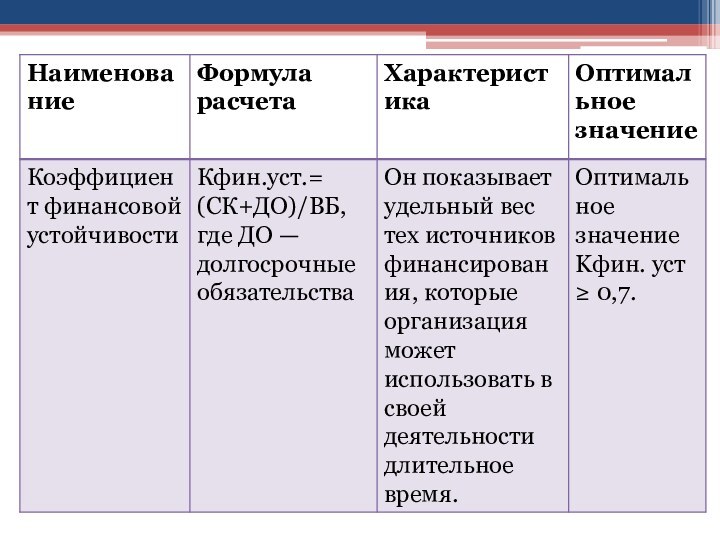

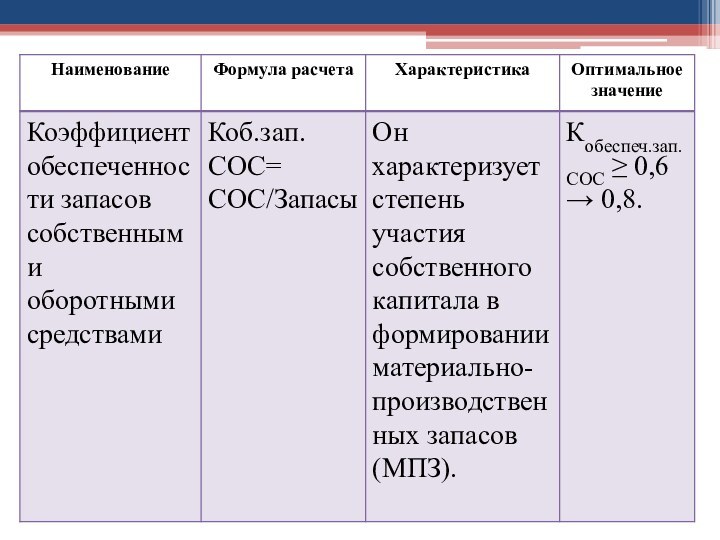

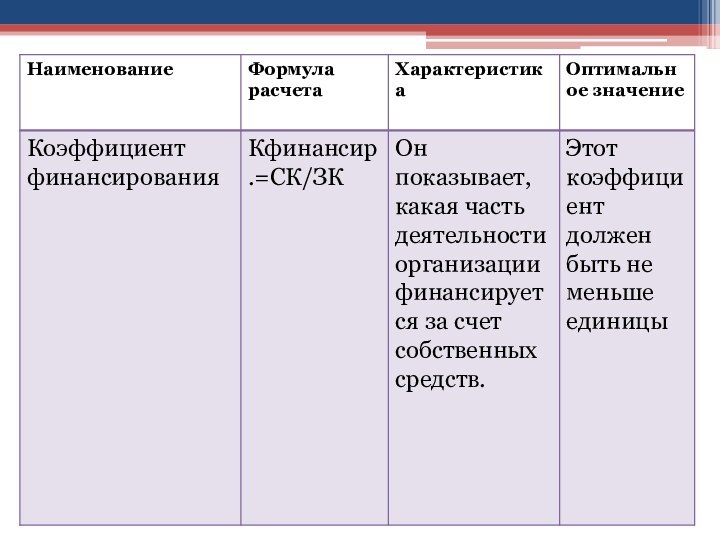

предопределяет платежеспособность организации в долгосрочной перспективе.Слайд 36 Финансовую устойчивость организации с позиций долгосрочной перспективы принято

оценивать следующими коэффициентами:

Слайд 46

Для анализа дебиторской и кредиторской задолженности используются данные:

бухгалтерского баланса,

приложения к бухгалтерскому балансу,

данные аналитического учета.

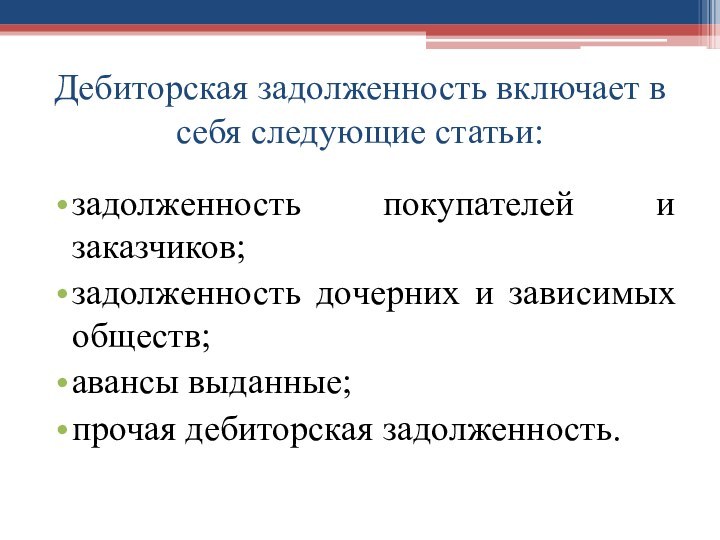

Слайд 47

Дебиторская задолженность включает в себя следующие статьи:

задолженность покупателей

и заказчиков;

задолженность дочерних и зависимых обществ;

авансы выданные;

прочая дебиторская задолженность.

Слайд 48 Основная доля дебиторской задолженности приходится, как правило, на

расчеты с покупателями и заказчиками.

На уровень задолженности по

этой статье влияют следующие факторы: вид продукции и спрос на нее;

степень насыщенности рынка данной продукцией;

принятая в организации система расчетов;

платежеспособность покупателей.

Слайд 49 Большое значение имеет выбор потенциальных покупателей. Он осуществляется

с использованием следующих критериев:

соблюдение ими платежной дисциплины в прошлые

периоды; уровень финансовой устойчивости;

уровень текущей платежеспособности;

прогнозные финансовые возможности покупателя по оплате товаров.

Слайд 50 Анализ и контроль уровня дебиторской задолженности можно проводить

с помощью абсолютных и относительных показателей, которые необходимо рассматривать

в динамике.Слайд 51 Управление дебиторской задолженностью предполагает прежде всего контроль за

ее оборачиваемостью.

В процессе анализа рассчитывается коэффициент оборачиваемости дебиторской

задолженности:Кодз = Выручка (нетто) от продажи / Средняя величина ДЗ

Слайд 52 Он показывает, сколько раз обернулась дебиторская задолженность в

течение отчетного периода.

Рост этого коэффициента, как правило, означает

сокращение продажи в кредит; снижение этого коэффициента означает увеличение предоставленного коммерческого кредита.Слайд 53 При анализе необходимо рассчитать оборачиваемость дебиторской задолженности в

днях, которая показывает средний срок

ее оборота:

Кодз(д)=(Средняя величина ДЗ*Число

дней в периоде)/Выручка (нетто) от продажиПоложительно оценивается снижение срока погашения дебиторской задолженности, и наоборот.

Слайд 54 В ходе анализа оценивается оборачиваемость как всей дебиторской

задолженности (долгосрочной и краткосрочной).

Кроме того, анализируется задолженность отдельных

дебиторов.Слайд 55 Дебиторская задолженность представляет собой иммобилизацию, т.е. отвлечение из

хозяйственного оборота собственных средств, что влечет за собой потери

в доходах за счет инфляции.Потери в доходах можно определить по формуле:

Потери в доходах = ДЗ инфл – ДЗ,

где ДЗинфл — дебиторская задолженность с учетом инфляции.

ДЗ инфл = ДЗ /(1+h)n(n-степень),

где h — среднемесячный темп инфляции;

n — число месяцев задержки оплаты.

Слайд 56

В процессе анализа необходимо определить:

1) коэффициент мобильности дебиторской

задолженности (Кмоб):

К моб = Величина дебиторской задолженности/Величина оборотных активов

Он

показывает удельный вес дебиторской задолженности в сумме оборотных активов. Этот коэффициент следует сравнить в динамике за ряд отчетных периодов, например провести поквартальное сравнение;Слайд 57 2) удельный вес дебиторской задолженности в структуре средств

организации:

УД ВЕС ДЗ = Величина ДЗ / ВБ

Слайд 58

3) темп роста дебиторской задолженности.

Этот показатель следует сравнить

с темпом роста валюты баланса.

Если темп роста дебиторской

задолженности опережает темп роста валюты баланса, это свидетельствует об отрицательной тенденции в финансовой стабильности организации.Слайд 59 Поскольку дебиторская задолженность представляет собой по существу бесплатный

кредит покупателям, то она должна по возможности уравновешиваться таким

же бесплатным кредитом поставщиков.Поэтому дебиторскую задолженность следует рассматривать во взаимосвязи с кредиторской задолженностью, которая отражается в разделе V бухгалтерского баланса.

Слайд 60

Кредиторская задолженность включает в себя следующие статьи:

поставщики и

подрядчики;

векселя к уплате;

задолженность перед персоналом организации;

задолженность

перед государственными внебюджетными фондами; задолженность перед дочерними и зависимыми обществами;

задолженность по налогам и сборам;

авансы полученные;

прочие кредиторы.

Слайд 61 При анализе дебиторской задолженности необходимо рассчитать коэффициент оборачиваемости

кредиторской задолженности:

Кокз = Выручка (нетто) от продажи/Средняя величина кредиторской

задолженностиРост коэффициента означает увеличение скорости оплаты задолженности; снижение коэффициента означает рост покупок в кредит.