- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Финансовые показатели инновационного проекта

Содержание

- 2. (C) 2008, СБАРДва вопроса: Сколько стоит бизнес?

- 3. 1. Оценка стоимости бизнеса= (Инвестиционная оценка)Для целей бизнес-ангельского инвестирования достаточна КАЧЕСТВЕННАЯ ОЦЕНКА!(Получается ли бизнес?)(C) 2008, СБАР

- 4. Оценка проекта/компанииДва термина - синонима:Valuation – концентрация

- 5. Сколько стоит разработать инновационное лекарство

- 6. Рост капитализации проекта в области фармокологиипо данным ЦВТ Химрар http://www.chemrar.ru

- 7. Зачем? Необходимость в оценке:Соотнесение между собой вклада

- 8. Переговорный методКакие АРГУМЕНТЫ привести? – остальные методы…Основа: существующие задел и активы компании.

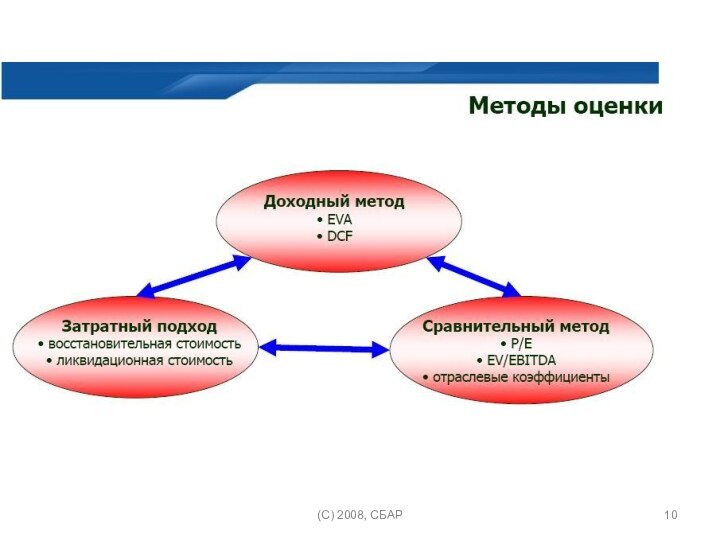

- 9. Инвестиционная оценка

- 10. (C) 2008, СБАР

- 11. 1.1. Затратный подходОценивается каждый актив компании.За основу

- 12. 1.2. Сравнительный подходДля компаний ранних стадий сложно

- 13. 1.2. Сравнительный метод (comparables, COMPS)Цель: оценка будущей

- 14. EVEnterprise Value – Рыночная стоимость компанииСтоимость предприятия

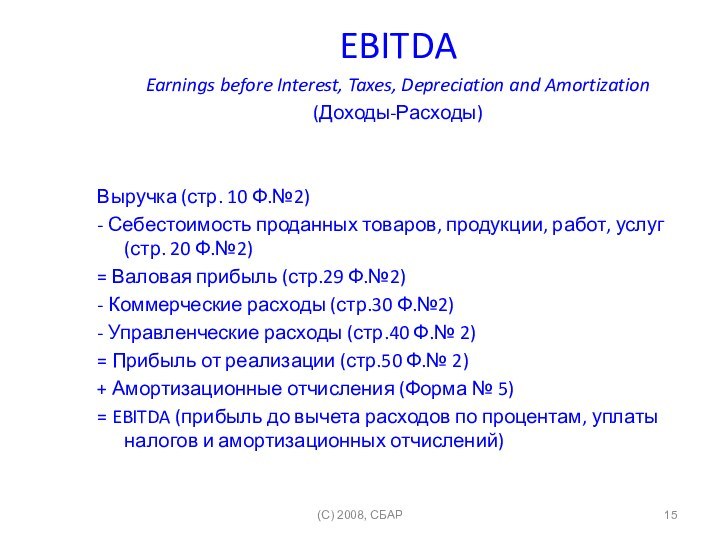

- 15. EBITDAEarnings before Interest, Taxes, Depreciation and Amortization(Доходы-Расходы)Выручка

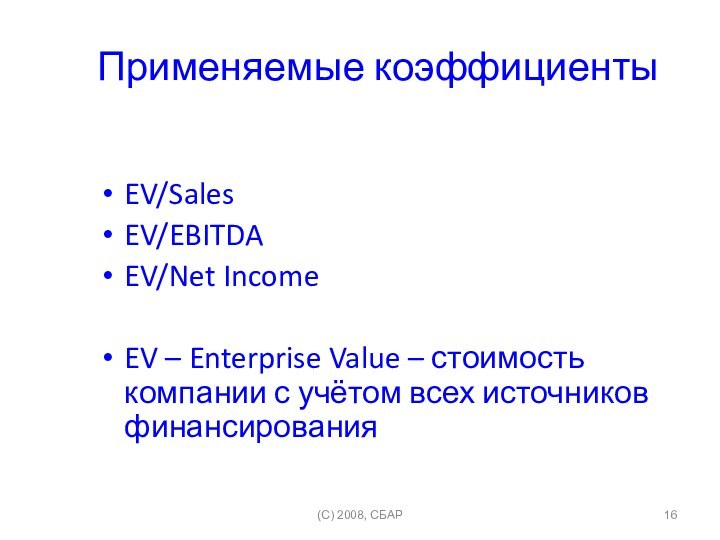

- 16. Применяемые коэффициентыEV/SalesEV/EBITDAEV/Net IncomeEV – Enterprise Value – стоимость компании с учётом всех источников финансирования(C) 2008, СБАР

- 17. (C) 2008, СБАР

- 18. Где взять данные?http://www.google.com/finance/stockscreenerhttp://finance.yahoo.com/http://rating.rbc.ru/(C) 2008, СБАР

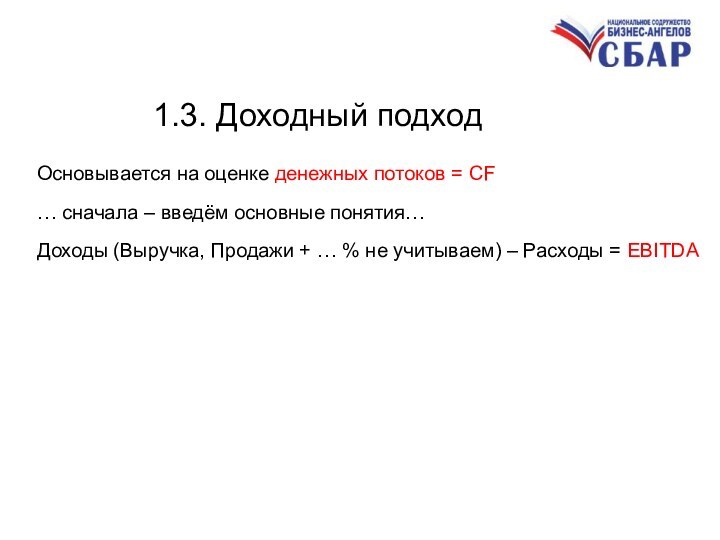

- 19. 1.3. Доходный подходОсновывается на оценке денежных потоков

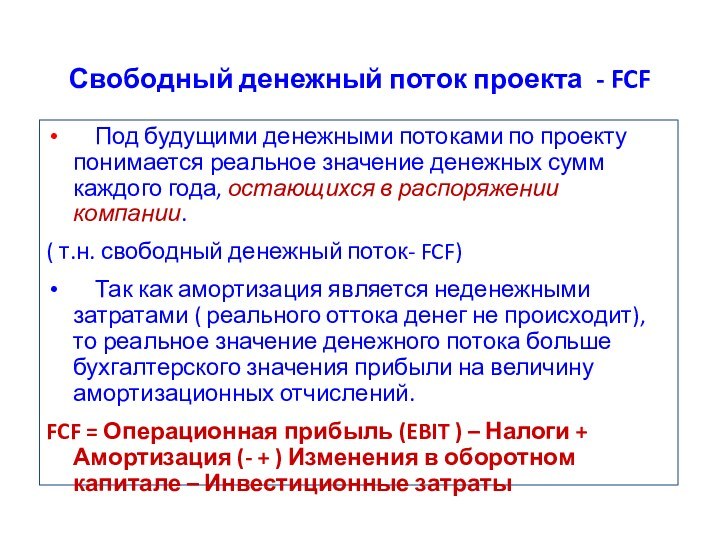

- 20. Свободный денежный поток проекта - FCF

- 21. Денежные потокиПритокиОттокиЧистые потоки

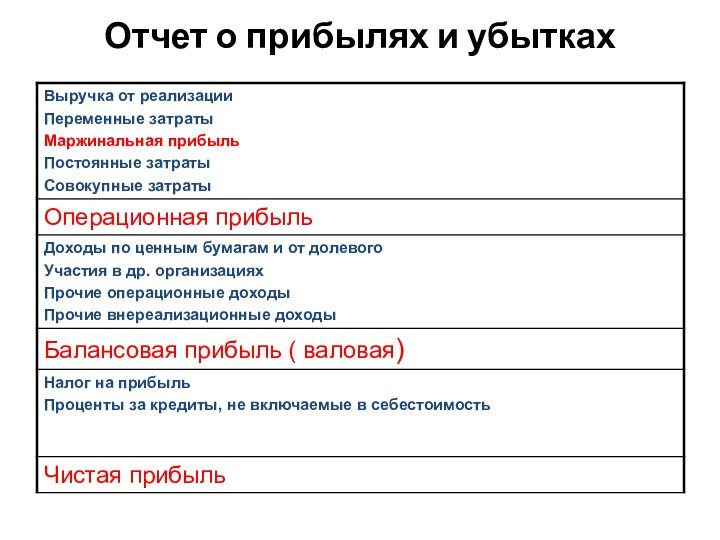

- 22. Отчет о прибылях и убытках

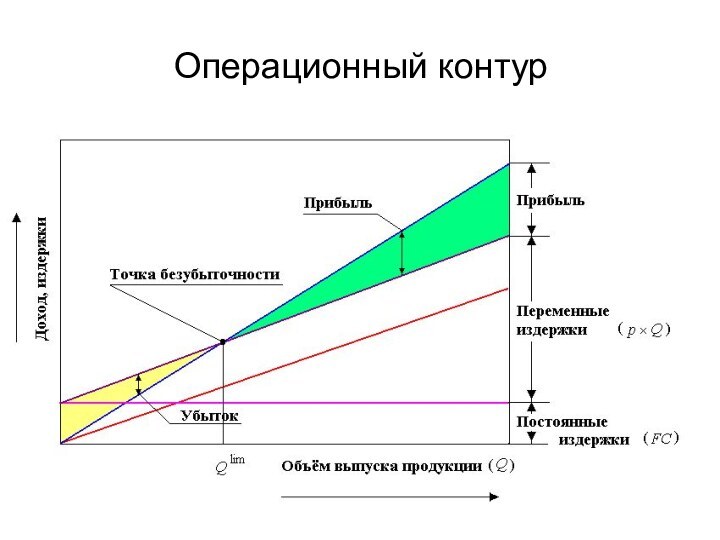

- 23. Операционный контур

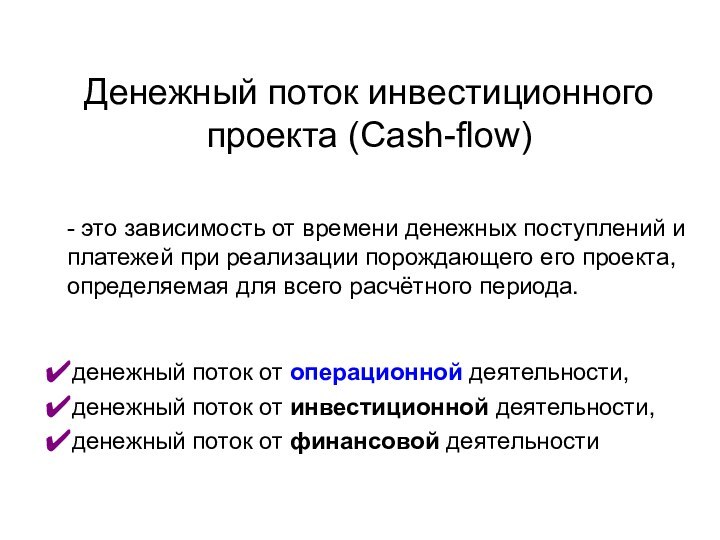

- 24. Денежный поток инвестиционного проекта (Cash-flow)- это зависимость

- 25. Два контура денежного оборота в компании(C) 2008,

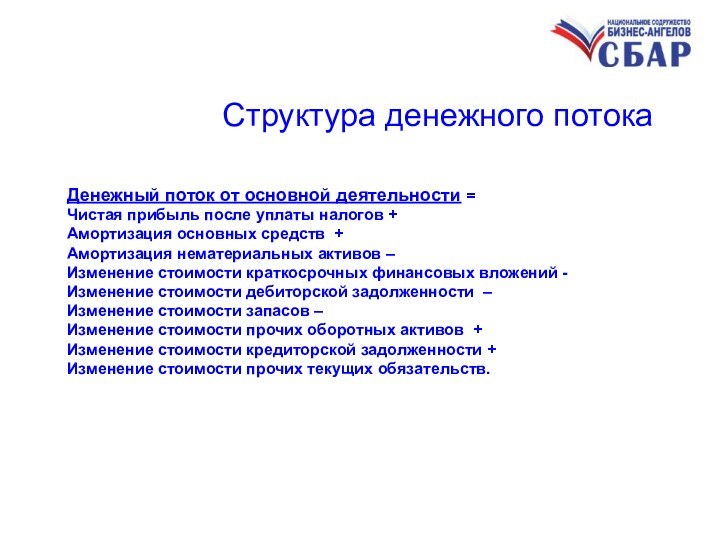

- 26. Структура денежного потокаДенежный поток =Денежный поток от

- 27. Структура денежного потокаДенежный поток от основной деятельности

- 28. Структура денежного потокаДенежный поток от инвестиционной деятельности

- 29. Структура денежного потокаДля прогноза ряда параметров: амортизации,

- 30. (C) 2008, СБАР

- 32. Жизненные циклы продукта и проектаИнвестиционныйпериодФаза эксплуатацииСтабилизацияВывод на

- 33. Классификация расходовРасходы делятся на:CAPEX’ы (Capital Expenditures) –

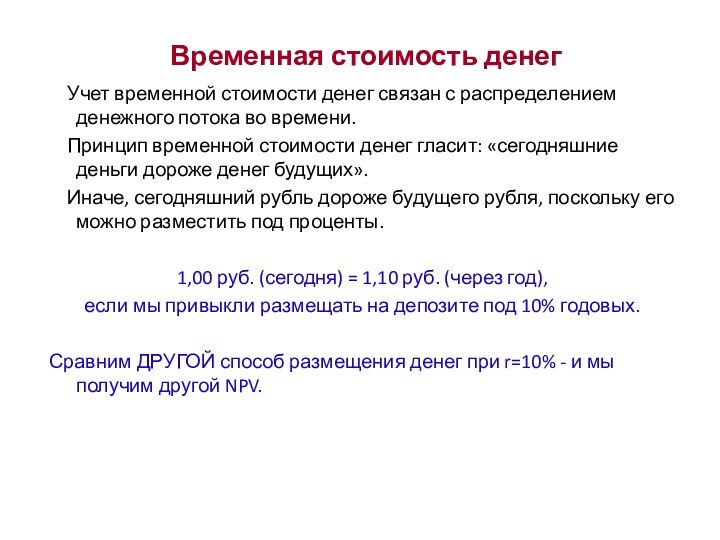

- 34. Временная стоимость денег Учет временной стоимости

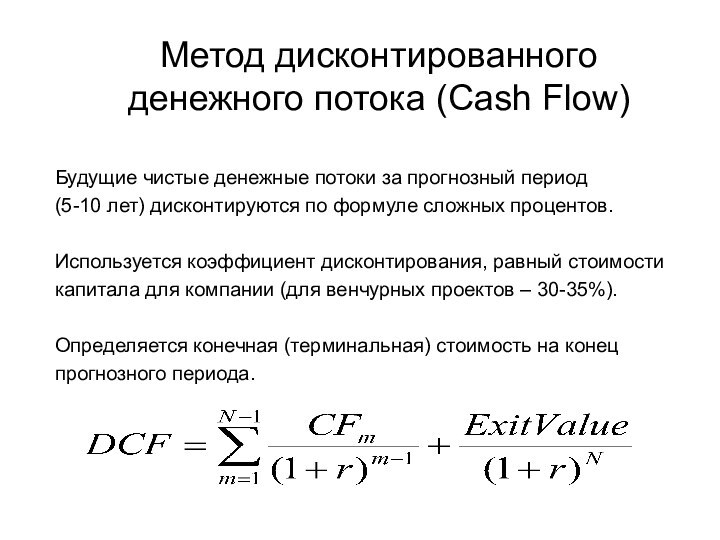

- 35. Метод дисконтированного денежного потока (Cash Flow)Будущие чистые

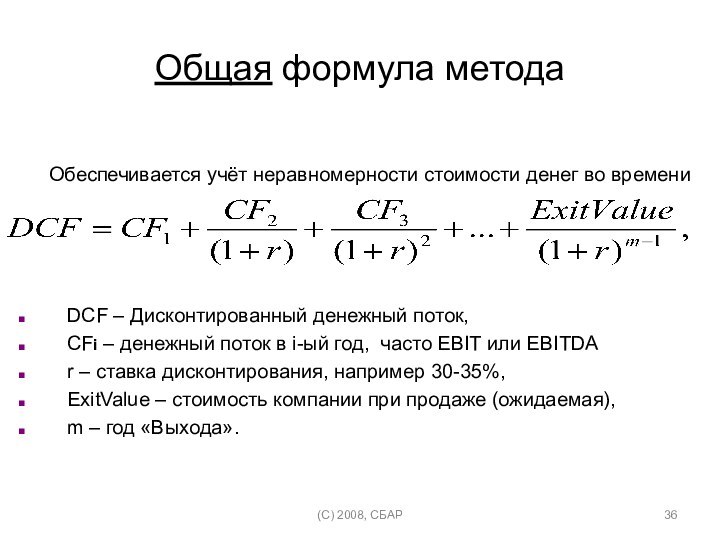

- 36. Общая формула методаОбеспечивается учёт неравномерности стоимости денег

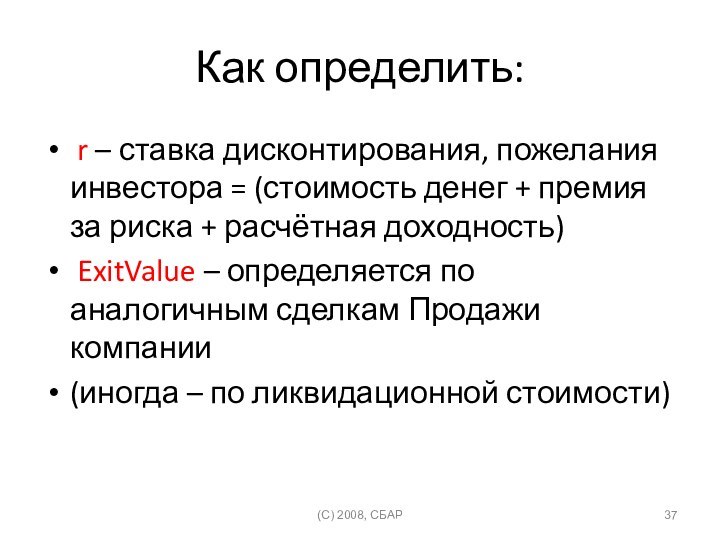

- 37. Как определить: r – ставка дисконтирования, пожелания

- 38. Выбор ставки дисконтирования:метод кумулятивного построения: безрисковая ставка

- 39. Требуемая норма доходностиТребуемая норма доходности (Required Rate

- 40. Три подхода к оценке RRRПрибыльностьОкупаемостьАльтернативностьСоображениями прибыльности или

- 41. Выбор требуемой ставки доходностиСоображения доходностиБезрисковая ставка +Поправка на инфляцию +Поправка на рискСоображения альтернативностиСоображения возвращаемости средствСоображения аналогии

- 42. Основное допущениеВо всех методах, использующих дисконтированные денежные

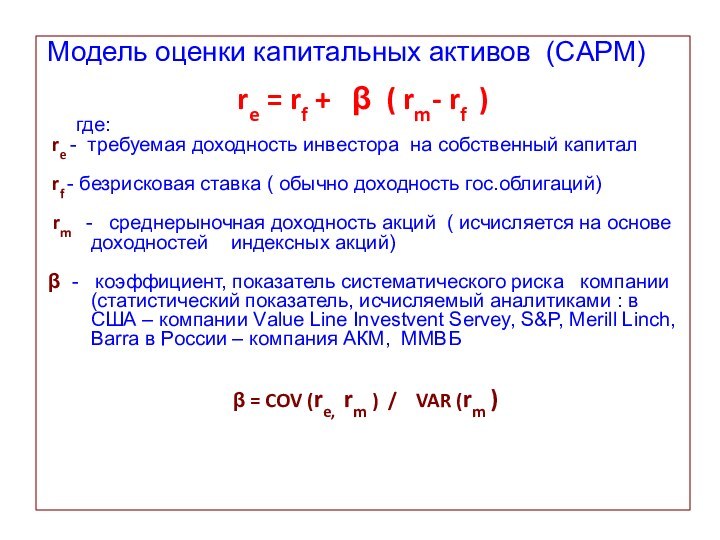

- 43. Модель оценки капитальных активов (CAPM)re =

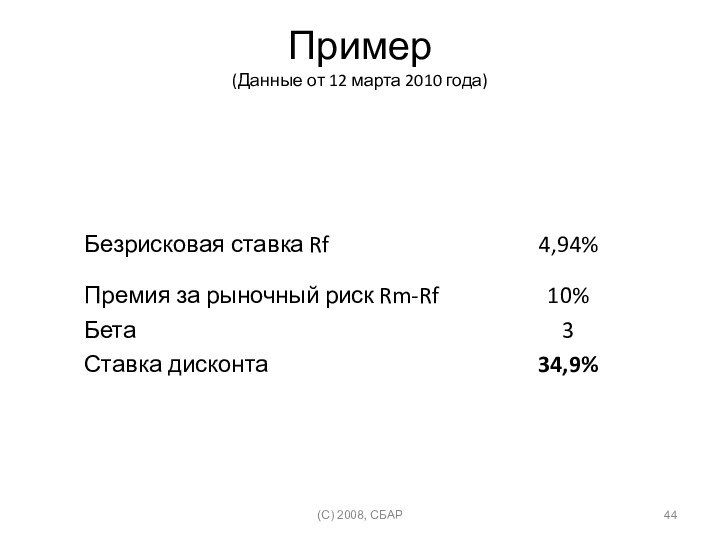

- 44. Пример (Данные от 12 марта 2010 года) (C) 2008, СБАР

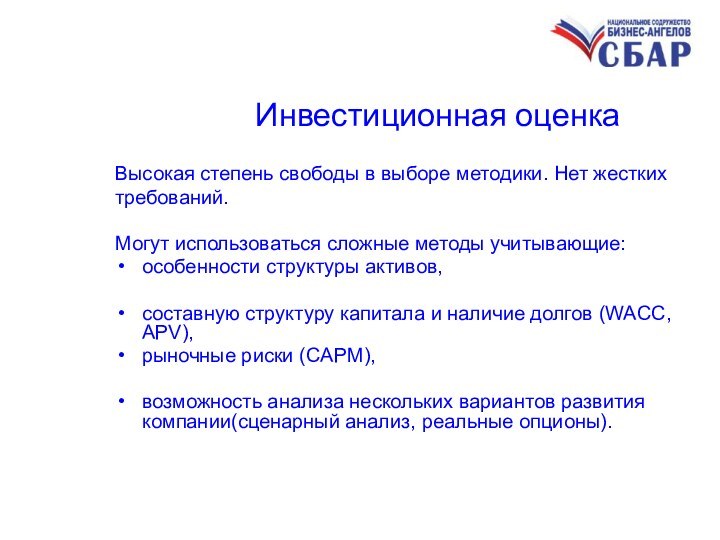

- 45. Инвестиционная оценкаВысокая степень свободы в выборе методики.

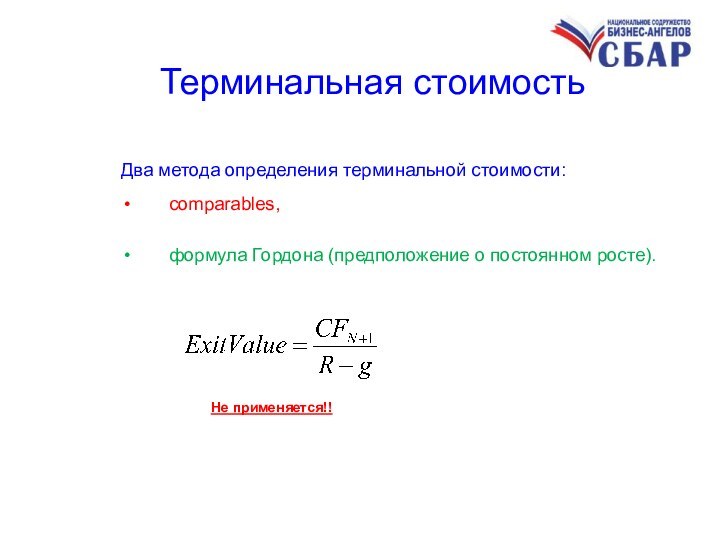

- 46. Терминальная стоимость Два метода определения терминальной стоимости:сomparables,формула Гордона (предположение о постоянном росте).Не применяется!!

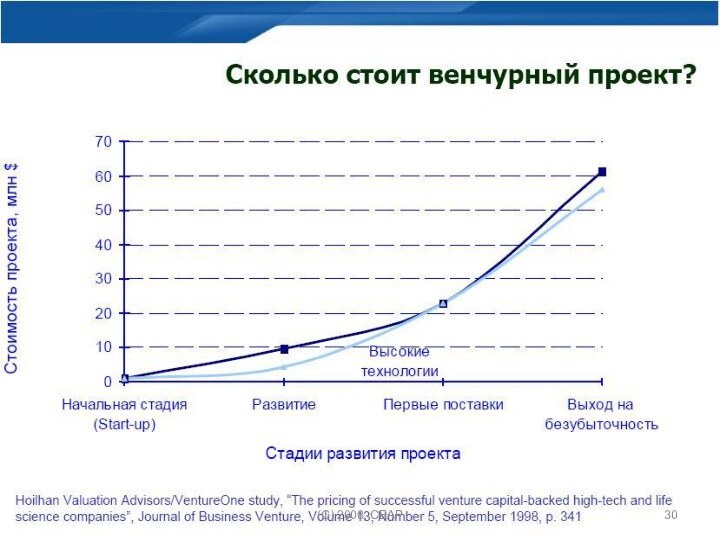

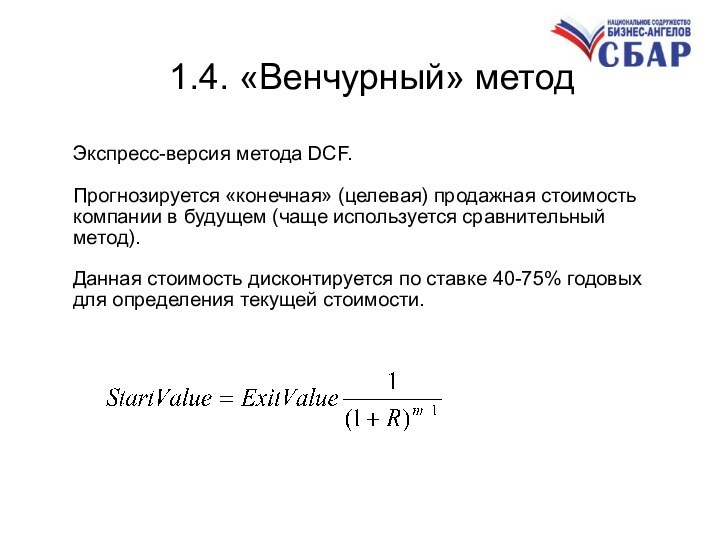

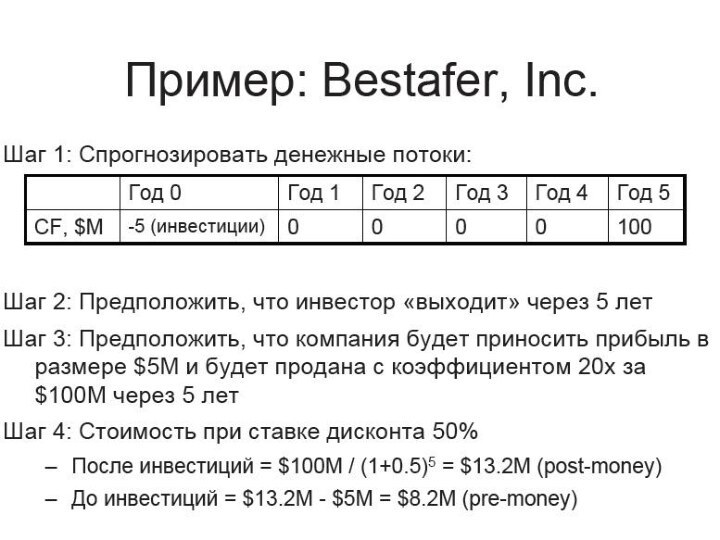

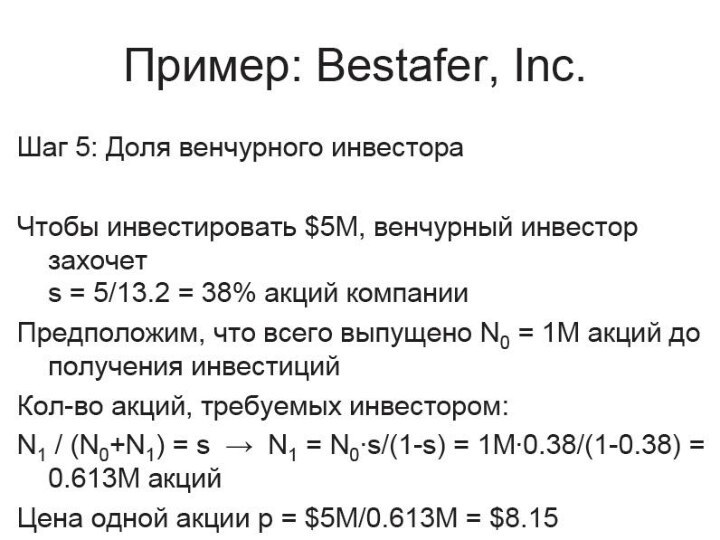

- 47. 1.4. «Венчурный» метод Экспресс-версия метода DCF.Прогнозируется «конечная»

- 48. Денежные потокиТочка операционной безубыточностиВозврат инвестиций

- 49. Привлечение оценщикаСтандартный документ – оценочный отчет.Время проведения

- 50. Согласование результатовВ зависимости от степени достоверности различныхподходов

- 51. Стандартизованные подходыНА ОСНОВЕ АКТИВОВ (asset based approach),

- 52. Структура отчета об оценкеИнформация об оценщике и

- 55. 2. Оценка эффективности возможных инвестицийИспользуются: - NPV

- 56. Эффективность инвестицийЦель: принятие решение об инвестиции/отказе от

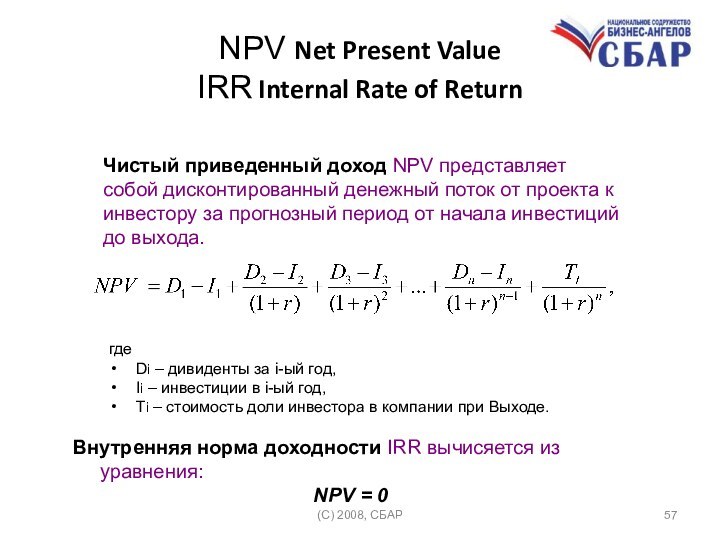

- 57. NPV Net Present Value IRR Internal

- 58. Метод NPV NPV – это дисконтированный

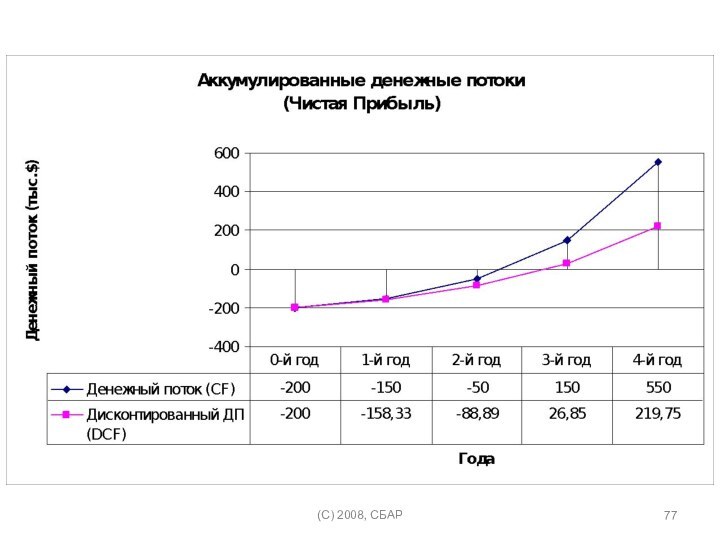

- 59. Пример расчета NPV Денежный поток по проекту

- 60. Сравните проекты

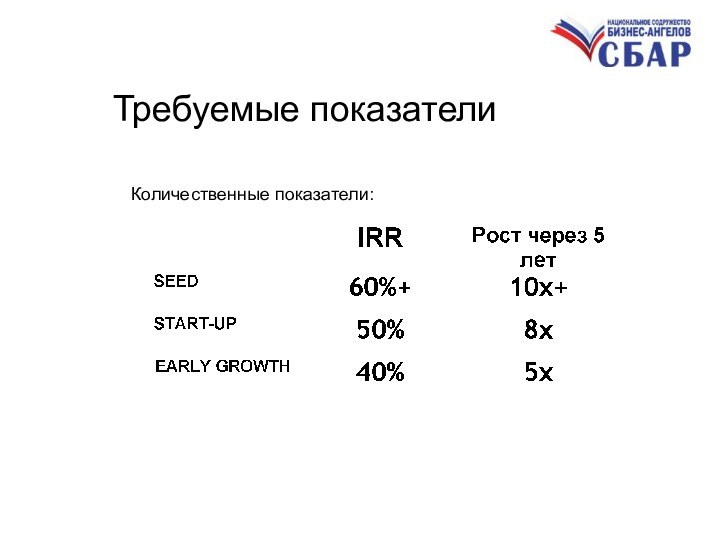

- 61. Требуемые показателиКоличественные показатели:

- 62. Рост капитализации компании(C) 2008, СБАР

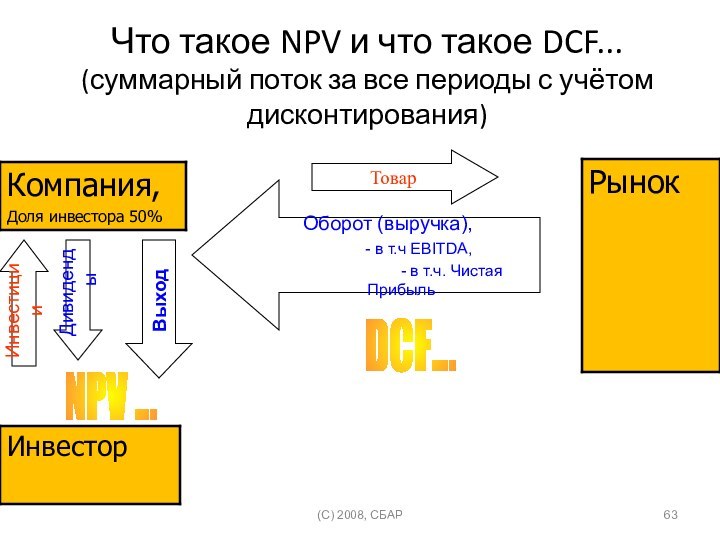

- 63. Что такое NPV и что такое DCF...

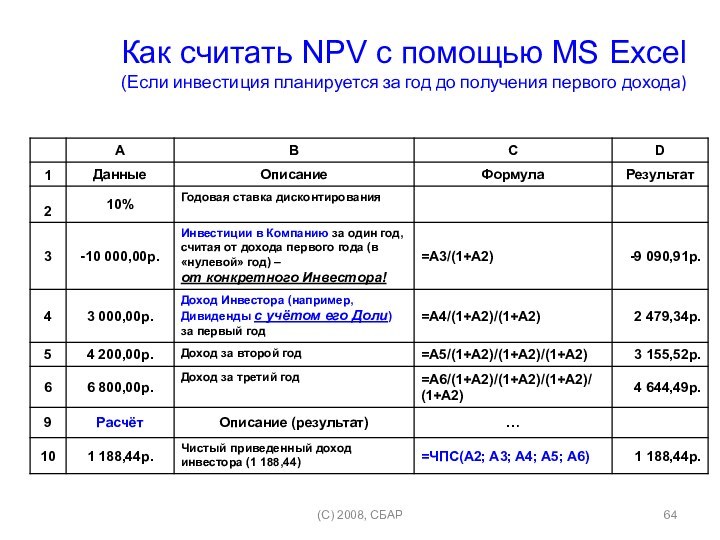

- 64. (C) 2008, СБАРКак считать NPV с помощью

- 65. (C) 2008, СБАРКак считать NPV с помощью

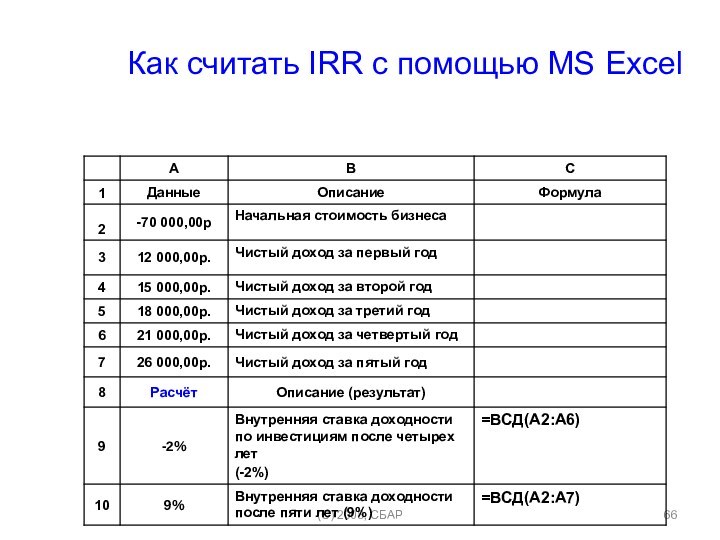

- 66. (C) 2008, СБАРКак считать IRR с помощью MS Excel

- 67. (C) 2008, СБАРDCF можно рассчитать аналогично… (важно ЧТО подставить в качестве аргументов!)

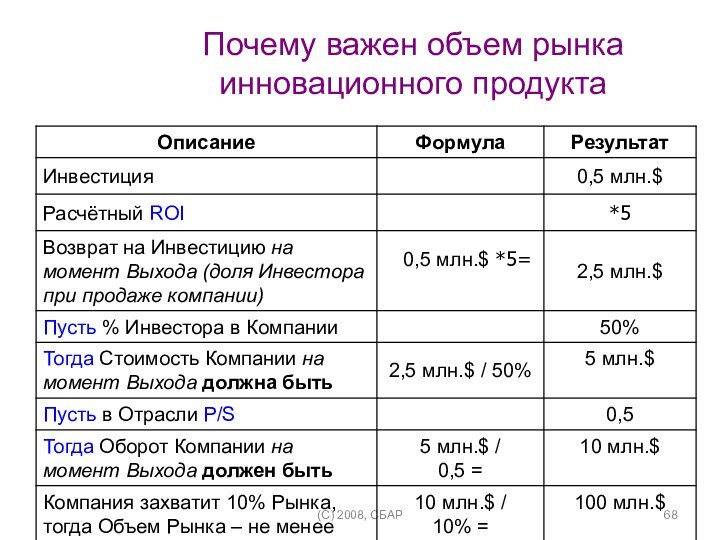

- 68. (C) 2008, СБАРПочему важен объем рынка инновационного продукта

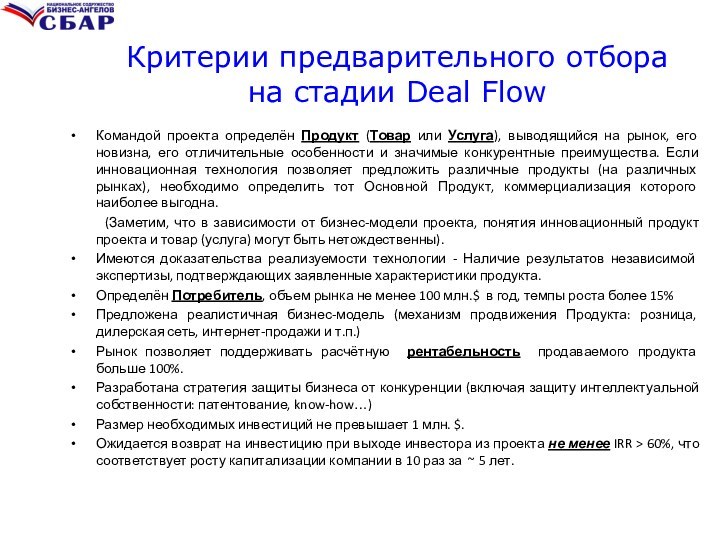

- 69. Критерии предварительного отбора на стадии Deal FlowКомандой

- 70. (C) 2008, СБАР

- 71. Контактная информацияТел./Факс: (499) 749-6408E-mail: Info@russba.ruwww.russba.ru(C) 2008, СБАР

- 72. ПриложенияСЧАметод кумулятивного построения для определения ставки дисконтированияПримеры(C) 2008, СБАР

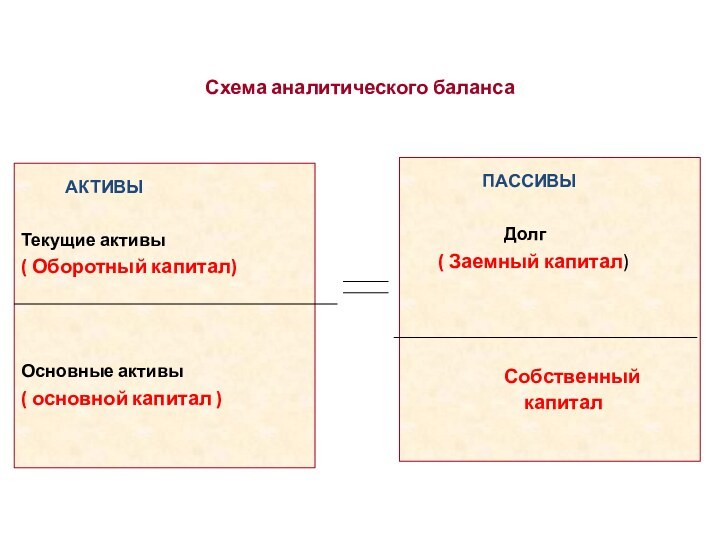

- 73. Схема аналитического баланса АКТИВЫТекущие

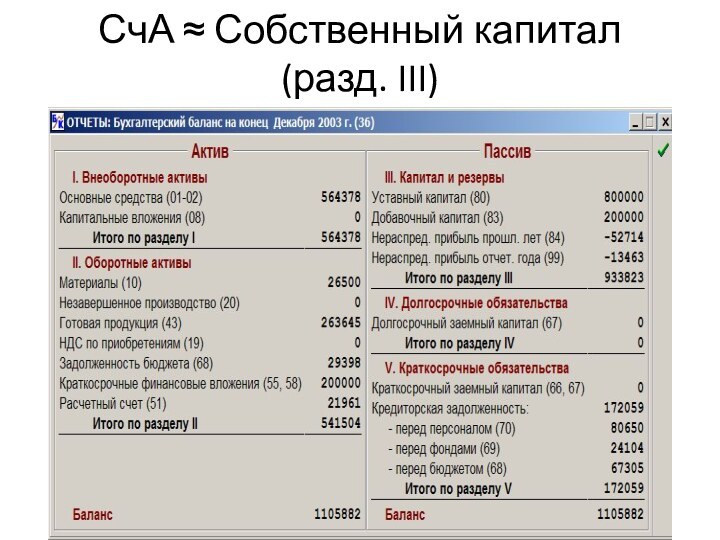

- 74. СчА ≈ Собственный капитал (разд. III)

- 75. Ставку дисконтирования считаем методом кумулятивного построения:В качестве

- 76. 5. Качество управления: - изобретатель -

- 77. (C) 2008, СБАР

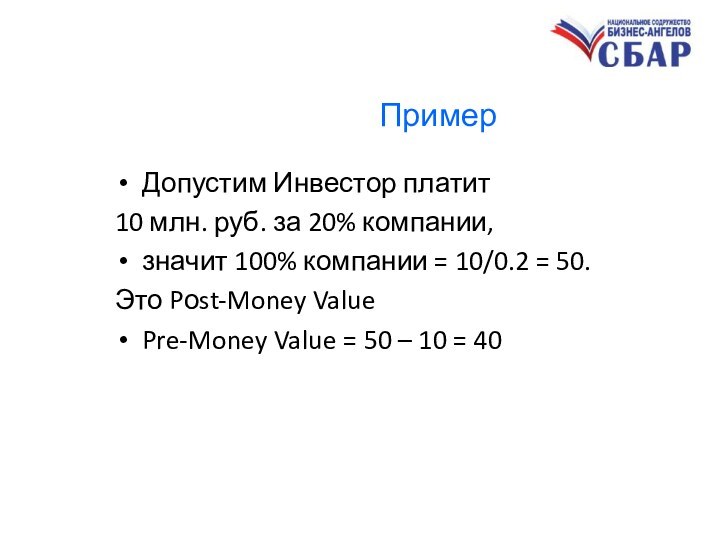

- 78. ПримерДопустим Инвестор платит 10 млн. руб. за

- 79. Оценка проекта/компанииСледует четко различать:оценку стоимости компании как

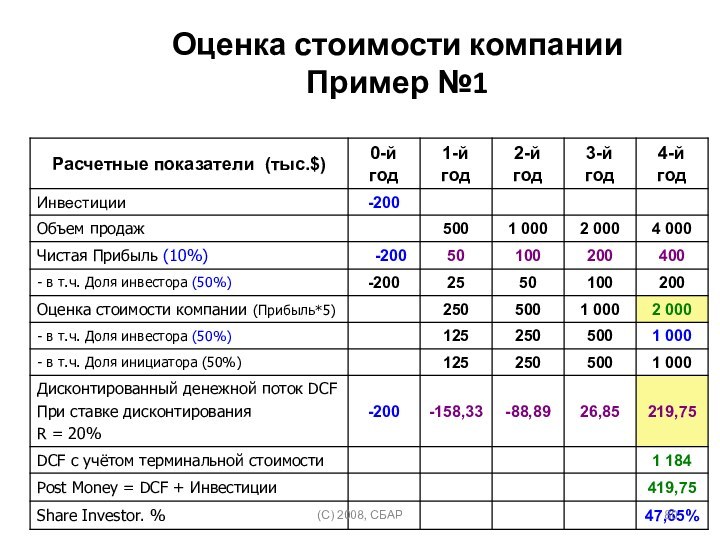

- 80. Оценка стоимости компании Пример №1(C) 2008, СБАР

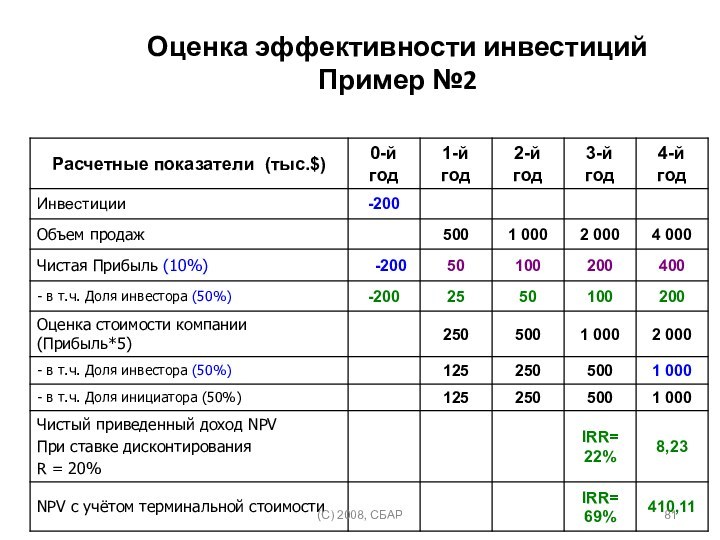

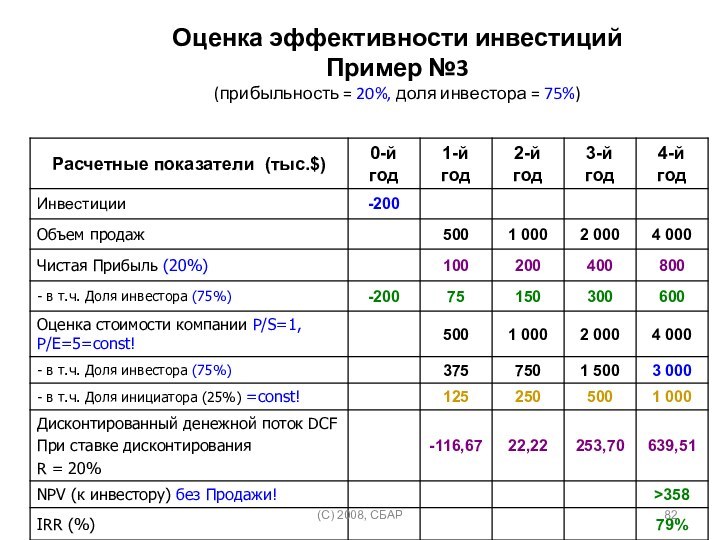

- 81. Оценка эффективности инвестиций Пример №2(C) 2008, СБАР

- 82. Скачать презентацию

- 83. Похожие презентации

(C) 2008, СБАРДва вопроса: Сколько стоит бизнес? (компания, проект…)?Насколько эффективны предполагаемые инвестиции? Какой проект предпочесть инвестору? Как сравнить проекты между собой?

Слайд 2

(C) 2008, СБАР

Два вопроса:

Сколько стоит бизнес? (компания, проект…)?

Насколько

эффективны предполагаемые инвестиции?

проекты между собой?

Слайд 3

1. Оценка стоимости бизнеса

= (Инвестиционная оценка)

Для целей бизнес-ангельского

инвестирования достаточна КАЧЕСТВЕННАЯ ОЦЕНКА!

(Получается ли бизнес?)

(C) 2008, СБАР

Слайд 4

Оценка проекта/компании

Два термина - синонима:

Valuation – концентрация на

процессе,

Appraising – концентрация на результате (цифра).

В случае привлечения независимого

оценщика – основнымдокументом является оценочный отчет.

Внутри инвестиционных компаний оценка выполняется

аналитиками и associate.

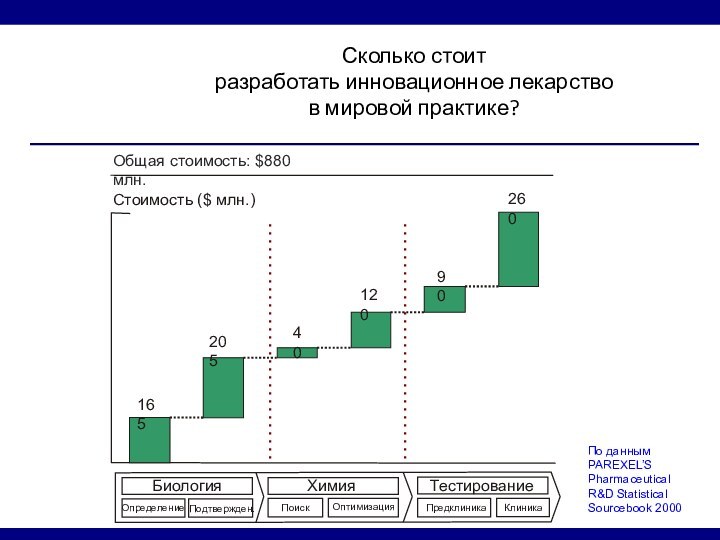

Слайд 5

Сколько стоит

разработать инновационное лекарство

в мировой практике?

Биология

Подтвержден.

Определение

Химия

Поиск

Оптимизация

Тестирование

Предклиника

Клиника

260

90

120

40

205

165

Стоимость

($ млн.)

Общая стоимость: $880 млн.

По данным

PAREXEL’S Pharmaceutical R&D

Statistical Sourcebook 2000

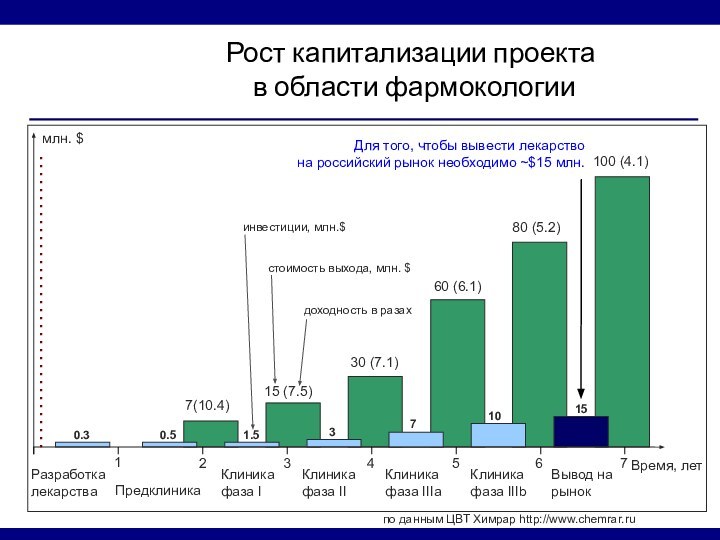

Слайд 7

Зачем? Необходимость в оценке:

Соотнесение между собой вклада инвестора

и

предпринимателя, определение долей сторон в проекте

Выполнение нормативных требований ФСФР

по оценке чистыхактивов венчурных фондов, зарегистрированных как ЗПИФ

особо рисковых (венчурных) инвестиций.

Купля-продажа долей в компании (доинвестирование, «выход»)

Слайд 8

Переговорный метод

Какие АРГУМЕНТЫ привести? – остальные методы…

Основа: существующие

задел и активы компании.

Слайд 11

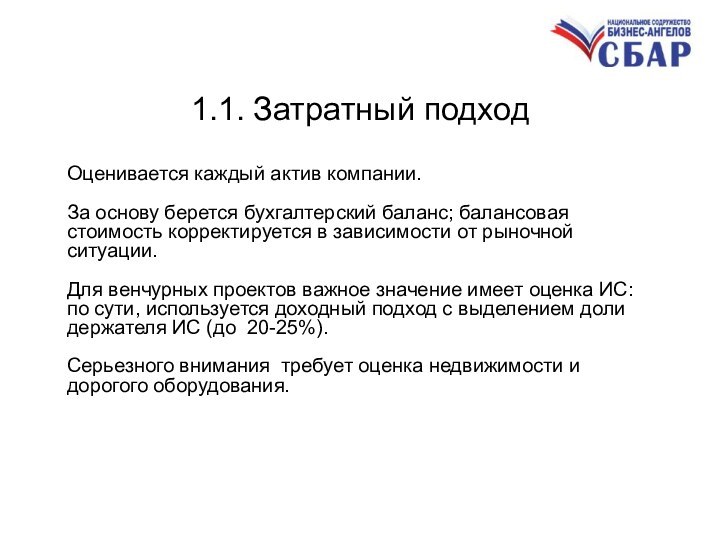

1.1. Затратный подход

Оценивается каждый актив компании.

За основу берется

бухгалтерский баланс; балансовая

стоимость корректируется в зависимости от рыночной

ситуации.

Для венчурных

проектов важное значение имеет оценка ИС:по сути, используется доходный подход с выделением доли

держателя ИС (до 20-25%).

Серьезного внимания требует оценка недвижимости и

дорогого оборудования.

Слайд 12

1.2. Сравнительный подход

Для компаний ранних стадий сложно найти

аналоги.

Изящное решение: поиск информации на сайтах по купле-

продаже бизнеса.

Аналоги

лишь приблизительны и неточны.Малая достоверность.

Слайд 13

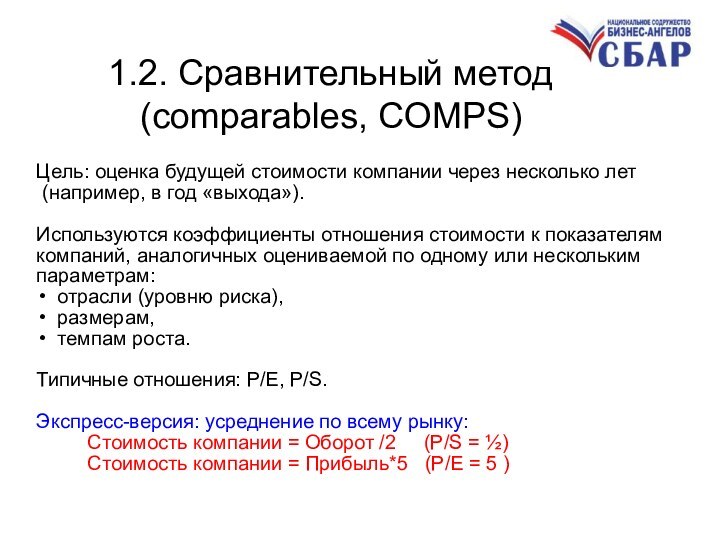

1.2. Сравнительный метод (comparables, COMPS)

Цель: оценка будущей стоимости

компании через несколько лет

(например, в год «выхода»).

Используются коэффициенты

отношения стоимости к показателямкомпаний, аналогичных оцениваемой по одному или нескольким

параметрам:

отрасли (уровню риска),

размерам,

темпам роста.

Типичные отношения: P/E, P/S.

Экспресс-версия: усреднение по всему рынку:

Стоимость компании = Оборот /2 (P/S = ½)

Стоимость компании = Прибыль*5 (P/E = 5 )

Слайд 14

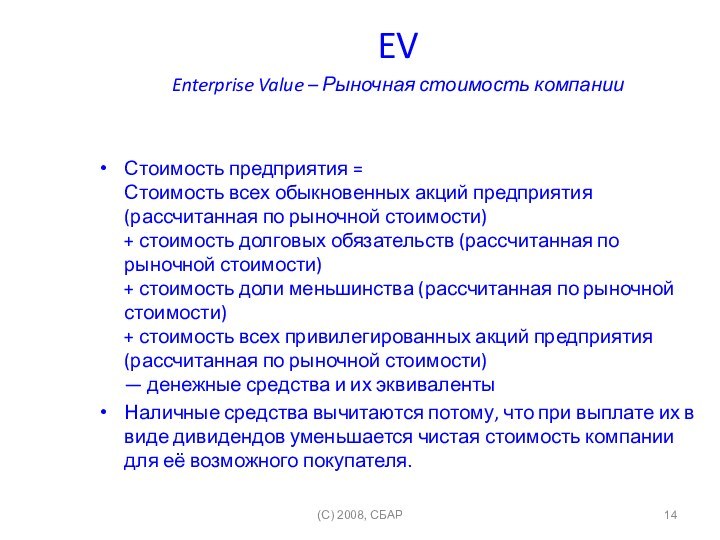

EV

Enterprise Value – Рыночная стоимость компании

Стоимость предприятия =

Стоимость

всех обыкновенных акций предприятия (рассчитанная по рыночной стоимости) + стоимость

долговых обязательств (рассчитанная по рыночной стоимости) + стоимость доли меньшинства (рассчитанная по рыночной стоимости) + стоимость всех привилегированных акций предприятия (рассчитанная по рыночной стоимости) — денежные средства и их эквивалентыНаличные средства вычитаются потому, что при выплате их в виде дивидендов уменьшается чистая стоимость компании для её возможного покупателя.

(C) 2008, СБАР

Слайд 15

EBITDA

Earnings before Interest, Taxes, Depreciation and Amortization

(Доходы-Расходы)

Выручка (стр.

10 Ф.№2)

- Себестоимость проданных товаров, продукции, работ, услуг

(стр. 20 Ф.№2) = Валовая прибыль (стр.29 Ф.№2)

- Коммерческие расходы (стр.30 Ф.№2)

- Управленческие расходы (стр.40 Ф.№ 2)

= Прибыль от реализации (стр.50 Ф.№ 2)

+ Амортизационные отчисления (Форма № 5)

= EBITDA (прибыль до вычета расходов по процентам, уплаты налогов и амортизационных отчислений)

(C) 2008, СБАР

Слайд 16

Применяемые коэффициенты

EV/Sales

EV/EBITDA

EV/Net Income

EV – Enterprise Value – стоимость

компании с учётом всех источников финансирования

(C) 2008, СБАР

Слайд 18

Где взять данные?

http://www.google.com/finance/stockscreener

http://finance.yahoo.com/

http://rating.rbc.ru/

(C) 2008, СБАР

Слайд 19

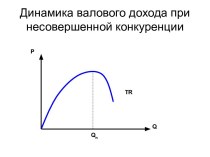

1.3. Доходный подход

Основывается на оценке денежных потоков =

CF

… сначала – введём основные понятия…

Доходы (Выручка, Продажи +

… % не учитываем) – Расходы = EBITDA

Слайд 20

Свободный денежный поток проекта - FCF

Под

будущими денежными потоками по проекту понимается реальное значение денежных

сумм каждого года, остающихся в распоряжении компании.( т.н. свободный денежный поток- FCF)

Так как амортизация является неденежными затратами ( реального оттока денег не происходит), то реальное значение денежного потока больше бухгалтерского значения прибыли на величину амортизационных отчислений.

FCF = Операционная прибыль (EBIT ) – Налоги + Амортизация (- + ) Изменения в оборотном капитале – Инвестиционные затраты

Слайд 24

Денежный поток инвестиционного проекта (Cash-flow)

- это зависимость от

времени денежных поступлений и платежей при реализации порождающего его

проекта, определяемая для всего расчётного периода.денежный поток от операционной деятельности,

денежный поток от инвестиционной деятельности,

денежный поток от финансовой деятельности

Слайд 25

Два контура денежного оборота в компании

(C) 2008, СБАР

Товар

Инвестиции

DCF...

NPV

...

Оборот (выручка),

- в т.ч EBITDA,- в т.ч. Чистая Прибыль

Дивиденды

Выход

Слайд 26

Структура денежного потока

Денежный поток =

Денежный поток от основной

деятельности

-

Денежный

поток от инвестиционной деятельности +

Денежный поток от финансовой деятельности.

Слайд 27

Структура денежного потока

Денежный поток от основной деятельности =

Чистая прибыль после уплаты налогов +

Амортизация основных средств

+ Амортизация нематериальных активов –

Изменение стоимости краткосрочных финансовых вложений -

Изменение стоимости дебиторской задолженности –

Изменение стоимости запасов –

Изменение стоимости прочих оборотных активов +

Изменение стоимости кредиторской задолженности +

Изменение стоимости прочих текущих обязательств.

Слайд 28

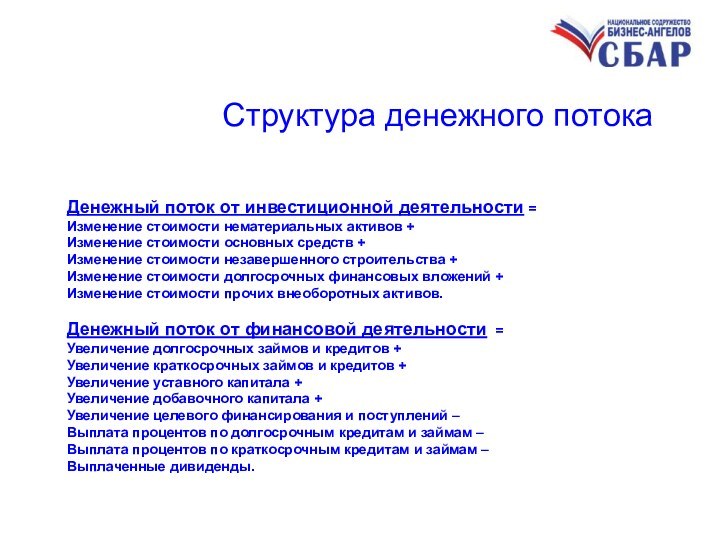

Структура денежного потока

Денежный поток от инвестиционной деятельности =

Изменение

стоимости нематериальных активов +

Изменение стоимости основных средств +

Изменение стоимости незавершенного строительства +

Изменение стоимости долгосрочных финансовых вложений +

Изменение стоимости прочих внеоборотных активов.

Денежный поток от финансовой деятельности =

Увеличение долгосрочных займов и кредитов +

Увеличение краткосрочных займов и кредитов +

Увеличение уставного капитала +

Увеличение добавочного капитала +

Увеличение целевого финансирования и поступлений –

Выплата процентов по долгосрочным кредитам и займам –

Выплата процентов по краткосрочным кредитам и займам –

Выплаченные дивиденды.

Слайд 29

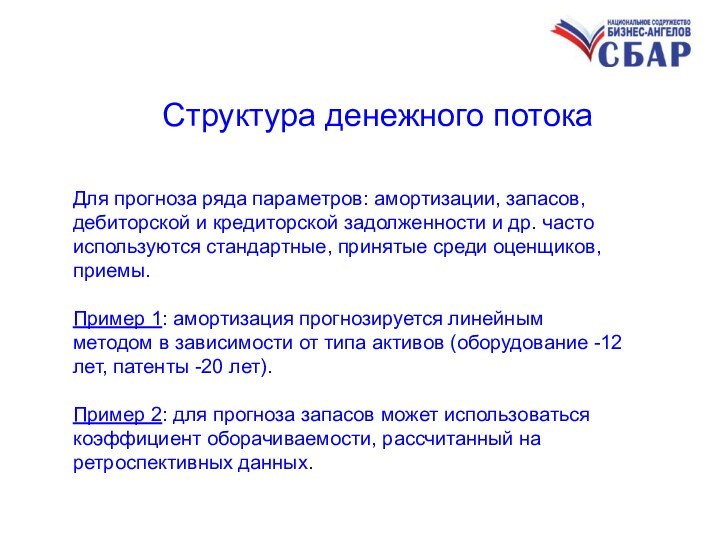

Структура денежного потока

Для прогноза ряда параметров: амортизации, запасов,

дебиторской и кредиторской задолженности и др. часто используются стандартные,

принятые среди оценщиков, приемы.Пример 1: амортизация прогнозируется линейным

методом в зависимости от типа активов (оборудование -12 лет, патенты -20 лет).

Пример 2: для прогноза запасов может использоваться коэффициент оборачиваемости, рассчитанный на ретроспективных данных.

Слайд 32

Жизненные циклы

продукта и проекта

Инвестиционный

период

Фаза эксплуатации

Стабилизация

Вывод на рынок

Рост

Сокращение сбыта

Уход

с рынка

Линия горизонтов планирования

Точка окупаемости инвестиций

Revenue

CAPEX

OPEX

Завершение

Инициация

Планирование

Выполнение и контроль

Слайд 33

Классификация расходов

Расходы делятся на:

CAPEX’ы (Capital Expenditures) – капитальные

затраты, изменяющие стоимость внеоборотных активов, не относящиеся к расходам

текущего отчётного периода, но амортизируемые в течении последующих периодови

OPEX’ы (Operational Expenditures) – операционные затраты, относящиеся к текущему отчётному периоду и уменьшающие налогооблагаемую базу данного периода.

Слайд 34

Временная стоимость денег

Учет временной стоимости денег

связан с распределением денежного потока во времени.

Принцип

временной стоимости денег гласит: «сегодняшние деньги дороже денег будущих».Иначе, сегодняшний рубль дороже будущего рубля, поскольку его можно разместить под проценты.

1,00 руб. (сегодня) = 1,10 руб. (через год),

если мы привыкли размещать на депозите под 10% годовых.

Сравним ДРУГОЙ способ размещения денег при r=10% - и мы получим другой NPV.

Слайд 35

Метод дисконтированного денежного потока (Cash Flow)

Будущие чистые денежные

потоки за прогнозный период

(5-10 лет) дисконтируются по формуле

сложных процентов.Используется коэффициент дисконтирования, равный стоимости

капитала для компании (для венчурных проектов – 30-35%).

Определяется конечная (терминальная) стоимость на конец

прогнозного периода.

Слайд 36

Общая формула метода

Обеспечивается учёт неравномерности стоимости денег во

времени

DCF – Дисконтированный денежный поток,

СFi – денежный поток в

i-ый год, часто EBIT или EBITDAr – ставка дисконтирования, например 30-35%,

ExitValue – стоимость компании при продаже (ожидаемая),

m – год «Выхода».

(C) 2008, СБАР

Слайд 37

Как определить:

r – ставка дисконтирования, пожелания инвестора

= (стоимость денег + премия за риска + расчётная

доходность)ExitValue – определяется по аналогичным сделкам Продажи компании

(иногда – по ликвидационной стоимости)

(C) 2008, СБАР

Слайд 38

Выбор ставки дисконтирования:

метод кумулятивного построения:

безрисковая ставка +

различные рисковые премии,

рыночная стоимость капитала (эмпирика, CAPM).

в случае наличия

долговой структуры – WACC.При построении денежного потока важно учитывать все

налоги (в том числе налог на имущество, НДС, ЕСН).

Слайд 39

Требуемая норма доходности

Требуемая норма доходности (Required Rate of

Return, RRR) – сложная процентная ставка (в % годовых),

которая отражает максимальную годовую доходность альтернативных и доступных направлений инвестирования и одновременно минимальные требования по доходности, которые инвестор предъявляет к проектам, в которых он намерен участвовать.П.Л.Виленский, В.Н.Лившиц, С.А.Смоляк «Оценка эффективности инвестиционных проектов. Теория и практика», М., «Дело», 2002.

Слайд 40

Три подхода к оценке RRR

Прибыльность

Окупаемость

Альтернативность

Соображениями прибыльности или альтернативности

пользуется, как правило, внутренний инвестор, собственник бизнеса, в то

время как соображения окупаемости важны, прежде всего, для внешнего инвестора, вкладывающего свои средства в проект и рассчитывающего на их возврат с прибылью.

Слайд 41

Выбор требуемой ставки доходности

Соображения доходности

Безрисковая ставка +

Поправка на

инфляцию +

Поправка на риск

Соображения альтернативности

Соображения возвращаемости средств

Соображения аналогии

Слайд 42

Основное допущение

Во всех методах, использующих дисконтированные денежные потоки,

неявно предполагается, что все нетто-поступления по проекту реинвестируются в

тот же проект по той же ставке доходности.Замечание. Во всех методах оценки коммерческой эффективности проекта, основанных на анализе дисконтированных денежных потоков, финансовые издержки исключаются из денежных потоков, поскольку считается, что стоимость привлечённых к финансированию проекта средств отражается в требуемой ставке доходности проекта.

Слайд 43

Модель оценки капитальных активов (CAPM)

re = rf

+ β ( rm- rf )

где: re - требуемая доходность инвестора на собственный капитал

rf - безрисковая ставка ( обычно доходность гос.облигаций)

rm - среднерыночная доходность акций ( исчисляется на основе доходностей индексных акций)

β - коэффициент, показатель систематического риска компании (статистический показатель, исчисляемый аналитиками : в США – компании Vаlue Line Investvent Servey, S&P, Merill Linch, Barra в России – компания АКМ, ММВБ

β = COV (re, rm ) / VAR (rm )

Слайд 45

Инвестиционная оценка

Высокая степень свободы в выборе методики. Нет

жестких

требований.

Могут использоваться сложные методы учитывающие:

особенности структуры активов,

составную структуру капитала

и наличие долгов (WACC, APV),рыночные риски (CAPM),

возможность анализа нескольких вариантов развития компании(сценарный анализ, реальные опционы).

Слайд 46

Терминальная стоимость

Два метода определения терминальной стоимости:

сomparables,

формула Гордона

(предположение о постоянном росте).

Не применяется!!

Слайд 47

1.4. «Венчурный» метод

Экспресс-версия метода DCF.

Прогнозируется «конечная» (целевая)

продажная стоимость

компании в будущем (чаще используется сравнительный

метод).

Данная стоимость

дисконтируется по ставке 40-75% годовыхдля определения текущей стоимости.

Слайд 49

Привлечение оценщика

Стандартный документ – оценочный отчет.

Время проведения оценки

– 1-2 недели.

Стоимость – свыше 20 тысяч рублей за

одну компанию.Отчет подписывает только член СРО, имеющий специальное

образование.

Слайд 50

Согласование результатов

В зависимости от степени достоверности различных

подходов их

результатам могут придаваться различные

весовые коэффициенты, выбор которых обосновывается

оценщиком

Признак качественности

и достоверности всех трех подходов: среднеквадратическое отклонение от среднего значения

не превышает 10-20%.

Слайд 51

Стандартизованные подходы

НА ОСНОВЕ АКТИВОВ (asset based approach), ЗАТРАТНЫЙ:

оценка всех имеющихся активов,

в случае венчурных проектов важная

роль – оценка ИС.РЫНОЧНЫЙ (market approach), СРАВНИТЕЛЬНЫЙ:

поиск аналогов (COMPS).

ДОХОДНЫЙ ПОДХОД (income approach):

дисконтированный денежный поток,

метод прямой капитализации.

В российской практике компания оценивается по возможности

всеми тремя подходами. В случае невозможности в отчете

требуется обосновать отказ от использования того или иного

подхода.

Слайд 52

Структура отчета об оценке

Информация об оценщике и объекте

оценки.

Информация об оцениваемом бизнесе.

Макроэкономическая ситуация.

Финансово-экономический анализ.

Затратный подход.

Сравнительный (рыночный) подход.

Доходный

подход.Премии и скидки.

Согласование результатов. Итоговый результат.

Результат – единственное значение стоимости бизнеса в

рублях.

Слайд 55

2. Оценка эффективности

возможных инвестиций

Используются:

- NPV – в

руб. ($, …)

- и IRR – в %

(C) 2008,

СБАР

Слайд 56

Эффективность инвестиций

Цель: принятие решение об инвестиции/отказе от инвестиции.

Оценивается

не стоимость бизнеса, а количественные

параметры выгод/убытков инвестора.

Играют роль:

фактическая прибыль

инвестора,реинвестирование прибыли,

индивидуальные налоги на прибыль,

денежный поток от инвестора и к инвестору.

Слайд 57 NPV Net Present Value IRR Internal Rate of

Return

(C) 2008, СБАР

Чистый приведенный доход NPV представляет

собой дисконтированный

денежный поток от проекта кинвестору за прогнозный период от начала инвестиций

до выхода.

Внутренняя норма доходности IRR вычисяется из уравнения:

NPV = 0

где

Di – дивиденты за i-ый год,

Ii – инвестиции в i-ый год,

Тi – стоимость доли инвестора в компании при Выходе.

Слайд 58

Метод NPV

NPV – это дисконтированный чистый

доход и представляет разность между дисконтированными величинами поступлений (PV)

и инвестицией (IC)NPV = PV - IC

NPV=

- CFo

CF1

(1+r)

+

CF2

(1+r)2

+

+

CFn

(1+r)n

+

….

Слайд 59

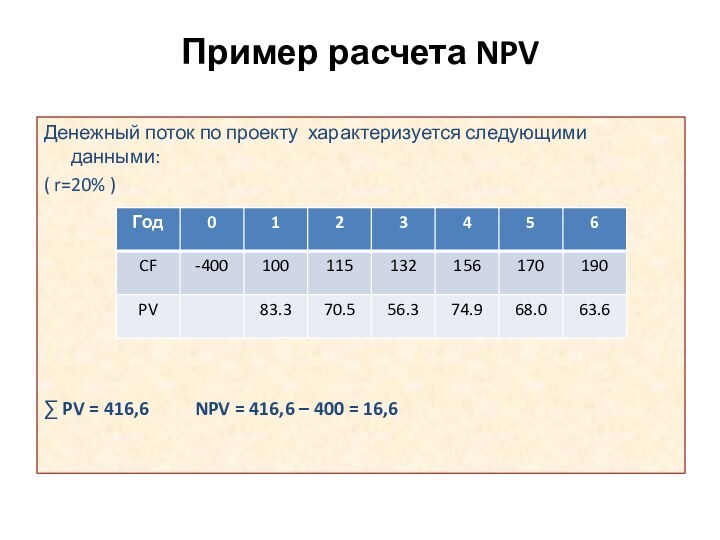

Пример расчета NPV

Денежный поток по проекту характеризуется следующими

данными:

( r=20% )

∑ PV = 416,6

NPV = 416,6 – 400 = 16,6Слайд 63 Что такое NPV и что такое DCF... (суммарный поток

за все периоды с учётом дисконтирования)

(C) 2008, СБАР

Товар

Инвестиции

DCF...

NPV ...

Оборот

(выручка),- в т.ч EBITDA,

- в т.ч. Чистая Прибыль

Дивиденды

Выход

Слайд 64

(C) 2008, СБАР

Как считать NPV с помощью MS

Excel (Если инвестиция планируется за год до получения первого

дохода)

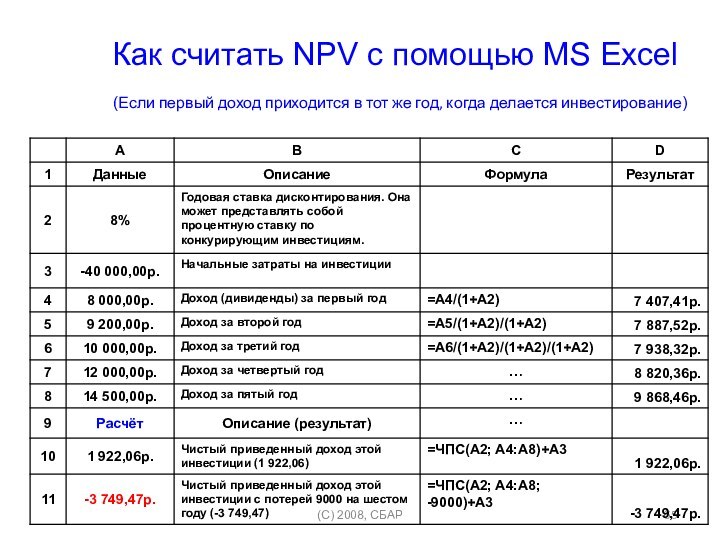

Слайд 65

(C) 2008, СБАР

Как считать NPV с помощью MS

Excel (Если первый доход приходится в тот же год,

когда делается инвестирование)

Слайд 67

(C) 2008, СБАР

DCF можно рассчитать аналогично…

(важно ЧТО подставить

в качестве аргументов!)

Слайд 69

Критерии предварительного отбора

на стадии Deal Flow

Командой проекта определён

Продукт (Товар или Услуга), выводящийся на рынок, его новизна,

его отличительные особенности и значимые конкурентные преимущества. Если инновационная технология позволяет предложить различные продукты (на различных рынках), необходимо определить тот Основной Продукт, коммерциализация которого наиболее выгодна.(Заметим, что в зависимости от бизнес-модели проекта, понятия инновационный продукт проекта и товар (услуга) могут быть нетождественны).

Имеются доказательства реализуемости технологии - Наличие результатов независимой экспертизы, подтверждающих заявленные характеристики продукта.

Определён Потребитель, объем рынка не менее 100 млн.$ в год, темпы роста более 15%

Предложена реалистичная бизнес-модель (механизм продвижения Продукта: розница, дилерская сеть, интернет-продажи и т.п.)

Рынок позволяет поддерживать расчётную рентабельность продаваемого продукта больше 100%.

Разработана стратегия защиты бизнеса от конкуренции (включая защиту интеллектуальной собственности: патентование, know-how…)

Размер необходимых инвестиций не превышает 1 млн. $.

Ожидается возврат на инвестицию при выходе инвестора из проекта не менее IRR > 60%, что соответствует росту капитализации компании в 10 раз за ~ 5 лет.

Слайд 71

Контактная информация

Тел./Факс: (499) 749-6408

E-mail: Info@russba.ru

www.russba.ru

(C) 2008, СБАР

Слайд 72

Приложения

СЧА

метод кумулятивного построения для определения ставки дисконтирования

Примеры

(C) 2008,

СБАР

Слайд 73

Схема аналитического баланса

АКТИВЫ

Текущие активы

(

Оборотный капитал)

Основные активы

( основной капитал )

ПАССИВЫДолг

( Заемный капитал)

Собственный капитал

Слайд 75

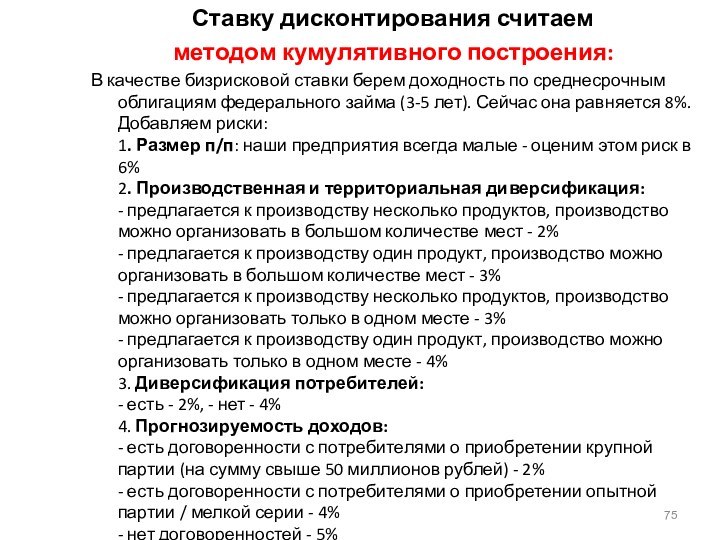

Ставку дисконтирования считаем

методом кумулятивного построения:

В качестве бизрисковой

ставки берем доходность по среднесрочным облигациям федерального займа (3-5

лет). Сейчас она равняется 8%. Добавляем риски: 1. Размер п/п: наши предприятия всегда малые - оценим этом риск в 6% 2. Производственная и территориальная диверсификация: - предлагается к производству несколько продуктов, производство можно организовать в большом количестве мест - 2% - предлагается к производству один продукт, производство можно организовать в большом количестве мест - 3% - предлагается к производству несколько продуктов, производство можно организовать только в одном месте - 3% - предлагается к производству один продукт, производство можно организовать только в одном месте - 4% 3. Диверсификация потребителей: - есть - 2%, - нет - 4% 4. Прогнозируемость доходов: - есть договоренности с потребителями о приобретении крупной партии (на сумму свыше 50 миллионов рублей) - 2% - есть договоренности с потребителями о приобретении опытной партии / мелкой серии - 4% - нет договоренностей - 5%Слайд 76 5. Качество управления: - изобретатель - 5% - изобретатель и

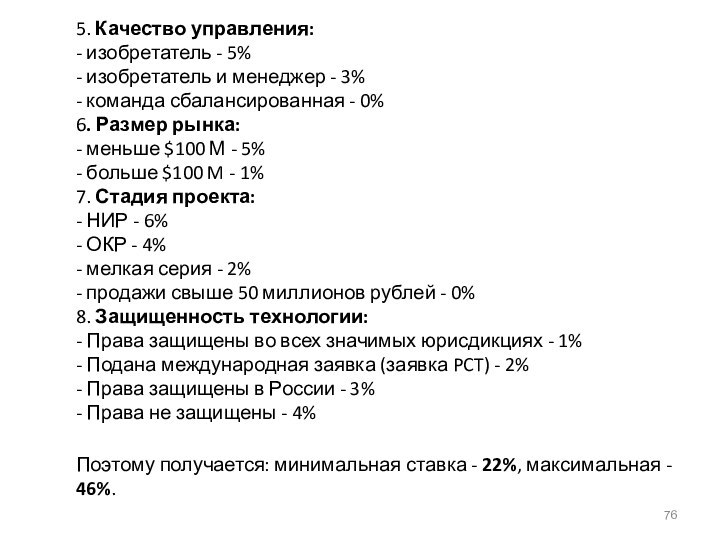

менеджер - 3% - команда сбалансированная - 0% 6. Размер рынка: -

меньше $100 М - 5% - больше $100 M - 1% 7. Стадия проекта: - НИР - 6% - ОКР - 4% - мелкая серия - 2% - продажи свыше 50 миллионов рублей - 0% 8. Защищенность технологии: - Права защищены во всех значимых юрисдикциях - 1% - Подана международная заявка (заявка PCT) - 2% - Права защищены в России - 3% - Права не защищены - 4%Поэтому получается: минимальная ставка - 22%, максимальная - 46%.

Слайд 78

Пример

Допустим Инвестор платит

10 млн. руб. за 20%

компании,

значит 100% компании = 10/0.2 = 50.

Это Pоst-Money

ValuePre-Money Value = 50 – 10 = 40

Слайд 79

Оценка проекта/компании

Следует четко различать:

оценку стоимости компании как объекта

инвестиций (инвестиционная оценка),

оценку стоимость компании как актива,

оценку эффективности инвестиций.

Термины

NPV, IRR, ROI, период окупаемости относятся коценке эффективности инвестиций.