Слайд 2

Деньги и их функции. Понятие и типы денежных

систем

Деньги по определению, обладают абсолютной ликвидностью. На языке экономической

теории это означает, что издержки обмена денег на какие-либо другие блага равны нулю.

Природа современных денег такова. С одной стороны, государство выпускает в обращение деньги как законное средство платежа в экономике. Предложение денег (денежную массу) обеспечивает по согласованию с правительством Центральный банк страны. В таком случае, современные деньги представляют собой декретные деньги, которые правительство провозглашает обязательным для приема при обмене и в качестве законного способа уплаты долгов. С другой стороны, население страны воспринимает выпускаемые в обращение бумажные деньги как общепризнанное средство обмена.

Современная денежная система носит фидуциарный характер (от лат. fiducia – сделка, основанная на доверии). В экономике страны население предъявляет спрос на деньги, поскольку они выполняют важные функции. Именно благодаря этим функциям население и ценит деньги.

Следует выделить четыре основных функции денег: счетная единица, средство обмена, средство сохранения ценности и средство платежа. Рассмотрим эти функции подробнее.

Слайд 3

Счетная единица

В бартерной экономике, где нет места деньгам,

торговля ведется по относительным ценам товаров (ценность овцы выражается

через топоры, ценность которых, в свою очередь, выражается через пшеницу, ценность которой можно выразить через овец и т. д.). Чем больше товаров вовлекается в обмен, тем больше количество относительных цен. Поэтому объективно требуется своеобразная «мерная линейка», единая мера ценности всех других товаров, роль которой выполняют деньги. С появлением денег цены всех товаров получают денежное выражение. Цена - это пропорция обмена товаров на деньги.

Слайд 4

Средство обмена

В бартерной экономике необходимо двойное совпадение потребностей

для заключения сделок: человек, торгующий яблоками, сможет обменять их

на груши, только, если он встретит такого продавца, располагающего грушами, которому нужны яблоки. Эта проблема становится все более сложной по мере роста числа товаров и продавцов. Деньги прекрасно решают эту проблему. Они становятся посредниками в товарообменных сделках. Формула бартерного обмена «Товар-Товар» превращается в формулу товарного обмена «Товар-Деньги-Товар». Первоначально в функции средства обмена выступали реальные товарные деньги - слитки золота и серебра, которые необходимо было делить, взвешивать, устанавливать пробу. Позднее люди перешли к использованию монет, т. е. слитков денежного металла определенного веса, пробы и формы с печатью государства, удостоверяющей их подлинность. Это экономило транзакционные издержки, но полноценные монеты в обращении стирались и обесценивались, что привело, в конечном счете, к их замене символическими деньгами - бумажными купюрами различного достоинства.

Слайд 5

Средство сохранения ценности

Люди хранят свое богатство в форме

различных активов и деньги являются одним из таких активов.

Деньги позволяют сохранить ценность богатства, служат его накоплению, хотя их ценность может со временем меняться. Но то же самое мы можем сказать и о других активах, которые используются для сохранения ценности. Кроме того, если сравнить деньги с акциями или недвижимостью, то можно сказать, что деньги - относительно безрисковый актив и достаточно надежная форма хранения богатства в отсутствие инфляции.

Слайд 6

Средство платежа

В денежной форме может фиксироваться величина обязательств

и долгов; поэтому деньги служат средством платежа. В этой

роли деньги используются, когда наблюдается несовпадение по времени покупок и продаж, т. е. товары продаются в кредит. Инструментом, обслуживающим кредитные сделки, является вексель - безусловное долговое обязательство. Имея в своих активах векселя различных фирм, банки могли на их основе выпускать собственные векселя - банкноты, которые превращали банки в должников: банкноты могли быть погашены за счет имущества банков. Таким образом, появились кредитные деньги, получившие широкое хождение.

Следовательно, деньги представляют собой ведущий актив, который выполняет четыре главные функции, но при этом, в отличие от других активов (например, акций, облигаций и т. п.), не приносит дохода своему владельцу. Отсутствие дохода является платой за высокую ликвидность денег.

Слайд 7

Денежное обращение

Деньги в экономике совершают непрерывный кругооборот, находятся

в постоянном движении, меняя своих владельцев. Это движение денег,

опосредствующее оборот товаров и услуг, называется денежным обращением. Оно обслуживает реализацию товаров, а также движение финансового капитала.

В мире существуют различные системы денежного обращения, которые сложились исторически и закреплены законодательно каждым государством. К важнейшим компонентам денежной системы относятся:

1) национальная денежная единица (доллар, рубль, евро, и т. д.), в которой выражаются цены товаров и услуг;

2) система кредитных и бумажных денег, разменных монет, которые являются законными платежными средствами в наличном обороте;

З) система эмиссии денег, т. е. законодательно закрепленный порядок выпуска денег в обращение;

4) государственные органы, ведающие вопросами регулирования денежного обращения.

Слайд 8

Сущность, функции и формы кредита

В рыночной экономике непреложным

законом является то, что деньги должны находиться в постоянном

обороте, совершать непрерывное обращение. Временно свободные денежные средства поступают на рынок ссудных капиталов, аккумулируются в кредитно-финансовых учреждениях, а затем пускаются в дело, размещаются в тех отраслях экономики, где есть потребность в дополнительных капиталовложениях.

Кредит представляет собой движение ссудного капитала, осуществляемое на началах срочности, возвратности и платности. Хотя кредит зародился еще в рабовладельческом обществе, когда деньги предоставлялись в долг ростовщиками, он получил наибольшее развитие в капиталистическом хозяйстве.

Слайд 9

Кредит выполняет важные функции в рыночной экономике.

Исторически кредит

позволил существенно раздвинуть рамки общественного производства по сравнению с

теми, которые устанавливались наличным количеством имеющегося в той или иной стране предложения денег, т. е. золотых монет в тот период.

Кредит выполняет перераспределительную функцию. Благодаря ему частные сбережения, прибыли предприятий, доходы государства превращаются в ссудный капитал и направляются в прибыльные сферы экономики.

Кредит содействует экономии транзакционных издержек. В процессе его развития появляются разнообразные средства использования банковских счетов и вкладов (кредитные карточки, различные виды счетов, депозитные сертификаты), происходит опережающий рост безналичного оборота, ускорение движения денежных потоков.

Кредит выполняет функцию ускорения концентрации и централизации капитала. Кредит активно используется в конкурентной борьбе, содействует процессу поглощений и слияний фирм.

Слайд 10

Формы кредита

В процессе исторического развития кредит приобрел многообразные

формы, основные из которых - это коммерческий и банковский

кредит.

Коммерческий кредит - это кредит, предоставляемый предприятиями, объединениями и другими хозяйственными субъектами друг другу. Коммерческий кредит предоставляется в товарной форме, прежде всего, путем отсрочки платежа. В большинстве случаев коммерческий кредит оформляется векселем.

Широкому использованию коммерческого кредита препятствует то, что он ограничен размерами резервного фонда предприятия-кредитора; будучи предоставлен в товарной форме, он не может, например, использоваться для выплаты заработной платы; наконец, он может быть предоставлен лишь предприятиями производящими инвестиционные товары, тем предприятиям, которые их потребляют, а не наоборот.

Эта ограниченность коммерческого кредита преодолевается путем развития банковского кредита.

Слайд 11

Банковский кредит - это кредит, предоставляемый кредитно-финансовыми учреждениями

(банками, фондами, ассоциациями) любым хозяйственным субъектам (частным предпринимателям, предприятиям,

организациям и т. п.) в виде денежных ссуд. Банковские кредиты делятся на:

краткосрочные (до 1 года);

среднесрочные (от 1 года до 5 лет);

долгосрочные (свыше 5 лет).

Эти кредиты могут обслуживать не только обращение товаров, но и накопление капитала.

Преодолев ограниченность коммерческого кредита по направлению, срокам и суммам сделок, банковский кредит превратился в основную и преимущественную форму кредитных отношений.

Существуют другие распространенные формы кредита.

Межхозяйственный денежный кредит предоставляется хозяйствующими субъектами друг другу путем, как правило, выпуска предприятиями и организациями акций, облигаций и других видов ценных бумаг. Эти операции получили название децентрализованного финансирования (выпуск акций) и кредитования (выпуск облигаций и других ценных бумаг) предприятий.

Слайд 12

Потребительский кредит предоставляется частным лицам на срок до

3 лет при покупке, прежде всего, потребительских товаров длительного

пользования. Он реализуется или в форме продажи товаров с отсрочкой платежа через розничные магазины, или в форме предоставления банковской ссуды на потребительские цели. За использование потребительским кредитом взимается, как правило, высокий реальный процент.

Ипотечный кредит предоставляется в виде долгосрочных ссуд под залог недвижимости (земли, зданий). Инструментом предоставления таких ссуд служат ипотечные облигации, выпускаемые банками и предприятиями. Ипотечный кредит используется для обновления основных фондов в сельском хозяйстве, финансирования жилищного строительства и т. п.

Государственный кредит представляет собой систему кредитных отношений, в которой государство выступает заемщиком, а население и частный бизнес - кредиторами денежных средств. Источником средств государственного кредита служат облигации государственных займов, которые могут выпускаться не только центральными, но и местными органами власти. Государство использует данную форму кредита, прежде всего для покрытия дефицита государственного бюджета.

Международный кредит представляет собой движение ссудного капитала в сфере международных экономических отношений. Международный кредит предоставляется в товарной или денежной (валютной) форме. Кредиторами и заемщиками являются банки, частные фирмы, государства, международные и региональные организации.

Слайд 13

Структура современной кредитно-денежной системы

Современная кредитно система представляет собой

результат длительного исторического развития и приспособления кредитных институтов к

потребностям развития рыночной экономики. С институциональной точки зрения, кредитно-денежная система представляет собой комплекс валютно-финансовых учреждений активно используемых государством в целях регулирования экономики.

В современной кредитной системе выделяются три основных звена: Центральный банк; коммерческие банки; специализированные кредитно-финансовые институты.

Слайд 14

Центральный банк

Главенствующее положение в кредитно-денежной системе занимает

Центральный банк, который называют «банком банков». В разных странах

Центральные банки исторически выделились из массы коммерческих банков, как главные эмиссионные центры. Некоторые из Центральных банков были сразу учреждены как государственные институты (Немецкий федеральный банк), другие были национализированы после Второй мировой войны (Банк Франции, Банк Англии, Банк Японии). Некоторые Центральные банки до сих пор существуют на основе смешанной государственно-частной собственности (например, Федеральная резервная система США, возникшая в 1913 г.). Центральный банк России был создан в 1991 г. и действует в соответствии с Законом о Центральном банке.

Центральные банки выполняют ряд важных функций, среди которых следует выделить:

— эмиссию банкнот;

— хранение государственных золотовалютных резервов;

— хранение резервного фонда других кредитных учреждений;

— денежно-кредитное регулирование экономики;

— поддержание обменного курса национальной валюты;

— кредитование коммерческих банков и осуществление кассового обслуживания государственных учреждений;

— проведение расчетов и переводных операций;

— контроль за деятельностью кредитных учреждений.

Слайд 15

Коммерческие банки

Коммерческие банки представляют собой главные «нервные» центры

кредитно-денежной системы. Современный коммерческий банк является кредитно-финансовым учреждением универсального

характера. На ранних этапах развития банковского дела коммерческие банки обслуживали преимущественно торговлю, кредитовали транспортировку, хранение и другие операции, связанные с товарным обменом. В настоящее время коммерческие банки способны предложить своим клиентам до 200 видов разнообразных банковских услуг. Конституирующие операции коммерческих банков подразделяются на:

- пассивные (прием депозитов, т. е. привлечение средств клиентов);

- активные (выдача кредитов, т. е. размещение средств).

Прибыль банков формируется как разница между суммой процентов, получаемых ими по выданным кредитам, и суммой процентов, уплачиваемых ими по депозитам.

Кроме того, коммерческие банки осуществляют денежные платежи и расчеты, могут заниматься посредническими операциями (по поручению клиента на комиссионной основе), к которым относятся, например, обязательства по торговым сделкам или предоставление финансовых гарантий. Банки также осуществляют доверительные операции (т. е. банки принимают на себя функции доверенного лица и выполняют в этом качестве операции по управлению имуществом, ценными бумагами клиентов).

Слайд 16

Специализированные кредитно-финансовые институты

Особое место в современной рыночной экономике

занимают специализированные кредитно-финансовые институты, такие, как пенсионные фонды, страховые

компании, взаимные фонды, инвестиционные банки, ипотечные банки, ссудно-сберегательные ассоциации и т. п. Аккумулируя громадные денежные ресурсы, эти институты активно участвуют в процессах накопления и эффективного размещения капитала. Суммарные активы всех этих специализированных кредитно-финансовых учреждений США почти вдвое превышают активы коммерческих банков.

Таким образом, ведущую роль в кредитной системе занимает Центральный банк, который относительно независим, но согласует с правительством проводимую кредитно-денежную политику, является монополистом в вопросах эмиссии денег и регулирует деятельность как коммерческих банков, так и специализированных кредитно-финансовых институтов.

Слайд 17

Денежная масса и ее структура. Денежные агрегаты

Чуть ранее

уже было сказано, что предложение денег в экономике исходит

от Центрального банка, являющегося монополистом в вопросе эмиссии денег. Однако, следует все же уточнить, что включается в структуру денежной массы, как измеряется ее величина? Поскольку деньги выполняют функцию средства обмена при совершении сделок в экономике, то в простой модели экономики предложение денег сводится к величине активов, служащих этой цели (например, измеряется количеством золотых монет, выпущенных государством). Но в сложной реальной экономике ответ на этот вопрос не столь однозначен. Прежде всего, надо определить понятие денежной массы.

Денежная масса — это совокупность наличных и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг в экономике, которыми располагают частные лица, институциональные собственники (предприятия, объединения, организации) и государство.

Слайд 18

В структуре денежной массы выделяется активная часть, к

которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и

пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами. Таким образом, структура денежной массы достаточно сложна и не совпадает со стереотипом, который сложился в сознании рядового потребителя, считающего деньгами, прежде всего, наличные средства - бумажные деньги и мелкую разменную монету. На деле, основная часть сделок между предприятиями и организациями, даже в розничной торговле, совершается в развитой рыночной экономике путем использования банковских счетов. В результате наступила эра банковских денег - депозитов, которые обслуживаются такими инструментами как чеки, кредитные и депозитные карточки, чеки для путешественников и т. п. Эти инструменты расчетов позволяют распоряжаться безналичными деньгами. При оплате товара или услуги покупатель, используя чек или кредитную карточку, приказывает банку перевести сумму покупки со своего депозита на счет продавца или выдать ему наличные.

Слайд 19

Вместе с тем, в пассивную часть денежной массы

включаются такие компоненты, которые нельзя непосредственно использовать как покупательное

или платежное средство. Речь идет о денежных средствах на срочных счетах, сберегательных вкладах в коммерческих банках, других кредитно-финансовых учреждениях, краткосрочных государственных облигациях, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства и т. п. Перечисленные компоненты денежной массы получили общее название «квази-деньги» (от латинского quasi - как будто, почти). «Квази-деньги» представляют собой наиболее весомую и быстро растущую часть в структуре денежной массы.

Экономисты называют «квази-деньги» ликвидными активами. Если наличные деньги обладают абсолютной ликвидностью, то ликвидность «квази-денег» не абсолютна. Вы не можете, например, расплатиться деньгами со срочного счета или акцией за покупки в магазине или проезд на транспорте. В то же время, «квази-деньги» действительно относятся к ликвидным видам богатства, поскольку срочные вклады, а так же некоторые виды акций и облигаций можно превратить в наличные деньги, хотя и с определенными транзакционными издержками.

Слайд 20

Расположив компоненты денежной массы по степени убывания ликвидности,

можно выделить несколько денежных агрегатов - показателей денежной массы.

Наиболее ликвидным денежным агрегатом является агрегат МО, который включает наличные деньги в обращении. Аналогичным по ликвидности денежным агрегатом является агрегат М1, который объединяет наличные деньги и деньги на текущих счетах (счетах «до востребования»), которые могут обслуживаться с помощью чеков. Чек представляет собой ценную бумагу, содержащую приказ владельца счета в кредитном учреждении о выплате держателю чека по его предъявлении указанной в нем суммы. Агрегат М1 называют «деньгами в узком смысле слова» или «деньгами для сделок». Депозиты на текущих счетах выполняют все функции денег и могут быть легко превращены в наличные.

Менее ликвидным денежным агрегатом является агрегат М2. Это «деньги в широком смысле слова», которые включают в себя все компоненты агрегата М1 плюс деньги на срочных и сберегательных счетах коммерческих банков, депозиты в специализированных финансовых институтах. Владельцы срочных счетов получают более высокий процент, по сравнению с владельцами текущих вкладов, но они не могут изъять эти вклады ранее определенного условием вклада срока. Поэтому денежные средства на срочных и сберегательных счетах нельзя непосредственно использовать как покупательное и платежное средство, хотя потенциально они могут быть использованы для расчетов. Существует также понятие расширенного денежного агрегата М2Х, включающего дополнительно депозиты в иностранной валюте.

Слайд 21

Еще менее ликвидным денежным агрегатом является агрегат М3,

который образуется путем добавления к агрегату М2 депозитных сертификатов

банков, облигаций государственного займа, других ценных бумаг государства и коммерческих банков.

Различие между агрегатом М1 и остальными денежными агрегатами заключается, прежде всего, в том, что в агрегаты М2 и М3 включены «квази-деньги», которые затруднительно использовать для сделок, нелегко перевести в наличные.

Следует отметить, что в нашей стране вплоть до начала 1990-х гг. денежные агрегаты не рассчитывались и не использовались. Но с переходом к рыночной экономике Центральный банк России, Министерство финансов и другие государственные учреждения кредитно-денежной сферы стали активно использовать рассмотренные выше денежные агрегаты при осуществлении макроэкономической политики.

Слайд 22

Спрос на деньги. Равновесии на денежном рынке

На

денежном рынке предметом сделок является валюта разных стран. Можно

выделить три подхода к формированию спроса на деньги: классический, монетаристский и кейнсианский. Что касается предложения денег, то оно задается государством, то есть центральным банком страны или уполномоченными на то структурами. Так как деньги находятся на руках у населения или в банковской системе, то совокупное предложение денег можно описать с помощью следующей формулы:

где

М (money) - объем денежной массы;

С (cash)- величина наличных денег у населения;

D (deposits) деньги на счетах в банках.

M = C + D,

Слайд 23

Классическая теория денег

(М =k*P*Q),

В классической теории спрос на

деньги рассматривается с точки зрения количественной теории денег. Как

мы выяснили на предыдущем занятии, спрос на деньги, или необходимый объем денежной массы, прямо зависит от уровня товарных цен и обратно - от скорости денежного обращения. Спрос на деньги рассчитывается с помощью уравнения Фишера или его вариации, названной «кембриджским уравнением».

где

М - объем денежной массы;

к = 1/ V, то есть обратная величина к скорости обращения денег;

Р - суммарная величина товарных цен;

Q - количество продаваемых товаров.

Коэффициент (к) показывает долю номинальных денежных, или кассовых, остатков в доходе. В данном случае величина (P*Q), выражая цены на реализуемую продукцию, представляет собой как доходы, так и расходы общества. Потраченные на покупку данной продукции деньги выступают доходом для одних хозяйствующих субъектов и расходом для других.

Слайд 24

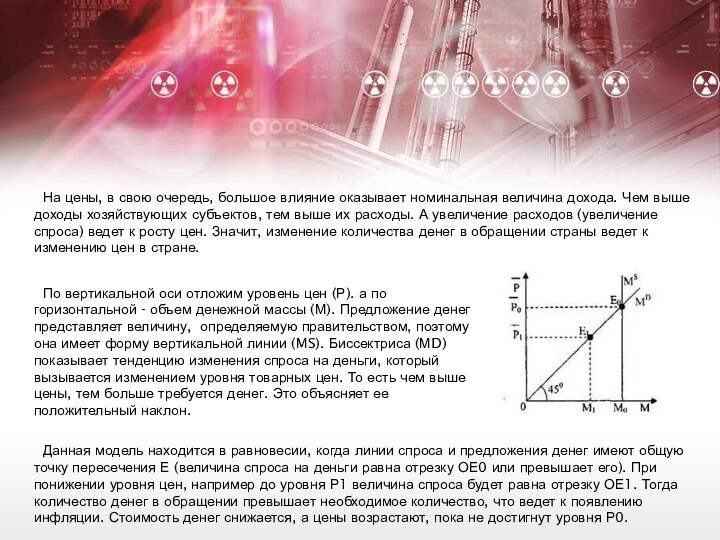

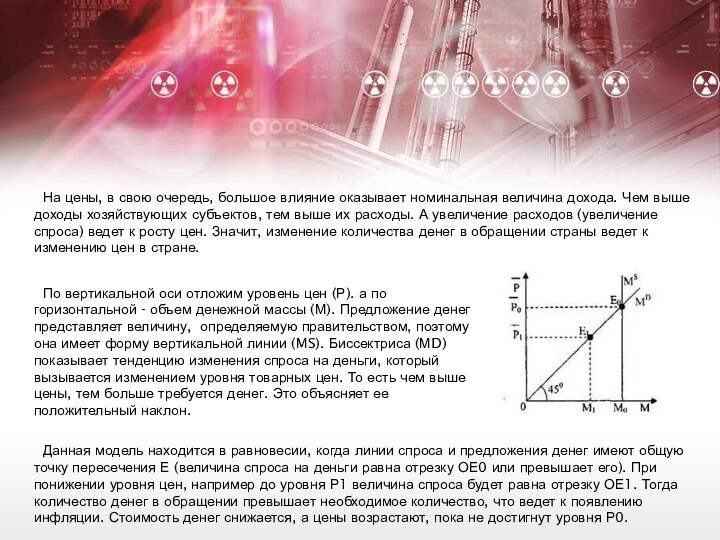

На цены, в свою очередь, большое влияние оказывает

номинальная величина дохода. Чем выше доходы хозяйствующих субъектов, тем

выше их расходы. А увеличение расходов (увеличение спроса) ведет к росту цен. Значит, изменение количества денег в обращении страны ведет к изменению цен в стране.

По вертикальной оси отложим уровень цен (Р). а по горизонтальной - объем денежной массы (М). Предложение денег представляет величину, определяемую правительством, поэтому она имеет форму вертикальной линии (MS). Биссектриса (МD) показывает тенденцию изменения спроса на деньги, который вызывается изменением уровня товарных цен. То есть чем выше цены, тем больше требуется денег. Это объясняет ее положительный наклон.

Данная модель находится в равновесии, когда линии спроса и предложения денег имеют общую точку пересечения Е (величина спроса на деньги равна отрезку ОЕ0 или превышает его). При понижении уровня цен, например до уровня Р1 величина спроса будет равна отрезку ОЕ1. Тогда количество денег в обращении превышает необходимое количество, что ведет к появлению инфляции. Стоимость денег снижается, а цены возрастают, пока не достигнут уровня Р0.

Слайд 25

Монетаристская теория денег

Монетаристская денежная теория является производной от

классической количественной теории денег. Ее представителями являются экономисты Милтон

Фридмен и Анна Шварц. Монетаристы связывают спрос на деньги с оптимизацией активов хозяйствующих субъектов. К таким активам относятся наличные деньги, депозиты, ценные бумаги, иностранная валюта, то есть финансовые инструменты с разной доходностью и надежностью, а также физический капитал.

где

f - функциональная зависимость;

rs, rB - доход по акциям (s - shares или stocks) и облигациям (b - bonds);

Р - темп изменения уровня цен в процентах (уровень инфляции);

W - совокупное капитальное богатство.

Предложение денег задается правительством. В отличие от классической количественной теории монетаристская концепция ставит спрос на деньги в зависимость не только от цен и необходимых кассовых остатков, но и от всех активов хозяйствующего субъекта с учетом инфляции.

MD = f (rs, rB, P, W),

Слайд 26

Кейнсианская теория денег

Кейнсианская теория оценивает спрос на деньги

несколько с иных позиций. С точки зрения Кейнса, спрос

на деньги зависит от предпочтения ликвидности. Предпочтение ликвидности, по Кейнсу, означает предпочтение хранить деньги в наличной, то есть наиболее ликвидной форме. Кейнс сформулировал три мотива такого хранения денег: транзакционный, спекулятивный и мотив предосторожности.

Транзакционный мотив означает, что хозяйствующий субъект будет хранить определенную часть своих денежных средств в наличной форме для того, чтобы финансировать этими деньгами свои ежедневные расходы.

Спекулятивный мотив поощряет хозяйствующего субъекта вкладывать деньги в проекты, обеспечивающие наибольшую доходность. Поэтому когда доходность в реальном секторе экономики будет более высокой, чем в банковском, то деньги из банковского сектора уйдут в реальный. В противном случае из реального сектора экономики деньги вернутся в банковский сектор.

Мотив предосторожности по своей сути близок к транзакционному мотиву. Хозяйствующий субъект, не уверенный в прибыльности инвестиционных проектов, будет хранить деньги в наличной форме. Несмотря на отсутствие доходной 1 и в данном случае, он будет уверен, что при неблагоприятном развитии событий в экономике страны он не понесет крупных потерь. Хотя в данном случае он не застрахован от инфляции, в какой бы валюте он ни хранил свои сбережения.

Слайд 27

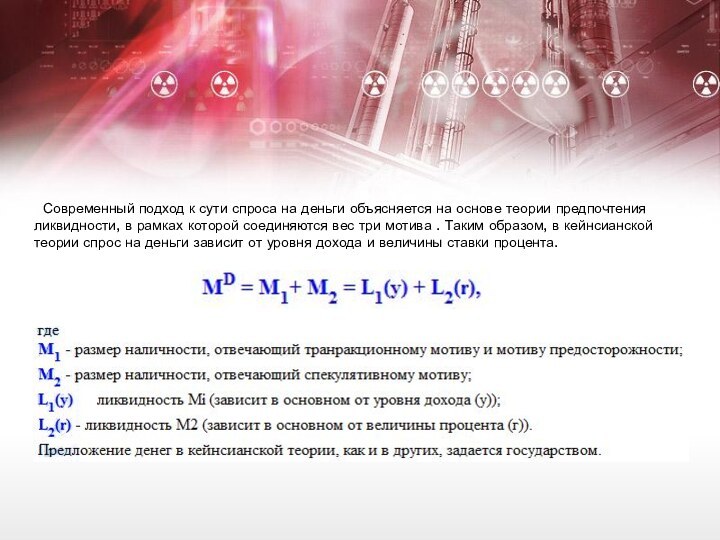

Современный подход к сути спроса на деньги объясняется

на основе теории предпочтения ликвидности, в рамках которой соединяются

вес три мотива . Таким образом, в кейнсианской теории спрос на деньги зависит от уровня дохода и величины ставки процента.

Слайд 28

Основные направления кредитно-денежной политики Центрального банка

Кредитно-денежная (монетарная) политика

представляет собой комплекс взаимосвязанных мероприятий, предпринимаемых центральным банком в

целях регулирования деловой активности путем планируемого воздействия на состояние кредита и денежного обращения.

Центральный банк играет ключевую роль в проведении кредитно-денежной политики. Тем самым, он стремится обеспечить благоприятные условия для экономического роста и преследует конкретные цели: регулирование темпов экономического роста, смягчение циклических колебаний, сдерживание инфляции, достижение сбалансированности внешнеэкономических связей.

Важнейшими инструментами кредитно-денежной политики Центрального банка являются:

операции на открытом рынке;

учетно-процентная (дисконтная) политика;

регулирование обязательной нормы банковского резервирования.

Слайд 29

Операции на открытом рынке

Операции на открытом рынке являются

важнейшим направлением кредитно-денежной политики Центрального банка во многих странах

с рыночной экономикой. Суть этих операций, воздействующих на предложение денег, - покупка или продажа государственных долговых ценных бумаг. В США на открытом рынке обращаются казначейские векселя (краткосрочные обязательства), казначейские ноты (среднесрочные обязательства) и государственные облигации (долгосрочные — до 30 лет— ценные бумаги). В России до финансового кризиса 1998 г. существовал достаточно масштабный рынок государственных краткосрочных обязательств (ГКО). Центральные банки могут с наибольшей эффективностью проводить операции на открытом рынке в тех странах, где существует емкий рынок государственных ценных бумаг (США, Великобритания, Канада).

Слайд 30

Учетно-процентная (дисконтная) политика

Она заключается в регулировании величины учетной

процентной ставки (дисконта), по которой коммерческие банки могут заимствовать

денежные средства у Центрального банка. В России эта процентная ставка называется ставкой рефинансирования коммерческих банков. Кроме того, используется ломбардная ставка, представляющая собой процентную ставку, по которой Центральный банк кредитует коммерческие банки под залог их собственных долговых обязательств. Механизм регулирования учетных ставок достаточно надежно функционировал еще в начале века, но затем его применение стало наталкиваться на противодействие сформировавшихся банков-гигантов, которые устанавливали процентные ставки по сговору, а не в условиях жесткой конкуренции. Интернационализация хозяйственной жизни также отрицательно повлияла на эффективность учетно-процентной политики. Если снижать учетную ставку в современных условиях, то это ведет к отливу капиталов из страны, что серьезно ослабляет влияние монетарной политики на экономическую конъюнктуру. В то же время повышение учетных ставок в современных условиях часто вызывается не внутриэкономической, а международной ситуацией (например, Россия, Бразилия и другие страны резко повысили свою учетную ставку из-за финансового кризиса в Юго-Восточной Азии).

Слайд 31

Регулирование обязательной нормы банковского резервирования

Центральный банк также имеет

возможность непосредственно воздействовать на величину банковских резервов путем регулирования

обязательной нормы банковского резервирования. Этот инструмент позволяет гибко и оперативно влиять на финансовую ситуацию и проводить необходимую кредитно-денежную политику. Норма банковского резервирования устанавливается Центральным банком и может колебаться от 3% до 20% в зависимости от экономической конъюнктуры. В США это регулирование начало осуществляться с 1933 г., а в 1980 г. был принят Закон о дерегулировании депозитных институтов и монетарном контроле, в соответствии с которым резервные требования ФРС были распространены на все депозитные институты страны (ранее - только на коммерческие банки - члены ФРС). Это существенно усилило позиции и роль ФРС в кредитной системе США. В России Закон о Центральном банке также предоставляет Центральному банку возможность гибко изменять обязательную норму банковского резервирования.

Слайд 32

Виды кредитно денежной политики

Следует выделить две разновидности кредитно-денежной

политики. Во-первых, мягкую кредитно-денежную политику (ее называют политикой «дешевых

денег»), когда Центральный банк:

а) покупает государственные ценные бумаги на открытом рынке, переводя деньги в оплату за них на счета населения и в резервы банков. Это обеспечивает расширение возможностей кредитования коммерческими банками и увеличивает денежную массу;

б) снижает учетную ставку процента, что позволяет коммерческим банкам увеличить объем заимствований и расширить объем кредитования своих клиентов по пониженным процентным ставкам. Это увеличивает денежную массу. Так, в течение 2001 г. ФРС 11 раз снижала учетную ставку для борьбы с начавшейся рецессией американской экономики, в результате чего ее уровень в конце 2001 - начале 2002 гг. (1,75%) достиг самого низкого значения за последние 40 лет;

в) снижает обязательную норму банковского резервирования, что ведет к росту денежного мультипликатора и расширению возможностей кредитования экономики.

Следовательно, мягкая кредитно-денежная политика направлена на стимулирование экономики через рост денежной массы и снижение процентных ставок.

Слайд 33

Во-вторых, жесткую кредитно-денежную политику (ее называют политикой «дорогих

денег»), когда Центральный банк:

а) продает государственные ценные бумаги на

открытом рынке, что вызывает сокращение резервов коммерческих банков и текущих счетов населения, уплачивающих за эти ценные бумаги. Это ведет к сокращению возможностей кредитования коммерческими банками и сокращает денежную массу;

б) повышает учетную ставку процента, что вынуждает коммерческие банки прекратить объем заимствований у Центрального банка и повысить процентные ставки по своим кредитам. Это сдерживает рост денежной массы;

в) повышает обязательную норму банковского резервирования, что снижает денежный мультипликатор и ограничивает рост денежной массы.

Следовательно, жесткая кредитно-денежная политика носит рестриктивный (ограничительный) характер, сдерживает рост денежной массы и может использоваться для противодействия инфляции.

Рассмотренные выше примеры политики «дорогих» и «дешевых» денег характеризуют дискреционную (гибкую) кредитно-денежную политику. Гибкой она называется потому, что изменяется в соответствии с фазами экономического цикла. Стимулирующая политика проводится в фазе спада, а сдерживающая - в фазе бума.