Слайд 2

IL SISTEMA TRIBUTARIO ITALIANO

Imposte sui redditi

Imposte sul patrimonio

e

sugli atti giudiziari

Imposte sui consumi

Ordinarie (Irpef e Ires)

Sostitutive (sui

redditi finanziari delle P.F.)

Ordinarie (ICI)

In occasione di atti di trasferimento (registro, successioni)

IVA

Imposte di fabbricazione e consumo su specifici beni (carburanti, energia elettrica, ecc.)

Слайд 3

CLASSIFICAZIONE DELLE IMPOSTE

Le imposte possono essere:

dirette e indirette:

colpiscono le manifestazioni dirette della ricchezza o della capacità

contributiva (dirette), come ad esempio il reddito e il patrimonio; colpiscono le manifestazioni mediate ossia quando la capacità contributiva si incorpora in un atto di scambio o di consumo, come ad esempio il trasferimento o il consumo di beni

reali e personali: colpiscono la ricchezza oggettiva (reali), ossia sono commisurate ad un determinato oggetto imponibile; colpiscono la ricchezza in quanto posseduta (personali), ossia considerano la posizione individuale del contribuente

generali e speciali: se colpiscono tutti (generali); colpiscono solo alcuni redditi (speciali)

ordinarie e straordinarie: previste in via permanente (ordinarie) o meno (straordinarie)

Слайд 4

LE IMPOSTE DIRETTE

Sono imposte dirette quelle commisurate al

reddito o al patrimonio

costituiscono indici immediati della capacità contributiva

possono

colpire le persone fisiche (Irpef) e le persone giuridiche (Irpeg / Ires)

Слайд 5

LE IMPOSTE INDIRETTE

Le imposte indirette sono tributi

commisurati ad indici indiretti della capacità contributiva

esistono diverse categorie

di tributi:

imposte sui trasferimenti (imposta di registro, di bollo, ipotecaria, catastale ecc.)

imposte sugli scambi o sulle vendite (IVA)

imposte minori (abbonamento RAI, tasse automobilistiche, ecc.)

Слайд 6

L’EVOLUZIONE DELLE IMPOSTE SUI REDDITI NEL SISTEMA TRIBUTARIO

ITALIANO (1)

Fino alla riforma del 1971-73:

2 imposte fondiarie sui

redditi da terreni e da fabbricati e un’imposta sul reddito agrario

Imposta di ricchezza mobile

Imposta complementare progressiva sul reddito delle persone fisiche

Imposta sulle società

Слайд 7

L’EVOLUZIONE DELLE IMPOSTE SUI REDDITI NEL SISTEMA TRIBUTARIO

ITALIANO (2)

Riforma fiscale del 1971-73:

L. delega n. 825/1971- DPR

597/73

2 imposte dirette che colpiscono tutti redditi delle P.F. e degli enti (IRPEF e IRPEG)

ILOR, imposta sul patrimonio

Слайд 8

L’EVOLUZIONE DELLE IMPOSTE SUI REDDITI NEL SISTEMA TRIBUTARIO

ITALIANO (3)

L. Delega n. 80/2003:

Creazione di un codice tributario

Riforma

della disciplina vigente con la riduzione a 5 imposte:

2 imposte sui redditi

IVA

Imposta sui servizi (che nascerà dall’accorpamento di imposta di registro, imposte ipotecarie e catastali, bollo, tassa sui contratti di borsa, imposte sulle assicurazioni, imposta sugli intrattenimenti)

accisa

Слайд 9

L’EVOLUZIONE DELLE IMPOSTE SUI REDDITI NEL SISTEMA TRIBUTARIO

ITALIANO (3)

D.Lgs. 344/2003 ha dato parziale attuazione alla legge

delega:

Introduzione dell’Ires in sostituzione dell’Irpeg

Previsione di sostituzione dell’Irpef con Ire

Partecipazioni esenti

Esenzione dei dividendi

Tassazione dei gruppi

Слайд 10

SCHEMA DELL’IMPOSIZIONE DIRETTA

Слайд 11

L’IRPEF

L’Irpef è stata introdotta con la riforma del

1973 con questa riforma sono state introdotte tre distinte

forme di prelievo:

1. L’Irpef, imposta di carattere personale

2. L’Ilor, imposta di carattere reale (soppressa a partire dal 1998)

3. L’Imposta sostitutiva sui redditi di capitale

Слайд 12

L’IRPEF

Imposta personale e progressiva sui redditi delle persone

fisiche (art. 53, Cost.: “Tutti sono tenuti a concorrere

alle spese pubbliche in ragione della loro capacità contributiva.

Il sistema tributario è informato a criteri di progressività.”)

Dpr. 917/1986 (TUIR):

Soggetti passivi: persone fisiche residenti (per i redditi percepiti all’interno o all’estero) e non residenti (limitatamente ai redditi prodotti in Italia)

Presupposto dell’imposta: possesso di un reddito imponibile in denaro o in natura

Base imponibile: somma di tutti i redditi del soggetto passivo (al netto delle deduzioni e delle perdite)

L'imposta è dovuta per anni solari, a ciascuno dei quali corrisponde un'obbligazione tributaria autonoma

Слайд 13

I SOGGETTI PASSIVI

UNITÀ IMPOSITIVA

individuo

Sono soggetti passivi dell’Irpef quelli

indicati all’art. 2 del D.P.R. 917/1986:

Persone fisiche residenti per

i redditi di fonte interna e di fonte estera (principio di universalità dei redditi – world wide principle)

Persone fisiche non residenti per i redditi di fonte interna (principio di esclusività – source-based taxation)

Слайд 14

Si considerano fiscalmente residenti in Italia le persone

che per la maggior parte del periodo d’imposta sono

iscritte nelle anagrafi della popolazione residente o hanno nel territorio dello Stato il domicilio o la residenza ai sensi del c.c.. Dall’1/1/1999 si considerano, inoltre, fiscalmente residenti, salvo prova contraria, i cittadini italiani cancellati dalle anagrafi della popolazione residente ed emigrati in Stati esteri aventi un regime fiscale privilegiato.

L’art. 43 c.c. definisce il domicilio e la residenza ai fini civilistici: il domicilio è il luogo in cui una persona stabilisce la sede principale dei suoi affari o interessi; la residenza è il luogo in cui la persona dimora abitualmente.

Слайд 15

L’art. 23 del Tuir individua i redditi che

si considerano prodotti in Italia dai soggetti non residenti,

tra cui:

Redditi fondiari di immobili situati in Italia

Redditi di capitale corrisposti dallo Stato, da soggetti residenti, da stabili organizzazioni

Redditi di lavoro dipendente prestati nello Stato

Redditi di lavoro autonomo e d’impresa derivanti da attività esercitate in Italia

Redditi d’impresa derivanti da attività esercitate in Italia mediante stabili organizzazioni

Per la determinazione dell’imposta dovuta dai non residenti trova applicazione l’art. 24 del Tuir.

Слайд 16

I SOGGETTI PASSIVI

Per i soggetti diversi dalle persone

fisiche:

Dotati di personalità giuridica: Ires (art. 73 Tuir)

Non

dotati di personalità giuridica ma con autonomia patrimoniale e gestionale: art. 5 Tuir:

società di persone Principio di trasparenza

società di armamento, società di fatto, associazioni senza personalità giuridica costituite tra PF per l’esercizio in forma associata di arti e professioni sono equiparate alle società di persone a condizione che siano residenti nel territorio dello Stato pena l’equiparazione alle persone giuridiche con assoggettamento all’Ires.

Слайд 17

Principio di trasparenza:

Le società di persone ed entità

equiparate non sono soggette ad alcuna delle due imposte

personali (Irpef e Ires) ma sono soltanto tenute agli adempimenti formali necessari per determinare i redditi prodotti, i quali saranno imputati ai fini dell’applicazione del tributo ai singoli soci o associati come redditi da partecipazione

Слайд 18

I SOGGETTI PASSIVI

Imprese familiari ex art. 230 bis

c.c. e art. 5 tuir c.4:

(Impresa nella quale collaborano

con l’imprenditore, il coniuge, i parenti entro il 4° grado e gli affini entro il 2°).

Ai fini fiscali l’esistenza dell’impresa familiare è subordinata alla redazione di un atto pubblico o di una scrittura privata autenticata da cui risultino i nominativi dei familiari in maniera continuativa e prevalente collaborano nell’impresa.

Soggetti Irpef sono sia il titolare dell’impresa sia ciascun familiare che abbia partecipato continuativamente alla gestione dell’impresa in misura non superiore al 49% .

In tal caso, dunque, non vi è un reddito d’impresa da determinare in capo all’imprenditore e imputare ai familiari bensì una netta separazione tra il reddito dell’imprenditore e quello dei collaboratori.

Слайд 19

PRESUPPOSTO

Il possesso di redditi in denaro o in

natura

rientranti nelle categorie previste

dalla legge

Слайд 20

L’IRPEF

Presupposto dell’Irpef: Possesso di redditi rientranti nelle categorie

previste dalla legge.

Potere sulla cosa che si manifesta

in un’attività corrispondente all’esercizio del diritto di proprietà o di un altro diritto reale (art. 1140 c.c.)

Disponibilità economica dei redditi

Possesso della fonte produttiva

Слайд 21

Reddito: Forma di arricchimento prevista dalla legge

Reddito Prodotto:

ricchezza nuova derivante da una fonte produttiva (es. capitale,

lavoro)

Reddito Entrata: qualunque forma di arricchimento, indipendentemente dalla fonte produttiva da cui proviene

Il ns ordinamento si riferisce alla nozione di reddito prodotto seppure in senso lato fino a comprendere incrementi di valore e forme di arricchimento gratuito

Слайд 22

L’IRPEF

BASE IMPONIBILE

Reddito complessivo

meno

Deduzioni tradizionali

(oneri deducibili)

=

Reddito imponibile (Reddito complessivo

netto)

Слайд 23

BASE IMPONIBILE

Sono esclusi

redditi esenti

redditi assoggettati a ritenuta a

titolo d’imposta o a regimi sostitutivi

redditi assoggettati a

tassazione separata

assegni familiari, assegni per mantenimento dei figli

Слайд 24

REDDITO COMPLESSIVO

Si determina sommando i redditi di sei

differenti

categorie.

I redditi di ciascuna categoria sono determinati, dichiarati (ed

accertati) distintamente secondo regole proprie.

Le perdite sono sottratte dal reddito complessivo se derivanti da imprese in contabilità semplificata e dall’esercizio di arti e professioni (compensazione orizzontale). Le perdite originate da imprese in contabilità ordinaria sono, invece, compensabili solo con i redditi della stessa categoria conseguiti negli esercizi successivi, fino al quinto (compensazione verticale).

Слайд 25

Le perdite delle società in nome collettivo e

in accomandita semplice, delle società semplici e delle associazioni

derivanti dall’esercizio di arti e professioni si imputano a ciascun socio o associato in proporzione alla quota di partecipazione.

Nelle S.a.s. le perdite che eccedono l’ammontare del capitale sociale sono deducibili nei soli confronti dei soci accomandatari.

Слайд 26

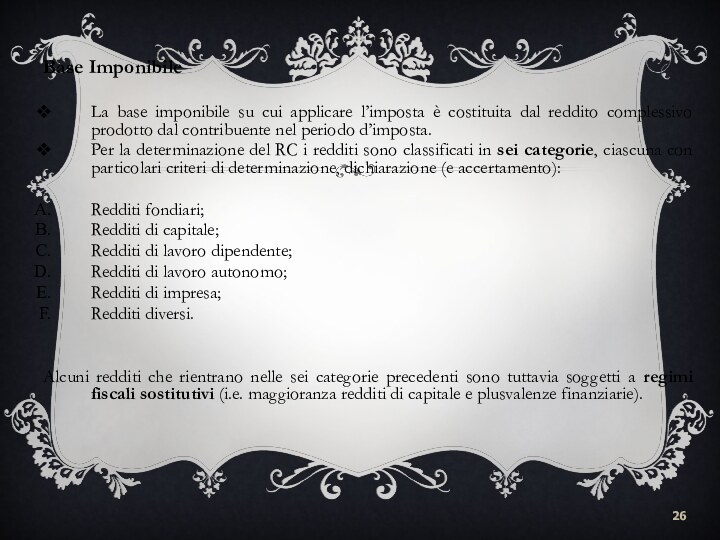

Base Imponibile

La base imponibile su cui applicare l’imposta

è costituita dal reddito complessivo prodotto dal contribuente nel

periodo d’imposta.

Per la determinazione del RC i redditi sono classificati in sei categorie, ciascuna con particolari criteri di determinazione, dichiarazione (e accertamento):

Redditi fondiari;

Redditi di capitale;

Redditi di lavoro dipendente;

Redditi di lavoro autonomo;

Redditi di impresa;

Redditi diversi.

Alcuni redditi che rientrano nelle sei categorie precedenti sono tuttavia soggetti a regimi fiscali sostitutivi (i.e. maggioranza redditi di capitale e plusvalenze finanziarie).

Слайд 27

Costituiscono redditi della stessa categoria di quelli a

cui si riferiscono (art. 6, c. 2):

proventi ottenuti

in sostituzione dei redditi

indennità conseguite, anche in forma assicurativa, a titolo di risarcimento danni per la perdita di redditi (funzione reintegrativa/sostitutiva non risarcitoria)

Interessi moratori e per dilazione di pagamento

N.B. Per le società e gli enti commerciali il reddito complessivo da qualsiasi fonte provenga è considerato reddito d’impresa (principio di attrazione)

Слайд 28

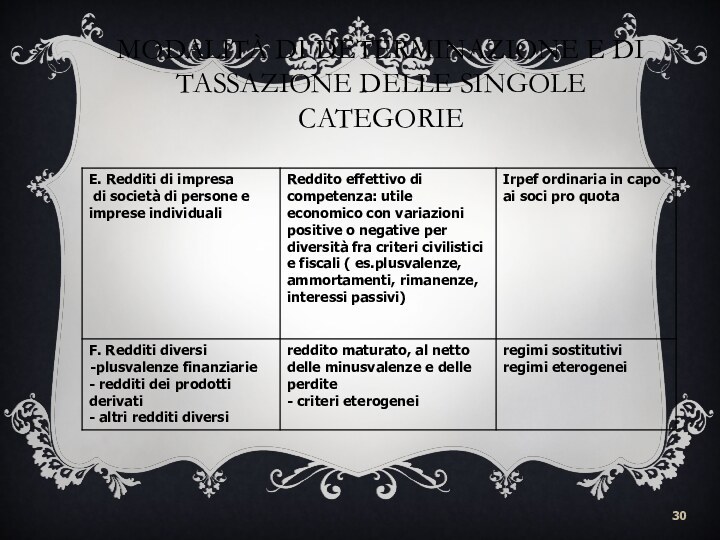

MODALITÀ DI DETERMINAZIONE E DI TASSAZIONE DELLE SINGOLE

CATEGORIE

Слайд 29

MODALITÀ DI DETERMINAZIONE E DI TASSAZIONE DELLE SINGOLE

CATEGORIE

Слайд 30

MODALITÀ DI DETERMINAZIONE E DI TASSAZIONE DELLE SINGOLE

CATEGORIE

Слайд 31

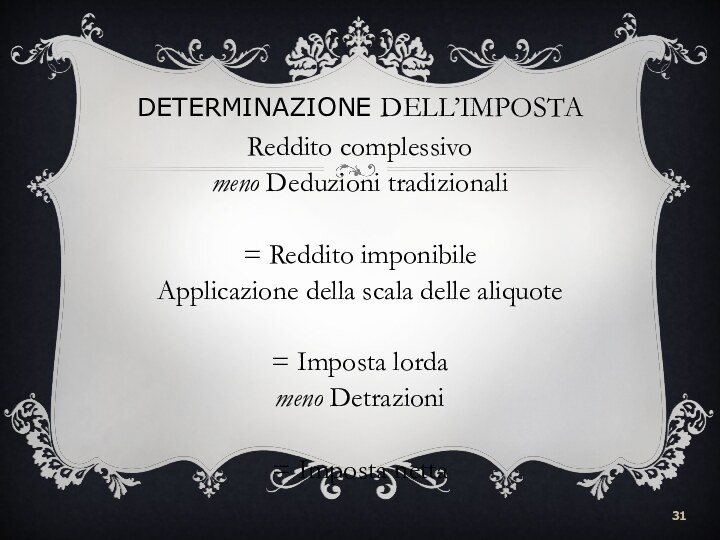

DETERMINAZIONE DELL’IMPOSTA

Reddito complessivo

meno Deduzioni tradizionali

= Reddito imponibile

Applicazione della

scala delle aliquote

= Imposta lorda

meno Detrazioni

= Imposta netta

Слайд 32

DEDUZIONI TRADIZONALI

Gli oneri deducibili sono costituiti da spese

personali che incidono sulla capacità contributiva del contribuente. Riducono

la base imponibile dunque favoriscono i contribuenti con redditi più alti.

Es. Contributi previdenziali e assistenziali obbligatori (in particolare quelli versati a fondi pensione da lavoratori autonomi), spese mediche e di assistenza sostenute dai portatori di handicap, assegni periodici corrisposti al coniuge separato, ecc.

Coerenti con un modello di tassazione sulla spesa.

Слайд 33

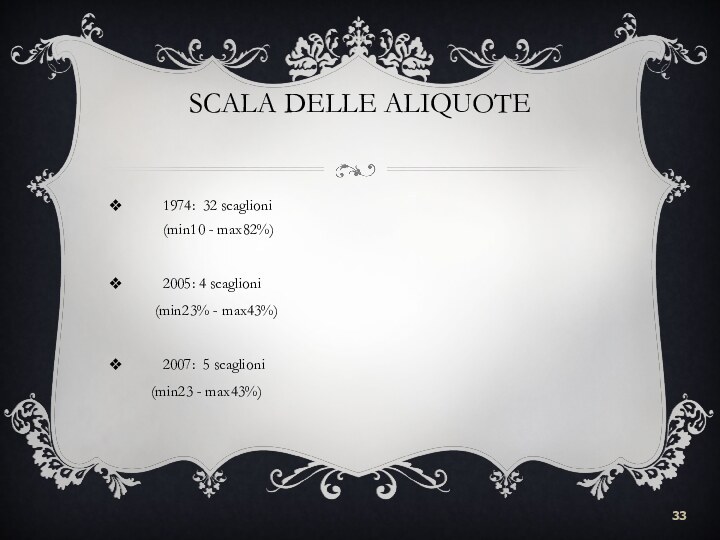

SCALA DELLE ALIQUOTE

1974: 32 scaglioni

(min10 - max82%)

2005: 4

scaglioni

(min23% - max43%)

2007: 5 scaglioni

(min23 - max43%)

Слайд 34

SCALA DELLE ALIQUOTE

(ART. 11 TUIR)

Scaglioni Al.legale

Euro (%)

0 -

15.000 23,0

15.000 - 28.000 27,0

28.000 - 55.000 38,0

55.000 -

75.000 41,0

Oltre 75.000 43,0

Слайд 35

DETRAZIONI

Riducono l’imposta da pagare

a) Detrazioni per fonte di

reddito

b) Detrazioni per carichi di famiglia

c) Detrazioni per oneri

personali (19%

della spesa)

d) Detrazioni con finalità incentivanti

Слайд 36

DETRAZIONI PER FONTE DI REDDITO

Decrescenti al crescere del

reddito complessivo

Differenziate per

– Lavoratore dipendente

– Pensionato

– Pensionato ultra 75

enne

– Lavoratore autonomo

Finalità:

- Discriminazione qualitativa

- Contribuire al disegno della progressività

- Tenere conto delle spese di produzione di reddito

Слайд 37

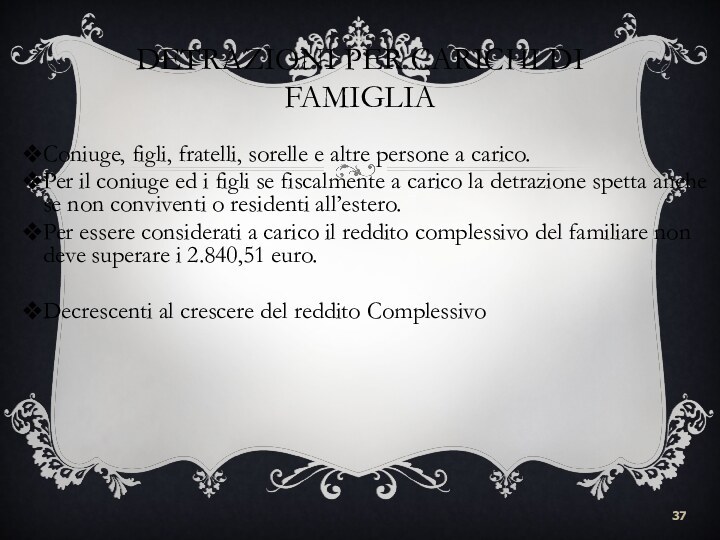

DETRAZIONI PER CARICHI DI FAMIGLIA

Coniuge, figli, fratelli, sorelle

e altre persone a carico.

Per il coniuge ed i

figli se fiscalmente a carico la detrazione spetta anche se non conviventi o residenti all’estero.

Per essere considerati a carico il reddito complessivo del familiare non deve superare i 2.840,51 euro.

Decrescenti al crescere del reddito Complessivo

Слайд 38

DETRAZIONI PER ONERI

(PARI AL 19% DELLA SPESA)

Diverse

finalità e tetti diversi

Personalizzazione del prelievo: spese mediche generiche

e specialistiche (franchigia di 129,11 €)

(con limiti sull’importo massimo): interessi passivi su mutui per acquisto abitazione principale, assicurazioni sulla vita, spese scolastiche, liberalità a Onlus, ecc.

Abitazione principale:

Unità immobiliare classificata catastalmente come abitazione (cat. da A1 ad A11, esclusa A10- uffici e studi privati)

Dimora abituale (risultante dai registri anagrafici o da apposita autocertificazione)

Destinazione ad abitazione principale entro 1 anno dall’acquisto.

Слайд 39

ALTRE DETRAZIONI

INCENTIVANTI

Esempio:

detrazioni per ristrutturazioni edilizie (misura temporanea)

detrazione per

canoni di locazione

Слайд 40

VERSAMENTO DELL’IRPEF

L’imposta netta ottenuta dall’applicazione delle detrazioni non

costituisce l’importo da versare, in quanto vanno scomputate:

Ritenute subite

a titolo di acconto sui redditi di lavoro dipendente e autonomo (versate dal sostituto entro il 16 del mese successivo) (più del 70% dell’Irpef è versata così)

Acconti pagati

Per avvicinare il momento del pagamento delle imposte al momento della percezione del reddito anche per le altre categorie di redditi.

Credito sulle imposte pagate all’estero

Il versamento si realizza mediante delega presso posta, banca o in via telematica con modello F24.

Слайд 41

Novità per 2007 e 2008 nella Legge Finanziaria

2008 (L. n. 244 del 24 dicembre 2007)

Rendita

casa di abitazione è esclusa dal reddito complessivo

Nuovo regime di tassazione separata dei redditi: Opzione Ires

Nuovo regime naturale di tassazione per i contribuenti “minimi”

Riforma Ires: aliquota dal 33 al 27,5%, ma via gli ammortamenti anticipati e limitazione drastica della thin cap

Слайд 42

La Finanziaria 2008 (L. n. 244 del 24

dicembre 2007) all’art. 1, c. 40-42, ha previsto un’importante

novità, applicabile dall’anno 2008, agli imprenditori individuali e alle società di persone che svolgono attività d’impresa con contabilità ordinaria: la possibilità di optare per una tassazione proporzionale fissa al 27,5% in luogo della tassazione progressiva Irpef se i redditi prodotti o imputati per trasparenza non siano prelevati o distribuiti.

Potrà dunque aversi, alternativamente:

Tassazione ordinaria progressiva dei soci in base alle aliquote Irpef sul reddito attribuito per trasparenza

Tassazione proporzionale Irpef al 27,5% del reddito attribuito per trasparenza ai soci

Tassazione proporzionale Ires al 27,5% in capo alla società di persone o all’impresa individuale (solo se l’utile prodotto non vene prelevato dall’imprenditore o dai soci). In caso di prelievo in esercizi successivi a quello in cui l’utile è stato tassato separatamente, l’utile prelevato concorre alla formazione dell’imponibile nel periodo in cui è stata eseguita la distribuzione,e l’imposta versata separatamente viene scomputata a credito d’imposta da quella corrispondente agli utili prelevati.

Слайд 43

La legge finanziaria 2008 prevede per le imprese

di piccole dimensioni un nuovo regime naturale di tassazione:

“regime

fiscale per i contribuenti minimi”

Soggetti interessati: P.F. esercenti imprese, arti e professioni che hanno avuto nel periodo precedente o presumono di avere nel I esercizio:

- ricavi o compensi < 30.000 euro

- assenza di cessioni all’esportazione

- assenza di spese per lavoro dipendente o collaboratori

- spese di acquisto per beni strumentali nel triennio precedente < 15.000 euro

Regime semplificato negli adempimenti contabili ed amministrativi

Applicazione di un’imposta sostitutiva ai fini Irpef del 20% sulla differenza tra ricavi e costi determinati secondo il principio di cassa

Non applicazione dell’Irap

Esclusione dagli studi di settore

Esclusione della detraibilità dell’Iva sugli acquisti

Слайд 44

A. REDDITI FONDIARI (ARTT. 25-43)

Redditi inerenti ai terreni

ed ai fabbricati situati nel territorio dello Stato ed

iscritti nel catasto dei terreni o nel catasto edilizio urbano con autonoma attribuzione di rendita.

Redditi inerenti ai terreni

– DOMINICALI: remunerazione del proprietario a titolo di rendita fondiaria e interessi sui capitali permanentemente investiti nel terreno.

– AGRARI: profitto dell’imprenditore agricolo (coltivati).

Redditi inerenti ai fabbricati

– DA FABBRICATI: unità immobiliari urbane (abitazioni) non inerenti ad attività agricola o produttiva.

Слайд 45

A. REDDITI FONDIARI

Determinati sulla base delle risultanze catastali

Catasto

terreni (L. n. 3682/1886)

Unità elementare: particella catastale (porzione continua

di terreno, situata in uno stesso comune, appartenente allo stesso possessore ed avente medesima qualità e classe).

Qualificazione del terreno in funzione della destinazione colturale del fondo (bosco, pascolo, seminativo, frutteto ecc.);

Classificazione in base alle diverse capacità reddituali delle singole qualità di terreni;

Determinazione delle tariffe d’estimo ossia del reddito attribuibile a ciascuna categoria, qualità, classe di terreno;

Classamento: attribuzione del reddito (rendita catastale) alla singola unità fondiaria.

Слайд 46

A. REDDITI FONDIARI

Catasto fabbricati (R.D.L. n. 652/1939 conv.

L. n. 1249/1939)

Unità elementare: unità immobiliare

Per i fabbricati

le tariffe sono distinte per zone censuarie, classi, e categorie (es. A1 = abitazioni di tipo signorile, A2= abitazioni di tipo civile; A3= abitazioni di tipo economico …).

Rendita Catastale:

Il reddito afferente al terreno o al fabbricato ottenuto moltiplicando la tariffa d’estimo catastale per la dimensione dell’unità fondiaria.

Stima del reddito normalmente ottenibile dal terreno o dal fabbricato per unità di misura (ettari/vani).

Redditi virtuali non effettivi (principio di competenza)

Generale sottovalutazione dei redditi (tariffe d’estimo vecchie e generalmente inferiori ai redditi di mercato)

Semplicità

Слайд 47

A. REDDITI FONDIARI

Rivalutazione delle tariffe in base decreto

Min. Economia e Finanze a decorrere dal periodo d’imposta

1997

Reddito dominicale: 80%

Reddito agrario: 70%

Reddito dei fabbricati: 5%

Слайд 48

REDDITO DOMINICALE (ARTT. 27 - 29)

Reddito medio ordinario

ritraibile dal terreno spettante al dominus

Tutti i terreni classificati

come agricoli generano un reddito dominicale, indipendentemente dalla coltivazione del fondo

Requisito soggettivo: possesso del fondo in forza di un diritto reale

Requisito oggettivo: idoneità dei terreni alla produzione agricola

Eccezioni:

Non si considerano produttivi di reddito dominicale:

Terreni rocciosi, alvei dei fiumi

Terreni non adibiti ad uso agricolo in quanto pertinenze di fabbricati urbani (giardini)

Terreni, parchi e giardini aperti al pubblico

Terreni situati all’estero (quadro RL)

Terreni posseduti da società di capitali, snc, sas in quanto il reddito di tali terreni concorre alla formazione del reddito d’impresa (art. 55 c.2 lett. c)

Слайд 49

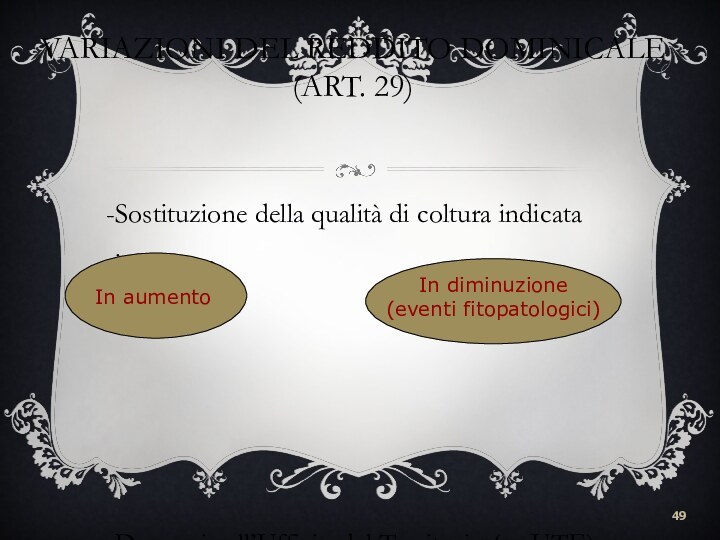

VARIAZIONI DEL REDDITO DOMINICALE

(ART. 29)

Sostituzione della qualità

di coltura indicata in catasto.

Denuncia all’Ufficio del Territorio (ex

UTE) per determinare l’efficacia della variazione

In aumento

In diminuzione (eventi fitopatologici)

Слайд 50

PERDITE PER MANCATA COLTIVAZIONE E PER EVENTI NATURALI

(ART. 31)

Fondo costituito per almeno 2/3 da terreni coltivabili

a prodotti annuali, non coltivato, per cause non dipendenti dalla tecnica agraria: il reddito dominicale è ridotto del 70%

Perdita dovuta ad eventi naturali di almeno il 30% per prodotto, il reddito dominicale dell’annata agraria si considera inesistente a condizione che l’evento dannoso sia denunciato all’Ufficio del Territorio (ex UTE) entro 3 mesi dalla data in cui si è verificato o almeno 15 gg prima del raccolto

Слайд 51

REDDITO AGRARIO (ARTT. 32-34)

Reddito medio ordinario ritraibile dal

terreno imputabile al capitale e al lavoro impiegati, nei

limiti della potenzialità del terreno, nell’esercizio di attività agricole sul fondo.

Art. 32 c. 2 lett. a): Attività agricole in senso stretto (in quanto in rapporto diretto con il terreno producono sempre reddito agrario):

Attività dirette alla coltivazione del terreno e alla silvicoltura;

Art. 32 c. 2 lett. b) e c): Altre attività considerate agricole (se rispettano i limiti fissati):

Allevamento di animali con mangimi ottenibili per almeno un quarto dal fondo

Coltivazione di vegetali effettuata tramite strutture fisse o mobili se la superficie adibita alla produzione non eccede il doppio di quella del terreno su cui la produzione stessa insiste

Attività di manipolazione, trasformazione e alienazione dei prodotti agricoli e zootecnici, ancorché non svolte sul terreno, che rientrino nell’esercizio normale dell’agricoltura e che abbiano per oggetto prodotti ottenuti per almeno la metà dal terreno e dagli animali allevati su di esso

Funghicoltura (Ris. Min. 27/01/2006 n. 20 E)

Acquacoltura (L. 102/1992)

Cessione di energia da fonti rinnovabili (L. 266/2005 art. 1 c. 432): attività di valorizzazione di rifiuti agricoli e zootecnici mediante utilizzo di combustibili organici per la produzione di biogas

Слайд 52

REDDITO DOMINICALE E AGRARIO

Titolare del reddito: possessore

(a titolo

di proprietà, enfiteusi, usufrutto, superficie o altro diritto reale)

Deroga

(art. 33):

Per i terreni dati in affitto per uso agricolo

Reddito dominicale proprietario

Reddito agrario affittuario

Слайд 53

Il comma 91 della Finanziaria 2008 ha riaperto

i termini per effettuare la rivalutazione di terreni (edificabili

e agricoli) e partecipazioni da parte di persone fisiche non imprenditori.

Per rivalutare i suddetti beni posseduti al 1° gennaio 2008 sarà necessario procedere alla redazione di perizia giurata di stima entro il 30.6.08 e al versamento, entro la stessa data, di un’imposta sostitutiva delle imposte sul reddito, calcolata sul valore rivalutato.

Слайд 54

L’imposta sostitutiva è pari al:

4% per le

aree edificabili, agricole e le partecipazioni qualificate;

2% per

le partecipazioni non qualificate.

L’importo può anche essere rateizzato in 3 quote annuali di pari importo con scadenza 30 giugno (dovuti interessi sulla seconda e sulla terza al tasso del 3 per cento).

In caso di rivalutazione di beni già rivalutati in passato, l’imposta si applica sull’intero valore rivalutato con diritto al rimborso dell’imposta pagata in precedenza.

Слайд 55

Il quadro di riferimento per la dichiarazione dei

redditi da terreni all’interno di Unico PF è l’RA:

Слайд 56

A. REDDITI FONDIARI – REDDITI DA FABBRICATI (ARTT.

36-42)

Reddito medio ordinario ritraibile da ciascuna unità immobiliare urbana

Fabbricati

Porzioni

di fabbricati suscettibili di valutazione autonoma

Слайд 57

A. REDDITI FONDIARI – REDDITI DA FABBRICATI

Abitazione utilizzata

direttamente dal proprietario come abitazione principale

Reddito = rendita catastale

(entra nella determinazione del RC)

Deducibilità integrale della rendita catastale (dal 2000)

atteggiamento di favore nei confronti della casa di abitazione principale (la casa costituisce un bene di prima necessità)

Abitazioni non locate (diverse dall’abitazione principiale)

Reddito = rendita catastale aumentata di 1/3.

Abitazioni locate

Reddito = max [rendita catastale; reddito effettivo (canone di

locazione) ridotto del 15%]

Riferimento al reddito effettivo

Слайд 58

Non si considerano produttive di reddito fondiario le

unità immobiliari:

destinate esclusivamente all’esercizio del culto compresi i

monasteri di clausura (tranne il caso in cui siano locate);

Per le quali siano state rilasciate autorizzazioni o licenze per restauro, ristrutturazione edilizia (limitatamente al periodo di validità del provvedimento).

Le costruzioni rurali e relative pertinenze

Gli immobili strumentali utilizzati per la produzione dei redditi d’impresa o di lavoro autonomo (art. 43)

Gli immobili adibiti a sedi aperte al pubblico di musei biblioteche, pinacoteche ed archivi.

art. 36 c. 3

art. 42

art. 43

art. 5 bis Dpr 601/73

Слайд 59

DETASSAZIONE REDDITI FONDIARI

L’art. 1, comma 13, della Finanziaria

2008 (L. n. 244 del 24 dicembre 2007) prevede

quanto segue:

se alla formazione del reddito complessivo concorrono esclusivamente redditi fondiari (terreni e fabbricati) per un importo complessivo non superiore a 500 euro, l’imposta non è dovuta (esonero dall’obbligo di presentazione della dichiarazione).

La novità si applica a decorrere dal periodo d’imposta in corso al 31.12.2007.

Слайд 60

IL QUADRO DI RIFERIMENTO PER LA DICHIARAZIONE DEI

REDDITI DEI FABBRICATI ALL’INTERNO DI UNICO PF È L’RB:

Слайд 61

B. REDDITI DI CAPITALE (ARTT. 44-48)

Art. 44: Non

fornisce una definizione unitaria se non un’elencazione di proventi

rientranti nella categoria.

Art. 44 lettera h): fattispecie residuale cui può essere attribuito valore di definizione generale.

Costituiscono redditi da capitale i redditi derivanti dall’impiego di capitale finanziario diversi da quelli conseguiti nell’esercizio di impresa (i quali sono considerati reddito di impresa) e dai redditi diversi.

Слайд 62

B. REDDITI DI CAPITALE (ARTT. 44-48)

Tipologie più importanti:

interessi

e altri proventi derivanti da mutui, depositi e conti

correnti;

interessi da obbligazioni e titoli similari;

utili derivanti dalla partecipazione in società di capitali;

proventi derivanti da gestioni collettive del risparmio (fondi comuni di investimento);

proventi derivanti da riporti e pronti contro termine su titoli e valute;

rendimenti su contributi versati nei fondi di previdenza complementare e individuale;

rendimenti su premi per contratti di assicurazione sulla vita e per contratti di capitalizzazione;

“ogni provento derivante dall’impiego del capitale, esclusi i rapporti da cui possono derivare utili o perdite in dipendenza di un evento incerto” (redditi diversi)

Слайд 63

B. REDDITI DI CAPITALE (ARTT. 44-48)

(Di regola sono

tassabili tutti gli interessi derivanti da un rapporto giuridico

che ha ad oggetto l’impiego di capitale (ad esclusione degli interessi di natura compensativa es. interessi moratori, interessi per dilazione di pagamento che rientrano nella fattispecie reddituale da cui deriva il credito).

PLUSVALENZE: “proventi da rapporti attraverso cui possono essere realizzati differenziali positivi o negativi in dipendenza di un evento incerto” (redditi diversi)

» CAPITALE: certo l’an; eventualmente incerto il quantum

» DIVERSI: incerto l’an ed il quantum

Слайд 64

Le principali forme di impiego del risparmio sono

assoggettate a regimi sostitutivi (ritenute alla fonte a titolo

d’imposta): aliquote tra il 12,5% e il 27%, dunque esenti da Irpef.

– RITENUTA A TITOLO DI IMPOSTA: i redditi oggetto della ritenuta non vengono inclusi nella base imponibile IRPEF e quanto pagato esaurisce l’imposta dovuta

– RITENUTA A TITOLO DI ACCONTO: i redditi (al lordo della ritenuta) vanno inclusi nella base imponibile IRPEF. La ritenuta costituisce solo un acconto dell’imposta che dovrà essere versata in relazione al reddito complessivo del contribuente.

B. Redditi di capitale (artt. 44-48)

Слайд 65

B. REDDITI DI CAPITALE (ARTT. 44-48)

Art. 47: Sono

inseriti nella base imponibile IRPEF i redditi da partecipazione

in società ed enti commerciali soggetti Ires (ex art. 73):

Nella misura del 40% se trattasi di dividendi da partecipazione qualificata in società non residente in un paese a regime fiscale privilegiato

Nella misura del 100% se trattasi di dividendi da partecipazione in una società residente in un paese a regime fiscale privilegiato.

Si considerano qualificate le partecipazioni che rappresentano almeno il 2% (società quotate) o il 20% (società non quotate) dei diritti di voto esercitabili in assemblea ordinaria ovvero il 5% (società quotate) o il 25% (società non quotate) del capitale sociale.

I dividendi da partecipazioni non qualificate (in società non residenti in un paese a regime fiscale privilegiato) sono assoggettati ad una imposta sostitutiva (ritenuta alla fonte a titolo di imposta): aliquota 12,5%.

Слайд 66

Deroga: utili provenienti da società residenti in paesi

a fiscalità privilegiata (ex DM 4 maggio 1999) se

il contribuente abbia esercitato diritto di interpello di cui all’art. 167, c. 5, lett. b) evidenziando la sussistenza delle condizioni di cui all’art. 87 c. 1:

Effettivo esercizio di attività, come principale nel paese black list

Mancanza dell’intento elusivo di localizzare il reddito nel paese black list (quando i redditi sono stati prodotti per almeno il 75% in altri Stati a regime fiscale non privilegiato)

L’AF deve fornire risposta scritta e motivata entro 120 gg pena il silenzio assenso (art. 11 L. 212/2000)

B. Redditi di capitale (artt. 44-48)

Слайд 67

DETERMINAZIONE DEI REDDITI DI CAPITALE (ART. 45)

“Il reddito

di capitale è costituito dall’ammontare degli interessi, utili o

altri proventi percepiti nel periodo di imposta, senza alcuna deduzione.”

La tassazione avviene al lordo (non sono ammesse deduzioni né di spese di produzione né di perdite)

La tassazione avviene in virtù del Principio di Cassa

Слайд 68

IL REGIME FISCALE DEI REDDITI DELLE ATTIVITÀ FINANZIARIE

(INTERESSI, DIVIDENDI -E PLUSVALENZE-) - 1° CASO

Redditi percepiti da

persone fisiche al di fuori di ogni attività di impresa:

12,5% sugli interessi delle obbligazioni pubbliche e delle più rilevanti tipologie di obbligazioni private (durata maggiore 18 mesi)

27% sugli interessi da depositi e conti correnti bancari e postali, accettazioni bancarie, titoli atipici, obbligazioni inferiori 18 mesi;

inclusione del 40% di dividendi e plusvalenze azionarie nell’imponibile Irpef per partecipazioni qualificate (nel caso dei titoli quotati, almeno il 2% dei diritti di voto esercitabili nell’assemblea ordinaria o il 5% del capitale della società partecipata. Nel caso dei titoli non quotati le due percentuali salgono, rispettivamente, al 20 e al 25%);

12,5% sui dividendi e sulle plusvalenze derivanti da partecipazioni non qualificate, ossia quelle che riguardano il pubblico dei risparmiatori che detengono porzioni molto piccole del capitale delle società;

12,5% sul risultato di gestione dei fondi comuni, in capo al fondo.

Слайд 69

IL REGIME FISCALE DEI REDDITI DELLE ATTIVITÀ FINANZIARIE

(INTERESSI, DIVIDENDI E PLUSVALENZE) - 2° CASO

2. Redditi percepiti

da un soggetto-Irpef che esercita attività di impresa

dividendi e plusvalenze azionarie sono inclusi per il 40% nell’imponibile Irpef.

interessi e altri redditi di capitale sono inclusi in Irpef e sottoposti a tassazione ordinaria

Слайд 70

IL REGIME FISCALE DEI REDDITI DELLE ATTIVITÀ FINANZIARIE

(INTERESSI, DIVIDENDI E PLUSVALENZE) - 3° CASO

3. Redditi percepiti

da società di capitali

dividendi e plusvalenze azionarie godono di un regime di sostanziale esenzione (se valgono le condizioni per la cosiddetta PEX)

interessi e altri redditi di capitale sono inclusi in Ires e sottoposti a tassazione ordinaria

Слайд 71

C. REDDITI DA LAVORO DIPENDENTE

(ARTT. 49-52)

Art.

49: Redditi ottenuti in dipendenza di un rapporto di

lavoro

Rapporti aventi per oggetto la prestazione di lavoro, con qualsiasi qualifica, alle dipendenze e sotto la direzione di altri, compreso il lavoro a domicilio quando è considerato lavoro dipendente secondo le norme della legislazione sul lavoro

Слайд 72

C. REDDITI DA LAVORO DIPENDENTE (ARTT. 49-52)

Redditi assimilati:

Pensioni

di ogni genere e assegni ad esse equiparati (art.

49, c. 2)

Somme erogate a titolo di risarcimento

Somme elencate all’art. 50

Слайд 73

REDDITI ASSIMILATI A QUELLI DA LAVORO DIPENDENTE:

Fattispecie in

cui c’è una prestazione lavorativa ed un rapporto di

lavoro ma il compenso non costituisce una vera e propria retribuzione (art. 50 lett. a e b);

Fattispecie in cui c’è una prestazione di lavoro ma non un rapporto di lavoro (art. 50 lett. d, f, g);

Fattispecie in cui manca la prestazione lavorativa, fondate su un’obbligazione di dare che ha titolo nella legge o in un negozio giuridico (art. 50 lett. h, i, l, c).

Слайд 74

DETERMINAZIONE DEL REDDITO DA LAVORO DIPENDENTE (ART. 51)

Principio

di cassa

Reddito lordo

Alcune somme non concorrono alla determinazione del

reddito (art. 51, c.2) essenzialmente per finalità d’incentivo della produzione e quindi agevolative

fringe benefits (assegnazione di autovetture, alloggi, spese sanitarie ecc.)

I compensi in natura sono tassati al “valore normale” ex art. 9.

Слайд 75

MODALITÀ DI TASSAZIONE DEI REDDITI DA LAVORO DIPENDENTE

I

datori di lavoro e gli enti previdenziali all’atto della

corresponsione di tali redditi svolgono la funzione di sostituti di imposta: operano, all’atto del pagamento, una ritenuta a titolo di acconto dell’IRPEF e effettuano il relativo versamento all’erario.

Il reddito di lavoro dipendente rappresenta la componente più importante dell’imponibile dichiarato ai fini IRPEF (circa il 75%) ed anche la più facile da accertare .

Слайд 76

IL QUADRO DI RIFERIMENTO PER LA DICHIARAZIONE DI

TALI REDDITI ALL’INTERNO DI UNICO PF È L’RC:

Слайд 77

D. REDDITI DA LAVORO AUTONOMO

(ARTT. 53-54)

Art. 53 c.

1: Redditi che derivano dall’esercizio abituale (anche se non

esclusivo) di arti e professioni.

Ogni attività di lavoro autonomo diversa da quelle contemplate al capo VI (attività imprenditoriali).

Attività con contenuto professionale o artistico

Attività con contenuto personale

Assenza di vincolo di subordinazione

Attività svolta per professione abituale

Abitualità: disponibilità a svolgere una certa attività legata alla propria perizia con sistematicità e regolarità.

Слайд 78

D. REDDITI DA LAVORO AUTONOMO

(ARTT. 53-54)

Redditi da lavoro

autonomo vs Redditi diversi: abitualità vs occasionalità;

Redditi da lavoro

autonomo vs Redditi d’impresa: elemento personale vs elemento patrimoniale.

Слайд 79

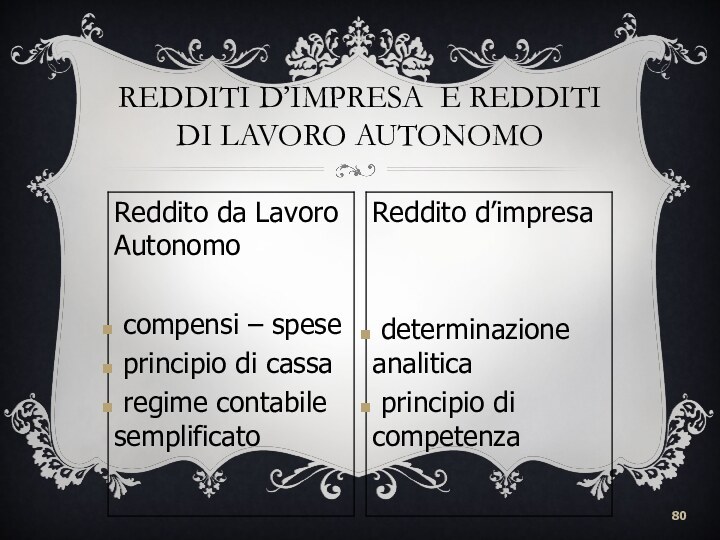

REDDITI D’IMPRESA E REDDITI DI LAVORO AUTONOMO

L’attività che

genera redditi la lavoro autonomo deve essere:

Professionale, nel senso

che il soggetto deve porre in essere una molteplicità di atti coordinati e finalizzati verso un identico scopo con regolarità, stabilità e sistematicità

Abituale, nel senso che deve caratterizzarsi per lo svolgimento di atti in maniera non saltuaria, né episodica e comunque non programmata

Avere ad oggetto attività diverse da quelle imprenditoriali

Слайд 80

REDDITI D’IMPRESA E REDDITI DI LAVORO AUTONOMO

Слайд 81

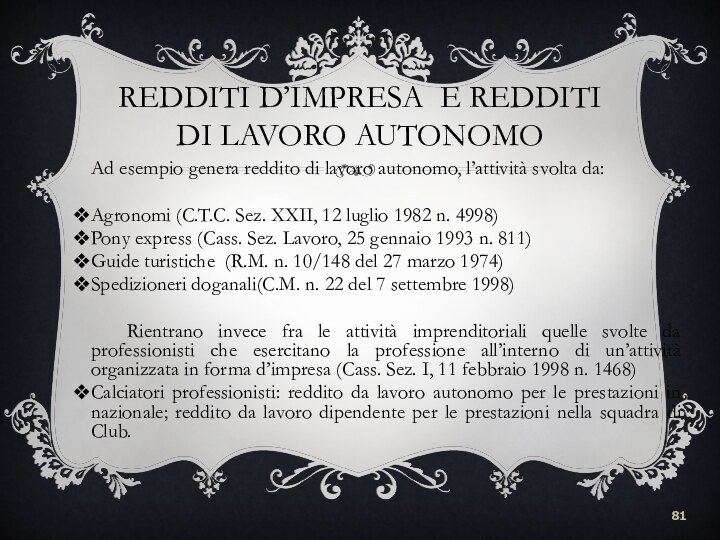

REDDITI D’IMPRESA E REDDITI DI LAVORO AUTONOMO

Ad esempio

genera reddito di lavoro autonomo, l’attività svolta da:

Agronomi (C.T.C.

Sez. XXII, 12 luglio 1982 n. 4998)

Pony express (Cass. Sez. Lavoro, 25 gennaio 1993 n. 811)

Guide turistiche (R.M. n. 10/148 del 27 marzo 1974)

Spedizioneri doganali(C.M. n. 22 del 7 settembre 1998)

Rientrano invece fra le attività imprenditoriali quelle svolte da professionisti che esercitano la professione all’interno di un’attività organizzata in forma d’impresa (Cass. Sez. I, 11 febbraio 1998 n. 1468)

Calciatori professionisti: reddito da lavoro autonomo per le prestazioni in nazionale; reddito da lavoro dipendente per le prestazioni nella squadra di Club.

Слайд 82

Caso particolare:

Attività di fotografo può essere considerata sia

attività rientrante nell’esercizio di arti e professioni (art. 53)

sia attività d’impresa (art. 55) a seconda delle modalità effettive con cui essa viene svolta.

In particolare, si configura quale attività di lavoro autonomo quando la prestazione assume gli elementi tipici dell’attività professionale intellettuale di cui all’art. 2229 c.c., si qualifica invece come esercizio d’impresa commerciale quando il titolare svolge una prevalente opera di organizzazione dei fattori produttivi e laddove la struttura dell’impresa così organizzata assume nei confronti della clientela una rilevante importanza (R.M. n. 129/E/6/1050 del 17 luglio 1996).

Слайд 83

D. REDDITI DA LAVORO AUTONOMO

(ARTT. 53-54)

Redditi assimilati a

quelli da lavoro autonomo (art. 53 c. 2) originati

da:

utilizzazione economica di opere dell’ingegno e di brevetti industriali (se non conseguiti nell’esercizio di impresa)

associazioni in partecipazione quando l’apporto è costituito esclusivamente da lavoro

cessazione di rapporti di agenzia

attività di levata dei protesti esercitata dai segretari comunali

Слайд 84

DETERMINAZIONE REDDITI DA LAVORO AUTONOMO

Redditi derivanti da arti

e professioni

Determinazione analitica (art. 54 c. 1)

COMPENSI IN DENARO

E/O IN NATURA

AMMONTARE DELLE SPESE

= REDDITO IMPONIBILE

Слайд 85

COMPENSI:

Corrispettivi corrisposti dai committenti per le prestazioni rese

dai professionisti

Rientrano nella base imponibile al netto dei contributi

previdenziali ed assistenziali posti dalla legge a carico del committente

SPESE:

Sostenute nell’esercizio (deducibili per cassa)

Inerenti (collegamento oggettivo e funzionale con l’attività)

Per prevenire fenomeni elusivi, l’ammissibilità della deduzione di alcune spese è limitata (beni strumentali a uso promiscuo, spese alberghiere, …)

Слайд 86

DEDUCIBILITÀ DELLE SPESE NELLA DETERMINAZIONE DEL REDDITO DA

LAVORO AUTONOMO

Beni strumentali: ammessi in deduzione in base alle

aliquote di ammortamento fiscale ex DM. 31/12/1988 o integralmente se di valore unitario < 516,40 €

Beni mobili ad uso promiscuo: ammortizzabili, o deducibili se il costo unitario< 516,40 €, nella misura del 50%

Beni immobili ad uso promiscuo: deducibile il 50% della rendita catastale

Prestazioni alberghiere e di vitto: deducibili nel limite del 2% dei compensi percepiti nel periodo d’imposta

Spese di rappresentanza: deducibili nella misura dell’1% dei compensi

Слайд 87

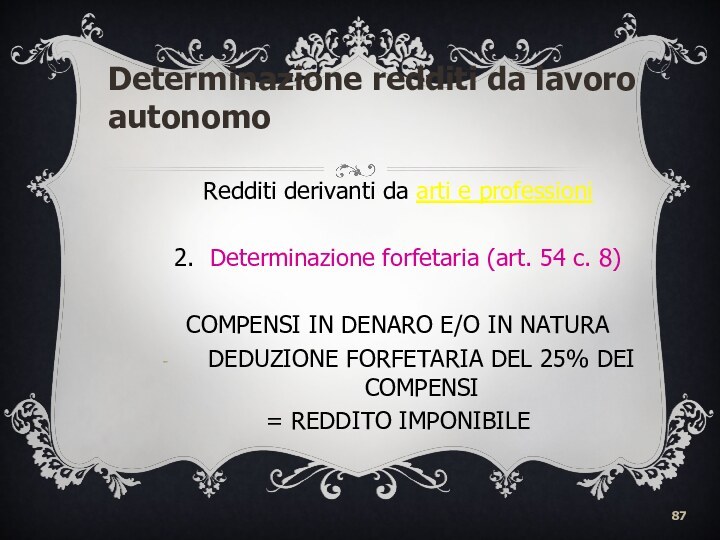

Determinazione redditi da lavoro autonomo

Redditi derivanti da arti

e professioni

2. Determinazione forfetaria (art. 54 c. 8)

COMPENSI IN DENARO

E/O IN NATURA

DEDUZIONE FORFETARIA DEL 25% DEI COMPENSI

= REDDITO IMPONIBILE

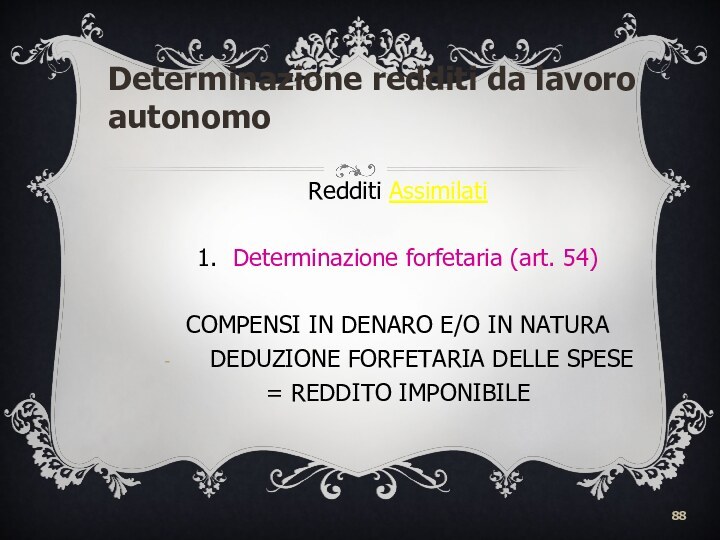

Слайд 88

Determinazione redditi da lavoro autonomo

Redditi Assimilati

1. Determinazione forfetaria

(art. 54)

COMPENSI IN DENARO E/O IN NATURA

DEDUZIONE FORFETARIA

DELLE SPESE

= REDDITO IMPONIBILE

Слайд 89

ESERCIZIO IN FORMA ASSOCIATA DELLE ATTIVITÀ DI LAVORO

AUTONOMO (ART. 53 C. 1)

Ai fini delle imposte sui

redditi le associazioni senza personalità giuridica costituite tra persone fisiche per l’esercizio in forma associata di arti e professioni sono equiparate a società semplici

Redditi imputati per trasparenza ai singoli associati in percentuale alla quota di partecipazione agli utili e indipendentemente dalla percezione

Redditi tassati per cassa

Слайд 90

IL QUADRO DI RIFERIMENTO PER LA DICHIARAZIONE DI

TALI REDDITI ALL’INTERNO DI UNICO PF È L’RE:

Слайд 91

E. REDDITI D’IMPRESA

Reddito derivante dall’esercizio di imprese commerciali

(a fini IRPEF:

imprenditori individuali, società di persone)

Criteri di determinazione

del reddito di impresa sono comuni sia

all’IRPEF che all’IRES (in seguito).

– reddito di impresa ≅ utile con alcune variazioni rispetto alla normativa

civilistica

– Criterio di competenza (il reddito viene attribuito al contribuente nel periodo d’imposta in cui matura il diritto al reddito stesso)

• Per altri redditi vale il criterio di cassa: il reddito viene attribuito al contribuente nel periodo d’imposta in cui viene percepito

Se il reddito è prodotto in forma societaria è attribuito a ciascun socio

– indipendentemente dalla effettiva percezione

– in proporzione alla quota di partecipazione agli utili.

Слайд 92

REDDITI D’IMPRESA: DEFINIZIONE

Art. 55 - Sono redditi

d’impresa quelli derivanti:

dall’esercizio di imprese commerciali ossia di

attività, svolte per professione abituale ancorché non esclusiva, di cui all’art. 2195 c.c.:

Industriali dirette alla produzione di beni e servizi

Intermediarie nella circolazione di beni

Di trasporto per terra, per acqua, per aria

Bancarie o assicurative

Ausiliarie alle precedenti

Слайд 93

REDDITI D’IMPRESA: DEFINIZIONE

Le attività di cui all’art.

2195 c.c. generano reddito d’impresa in presenza del seguente

requisito:

Abitualità nell’esercizio dell’attività (continuità nel tempo; in mancanza le stesse diventano produttive di redditi diversi)

In deroga all’art. 2195 c.c. non è rilevante per il Tuir il requisito dell’organizzazione in forma d’impresa (coordinamento dei fattori della produzione; prevalenza dell’elemento organizzativo rispetto all’opera personale dell’imprenditore)

…quindi le attività di cui al 2195 rilevano oggettivamente indipendentemente dalle modalità con cui sono organizzate, a differenza della nozione civilistica che richiede, per configurare un’impresa commerciale, una seppur minima organizzazione.

Слайд 94

REDDITI D’IMPRESA: DEFINIZIONE

Art. 55 - Sono redditi

d’impresa quelli derivanti:

2) Dalle attività agricole di cui alle

lettere b e c dell’art. 32, 2°c.

Allevamento di animali con mangimi ottenibili per meno di ¼ dal terreno e le attività dirette alla produzione di vegetali tramite l’utilizzo di strutture fisse o mobili, anche provvisorie, se la superficie adibita alla produzione eccede il doppio di quella del terreno su cui la produzione stessa insiste

Manipolazione, trasformazione e alienazione di prodotti agricoli e zootecnici che non rientrino nell’esercizio normale dell’agricoltura o che abbiano per oggetto prodotti ottenuti per meno del 50% dal terreno o dagli animali su di esso allevati

Слайд 95

REDDITI D’IMPRESA: DEFINIZIONE

Sono, inoltre, redditi d’impresa quelli

derivanti da:

3) Prestazioni di servizi non rientranti nell’art. 2195

c.c.

4) Sfruttamento di miniere, cave, torbiere, saline, laghi, stagni e altre acque interne

5)…e in ogni caso se tali attività sono svolte da società ed enti commerciali soggetti ad Ires ovvero da snc o sas

Слайд 96

REDDITI D’IMPRESA: DEFINIZIONE

Le prestazioni di servizi non

rientranti nell’art. 2195 c.c. generano redditi d’impresa se sono

organizzate in forma d’impresa

Si considerano attività di “prestazione” di servizi quelle che si estrinsecano mediante energie fisiche ed intellettuali (pittori, fotografi, fisioterapisti, laboratori analisi ecc.). Vanno tenute distinte dalle attività dirette alla “produzione” di servizi che si ricollegano all’elencazione dell’art. 2195 poiché queste ultime per natura richiedono un’organizzazione di fattori produttivi (es. servizi alberghieri).

Слайд 97

REDDITI D’IMPRESA: DEFINIZIONE

In sintesi generano redditi d’impresa:

Attività

di produzione e commercializzazione di beni e di servizi

(anche in assenza di organizzazione)

Attività di prestazione di servizi organizzate in forma d’impresa

Attività agricole di cui all’art. 32 Tuir per la parte eccedente i limiti fissati dal legislatore

Attività di sfruttamento di miniere, cave, torbiere ecc.

Слайд 98

REDDITI D’IMPRESA – DEF. SOGGETTIVA

A prescindere dai criteri

oggettivi di determinazione del reddito d’impresa, sono considerati in

ogni caso redditi d’impresa quelli prodotti da:

società in nome collettivo e in accomandita semplice

società per azioni, in accomandita per azioni, a responsabilità limitata, cooperative e di mutua assicurazione residenti nel territorio nazionale

enti pubblici o privati residenti che abbiano ad oggetto esclusivo o principale l’esercizio di attività commerciali

Слайд 99

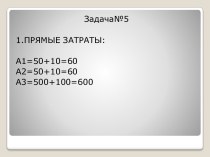

REDDITI D’IMPRESA: MODALITÀ DI DETERMINAZIONE

Principio di derivazione

UTILE (PERDITA)

D’ESERCIZIO

+ VARIAZIONI IN AUMENTO

VARIAZIONI IN DIMINUZIONE

= REDDITO FISCALE D’IMPRESA

Слайд 100

Le variazioni in aumento possono derivare da due

diverse situazioni:

maggiori componenti positivi non indicati in bilancio ma

fiscalmente rilevanti;

minori componenti negativi ossia costi indicati in bilancio ma fiscalmente non deducibili.

Le variazioni in diminuzione possono derivare da norme che escludono la rilevanza di componenti positivi iscritti in bilancio e ciò si verifica quando sono previste delle esenzioni fiscali per alcuni proventi o l’applicazione di ritenuta alla fonte a titolo d’imposta o di un regime di tassazione sostitutivo

Слайд 101

I PRINCIPI DI DETERMINAZIONE DEL REDDITO D’IMPRESA

Principio di

competenza

Per la determinazione del reddito d’impresa riferibile a ciascun

periodo d’imposta è necessario considerare i componenti positivi e negativi imputabili per competenza al periodo stesso indipendentemente dalla manifestazione finanziaria.

Слайд 102

PRINCIPIO DI COMPETENZA: REGOLA GENERALE

Ricavi

Principio di realizzazione: concorrono

a formare il reddito d’impresa nell’esercizio in cui sono

realizzati ossia nel momento in cui il bene/servizio è venduto indipendentemente dal flusso monetario.

Costi

Principio di correlazione: concorrono a formare il reddito nell’esercizio in cui si correlano ai corrispondenti ricavi.

Слайд 103

PRINCIPIO DI COMPETENZA: REGOLE SPECIFICHE

La norma fiscale fissa,

inoltre, una serie di situazioni particolari per l’individuazione dell’esercizio

di competenza.

Cessioni di beni mobili: momento della consegna o della spedizione

Cessioni di beni immobili: momento della stipula dell’atto

Prestazioni di servizi: momento in cui la prestazione è stata ultimata

Tuttavia se, nonostante la consegna o la stipula, l’esistenza dell’elemento reddituale è incerta o il suo ammontare non è determinabile in maniera oggettiva, la competenza deve essere rinviata all’esercizio in cui si realizzeranno queste condizioni (principio della certezza e dell’oggettiva determinabilità)

Va segnalato che per alcuni costi, in deroga al principio di competenza, la normativa fiscale prevede una deducibilità in base al principio di cassa (es. compensi agli amministratori)

Слайд 104

I PRINCIPI DI DETERMINAZIONE DEL REDDITO D’IMPRESA

Principio d’inerenza

Ai

fini della deducibilità dei costi, delle spese e dei

componenti negativi di reddito è necessaria la sussistenza di un nesso di correlazione con l’attività d’impresa pertanto sono indeducibili tutti gli oneri che sono volti a soddisfare esigenze personali o familiari dell’imprenditore o comunque extraimprenditoriale (autoveicoli, rappresentanza, ristoranti ecc.)

Слайд 105

I PRINCIPI DI DETERMINAZIONE DEL REDDITO D’IMPRESA

Principio della

preventiva imputazione a conto economico

A differenza dei ricavi, che

concorrono a formare il reddito imponibile anche se non sono imputati in C/E, i costi, anche se sostenuti, non sono deducibili se non preventivamente imputati in C/E coerentemente all’esigenza di certezza del bilancio.

A questa preclusione si applicano delle eccezioni previste dalla legge al fine di commisurare il prelievo al reddito effettivo netto, in particolare sono deducibili, anche se non imputabili a C/E, o per un’espressa previsione normativa o quando sono imputati nel C/E di esercizi precedenti e deducibili nell’esercizio in corso in applicazione delle norme del Tuir (es. Minusvalenze).

Sono inoltre ammessi in deduzione le spese e gli oneri che, pur non essendo imputati al C/E risultino da elementi certi e precisi

Слайд 106

Ricavi

Plusvalenze patrimoniali

Sopravvenienze attive

Altri proventi (interessi e dividendi, proventi

immobiliari, variazione delle rimanenze, opere e servizi ultrannuali)

I COMPONENTI

POSITIVI E NEGATIVI DEL REDDITO D’IMPRESA

Spese per il personale dipendente

Interessi passivi

Oneri fiscali e contributivi

Minusvalenze patrimoniali e sopravvenienze passive

Ammortamenti

Слайд 107

RICAVI (art. 85 tuir)

Corrispettivi derivanti dalla cessione di

beni e dalla prestazione di servizi alla cui produzione

o al cui scambio è diretta l’attività dell’impresa (“beni merce”)

Corrispettivi della cessione di materie prime, semilavorati ed altri beni mobili (esclusi quelli strumentali) acquistati o prodotti per essere utilizzati nella produzione

Corrispettivi della cessione di azioni non iscritte tra le immobilizzazioni finanziarie

Contributi in denaro ed in natura spettanti in base a contratto

Contributi in conto esercizio spettanti in base a norme di legge

Valore normale dei beni prodotti o scambiati dall’impresa destinati al consumo personale o familiare dell’imprenditore

Слайд 108

PLUSVALENZE (art. 86) e MINUSVALENZE (art. 101)

Sono generate

da beni differenti rispetto a quelli idonei a produrre

ricavi ossia da beni pluriennali strumentali all’esercizio dell’impresa

Corrispettivo da cessione

Valore fiscalmente riconosciuto (costo di acq. al netto degli ammortamenti)

= Plusvalenza/Minusvalenza

Tassazione integrale o differita in 5 esercizi a partire da quello in cui la plusvalenza è realizzata.

Слайд 109

PLUSVALENZE ESENTI (art. 87) – cenni

Sono generate

dalla cessione di titoli e quote di partecipazione in

società, detenuti da almeno un anno ed iscritti tra le immobilizzazioni finanziarie

Per il regime vigente la tassazione è riferita alla società che produce il reddito

Esenzione delle plus(minus)valenze realizzate dalle imprese sulle partecipazioni nella misura del 95%

Dividendi esclusi dalla tassazione:

per il 95% se percepiti da società di capitali

Per il 60% se percepiti da società di persone o da imprenditori individuali (analogamente alle persone fisiche per le quali si parla di redditi di capitale)

Слайд 110

SOPRAVVENIENZE (art. 88 e 101)

Elementi reddituali che modificano

operazioni già contabilizzate in precedenti periodi d’imposta

Attive (insussistenza di

costi già dedotti)

es. recupero crediti considerati inesigibili e quindi dedotti in esercizi precedenti, ottenimento di uno sconto sul prezzo di un bene già acquistato

Passive (insussistenza di ricavi già contabilizzati)

es. perdite su crediti relative a ricavi già imputati a precedenti esercizi

Слайд 111

SPESE DI RAPPRESENTANZA

Il co. 33, lett. p)

dell’art. 1 della Legge Finanziaria 2008 modifica l’art. 108,

co. 2, D.P.R. 917/1986, prevedendo nuove modalità di deduzione delle spese di rappresentanza. Tali spese diventano deducibili nel periodo d’imposta di sostenimento, tuttavia, la deduzione è consentita solo per le spese di rappresentanza rispondenti ai requisiti di inerenza e congruità stabiliti con apposito D.M. che deve tenere conto delle seguenti condizioni:

natura e destinazione della spesa;

volume dei ricavi dell’attività caratteristica dell’impresa;

eventuale attività internazionale dell’impresa.

Rimangono comunque deducibili le spese relative a beni distribuiti gratuitamente e il valore unitario risulta elevato fino ad € 50.

Le nuove disposizioni in materia di spese di rappresentanza si applicano con decorrenza dall’esercizio successivo a quello in corso al 31.12.2007

Слайд 112

L’AMMORTAMENTO DEI BENI STRUMENTALI

Fino al periodo d’imposta 2007

La

deducibilità delle quote di ammortamento calcolate sui beni strumentali

è ammessa nel limite dei coefficienti ministeriali stabiliti con il D.M. 31 dicembre 1988 con riferimento ai diversi settori di attività:

L’aliquota di ammortamento fiscalmente deducibile deve essere ridotta alla metà nel periodo d’imposta di entrata in funzione del bene;

La deduzione degli ammortamenti può eccedere il limite posto da detti coefficienti ministeriali nei seguenti casi:

Ammortamento accelerato: in base al comma 3 dell’art. 102, D.P.R. 917/1986 il limite massimo fissato nel decreto ministeriale può essere superato «in proporzione alla più intensa utilizzazione dei beni rispetto a quella normale del settore »;

Ammortamento anticipato: indipendentemente dal deperimento del bene, il secondo periodo del comma 3 dell’art. 102, D.P.R. 917/1986 prevede la possibilità di effettuare un ammortamento superiore al limite fiscalmente ammissibile, aumentando sino a due volte la misura dei coefficienti stabiliti nel citato decreto, limitatamente ai primi tre esercizi se il bene è nuovo oppure al primo esercizio se il bene è stato già utilizzato da parte di un altro soggetto (ossia il bene è usato);

Cespiti minimi: il comma 5 del citato art. 102 prevede la possibilità di dedurre integralmente nell’esercizio di sostenimento il costo di acquisizione dei beni strumentali di valore unitario inferiore ad € 516,46.

Слайд 113

L’AMMORTAMENTO DEI BENI STRUMENTALI

Dal periodo d’imposta 2008:

L’art. 1,

commi 33, lett. n) e 34, della Finanziaria 2008

ha abrogato il comma 3 dell’art. 102, D.P.R. 917/1986 a decorrere dal periodo d’imposta successivo a quello in corso al 31 dicembre 2007. Pertanto, è stata eliminata per le imprese la possibilità di dedurre:

L’ammortamento anticipato nei primi tre anni di utilizzo dei beni;

L’ammortamento accelerato in ragione del più intenso utilizzo del bene rispetto a quello normale di settore.

In alternativa all’ammortamento ordinario, potrà essere effettuato l’ammortamento integrale dei beni aventi un valore non superiore a 516,46 euro, dato che questa specifica disposizione non è stata oggetto di modifica.

Слайд 114

F. REDDITI DIVERSI (ARTT. 67 -71 TUIR)

Art. 67,

c. 1: I Redditi Diversi comprendono categorie di reddito

non riconducibili ai redditi di capitale e non conseguiti nell’esercizio di arti e professioni o imprese commerciali né in relazione all’attività di lavoro dipendente.

Soggetti passivi:

P.F. residenti che percepiscono tali proventi al di fuori di imprese, arti e professioni, lavoro dipendente.

P.F. non residenti che percepiscono tali proventi derivanti da attività svolte nel territorio dello Stato o relativi a beni, incluse le azioni, che si trovano nel territorio nazionale (es. plusvalenze da cessione di partecipazioni in società non residenti, sono imponibili se i titoli si trovano in Italia)

Proventi derivanti dall’impiego del capitale in cui possono

derivare utili o perdite in dipendenza di un evento incerto

(norma di chiusura)

Слайд 115

F. REDDITI DIVERSI (ARTT. 67 -71 TUIR)

Il previgente

DPR. 597/1973 all’art. 80 prevedeva una norma di chiusura

del sistema:

“alla formazione del Reddito Complessivo concorre ogni altro reddito diverso da quelli espressamente considerati dalla legge”.

Con l’attuale Tuir si privilegia il metodo casistico (elencazione) delle fattispecie reddituali rientranti nella categoria dei redditi diversi.

Elementi caratteristici dei Redditi Diversi:

Metodo casistico

Regimi sostitutivi con finalità agevolative

Слайд 116

F. REDDITI DIVERSI (ARTT. 67 -71 TUIR)

PLUSVALENZE

Differenza positiva

tra il corrispettivo percepito ed il costo di acquisto.

L’art.

67 individua 6 tipi di plusvalenze imponibili:

1° gruppo - Plusvalenze immobiliari (il prezzo di acquisto è aumentato dei costi sostenuti) ex art. 67 lett. a) e b).

Lett. a):

plusvalenze derivanti da cessione di terreni che sono stati oggetto di opere di lottizzazione;

plusvalenze derivanti da cessioni di edifici costruiti su questi terreni da parte di colui che li ha lottizzati.

Queste plusvalenze sono tassate in qualsiasi momento avvenga la cessione.

Слайд 117

F. REDDITI DIVERSI (ARTT. 67 -71 TUIR)

Lett. b):

plusvalenze

derivanti da cessioni a titolo oneroso di beni immobili

acquistati o costruiti da non più di 5 anni;

Sono esenti se la plusvalenza deriva dalla vendita della prima casa o di beni immobili acquisiti a titolo di successione o di donazione.

plusvalenze derivanti da cessioni a titolo oneroso di aree edificabili.

Слайд 118

F. REDDITI DIVERSI (ARTT. 67 -71 TUIR)

2° gruppo

- Plusvalenze su partecipazioni sociali e su titoli e

strumenti finanziari (capital gains).

Plusvalenze da partecipazioni:

Qualificate (lett. c)

Non qualificate (lett. c bis)

Si considerano qualificate le partecipazioni che rappresentano almeno il 2% (società quotate) o il 20% (società non quotate) dei diritti di voto esercitabili in assemblea ordinaria ovvero il 5% (società quotate) o il 25% (società quotate) del capitale sociale.

Plusvalenze realizzate mediante rapporti di natura finanziaria o rapporti attraverso cui possono essere conseguite differenze positive o negative in dipendenza di un evento incerto (redditi conseguiti mediante contratti a termine e prodotti derivati es. swap, option, future, ecc.)

Слайд 119

F. REDDITI DIVERSI (ARTT. 67 -71 TUIR)

REDDITI DERIVANTI

DA PREMI E VINCITE

Lotterie, concorsi a premio, scommesse

Premi derivanti

da giochi di abilità o dalla sorte

Premi attribuiti in riconoscimento di particolari meriti artistici, scientifici, sociali.

Tali redditi concorrono alla formazione del reddito complessivo al lordo e per cassa.

Слайд 120

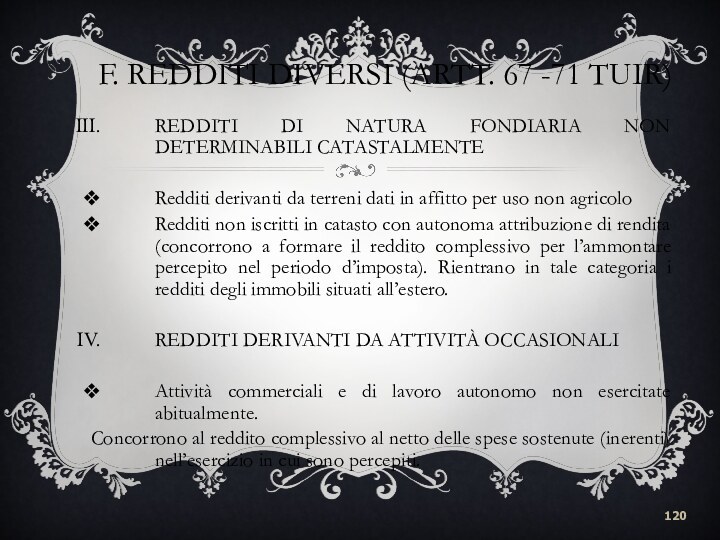

F. REDDITI DIVERSI (ARTT. 67 -71 TUIR)

REDDITI DI

NATURA FONDIARIA NON DETERMINABILI CATASTALMENTE

Redditi derivanti da terreni dati

in affitto per uso non agricolo

Redditi non iscritti in catasto con autonoma attribuzione di rendita (concorrono a formare il reddito complessivo per l’ammontare percepito nel periodo d’imposta). Rientrano in tale categoria i redditi degli immobili situati all’estero.

REDDITI DERIVANTI DA ATTIVITÀ OCCASIONALI

Attività commerciali e di lavoro autonomo non esercitate abitualmente.

Concorrono al reddito complessivo al netto delle spese sostenute (inerenti) nell’esercizio in cui sono percepiti.

Слайд 121

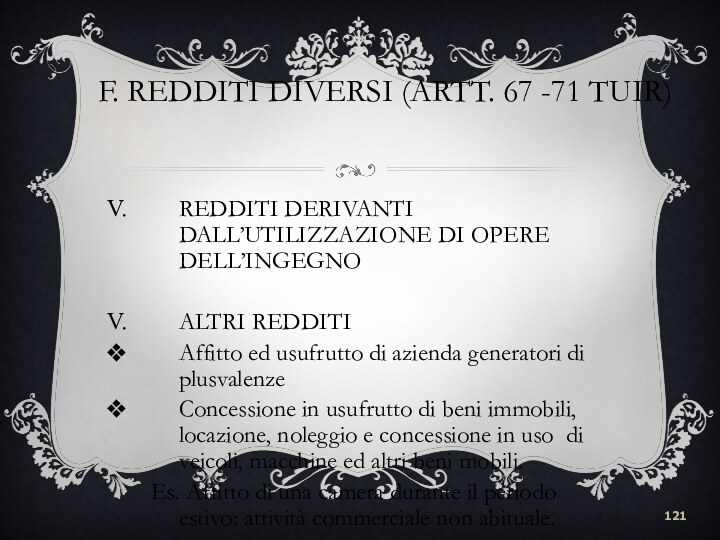

F. REDDITI DIVERSI (ARTT. 67 -71 TUIR)

REDDITI DERIVANTI

DALL’UTILIZZAZIONE DI OPERE DELL’INGEGNO

ALTRI REDDITI

Affitto ed usufrutto di azienda

generatori di plusvalenze

Concessione in usufrutto di beni immobili, locazione, noleggio e concessione in uso di veicoli, macchine ed altri beni mobili.

Es. Affitto di una camera durante il periodo estivo: attività commerciale non abituale.

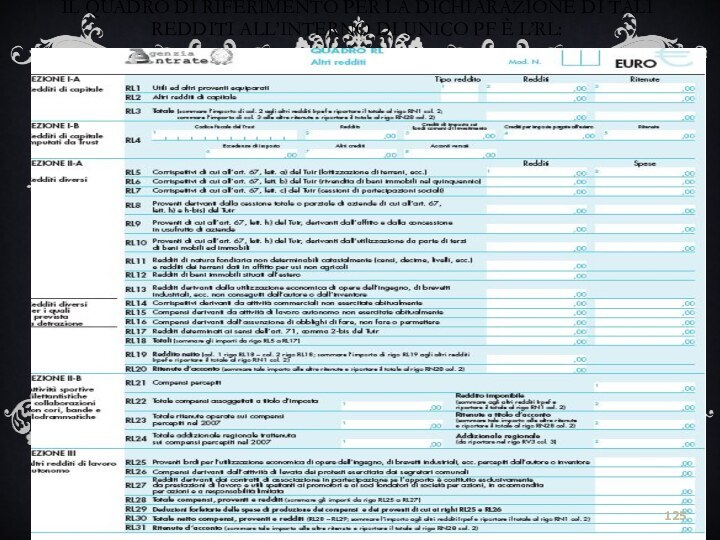

Слайд 122

MODALITÀ DI TASSAZIONE DEI REDDITI DIVERSI

La regola generale

per la tassazione di tali redditi è costituita dal

principio di cassa.

PLUSVALENZE IMMOBILIARI:

prezzo di cessione – prezzo di acquisto (o costo di costruzione)

Слайд 123

MODALITÀ DI TASSAZIONE DEI REDDITI DIVERSI

PLUSVALENZE DA PARTECIPAZIONI

SOCIALI (ART. 68, C. 3):

corrispettivo percepito - costo o

valore di acquisto (aumentato degli oneri inerenti alla produzione)

Plusvalenze nette (al netto di eventuali minusvalenze su partecipazioni qualificate)

Se Plusvalenze nette<0, l’eccedenza può essere portata in deduzione delle plusvalenze >0 dei periodi d’imposta successivi (non oltre il quarto)

– le plusvalenze connesse a partecipazioni in società residenti in un

paese a regime fiscale privilegiato sono interamente inserite

nella base imponibile IRPEF;

– le plusvalenze connesse a partecipazioni qualificate (in società non

residenti in un paese a regime fiscale privilegiato) sono inserite, per

il 40% del loro valore, nella base imponibile IRPEF (Partecipation Exemption);

Слайд 124

MODALITÀ DI TASSAZIONE DEI REDDITI DIVERSI

Le plusvalenze connesse

a partecipazioni non qualificate (in società non residenti in

un paese a regime fiscale privilegiato) e tutti gli altri redditi diversi non rientrano nella base imponibile IRPEF e sono sottoposti a regimi sostitutivi (aliquota 12,5%).

I Regimi di tassazione delle partecipazioni non qualificate:

Regime Ordinario della dichiarazione (regime non anonimo ma soggetto a monitoraggio)

Regime Opzionale del risparmio amministrato

(il sostituto/intermediario provvede ad effettuare il prelievo della ritenuta per ciascuna operazione posta in essere)

Regime Opzionale del risparmio gestito

(il sostituto/intermediario provvede ad effettuare il prelievo della ritenuta non sulla singola operazione ma sul risultato complessivo della gestione maturato nel periodo d’imposta)