- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Маркетинговые исследования в промышленной среде

Содержание

- 2. Основные вопросы:Актуальность исследований промышленных рынков.Этапы

- 3. Ключевые понятияАтомизированные рынки – рынки, на которых

- 4. Ключевые понятияИндекс рыночной концентрации Геффинделя – Гришмана

- 5. Актуальность исследований промышленных рынков Назначение исследований:информационная поддержка управленческих

- 6. Актуальность исследований промышленных рынков: Факторы, повышающие значимость:высокая зависимость

- 7. Организация исследований:собственные отделы исследований;объединенные усилия нескольких функциональных

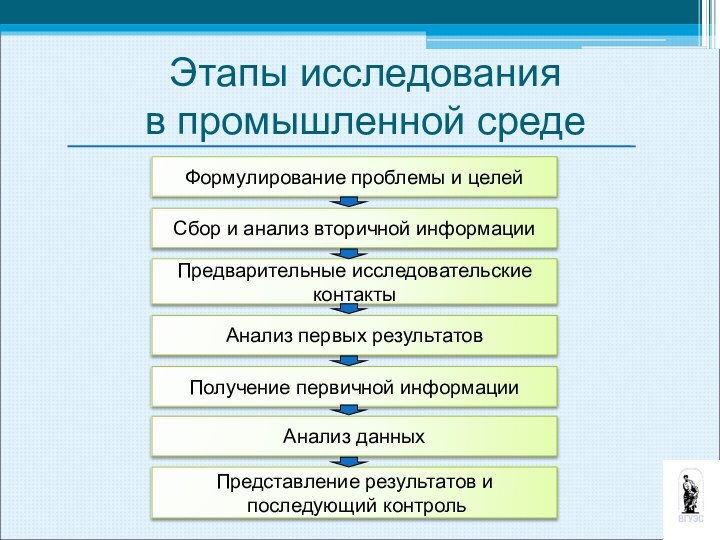

- 8. Этапы исследования в промышленной средеФормулирование

- 9. Этап 3 - Предварительные

- 10. Источники информации: официальная статистика, профессиональные ассоциации,

- 11. Особенности планирования промышленной выборки:Выборка охватывает предприятия.Выборка невелика

- 12. Особенности планирования промышленной выборки:В случае атомизированных рынков:

- 13. Специфика опроса в промышленной средеОсновные способы опроса:

- 14. Специфика опроса в промышленной среде: Более высокие

- 15. 2) Сведения о формах и способах конечного

- 16. Направления исследований промышленных рынков: Определение размеров рынка.

- 17. Направления исследований: определение размеров рынка 1)

- 18. 1) Данные, характеризующие общий сбыт: Для производителя

- 19. 3) Территориальный анализ рынка:Информация необходима: при

- 20. 3) Территориальный анализ рынка:Определение соотношения долей

- 21. 4) Размеры рынка для новых товаров: Две

- 22. 4) Размеры рынка для новых товаров:Оценка потенциальной

- 23. 4) Размеры рынка для новых товаров:Оценка потенциальной

- 24. Источники данных:Счета-фактуры, выписываемые при отгрузке каждой партии

- 25. Анализируемые показатели:Объем закупок отдельным клиентом.Уровень продаж конкретного

- 26. Анализируемые показатели:Анализ устойчивых тенденций (сравнительный анализ результатов

- 27. Основные этапы: 1) Оценка ожидаемого объема

- 28. Метод 1:Оценка ожидаемого уровня деловой активности на

- 29. Метод 2:Прогнозирование путем суммирования оценочных показателей сбыта

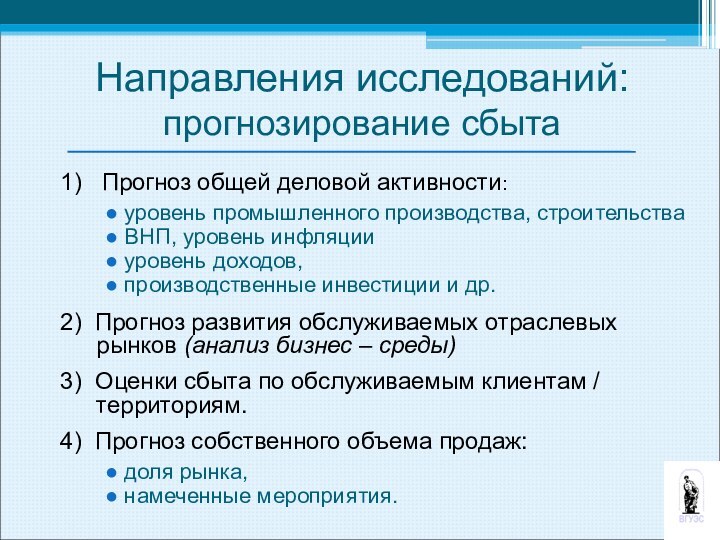

- 30. 1) Прогноз общей деловой активности:уровень промышленного

- 31. Направления исследований: покупательские предпочтения Различия и закономерности

- 32. Какие виды функциональной деятельности затрагиваются при закупке?

- 33. Ускорение общих темпов НТП возникновение и

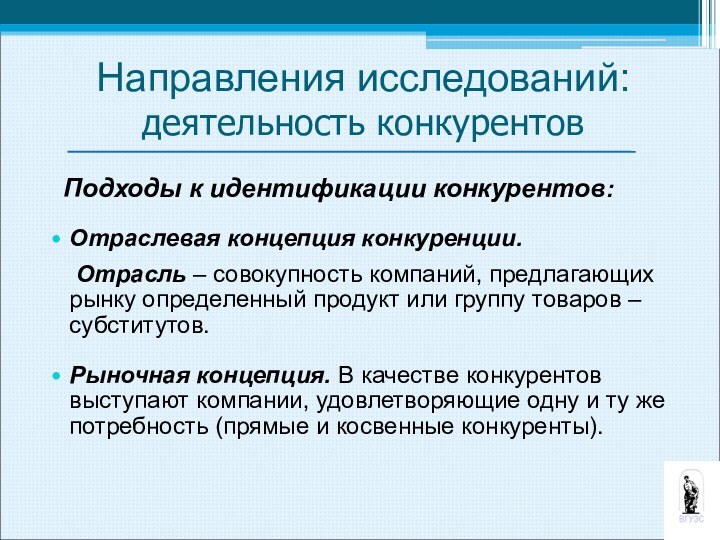

- 34. Отраслевая концепция конкуренции. Отрасль –

- 35. Количество производителей Степень дифференцирования продукта Высота

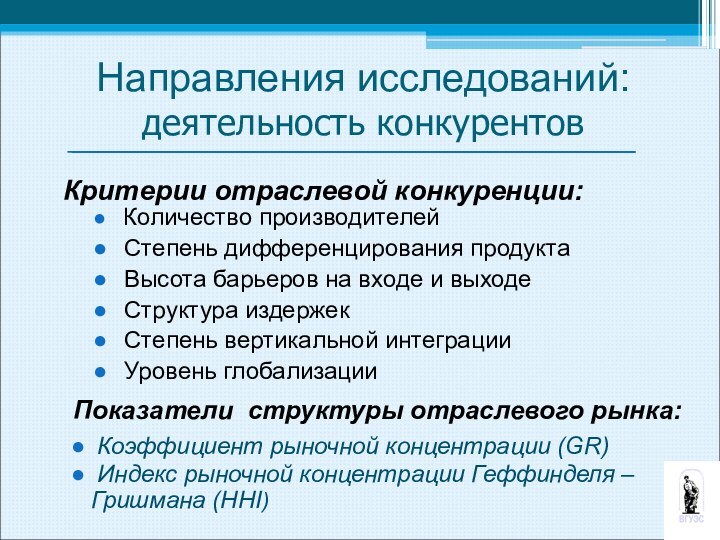

- 36. Коэффициент рыночной концентрации GR –процентное отношение объемов

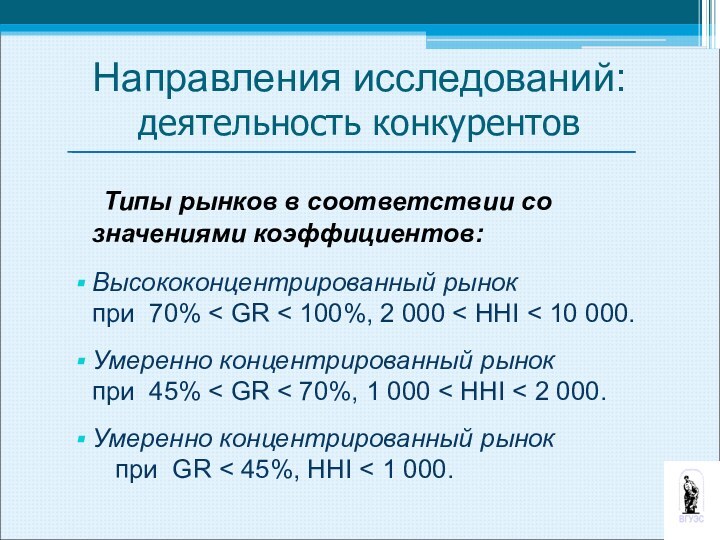

- 37. Направления исследований: деятельность конкурентовИндекс рыночной концентрации Геффинделя

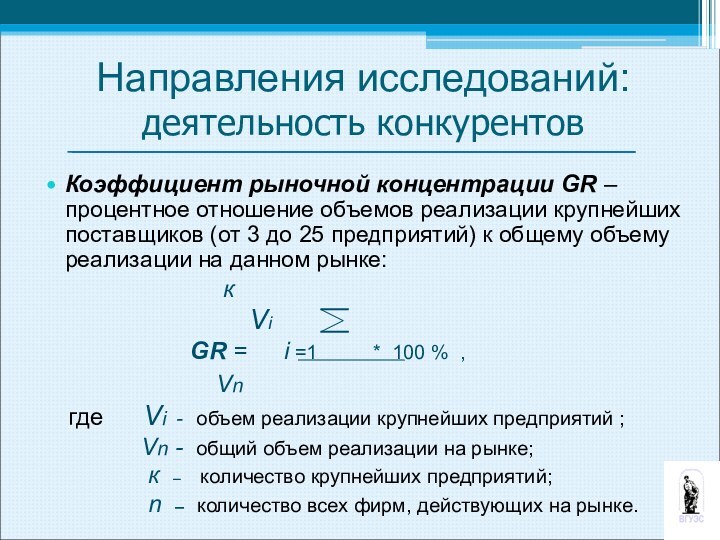

- 38. Направления исследований: деятельность конкурентов Типы рынков

- 39. Направления исследований: деятельность конкурентов Система наблюдения

- 40. Интересующие вопросы:удельный вес продукции каждого поставщика в

- 41. Источники информации:опубликованные и открытые материалы,раскрытие

- 42. Анализ информации:1. Идентификация прямых и косвенных конкурентов.

- 43. Конкуренты: согласие или войны?Слабая конкурентная дифференциация –

- 44. Вопросы для самоконтроля:Сформулируйте особенности маркетинговых исследований.Опишите

- 45. Рекомендуемая литератураАлешина И. В. Поведение потребителей: учебник

- 46. Скачать презентацию

- 47. Похожие презентации

Слайд 2

Основные вопросы:

Актуальность исследований промышленных рынков.

Этапы исследования

в промышленной среде.

направления исследований промышленных рынков.

Слайд 3

Ключевые понятия

Атомизированные рынки – рынки, на которых потенциальные

потребители представлены большим количеством предприятий разных размеров и сфер

деятельности.Потенциальная емкость рынка — показатель общего объема закупок, которые могут быть совершены в течение определенного отрезка времени всеми покупателями в рамках отрасли / территории.

Коэффициент рыночной концентрации GR –процентное отношение объемов реализации продукции крупнейших поставщиков (от 3 до 25 предприятий) к общему объему реализации на данном рынке.

Слайд 4

Ключевые понятия

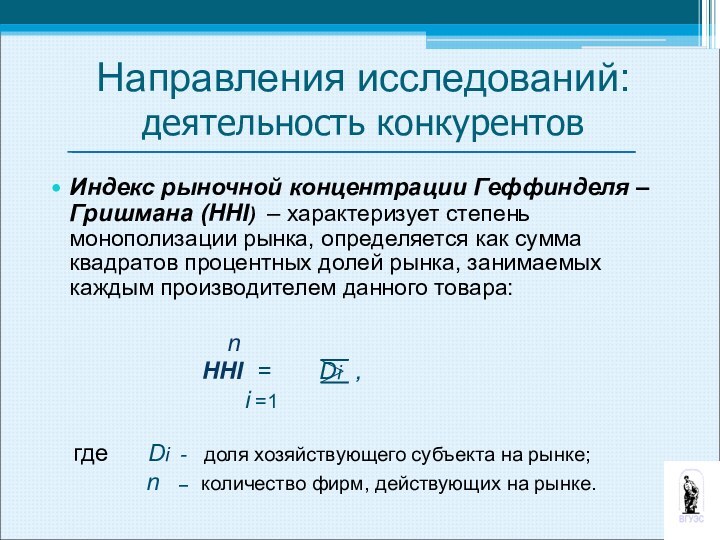

Индекс рыночной концентрации Геффинделя – Гришмана (HHI)

– характеризует степень монополизации рынка, определяется как сумма квадратов

процентных долей рынка, занимаемых каждым производителем данного товара.

Слайд 5

Актуальность исследований промышленных рынков

Назначение исследований:

информационная поддержка управленческих решений;

снижение элемента неопределенности и риска в производственной и сбытовой

деятельности компаний.

Слайд 6

Актуальность исследований промышленных рынков:

Факторы, повышающие значимость:

высокая зависимость от

изменения макросреды;

постоянные колебания коньюктуры рынка ППТН;

поток новых товаров и

материалов, новые технологии;изменение производственных процессов (механизация и автоматизация);

зависимость от состояния конечного рынка;

изолированность потребителя ППТН.

Слайд 7

Организация исследований:

собственные отделы исследований;

объединенные усилия нескольких функциональных и

оперативных подразделений компании;

сторонние специализированные исследовательские организации

(исследования рынка, рекламы, сбыта и т.д.) Актуальность исследований промышленных рынков:

Слайд 8

Этапы исследования

в промышленной среде

Формулирование проблемы и

целей

Анализ данных

Сбор и анализ вторичной информации

Получение первичной информации

Представление результатов

ипоследующий контроль

Предварительные исследовательские

контакты

Анализ первых результатов

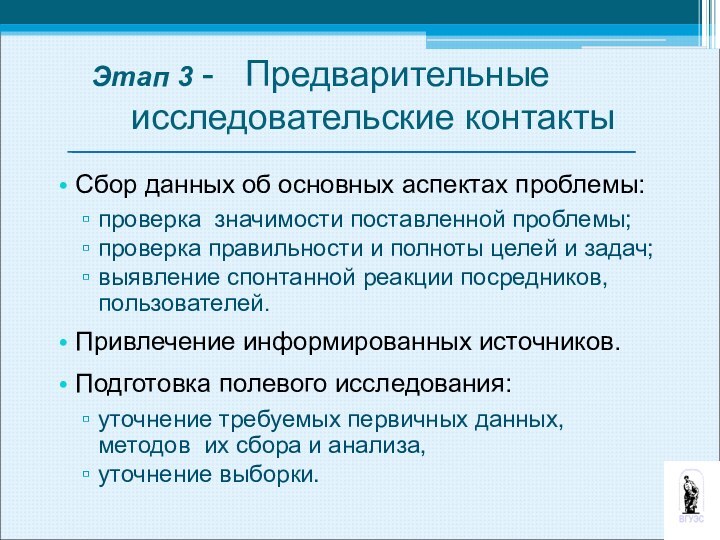

Слайд 9 Этап 3 - Предварительные

исследовательские контакты

Сбор данных об основных аспектах проблемы:

проверка значимости поставленной

проблемы;проверка правильности и полноты целей и задач;

выявление спонтанной реакции посредников, пользователей.

Привлечение информированных источников.

Подготовка полевого исследования:

уточнение требуемых первичных данных, методов их сбора и анализа,

уточнение выборки.

Слайд 10

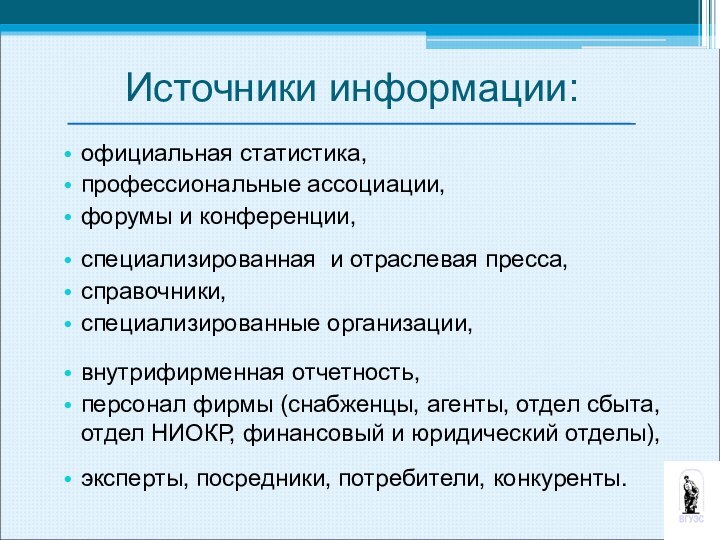

Источники информации:

официальная статистика,

профессиональные ассоциации,

форумы

и конференции,

специализированная и отраслевая пресса,

справочники,

специализированные организации,

внутрифирменная отчетность,

персонал фирмы (снабженцы,

агенты, отдел сбыта, отдел НИОКР, финансовый и юридический отделы),эксперты, посредники, потребители, конкуренты.

Слайд 11

Особенности планирования промышленной выборки:

Выборка охватывает предприятия.

Выборка невелика

(исключение - атомизированные рынки).

Перестановки в выборке невозможны.

Выборку принято разбивать по признаку размера компаний:

крупные предприятия - полный охват,

средние и мелкие фирмы - избирательный подход

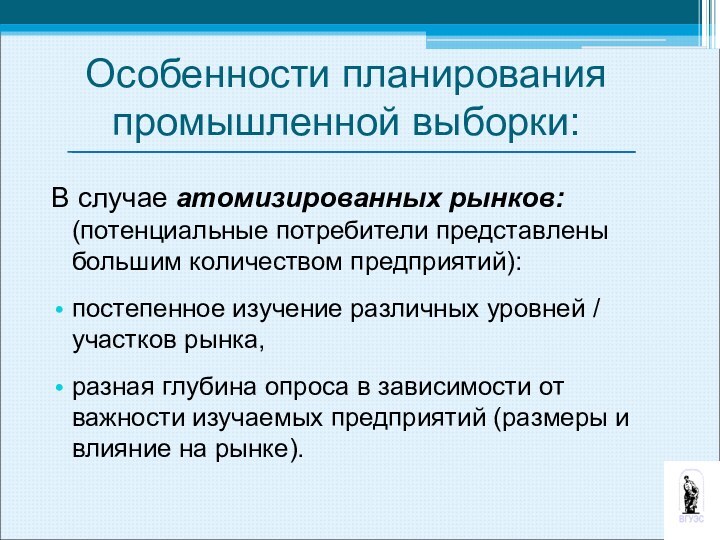

Слайд 12

Особенности планирования промышленной выборки:

В случае атомизированных рынков: (потенциальные

потребители представлены большим количеством предприятий):

постепенное изучение различных уровней /

участков рынка, разная глубина опроса в зависимости от важности изучаемых предприятий (размеры и влияние на рынке).

Слайд 13

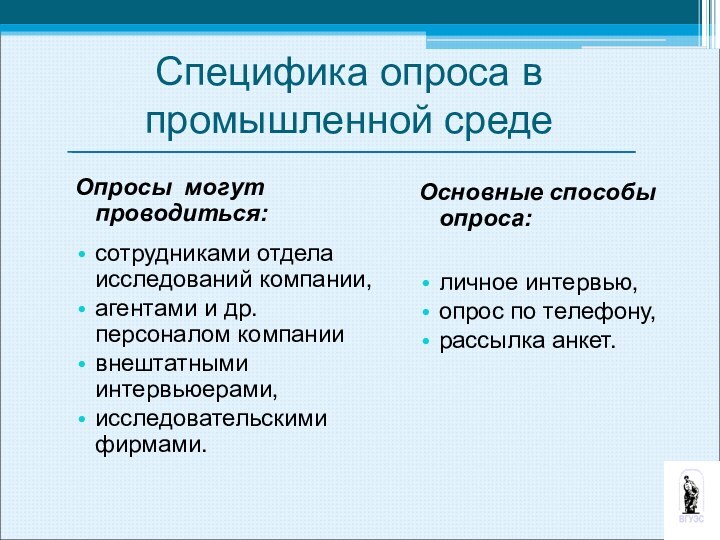

Специфика опроса в промышленной среде

Основные способы опроса:

личное

интервью,

опрос по телефону,

рассылка анкет.

Опросы могут проводиться:

сотрудниками отдела

исследований компании,агентами и др. персоналом компании

внештатными интервьюерами,

исследовательскими фирмами.

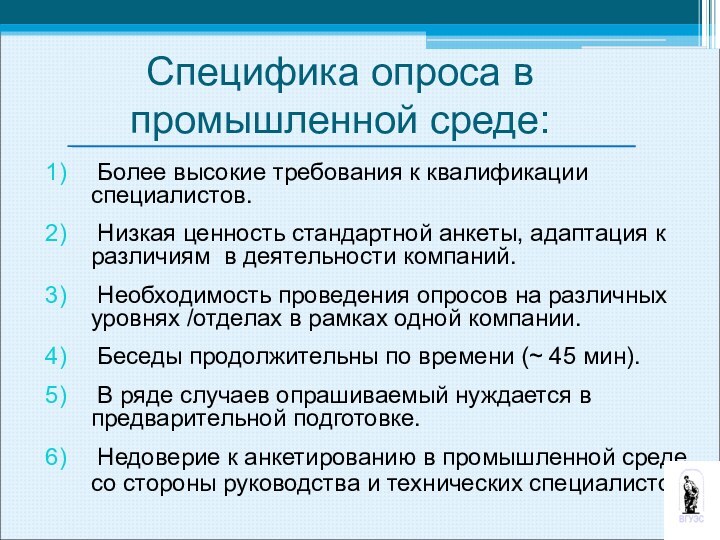

Слайд 14

Специфика опроса в промышленной среде:

Более высокие требования

к квалификации специалистов.

Низкая ценность стандартной анкеты, адаптация

к различиям в деятельности компаний. Необходимость проведения опросов на различных уровнях /отделах в рамках одной компании.

Беседы продолжительны по времени (~ 45 мин).

В ряде случаев опрашиваемый нуждается в предварительной подготовке.

Недоверие к анкетированию в промышленной среде со стороны руководства и технических специалистов.

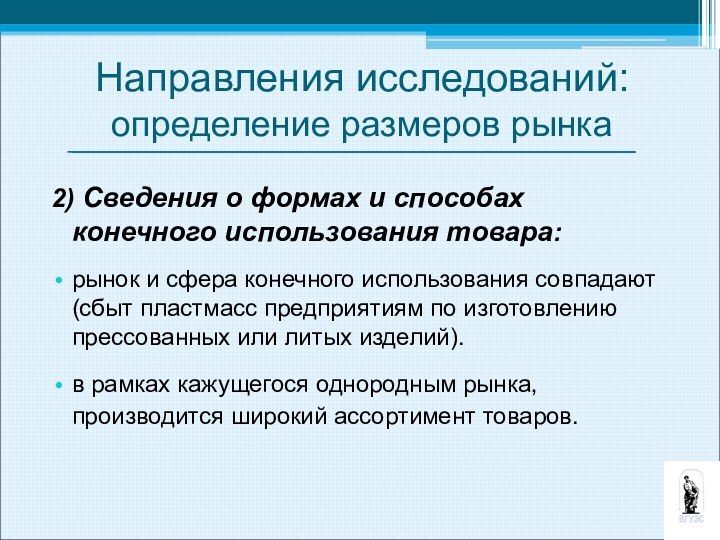

Слайд 15 2) Сведения о формах и способах конечного использования

товара:

рынок и сфера конечного использования совпадают (сбыт пластмасс

предприятиям по изготовлению прессованных или литых изделий).в рамках кажущегося однородным рынка, производится широкий ассортимент товаров.

Направления исследований: определение размеров рынка

Слайд 16

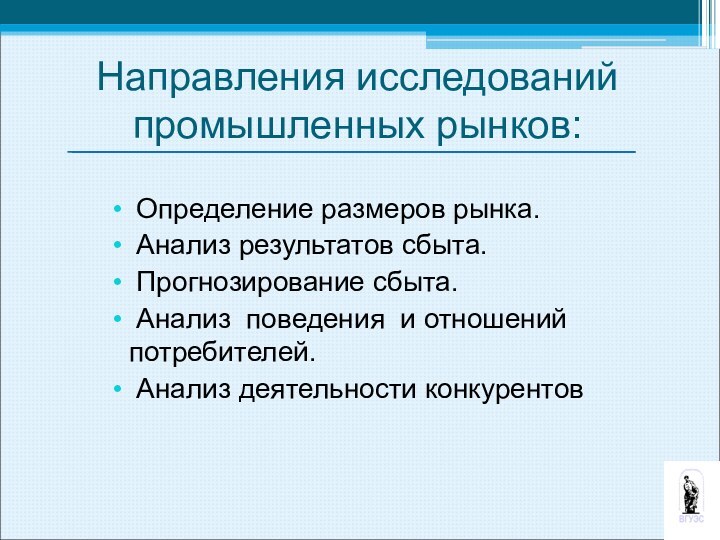

Направления исследований промышленных рынков:

Определение размеров рынка.

Анализ

результатов сбыта.

Прогнозирование сбыта.

Анализ поведения и отношений потребителей.

Анализ деятельности конкурентов

Слайд 17

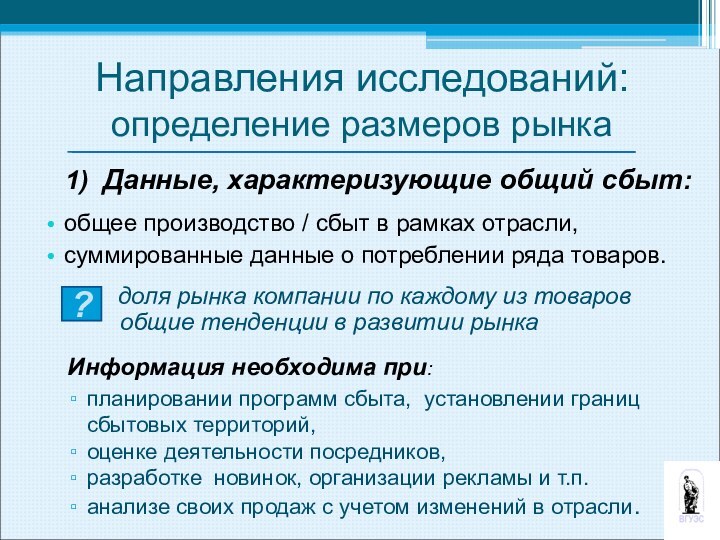

Направления исследований: определение размеров рынка

1)

Данные, характеризующие общий сбыт:

общее производство / сбыт в

рамках отрасли, суммированные данные о потреблении ряда товаров.

доля рынка компании по каждому из товаров

общие тенденции в развитии рынка

Информация необходима при:

планировании программ сбыта, установлении границ сбытовых территорий,

оценке деятельности посредников,

разработке новинок, организации рекламы и т.п.

анализе своих продаж с учетом изменений в отрасли.

?

Слайд 18

1) Данные, характеризующие общий сбыт:

Для производителя товаров,

имеющих вертикальный рынок: сбор данных об обслуживаемой отрасли

промышленности.Производителю товаров, имеющих горизонтальный рынок: характеристики всех составляющих рынок отраслевых секторов.

Направления исследований: определение размеров рынка

Слайд 19

3) Территориальный анализ рынка:

Информация необходима: при планировании,

контроле программ сбыта и продвижения

Определение территориальных границ рынка:

разбивка рынка

по одному / нескольким показателям на географические зоны;разбивка рынка товара по отраслевому признаку.

Определение количества и размера компаний в каждом географической зоне рынка.

Направления исследований: определение размеров рынка

Слайд 20

3) Территориальный анализ рынка:

Определение соотношения долей рынка

между отдельными отраслями. На основе установленного соотношения -

разбивка объемов сбыта по географическим районам (в качестве масштаба - численность работников и др. показатели).На основе внутренней информации оценка потребности каждого клиента (если есть опыт работы в отрасли). Результаты оценки суммируются отдельно по каждой географической зоне.

Направления исследований: определение размеров рынка

Слайд 21

4) Размеры рынка для новых товаров:

Две ситуации:

отраслевые

рынки и формы конечного использования новых товаров известны заранее;

структура

рынка очевидна лишь по прошествии времени:закупка пробных партий новинок,

возможны изменения конечного продукта изменения предпочтений собственной клиентуры,

требуется доработка новинки.

Направления исследований: определение размеров рынка

Слайд 22

4) Размеры рынка для новых товаров:

Оценка потенциальной емкости

рынка — показатель общего объема закупок, которые могут быть

совершены в течение определенного отрезка времени всеми покупателями в рамках отрасли / территории.Метод формирования рынка – выявление перспективных покупателей на каждом рынке и оценка их покупательской способности. Стандартная отраслевая классификация.

Направления исследований: определение размеров рынка

Слайд 23

4) Размеры рынка для новых товаров:

Оценка потенциальной емкости

рынка:

общая емкость,

в разбивке по отраслевым рынкам,

по способам конечного

использования товара,по географическим районам.

Направления исследований: определение размеров рынка

Слайд 24

Источники данных:

Счета-фактуры, выписываемые при отгрузке каждой партии товара

клиенту.

Портфель невыполненных заказов - ведется в случаях, когда

товары производятся после получения заказов с разрывом во времени. Портфель невыполненных заказов может не совпадать с показателями последующих отгрузок.

!

Направления исследований: анализ сбыта

Слайд 25

Анализируемые показатели:

Объем закупок отдельным клиентом.

Уровень продаж конкретного товара

конкретному клиенту (основная единица сбыта).

Величина разового заказа.

Разбивка общих

продаж по группам клиентов (по сферам деятельности и т.д.).Показатели реализации по территориям (подразделениям сбыта, типам посредников и т.д.)

Направления исследований: анализ сбыта

Слайд 26

Анализируемые показатели:

Анализ устойчивых тенденций (сравнительный анализ результатов продаж

по периодам):

выявление изменений и сезонных колебаний в сбыте.

Анализ доли рынка и ее динамики (сопоставление результатов сбыта компании с показателями продаж по отрасли в целом):

выявление сильных / слабых сторон в товарной и сбытовой деятельности,

неиспользованных возможностей для роста сбыта.

Направления исследований: анализ сбыта

Слайд 27

Основные этапы:

1) Оценка ожидаемого объема продаж

конкретных товаров на конкретных территориях и отраслевых рынках.

2)

Корректировка результатов оценки в соответствии с планируемыми маркетинговыми усилиями на прогнозируемый период.Основа прогнозирования сбыта:

знание размеров рынка и его тенденций,

опыт прошлой деятельности (результаты анализа сбыта).

Направления исследований: прогнозирование сбыта

Слайд 28

Метод 1:

Оценка ожидаемого уровня деловой активности на предстоящий

период.

Прогноз вероятной валовой выручки от продаж.

Разбивка полученного показателя

по товарным группам, группам клиентов, географическим зонам. Корректировка результатов с учетом факторов, оказывающих влияние на сбыт в отдельной группе или территории.

Направления исследований: прогнозирование сбыта

Слайд 29

Метод 2:

Прогнозирование путем суммирования оценочных показателей сбыта на

каждом отраслевом рынке, обслуживаемом компанией.

прогноз предполагаемого уровня продаж

по каждому клиенту. Соотнесение результатов оценки с ожидаемыми перспективами развития сферы деятельности производителя.

Направления исследований: прогнозирование сбыта

Слайд 30

1) Прогноз общей деловой активности:

уровень промышленного производства,

строительства

ВНП, уровень инфляции

уровень доходов,

производственные инвестиции и др.

2)

Прогноз развития обслуживаемых отраслевых рынков (анализ бизнес – среды)3) Оценки сбыта по обслуживаемым клиентам / территориям.

4) Прогноз собственного объема продаж:

доля рынка,

намеченные мероприятия.

Направления исследований: прогнозирование сбыта

Слайд 31

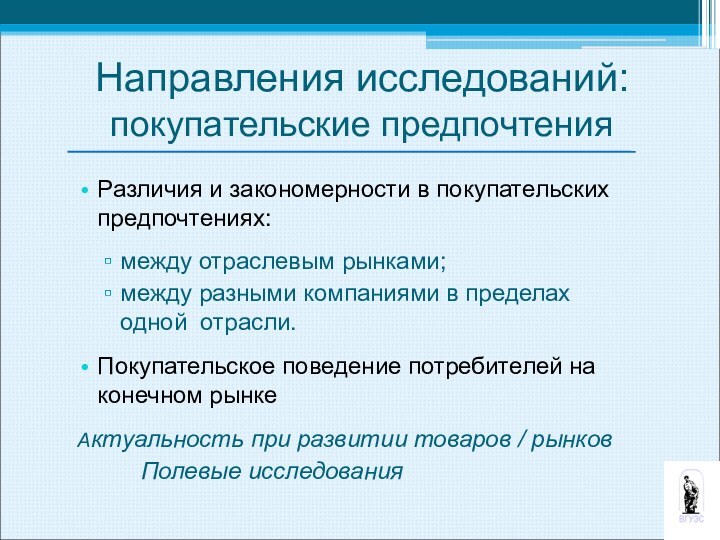

Направления исследований: покупательские предпочтения

Различия и закономерности в

покупательских предпочтениях:

между отраслевым рынками;

между разными компаниями в пределах

одной отрасли.Покупательское поведение потребителей на конечном рынке

Актуальность при развитии товаров / рынков

Полевые исследования

Слайд 32

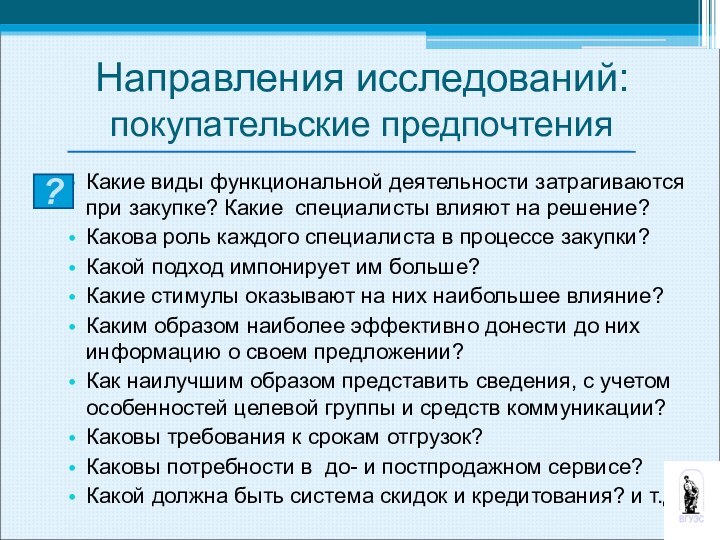

Какие виды функциональной деятельности затрагиваются

при закупке? Какие специалисты

влияют на решение?

Какова роль каждого специалиста в процессе закупки?

Какой

подход импонирует им больше?Какие стимулы оказывают на них наибольшее влияние?

Каким образом наиболее эффективно донести до них информацию о своем предложении?

Как наилучшим образом представить сведения, с учетом особенностей целевой группы и средств коммуникации?

Каковы требования к срокам отгрузок?

Каковы потребности в до- и постпродажном сервисе?

Какой должна быть система скидок и кредитования? и т.д.

Направления исследований: покупательские предпочтения

?

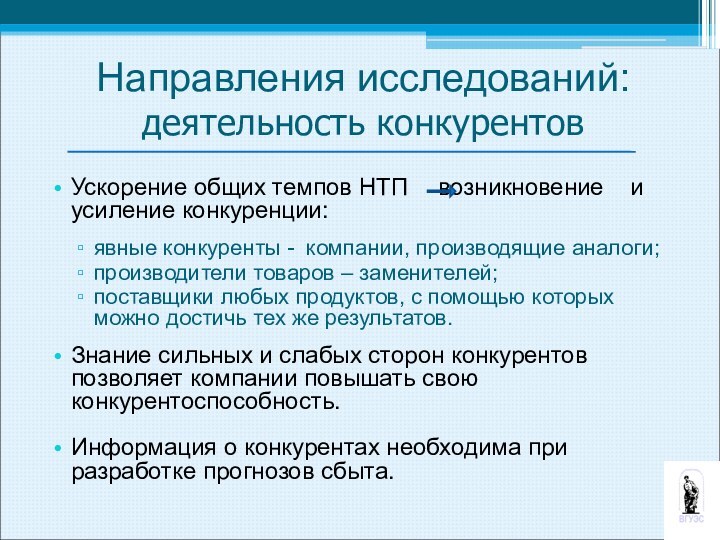

Слайд 33 Ускорение общих темпов НТП возникновение и усиление

конкуренции:

явные конкуренты - компании, производящие аналоги;

производители товаров – заменителей;

поставщики любых продуктов, с помощью которых можно достичь тех же результатов.

Знание сильных и слабых сторон конкурентов позволяет компании повышать свою конкурентоспособность.

Информация о конкурентах необходима при разработке прогнозов сбыта.

Направления исследований: деятельность конкурентов

Слайд 34

Отраслевая концепция конкуренции.

Отрасль – совокупность

компаний, предлагающих рынку определенный продукт или группу товаров

– субститутов.Рыночная концепция. В качестве конкурентов выступают компании, удовлетворяющие одну и ту же потребность (прямые и косвенные конкуренты).

Подходы к идентификации конкурентов:

Направления исследований: деятельность конкурентов

Слайд 35

Количество производителей

Степень дифференцирования продукта

Высота барьеров

на входе и выходе

Структура издержек

Степень вертикальной интеграции

Уровень глобализацииПоказатели структуры отраслевого рынка:

Коэффициент рыночной концентрации (GR)

Индекс рыночной концентрации Геффинделя – Гришмана (HHI)

Критерии отраслевой конкуренции:

Направления исследований: деятельность конкурентов

Слайд 36

Коэффициент рыночной концентрации GR –процентное отношение объемов реализации

крупнейших поставщиков (от 3 до 25 предприятий) к общему

объему реализации на данном рынке:к

Vi

GR = i =1 * 100 % ,

Vn

где Vi - объем реализации крупнейших предприятий ;

Vn - общий объем реализации на рынке;

к – количество крупнейших предприятий;

n – количество всех фирм, действующих на рынке.

Направления исследований: деятельность конкурентов

Слайд 37

Направления исследований: деятельность конкурентов

Индекс рыночной концентрации Геффинделя –

Гришмана (HHI) – характеризует степень монополизации рынка, определяется как

сумма квадратов процентных долей рынка, занимаемых каждым производителем данного товара:n

HHI = Di ,

i =1

где Di - доля хозяйствующего субъекта на рынке;

n – количество фирм, действующих на рынке.

Слайд 38

Направления исследований: деятельность конкурентов

Типы рынков в

соответствии со значениями коэффициентов:

Высококонцентрированный рынок

при 70% < GR < 100%, 2 000 < HHI < 10 000. Умеренно концентрированный рынок при 45% < GR < 70%, 1 000 < HHI < 2 000.

Умеренно концентрированный рынок

при GR < 45%, HHI < 1 000.

Слайд 39

Направления исследований: деятельность конкурентов

Система наблюдения за

конкурентами:

1) Определение круга информации о конкурентах.

2) Определение источников

информации.3) Сбор данных.

4) Проверка и анализ данных.

5) Обеспечение управленческих решений.

Слайд 40

Интересующие вопросы:

удельный вес продукции каждого поставщика в общем

сбыте,

основные цели и планы конкурентов,

организационная структура,

данные о

результатах финансовой деятельности,применяемая политика цен,

информация об отношениях с наиболее важными клиентами и т.д.

Направления исследований: деятельность конкурентов

?

Слайд 41

Источники информации:

опубликованные и открытые материалы,

раскрытие сведений

служащими конкурента,

отчеты торгового персонала, личные визиты,

опрос клиентуры и

посредников,отчеты и исследования брокеров фондовых бирж,

сообщения консультантов,

торговые ярмарки, выставки и рекламная продукция конкурентов,

анализ товаров конкурентов,

общие встречи со служащими конкурента.

Направления исследований: деятельность конкурентов

Слайд 42

Анализ информации:

1. Идентификация прямых и косвенных конкурентов.

2.

Определение стратегий и целей конкурентов.

3. Мониторинг планов расширения конкурентов.

4.

Оценка сильных и слабых сторон конкурентов:рыночное предложение,

ресурсы и возможности,

положение на рынке (доля рынка, репутация и т.д.).

5. Выявление собственных преимуществ

6. Выбор конкурентной стратегии.

Направления исследований: деятельность конкурентов

Слайд 43

Конкуренты: согласие или войны?

Слабая конкурентная дифференциация – неустойчивое

равновесие.

Преимущество определяет один фактор - неустойчивое равновесие.

Чем больше значимых

факторов – тем большее число конкурентов могут мирно сосуществовать.С уменьшением количества значимых факторов – уменьшается число конкурентов.

Если отношение долей двух конкурентов равно 2 к 1 – они находятся в состоянии равновесия, при котором повышение доли не рекомендуется.

Направления исследований: деятельность конкурентов

Слайд 44

Вопросы для самоконтроля:

Сформулируйте особенности маркетинговых исследований.

Опишите процесс

исследования на рынках В2В.

Раскройте содержание дополнительных этапов в процессе

исследования.Перечислите возможные источники маркетинговой информации.

Каковы особенности планирования выборки? проведения опросов?

Обоснуйте необходимость проведения качественных исследований.

Каковы основные направления исследований на деловых рынках?

Как оценить потенциальную емкость промышленного рынка?

Назовите основные показатели и источники информации, используемые при анализ сбыта.

Опишите подходы к прогнозированию сбыта.

Расскажите об исследовании конкурентов на рынках В2В.

Каковы более значимые аспекты покупательского поведения?

Слайд 45

Рекомендуемая литература

Алешина И. В. Поведение потребителей: учебник для

студ. вузов. / И. В. Алешина. - М. :

Экономистъ, 2006. - 525 с.Блэкуэлл, Роджер. Поведение потребителей: [учебник для студ. вузов]. : пер. с англ. / Р.Блэкуэлл, П. Миниард, Д. Энджел. - 10-е изд. - СПб. : Питер, 2007. - 944 с.

Меликян О.М. Поведение потребителей: учебное пособие. / О.М. Меликян. – М.: Дашков и К*, 2006. - 260 с.

Гембл П., Стоун М., Вудкок Н. Маркетинг взаимоотношений с потребителями. – М.: ИД «Гранд», 2002. – 255 с.

Котлер Ф., Армстронг Г. и др. Маркетинг менеджмент – М.: Издат. Дом «Вильямс», 2007. – 756 с.