- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Налог на имущество организации

Содержание

- 2. История возникновенияВ налоговую систему РФ налог был

- 3. Важным этапом в развитии имущественного налогообложения стало

- 4. Устанавливая налог, законодательные (представительные) органы субъектов РФ

- 5. Налогоплательщики российские организации;иностранные организации, осуществляющие деятельность

- 6. Не признаются налогоплательщикамиорганизации, являющиеся организаторами Олимпийских игр

- 7. Объект налогообложениядвижимое и недвижимое имущество, учитываемое на

- 8. Объектом налогообложения для иностранных организаций, не осуществляющих

- 9. Не признаются объектами налогообложения земельные участки и

- 10. Налоговая базаНалоговая база определяется налогоплательщиком самостоятельно, как

- 11. Формула для расчета среднегодовой стоимости имуществаS1.01+ S1.02+

- 12. Налоговым периодом признается календарный годОтчетными периодами признаются

- 13. Налоговая ставкаНалоговые ставки устанавливаются законами субъектов Российской

- 14. Налоговые льготыорганизации и учреждения уголовно-исполнительной системы -

- 15. организации, основным видом деятельности которых является производство

- 16. организации - в отношении ледоколов, судов с

- 17. имущество коллегий адвокатов, адвокатских бюро и юридических

- 18. организации - в отношении имущества, учитываемого на

- 19. Порядок исчисления суммы налога и сумм авансовых

- 20. Сумма налога, подлежащая уплате в бюджет, исчисляется

- 21. Сумма авансового платежа по налогу исчисляется по

- 22. Порядок и сроки уплаты налога и авансовых

- 23. Иностранные организации, осуществляющие деятельность в РФ через

- 24. Особенности исчисления и уплаты налога по местонахождению

- 25. Особенности исчисления и уплаты налога в отношении

- 26. Налоговая декларацияНалогоплательщики обязаны по истечении каждого отчетного

- 27. Устранение двойного налогообложенияФактически уплаченные российской организацией за

- 28. Для зачета налогароссийская организация должна представить в

- 29. В условиях постоянного реформирования налогов и налоговой

- 30. Скачать презентацию

- 31. Похожие презентации

История возникновенияВ налоговую систему РФ налог был введен в 1992 г. с целью стимулирования производительного использования имущества предприятий, сокращения излишних запасов сырья и материалов и охарактеризован многими учеными как трансформированная форма платы за фонды и сверхнормативные

Слайд 3 Важным этапом в развитии имущественного налогообложения стало введение

с 1 января 2004 г. гл. 30 НК РФ

«Налог на имущество организаций». Этот налог является региональным, вводится законами субъектов РФ и, согласно ст. 56 Бюджетного кодекса РФ, подлежит зачислению в бюджеты субъектов РФ по нормативу 100%.Слайд 4 Устанавливая налог, законодательные (представительные) органы субъектов РФ определяют

налоговую ставку, порядок и сроки уплаты налога, форму отчетности

по налогу.При установлении налога законами субъектов РФ могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиками.

Слайд 5

Налогоплательщики

российские организации;

иностранные организации, осуществляющие деятельность в РФ через

постоянные представительства и (или) имеющие в собственности недвижимое имущество

на территории РФ, на континентальном шельфе РФ и в исключительной экономической зоне РФ.

Слайд 6

Не признаются налогоплательщиками

организации, являющиеся организаторами Олимпийских игр и

Паралимпийских игр, в отношении имущества, используемого в связи с

организацией и проведением игр 2014 года в городе Сочи и развитием города Сочи как горноклиматического курорта.

Слайд 7

Объект налогообложения

движимое и недвижимое имущество, учитываемое на балансе

в качестве объектов основных средств

для иностранных организаций- признается

движимое и недвижимое имущество, относящееся к объектам основных средств.Слайд 8 Объектом налогообложения для иностранных организаций, не осуществляющих деятельности

в Российской Федерации через постоянные представительства, признается находящееся на

территории РФ недвижимое имущество, принадлежащее указанным иностранным организациям на праве собственности.

Слайд 9

Не признаются объектами налогообложения

земельные участки и иные

объекты природопользования

имущество, принадлежащее на праве хозяйственного ведения или

оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в РФ.

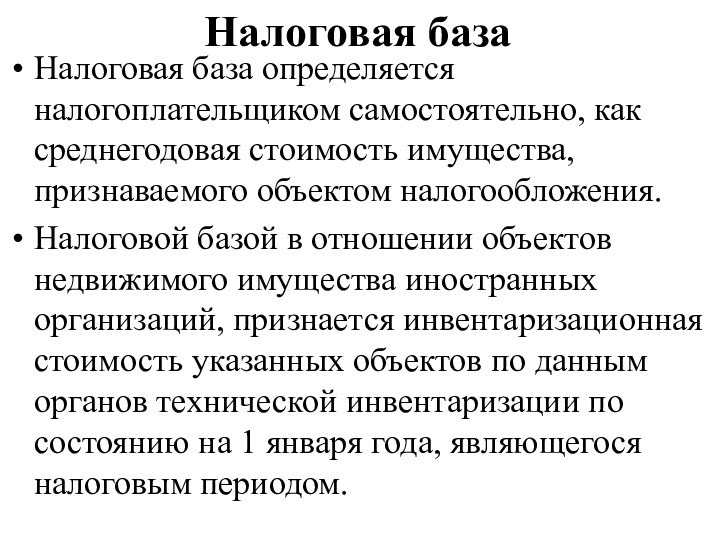

Слайд 10

Налоговая база

Налоговая база определяется налогоплательщиком самостоятельно, как среднегодовая

стоимость имущества, признаваемого объектом налогообложения.

Налоговой базой в отношении объектов

недвижимого имущества иностранных организаций, признается инвентаризационная стоимость указанных объектов по данным органов технической инвентаризации по состоянию на 1 января года, являющегося налоговым периодом.

Слайд 11

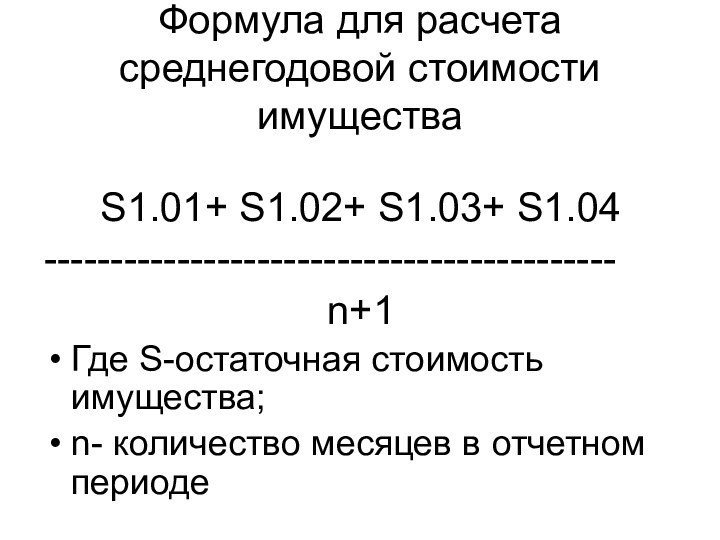

Формула для расчета среднегодовой стоимости имущества

S1.01+ S1.02+ S1.03+

S1.04

-------------------------------------------

n+1

Где S-остаточная стоимость имущества;

n- количество месяцев в отчетном периоде

Слайд 12

Налоговым периодом признается календарный год

Отчетными периодами признаются первый

квартал, полугодие и девять месяцев календарного года.

Законодательный (представительный)

орган субъекта Российской Федерации при установлении налога вправе не устанавливать отчетные периоды.

Слайд 13

Налоговая ставка

Налоговые ставки устанавливаются законами субъектов Российской Федерации

и не могут превышать 2,2 процента.

Допускается установление дифференцированных налоговых

ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

Слайд 14

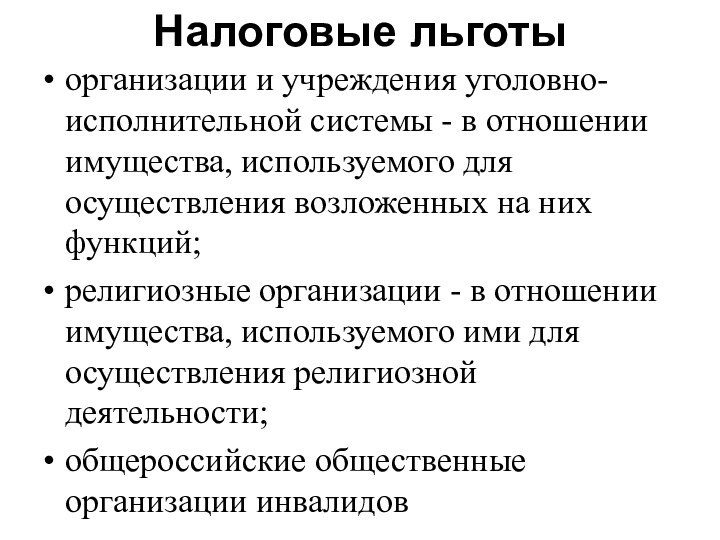

Налоговые льготы

организации и учреждения уголовно-исполнительной системы - в

отношении имущества, используемого для осуществления возложенных на них функций;

религиозные

организации - в отношении имущества, используемого ими для осуществления религиозной деятельности;общероссийские общественные организации инвалидов

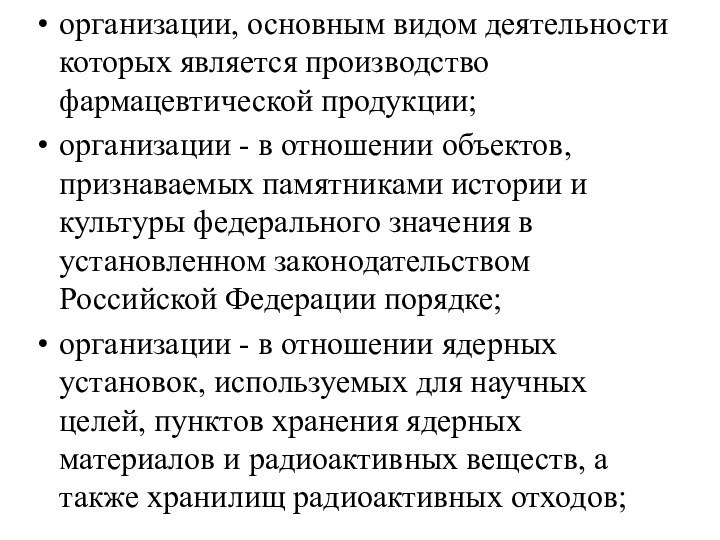

Слайд 15 организации, основным видом деятельности которых является производство фармацевтической

продукции;

организации - в отношении объектов, признаваемых памятниками истории и

культуры федерального значения в установленном законодательством Российской Федерации порядке;организации - в отношении ядерных установок, используемых для научных целей, пунктов хранения ядерных материалов и радиоактивных веществ, а также хранилищ радиоактивных отходов;

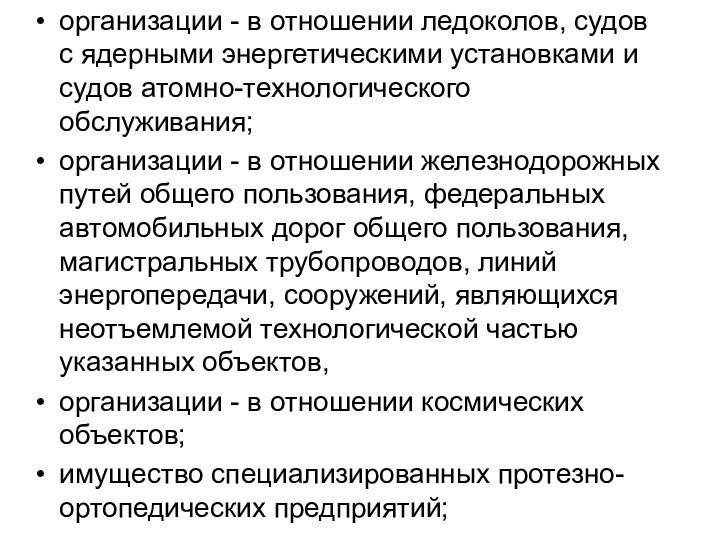

Слайд 16 организации - в отношении ледоколов, судов с ядерными

энергетическими установками и судов атомно-технологического обслуживания;

организации - в отношении

железнодорожных путей общего пользования, федеральных автомобильных дорог общего пользования, магистральных трубопроводов, линий энергопередачи, сооружений, являющихся неотъемлемой технологической частью указанных объектов,организации - в отношении космических объектов;

имущество специализированных протезно-ортопедических предприятий;

Слайд 17

имущество коллегий адвокатов, адвокатских бюро и юридических консультаций;

имущество

государственных научных центров;

организации - в отношении судов, зарегистрированных

в Российском международном реестре судов.Слайд 18 организации - в отношении имущества, учитываемого на балансе

организации - резидента особой экономической зоны, созданного или приобретенного

в целях ведения деятельности на территории особой экономической зоны, используемого на территории особой экономической зоны в рамках соглашения о создании особой экономической зоны и расположенного на территории данной особой экономической зоны, в течение пяти лет с момента постановки на учет указанного имуществаСлайд 19 Порядок исчисления суммы налога и сумм авансовых платежей

по налогу

Сумма налога исчисляется по итогам налогового периода как

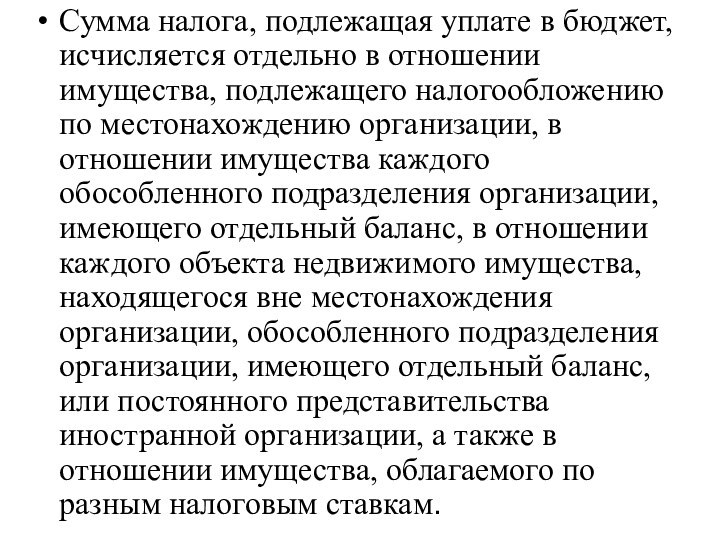

произведение соответствующей налоговой ставки и налоговой базы, определенной за налоговый период Слайд 20 Сумма налога, подлежащая уплате в бюджет, исчисляется отдельно

в отношении имущества, подлежащего налогообложению по местонахождению организации, в

отношении имущества каждого обособленного подразделения организации, имеющего отдельный баланс, в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, или постоянного представительства иностранной организации, а также в отношении имущества, облагаемого по разным налоговым ставкам.Слайд 21 Сумма авансового платежа по налогу исчисляется по итогам

каждого отчетного периода в размере одной четвертой произведения соответствующей

налоговой ставки и средней стоимости имущества.Сумма авансового платежа по налогу в отношении объектов недвижимого имущества иностранных организаций, исчисляется по истечении отчетного периода как одна четвертая инвентаризационной стоимости объекта недвижимого имущества по состоянию на 1 января года, являющегося налоговым периодом, умноженная на соответствующую налоговую ставку.

Законодательный (представительный) орган субъекта РФ вправе предусмотреть для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу в течение налогового периода.

Слайд 22 Порядок и сроки уплаты налога и авансовых платежей

по налогу

Налог и авансовые платежи по налогу подлежат уплате

налогоплательщиками в порядке и сроки, которые установлены законами субъектов РФ.Налогоплательщики уплачивают авансовые платежи по налогу в течение налогового периода

В отношении объектов недвижимого имущества, входящего в состав Единой системы газоснабжения налог перечисляется в бюджеты субъектов РФ пропорционально стоимости этого имущества, фактически находящегося на территории соответствующего субъекта РФ

Слайд 23 Иностранные организации, осуществляющие деятельность в РФ через постоянные

представительства, в отношении имущества постоянных представительств уплачивают налог и

авансовые платежи по налогу в бюджет по месту постановки указанных постоянных представительств на учет в налоговых органах.В отношении объектов недвижимого имущества иностранной организации налог и авансовые платежи по налогу подлежат уплате в бюджет по местонахождению объекта недвижимого имущества.

Слайд 24 Особенности исчисления и уплаты налога по местонахождению обособленных

подразделений организации

Налог (авансовые платежи по налогу) уплачивается в

бюджет в сумме, определяемой как произведение налоговой ставки, действующей на территории соответствующего субъекта РФ, на которой расположены эти обособленные подразделения, и налоговой базы (средней стоимости имущества), определенной за налоговый (отчетный) период в отношении каждого обособленного подразделения.Слайд 25 Особенности исчисления и уплаты налога в отношении объектов

недвижимого имущества, находящихся вне местонахождения организации или ее обособленного

подразделенияОрганизация уплачивает налог (авансовые платежи по налогу) в бюджет по местонахождению каждого из указанных объектов недвижимого имущества в сумме, определяемой как произведение налоговой ставки и налоговой базы (средней стоимости имущества), определенной за налоговый (отчетный) период в отношении каждого объекта недвижимого имущества.

Слайд 26

Налоговая декларация

Налогоплательщики обязаны по истечении каждого отчетного и

налогового периода представлять в налоговые органы налоговые расчеты по

авансовым платежам по налогу и налоговую декларацию по налогу.Налогоплательщики представляют налоговые расчеты по авансовым платежам по налогу не позднее 30 дней с даты окончания соответствующего отчетного периода.

Налоговые декларации по итогам налогового периода представляются налогоплательщиками не позднее 30 марта года, следующего за истекшим налоговым периодом.

Слайд 27

Устранение двойного налогообложения

Фактически уплаченные российской организацией за пределами

территории РФ суммы налога на имущество в отношении имущества,

принадлежащего российской организации и расположенного на территории этого государства, засчитываются при уплате налога в РФ в отношении указанного имущества.При этом размер засчитываемых сумм налога, выплаченных за пределами территории РФ, не может превышать размер суммы налога, подлежащего уплате этой организацией в РФ.

Слайд 28

Для зачета налога

российская организация должна представить в налоговые

органы следующие документы:

заявление на зачет налога;

документ об уплате налога

за пределами территории РФ, подтвержденный налоговым органом соответствующего иностранного государства.документы подаются российской организацией в налоговый орган по месту нахождения российской организации вместе с налоговой декларацией за налоговый период, в котором был уплачен налог за пределами территории РФ.