Слайд 2

2. Учет фактора времени, то есть обязательное приведение

к настоящей стоимости как инвестируемого капитала, так и денежных

потоков (дисконтирование).

3. Выбор дифференцированной процентной ставки (ставки дисконта) в процессе дисконтирования денежного потока для различных инвестиционных проектов.

Слайд 3

4. Вариация форм используемой ставки дисконта. В качестве

ставки дисконта могут быть использованы:

- средняя кредитная или

депозитная ставка;

- ставка инфляции;

- ставка инфляции + премия за риск

- ставка рефинансирования ЦБ;

- - норма дохода по текущей хозяйственной деятельности.

Слайд 4

5. Учет влияния инфляции, факторов неопределенности и рисков,

связанных с осуществлением проекта.

6. Оценка предстоящих затрат и результатов

при определении эффективности проекта осуществляется в пределах расчетного периода, продолжительность которого называется горизонт расчета

Горизонт расчета измеряется количеством шагов расчета.

Шагом расчета могут быть месяц, квартал или год.

Слайд 5

Расчет денежного потока по инвестиционному проекту

Проводится в соответствии

с методикой ЮНИДО и методическими рекомендациями Правительства РФ.

Схема

расчета:

выручка

внереализационные доходы

переменные затраты

постоянные затраты (без амортизации)

амортизация зданий

амортизация оборудования

проценты по кредитам

прибыль до налогообложения

налоги

чистая прибыль

амортизация (5+6)

денежный поток (10+11)

Слайд 6

Предприятие рассматривает инвестиционный проект по приобретению новой технологической

линии, ее стоимость – 15 млн. руб., срок эксплуатации

– 5 лет. Амортизация начисляется линейным методом. Выручка от реализации продукции по годам прогнозируется в следующих объемах (тыс. руб.): 1 год – 10 200; 2 – 11 100; 3 – 12 300; 4 – 12 000; 5 – 9 000. Текущие расходы в 1 год – 5100 тыс. руб., ежегодно они увеличиваются на 4 %. Налог на прибыль – 20%. Рассчитать денежные потоки по проекту

Слайд 7

Таблица 1 – Денежные потоки проекта, тыс. руб.

Таблица

1 – Денежные потоки проекта, тыс. руб.

Слайд 8

Методы оценки инвестиций:

Методы, основанные на применении концепции дисконтирования,

Методы, не предполагающие использование концепции дисконтирования (простейшие методы оценки)

Слайд 9

Простейшие методы оценки инвестиций

Эти методы оценки относятся к

числу наиболее старых и широко использовались еще до того,

как концепция дисконтирования денежных поступлений и затрат приобрела всеобщее признание как способ получения самой точной оценки инвестиций.

Применяются:

В случае быстрой окупаемости проекта (до года)

Для быстрой оценки проекта (до написания бизнес-плана)

Слайд 10

Простейшие методы оценки инвестиций

Простые показатели оценки:

период окупаемости –

период времени, за который поступления от операционной деятельности предприятия

покроют инвестиции.

Недостаток показателя – не учитывает фактор времени

2. бухгалтерская рентабельность инвестиций или средняя норма прибыли на инвестиции - отношение средней величины дохода фирмы по бухгалтерской отчетности к средней величине инвестиций.

Слайд 11

Методы оценки инвестиций, основанные на дисконтировании денежных поступлений

Методы,

основанные на применении концепции дисконтирования, базируются на методике ЮНИДО

(UNIDO – united nations industrial organization – организация, борющаяся за глобальное процветание, поддержку индустриального развития развивающихся стран и стран с переходной экономикой)

Слайд 12

Методы оценки инвестиций, основанные на дисконтировании денежных поступлений

Показатели:

1.

Чистый дисконтированный доход (ЧДД)

Расчет этого показателя сводится к расчету

чистой текущей стоимости, которую можно определить следующим образом: текущая стоимость денежных притоков за вычетом текущей стоимости денежных оттоков

Если ЧДД>0 – то проект эффективен;

ЧДД<0 – проект убыточен;

ЧДД=0 – проект ни прибыльный, ни убыточный

Слайд 13

Методы оценки инвестиций, основанные на дисконтировании денежных поступлений

Существует

2 подхода к определению ЧДД.

предполагает определять ЧДД на

основе будущих доходов, полученных от реализации проекта.

При этом под будущими доходами понимается чистая прибыль.

Таким образом ЧДД определяется по формуле:

где П1, П2, П3, …, Пn – чистая прибыль, полученная по отдельным годам от реализации проекта;

I – сумма инвестиций

r – ставка дисконта, в долях

n – срок жизни проекта

Слайд 14

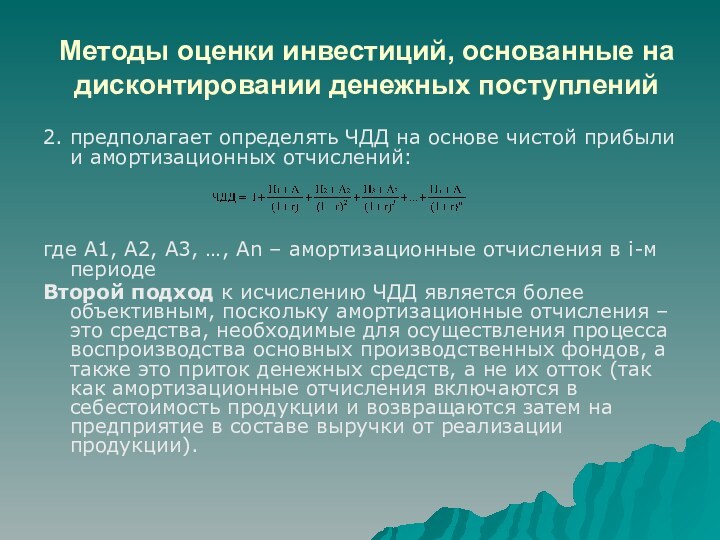

Методы оценки инвестиций, основанные на дисконтировании денежных поступлений

2.

предполагает определять ЧДД на основе чистой прибыли и амортизационных

отчислений:

где А1, А2, А3, …, Аn – амортизационные отчисления в i-м периоде

Второй подход к исчислению ЧДД является более объективным, поскольку амортизационные отчисления – это средства, необходимые для осуществления процесса воспроизводства основных производственных фондов, а также это приток денежных средств, а не их отток (так как амортизационные отчисления включаются в себестоимость продукции и возвращаются затем на предприятие в составе выручки от реализации продукции).

Слайд 15

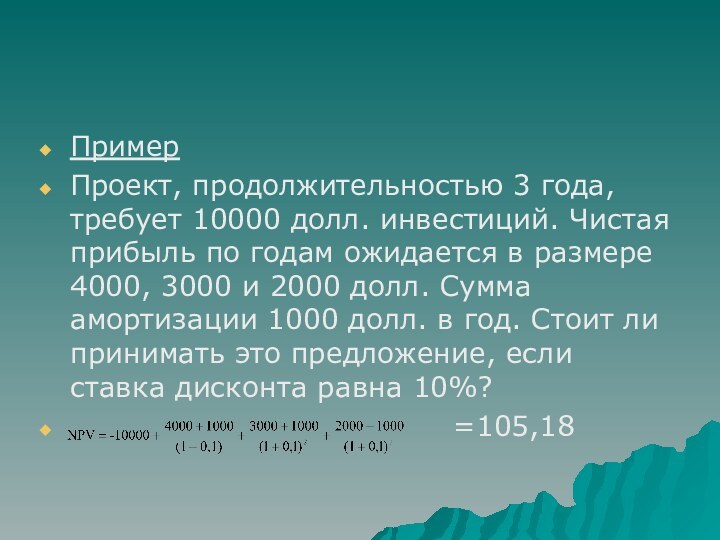

Пример

Проект, продолжительностью 3 года, требует 10000 долл. инвестиций.

Чистая прибыль по годам ожидается в размере 4000, 3000

и 2000 долл. Сумма амортизации 1000 долл. в год. Стоит ли принимать это предложение, если ставка дисконта равна 10%?

=105,18

Слайд 16

Методы оценки инвестиций, основанные на дисконтировании денежных поступлений

2.Дисконтированный

срок окупаемости - продолжительность периода, в течение которого сумма

чистых доходов, дисконтированных на момент завершения инвестиций, равна сумме инвестиций.

Основной недостаток показателя срока окупаемости как показателя эффективности заключается в том, что он не учитывает весь период функционирования инвестиций и на него не влияет та отдача, которая лежит за пределами срока окупаемости.

Поэтому показатель срока окупаемости не должен служить критерием выбора, а может использоваться лишь в виде ограничения при принятии решения.

То есть, если срок окупаемости проекта больше, чем принятое ограничение, то он исключается из списка возможных инвестиционных проектов.

Слайд 17

Методы оценки инвестиций, основанные на дисконтировании денежных поступлений

3.

Внутренняя норма доходности (ВНД) – это ставка дисконта, при

которой ЧДД = 0

Смысл этого показателя заключается в том, что инвестор должен сравнить полученное для инвестиционного проекта значение ВНД с ценой привлеченных ресурсов (cost of capital – CC).

Если ВНД > CC, то проект следует принять

Если ВНД < CC – проект следует отвергнуть

Пример: для реализации проекта привлекается кредит. ВНД по проекту составляет 21%. Таким образом, кредит необходимо привлекать по ставке менее 21%.

Слайд 18

Методы оценки инвестиций, основанные на дисконтировании денежных поступлений

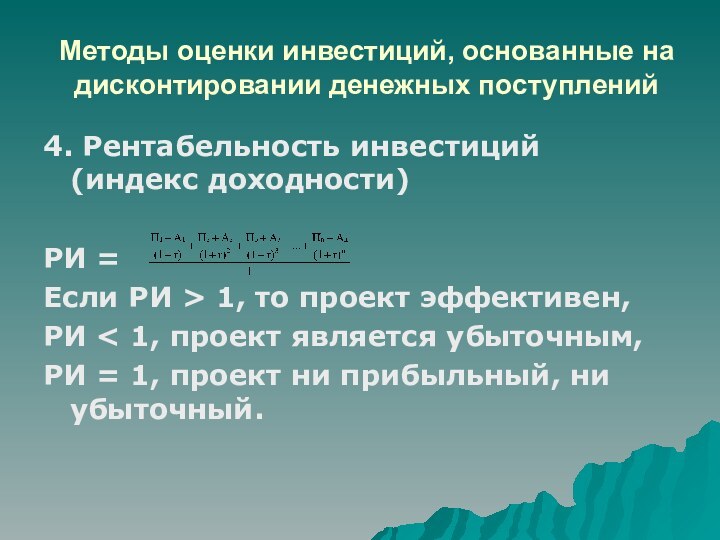

4.

Рентабельность инвестиций (индекс доходности)

РИ =

Если РИ > 1,

то проект эффективен,

РИ < 1, проект является убыточным,

РИ = 1, проект ни прибыльный, ни убыточный.

Слайд 19

Методы оценки инвестиций, основанные на дисконтировании денежных поступлений

Часто

предприятие сталкивается с необходимостью выбора из множества возможных для

реализации инвестиционных проектов одного или нескольких.

Поэтому встает проблема выбора основного показателя (критерия).

Обычно отдается предпочтение показателю ЧДД:

Характеризует прогнозируемую величину прироста капитала предприятия в случае реализации данного проекта

Проектируя использование нескольких инвестиционных проектов, можно суммировать показатели ЧДД каждого из них, что дает величину прироста капитала

Слайд 20

Финансовый анализ инвестиционного проекта

- это совокупность приемов и

методов оценки его эффективности за весь срок жизни проекта

во взаимосвязи с деятельностью предприятия – объектом инвестирования

Слайд 21

Подчеркивание связи между проектом и предприятием отражает тот

факт, что организационной формой осуществления любого инвестиционного проекта является

предприятие.

Поэтому важно, чтобы при проведении анализа в схему рассмотрения входил как сам проект, так и предприятие (созданное либо создающееся в результате проекта).

Слайд 22

5. Финансовый анализ инвестиционного проекта

у инвесторов помимо желания

узнать будущую эффективность проекта возникает естественная потребность убедиться в

надежности предприятия.

Слайд 23

5. Финансовый анализ инвестиционного проекта

Этапы проведения финансового анализа:

Составляется

укрупненный аналитический баланс

Составляется таблица «Счет прибылей и убытков», где

рассчитываются показатели выручки от реализации продукции, себестоимости продукции и прибыли.

Рассчитываются финансовые коэффициенты

Слайд 24

5. Финансовый анализ инвестиционного проекта

Финансовые коэффициенты:

1.Показатели ликвидности.

Помогают

потребителям отчетности оценить способности предприятия выполнять свои краткосрочные обязательства,

используя для этого оборотные активы.

2. Коэффициенты деловой активности.

Характеризуют эффективность использования собственных средств предприятия. К ним относятся различные характеристики оборачиваемости. Показатели оборачиваемости важны для оценки состояния предприятия, так как скорость оборота средств, то есть скорость превращения их в денежную форму, оказывает непосредственное влияние на платежеспособность предприятия.