Слайд 2

Финансовый рынок – это механизм перераспределения капитала между

кредиторами и заёмщиками при помощи посредников на основе спроса

и предложения на капитал.

На практике он представляет собой совокупность кредитных организаций, направляющих поток денежных средств от собственников к заёмщикам и обратно.

1.ФИНАНСОВЫЙ РЫНОК И ЕГО ФУНКЦИИ.

Слайд 4

Роль и значение РЦБ как части финансового рынка

Рынок

ценных бумаг (фондовый рынок) - это часть финансового рынка

(наряду с рынком ссудного капитала, валютным рынком и рынком золота). Это рынок, на котором торгуют специфическим товаром - ценными бумагами.

Роль и значение функционирования РЦБ- состоит в том, чтобы обеспечить наличие механизма для привлечения инвестиций в экономику путем установления необходимых контактов между теми, кто нуждается в средствах, и теми, кто хотел бы инвестировать избыточный доход. При этом очень важно, чтобы этот механизм способствовал эффективной передаче инвестиций, и такая передача должна иметь юридическую силу.

Слайд 5

Формирование цивилизованного рынка ценных бумаг России началось с

внешнего государственного займа, осуществленного в 1769г, во время войны

с Турцией. С этого периода Правительства России регулярно прибегали к внешним займам, что позволило помимо получения финансовых ресурсов, накопить опыт операций с ценными бумагами.

Анализ этапов развития корпораций позволяет определить роль фондового рынка в развитии мировой экономики. Во время становления фабричного производства, в принципе, не требовалась консолидация крупного капитала по достаточно тривиальным причинам: ограниченность рынков сбыта, обусловленная высокими транспортными издержками и рассредоточенностью населения и богатства. Однако развитие бизнеса настоятельно требовало расширения рынков сбыта, которое стало возможным благодаря появлению транспортной системы, созданной акционерным капиталом. Можно с уверенностью сказать, что без акционерной формы капитала (в рамках либеральной экономической системы) не удалось бы привлечь необходимый объем средств для создания базовых отраслей экономики стран с развитым финансовым рынком.

Слайд 6

Действие принципа ограниченной ответственности в акционерном обществе в

той или иной степени наложило отпечаток на любой национальный

рынок. Современная Россия не является исключением: приватизация прошла в форме акционирования. Структура акционерного капитала, несомненно, является основополагающим параметром развития фондового рынка.

Официально датой рождения цивилизованного рынка ценных бумаг в современной России принято считать дату утверждения Правительством РФ «Положения о выпуске и обращении ценных бумаг на фондовых биржах», а именно 28 декабря 1991 г.

Слайд 7

Функции РЦБ

Рынок ценных бумаг является источником привлечения капитала,

внешним по отношению к любой коммерческой деятельности. Как любой

рынок, РЦБ имеет функции: общерыночные и специфические.

Общерыночные функции рынка ценных бумаг:

коммерческая — функция получения дохода;

ценностная или ценообразующая — функция обеспечения процесса ценообразования на инструменты данного рынка и формирование норм доходности (т.е. обеспечение процесса определения цены на товар этого рынка);

информационная — функция информирования участники рынка и общества обо всем, что происходит на рынке;

регулирующая — функция обеспечения порядка, регулирования, управления и организации на рынке со стороны государства или самих организаций (участников) рынка, и др.

Слайд 8

Функции РЦБ

Специфические функции рынка ценных бумаг:

перераспределение денежных средств

(капиталов) от владельцев пассивного капитала к владельцам активного капитала

выполняется посредством выпуска и обращения ценных бумаг, означает перераспределение средств между сферами деятельности, областями хозяйства, юридическими и физическими лицами;

перераспределение финансовых (рыночных) рисков, или перераспределение рисков между владельцами любых рыночных активов; изменение формы собственности;

Слайд 11

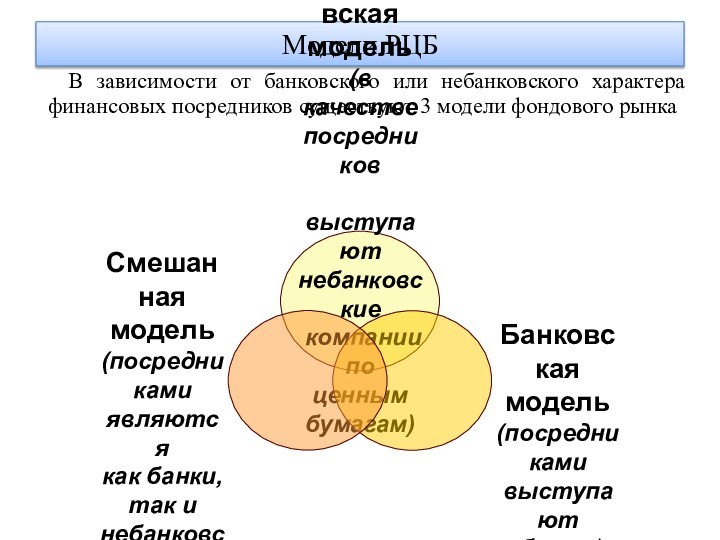

Модели РЦБ

В зависимости от банковского

или небанковского характера финансовых посредников существуют 3 модели фондового

рынка

Слайд 12

Виды фондовых рынков

по характеру движения ценных бумаг (первичный,

вторичный);

по виду ценных бумаг (рынок облигаций, фондовый рынок);

по форме организации (биржевые и внебиржевые).

Слайд 13

Первичный рынок ценных бумаг

Первичный – это

механизм эмиссии и первичного размещения эмитированных бумаг.

Первичный рынок объединяет фазу конструирования нового выпуска ценных бумаг и их первичное размещение. В частности, первичный рынок является внебиржевым в развитых обществах.

Слайд 14

Вторичный рынок ценных бумаг

Вторичный рынок -

это рынок, на котором обращаются ранее эмитированные на первичном

рынке ценные бумаги. Вторичный может быть и биржевым и внебиржевым. Объем операций на вторичном рынке в 2(3) раза превышает объем операций на первичном рынке.

Слайд 15

Деление рынка на биржевой и внебиржевой

Вторичный рынок ценных бумаг подразделяется на:

организованный (биржевой) рынок;

Это рынок, где оперируют банки.

Отличительной особенностью его является то, что у него нет географической площадки. Но тем не менее здесь действуют строгие правила и по сути он не является неорганизованным.

неорганизованный (внебиржевой или "уличный") рынок.

а) наличием места проведения сессий;

б) ежедневными котировками (покупками и продажами) имеющихся в обращении ценных бумаг;

в) определенным набором операций.

Деление рынка бумаг на организованный и неорганизованный в значительной мере условно.

Слайд 17

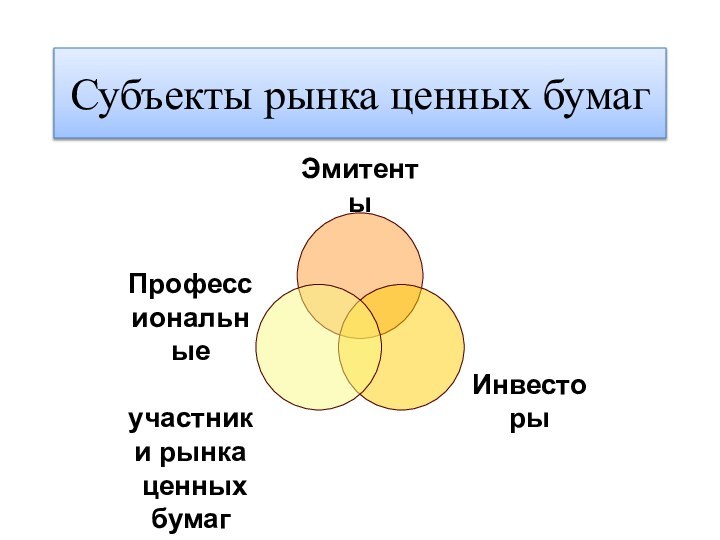

Участники рынка ценных бумаг

ЦБРФ

Слайд 18

Инвестор – лицо, которому ценные бумаги принадлежат на

праве собственности или ином вещном праве. В качестве инвесторов

на российском рынке ценных бумаг выступают практически все категории субъектов рынка от физических лиц до государства.

Слайд 19

Всех инвесторов обычно делят:

- по стране происхождения (инвесторы

— резиденты и иностранные инвесторы — нерезиденты);

- по методам

получения дохода (инвесторы, осуществляющие прямые инвестиции и инвесторы, осуществляющие портфельные инвестиции).

Слайд 20

Эмитент – это юридическое лицо, органы исполнительной власти

либо органы местного самоуправления, несущие от своего имени обязательства

перед владельцами ценных бумаг по осуществлению прав, закрепленных ими.

Слайд 21

В качестве эмитента на рынке ценных бумаг могут

выступать любые экономические субъекты, являющиеся резидентами РФ.

Слайд 22

Саморегулируемыми организациями в мировой практике признаются предпринимательские ассоциации,

добровольные объединения, устанавливающие для своих членов формальные правила в

ведении бизнеса. У нас саморегулируемой организацией называется некоммерческие организации, создаваемые профессиональными участниками фондового рынка на добровольной основе.

Слайд 23

Профессиональные участники рынка ценных бумаг — это юридические

лица, в том числе кредитные организации, а также физические

лица, зарегистрированные в качестве предпринимателей, которые осуществляют профессиональную деятельность на рынке ценных бумаг.

В соответствии с Федеральным законом от 22.04.1996 года № 39-ФЗ «О рынке ценных бумаг» профессиональными участниками рынка ценных бумаг являются брокеры, дилеры, управляющие, депозитарии, держатели реестра (регистраторы), трансфер-агенты .

Слайд 24

Регулирование рынка ценных бумаг является необходимым условием для

эффективности его работы. Функции регуляторов как правило включают в

себя:

· Установление правил работы рынка и обращения эмиссионных ценных бумаг.

· Лицензирование и надзор за профессиональными участниками рынка ценных бумаг и торговыми площадками.

· Выдачу разрешений на проведение новых эмиссий ценных бумаг и регистрацию этих выпусков.

· Контроль за соблюдением эмитентами — акционерными обществами прав акционеров.

Слайд 25

Брокерской деятельностью признается совершение сделок с ценными бумагами

на основе договоров комиссии и поручения (финансовый брокер).

Слайд 26

Брокер (от англ. broker — маклер, брокер, посредник) — юридическое или

физическое лицо, выполняющее посреднические функции между продавцом и покупателем,

между страховщиком и страхователем (страховой брокер), между судовладельцем и фрахтователем. Брокер получает вознаграждение в виде комиссионных.

Слайд 27

Брокер на рынке ценных бумаг — торговый представитель, юридическое

лицо, профессиональный участник рынка ценных бумаг, имеющий право совершать

операции с ценными бумагами по поручению клиента и за его счёт или от своего имени и за счёт клиента на основании возмездных договоров с клиентом.

Слайд 28

Дилерской деятельностью признается совершение сделок купли-продажи ценных бумаг

от своего имени и за свой счет, путем публичного

объявления цен покупки и продажи ценных бумаг с обязательством покупки и продажи этих ценных бумаг по объявленным ценам (инвестиционная компания).

Слайд 29

Дилер (на рынке ценных бумаг) — профессиональный участник рынка

ценных бумаг, совершающий операции с ценными бумагами от своего

имени и за свой счёт.

Дилер — физическое или юридическое лицо, которое закупает оптом продукцию компании, а продаёт её в розницу или мелким оптом (например, автомобильный дилер).

Слайд 30

Деятельность по организации торговли ценными бумагами – это

предоставление услуг, способствующих заключению сделок с ценными бумагами между

профессиональными участниками рынка ценных бумаг (фондовые биржи, фондовые отделы товарных и валютных бирж, организованные внебиржевые системы торговли ценными бумагами).

Слайд 31

Депозитарной деятельностью признается деятельность по хранению ценных бумаг

и/или учету прав на ценные бумаги (специализированные депозитарии, расчетно-депозитарные

организации, депозитарии инвестиционных фондов).

Слайд 32

Деятельность по ведению и хранению реестра – это

оказание услуг эмитенту по внесению имени (наименования) владельцев ценных

именных бумаг в соответствующий реестр (специализированные регистраторы).

Слайд 33

Основа учета прав на именные ценные бумаги –

реестр, который ведет реестродержатель.

Слайд 34

На самом деле, реестр - список лиц с

указанием числа принадлежащих им ценных бумаг данного вида -

является лишь отчетом, выдаваемым особой базой данных, входящей в систему ведения реестра.

Слайд 35

Расчетно-клиринговой деятельностью по ценным бумагам признается деятельность по

определению взаимных обязательств по поставке (переводу) ценных бумаг участников

операций с ценными бумагами (расчетно-депозитарные организации, клиринговые палаты, банки и кредитные учреждения).

Слайд 36

Расчетно-клиринговая деятельность по денежным средствам – это деятельность

по определению взаимных обязательств и/или по поставке (переводу) денежных

средств в связи с операциями с ценными бумагами (расчетно-депозитарные организации, клиринговые палаты, банки и кредитные учреждения).

Слайд 37

непрерывный клиринг осуществляется в режиме реального времени, т.е.

каждая заключенная на бирже сделка немедленно поступает в обработку.

Эта система применяется при не очень больших потоках сделок или при наличии очень мощного аппаратно-программного обеспечения;

Существует несколько основных разновидностей клиринга, которые делятся по разным признакам:

Слайд 38

периодический клиринг производится регулярно с известным периодом (каждый

час, в конце торговой сессии, в конце недели). К

этому моменту накапливается информация обо всех сделках, заключенных на бирже за период, а затем все сделки разом обрабатываются.

Слайд 39

двусторонний клиринг проводится таким образом, что в его

результате выясняется, кто из участников и какие сделки заключил.

Иногда эти сделки рассматриваются самостоятельно, а иногда суммируются, так что в итоге выясняется нетто - позиция каждого из участников торгов в отношении каждого другого.

Клиринг может быть двусторонним и многосторонним:

Слайд 40

многосторонний клиринг (неттинг) является логическим продолжением двустороннего неттинга.

Он идет дальше и суммирует все сделки каждого участника

торгов с разными контрагентами. В результате каждый участник получает одну (по каждому виду ценных бумаг) позицию.

Слайд 41

Фондовые биржи

Биржа является самостоятельным специализированным учреждением (юр.лицом), выражающим

интересы добровольного объединения посредников и их служащих, для проведения

торговых операций в специальном месте по совместно разработанным и соблюдаемым правилам

Фондовая биржа не может совмещать деятельность по организации торговли ценными бумагами с другими видами профессиональной деятельности на РЦБ, кроме депозитарной и клиринговой.

Задачи и функции фондовой биржи определяются тем положением, которое фондовая биржа занимает на РЦБ как ее участник.

Слайд 42

Задачи фондовой биржи:

Предоставить место для торговли.

Устанавливать равновесные биржевые

цены (собирает большое количество продавцов и покупателей для обсуждения

и согласования приемлемой цены; предоставляет полную информацию об эмитенте; сообщает о предыдущих сделках по этому виду ценных бумаг).

Биржа не только аккумулирует денежные средства, но и перераспределяет их (биржа создает возможности для первичного размещения ценных бумаг и их перепродажи, т.е. нет необходимости хранить бумаги вечно).

Обеспечение гласности и открытости биржевых торгов

Слайд 43

Обеспечение арбитража (арбитраж – механизм для беспристрастного разрешения

споров. Арбитражная комиссия должна беспристрастно выслушать обе стороны и

принять взвешенное решение. Для усиления значимости ей иногда придается статус третейского суда, и тогда решение арбитражной комиссии имеют не только рекомендательный характер, но и обязательный характер.

Обеспечение гарантий исполнения сделок, заключенных в биржевом зале (биржа гарантирует надежность ценных бумаг, которые котируются на ней; на бирже имеется возможность подтверждения условий покупки или продажи ценной бумаги, т.к. сделка обязательно регистрируется на бирже; биржа берет на себя также обязанности посредника при осуществлении расчетов, т.е. подразумевается, что биржа принимает на себя ответственность за выполнение всех подтвержденных сделок: покупки будут оплачены, а все проданные акции будут доставлены для передачи новому покупателю или по его указанию другому лицу).

Разработка этических стандартов, кодекса поведения участника биржевой торговли.

Слайд 44

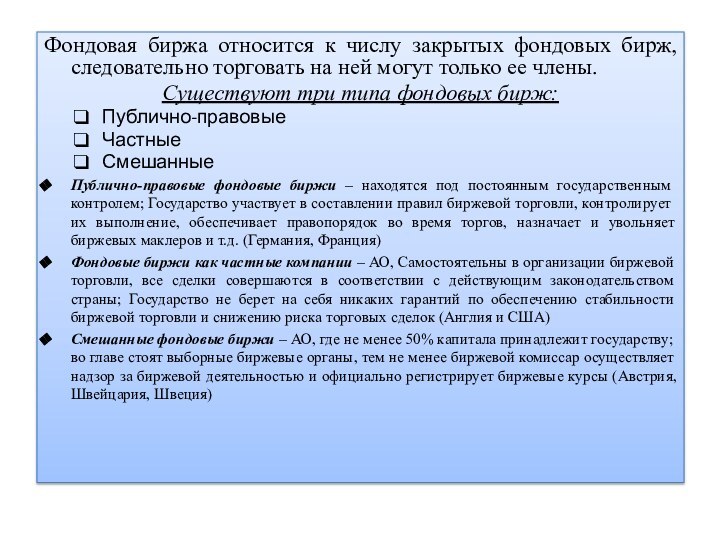

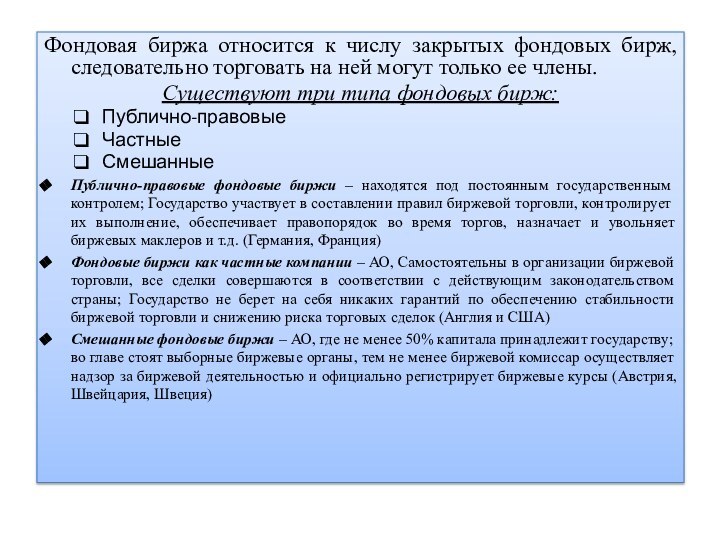

Фондовая биржа относится к числу закрытых фондовых бирж,

следовательно торговать на ней могут только ее члены.

Существуют три

типа фондовых бирж:

Публично-правовые

Частные

Смешанные

Публично-правовые фондовые биржи – находятся под постоянным государственным контролем; Государство участвует в составлении правил биржевой торговли, контролирует их выполнение, обеспечивает правопорядок во время торгов, назначает и увольняет биржевых маклеров и т.д. (Германия, Франция)

Фондовые биржи как частные компании – АО, Самостоятельны в организации биржевой торговли, все сделки совершаются в соответствии с действующим законодательством страны; Государство не берет на себя никаких гарантий по обеспечению стабильности биржевой торговли и снижению риска торговых сделок (Англия и США)

Смешанные фондовые биржи – АО, где не менее 50% капитала принадлежит государству; во главе стоят выборные биржевые органы, тем не менее биржевой комиссар осуществляет надзор за биржевой деятельностью и официально регистрирует биржевые курсы (Австрия, Швейцария, Швеция)

Слайд 45

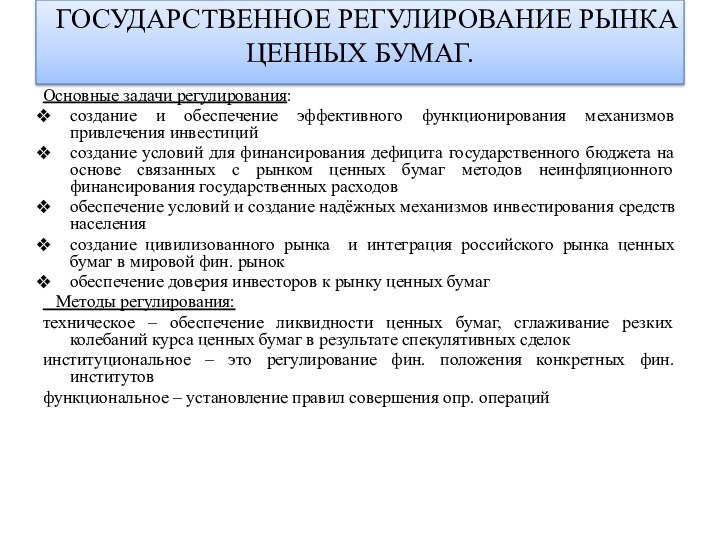

Основные задачи регулирования:

создание и обеспечение эффективного функционирования механизмов

привлечения инвестиций

создание условий для финансирования дефицита государственного бюджета на

основе связанных с рынком ценных бумаг методов неинфляционного финансирования государственных расходов

обеспечение условий и создание надёжных механизмов инвестирования средств населения

создание цивилизованного рынка и интеграция российского рынка ценных бумаг в мировой фин. рынок

обеспечение доверия инвесторов к рынку ценных бумаг

Методы регулирования:

техническое – обеспечение ликвидности ценных бумаг, сглаживание резких колебаний курса ценных бумаг в результате спекулятивных сделок

институциональное – это регулирование фин. положения конкретных фин. институтов

функциональное – установление правил совершения опр. операций

ГОСУДАРСТВЕННОЕ РЕГУЛИРОВАНИЕ РЫНКА ЦЕННЫХ БУМАГ.

Слайд 46

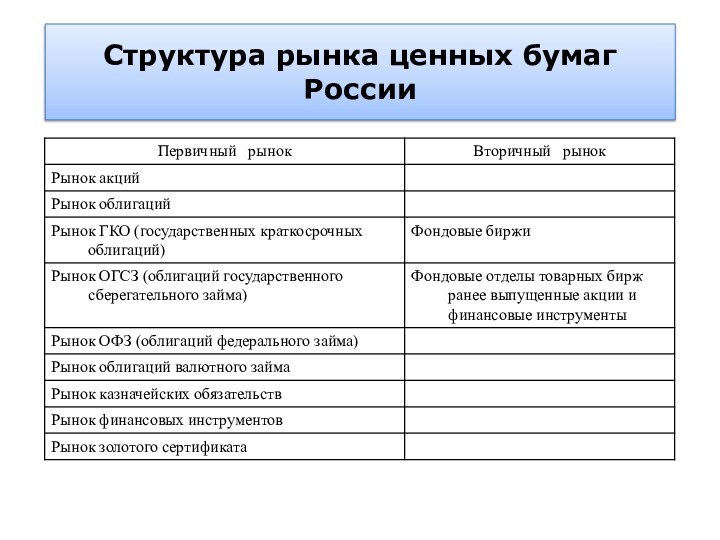

Структура рынка ценных бумаг России

Слайд 47

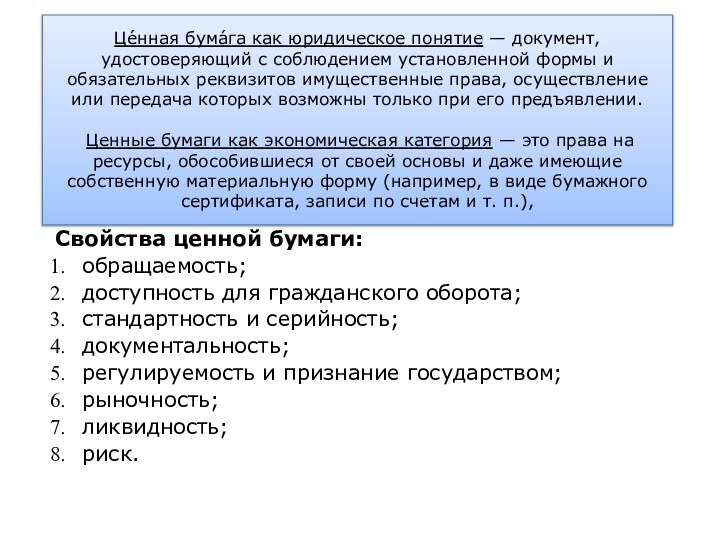

Це́нная бума́га как юридическое понятие — документ, удостоверяющий

с соблюдением установленной формы и обязательных реквизитов имущественные права,

осуществление или передача которых возможны только при его предъявлении.

Ценные бумаги как экономическая категория — это права на ресурсы, обособившиеся от своей основы и даже имеющие собственную материальную форму (например, в виде бумажного сертификата, записи по счетам и т. п.),

Свойства ценной бумаги:

обращаемость;

доступность для гражданского оборота;

стандартность и серийность;

документальность;

регулируемость и признание государством;

рыночность;

ликвидность;

риск.

Слайд 49

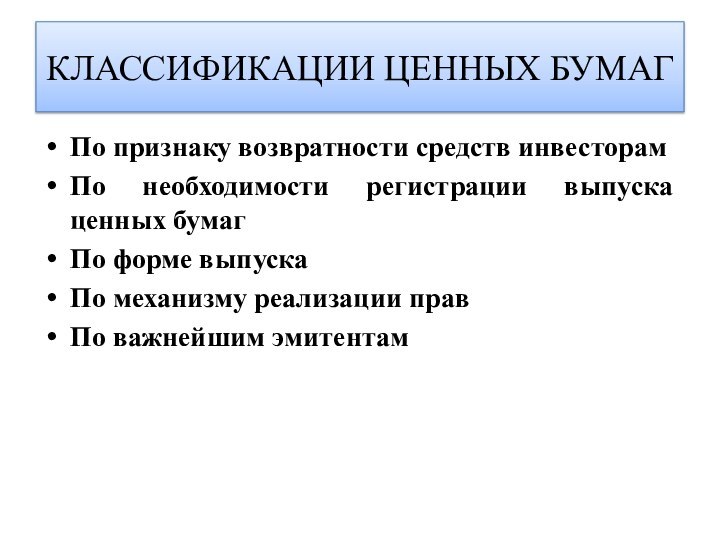

По признаку возвратности средств инвесторам

По необходимости регистрации выпуска

ценных бумаг

По форме выпуска

По механизму реализации прав

По важнейшим эмитентам

КЛАССИФИКАЦИИ

ЦЕННЫХ БУМАГ

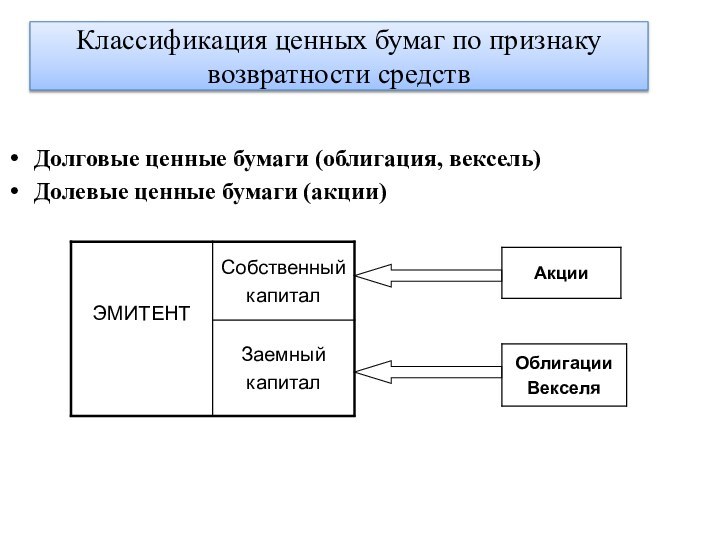

Слайд 50

Классификация ценных бумаг по признаку возвратности средств

Долговые ценные

бумаги (облигация, вексель)

Долевые ценные бумаги (акции)

Слайд 51

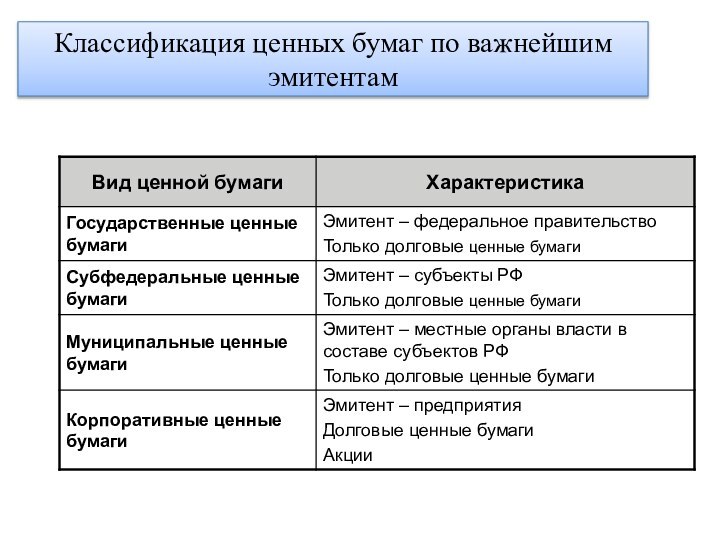

Классификация ценных бумаг по важнейшим эмитентам

Слайд 52

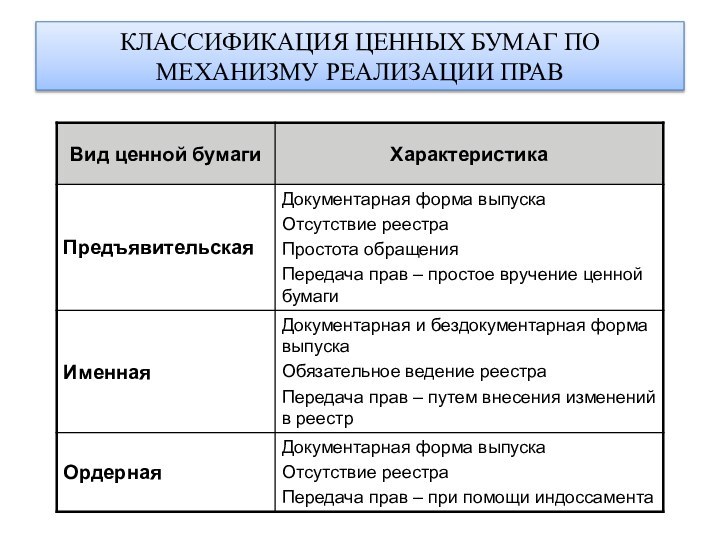

КЛАССИФИКАЦИЯ ЦЕННЫХ БУМАГ ПО МЕХАНИЗМУ РЕАЛИЗАЦИИ ПРАВ

Слайд 53

Классификация ценных бумаг по форме выпуска

Документарная (наличная) форма

выпуска на бумажном носителе

Бездокументарная (безналичная) форма выпуска в виде

электронной записи

Слайд 54

Эмиссионные ценные бумаги (акции, облигации)

Неэмиссионные ценные бумаги (вексель,

коносамент)

КЛАССИФИКАЦИЯ ЦЕННЫХ БУМАГ ПО НЕОБХОДИМОСТИ РЕГИСТРАЦИИ ВЫПУСКА

Слайд 55

Ценные бумаги делятся на:

основные ценные бумаги

производные ценные бумаги

или деривативы

Слайд 56

Основные ценные бумаги

— это ценные бумаги, в основе

которых лежат имущественные права на какой-либо актив, обычно на

товар, деньги, капитал, имущество, различного рода ресурсы и др.

Подразделяются:

Первичные ценные бумаги основаны на активах, в число которых не входят сами ценные бумаги. Это, например, акции, облигации, векселя, закладные и др.

Вторичные ценные бумаги — это ценные бумаги, выпускаемые на основе первичных ценных бумаг; это ценные бумаги на сами ценные бумаги: варранты на ценные бумаги, депозитарные расписки и др.

Слайд 57

Акция

– ценная бумага, свидетельствующая о внесении известного пая

(доли) в капитал акционерного общества и дающая право на

получение части прибыли в виде дивиденда.

Основными видами акций являются:

привилегированные

простые,

именные,

обыкновенные акции.

Слайд 58

Облигация

– это ценная бумага, являющаяся разновидностью долгового обязательства.

Владельцы облигаций не являются собственниками акционерной компании.

Лица, купившие

облигации выступают кредиторами компаний. Они могут получить свои деньги обратно в любое время, продав эти ценные бумаги.

Виды облигаций:

конвертируемые облигации обмениваются на акции, выпустившей их компании.

неконвертируемые.

Слайд 59

Вексель

– письменное долговое обязательство строго установленной законом формы,

выдаваемое заемщиком (векселедателем) кредитору (векселедержателю), предоставляющее право последнему требовать

с заемщика уплаты к определенному сроку суммы денег, указанной в векселе.

Слайд 60

Виды векселей

Простой вексель – это долговое письменное обязательство

без специального обеспечения. В простом векселе может быть предусмотрена

оплата по требованию, а также поставлены подписи поручителей.

Переводной вексель (тратта) – один из основных расчетных документов во внешней торговле. Переводный вексель представляет собой безусловный письменный приказ одного лица другому уплатить по предъявлении этого документа в назначенный срок сумму денег предъявителю или указанному в документе лицу. Тратта выписывается (выставляется) и подписывается не должником, а кредитором.

Коммерческий вексель – это вексель, выдаваемый под залог товаров.

Слайд 61

Депозитный сертификат

- это именная ценная бумага, удостоверяющая сумму

депозита, внесенного в банк, и права вкладчика (держателя сертификата)

на получение по истечении установленного срока суммы депозита и обусловленных в сертификате процентов.

Слайд 62

Производная ценная бумага

— это бездокументарная форма выражения имущественного

права (обязательства), возникающего в связи с изменением цены лежащего

в основе данной ценной бумаги биржевого актива.

К производным ценным бумагам относятся:

фьючерсные контракты (товарные, валютные, процентные, индексные и др.)

свободно обращающиеся опционы.

Слайд 63

Опцион (опционный контракт)

– это соглашение, заключенное между двумя

сторонами, одна из которых выписывает и продает опцион, а

другая покупает его, получая на оговоренный срок право в зависимости от вида опциона либо купить по фиксированной цене в определенное время ценные бумаги у лица, выписавшего опцион, либо продать их ему.

Виды опциона:

опцион продавца,

опцион покупателя,

двойной опцион и т.п.

Реализация опциона не обязательна и имеет место в тех случаях, когда это выгодно держателю.

Слайд 64

Фьючерс (фьючерсный контракт)

предполагает уплату денежной суммы за ценные

бумаги через определенный срок после заключения сделки по цене,

установленной в договоре.

Основной целью фьючерсной сделки является получение разницы в стоимости ценных бумаг, возникающей к ликвидационному сроку (сроку погашения сделки).

Фьючерс - это обязательство купить ценные бумаги по ценам и в сроки, зафиксированные в контракте.

Слайд 65

Государственные ценные бумаги (ГЦБ):

- это форма существования государственного

внутреннего долга; это долговые ценные бумаги, эмитентом которых выступает

государство.

Хотя по своей экономической сути все виды ГЦБ – это долговые ценные бумаги, на практике каждая самостоятельная ГЦБ получает свое собственное название, позволяющее отличать ее от других видов облигаций (облигация, казначейский вексель, сертификат, заем и др.)

Каждая страна использует свою терминологию для выпускаемых ГЦБ.

Слайд 66

Государственные ценные бумаги выпускаются для

1. Финансирования дефицита государственного

бюджета;

2. Погашения ранее размещенных государственных займов;

3. Финансирования целевых программ;

4.

Регулирование экономической активности.

Слайд 67

1. Финансирование дефицита государственного бюджета

а) на неинфляционной основе,

т.е. без дополнительного выпуска денег в обращение;

б) когда расходы

бюджета на определенную календарную дату превышают имеющиеся в его распоряжении средства на эту же дату (кассовый разрыв);

в) когда поступление доходов за месяц или квартал оказывается меньше, чем средства, необходимые в этом же периоде для финансирования расходов бюджета (сезонный дефицит);

г) когда по итогам года доходы бюджета меньше его расходов, и этот дефицит не покрывается за счет поступлений в бюджет в следующем году (годовой дефицит)

Слайд 68

2. Погашение ранее размещенных займов: эмиссия для этой

цели может проводится и странами, имеющими как дефицитный так

и бездефицитный бюджет.

3. Финансирование целевых государственных программ в области жилищного строительства, инфраструктуры, социального обеспечения и т.п.

4. Регулирование экономической активности: денежной массы в обращении, воздействие на цены и инфляцию, на расходы и направления инвестирования и т.д.

Слайд 69

Государственные ценные бумаги подразделяются на:

А) По виду эмитента:

ценные

бумаги федерального правительства;

региональные ценные бумаги.

Б) По форме обращения

рыночные ценные

бумаги (свободно обращаются и могут перепродаваться на вторичном рынке)

нерыночные государственные долговые обязательства (не могут свободно менять владельцев, не обращаются на вторичном рынке)

Слайд 70

В) По срокам обращения

краткосрочные (до 1 года)

среднесрочные (от

1 года до 5-10 лет)

долгосрочные (свыше 10-15 лет)

Г) По

способу выплаты доходов

процентные ценные бумаги;

дисконтные ценные бумаги;

индексируемые облигации (номинальная стоимость облигации возрастает с учетом индекса инфляции);

выигрышные

комбинированные облигации

Слайд 71

Рейтинговое агентство — коммерческая организация, занимающаяся оценкой платёжеспособностиэмитентов, долговых

обязательств, качества корпоративного управления, качества управления активами и т. п. Наиболее

известный продукт рейтинговых агентств — это оценка платёжеспособности — кредитный рейтинг. Он отражает риск невыплаты по долговому обязательству и влияет на величину процентной ставки, на стоимость и доходность долговых обязательств. При этом более высокий рейтинг соответствует меньшему риску невыплаты.

В мировой кризис 2008 года традиционные рейтинговые агентства показали свою некомпетентность, присваивая высокие рейтинги эмитентам и ценным бумагам дефолтного уровня. В результате, США начали изменять законодательство для снижения зависимости при принятии инвестиционных решений от рейтингов.

Рейтинговое агентство

Слайд 72

В мире насчитывается более 100 рейтинговых агентств. К

наиболее известным международным рейтинговыми агентствам относятся:

Fitch Ratings

Moody's

Standard & Poor's

Morningstar

Feri

Наиболее

известными рейтинговыми агентствами в России считаются:

«Эксперт РА».

Moody’s Interfax Rating Agency (совместное предприятие Moody’s Investors Service и Интерфакс)

Рус-Рейтин.

Национальное Рейтинговое Агентство.

Рейтинговое агентство АК&M.

Слайд 73

Кредитный рейтинг — мера кредитоспособности частного лица, предприятия, региона

или страны. Кредитные рейтинги рассчитываются на основе прошлой и

текущей финансовой истории вышеперечисленных участников рынка, а также на основе оценок размера их собственности и взятых на себя финансовых обязательств (долгов). Основное предназначение подобных оценок — дать потенциальным кредиторам / вкладчикам представление о вероятности своевременной выплаты взятых финансовых обязательств. В последнее время расширилась и сфера применения кредитных рейтингов: они стали применяться и для установления новых размеров страховых взносов, для определения арендных залогов, определения качества новых кандидатов при приёме их на работу.

Кредитные рейтинги относительны, поэтому важно учитывать специфику той или иной страны, предприятия, отрасли промышленности. Невысокие кредитные рейтинги, конечно, нежелательны, ибо свидетельствуют о высокой вероятности дефолта.

Кредитный рейтинг