- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Налог на доходы физических лиц

Содержание

- 2. НалогоплательщикНалогоплательщик - физическое лицо, являющиеся налоговым резидентом

- 3. Объект налогообложенияОбъект налогообложения - доход, полученный налогоплательщиками:1)

- 4. Налоговая базаПри определении налоговой базы учитываются все

- 5. Налоговый периодНалоговым периодом признается календарный год.

- 6. Формула расчёта налогаРазмер НДФЛ = Ставка налога * Налоговую базу

- 7. Доходы, не подлежащие налогообложениюНе подлежат налогообложению следующие

- 8. Налоговые ставкиНалоговая ставка устанавливается в размере 13

- 9. Налоговая ставка устанавливается в размере 30 процентов

- 10. Порядок исчисления налогаСумма налога при определении налоговой

- 11. Порядок и сроки уплаты налога налоговыми агентамиИсчисление

- 12. Стандартные налоговые вычетыПри определении размера налоговой налогоплательщик

- 13. налоговый вычет в размере 500 рублей за

- 14. налоговый вычет за каждый месяц налогового периода

- 15. Социальные налоговые вычеты При определении размера налоговой базы

- 16. Социальный налоговый вычет предоставляется за период обучения

- 17. Инвестиционные налоговые вычетыПри определении размера налоговой базы

- 18. Инвестиционный налоговый вычет предоставляется с учетом следующих

- 19. Имущественные налоговые вычеты При определении размера налоговой

- 20. 3) имущественный налоговый вычет в размере фактически

- 21. Профессиональные налоговые вычетыПри исчислении налоговой на получение

- 22. Скачать презентацию

- 23. Похожие презентации

НалогоплательщикНалогоплательщик - физическое лицо, являющиеся налоговым резидентом Российской Федерации, а также физическое лицо, получающее доходы от источников.

Слайд 2

Налогоплательщик

Налогоплательщик - физическое лицо, являющиеся налоговым резидентом Российской

Федерации, а также физическое лицо, получающее доходы от источников.

Слайд 3

Объект налогообложения

Объект налогообложения - доход, полученный налогоплательщиками:

1) от

источников в Российской Федерации и (или) от источников за

пределами Российской Федерации - для физических лиц, являющихся налоговыми резидентами Российской Федерации;2) от источников в Российской Федерации - для физических лиц, не являющихся налоговыми резидентами Российской Федерации.

Слайд 4

Налоговая база

При определении налоговой базы учитываются все доходы

налогоплательщика, полученные им как в денежной, так и в

натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды.Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

Слайд 7

Доходы, не подлежащие налогообложению

Не подлежат налогообложению следующие виды

доходов физических лиц:

1) государственные пособия, за исключением пособий по

временной нетрудоспособности (включая пособие по уходу за больным ребенком), а также иные выплаты и компенсации;2) пенсии по государственному пенсионному обеспечению, страховые пенсии, фиксированная выплата к страховой пенсии и накопительная пенсия;

3) все виды, связанные с:

возмещением вреда, причиненного увечьем или иным повреждением здоровья;

бесплатным предоставлением жилых помещений и коммунальных услуг, топлива или соответствующего денежного возмещения;

оплатой стоимости и (или) выдачей полагающегося натурального довольствия, а также с выплатой денежных средств взамен этого довольствия и другие.

Слайд 8

Налоговые ставки

Налоговая ставка устанавливается в размере 13 процентов.

Налоговая

ставка устанавливается в размере 35 процентов в отношении следующих

доходов:стоимости любых выигрышей и призов;

процентных доходов по вкладам в банках;

суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств.

Слайд 9 Налоговая ставка устанавливается в размере 30 процентов в

отношении всех доходов, получаемых физическими лицами, за исключением доходов,

получаемых:в виде дивидендов от долевого участия в деятельности российских организаций, в отношении которых налоговая ставка устанавливается в размере 15 процентов;

от осуществления трудовой деятельности, в отношении которых налоговая ставка устанавливается в размере 13 процентов;

от осуществления трудовой деятельности в качестве высококвалифицированного специалиста, в отношении которых налоговая ставка устанавливается в размере 13 процентов.

Слайд 10

Порядок исчисления налога

Сумма налога при определении налоговой базы

исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

Общая

сумма налога представляет собой сумму, полученную в результате сложения сумм налога.Общая сумма налога исчисляется по итогам налогового периода применительно ко всем доходам налогоплательщика, дата получения которых относится к соответствующему налоговому периоду.

Слайд 11

Порядок и сроки уплаты налога налоговыми агентами

Исчисление сумм

и уплата налога производятся в отношении всех доходов налогоплательщика,

источником которых является налоговый агент.Исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода.

Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода.

Слайд 12

Стандартные налоговые вычеты

При определении размера налоговой налогоплательщик имеет

право на получение следующих стандартных налоговых вычетов:

в размере 3000

рублей за каждый месяц налогового периода распространяется на следующие категории налогоплательщиков:лиц, получивших или перенесших лучевую болезнь и другие заболевания, связанные с радиационным воздействием;

лиц, получивших инвалидность вследствие катастрофы на Чернобыльской АЭС;

лиц, принимавших в 1986 - 1987 годах участие в работах по ликвидации последствий катастрофы на Чернобыльской АЭС;

военнослужащих, граждан, уволенных с военной службы, а также военнообязанных;

лиц начальствующего и рядового состава органов внутренних дел, Государственной противопожарной службы;

инвалидов Великой Отечественной войны и другие.

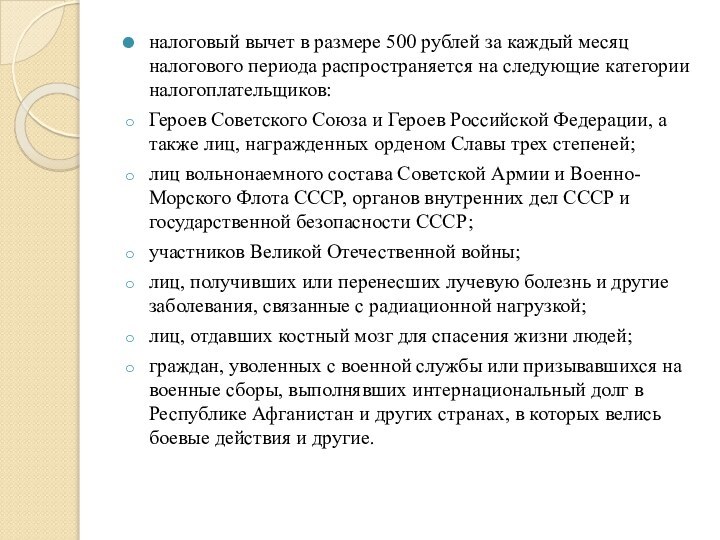

Слайд 13 налоговый вычет в размере 500 рублей за каждый

месяц налогового периода распространяется на следующие категории налогоплательщиков:

Героев Советского

Союза и Героев Российской Федерации, а также лиц, награжденных орденом Славы трех степеней;лиц вольнонаемного состава Советской Армии и Военно-Морского Флота СССР, органов внутренних дел СССР и государственной безопасности СССР;

участников Великой Отечественной войны;

лиц, получивших или перенесших лучевую болезнь и другие заболевания, связанные с радиационной нагрузкой;

лиц, отдавших костный мозг для спасения жизни людей;

граждан, уволенных с военной службы или призывавшихся на военные сборы, выполнявших интернациональный долг в Республике Афганистан и других странах, в которых велись боевые действия и другие.

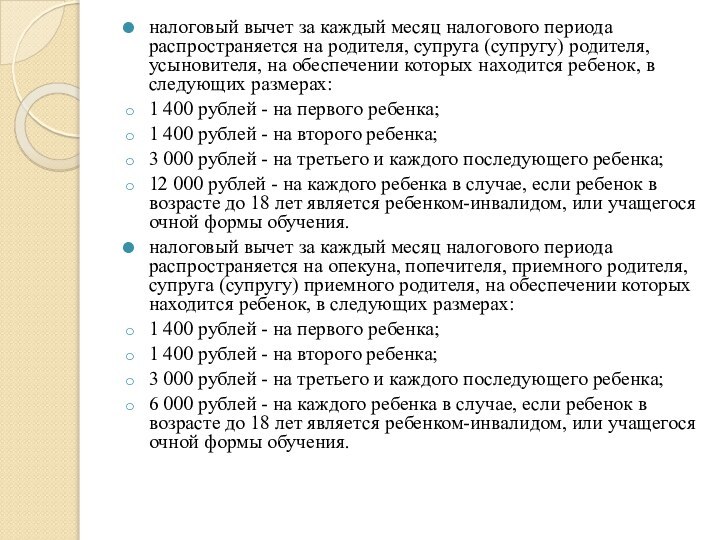

Слайд 14 налоговый вычет за каждый месяц налогового периода распространяется

на родителя, супруга (супругу) родителя, усыновителя, на обеспечении которых

находится ребенок, в следующих размерах:1 400 рублей - на первого ребенка;

1 400 рублей - на второго ребенка;

3 000 рублей - на третьего и каждого последующего ребенка;

12 000 рублей - на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения.

налоговый вычет за каждый месяц налогового периода распространяется на опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя, на обеспечении которых находится ребенок, в следующих размерах:

1 400 рублей - на первого ребенка;

1 400 рублей - на второго ребенка;

3 000 рублей - на третьего и каждого последующего ребенка;

6 000 рублей - на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения.

Слайд 15

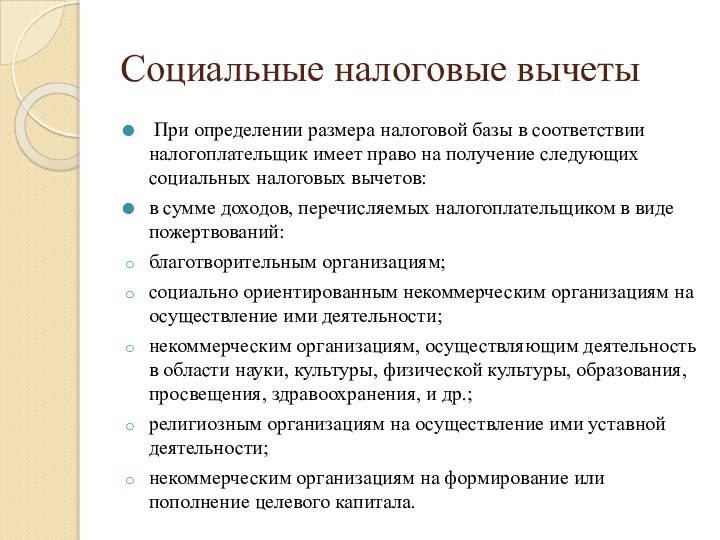

Социальные налоговые вычеты

При определении размера налоговой базы в

соответствии налогоплательщик имеет право на получение следующих социальных налоговых

вычетов:в сумме доходов, перечисляемых налогоплательщиком в виде пожертвований:

благотворительным организациям;

социально ориентированным некоммерческим организациям на осуществление ими деятельности;

некоммерческим организациям, осуществляющим деятельность в области науки, культуры, физической культуры, образования, просвещения, здравоохранения, и др.;

религиозным организациям на осуществление ими уставной деятельности;

некоммерческим организациям на формирование или пополнение целевого капитала.

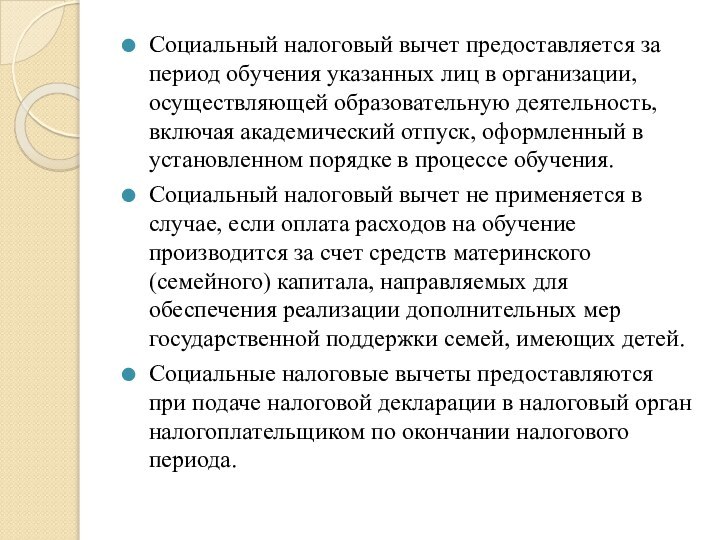

Слайд 16 Социальный налоговый вычет предоставляется за период обучения указанных

лиц в организации, осуществляющей образовательную деятельность, включая академический отпуск,

оформленный в установленном порядке в процессе обучения.Социальный налоговый вычет не применяется в случае, если оплата расходов на обучение производится за счет средств материнского (семейного) капитала, направляемых для обеспечения реализации дополнительных мер государственной поддержки семей, имеющих детей.

Социальные налоговые вычеты предоставляются при подаче налоговой декларации в налоговый орган налогоплательщиком по окончании налогового периода.

Слайд 17

Инвестиционные налоговые вычеты

При определении размера налоговой базы налогоплательщик

имеет право на получение следующих инвестиционных налоговых вычетов:

в размере

положительного финансового результата, полученного налогоплательщиком в налоговом периоде от реализации (погашения) ценных бумаг, обращающихся на организованном рынке ценных бумаги находившихся в собственности налогоплательщика более трех лет;в сумме денежных средств, внесенных налогоплательщиком в налоговом периоде на индивидуальный инвестиционный счет;

в сумме положительного финансового результата, полученного по операциям, учитываемым на индивидуальном инвестиционном счете.

Слайд 18

Инвестиционный налоговый вычет предоставляется с учетом следующих особенностей:

сумма

положительного финансового результата, в размере которого предоставляется налоговый вычет;

предельный

размер налогового вычета в налоговом периоде определяется как произведение коэффициента Кцб и суммы, равной 3 000 000 рублей.Налоговый вычет предоставляется налогоплательщику при исчислении и удержании налога налоговым агентом или при представлении налоговой декларации.

Слайд 19

Имущественные налоговые вычеты

При определении размера налоговой базы

налогоплательщик имеет право на получение следующих имущественных налоговых вычетов:

1)

имущественный налоговый вычет при продаже имущества, а также доли (долей) в нем, доли (ее части) в уставном капитале общества, при выходе из состава участников общества;2) имущественный налоговый вычет в размере выкупной стоимости земельного участка и (или) расположенного на нем иного объекта недвижимого имущества, полученной налогоплательщиком в денежной или натуральной форме, в случае изъятия указанного имущества для государственных или муниципальных нужд;

Слайд 20 3) имущественный налоговый вычет в размере фактически произведенных

налогоплательщиком расходов на новое строительство либо приобретение на территории

Российской Федерации жилых домов, квартир и др.;4) имущественный налоговый вычет в сумме фактически произведенных налогоплательщиком расходов на погашение процентов по целевым займам (кредитам), фактически израсходованным на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты и др.

Слайд 21

Профессиональные налоговые вычеты

При исчислении налоговой на получение профессиональных

налоговых вычетов имеют следующие категории налогоплательщиков:

1) налогоплательщики в сумме

фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением доходов;При этом состав указанных расходов, принимаемых к вычету, определяется налогоплательщиком самостоятельно в порядке, аналогичном порядку определения расходов для целей налогообложения.

2) налогоплательщики, получающие доходы от выполнения работ по договорам гражданско-правового характера;

3) налогоплательщики, получающие авторские вознаграждения или вознаграждения за создание, исполнение или иное использование произведений науки и др.