Слайд 2

Место страхования в финансово-кредитной системе

Слайд 3

Страховой рынок аккумулирует денежные средства, являющиеся частью национального

дохода, в определенных фондах для дальнейшего перераспределения, поэтому страхование

относится к финансовой системе.

С другой стороны, в определенном смысле страхование похоже на кредит: страховщику передаются денежные средства в виде страховой премии, а затем они могут «возвратиться» к страхователю при наступлении страхового случая.

Однако рассматривать страхование как форму кредита нельзя: отсутствуют обязательные признаки кредитных отношений: возвратность, срочность, платность.

Действительно, если страховой случай не наступит, то страховщик не будет возвращать страхователю полученную от него премию (т. е. страхование не обладает свойством возвратности).

При заключении договора страхования неясно, когда наступит страховой случай и наступит ли вообще (тем самым нарушается свойство срочности).

По договору страхования страховщик не обязан платить какие-либо проценты за пользование денежными средствами, полученными от страхователя, что говорит о нарушении свойства платности.

Кроме того, страхование — это уникальный вид предпринимательской деятельности, связанный непосредственно с формированием и распределением денежных фондов, и потому имеющий важное значение в финансовой системе:

Во-первых, страховщики, как и другие фирмы, уплачивают установленные налоги и сборы, т. е. направляют часть аккумулированных денежных средств в бюджеты различных уровней.

Во-вторых, часть ресурсов других предприятий, организаций и физических лиц может и должна направляться на страхование от неблагоприятных событий.

В-третьих, ресурсы страховых компаний не просто лежат без дела, а активно инвестируются, как и любые другие активы, способные приносить доход.

Слайд 4

Страхование — это социальный механизм, позволяющий индивидуумам и

организациям компенсировать экономические потери, вызванные теми или иными неблагоприятными

обстоятельствами.

Страхование – это совокупность отношений по поводу формирования за счет взносов физических и юридических лиц у страховых организаций страховых фондов, предназначенных для выплат страхового возмещения или страхового обеспечения в заранее обусловленных договоров страхования размерах при наступлении обозначенных в договоре страховых случаев, повлекших за собой: имущественного ущерба, потерю дохода, материальную ответственность лица.

Слайд 5

Страхование — элемент финансово-кредитной системы государства.

С одной стороны,

это самостоятельный элемент финансово-кредитной системы,

а с другой стороны, страхование

непосредственно взаимодействует с каждым из элементов финансово-кредитной системы: финансами предприятий, государственными и муниципальными финансами, финансами домашних хозяйств, являясь их неотъемлемой частью.

Слайд 6

Страхование создает систему зашиты имущественных интересов граждан, предприятий

и государства Оно предоставляет гарантии восстановления нарушенных имущественных интересов

в случае непредвиденных природных, техногенных и других явлений, оказывает положительное влияние на укрепление финансовой системы, Страхование позволяет финансировать расходы на возмещение убытков при наступлении страховых случаев, а также является одним из источников долгосрочных инвестиций.

Слайд 7

Страхование — это экономическая категория, связанная с формированием

целевых денежных фондов за счет страховых взносов и премий

и их использования для защиты имущественных интересов физических и юридических лиц при наступлении определенных событий — страховых случаев.

Существует две формы:

- добровольное страхование — на основании договора между страхователем и страховщиком;

- обязательное страхование — в соответствии с правами, гарантированными Конституцией РФ или федеральными законами.

Слайд 8

Страховая деятельность — деятельность страховых организаций и обществ

взаимного страхования — страховщиков, связанная с формированием специальных денежных

фондов — страховых резервов, необходимых для предстоящих страховых выплат, осуществляемая на основе лицензий. Исключение составляют перестрахование и взаимное страхование. Лицензии на осуществление страховой деятельности выдаются Минфином России.

Слайд 9

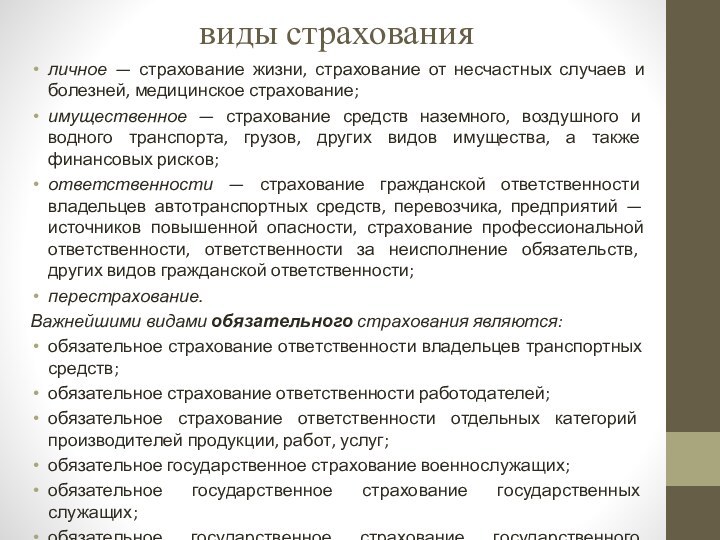

виды страхования

личное — страхование жизни, страхование от несчастных

случаев и болезней, медицинское страхование;

имущественное — страхование средств наземного,

воздушного и водного транспорта, грузов, других видов имущества, а также финансовых рисков;

ответственности — страхование гражданской ответственности владельцев автотранспортных средств, перевозчика, предприятий — источников повышенной опасности, страхование профессиональной ответственности, ответственности за неисполнение обязательств, других видов гражданской ответственности;

перестрахование.

Важнейшими видами обязательного страхования являются:

обязательное страхование ответственности владельцев транспортных средств;

обязательное страхование ответственности работодателей;

обязательное страхование ответственности отдельных категорий производителей продукции, работ, услуг;

обязательное государственное страхование военнослужащих;

обязательное государственное страхование государственных служащих;

обязательное государственное страхование государственного имущества.

Слайд 10

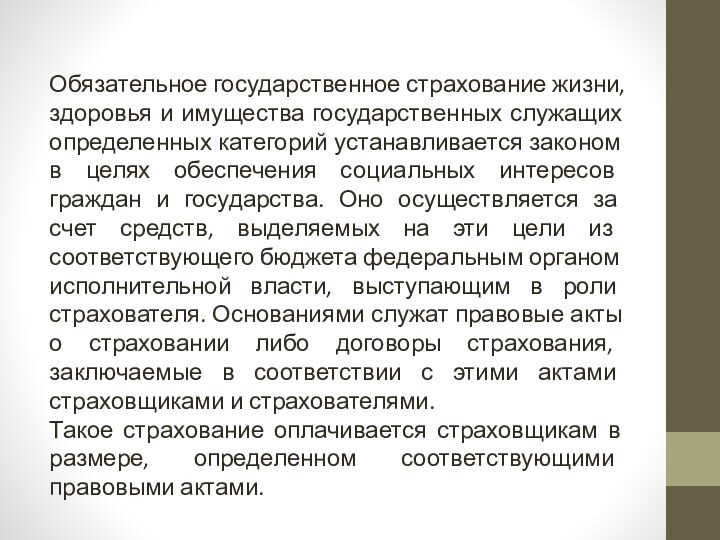

Обязательное государственное страхование жизни, здоровья и имущества государственных

служащих определенных категорий устанавливается законом в целях обеспечения социальных

интересов граждан и государства. Оно осуществляется за счет средств, выделяемых на эти цели из соответствующего бюджета федеральным органом исполнительной власти, выступающим в роли страхователя. Основаниями служат правовые акты о страховании либо договоры страхования, заключаемые в соответствии с этими актами страховщиками и страхователями.

Такое страхование оплачивается страховщикам в размере, определенном соответствующими правовыми актами.

Слайд 11

Объекты страхования

жизнь, здоровье, трудоспособность и пенсионное обеспечение страхователя

или застрахованного лица — личное страхование;

владение, пользование, распоряжение имуществом

— имущественное страхование;

возмещение страхователем причиненного им вреда личности или имуществу физического лица — страхование ответственности;

возмещение страхователем вреда, причиненного юридическому лицу — страхование ответственности.

Слайд 12

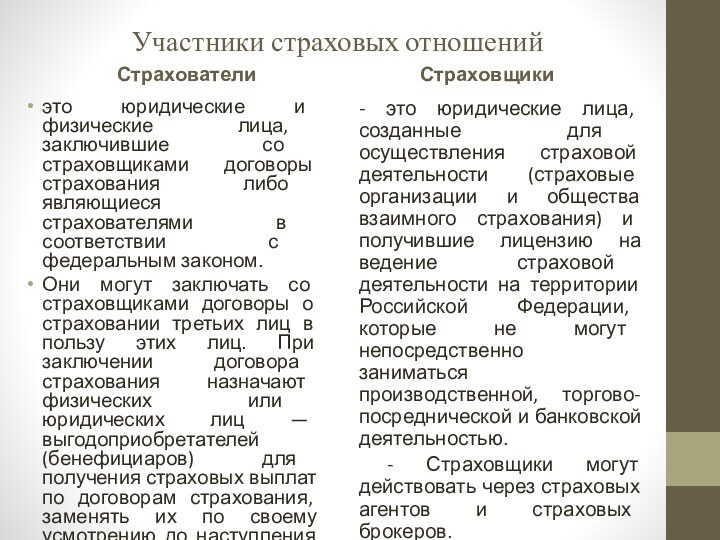

Участники страховых отношений

Страхователи

это юридические и физические лица, заключившие

со страховщиками договоры страхования либо являющиеся страхователями в соответствии

с федеральным законом.

Они могут заключать со страховщиками договоры о страховании третьих лиц в пользу этих лиц. При заключении договора страхования назначают физических или юридических лиц — выгодоприобретателей (бенефициаров) для получения страховых выплат по договорам страхования, заменять их по своему усмотрению до наступления страхового случая.

Страховщики

- это юридические лица, созданные для осуществления страховой деятельности (страховые организации и общества взаимного страхования) и получившие лицензию на ведение страховой деятельности на территории Российской Федерации, которые не могут непосредственно заниматься производственной, торгово-посреднической и банковской деятельностью.

- Страховщики могут действовать через страховых агентов и страховых брокеров.

Слайд 13

Страховыми агентами могут быть физические или юридические лица,

действующие от имени страховщика и по его поручению в

соответствии с предоставленными полномочиями.

Страховыми брокерами могут быть юридические или физические лица, зарегистрированные в качестве предпринимателей, осуществляющие посредническую деятельность по страхованию от своего имени на основании поручений страхователя либо страховщика.

Слайд 14

Страхование проводится на случай наступления страхового риска —

события, которое обладает признаками вероятности и случайности его наступления.

Страховым случаем является предусмотренное договором страхования или законом совершившееся событие, с наступлением которого возникает обязанность страховщика произвести страховую выплату страхователю, застрахованному лицу, выгодоприобретателю или другим третьим лицам. При страховом случае с имуществом страховая выплата производится в виде страхового возмещения. При страховом случае с личностью страхователя или

третьего лица — в виде страхового обеспечения. Определенная договором страхования или установленная законом денежная сумма, исходя из которой устанавливают размеры страхового взноса и страховой выплаты, называется страховой суммой. При страховании имущества или предпринимательского риска страховая сумма не должна превышать их страховую стоимость, если договором страхования не предусмотрено иное.

Страховой взнос (премия) представляет собой плату за страхование, которую страхователь или выгодоприобретатель обязан страховщику в соответствии с договором страхования или законом.

Страховой тариф — ставка страхового взноса с единицы страховой суммы или объекта страхования. По обязательным видам страхования они устанавливаются в законах об обязательном страховании, по добровольным видам личного страхования, страхования имущества и ответственности страховщик может рассчитывать их самостоятельно. Конкретный размер страхового тарифа определяется в договоре страхования по соглашению сторон.

Слайд 15

Особенности социального страхования

Слайд 16

Обязательное социальное страхование — часть государственной системы социальной

защиты населения, осуществляемой в форме страхования работающих граждан от

возможного изменения материального и социального положения, в том числе по не зависящим от них обстоятельствам.

Слайд 17

Обязательное социальное страхование – это система создаваемых

государством правовых, экономических и организационных мер, направленных на компенсацию

или минимизацию последствий изменения материального и социального положения работающих граждан, а в случаях, предусмотренных законодательством, — других категорий граждан (вследствие признания их безработными, трудового увечья или профессионального заболевания, инвалидности, болезни, травмы, беременности и родов, потери кормильца, а также наступления старости, необходимости получения медицинской помощи, санаторно-курортного лечения и наступления других установленных законодательством социальных страховых рисков, подлежащих обязательному социальному страхованию).

Слайд 18

Субъекты обязательного социального страхования

Страхователи — организации любой

организационно-правовой формы, а также граждане, которые должны в соответствии

с федеральными законами о конкретных видах обязательного социального страхования уплачивать страховые взносы, являющиеся обязательными платежами. Страхователями выступают также органы исполнительной власти и органы местного самоуправления, обязанные уплачивать страховые взносы.

Страховщики — некоммерческие организации, создаваемые для обеспечения прав застрахованных лиц по обязательному социальному страхованию при наступлении страховых случаев.

Застрахованные лица — граждане Российской Федерации, а также иностранные граждане и лица без гражданства, работающие по трудовым договорам, лица, самостоятельно обеспечивающие себя работой, или другие категории граждан, у которых возникают отношения по обязательному социальному страхованию.

Слайд 19

виды социальных страховых рисков

необходимость получения медицинской помощи;

временная нетрудоспособность;

трудовое

увечье и профессиональное заболевание;

материнство;

инвалидность;

наступление старости;

потеря кормильца;

признание безработным;

смерть застрахованного лица

или нетрудоспособных членов его семьи, находящихся на его иждивении.

Слайд 20

Отношения по обязательному социальному страхованию возникают

у субъектов:

страхователя-работодателя —

по всем видам обязательного социального страхования с момента заключения

с работником трудового договора;

у других страхователей — с момента их регистрации страховщиком;

страховщика — с момента регистрации страхователя;

застрахованных лиц — по всем видам обязательного социального страхования с момента заключения трудового договора с работодателем;

лиц, самостоятельно обеспечивающих себя работой, и иных категорий граждан — с момента уплаты ими или за них страховых взносов.

Слайд 21

Функции надзора за страховой деятельностью на территории РФ

возложены на Федеральную службу по надзору за страховой деятельностью

(Росстрахнадзор).

Слайд 22

Федеральная служба страхового надзора (Росстрахнадзор, ФССН) — федеральный

орган исполнительной власти, находившийся в ведении Министерства финансов.

Федеральная служба

страхового надзора являлась в 2004 — 2011 годах федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору в сфере страховой деятельности (страхового дела). Федеральная служба страхового надзора была образована в соответствии с Указом Президента РФ № 314 от 9 марта 2004 года «О системе и структуре федеральных органов исполнительной власти» и Постановлением Правительства РФ № 330 от 30 июня 2004 года «Об утверждении Положения о Федеральной службе страхового надзора». До создания ФССН функции страхового надзора с сентября 1996 по март 2004 года выполнял Департамент страхового надзора Министерства финансов РФ.

Слайд 23

4 марта 2011 года Указом Президента РФ №

270 Федеральная служба страхового надзора была присоединена к Федеральной

службе по финансовым рынкам (ФСФР). Этим же Указом были переданы функции ФССН к ФСФР (п. 2 Указа), которая теперь и осуществляет функции по контролю и надзору в сфере страховой деятельности.

Слайд 24

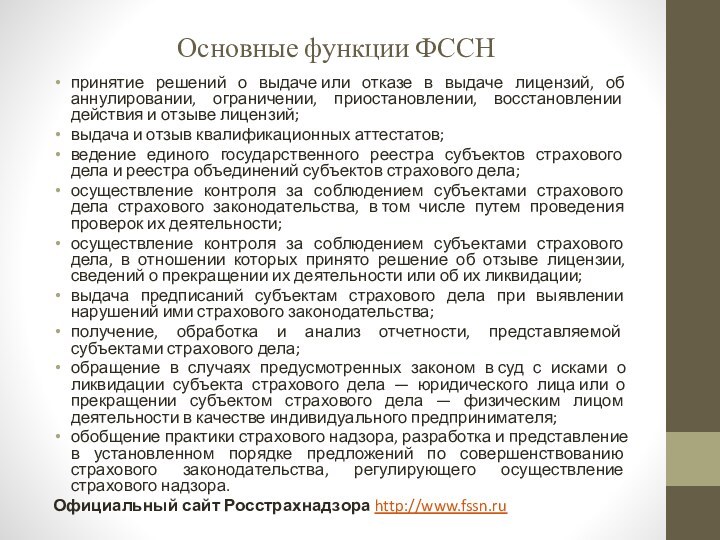

Основные функции ФССН

принятие решений о выдаче или отказе в

выдаче лицензий, об аннулировании, ограничении, приостановлении, восстановлении действия и

отзыве лицензий;

выдача и отзыв квалификационных аттестатов;

ведение единого государственного реестра субъектов страхового дела и реестра объединений субъектов страхового дела;

осуществление контроля за соблюдением субъектами страхового дела страхового законодательства, в том числе путем проведения проверок их деятельности;

осуществление контроля за соблюдением субъектами страхового дела, в отношении которых принято решение об отзыве лицензии, сведений о прекращении их деятельности или об их ликвидации;

выдача предписаний субъектам страхового дела при выявлении нарушений ими страхового законодательства;

получение, обработка и анализ отчетности, представляемой субъектами страхового дела;

обращение в случаях предусмотренных законом в суд с исками о ликвидации субъекта страхового дела — юридического лица или о прекращении субъектом страхового дела — физическим лицом деятельности в качестве индивидуального предпринимателя;

обобщение практики страхового надзора, разработка и представление в установленном порядке предложений по совершенствованию страхового законодательства, регулирующего осуществление страхового надзора.

Официальный сайт Росстрахнадзора http://www.fssn.ru

Слайд 26

В настоящее время происходит процесс формирования российского страхового

рынка путем создания крупных страховых компаний, способных адаптироваться к

динамично меняющейся конъюнктуре рынка и оказывать страховые услуги, отвечающие мировым стандартам, а также формирования инфраструктуры страхового рынка Показатели состояния страхового рынка свидетельствуют о том, что в Российской Федерации созданы основы национального страхования.

Тем не менее страхование не заняло надлежащего положения в системе защиты имущественных интересов населения, хозяйствующих субъектов и государства. В России объем страховых операций менее 10% потенциальных рисков против 90—95% в большинстве развитых стран; 90% собственности предприятий не обеспечено страховой защитой. Объем страховых взносов в нашей стране сопоставим с аналогичными показателями только одной крупной зарубежной страховой компании.

Слайд 27

Финансовые возможности национальных страховых компаний по покрытию крупных

убытков остаются низкими. Лишь около четверти страховщиков имеют уставный

капитал более 1 млн руб. У большинства из них вклады в уставный капитал — это права на имущество, другие низколиквидные средства, что отрицательно влияет на надежность и платежеспособность страховых компаний.

Слайд 28

Серьезные проблемы могут возникнуть при монополизации секторов страхового

рынка. Разнообразие страховых продуктов на российском рынке значительно меньше,

чем за рубежом. Отрицательно сказывается на развитии страхового рынка отсутствие мер стимулирования населения и предприятий к более широкому использованию возможностей страхования для защиты своих имущественных интересов. Не создан надежный механизм государственного контроля выполнения страховыми организациями принятых обязательств, адекватной оценки их надежности и финансовой устойчивости, не налажена должным образом информационно-аналитическая работа.

Слайд 29

Для достижения долгосрочных целей развития страхового дела

необходимо:

обеспечить надежность

и финансовую устойчивость системы страхования;

проводить активную структурную политику на

рынке страховых услуг;

повышать эффективность государственного регулирования страховой деятельности;

развивать взаимоотношения российского и международного страховых рынков;

совершенствовать нормативную базу страховой деятельности.

В настоящее время одним из приоритетных направлений деятельности страховых организаций и перестраховочных компаний является:

повышение минимального размера уставного капитала, а также его формирование исключительно за счет денежных средств;

дна из главных тенденций развития рынка — концентрация страхового бизнеса в крупных компаниях.

Слайд 30

Главным элементом структурной политики на рынке страховых услуг

является оптимизация пропорций в соотношении добровольных и обязательных видов

страхования, сейчас удельный вес обязательного страхования составляет более чем 40% всего страхового рынка. В основном это следствие введения обязательного медицинского страхования. Быстрый рост объемов обязательного страхования был неизбежен в период возникновения страхового рынка в условиях экономического слада и обеспечивая ускоренную капитализацию рынка. Однако затем начался опережающий рост добровольного страхования. Наиболее действенным стимулом здесь является проведение соответствующей налоговой политики.

Слайд 31

Необходимо упорядочить введение новых видов обязательного страхования, приводящего

к созданию новых внебюджетных ведомственных

фондов, оценить эффективность работы существующих

фондов.

Слайд 32

В области государственного регулирования страховой деятельности принимаются меры

по совершенствованию нормативно-методической базы функционирования страхового рынка.

Большое значение имеет

развитие взаимоотношений российского и международных страховых рынков в связи с вступлением в силу Соглашения о партнерстве и сотрудничестве между Российской Федерацией и Европейским союзом, а также вступлением Российской Федерации во Всемирную торговую организацию.

При этом инвестиционный потенциал страхового сектора должен быть сохранен и использован в интересах национальной экономики.

Слайд 34

Рейтинговым классом (рейтингом надежности страховой компании) однозначно определяется

финансовое состояние страховщика и качество управления им страховыми и

инвестиционными рисками.

В зависимости от уровня надежности страховые компании разбиваются на пять классов A, B, C, D, E. Классы А, В и С разбиваются на несколько подклассов в зависимости от значений показателей платежеспособности, финансовой устойчивости и прогнозов развития. В итоге страховой компании может быть присвоен рейтинг от А++ до E.

Слайд 35

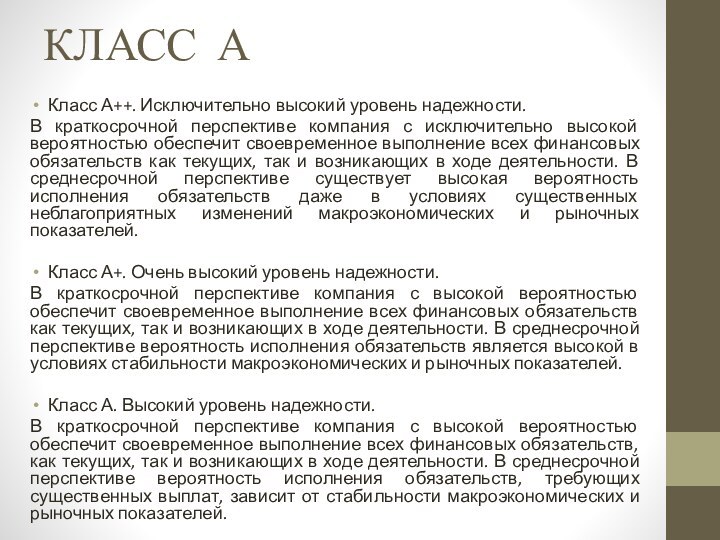

КЛАСС А

Класс А++. Исключительно высокий уровень надежности.

В

краткосрочной перспективе компания с исключительно высокой вероятностью обеспечит своевременное

выполнение всех финансовых обязательств как текущих, так и возникающих в ходе деятельности. В среднесрочной перспективе существует высокая вероятность исполнения обязательств даже в условиях существенных неблагоприятных изменений макроэкономических и рыночных показателей.

Класс А+. Очень высокий уровень надежности.

В краткосрочной перспективе компания с высокой вероятностью обеспечит своевременное выполнение всех финансовых обязательств как текущих, так и возникающих в ходе деятельности. В среднесрочной перспективе вероятность исполнения обязательств является высокой в условиях стабильности макроэкономических и рыночных показателей.

Класс А. Высокий уровень надежности.

В краткосрочной перспективе компания с высокой вероятностью обеспечит своевременное выполнение всех финансовых обязательств, как текущих, так и возникающих в ходе деятельности. В среднесрочной перспективе вероятность исполнения обязательств, требующих существенных выплат, зависит от стабильности макроэкономических и рыночных показателей.

Слайд 36

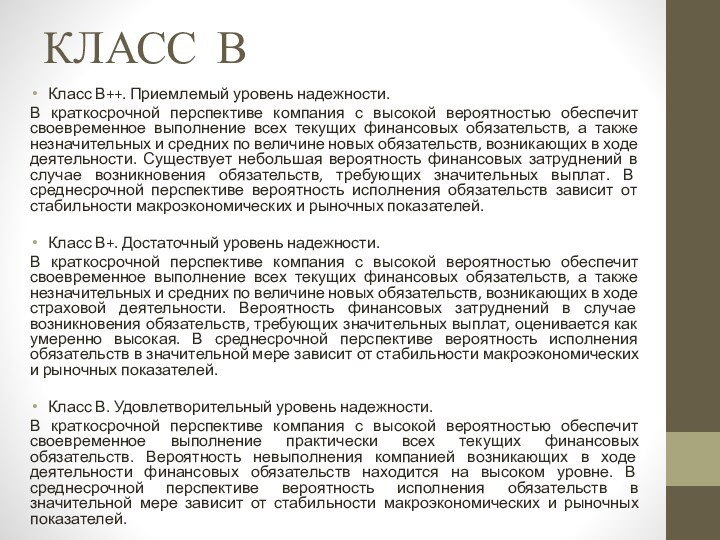

КЛАСС В

Класс В++. Приемлемый уровень надежности.

В краткосрочной

перспективе компания с высокой вероятностью обеспечит своевременное выполнение всех

текущих финансовых обязательств, а также незначительных и средних по величине новых обязательств, возникающих в ходе деятельности. Существует небольшая вероятность финансовых затруднений в случае возникновения обязательств, требующих значительных выплат. В среднесрочной перспективе вероятность исполнения обязательств зависит от стабильности макроэкономических и рыночных показателей.

Класс В+. Достаточный уровень надежности.

В краткосрочной перспективе компания с высокой вероятностью обеспечит своевременное выполнение всех текущих финансовых обязательств, а также незначительных и средних по величине новых обязательств, возникающих в ходе страховой деятельности. Вероятность финансовых затруднений в случае возникновения обязательств, требующих значительных выплат, оценивается как умеренно высокая. В среднесрочной перспективе вероятность исполнения обязательств в значительной мере зависит от стабильности макроэкономических и рыночных показателей.

Класс В. Удовлетворительный уровень надежности.

В краткосрочной перспективе компания с высокой вероятностью обеспечит своевременное выполнение практически всех текущих финансовых обязательств. Вероятность невыполнения компанией возникающих в ходе деятельности финансовых обязательств находится на высоком уровне. В среднесрочной перспективе вероятность исполнения обязательств в значительной мере зависит от стабильности макроэкономических и рыночных показателей.

Слайд 37

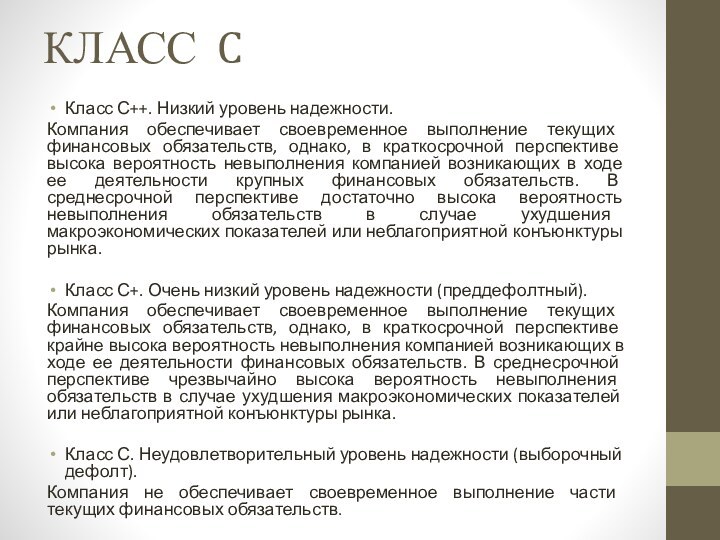

КЛАСС C

Класс С++. Низкий уровень надежности.

Компания обеспечивает

своевременное выполнение текущих финансовых обязательств, однако, в краткосрочной перспективе

высока вероятность невыполнения компанией возникающих в ходе ее деятельности крупных финансовых обязательств. В среднесрочной перспективе достаточно высока вероятность невыполнения обязательств в случае ухудшения макроэкономических показателей или неблагоприятной конъюнктуры рынка.

Класс С+. Очень низкий уровень надежности (преддефолтный).

Компания обеспечивает своевременное выполнение текущих финансовых обязательств, однако, в краткосрочной перспективе крайне высока вероятность невыполнения компанией возникающих в ходе ее деятельности финансовых обязательств. В среднесрочной перспективе чрезвычайно высока вероятность невыполнения обязательств в случае ухудшения макроэкономических показателей или неблагоприятной конъюнктуры рынка.

Класс С. Неудовлетворительный уровень надежности (выборочный дефолт).

Компания не обеспечивает своевременное выполнение части текущих финансовых обязательств.

Слайд 38

КЛАСС D КЛАСС E

Класс

D. Банкротство

Компания находится в стадии процедуры банкротства.

Класс Е.

Отзыв лицензии или ликвидация.

Компания находится в стадии процедуры ликвидации, либо у компании отозвана лицензия.

Слайд 39

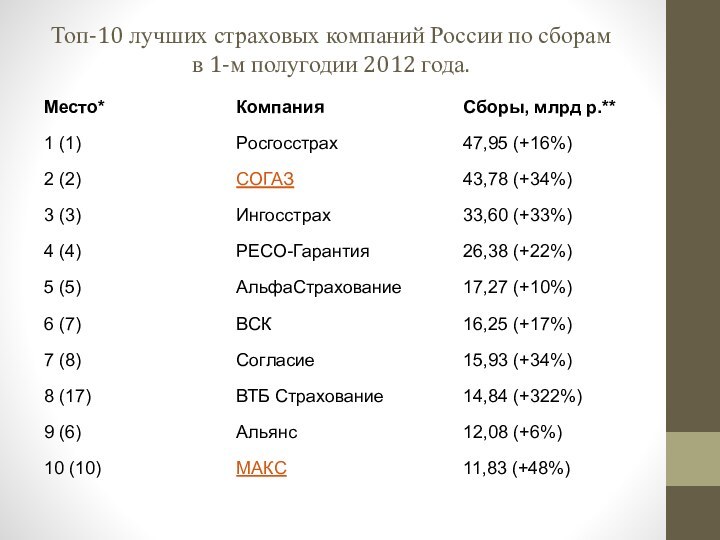

Топ-10 лучших страховых компаний России по сборам

в 1-м

полугодии 2012 года.