- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Налоговая система Республики Казахстан: этапы становления, характеристика современного состояния

Содержание

- 2. Налоговая система включает в свой

- 3. В декабре 2008 года принят новый Налоговый

- 4. Налоговая система в Республике Казахстан находится в

- 5. Недостатки данного этапа:большое количество налогов (43 вида:

- 6. Второй этап налоговой реформы (с июля 1995

- 7. Третий этап налоговой реформы (с 2000 –

- 8. Преимущества данного этапа:Все законы, регулировавшие вопросы налогообложения

- 9. Четвертый этап налоговой реформы (2009 год по

- 10. В дальнейшем в рамках принятой Государственной программы

- 11. Одним из значительных налогов в налоговой системе

- 12. Следующим значительным налогом в налоговой системе РК

- 13. Значительно новым и уже достаточно распространенным налогом

- 14. Еще одним распространенным налогом является индивидуальный подоходный

- 15. Специальные платежи и налоги недропользователей включают: 1)

- 16. Налог на имущество относится к налогам на

- 17. Земельный налог также из категории налогов на

- 18. В целях налогообложения все земли делятся на

- 19. Налог на транспортные средства третий вид налога

- 20. Ставки налога на транспортные средства установлены в

- 21. ВИДЫ СПЕЦИАЛЬНЫХ НАЛОГОВЫХ РЕЖИМОВ ДЛЯ СУБЪЕКТОВ МАЛОГО

- 22. Рассмотрим самые распространенные виды режима, это патент

- 23. СНР на основе упрощенной декларацииУсловия применения специального

- 24. СНР на основе упрощенной декларацииУсловия применения специального

- 25. УРОВЕНЬ НАЛОГОВЫХ СТАВОК В РЕСПУБЛИКЕ КАЗАХСТАН, РЕСПУБЛИКЕ БЕЛАРУСЬ И РОССИЙСКОЙ ФЕДЕРАЦИИ

- 26. Виды налогообложенияпропорциональноепрогрессивноерегрессивноеВиды налогообложения в зависимости от прогрессивности применяемой ставки

- 27. Основными задачами налоговых органов являются:обеспечение в пределах

- 28. Основными функциями Комитета являются:контроль за соблюдением законодательства,

- 29. Этапы контрольно-экономической деятельности налоговых органов 1Регистрация

- 30. Результаты мониторинга качества налоговых услуг за 2015-2016 годы, в %

- 31. Удовлетворенность в разрезе налоговых услуг за 2016 год, %

- 32. Уровень доверия налоговым органам в региональном разрезе, %

- 33. Классификация форм налогового контроля

- 36. Скачать презентацию

- 37. Похожие презентации

Слайд 3 В декабре 2008 года принят новый Налоговый кодекс

РК «О налогах и других обязательных платежах в бюджет»,

в который ежегодно вносятся изменения и дополнения. На сегодня на территории Республики Казахстан действует 13 видов налогов, 5 видов сборов, 10 видов плат и государственная пошлина.Слайд 4 Налоговая система в Республике Казахстан находится в стадии

развития одновременно совершенствуется и налоговый механизм. В Республике Казахстан

правовое регулирование налогообложения в своем развитии прошло несколько этапов:Первый этап налоговой реформы (с 1992 по июнь 1995гг.) из-за отсутствия собственного опыта в создании налоговой системы Казахстан в основном использовал опыт соседних государств, и прежде всего, Российской Федерации. Практически Закон «О налоговой системе в Республике Казахстан», принятый 24 декабря 1991 года, является скопированным вариантом законодательства России.

Слайд 5

Недостатки данного этапа:

большое количество налогов (43 вида: 16

общегосударственных, 10 общеобязательных, 17 местных налогов),

нестабильность законодательства, наличие

множества платежей, применение большого количества льгот.

Все это сделало налоговую систему практически неуправляемой и совершенно неэффективной.

Слайд 6 Второй этап налоговой реформы (с июля 1995 по

1999гг.).

Задачами второго этапа были: снижение налогового бремени, сокращение количества

налогов, приближение налоговой системы Казахстана к мировым стандартам. В связи с чем был принят Указ Президента Республики Казахстан, имеющего силу закона «О налогах и других обязательных платежах в бюджет» от 24 апреля 1995 года № 2235Особенности данного этапа:

количество налогов сократилось до 11

сформирована двухуровневая бюджетная система и все налоги были разделены на общегосударственные и местные

Слайд 7

Третий этап налоговой реформы

(с 2000 – 2004

гг).

Основной задачей третьего этапа является усиление правовых актов взаимоотношений

между государственными органами, имеющими отношение к бюджету, фискальными органами и налогоплательщиками. С 1 января 2002 года вводиться в действие кодекс РК «О налогах и других обязательных платежах в бюджет», который был принят 12 июня 2001 года № 209 – II.

Слайд 8

Преимущества данного этапа:

Все законы, регулировавшие вопросы налогообложения объединены

в Налоговый кодекс

Введены специальные налоговые режимы для СМБ

Введены инвестиционные

налоговые преференцииСовершенствованы вопросы налогового администрирования

Отменены частые изменения в налоговом законодательстве и т.д.

Слайд 9 Четвертый этап налоговой реформы (2009 год по настоящее

время).

В соответствии с Посланием Главы государства народу Казахстана

от 6 февраля 2008 года «Повышение благосостояния граждан Казахстана - главная цель государственной политики» был разработан новый Налоговый кодекс, который действует с 1 января 2009 года. Далее в 2010-2011 гг. рядом законодательных актов в Налоговый кодекс были внесены изменения и дополнения в части предоставления налоговых льгот для отдельных категорий налогоплательщиков.Слайд 10 В дальнейшем в рамках принятой Государственной программы по

форсированному индустриально-инновационному развитию Республики Казахстан на 2010-2016 годы были

приняты различные нормы по предоставлению налоговых льгот для развития отдельных отраслей экономики.В частности это: стимулирование НИОКР, производственной инфраструктуры, несырьевого сектора экономики, сельского хозяйства и социальной сферы.

Слайд 11 Одним из значительных налогов в налоговой системе РК

является Корпоративный подоходный налог КПН, это прямой личный налог,

формирующий республиканский бюджет.Налогооблагаемый доход определяется как разница между совокупным годовым доходом (с учетом корректировок) и вычетами по формуле:

НД=СГД-В

Основная ставка 20%, 10% для сельхозпроизводителей и 15% для дохода в виде дивидендов.

Слайд 12 Следующим значительным налогом в налоговой системе РК является

НДС - косвенный вид налога, поступающий в республиканский бюджет.

Объектами

обложения налогом на добавленную стоимость являются: облагаемый оборот и облагаемый импорт.Ставки НДС:

12% применяется к облагаемому обороту и облагаемому импорту;

0% применяется по экспорту товаров, подтвержденных документально.

Слайд 13 Значительно новым и уже достаточно распространенным налогом в

налоговой системе РК является социальный налог.

Объектом обложения являются расходы

работодателя, выплачиваемые работникам в виде доходов, то есть фонд оплаты труда.Основная ставка социального налога составляет 11%.

Исчисленная сумма делится на соцналог и соцотчисления в ГФСС.

Слайд 14 Еще одним распространенным налогом является индивидуальный подоходный налог

ИПН - прямой личный налог, формирующий местный бюджет.

Объектами

обложения индивидуальным подоходным налогом являются:1) доходы, облагаемые у источника выплаты;

2) доходы, не облагаемые у источника выплаты.

Доходы налогоплательщика, облагаются налогом по ставке 10 процентов.

Доходы в виде дивидендов облагаются по ставке 5 процентов.

Слайд 15

Специальные платежи и налоги недропользователей включают:

1) специальные

платежи недропользователей:

а) подписной

бонус; б) бонус коммерческого обнаружения;

в) платеж по возмещению исторических затрат;

2) налог на добычу полезных ископаемых;

3) налог на сверхприбыль.

Слайд 16 Налог на имущество относится к налогам на собственность,

является прямым реальным налогом, формирующим местный бюджет

Объектом налогообложения для

юридических лиц и индивидуальных предпринимателей являются здания, сооружения, учитываемые в составе основных средств или инвестиций в недвижимость.Ставки налога:

Для юридических лиц 1,5 % к среднегодовой стоимости объектов налогообложения

- Для индивидуальных предпринимателей - 0,5 % от среднегодовой стоимости объектов налогообложения

Слайд 17 Земельный налог также из категории налогов на собственность,

является прямым реальным налогом, формирующим местный бюджет

Объектом обложения является

земельный участокНалоговые ставки дифференцируются в зависимости от целевого назначения и принадлежности к категориям земельного фонда. Размер налога зависит от качества почвы, расположения и водо-обеспеченности земельного участка

Качество почв измеряется в баллах бонитета. Балл бонитет является показателем продуктивности и доброкачественности земли и колеблется от 0 до 100 баллов и выше.

Слайд 18 В целях налогообложения все земли делятся на следующие

категории:

Земли сельскохозяйственного назначения

Земли населенных пунктов

Земли промышленности, транспорта, связи, обороны

и иного несельскохозяйственного назначения

Земли особо охраняемых природных территорий

Земли лесного фонда

Земли водного фонда

Земли запаса

Слайд 19 Налог на транспортные средства третий вид налога на

собственность, является местным налогом, а также прямым и реальным

видом налога.Объектом обложения являются транспортные средства, за исключением прицепов, подлежащие государственной регистрации и состоящие на учете в Республике Казахстан.

Не являются объектами налогообложения:

- карьерные автосамосвалы грузоподъемностью 40 тонн и выше;

- специализированные медицинские транспортные средства.

Слайд 20 Ставки налога на транспортные средства установлены в месячных

расчетных показателях и классифицируются по видам транспортных средств.

Размер налога зависит от разных показателей в зависимости от вида транспортного средства, к примеру:- по легковым автомобилям – от объема двигателя;

- по грузовым автомобилям – от грузоподъемности;

- по автобусам – от количества посадочных мест и т. д.

Слайд 21

ВИДЫ СПЕЦИАЛЬНЫХ НАЛОГОВЫХ РЕЖИМОВ

ДЛЯ СУБЪЕКТОВ МАЛОГО БИЗНЕСА:

Специальный налоговый режим на основе патента

Специальный налоговый

режим на основе упрощенной декларации

Специальный налоговый режим для крестьянских хозяйств

Специальный налоговый режим для юридических лиц –

сельхозпроизводителей

Слайд 22 Рассмотрим самые распространенные виды режима, это патент и

упрощенная декларация

Специальный налоговый режим на основе патента применяют индивидуальные предприниматели,

соответствующие следующим условиям:

1) не использующие труд работников;

2) осуществляющие деятельность в форме личного предпринимательства;

3) доход которых за налоговый период не превышает 200-кратного минимального размера заработной платы Ставка по патенту составляет 2% к доходу налогоплательщика

Слайд 23

СНР на основе упрощенной декларации

Условия применения специального налогового

режима на основе упрощенной декларации для индивидуальных предпринимателей:

предельная среднесписочная

численность работников за налоговый период составляет 25 человек, включая самого индивидуального предпринимателя; предельный доход за налоговый период составляет 10 млн. тенге.

Слайд 24

СНР на основе упрощенной декларации

Условия применения специального налогового

режима на основе упрощенной декларации для юридических лиц:

предельная среднесписочная

численность работников за налоговый период составляет 50 человек, включая самого индивидуального предпринимателя; предельный доход за налоговый период составляет 25 млн. тенге.

Ставка налога по упрощенной декларации

составляет 3% от дохода налогоплательщика

Слайд 25 УРОВЕНЬ НАЛОГОВЫХ СТАВОК В РЕСПУБЛИКЕ КАЗАХСТАН, РЕСПУБЛИКЕ БЕЛАРУСЬ

И РОССИЙСКОЙ ФЕДЕРАЦИИ

Слайд 26

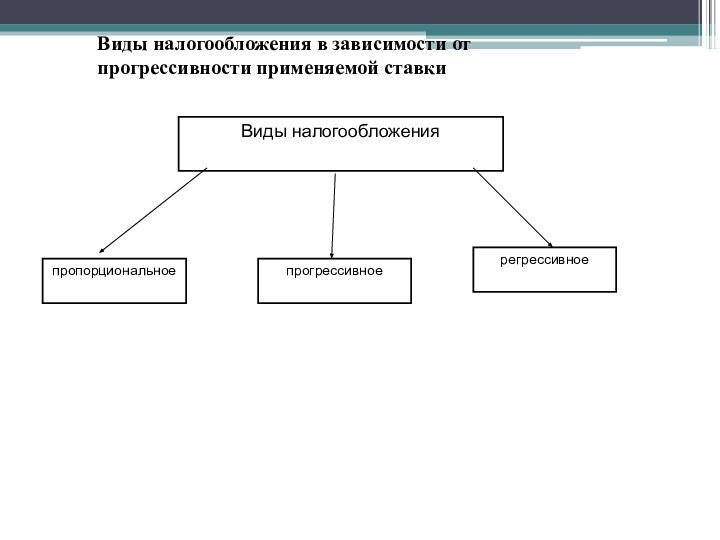

Виды налогообложения

пропорциональное

прогрессивное

регрессивное

Виды налогообложения в зависимости от

прогрессивности применяемой

ставки

Слайд 27

Основными задачами налоговых органов являются:

обеспечение в пределах своей

компетенции полноты поступления налогов и других обязательных платежей в

бюджет, полноты и своевременности перечисления обязательных пенсионных взносов;осуществление налогового контроля за исполнением налогоплательщиком налоговых обязательств;

обеспечение в пределах своей компетенции экономической безопасности Республика Казахстан;

обеспечение государственного контроля над оборотом и производством алкогольной продукции;

осуществление в пределах своей компетенции международного сотрудничества.

Слайд 28

Основными функциями Комитета являются:

контроль за соблюдением законодательства, предусматривающего

полноту поступлений налогов и других обязательных платежей в бюджет;

участие

в пределах своей компетенции в формировании налоговой политики;внесение предложений в министерство финансов по формированию фискальной политики РК;

совершенствование форм и методов сбора государственной отчетности по налогам и другим обязательным платежам в бюджет;

ведение в установленном законодательством порядке государственного реестра налогоплательщиков Республика Казахстан;

разработка и ведение единой системы учета налогоплательщиков, объектов налогообложения и объектов, связанных с налогообложением;

участие в текущем прогнозировании доходной части бюджета;

участие в подготовке международных договоров и соглашений, имеющих экономические аспекты сотрудничества;

исполнение в пределах своей компетенции международных обязательств Республики Казахстан по вопросам борьбы с налоговыми правонарушениями;

иные функции, предусмотренные законодательством.

Слайд 29

Этапы контрольно-экономической деятельности налоговых органов

1

Регистрация и учет налогоплательщиков

2

Прием

налоговой отчетности

3

Осуществление камеральных проверок

4

Начисление платежей к уплате по результатам

камеральных проверок5

Контроль за своевременной уплатой начисленной суммы

6

Проведение выездных документальных проверок

(Налоговое обследование)

7

Контроль за реализацией материалов проверок, уплатой начисленных финансовых санкции и административных штрафов

1

Регистрация и учет налогоплательщиков

2

Прием налоговой отчетности

3

Осуществление камеральных проверок

4

Начисление платежей к уплате по результатам камеральных проверок

5

Контроль за своевременной уплатой начисленной суммы

6

Проведение выездных документальных проверок

(Налоговое обследование)

7

Контроль за реализацией материалов проверок, уплатой начисленных финансовых санкции и административных штрафов