- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Структура кредитной системы и рынок ссудных капиталов

Содержание

- 2. СодержаниеКредитная система и рынок ссудных капиталов.Экономическое содержание

- 3. Кредитная система и рынок ссудных капиталов Структура

- 4. Кредитная система и рынок ссудных капиталов Все

- 5. Экономическое содержание кредита, его принципы и функции.

- 6. Экономическое содержание кредита, его принципы и функции.

- 7. Экономическое содержание кредита, его принципы и функции.

- 8. Экономическое содержание кредита, его принципы и функции.

- 9. Экономическое содержание кредита, его принципы и функции.

- 10. Экономическое содержание кредита, его принципы и функции.

- 11. Экономическое содержание кредита, его принципы и функции. Роль и границы кредита.Таблица 1. Назначение кредитов

- 12. Экономическое содержание кредита, его принципы и функции.

- 13. Экономическое содержание кредита, его принципы и функции.

- 14. Экономическое содержание кредита, его принципы и функции.

- 15. Экономическое содержание кредита, его принципы и функции.

- 16. Экономическое содержание кредита, его принципы и функции.

- 17. Экономическое содержание кредита, его принципы и функции.

- 18. Экономическое содержание кредита, его принципы и функции.

- 19. Основные формы и виды кредитовКоммерческий кредит предоставляется

- 20. Основные формы и виды кредитовУсловия кредитования не

- 21. Основные формы и виды кредитовКоммерческий кредит имеет

- 22. Основные формы и виды кредитов2. потребительский кредит

- 23. Основные формы и виды кредитов4. Государственный кредит

- 24. Основные формы и виды кредитов5. Ростовщический кредит

- 25. Основные формы и виды кредитов6. Банковский кредит

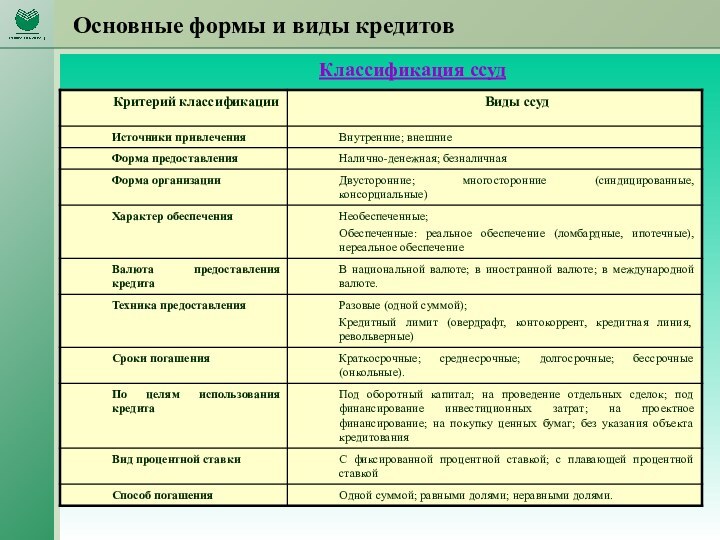

- 26. Основные формы и виды кредитовКлассификация ссуд

- 27. Основные формы и виды кредитовФактическая стоимость кредита

- 28. Основные формы и виды кредитов2 вариант. Метод

- 29. Основные формы и виды кредитов3 вариант. Метод

- 30. Основные формы и виды кредитов 4 вариант.

- 31. Основные формы и виды кредитов

- 32. Основные формы и виды кредитовГарантийные операции

- 33. Скачать презентацию

- 34. Похожие презентации

СодержаниеКредитная система и рынок ссудных капиталов.Экономическое содержание кредита, его принципы и функции. Роль и границы кредитаОсновные формы и виды кредитов

Слайд 2

Содержание

Кредитная система и рынок ссудных капиталов.

Экономическое содержание кредита,

его принципы и функции. Роль и границы кредита

виды кредитов

Слайд 3

Кредитная система и рынок ссудных капиталов

Структура кредитной

системы включает в себя 3 основные группы:

1.ЦБ

2.Банковская система, которая

включает:Коммерческие банки

Сберегательные банки

Ипотечные банки

3.Специализированные не банковские кредитно-финансовые институты:

Страховые компании

Инвестиционные фонды

Пенсионные фонды

Все это называется инфраструктурой экономики и в настоящее время слаборазвитое звено.

Слайд 4

Кредитная система и рынок ссудных капиталов

Все 3

группы КС работают на рынке ссудного капитала.

Ссудный капитал – это денежное средство, отданное заемщику за определенную плату на определенный срок с обязательным возвратом.

Источники ссудного капитала:

Амортизационный фонд предприятия;

Часть оборотного капитала, высвобождаемого в процессе реализации продукции;

Денежные средства, которые образуются от разрыва между поступлением денег от выручки и выдачи з/платы;

Прибыль, планируемая на расширение производства;

Денежные средства населения, положенные в банки;

Денежные накопления государства и государственных органов власти.

Основная роль ссудного капитала заключается в следующем:

1. способствует росту производства и товарооборота;

2. объединение мелких разрозненных денежных средств (временно свободных);

3. играет важную роль в структурной перестройке экономики.

Слайд 5

Экономическое содержание кредита, его принципы и функции.

Роль и

границы кредита.

Кредит представляет особую сферу финансовых отношений, связанных

с движением денежных средств. В отличие от финансов, выражающих одностороннее и безвозмездное движение фондов, кредит должен быть возвращен кредитору в обусловленный срок и с уплатой процентов.В буквальном смысле кредит означает доверие, от латинского creditere- верю.

Кредит – это отношение между экономическими агентами по поводу передачи стоимости в вещной или денежной форме при условии возмещения ее в будущем.

В данном определении существенно 2 момента:

1) Передача стоимости

2) Возмещение стоимости в будущем

Слайд 6 Экономическое содержание кредита, его принципы и функции. Роль и

границы кредита.

Принципы кредита

Кредит предоставляется на

определенных условиях, которые в экономической литературе обычно называют принципами кредитования. К принципам кредитования относятся возвратность, срочность, платность, обеспеченность, селективность.1. Возвратность

2. Срочность

3. Платность

Размер доплаты вычисляется по схеме процентной ставки, а именно:

S=P(1+ni), где

S - общая сумма, выплаченная заёмщиком кредитору,

P - сумма, полученная заемщиком от кредитора,

i - процентная ставка (ссудный процент).

n – срок кредита

4. Обеспеченность (залог, гарантия, поручительство)

5. Селективность

Слайд 7 Экономическое содержание кредита, его принципы и функции. Роль и

границы кредита.

Задание

Фирма планирует покупку нового оборудования с

помощью кредита. Стоимость оборудования – 20 тыс. рублей, срок его службы составляет 1 год. От этого проекта фирма ожидает 1500 руб. прибыли. При какой процентной ставке по кредиту фирма сможет осуществить этот инвестиционный проект?Решение

При ставке процента ниже 7,5 % норма прибыли по данному проекту составит 7,5% (1500:20000=0,075 или 7,5%). Это означает, что проект будет прибыльным для фирмы, если процентная ставка ниже. Только при этом условии она может вернуть основную сумму долга (20 тыс. руб.), выплатить проценты и получить дополнительную прибыль. При ставке процента 7,5% для фирмы безразлично – делать или не делать инвестиции. При более высокой ставке она понесет убытки.

Слайд 8 Экономическое содержание кредита, его принципы и функции. Роль и

границы кредита.

Кредит является самостоятельной финансовой категорией и имеет свои

специфические функции:Аккумуляция временно свободных денежных средств (содержанием данной функции является постепенное накопление денег в течение определенного периода для инвестирования их одной суммой в определенное мероприятие в будущем)

Перераспределительная функция содержанием ее является осуществление перелива денежного капитала из одних отраслей и сфер предпринимательства в другие. Перелив всегда осуществляется из низкорентабельных сфер бизнеса в высокодоходные.

Замещение наличных денег безналичными деньгами в денежном обращении данная функция проявляет себя в процессе осуществления платежей и расчетов не наличными деньгами (банкнотами, монетами), а различными платежными средствами (банковскими переводами, чеками и т.д.). Замещение денег в обороте способствует ускорению их оборачиваемости в экономике страны.

Слайд 9 Экономическое содержание кредита, его принципы и функции. Роль и

границы кредита.

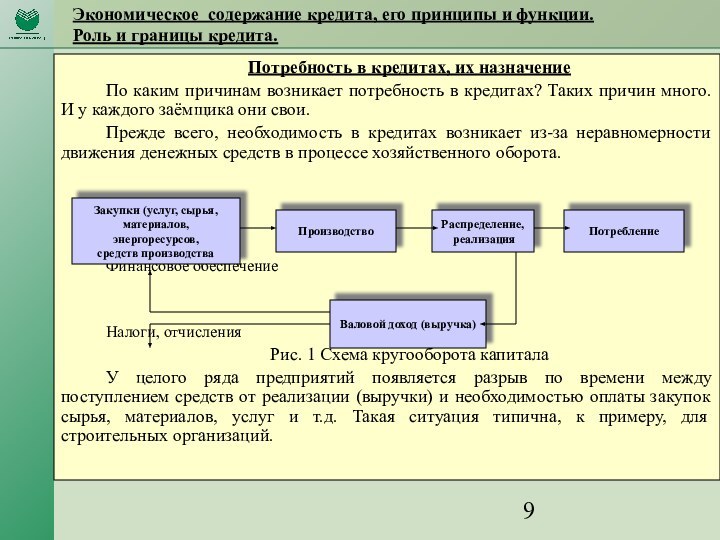

Потребность в кредитах, их назначение

По каким причинам

возникает потребность в кредитах? Таких причин много. И у каждого заёмщика они свои. Прежде всего, необходимость в кредитах возникает из-за неравномерности движения денежных средств в процессе хозяйственного оборота.

Финансовое обеспечение

Налоги, отчисления

Рис. 1 Схема кругооборота капитала

У целого ряда предприятий появляется разрыв по времени между поступлением средств от реализации (выручки) и необходимостью оплаты закупок сырья, материалов, услуг и т.д. Такая ситуация типична, к примеру, для строительных организаций.

Закупки (услуг, сырья,

материалов, энергоресурсов,

средств производства

Производство

Распределение,

реализация

Потребление

Валовой доход (выручка)

Слайд 10 Экономическое содержание кредита, его принципы и функции. Роль и

границы кредита.

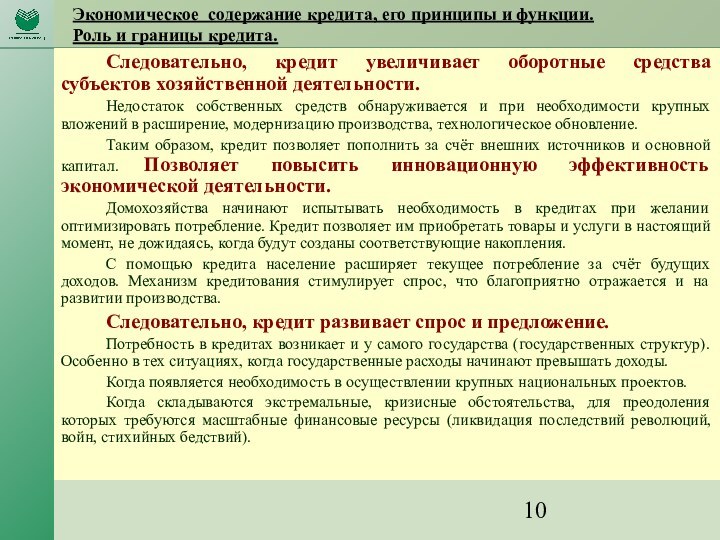

Следовательно, кредит увеличивает оборотные средства субъектов хозяйственной деятельности.

Недостаток собственных средств обнаруживается и при необходимости крупных вложений в расширение, модернизацию производства, технологическое обновление.

Таким образом, кредит позволяет пополнить за счёт внешних источников и основной капитал. Позволяет повысить инновационную эффективность экономической деятельности.

Домохозяйства начинают испытывать необходимость в кредитах при желании оптимизировать потребление. Кредит позволяет им приобретать товары и услуги в настоящий момент, не дожидаясь, когда будут созданы соответствующие накопления.

С помощью кредита население расширяет текущее потребление за счёт будущих доходов. Механизм кредитования стимулирует спрос, что благоприятно отражается и на развитии производства.

Следовательно, кредит развивает спрос и предложение.

Потребность в кредитах возникает и у самого государства (государственных структур). Особенно в тех ситуациях, когда государственные расходы начинают превышать доходы.

Когда появляется необходимость в осуществлении крупных национальных проектов.

Когда складываются экстремальные, кризисные обстоятельства, для преодоления которых требуются масштабные финансовые ресурсы (ликвидация последствий революций, войн, стихийных бедствий).

Слайд 11 Экономическое содержание кредита, его принципы и функции. Роль и

границы кредита.

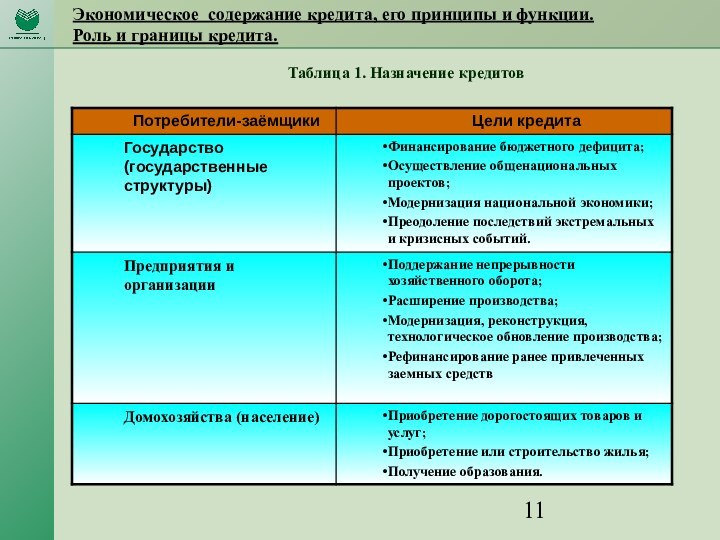

Таблица 1. Назначение кредитов

Слайд 12 Экономическое содержание кредита, его принципы и функции. Роль и

границы кредита.

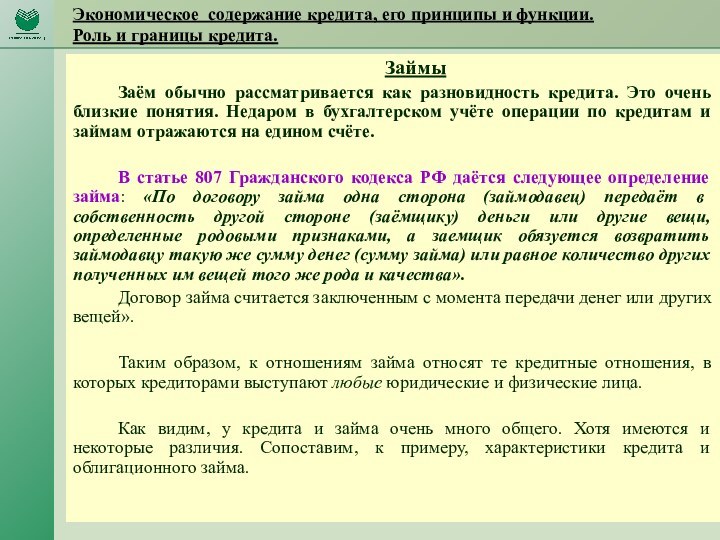

Займы

Заём обычно рассматривается как разновидность кредита. Это

очень близкие понятия. Недаром в бухгалтерском учёте операции по кредитам и займам отражаются на едином счёте. В статье 807 Гражданского кодекса РФ даётся следующее определение займа: «По договору займа одна сторона (займодавец) передаёт в собственность другой стороне (заёмщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества».

Договор займа считается заключенным с момента передачи денег или других вещей».

Таким образом, к отношениям займа относят те кредитные отношения, в которых кредиторами выступают любые юридические и физические лица.

Как видим, у кредита и займа очень много общего. Хотя имеются и некоторые различия. Сопоставим, к примеру, характеристики кредита и облигационного займа.

Слайд 13 Экономическое содержание кредита, его принципы и функции. Роль и

границы кредита.

Таблица 2. Сравнительная характеристика кредита и облигационного займа

Слайд 14 Экономическое содержание кредита, его принципы и функции. Роль и

границы кредита.

Границы кредита:

Внешние границы

характеризуют пределы функционирования кредита и место кредита в экономических отношениях. На эти внешние границы оказывают влияние несколько факторов:1. уровень развития производства;

2. объем и структура кредитных ресурсов;

3. развитие хозрасчетных предприятий;

4. потребность обеспечения денежного оборота субъекта.

Количественно внешние границы кредита определяются соотношением обоснованной потребности экономики в кредите и реальной возможности кредитования.

Внутренние границы показывают допустимую меру отдельных форм кредита, например, банковского, государственного. Размер этого кредита зависит от степени влияния государства, от ресурсной базы и от потребности в каждой форме кредита.

Слайд 15 Экономическое содержание кредита, его принципы и функции. Роль и

границы кредита.

Субъекты и объекты кредитования.

Субъектом кредитования являются юридические

либо физические лица, дееспособные и имеющие материальные или иные гарантии совершать экономические, в том числе кредитные сделки.Заемщиком при этом может выступить любой субъект собственности, внушающий банку доверие, обладающий определенными материальными и правовыми гарантиями, желающий платить процент за кредит и возвращать его кредитному учреждению.

Субъект получения ссуды может быть самого разного уровня, начиная от отдельного частного лица, предприятия, фирмы вплоть до государства.

Слайд 16 Экономическое содержание кредита, его принципы и функции. Роль и

границы кредита.

Объект кредитования – та цель (вещь), на которую

выдается кредит и ради которой заключается кредитная сделка.Краткосрочные кредиты выдаются под различные элементы производственных запасов:

В промышленности банки кредитуют: сырье, основные и вспомогательные материалы, топливо, тару, незавершенное производство, готовую продукцию, средства в расчетах и т.д.;

В торговле – товары, находящиеся в товарообороте;

В сельском хозяйстве – затраты растениеводства и животноводства, минеральные удобрения, горючее и т.д.

Долгосрочные ссуды направляются на кредитование следующих объектов:

Строительство производственных объектов;

Реконструкция, техническое перевооружение, расширение производственных объектов;

Приобретение техники, оборудования и транспортных средств;

Организация выпуска новой продукции;

Строительство объектов непроизводственного назначения и т.д.

Слайд 17 Экономическое содержание кредита, его принципы и функции. Роль и

границы кредита.

Классификация кредита позволяет:

1)

сделать выбор источников финансирования;2) с наибольшей выгодой разместить, использовать свободные денежные средства;

3) оценить объем кредитования, сопоставить спрос и предложение кредита;

4) сделать прогноз движения процентных ставок;

5) выработать меры государственного регулирования по расширению или ограничению кредита.

Слайд 18 Экономическое содержание кредита, его принципы и функции. Роль и

границы кредита.

Важнейшим принципом классификации кредита является выделение основных его

форм:Коммерческий

Потребительский

Ипотечный

Государственный

Ростовщический

Банковский

Слайд 19

Основные формы и виды кредитов

Коммерческий кредит предоставляется коммерческими

организациями друг другу в виде продажи товаров и услуг

с отсрочкой платежа.Цель – ускорить реализацию товаров, увеличить объем продаж и соответственно получение прибыли.

Коммерческий кредит имеет сложную структуру: он может осуществляться как продавцом товаров путем отсрочки оплаты приобретаемых товаров, так и покупателем в виде авансов и предоплаты.

Стоимость коммерческого кредита определяется исходя из разницы в цене товара при оплате в момент поставки и оплате с отсрочкой.

Слайд 20

Основные формы и виды кредитов

Условия кредитования не фиксируются

в отдельном договоре.

Процент по коммерческому кредиту включается по

существу в цену товара. В роли кредитора может выступать и поставщик, и покупатель товара.

Предприятие-поставщик становится кредитором, если он отпускает (ссужает) товар с отсрочкой платежа.

Предприятие-покупатель становится кредитором, если он осуществляет предоплату или вносит аванс до получения товара (авансирует сделку).

Один из способов коммерческого кредитования - консигнация. В этом случае розничный торговец получает товары на реализацию без обязательства их оплаты. Поставка оплачивается, если товары будут проданы.

Слайд 21

Основные формы и виды кредитов

Коммерческий кредит имеет ряд

преимуществ (например, по сравнению с банковским кредитом):

средняя стоимость

коммерческого кредита всегда ниже средней ставки банковского процента на данный момент; коммерческий кредит не требует обеспечения;

при оформлении коммерческого кредита не выдвигается требование его целевого использования;

при коммерческом кредитовании в роли кредитора могут выступать любые юридические лица, занимающиеся производством либо реализацией товаров или услуг.

Слайд 22

Основные формы и виды кредитов

2. потребительский кредит -

население всегда выступает как заемщик.

3.ипотечный кредит – это кредит,

предоставляемый для приобретения и под залог недвижимости. Ипотечный кредит предоставляется для финансирования покупки, строительства, ремонта жилых производственных помещений, покупки и освоения земельных участков. Он носит целевой и долгосрочный характер. Обеспечением является залог приобретаемого или уже находящегося в собственности заемщика недвижимого имущества.

Слайд 23

Основные формы и виды кредитов

4. Государственный кредит предполагает

участие государства в кредитных отношениях с другими экономическими агентами.

Государство кредитует различные секторы экономики. В то же время государство заимствует денежные средства, выступает как заемщик. К форме государственного кредита относится предоставление государством гарантий по кредитным обязательствам других экономических агентов.

Слайд 24

Основные формы и виды кредитов

5. Ростовщический кредит обычно

рассматривается как исторический предшественник банковского кредита. Его характерными признаками

являются сверхвысокие процентные ставки и использование на потребление или для выплаты долгов. Ростовщический кредит был первой формой денежного кредита, предоставлявшегося в натуральной форме (в российской практике черты ростовщичества проявились, в частности, при взвинчивании банками процентных ставок до 120 – 180% по ссудам, предоставляемым в иностранной валюте).

Слайд 25

Основные формы и виды кредитов

6. Банковский кредит предоставляется

банками и другими кредитными организациями предпринимателям, населению, государству, иностранцам

в виде денежных ссуд. В зависимости от целей ссуды можно выделить банковский коммерческий кредит, банковский потребительский кредит и т.д.

Слайд 27

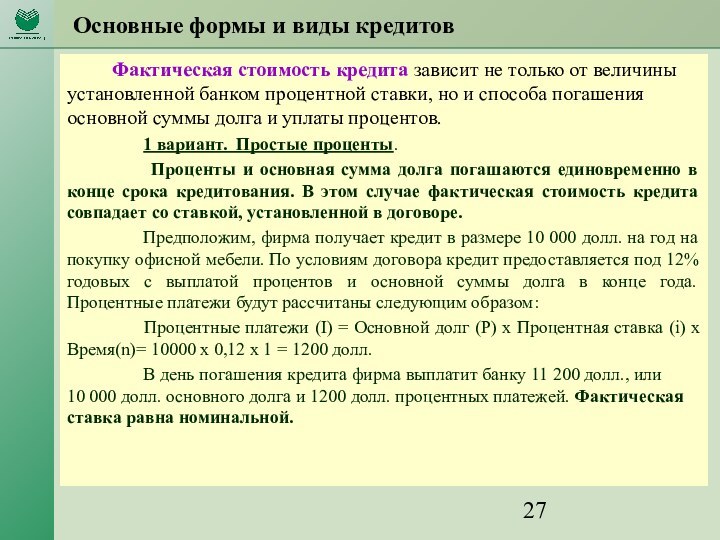

Основные формы и виды кредитов

Фактическая стоимость кредита зависит

не только от величины установленной банком процентной ставки, но

и способа погашения основной суммы долга и уплаты процентов.1 вариант. Простые проценты.

Проценты и основная сумма долга погашаются единовременно в конце срока кредитования. В этом случае фактическая стоимость кредита совпадает со ставкой, установленной в договоре.

Предположим, фирма получает кредит в размере 10 000 долл. на год на покупку офисной мебели. По условиям договора кредит предоставляется под 12% годовых с выплатой процентов и основной суммы долга в конце года. Процентные платежи будут рассчитаны следующим образом:

Процентные платежи (I) = Основной долг (Р) х Процентная ставка (i) х Время(n)= 10000 х 0,12 х 1 = 1200 долл.

В день погашения кредита фирма выплатит банку 11 200 долл., или 10 000 долл. основного долга и 1200 долл. процентных платежей. Фактическая ставка равна номинальной.

Слайд 28

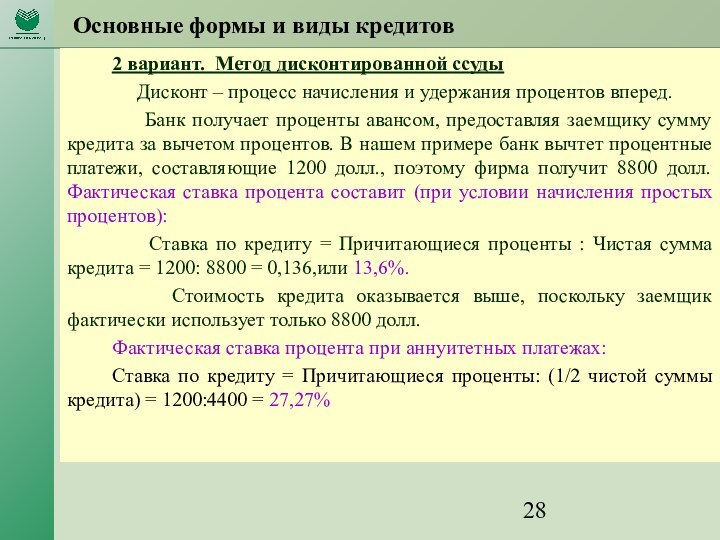

Основные формы и виды кредитов

2 вариант. Метод дисконтированной

ссуды

Дисконт – процесс начисления и удержания

процентов вперед.Банк получает проценты авансом, предоставляя заемщику сумму кредита за вычетом процентов. В нашем примере банк вычтет процентные платежи, составляющие 1200 долл., поэтому фирма получит 8800 долл. Фактическая ставка процента составит (при условии начисления простых процентов):

Ставка по кредиту = Причитающиеся проценты : Чистая сумма кредита = 1200: 8800 = 0,136,или 13,6%.

Стоимость кредита оказывается выше, поскольку заемщик фактически использует только 8800 долл.

Фактическая ставка процента при аннуитетных платежах:

Ставка по кредиту = Причитающиеся проценты: (1/2 чистой суммы кредита) = 1200:4400 = 27,27%

Слайд 29

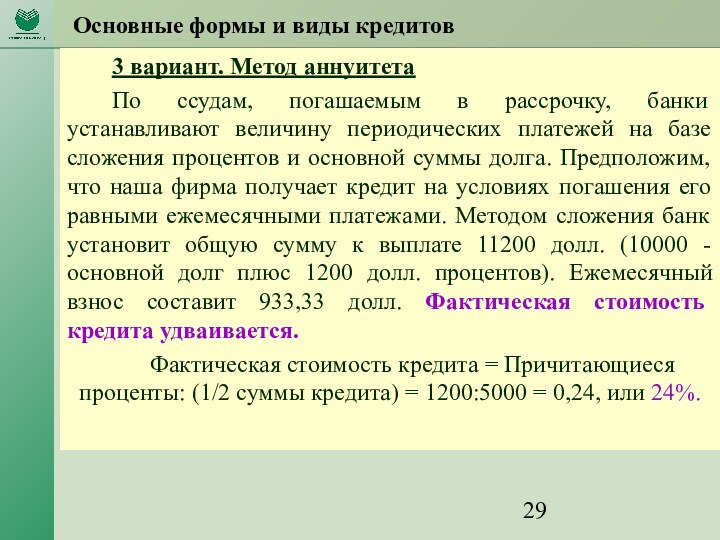

Основные формы и виды кредитов

3 вариант. Метод аннуитета

По

ссудам, погашаемым в рассрочку, банки устанавливают величину периодических платежей

на базе сложения процентов и основной суммы долга. Предположим, что наша фирма получает кредит на условиях погашения его равными ежемесячными платежами. Методом сложения банк установит общую сумму к выплате 11200 долл. (10000 - основной долг плюс 1200 долл. процентов). Ежемесячный взнос составит 933,33 долл. Фактическая стоимость кредита удваивается.Фактическая стоимость кредита = Причитающиеся проценты: (1/2 суммы кредита) = 1200:5000 = 0,24, или 24%.

Слайд 30

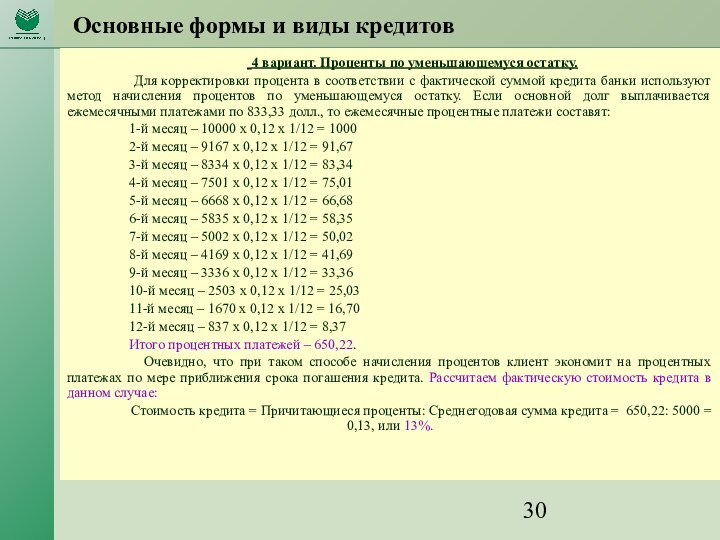

Основные формы и виды кредитов

4 вариант. Проценты

по уменьшающемуся остатку.

Для корректировки процента в

соответствии с фактической суммой кредита банки используют метод начисления процентов по уменьшающемуся остатку. Если основной долг выплачивается ежемесячными платежами по 833,33 долл., то ежемесячные процентные платежи составят:1-й месяц – 10000 х 0,12 х 1/12 = 1000

2-й месяц – 9167 х 0,12 х 1/12 = 91,67

3-й месяц – 8334 х 0,12 х 1/12 = 83,34

4-й месяц – 7501 х 0,12 х 1/12 = 75,01

5-й месяц – 6668 х 0,12 х 1/12 = 66,68

6-й месяц – 5835 х 0,12 х 1/12 = 58,35

7-й месяц – 5002 х 0,12 х 1/12 = 50,02

8-й месяц – 4169 х 0,12 х 1/12 = 41,69

9-й месяц – 3336 х 0,12 х 1/12 = 33,36

10-й месяц – 2503 х 0,12 х 1/12 = 25,03

11-й месяц – 1670 х 0,12 х 1/12 = 16,70

12-й месяц – 837 х 0,12 х 1/12 = 8,37

Итого процентных платежей – 650,22.

Очевидно, что при таком способе начисления процентов клиент экономит на процентных платежах по мере приближения срока погашения кредита. Рассчитаем фактическую стоимость кредита в данном случае:

Стоимость кредита = Причитающиеся проценты: Среднегодовая сумма кредита = 650,22: 5000 = 0,13, или 13%.

Слайд 31

Основные формы и виды кредитов

Учетно-ссудные

операции – это вид банковского кредитования, при котором банки

предоставляют кредит в форме покупки (учета) векселей.При учете векселя банком владелец векселя (векселедержатель) получает от банка неполную сумму, указанную в векселе, а только ее часть за минусом учетного процента (дисконта). Эту сумму векселедержатель приобретает наличными или в виде перечисления на счет. Вексель индоссируется в пользу банка, и банк становится векселедержателем, т.е. к банку переходят все права на предъявление векселя должнику.

Слайд 32

Основные формы и виды кредитов

Гарантийные операции

Относятся к так называемому акцептному и авальному кредиту. При

акцептном кредите банк акцептует выставленный на него вексель. Банковский акцепт гарантирует предоставление кредита по векселю. Акцепты применяются в основном в экспортно-импортных операциях или при покупке валюты.Авальный кредит представляет собой поручительство банка по оплате обязательств клиента перед третьими лицами в случае их невыполнения.