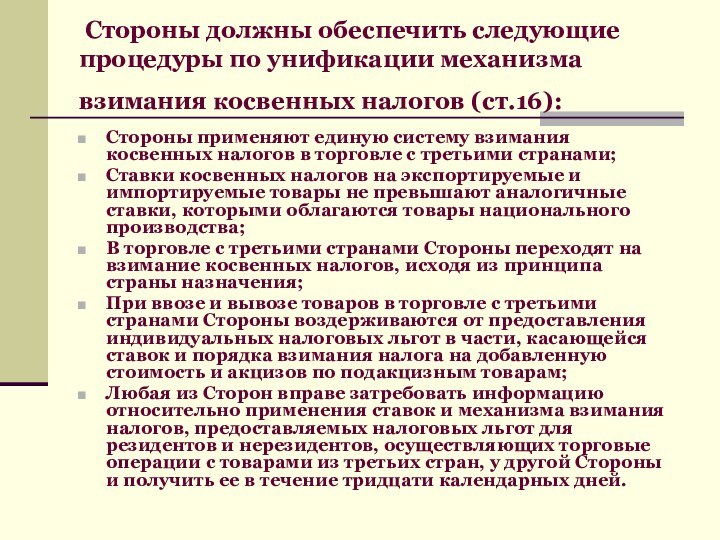

механизма взимания косвенных налогов (ст.16):

Стороны применяют единую систему

взимания косвенных налогов в торговле с третьими странами;Ставки косвенных налогов на экспортируемые и импортируемые товары не превышают аналогичные ставки, которыми облагаются товары национального производства;

В торговле с третьими странами Стороны переходят на взимание косвенных налогов, исходя из принципа страны назначения;

При ввозе и вывозе товаров в торговле с третьими странами Стороны воздерживаются от предоставления индивидуальных налоговых льгот в части, касающейся ставок и порядка взимания налога на добавленную стоимость и акцизов по подакцизным товарам;

Любая из Сторон вправе затребовать информацию относительно применения ставок и механизма взимания налогов, предоставляемых налоговых льгот для резидентов и нерезидентов, осуществляющих торговые операции с товарами из третьих стран, у другой Стороны и получить ее в течение тридцати календарных дней.