Слайд 2

В исчислении итогового результата деятельности организации большое значение

имеет показатель «налог на прибыль», расчет которого регламентируется ПБУ

18/02

В результате применения ПБУ 18/02 в бухгалтерском учете отражается не только сумма налога на прибыль, подлежащая уплате в бюджет за истекший отчетный период, но и суммы, способные оказать влияние на величину налога на прибыль в последующие периоды. Это так называемые отложенные налоги на прибыль. Их отражение в бухгалтерском учете непосредственно влияет на сумму чистой прибыли (убытка) отчетного периода, увеличивая либо уменьшая ее

Слайд 3

ПБУ 18/02 позволяет рассчитать сумму налога на прибыль

по правилам налогового учета, но на основе исключительно бухгалтерских

данных

Это помогает пользователям бухгалтерской отчетности понять причины расхождений между финансовым результатом, сформированным в бухгалтерском учете, и налоговой базой, исчисленной в декларации по налогу на прибыль

ПБУ 18/02 регламентирует способы отражения в бухучете налоговых активов и обязательств, отложенных на будущие отчетные периоды, что приводит к формированию более достоверной величины чистой прибыли (убытка) организации за отчетный период

Слайд 4

ПБУ 18/02 предлагает особый механизм исчисления суммы налога

на прибыль: бухгалтер должен «разложить» налогооблагаемую прибыль на две

составляющие:

1) бухгалтерскую прибыль (убыток);

2) сумму положительных и отрицательных корректировок (разниц) по доходам или расходам, учтенным в целях бухгалтерского и налогового учета

Слайд 5

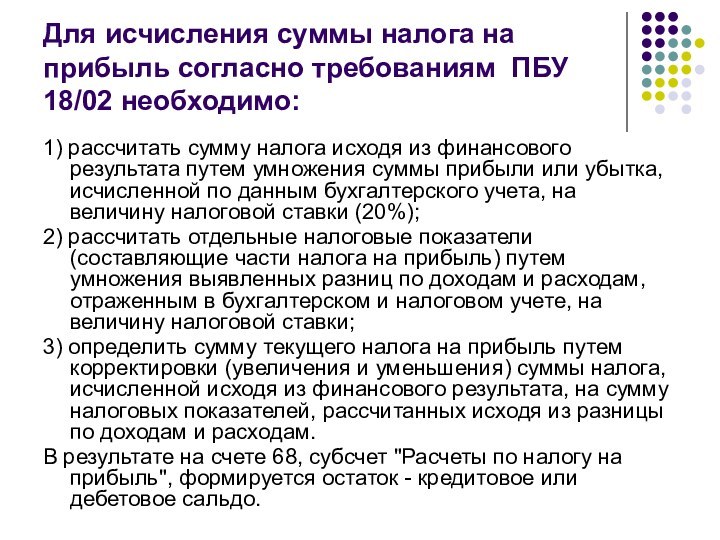

Для исчисления суммы налога на прибыль согласно требованиям

ПБУ 18/02 необходимо:

1) рассчитать сумму налога исходя из финансового

результата путем умножения суммы прибыли или убытка, исчисленной по данным бухгалтерского учета, на величину налоговой ставки (20%);

2) рассчитать отдельные налоговые показатели (составляющие части налога на прибыль) путем умножения выявленных разниц по доходам и расходам, отраженным в бухгалтерском и налоговом учете, на величину налоговой ставки;

3) определить сумму текущего налога на прибыль путем корректировки (увеличения и уменьшения) суммы налога, исчисленной исходя из финансового результата, на сумму налоговых показателей, рассчитанных исходя из разницы по доходам и расходам.

В результате на счете 68, субсчет "Расчеты по налогу на прибыль", формируется остаток - кредитовое или дебетовое сальдо.

Слайд 6

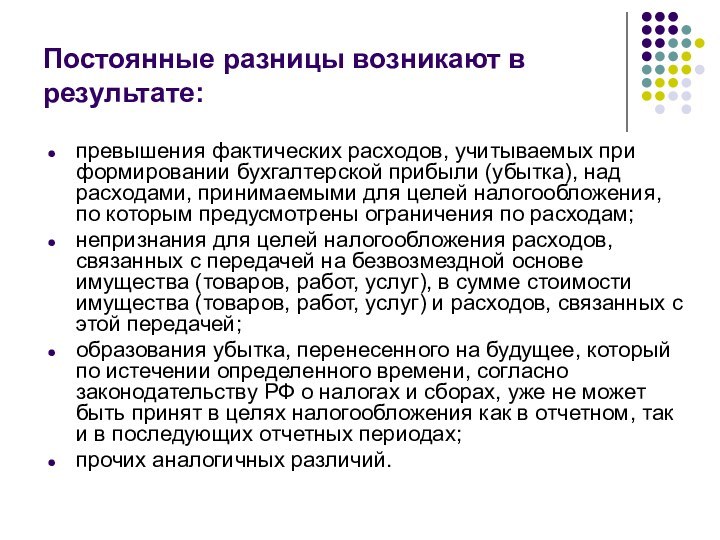

Постоянные разницы возникают в результате:

превышения фактических расходов, учитываемых

при формировании бухгалтерской прибыли (убытка), над расходами, принимаемыми для

целей налогообложения, по которым предусмотрены ограничения по расходам;

непризнания для целей налогообложения расходов, связанных с передачей на безвозмездной основе имущества (товаров, работ, услуг), в сумме стоимости имущества (товаров, работ, услуг) и расходов, связанных с этой передачей;

образования убытка, перенесенного на будущее, который по истечении определенного времени, согласно законодательству РФ о налогах и сборах, уже не может быть принят в целях налогообложения как в отчетном, так и в последующих отчетных периодах;

прочих аналогичных различий.

Слайд 7

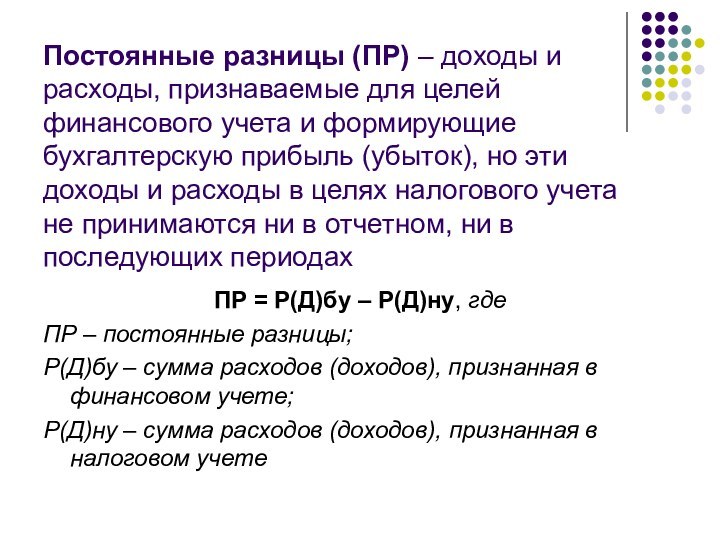

Постоянные разницы (ПР) – доходы и расходы, признаваемые

для целей финансового учета и формирующие бухгалтерскую прибыль (убыток),

но эти доходы и расходы в целях налогового учета не принимаются ни в отчетном, ни в последующих периодах

ПР = Р(Д)бу – Р(Д)ну, где

ПР – постоянные разницы;

Р(Д)бу – сумма расходов (доходов), признанная в финансовом учете;

Р(Д)ну – сумма расходов (доходов), признанная в налоговом учете

Слайд 8

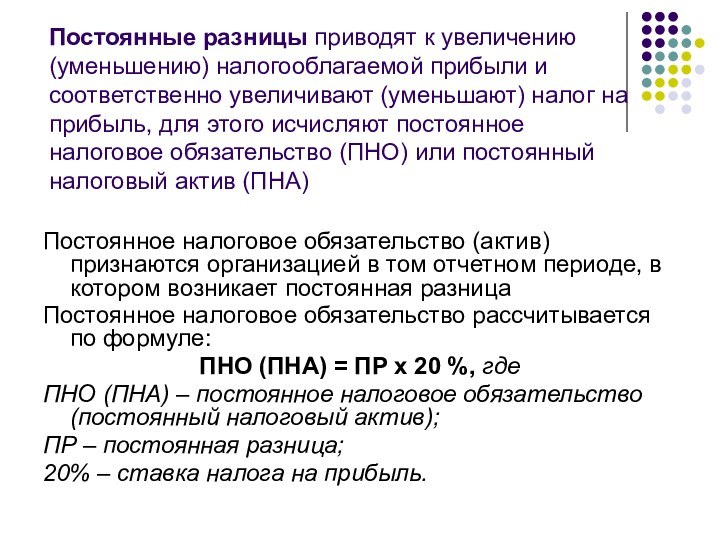

Постоянные разницы приводят к увеличению (уменьшению) налогооблагаемой прибыли

и соответственно увеличивают (уменьшают) налог на прибыль, для этого

исчисляют постоянное налоговое обязательство (ПНО) или постоянный налоговый актив (ПНА)

Постоянное налоговое обязательство (актив) признаются организацией в том отчетном периоде, в котором возникает постоянная разница

Постоянное налоговое обязательство рассчитывается по формуле:

ПНО (ПНА) = ПР х 20 %, где

ПНО (ПНА) – постоянное налоговое обязательство (постоянный налоговый актив);

ПР – постоянная разница;

20% – ставка налога на прибыль.

Слайд 9

Начисление ПНО в бухгалтерском учете отражается проводкой:

Дебет счета

99-2 «Прибыли и убытки» субсчет «Постоянное налоговое обязательство»

Кредит счета

68 «Расчеты по налогам и сборам» (налог на прибыль).

Слайд 10

Под временными разницами понимаются доходы и расходы, формирующие

бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую

базу по налогу на прибыль – в другом или в других отчетных периодах

Вычитаемая временная разница (ВВР) – возникает:

по доходам, если они отражены в финансовом учете в сумме меньшей, чем в налоговом учете,

по расходам, если они отражены в финансовом учете в большей сумме, чем в налоговом.

Вычитаемые временные разницы приводят к образованию отложенного налога на прибыль, который должен уменьшить сумму налога на прибыль в последующих отчетных периодах (в отчетном периоде они увеличивают налог на прибыль).

Слайд 11

Вычитаемые временные разницы образуются в результате:

применения разных способов

начисления амортизации для целей финансового учета и целей определения

налога на прибыль;

убытка, перенесенного на будущее, не использованного для уменьшения налога на прибыль в отчетном периоде, но который будет принят в целях налогообложения в последующих отчетных периодах;

применения, в случае продажи объектов основных средств, разных правил признания для целей бухгалтерского учета и целей налогообложения остаточной стоимости объектов основных средств и расходов, связанных с их продажей;

наличия кредиторской задолженности за приобретенные товары (работы, услуги) при использовании кассового метода определения доходов и расходов в целях налогообложения, а в целях бухгалтерского учета - исходя из допущения временной определенности фактов хозяйственной деятельности;

прочих аналогичных различий.

Слайд 12

ВВР х 20% = Отложенные налоговые активы

Отложенные налоговые

активы в учете отражаются проводкой:

Дебет счета 09 «Отложенные налоговые

активы»

Кредит счета 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на прибыль»

Слайд 13

Налогооблагаемая временная разница – возникает:

по доходам, если они

отражены в финансовом учете в сумме большей, чем в

налоговом учете;

по расходам, если они отражены в финансовом учете в меньшей сумме, чем в налоговом.

Налогооблагаемые временные разницы приводят к образованию отложенного налога на прибыль, который должен увеличить сумму налога на прибыль в последующих отчетных периодах (в отчетном периоде уменьшает).

Слайд 14

Налогооблагаемые временные разницы образуются в результате:

применения разных способов

начисления амортизации для целей бухгалтерского учета и целей определения

налога на прибыль;

признания выручки от продажи продукции (товаров, работ, услуг) в виде доходов от обычных видов деятельности отчетного периода, а также признания процентных доходов для целей бухгалтерского учета исходя из допущения временной определенности фактов хозяйственной деятельности, а для целей налогообложения – по кассовому методу;

применения различных правил отражения процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств (кредитов, займов) для целей бухгалтерского учета и целей налогообложения;

прочих аналогичных различий.

Слайд 15

НВР х 20% = Отложенные налоговые обязательства

Отложенные налоговые

обязательства отражаются в бухгалтерском учете проводкой:

Дебет счета 68 «Расчеты

по налогам и сборам», субсчет «Расчеты по налогу на прибыль»

Кредит счета 77 «Отложенные налоговые обязательства»

Слайд 16

Сумма налога на прибыль, определяемая исходя из бухгалтерской

прибыли (убытка) является условным расходом (условным доходом) по налогу

на прибыль

Условный расход (условный доход) по налогу на прибыль равняется величине, определяемой как произведение бухгалтерской прибыли, сформированной в отчетном периоде, на ставку налога на прибыль, установленную законодательством РФ о налогах и сборах и действующую на отчетную дату

УРНП = БП х 20 %

Условный расход по налогу на прибыль (сумма налога, исчисленная с бухгалтерской прибыли) отражается записью:

Дебет счета 99 «Прибыли и убытки»

Кредит счета 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на прибыль»

Слайд 17

Текущим налогом на прибыль признается налог на прибыль

определяемый исходя из величины условного расхода (условного дохода), скорректированной

на суммы постоянного налогового обязательства (актива), увеличения или уменьшения отложенного налогового актива и отложенного налогового обязательства отчетного периода

ТНП= УРНП+ПНО-ПНА+ОНА-ОНО

При отсутствии постоянных разниц, вычитаемых временных разниц и налогооблагаемых временных разниц, условный расход по налогу на прибыль будет равен текущему налогу на прибыль

Слайд 18

Пример 1

Организация в ноябре 2016 г. получила убыток

от продажи основного средства в сумме 8 000 руб. В

бухгалтерском учете этот убыток в полном объеме учтен в составе расходов в ноябре.

В целях налогообложения прибыли убыток от продажи основного средства учитывается не единовременно в момент реализации объекта, а постепенно (равными долями) в течение оставшегося срока полезного использования этого объекта (п. 3 ст. 268 НК РФ).

Предположим, что с момента реализации до окончания срока полезного использования реализованного объекта осталось 10 месяцев. Тогда сумма полученного убытка будет включаться в состав расходов для целей налогообложения прибыли в течение 10 месяцев, начиная с декабря, по 800 руб. в месяц (8 000 руб. : 10 мес.).

Таким образом, сумма полученного в ноябре убытка в размере 8 000 руб. является вычитаемой временной разницей. Эта разница возникает в бухгалтерском учете в ноябре, а затем в течение 10 месяцев (начиная с декабря) уменьшается вплоть до полного списания.

Слайд 19

Соответственно, в ноябре организация должна признать отложенный налоговый

актив в сумме 1 600 руб. (8 000 руб. х 0,2)

и сделать запись на счетах бухгалтерского учета:

Д-т счета 09 - К-т счета 68/НП - 1600 руб. - признан ОНА.

Слайд 20

Пример 2

Организация в марте 2016 г. завершила НИОКР,

которые привели к получению положительного результата. Затраты на выполнение

НИОКР составили 1 000 000 руб.

Затраты на НИОКР после завершения работ были приняты к учету по дебету счета 04. Использование полученного результата в деятельности организации началось в апреле 2016 г. В соответствии с ПБУ 14/2007 принято решение списывать затраты на НИОКР линейным методом в течение двух лет.

В соответствии со ст. 262 НК РФ в целях налогообложения прибыли затраты на НИОКР в сумме 1 000 000 руб. единовременно признаются в составе прочих расходов в апреле 2016 г.

Таким образом, в бухгалтерском учете в апреле возникла налогооблагаемая временная разница в сумме 1 000 000 руб., которая будет погашаться в течение двух лет (по мере списания затрат по правилам ПБУ 14/2007).

Слайд 21

Соответственно, в апреле организация должна признать отложенное налоговое

обязательство в сумме 200 000 руб. (1 000 000 руб. х 0,2).

При

этом в апреле в бухгалтерском учете делается проводка, уменьшающая налог на прибыль на сумму ОНО:

Д-т счета 68/НП - К-т счета 77 - 200 000 руб. - признано ОНО.

Слайд 22

Пример 3

Организация подарила своему сотруднику автомобиль, остаточная стоимость

которого к моменту передачи составила 30 000 руб.

В бухгалтерском учете

стоимость подаренного автомобиля отражается в составе прочих расходов: Д-т счета 91 - К-т счета 01 - 30 000 руб. - списана остаточная стоимость автомобиля, подаренного сотруднику.

В целях налогообложения прибыли стоимость безвозмездно переданного имущества в составе расходов, уменьшающих налоговую базу, не учитывается (п. 16 ст. 270 НК РФ «Расходы, не учитываемые в целях налогообложения»).

Таким образом, в бухгалтерском учете в связи с передачей автомобиля образуется постоянная разница.

Так, в условиях примера 3 возникает постоянная разница в размере 30 000 руб. Постоянное налоговое обязательство, исчисленное по ставке 20% от суммы выявленной постоянной разницы, равно 6 000 руб. (30 000 руб. х 0,2).

Слайд 23

Соответственно, в бухгалтерском учете в момент передачи автомобиля

должна быть сделана проводка:

Д-т счета 99/ПНО - К-т счета 68/НП -

6 000 руб. - отражена сумма постоянного налогового обязательства.

Перечень доходов, не учитываемых для целей налогообложения, содержится в ст. 251 НК РФ.

Слайд 24

Пример 4

Организация в марте получила на свой расчетный

счет проценты за нарушение сроков возврата НДС в соответствии

со ст. 176 НК РФ в сумме 10 000 руб.:

Д-т счета 51Д-т счета 51 - К-т счета 91 - 10 000 руб.

В соответствии с подп. 12 п. 1 ст. 251В соответствии с подп. 12 п. 1 ст. 251 НК РФ сумма процентов, полученных в соответствии со ст. 176 НК РФ, налогом на прибыль не облагается. Поэтому сумма в размере 10 000 руб. является постоянной разницей.

Слайд 25

Соответственно в бухгалтерском учете в марте должна быть

сделана проводка:

Д-т счета 68/НП - К-т счета 99/ПНА - 2 000 руб.

- отражен постоянный налоговый актив (10 000 руб. х 0,2).

Слайд 26

Пример 5

По данным бухгалтерского учета прибыль организации за

год составила 500 000 руб. Условный расход по налогу на

прибыль составит 100000 руб. (500000 х 0,2).

В том числе:

Слайд 27

ПНО:

- доходы в виде процентов за несвоевременный возврат

НДС в сумме 10 000 руб., по которым признан ПНА

в сумме 2 000 руб. (Д-т счета 68/НП - К-т счет 99- доходы в виде процентов за несвоевременный возврат НДС в сумме 10 000 руб., по которым признан ПНА в сумме 2 000 руб. (Д-т счета 68/НП - К-т счет 99/ПНА) (пример 4);

- убыток в виде остаточной стоимости подаренного сотруднику автомобиля в сумме 30 000 руб., по которому признан ПНО в сумме 6 000 руб. (Д-т счета 99- убыток в виде остаточной стоимости подаренного сотруднику автомобиля в сумме 30 000 руб., по которому признан ПНО в сумме 6 000 руб. (Д-т счета 99/ПНО - К-т счета 68- убыток в виде остаточной стоимости подаренного сотруднику автомобиля в сумме 30 000 руб., по которому признан ПНО в сумме 6 000 руб. (Д-т счета 99/ПНО - К-т счета 68/НП) (пример 3).

По итогам года начисляется условный расход по налогу на прибыль:

Д-т счета 99Д-т счета 99/Условный расход по НП - К-т счета 68/НП

- 100 000 руб. (500 000 руб. х 20%).

Слайд 28

ОНА:

В условиях примера 1 организация, начиная с декабря, в

налоговом учете ежемесячно признает расход в сумме 800 руб.

В бухгалтерском учете на эту сумму уменьшается вычитаемая временная разница, возникшая в ноябре. Одновременно с уменьшением ВВР уменьшается соответствующий ей ОНА. Поэтому ежемесячно, начиная с декабря, в бухгалтерском учете организации делается проводка:

Д-т счета 68/НП - К-т счета 09 - 160 руб. - уменьшен ОНА (800 руб. х 0,2).

За 10 месяцев произойдет полное списание возникшей в ноябре ВВР. За это же время полностью спишется и соответствующий ей ОНА (160 руб. х 10 мес. = 1600 руб.).

Слайд 29

ОНО:

В условиях примера 2, начиная с апреля организация

в налоговом учете признает ежемесячный расход в сумме 41667

руб. (1000000 руб. : 24 мес.)

Одновременно с этим будет признаваться в бухгалтерском учете сумма соответствующего ОНО (с апреля по декабрь – 9 мес.):

При этом в апреле в бухгалтерском учете делается проводка, уменьшающая налог на прибыль на сумму ОНО:

Д-т счета 77 - К-т счета 68/НП - 75000 руб. (41667 руб. х 0,2 х 9 мес.) - признано ОНО.

За 24 месяца произойдет полное списание возникшей в апреле НВР. За этот же период полностью спишется сумма соответствующего ей ОНО (8333,40 х 24 мес. = 200001,6 руб.).