- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Уплата налога на имущество организаций

Содержание

- 2. Имущественные налоги принадлежат к числу старых традиционных

- 3. Значительные трансформации.Немалое влияние на эволюцию рассматриваемого вида

- 4. Эффективность системы имущественного налогообложения заключается не только

- 5. как наиболее стабильные, управляемые источники доходов бюджетов,

- 6. являются важнейшим механизмом регулирования экономических отношений, содержат

- 7. Таким образом налоги на имущество сочетают в

- 8. Налог на имущество организаций;Земельный налог (в части

- 9. Исходя из статических материалов совокупность налогов на

- 10. В свою очередь налог на имущество организаций

- 11. В системе налогообложения имущества организаций с 1.02.2004

- 12. Налог на имуществоРегиональный налогПрямой налог

- 13. НАЛОГОПЛАТЕЛЬЩИКИНе являются организации, перешедшие на специальные налоговые режимы. Организации

- 14. Плательщики налога:– российские организации,- иностранные организации, осуществляющие

- 15. - Иностранные организации, не осуществляющие свою деятельность через постоянные представительства.

- 16. Объектом налогообложения для российских организаций признается :-

- 17. совместную деятельность), учитываемое на балансе в качестве объекта ОС в соответствии с установленным порядком ведения бухучета.

- 18. Объектом налогообложения для иностранных организаций осуществляющих деятельность

- 19. Иностранные организации ведут учет объектов налогообложения в соответствии с установленным в РФ порядком ведения бухучета.

- 20. Объектом налогообложения иностранных организаций не осуществляющих деятельность в РФ через постоянные представительства, признается находящееся

- 21. на территории РФ недвижимое имущество, принадлежащее указанным иностранным организациям на праве собственности.

- 22. Не признаются объектами:Земельные участки и иные объекты

- 23. Налоговая база определяется как средняя годовая стоимость

- 24. В случае, если для отдельных объектов ОС

- 25. Среднегодовая стоимость имущества, признаваемого объектом налогообложения за

- 26. Налоговые льготы:Освобождаются от налогообложения:Организации, учреждения уголовно исправительной системы Минюста РФ;Религиозные организации;

- 27. Общероссийские общественные организации инвалидов, среди членов которых инвалиды и их законные представители составляют не менее 80%;

- 28. Организации, уставный капитал которых состоит из вкладов

- 29. Организации, основным видом деятельности которого является производство

- 30. Организации в отношении объектов, признаваемых памятниками истории

- 31. Порядок исчисления налога:Сумма налога исчисляется по итогам налогового периода как произведение налоговой ставки и налоговой базы;

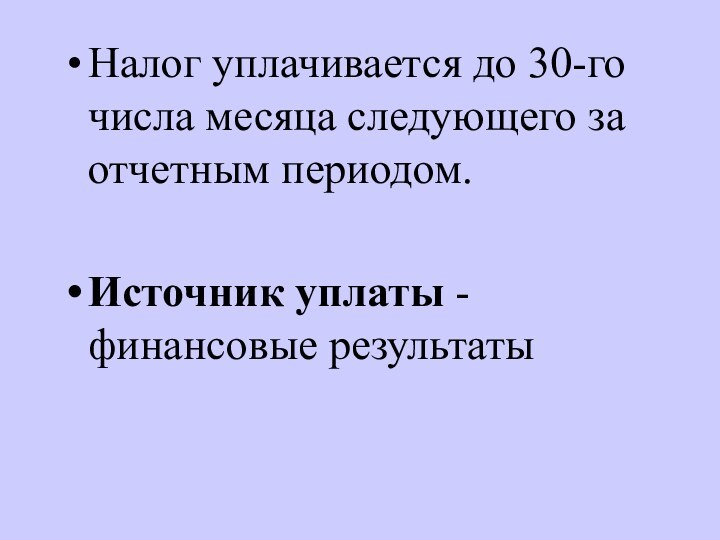

- 32. Сумма налога, подлежащая уплате в бюджет по

- 33. Сумма авансового платежа исчисляется по итогам каждого отчетного периода в размере ¼ от начисленного налога.

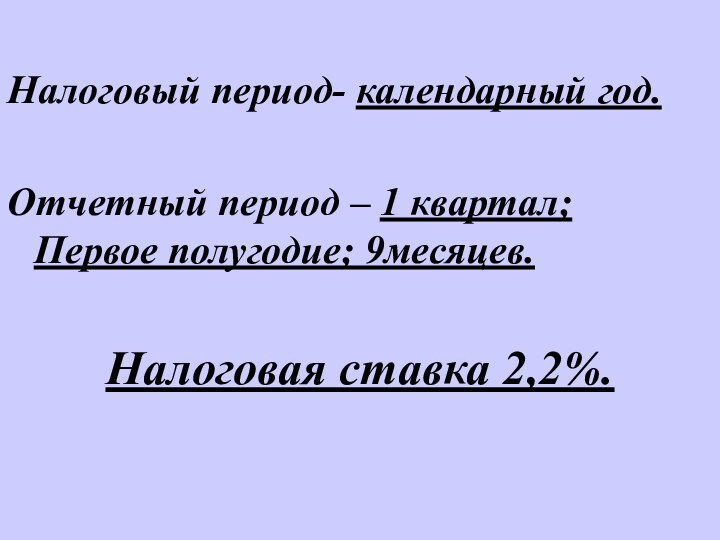

- 34. Налоговый период- календарный год.Отчетный период – 1 квартал; Первое полугодие; 9месяцев.Налоговая ставка 2,2%.

- 35. Скачать презентацию

- 36. Похожие презентации

Имущественные налоги принадлежат к числу старых традиционных налогов которые хорошо известны в большинстве современных государств. Однако за время своего существования этот вид налогообложения претерпел и продолжает претерпевать