Слайд 3

Кругооборот капитала

Капитал предприятия в процессе хозяйственной деятельности осуществляет

кругооборот и меняется по своей форме и величине. Капитал

проходит 3 стадии:

1 Стадия. Капитал в денежной форме инвестируется в операционные активы, преображаясь тем самым в производственную форму;

2 Стадия. Производственный капитал в процессе производства продукции преобразуется в товарную форму;

3 Стадия. Товарный капитал по мере реализации производственных товаров и услуг превращается в денежный капитал.

Слайд 4

Процесс кругооборота капитала характеризуется показателями оборачиваемости (деловой активности),

измеряются в двух единицах измерения:

- периодом оборота в дн.,

мес., год.;

- числом оборотов в разах.

В процессе кругооборота капитал меняет свою суммарную стоимость, это изменение по стоимости носит название «стоимостной цикл» движения капитала.

Слайд 5

Основные принципы формирования капитала предприятия

Учет перспектив развития хозяйственной

деятельности;

Обеспечение соответствия объема привлекаемого капитала по объему формируемых активов

предприятия;

Обеспечение оптимальности структуры капитала с позиции эффективного его функционирования;

Обеспечение минимизации затрат по формированию капитала из различных источников;

Обеспечение высокоэффективного использования капитала в процессе хозяйственной деятельности.

Слайд 6

Определение потребности в капитале

Общая потребность в капитале

для создания нового предприятия включает две группы расходов:

Предстартовые расходы

(небольшие суммы финансовых средств для разработки бизнес плана; они носят разовый характер);

Стартовый капитал. Потребность в стартовом капитале определяется 2-мя методами

Слайд 7

Метод прямого расчета – основывается на определении необходимой

суммы активов, позволяющей предприятию начать хозяйственную деятельность.

Потребность в

активах необходимо рассчитать в трех оценках: 1. Минимальной; 2. Нормальной; 3. Максимальной стоимости активов.

Эти оценки позволяют получить дифференцированную оценку потребности в капитале;

Слайд 8

2. Косвенный метод расчета – основывается на расчете

показателя капиталоемкости продукции. КП=(СК+ЗК)/ГП.

Для использования этого метода необходимо

подобрать предприятие-аналог, по отчетности этого предприятия рассчитывается показатель капиталоемкости продукции, его значение корректируется с учетом особенностей вновь создаваемого предприятия и умножается на планируемый объем, выпущенной (реализованной) продукции в зависимости от того, на какой объем мы рассчитывали показатель капиталоемкости.

Слайд 9

Преимущества использования собственного капитала

Простота привлечения, т.к. решения, связанные

с формированием СК, принимаются собственниками без получения согласия других

хозяйствующих субъектов;

Высокая способность генерирования прибыли во всех сферах деятельности. Не требуется уплата ссудного процента во всех его формах;

Обеспечение финансовой устойчивости и снижение риска банкротства.

Слайд 10

Недостатки использования собственного капитала

Ограниченность объема привлечения и возможностей

расширения деятельности предприятия.

Высокая стоимость в сравнении с альтернативными заемными

источниками.

Неиспользуемая возможность прироста рентабельности СК (эффект финансового левереджа).

Слайд 11

Вывод: Предприятия, использующие только СК, имеют наивысшую финансовую

устойчивость, но снижают темпы своего развития и не используют

финансовые возможности прироста прибыли на вложенный капитал.

Слайд 12

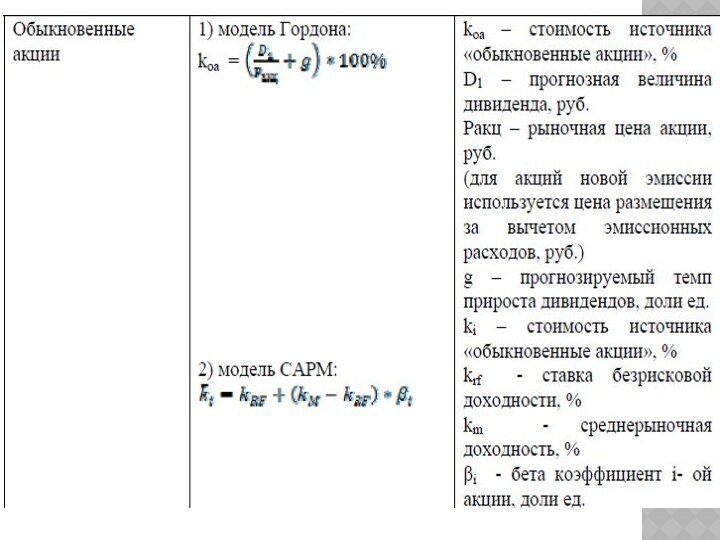

Управление стоимостью капитала

Стоимость денежного капитала, мобилизованного предприятием, измеряется

в процентах, а общая сумма средств, которую нужно уплатить

за использование определенного объема финансовых ресурсов, выраженная в процентах к этому объему, называется ценой (или ценностью, или стоимостью) капитала предприятия.

Слайд 13

Основные сферы использования показателя стоимости капитала

Стоимость капитала

предприятия служит мерой прибыльности операционной деятельности;

Показатель стоимости капитала используется

как критериальный в процессе осуществления реального инвестирования;

Стоимость капитала предприятия служит базовым показателем формирования эффективности финансового инвестирования;

Слайд 14

4. Показатель стоимость капитала предприятия выступает

критерием принятия управленческих решений относительно использования аренды (лизинга) или

приобретения в собственность производственных О.С.;

5. Показатель стоимость капитала в разрезе отдельных его элементов используется в процессе управления структурой этого капитала на основе механизма финансового левереджа.

Слайд 15

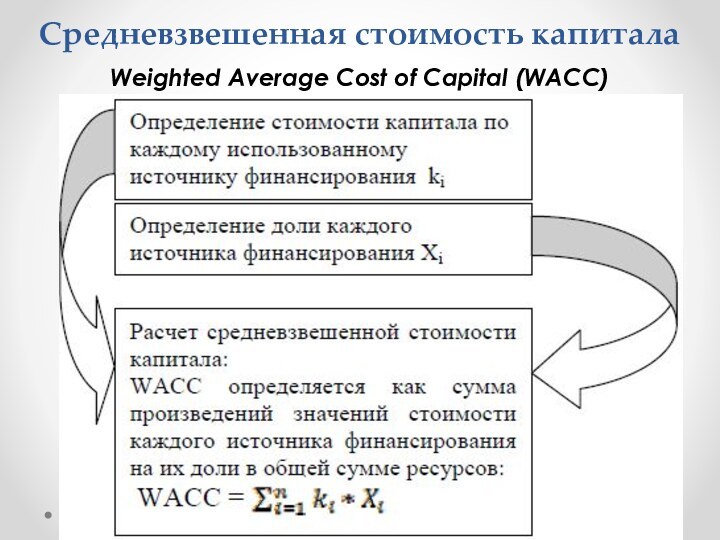

Средневзвешенная стоимость капитала

Weighted Average Cost of Capital (WACC)

Слайд 16

Этот показатель характеризует, какую сумму следует заплатить за

привлечение единицы капитала из данного источника. Для некоторых источников

она рассчитывается достаточно легко, для некоторых - точный расчет в принципе невозможен.

Слайд 17

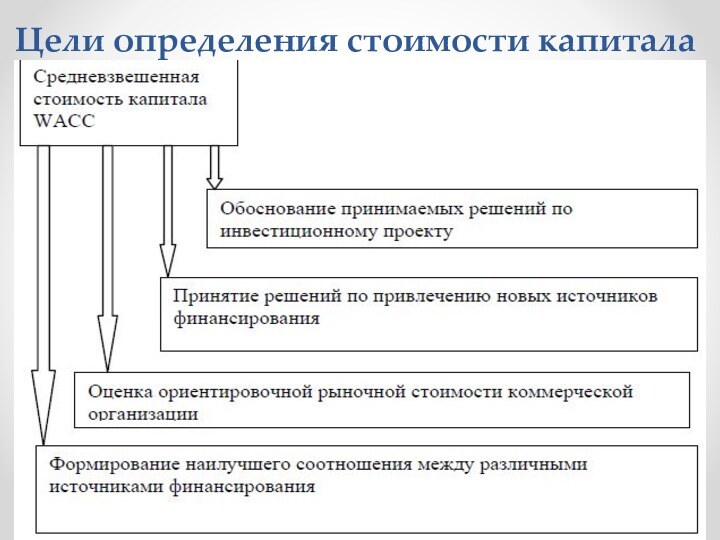

Цели определения стоимости капитала

Слайд 18

УПРАВЛЕНИЕ ПРИВЛЕЧЕНИЕМ ЗАЕМНЫХ СРЕДСТВ

- целенаправленный процесс их формирования

из различных источников и в разных формах в соответствии

с потребностями предприятия в заемном капитале на различных этапах его развития

Слайд 19

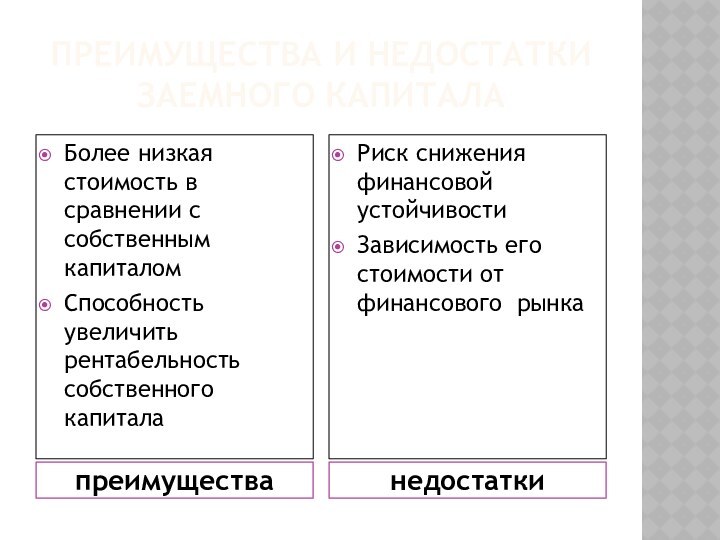

ПРЕИМУЩЕСТВА И НЕДОСТАТКИ ЗАЕМНОГО КАПИТАЛА

преимущества

недостатки

Более низкая стоимость в

сравнении с собственным капиталом

Способность увеличить рентабельность собственного капитала

Риск снижения

финансовой устойчивости

Зависимость его стоимости от финансового рынка

Слайд 20

Преимущества

Недостатки

Широкие возможности роста финансового потенциала, особенно

при высоком кредитном рейтинге, наличии залога или гарантий поручителей

Кредиторы не получают права на участие в управлении предприятием

Решение о предоставлении заемных средств принимает кредитор

Кредиторы имеют право на первоочередное получение процентного дохода и приоритет при банкротстве

Слайд 21

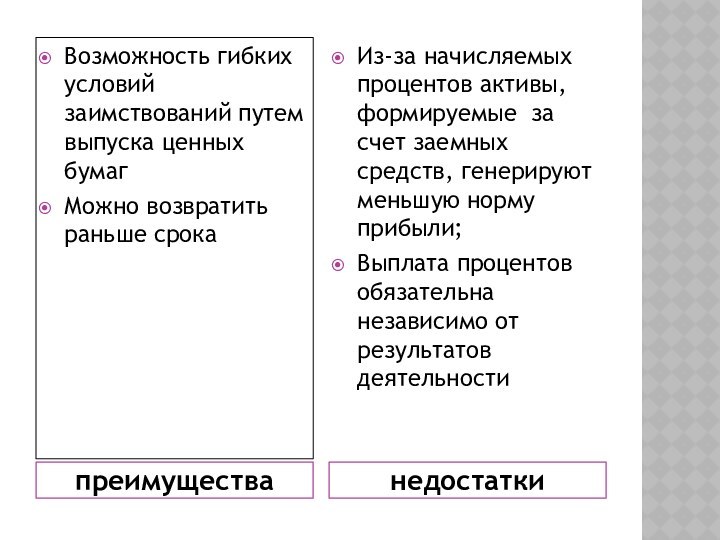

преимущества

недостатки

Возможность гибких условий заимствований путем выпуска ценных бумаг

Можно

возвратить раньше срока

Из-за начисляемых процентов активы, формируемые за счет

заемных средств, генерируют меньшую норму прибыли;

Выплата процентов обязательна независимо от результатов деятельности

Слайд 22

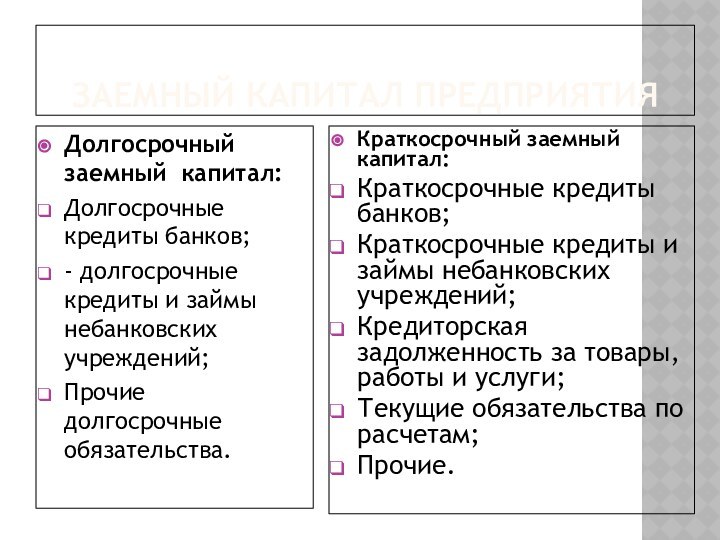

ЗАЕМНЫЙ КАПИТАЛ ПРЕДПРИЯТИЯ

Долгосрочный заемный капитал:

Долгосрочные кредиты банков;

- долгосрочные

кредиты и займы небанковских учреждений;

Прочие долгосрочные обязательства.

Краткосрочный заемный

капитал:

Краткосрочные кредиты банков;

Краткосрочные кредиты и займы небанковских учреждений;

Кредиторская задолженность за товары, работы и услуги;

Текущие обязательства по расчетам;

Прочие.

Слайд 23

КЛАССИФИКАЦИЯ ПРИВЛЕКАЕМЫХ ЗАЕМНЫХ СРЕДСТВ

1. По целям привлечения:

- заемные

средства, привлекаемые для воспроизводства внеоборотных активов;

- для пополнения оборотных

активов;

- для иных потребностей.

2. По источникам привлечения:

- из внешних источников;

- из внутренних источников.

Слайд 24

3. По периоду привлечения:

- привлекаемые на долгосрочный период

(более 1 года);

- на краткосрочный период.

4. По форме привлечения:

-

привлекаемые в денежной форме (финансовый кредит);

- привлекаемые в форме оборудования;

- в товарной форме;

- в иных формах.

5. по форме обеспечения:

- необеспеченные;

- обеспеченные поручительством или гарантией;

- обеспеченные залогом или закладом.

Слайд 25

ЭТАПЫ УПРАВЛЕНИЯ ПРИВЛЕЧЕНИЕМ ЗАЕМНЫХ СРЕДСТВ

1. анализ привлечения и

использования заемных средств в предшествующем периоде;

2. определение целей привлечения

заемных средств в предстоящем периоде;

3.Определение предельного объема привлечения заемных средств;

4. Оценка стоимости привлечения заемного капитала из различных источников

Слайд 26

5. Определение соотношения объема заемных средств, привлекаемых на

кратко- и долгосрочной основе

6. Определение форм привлечения заемных средств;

7.

Определение состава основных кредиторов;

8. Формирование эффективных условий привлечения кредитов;

9. Обеспечение эффективного использования привлеченных кредитов;

10. Обеспечение своевременных расчетов по полученным кредитам

Слайд 27

УПРАВЛЕНИЕ ПРИВЛЕЧЕНИЕМ БАНКОВСКОГО КРЕДИТА

Банковский кредит – денежные средства,

предоставляемые банком взаймы клиенту для целевого использования на установленный

срок под определенный процент.

Слайд 28

БАНКОВСКОЕ КРЕДИТОВАНИЕ

Преимущества

Недостатки

Предоставляется на любые цели

Получение не

зависит от размеров предприятия,

Проценты за кредит уменьшают налогооблагаемую

базу по налогу на прибыль

Необходимо доказать свою кредитоспособность и выгодность банку, иметь кредитную историю

Необходимо обеспечение кредита

Строго целевое использование

Слайд 29

ЭТАПЫ УПРАВЛЕНИЯ ПРИВЛЕЧЕНИЕМ БАНКОВСКОГО КРЕДИТА

1. Определение целей использования

привлекаемого банковского кредита

2. Оценка собственной кредитоспособности

3. Выбор необходимых видов

привлекаемого банковского кредита

4. Изучение и оценка условий осуществления банковского кредитования в разрезе видов кредита

Слайд 30

5. «Выравнивание» кредитных условий в процессе заключения кредитного

договора

6. Обеспечение условий эффективного использования

7. Организация контроля за текущим

обслуживанием кредита

Слайд 32

УПРАВЛЕНИЕ ФИНАНСОВЫМ ЛИЗИНГОМ

Финансовый лизинг – хозяйственная операция, предусматривающая

приобретение арендодателем по заказу арендатора основных средств с дальнейшей

передачей их в пользование арендатора на срок, не превышающий периода полной их амортизации с последующей передачей права собственности на эти основные средства арендатору

Слайд 33

ПРЕИМУЩЕСТВА ЛИЗИНГА

1. Одновременно решаются вопросы инвестирования и финансирования.

2.

Не происходит омертвление собственного капитала

3. При расчете сумм амортизационных

отчислений применяется коэффициент ускорения (до 3), что ускоряет срок амортизации и позволяет быстрее обновить оборудование.

4. Финансирование не связано с необходимостью предоставления ликвидного обеспечения

Слайд 34

5. Более длинная рассрочка платежей за предоставленные ресурсы

6.

Экономия по налогу на имущество, если оно на балансе

лизингополучателя

7. Гибкая схема лизинговых платежей по согласованию

8. Наличие альтернативы по выкупу имущества

9. Лизинговые платежи включаются в себестоимость продукции, что означает экономию по налогу на прибыль

10. Направлен на ускорение обновления техники и технологии

11. Снижение морального и физического износа оборудования

Слайд 35

КРЕДИТНЫЕ АСПЕКТЫ ЛИЗИНГА

1. Финансовый лизинг удовлетворяет потребность в

долгосрочном кредите

2. Обеспечивает полный объем удовлетворения целевой потребности в

заемных средствах.

3. Формирует полное обеспечение кредита, что несколько снижает стоимость его привлечения.

4. Обеспечивает покрытие «налоговым щитом» всего объема привлекаемого кредита

Слайд 36

5. Обеспечивает широкий спектр форм платежей, связанных с

обслуживанием долга.

6. Обеспечивает большую гибкость в сроках платежей

7. Упрощенная

процедура оформления кредита

8. Снижение стоимости за счет ликвидационной стоимости лизингуемого актива

9. Не требует формирования фонда погашения основного долга в связи с постепенным характером его амортизации

Слайд 37

Цель управления лизингом – минимизация потока платежей по

обслуживанию каждой лизинговой операции.

Этапы управления лизингом:

1. Выбор объекта лизинга

2.

Выбор вида лизинга

3. Согласование условий осуществления сделки

4. Оценка эффективности операции

5. Организация контроля за своевременным осуществлением лизинговых платежей

Слайд 38

УПРАВЛЕНИЕ ОБЛИГАЦИОННЫМ ЗАЙМОМ

К этому источнику формирования заемного капитала

могут прибегать предприятия, созданные в форме акционерных и других

видов хозяйственных обществ. Акционерные общества могут выпускать облигации только после того, как полностью оплачены выпущенные акции.

Решение о выпуске облигаций предприятие принимает самостоятельно. Средства от размещения облигаций направляются предприятием, как правило, на цели финансирования своего стратегического развития.

Слайд 39

Преимущества использования:

1. Не ведет к утрате контроля над

управлением компании;

2. Облигации могут быть выпущены при относительно невысоких

обязательствах по процентам

3. Имеют большую возможность распространения, чем акции

Слайд 40

Недостатки использования облигаций:

1. Не могут быть выпущены для

формирования уставного фонда и покрытия убытков

2. Расходы на выпуск

и размещение

3. Уровень финансовой ответственности за выплату процентов очень высок, т.к. взыскание реализуется через механизм банкротства;

4. После выпуска средняя ставка может снизиться, чем процент выплат по облигации

Слайд 41

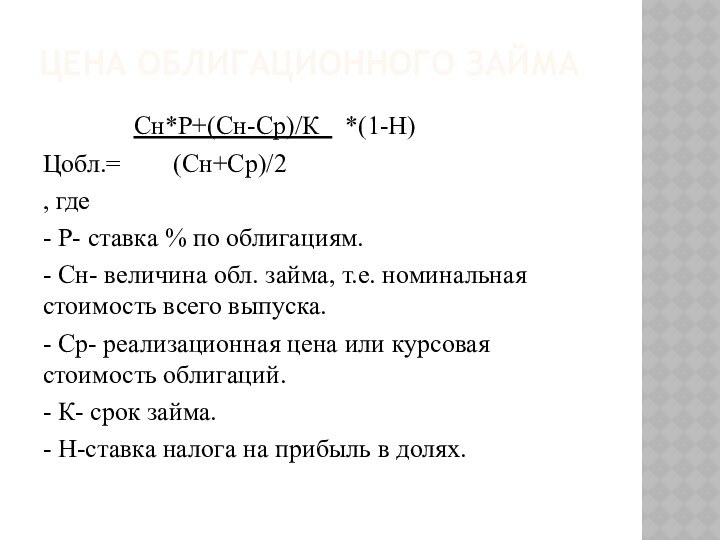

ЦЕНА ОБЛИГАЦИОННОГО ЗАЙМА

Сн*Р+(Сн-Ср)/К *(1-Н)

Цобл.= (Сн+Ср)/2

,

где

- Р- ставка % по облигациям.

- Сн- величина обл. займа, т.е. номинальная стоимость всего выпуска.

- Ср- реализационная цена или курсовая стоимость облигаций.

- К- срок займа.

- Н-ставка налога на прибыль в долях.

Слайд 42

ЭТАПЫ УПРАВЛЕНИЯ ОБЛИГАЦИОННЫМ ЗАЙМОМ

1. Исследование возможностей эффективного размещения

облигаций

2. Определение целей привлечения

3. Оценка собственного кредитного рейтинга

4.

Определение объема эмиссии

5. Определение условий эмиссии

6. Определение стоимости займа

7. Определение эффективных форм андеррайтинга

8. Формирование фонда погашения

Слайд 43

УПРАВЛЕНИЕ ПРИВЛЕЧЕНИЕМ ТОВАРНОГО (КОММЕРЧЕСКОГО) КРЕДИТА

Товарный (коммерческий) кредит –

кредит на приобретение товаров с отсрочкой платежа.

Преимущества:

1. Является маневренной

формой финансирования наименее ликвидной части активов (запасов ТМЦ)

2. Позволяет сглаживать сезонную потребность в заемных средствах

3. Товары не являются имущественным залогом, возможно свободно им распоряжаться

Слайд 44

4. Поставщики тоже заинтересованы, т.к. увеличиваются объемы реализации.

5.

Стоимость товарного кредита ниже

6. Сокращается финансовый цикл предприятия

7.

Простота оформления

Недостатки:

1. Ограниченный характер во времени

2. Несет повышенный кредитный риск, т.к. является необеспеченным

3. Удовлетворяет потребность только для финансирования производственных запасов

Слайд 45

ЭТАПЫ УПРАВЛЕНИЯ ТОВАРНОГО КРЕДИТА

1. Формирование принципов привлечения товарного

кредита и определение его видов

2. Определение среднего периода привлечения

3.

Оптимизация условий привлечения

4. Минимизация его стоимости

5. Обеспечение эффективности использования

6. Обеспечение своевременных расчетов