Слайд 2

1.Сущность и классификация оборотных активов

Оборотными средствами (текущими, оборотными

активами) являются активы, которые могут быть обращены в наличность

в течение одного года. Оборотные активы – это денежные средства, легкореализуемые ценные бумаги, дебиторская задолженность, товарно-материальные запасы.

Уровень и структура оборотных активов любой организации зависит от следующих факторов:

особенности отрасли, в которой работает фирма,

типа реализуемых товаров,

происхождения этих товаров (произведены ли они самой фирмой или являются покупными),

уровень сбыта,

кредитной политики и политики в области запасов,

эффективности управления оборотным капиталом.

Слайд 4

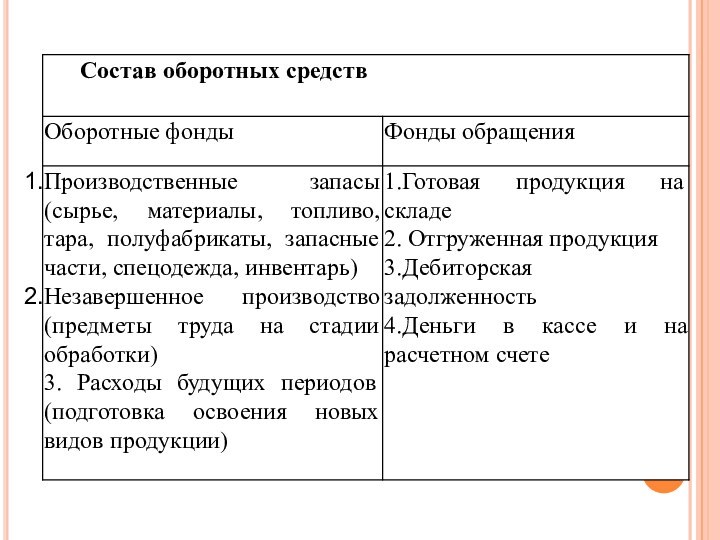

Классификация оборотных активов

1. Для контроля, планирования и управления

— нормируемые и ненормируемые оборотные средства. Нормируются производственные запасы,

незавершенное производство, готовая продукция.

2. По источникам формирования оборотного капитала — собственный оборотный капитал и заемный оборотный капитал.

Слайд 5

3. По степени ликвидности (скорости превращения в денежные

средства) - абсолютно ликвидные средства, быстро реализуемые оборотные средства,

медленно реализуемые оборотные средства.

4. По функциональной роли процессе производства

- оборотные фонды и фонды обращения.

5. По материально-вещественному содержанию - предметы труда (сырье, материалы, топливо и др.), готовая продукция и товары, денежные средства и средства в расчетах.

Слайд 6

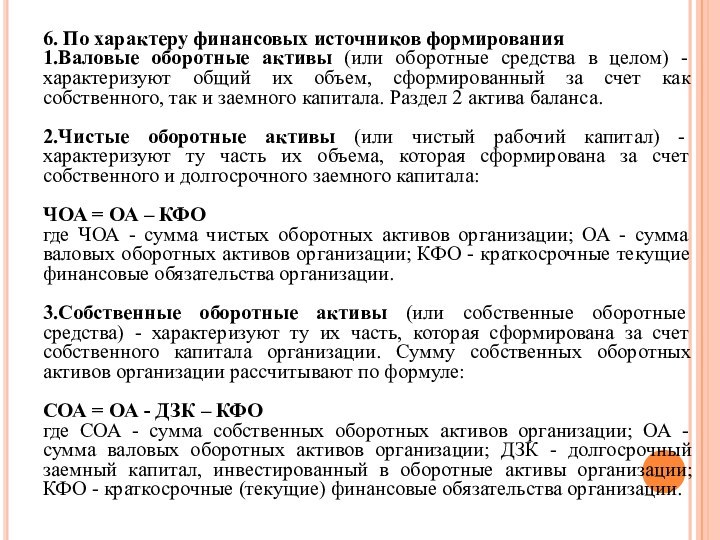

6. По характеру финансовых источников формирования

1.Валовые оборотные активы

(или оборотные средства в целом) - характеризуют общий их

объем, сформированный за счет как собственного, так и заемного капитала. Раздел 2 актива баланса.

2.Чистые оборотные активы (или чистый рабочий капитал) - характеризуют ту часть их объема, которая сформирована за счет собственного и долгосрочного заемного капитала:

ЧОА = ОА – КФО

где ЧОА - сумма чистых оборотных активов организации; ОА - сумма валовых оборотных активов организации; КФО - краткосрочные текущие финансовые обязательства организации.

3.Собственные оборотные активы (или собственные оборотные средства) - характеризуют ту их часть, которая сформирована за счет собственного капитала организации. Сумму собственных оборотных активов организации рассчитывают по формуле:

СОА = ОА - ДЗК – КФО

где СОА - сумма собственных оборотных активов организации; ОА - сумма валовых оборотных активов организации; ДЗК - долгосрочный заемный капитал, инвестированный в оборотные активы организации; КФО - краткосрочные (текущие) финансовые обязательства организации.

Слайд 7

7. По периоду функционирования оборотного капитала:

1.Постоянная часть оборотных

активов. Она представляет собой неизменную их часть, которая не

зависит от сезонных и других колебаний операционной деятельности организации и не связана с формированием запасов товарно-материальных ценностей сезонного хранения, досрочного завоза и целевого назначения.

2.Переменная часть оборотных активов. Она представляет собой варьирующую их часть, которая связана с сезонным возрастанием объема производства и реализации продукции, необходимостью формирования в отдельные периоды хозяйственной деятельности организации запасов товарно-материальных ценностей сезонного хранения, досрочного завоза и целевого назначения. В составе этого вида оборотных средств обычно выделяют максимальную и среднюю их части.

Слайд 8

2. Основные задачи финансового менеджера в области управления

оборотными средствами:

1. Определить правильную структуру активов.

2. Стремиться иметь минимально-возможную

величину товарно-материальных запасов.

Обеспечивать своевременные оптимальные объемы заказов.

3. Своевременно получить деньги у покупателей и заказчиков. Ускорить приток денежных средств.

4. Отсрочить платежи. Замедлить отток денежных средств.

5. Увеличить объем продаж.

6. Разработать подходящую для предприятия инвестиционную стратегию.

Слайд 9

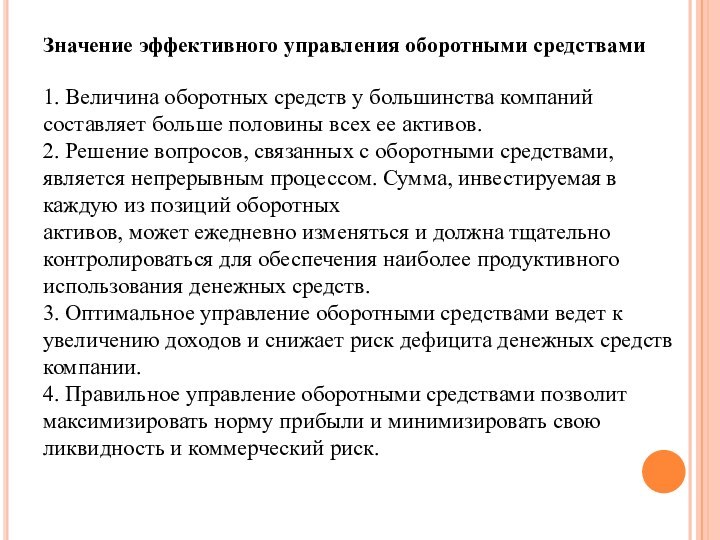

Значение эффективного управления оборотными средствами

1. Величина оборотных средств

у большинства компаний составляет больше половины всех ее активов.

2.

Решение вопросов, связанных с оборотными средствами, является непрерывным процессом. Сумма, инвестируемая в каждую из позиций оборотных

активов, может ежедневно изменяться и должна тщательно контролироваться для обеспечения наиболее продуктивного использования денежных средств.

3. Оптимальное управление оборотными средствами ведет к увеличению доходов и снижает риск дефицита денежных средств компании.

4. Правильное управление оборотными средствами позволит максимизировать норму прибыли и минимизировать свою ликвидность и коммерческий риск.

Слайд 10

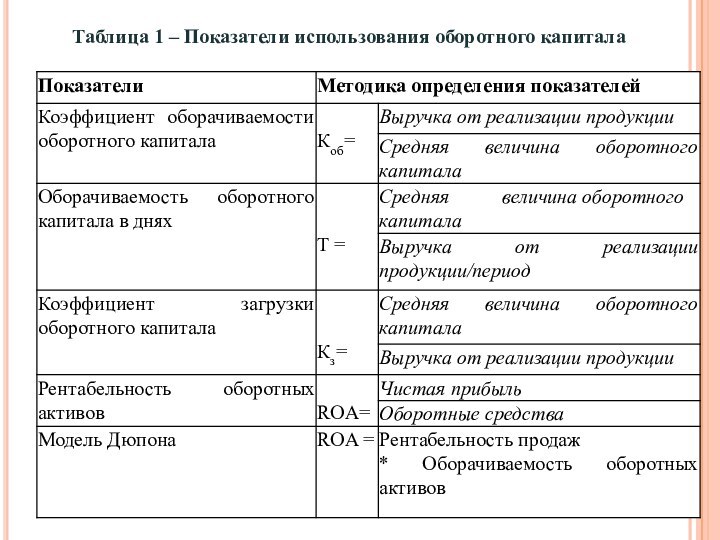

Таблица 1 – Показатели использования оборотного капитала

Слайд 11

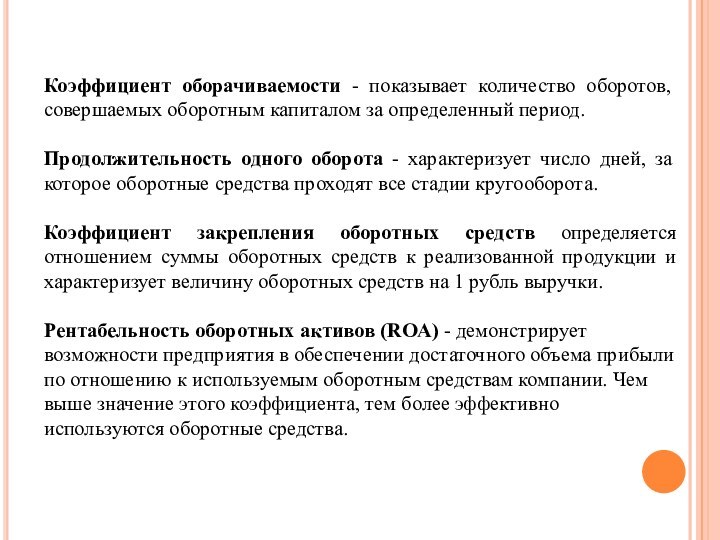

Коэффициент оборачиваемости - показывает количество оборотов, совершаемых оборотным

капиталом за определенный период.

Продолжительность одного оборота - характеризует число

дней, за которое оборотные средства проходят все стадии кругооборота.

Коэффициент закрепления оборотных средств определяется отношением суммы оборотных средств к реализованной продукции и характеризует величину оборотных средств на 1 рубль выручки.

Рентабельность оборотных активов (RОA) - демонстрирует возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства.

Слайд 12

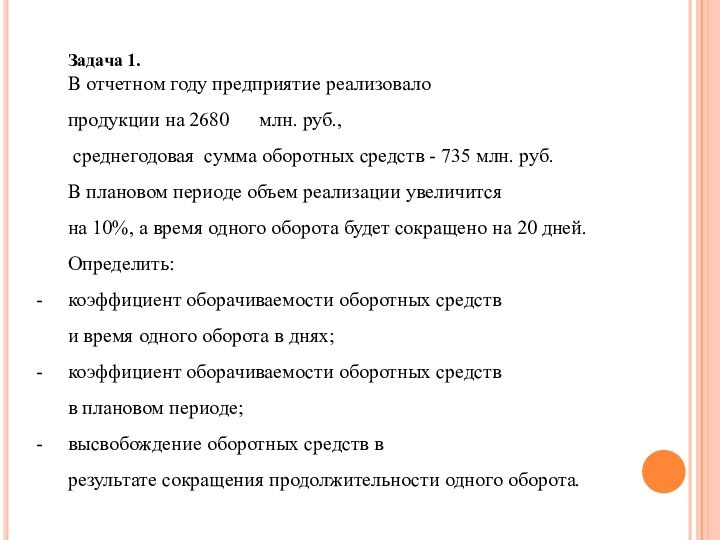

Задача 1.

В отчетном году предприятие реализовало

продукции на

2680 млн. руб.,

среднегодовая сумма оборотных средств

- 735 млн. руб.

В плановом периоде объем реализации увеличится

на 10%, а время одного оборота будет сокращено на 20 дней.

Определить:

коэффициент оборачиваемости оборотных средств

и время одного оборота в днях;

коэффициент оборачиваемости оборотных средств

в плановом периоде;

высвобождение оборотных средств в

результате сокращения продолжительности одного оборота.

Слайд 13

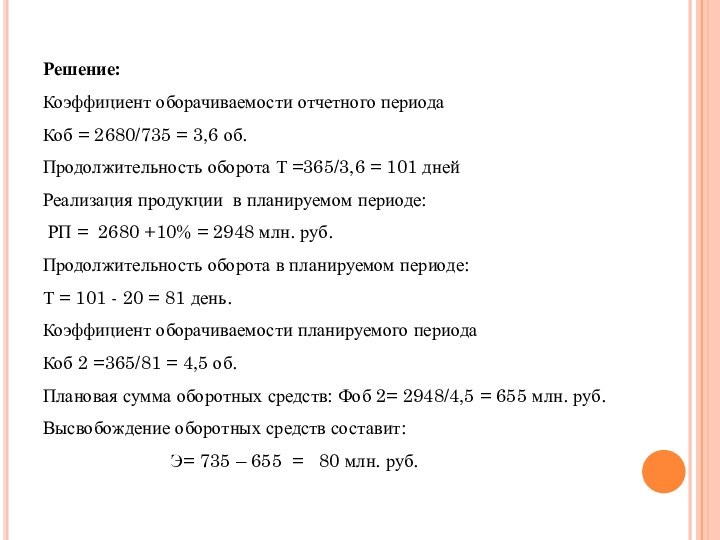

Решение:

Коэффициент оборачиваемости отчетного периода

Коб = 2680/735 = 3,6

об.

Продолжительность оборота Т =365/3,6 = 101 дней

Реализация продукции в

планируемом периоде:

РП = 2680 +10% = 2948 млн. руб.

Продолжительность оборота в планируемом периоде:

Т = 101 - 20 = 81 день.

Коэффициент оборачиваемости планируемого периода

Коб 2 =365/81 = 4,5 об.

Плановая сумма оборотных средств: Фоб 2= 2948/4,5 = 655 млн. руб.

Высвобождение оборотных средств составит:

Э= 735 – 655 = 80 млн. руб.

Слайд 14

Задача 3. Предприятие за год реализовало продукции на

сумму 97 640 тыс. руб. Сумма оборотных средств 8

930 тыс.руб.

Определить на сколько дней необходимо сократить оборачиваемость и

как изменится коэффициент оборачиваемости, если высвободить из оборота 660 тыс.руб.

Задача 4. Определить показатели оборачиваемости оборотных средств.

Длительность оборота 75 дней.

Среднегодовая сумма оборотных средств 6 303 тыс.руб.

Оборачиваемость оборотных средств возросла на 1 оборот в год, сумма оборотных средств сократилась на 5%. Определить прирост выпуска продукции.

Слайд 15

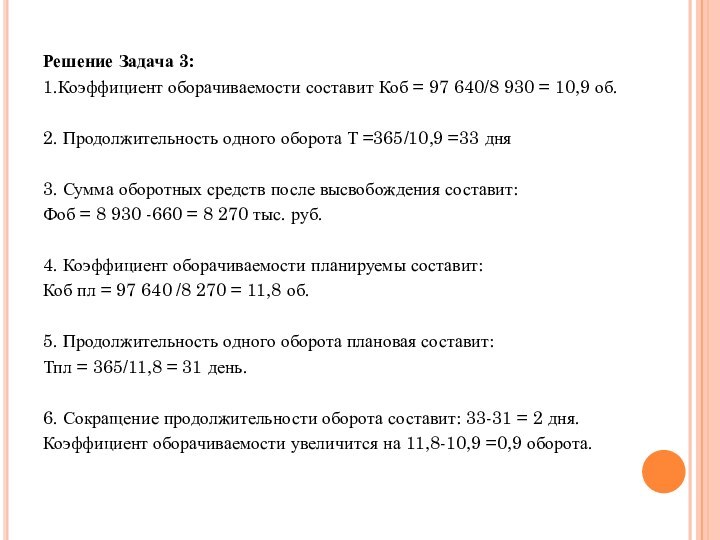

Решение Задача 3:

1.Коэффициент оборачиваемости составит Коб = 97

640/8 930 = 10,9 об.

2. Продолжительность одного оборота Т

=365/10,9 =33 дня

3. Сумма оборотных средств после высвобождения составит:

Фоб = 8 930 -660 = 8 270 тыс. руб.

4. Коэффициент оборачиваемости планируемы составит:

Коб пл = 97 640 /8 270 = 11,8 об.

5. Продолжительность одного оборота плановая составит:

Тпл = 365/11,8 = 31 день.

6. Сокращение продолжительности оборота составит: 33-31 = 2 дня.

Коэффициент оборачиваемости увеличится на 11,8-10,9 =0,9 оборота.

Слайд 16

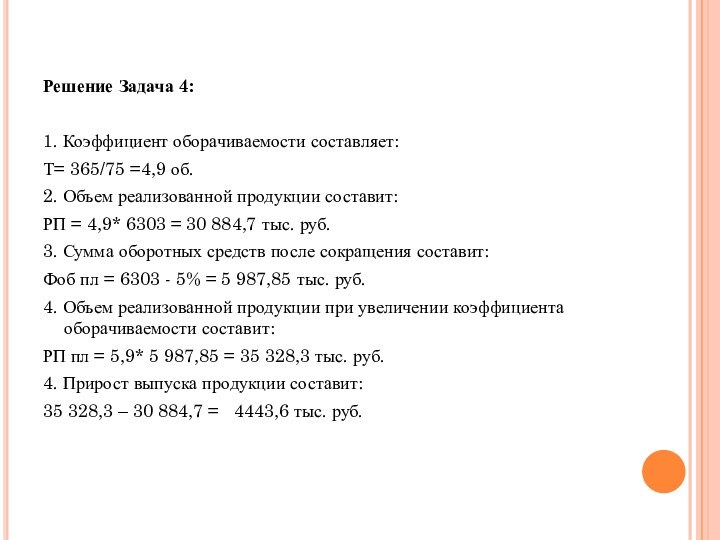

Решение Задача 4:

1. Коэффициент оборачиваемости составляет:

Т= 365/75 =4,9

об.

2. Объем реализованной продукции составит:

РП = 4,9* 6303 =

30 884,7 тыс. руб.

3. Сумма оборотных средств после сокращения составит:

Фоб пл = 6303 - 5% = 5 987,85 тыс. руб.

4. Объем реализованной продукции при увеличении коэффициента оборачиваемости составит:

РП пл = 5,9* 5 987,85 = 35 328,3 тыс. руб.

4. Прирост выпуска продукции составит:

35 328,3 – 30 884,7 = 4443,6 тыс. руб.

Слайд 17

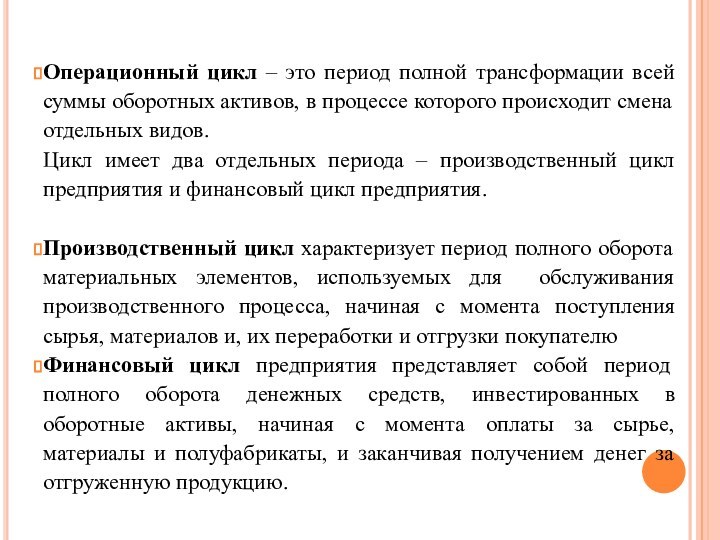

Операционный цикл – это период полной трансформации всей

суммы оборотных активов, в процессе которого происходит смена отдельных

видов.

Цикл имеет два отдельных периода – производственный цикл предприятия и финансовый цикл предприятия.

Производственный цикл характеризует период полного оборота материальных элементов, используемых для обслуживания производственного процесса, начиная с момента поступления сырья, материалов и, их переработки и отгрузки покупателю

Финансовый цикл предприятия представляет собой период полного оборота денежных средств, инвестированных в оборотные активы, начиная с момента оплаты за сырье, материалы и полуфабрикаты, и заканчивая получением денег за отгруженную продукцию.

Слайд 18

Определить продолжительность операционного цикла предприятия можно по следующей

формуле:

ПОЦ = ПОмз + ПОгп + ПОдз, где

ПОЦ - продолжительность

операционного цикла (в днях);

ПОмз - продолжительность оборота запасов сырья, материалов, полуфабрикатов и т.д. (в днях);

ПОгп - продолжительность оборота запасов готовой продукции (в днях);

ПОдз - продолжительность инкассации краткосрочной дебиторской задолженности (в днях).

Слайд 19

Производственный цикл предприятия, то есть это период от

момента приобретения сырья и материалов до момента отгрузки готовой

продукции покупателям

ППЦ = ПОсм + ПОнз + ПОгп, где

ППЦ - продолжительность производственного цикла (в днях);

ПОсм - период оборота среднего запаса сырья, материалов (в днях);

ПОнз -период оборота среднего объема незавершенного производства (в днях);

ПОгп - период оборота среднего объема запаса готовой продукции (в днях).

Слайд 20

Финансовый цикл предприятия - более полный и включает в

себя производственный цикл. Финансовый цикл представляет собой промежуток времени

между погашением компанией кредиторской задолженности контрагентам за поставки сырья и материалов до погашения дебиторской задолженности покупателями за поставленную им продукцию.

ПФЦ = ППЦ + ПОдз - ПОкз, где

ПФЦ - продолжительность финансового цикла (в днях);

ППЦ - продолжительность производственного цикла (в днях);

ПОдз - средний период оборота текущей дебиторской задолженности (в днях);

ПОкз - средний период оборота текущей кредиторской задолженности (в днях).

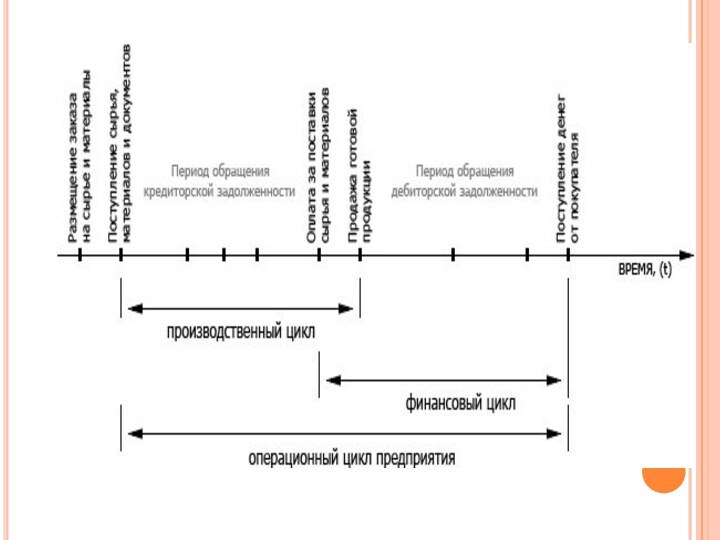

Слайд 21

Вот так можно на временной оси представить эти

циклы:

Слайд 22

Финансовый цикл может быть уменьшен путем:

1) сокращения

периода обращения товарно-материальных запасов за счет более быстрого производства

и реализации товаров;

2) сокращения периода обращения дебиторской задолженности за счет ускорения расчетов (жесткая кредитная политика и политика инкассации);

3) удлинения периода обращения кредиторской задолженности (замедление расчетов за приобретенные ресурсы).

Слайд 23

4.Процесс управления оборотным капиталом логично построить по следующей

схеме:

1. Анализируем оборотные активы предприятия в предшествующем периоде и

сопоставляем с результатами деятельности компании

2.Выбираем политику формирования оборотных активов на сегодняшний день

3.Оптимизируем объемы оборотных активов предприятия

4.Оптимизируем соотношения постоянной и переменной частей оборотного капитала компании

5.Обеспечиваем требуемую ликвидность оборотных активов

6.Обеспечиваем необходимую рентабельность оборотных активов

7.Определяем источники формирования оборотных активов

Слайд 24

Таким образом, политика управления (оборотными активами) должна обеспечить

поиск компромисса между риском потери ликвидности и эффективностью работы.

Это сводиться к решению двух важных задач:

1. Обеспечение платежеспособности. Предприятие, не имеющее достаточного уровня оборотных активов, может столкнуться с риском неплатежеспособности.

2. Обеспечение приемлемого объема, структуры и рентабельности оборотных активов. Известно, что различные уровни разных текущих активов по-разному воздействуют на прибыль. Каждое решение, связанное с определением уровня денежных средств, дебиторской задолженности и производственных запасов, должно быть рассмотрено как с позиции рентабельности данного вида активов, так и с позиции оптимальной структуры оборотных средств.

Слайд 25

Основная задача в управлении оборотным капиталом - определение

его оптимальной величины и оптимальной структуры по стадиям круговорота

уровня ликвидности и источникам формирования для непрерывного и целенаправленного выполнения своих функций.

В процессе определении необходимой величины оборотных активов необходимо помнить, что есть 2 группы рисков:

- Потеря выручки

- Потеря эффективности.

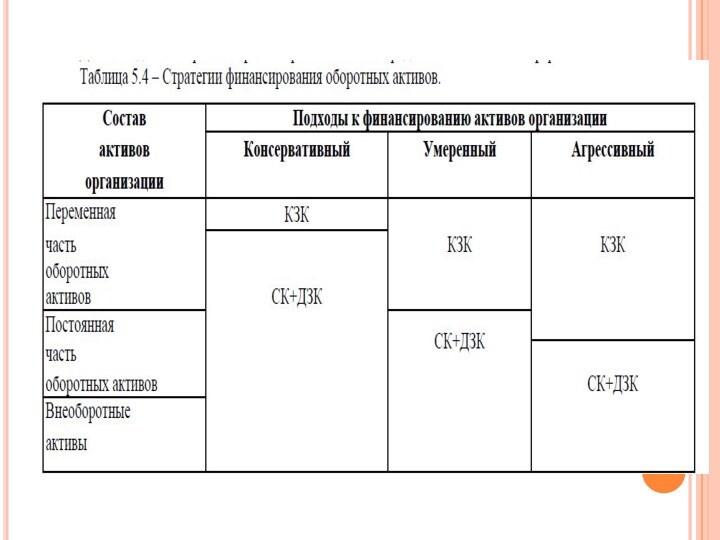

При формировании оборотного капитала целесообразно руководствоваться следующим правилом:

1. Постоянную составляющую оборотного капитала компании следует обеспечивать за счет собственных средств,

2. Временную часть активов - за счет средств заемных.

Слайд 26

1.Консервативный подход - предполагает не только полную обеспеченность

оборотными активами в любой момент времени, но и создание

значительных резервов на случай непредвиденных ситуаций.

При консервативном варианте постоянная часть оборотного капитала и часть временной покрывается за счет собственных источников , а временная часть – за счет заемных средств.

Плюсы

Простота привлечения средств

Предприятие имеет высокий уровень устойчивости и низкий уровень возможного банкротства

Предприятие получает относительно большую величину частой прибыли

Минусы

Ограниченные возможности экономического роста

Предприятие имеет меньшие возможности для реагирования на изменение рыночной конъюнктуры.

Слайд 27

2. Умеренный подход

Выражается в полном обеспечении всех потребностей

в оборотных активах и создании нормального уровня страховых резервов.

3.

Агрессивный подход

В условиях стабильного бизнеса и, что очень важно (!!!), предсказуемого ближайшего будущего, агрессивный подход предполагает минимизацию всех резервов оборотных активов. В отсутствии сбоев, такой подход дает максимальную эффективность их использования, но и риски очень высоки.

Плюсы

При хорошем кредитном состоянии предприятие не ограничено в возможностях для развития

Более гибко может реагировать на изменения рынка

Минусы

Предприятие зависит от кредиторов

Низкий уровень финансовой устойчивости и высокий уровень потенциального банкротства

Слайд 29

Что же могут сделать руководители фирмы для исправления

неблагоприятной ситуации с потоками денежных средств, возникшей вследствие затоваривания?

1. Самой радикальной мерой является снижение уровня деловой активности. При этом придется отказываться от части заказов вследствие недостатка средств для финансирования потребности в оборотном капитале. При заключении договора с клиентами предусматривать предоплату за отгрузку продукции или оказания услуг, осуществлять контроля над расходованием ресурсов. Предприятия в результате выполнения заказов получит прибыль, которую необходимо направить на финансирование оборотных активов, и постепенно наращивать объем производства и реализации продукции.

2. Наиболее очевидным способом является увеличение капитализации. Агрессивная стратегия финансирования оборотных активов осуществляется в основном за счет краткосрочных обязательств и кредиторской задолженности, что с большей вероятностью приводит к недостаточности оборотных средств. В этом случае может потребоваться увеличение текущих активов за счет привлечение долгосрочных источников финансирования, предпочтительно за счет выпуска акций или получения долгосрочных ссуд и, возможно, при одновременном наложении моратория на выплаты по кредитам в ближайшие несколько лет.

3. Наконец, необходимо ввести жесткий контроль за использованием оборотных активов. Постоянный анализ состояния оборотных активов и порождаемых им потоков денежных средств может позволить фирме минимизировать использование дополнительных средств, необходимых для финансирования расширения ее основной деятельности.

Слайд 31

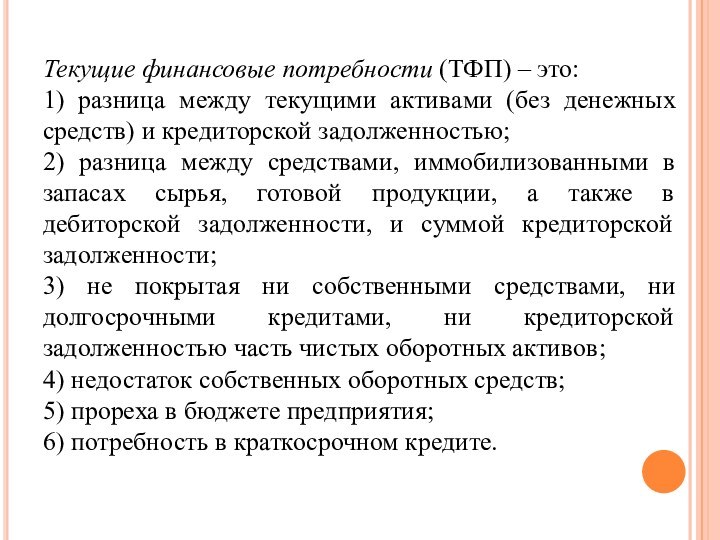

Текущие финансовые потребности (ТФП) – это:

1) разница между

текущими активами (без денежных средств) и кредиторской задолженностью;

2) разница

между средствами, иммобилизованными в запасах сырья, готовой продукции, а также в дебиторской задолженности, и суммой кредиторской задолженности;

3) не покрытая ни собственными средствами, ни долгосрочными кредитами, ни кредиторской задолженностью часть чистых оборотных активов;

4) недостаток собственных оборотных средств;

5) прореха в бюджете предприятия;

6) потребность в краткосрочном кредите.

Слайд 32

На ТФП оказывают влияние следующие факторы:

- инфляция

- длительность

производственного цикла

- темпы роста объема производства и реализации продукции,

-

состояние рыночной конъюнктуры,

- кредиторская задолженность

Способы покрытия ТФП:

- коммерческий кредит

- кредиторская задолженность

- факторинг

- краткосрочный банковский кредит

- спонтанное финансирование. (Это финансирование в виде скидок с цены за сохранение срока расчетов)

Слайд 33

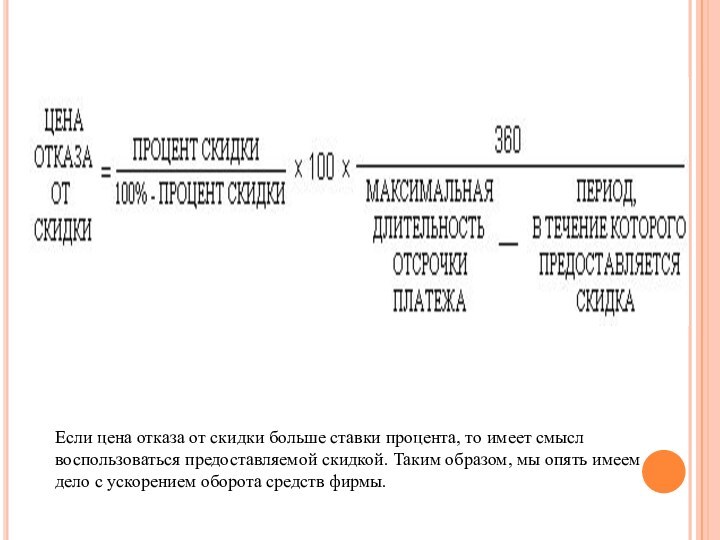

Если цена отказа от скидки больше ставки процента,

то имеет смысл воспользоваться предоставляемой скидкой. Таким образом, мы

опять имеем дело с ускорением оборота средств фирмы.

Слайд 34

Расчет показателя можно произвести следующими способами:

ТФП = (Запасы

+ Дебиторская задолженность) - Кредиторская задолженность по ТМЦ.

2. ТФП

= (Текущие активы - Денежные средства - Краткосрочные финансовые вложения) — Кредиторская задолженность по ТМЦ.

Для оценки и анализа величины ТФП можно исчислить данный показатель в % к обороту:

Уровень ТФП =

(ТФП в денежном эквиваленте/Среднедневной объем

продаж)х100%

Слайд 35

Экономический смысл использования показателя ТФП показывает, сколько предприятию

потребуется средств для обеспечения нормального кругооборота запасов и дебиторской

задолженности в дополнение к той части суммарной стоимости этих элементов оборотных активов, которая покрывается кредиторской задолженностью.

Для предприятия важно величину ТФП привести к отрицательному значению, т.е. за счет кредиторской задолженности покрыть стоимость запасов и дебиторской задолженности. Чем меньше ТФП, тем меньше предприятию требуется собственных источников для обеспечения бесперебойной деятельности.

Слайд 36

5. Нормирование оборотных

средств

Норматив оборотных средств –

минимальный планируемый размер оборотных средств, постоянно необходимых для нормальной производственно-хозяйственной и финансовой деятельности предприятия.

1.Норматив оборотных средств в производственных запасах определяется на

основе среднесуточного расхода материальных ресурсов и нормы запаса в днях по формуле:

Нпз = М/Д * п,

где М - расход материальных ресурсов за плановый период, тыс. руб.

Д – число дней в плановом периоде,

п – норма запаса в днях.

Норма запаса включает: текущий, страховой, транспортный и технологический запасы.

Слайд 38

2. Норматив оборотных средств

в незавершенном производстве (Ннп) зависит от длительности производственного цикла

и коэффициента нарастания затрат и определяется по формуле:

Ннп = В/Д * Т * К

где В - затраты на производство продукции по смете затрат на производство, руб.;

Д - количество дней в планируемом периоде;

Т - длительность производственного цикла, дни;

К - коэффициент нарастания затрат.

Слайд 39

3.Норматив по готовой продукции

зависит от однодневного выпуска продукции и нормы пребывания готовой

продукции на складе:

Нгп = ВП/Д * Nгп,

где ВП - выпуск продукции в плановом периоде, тыс. руб.

Nгп - нормы пребывания готовой продукции на складе, дни.

Слайд 40

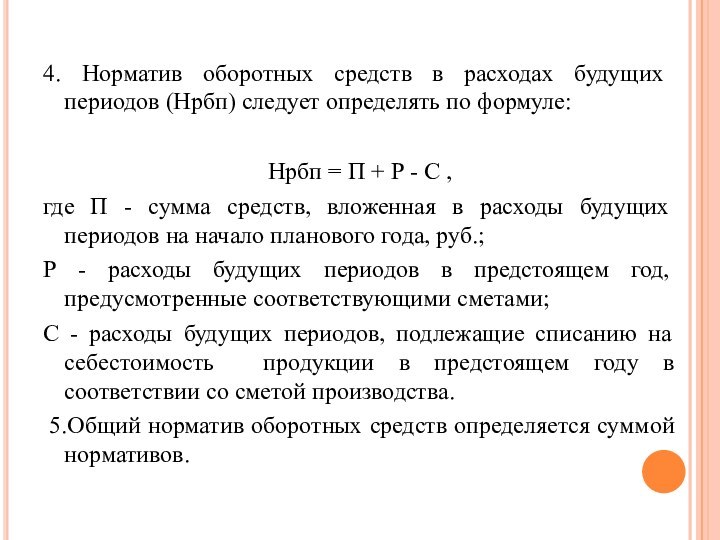

4. Норматив оборотных средств в расходах будущих периодов

(Нрбп) следует определять по формуле:

Нрбп = П + Р

- С ,

где П - сумма средств, вложенная в расходы будущих периодов на начало планового года, руб.;

Р - расходы будущих периодов в предстоящем год, предусмотренные соответствующими сметами;

С - расходы будущих периодов, подлежащие списанию на себестоимость продукции в предстоящем году в соответствии со сметой производства.

5.Общий норматив оборотных средств определяется суммой нормативов.