- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему 1С-Отчетность за 9 месяцев, в центре внимания - 6-НДФЛ

Содержание

- 2. 1С-Отчетность за 9 месяцев В центре внимания 6-НДФЛФИО и должность докладчика

- 3. Форма 6-НДФЛРасчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом

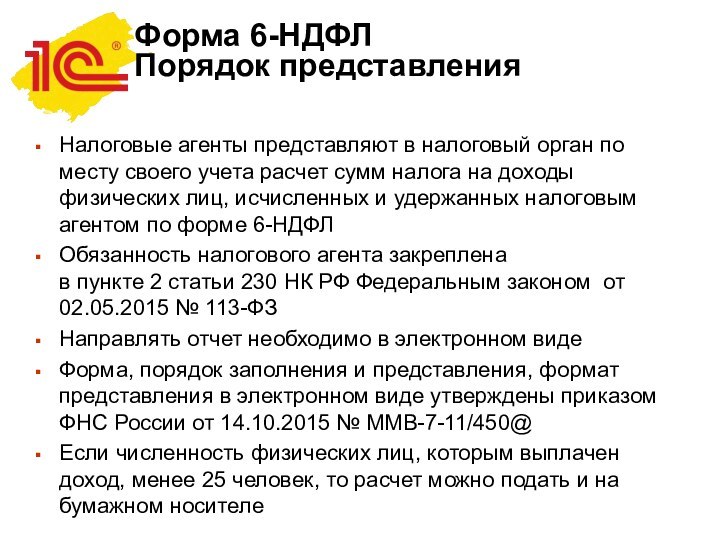

- 4. Форма 6-НДФЛ Порядок представленияНалоговые агенты представляют в

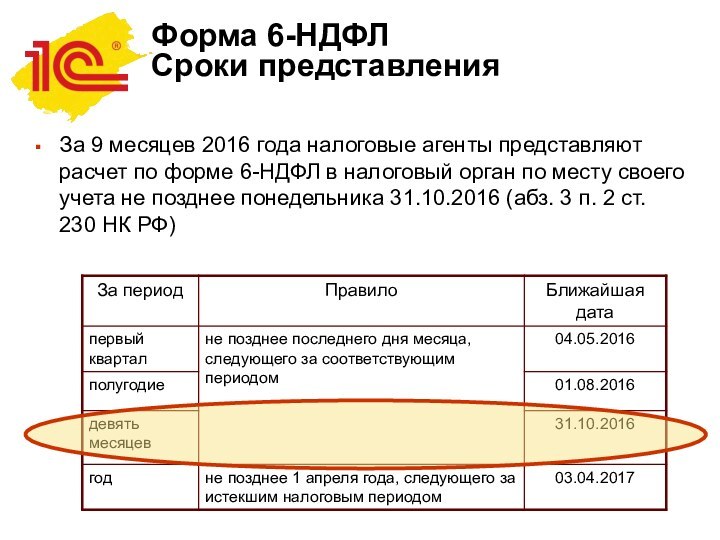

- 5. Форма 6-НДФЛ Сроки представленияЗа 9 месяцев

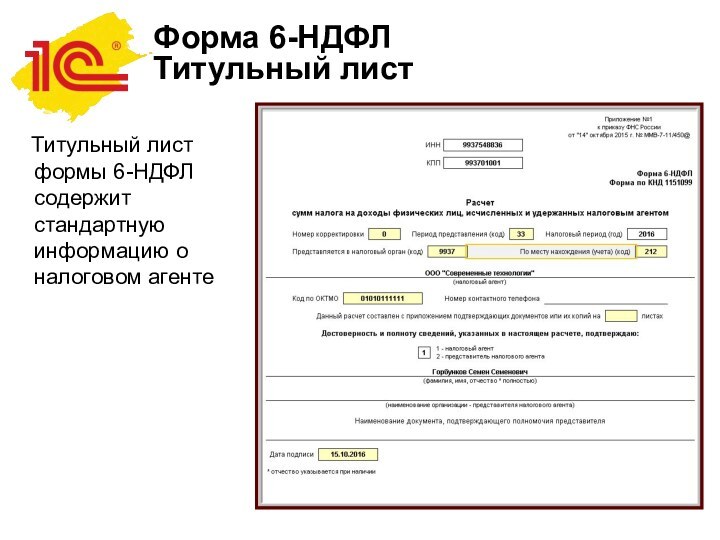

- 6. Форма 6-НДФЛ Титульный лист Титульный

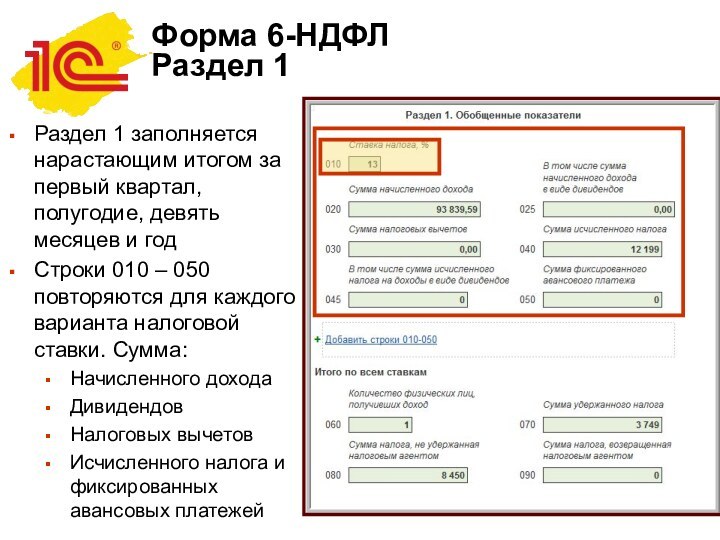

- 7. Форма 6-НДФЛ Раздел 1Раздел 1 заполняется

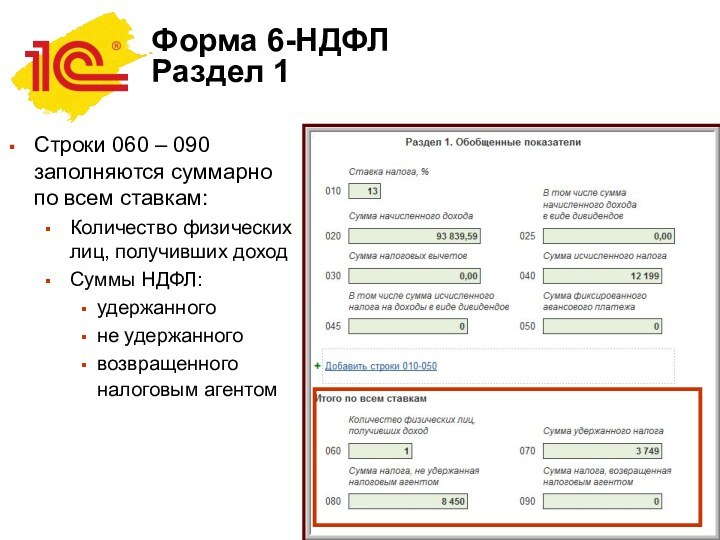

- 8. Форма 6-НДФЛ Раздел 1Строки 060 – 090

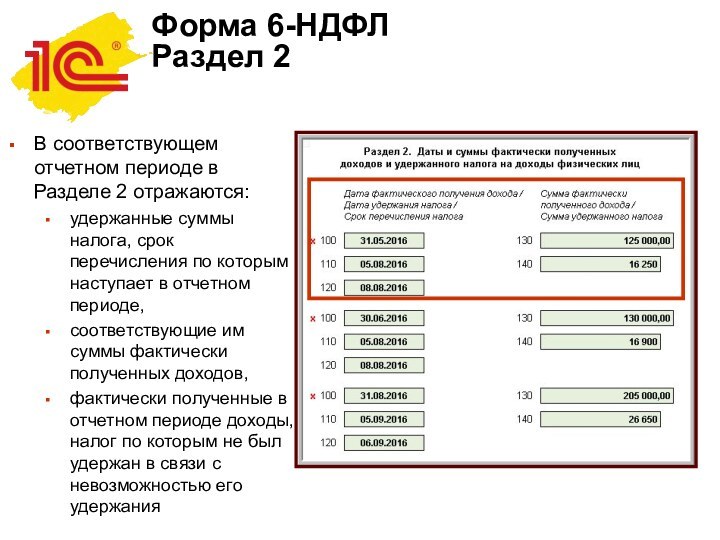

- 9. Форма 6-НДФЛ Раздел 2В соответствующем отчетном

- 10. Раздел 2. Строка 100 «Дата фактического

- 11. Раздел 2. Строка 100 «Дата фактического

- 12. Раздел 2. Строка 110 «Дата удержания

- 13. Раздел 2. Строка 120 «Срок перечисления налога»

- 14. Разъяснения ФНС России по заполнению формы 6-НДФЛГотовимся

- 15. Разъяснения по заполнению формы 6-НДФЛ в письмах ФНС

- 16. Мониторинг изменений законодательства на сайте http://v8.1c.ru/lawmonitor/lawchanges.jsp

- 17. Пример 1. Письмо ФНС России от 09.08.2016 №

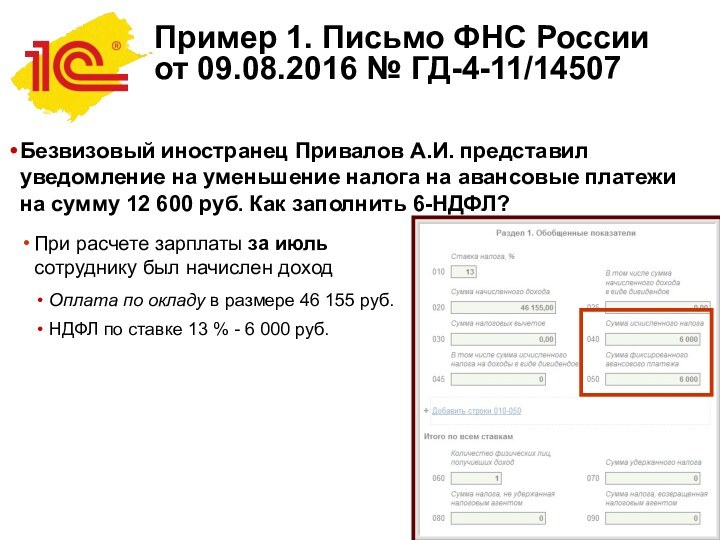

- 18. Пример 1. Письмо ФНС России от 09.08.2016 №

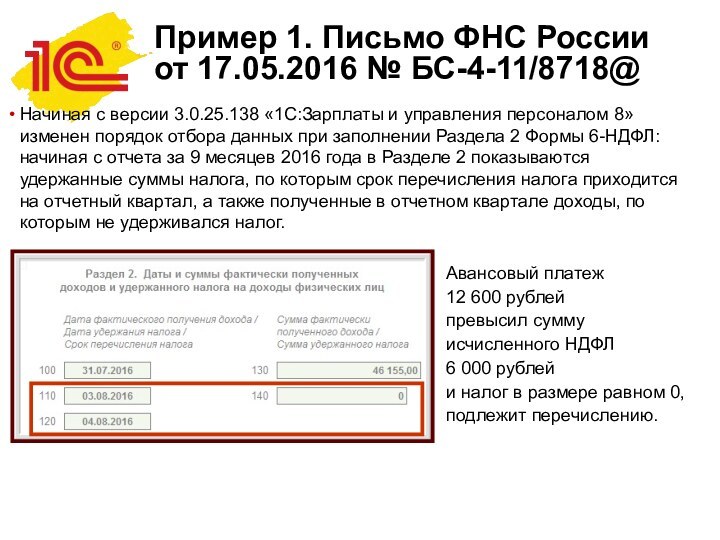

- 19. Пример 1. Письмо ФНС России от 17.05.2016 №

- 20. Остаток авансового платежа налога после того, как

- 21. Продолжение Примера 1Доход, исчисленный в августе Оплата

- 22. Пример 2. Письмо ФНС России от 09.08.2016 №

- 23. Продолжение Примера 2. Заполнение формы 6-НДФЛВ этом случае поля 110, 120 остаются пустыми, налог не удержан

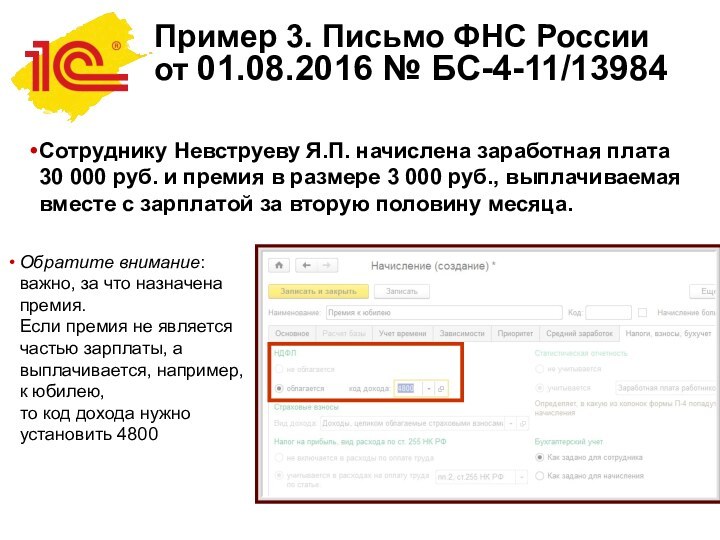

- 24. Пример 3. Письмо ФНС России от 01.08.2016

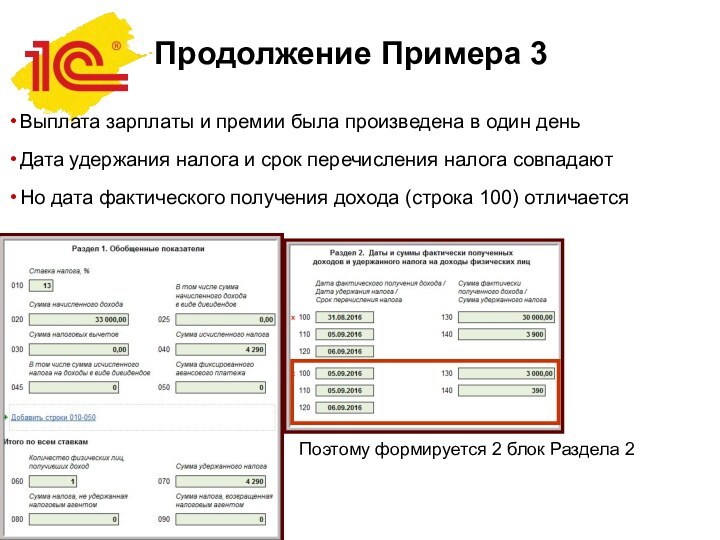

- 25. Продолжение Примера 3Выплата зарплаты и премии была

- 26. Фактическая дата перечисления НДФЛФактическая дата перечисления налога

- 27. Фактическая дата перечисления НДФЛВо избежание недоразумений можно

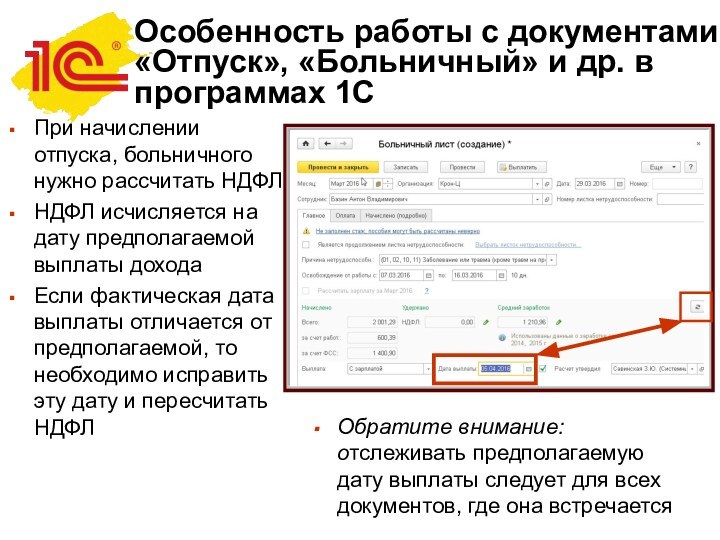

- 28. Особенность работы с документами «Отпуск», «Больничный» и

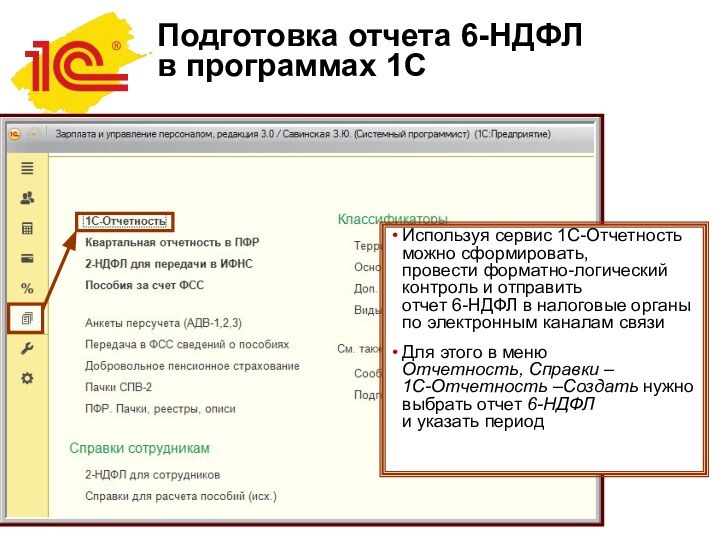

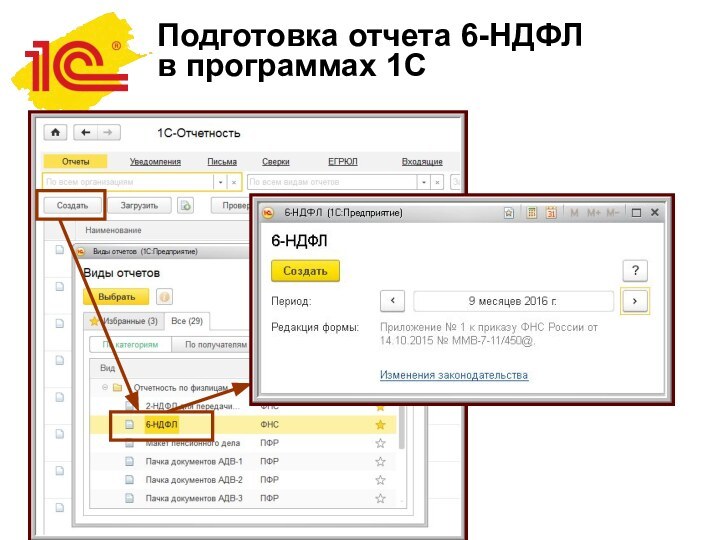

- 29. Подготовка отчета 6-НДФЛ в программах 1СИспользуя

- 30. Подготовка отчета 6-НДФЛ в программах 1С

- 31. Подготовка отчета 6-НДФЛ в программах 1С

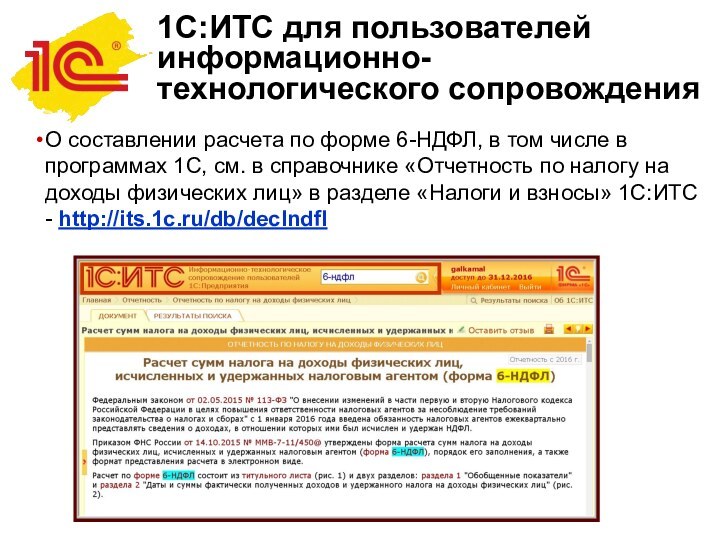

- 32. О составлении расчета по форме 6-НДФЛ, в

- 33. Подготовка отчета 6-НДФЛ в программах 1СДля

- 34. Отчетность в фонды – на что обратить

- 35. Форма 4-ФССВ форму 4-ФСС, утв. приказом ФСС

- 36. Документы персонифицированного учетаПФР постановлением от 01.06.2016 №

- 37. НДС – на что обратить вниманиеНовые коды

- 38. Декларация по НДС (с отчетности за I

- 39. Декларация по НДС в «1С:Предприятии 8»Почему в

- 40. Декларация по НДС в «1С:Предприятии 8»Для подготовки

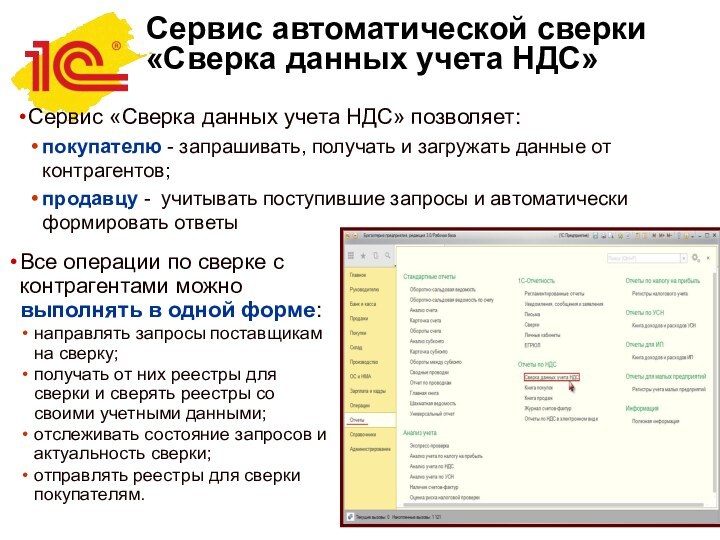

- 41. Сервис автоматической сверки «Сверка данных учета НДС»

- 42. Сервис 1С-Отчетность - единство учетной системы и

- 43. Декларация по НДС в программах «1С:Предприятие 8»Подробнее

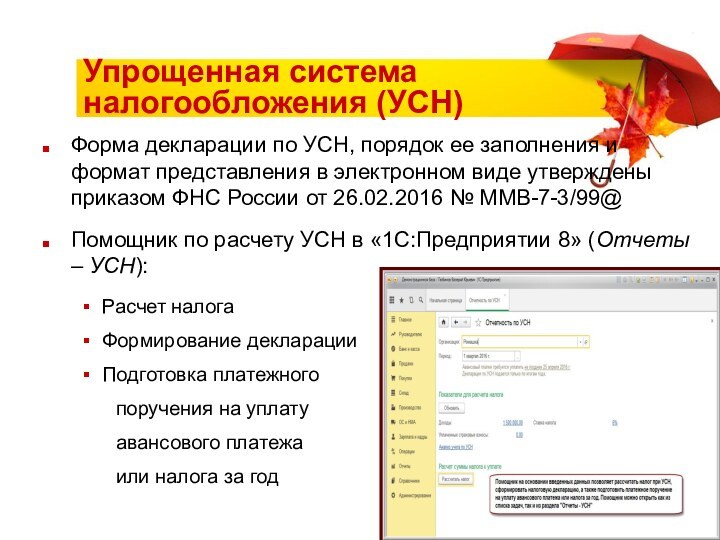

- 44. Упрощенная система налогообложения (УСН)Форма декларации по УСН,

- 45. Правомерность применения УСНПисьмо ФНС России от 09.06.2016

- 46. Налог на имуществоРасчет авансовых платежей по налогу

- 47. Отчетный период по налогу на имуществоФедеральный закон

- 48. «Нулевые» декларацииЕсли у компании отсутствуют объекты обложения,

- 49. Отчетность в РосприроднадзорС 01.01.2016 (Федеральный закон от

- 50. Декларация вместо Расчета платы за негативное воздействиеФорма

- 51. Расчет авансовых платежей платы за негативное воздействиеФедеральный

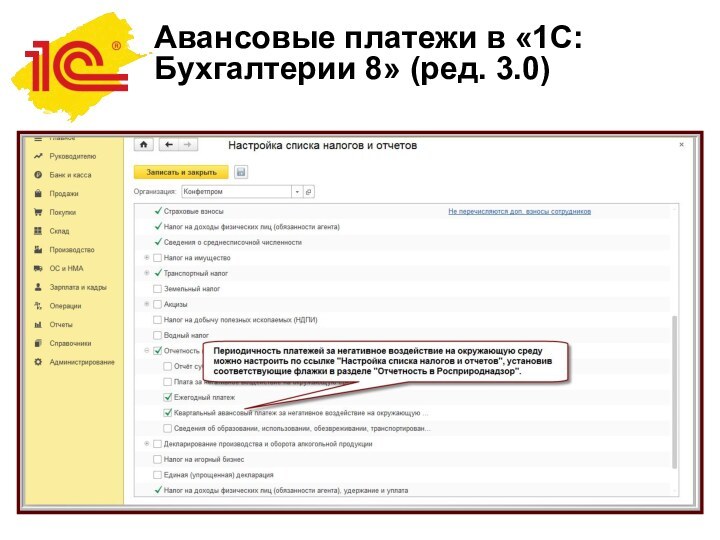

- 52. Авансовые платежи в «1С:Бухгалтерии 8» (ред. 3.0)

- 53. Как учесть плату за негативное воздействие в

- 54. Госреестр объектов, оказывающих негативное воздействие на окружающую

- 55. Заявка о постановке на учет объектов НВОС

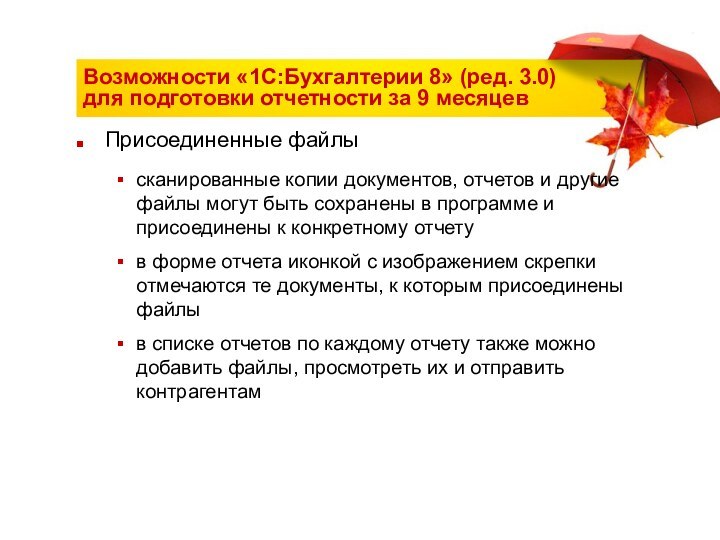

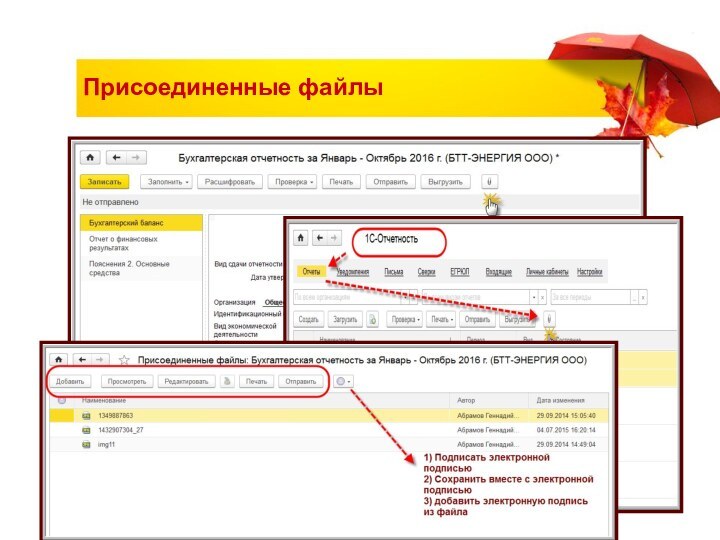

- 56. Возможности «1С:Бухгалтерии 8» (ред. 3.0) для подготовки

- 57. Присоединенные файлы

- 58. 1С:ИТС для пользователей информационно-технологического сопровожденияБолее полную и

- 59. При подготовке отчета пользуйтесь видеозаписью лекции от

- 60. Мониторинг изменений законодательстваС планами фирмы «1С» по

- 61. Скачать презентацию

- 62. Похожие презентации

Слайд 3

Форма 6-НДФЛ

Расчет сумм налога на доходы

физических лиц,

исчисленных

и удержанных налоговым агентом

Слайд 4

Форма 6-НДФЛ

Порядок представления

Налоговые агенты представляют в налоговый орган

по месту своего учета расчет сумм налога на доходы

физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛОбязанность налогового агента закреплена в пункте 2 статьи 230 НК РФ Федеральным законом от 02.05.2015 № 113-ФЗ

Направлять отчет необходимо в электронном виде

Форма, порядок заполнения и представления, формат представления в электронном виде утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11/450@

Если численность физических лиц, которым выплачен доход, менее 25 человек, то расчет можно подать и на бумажном носителе

Слайд 5

Форма 6-НДФЛ

Сроки представления

За 9 месяцев 2016 года

налоговые агенты представляют расчет по форме 6-НДФЛ в налоговый

орган по месту своего учета не позднее понедельника 31.10.2016 (абз. 3 п. 2 ст. 230 НК РФ)

Слайд 6

Форма 6-НДФЛ

Титульный лист

Титульный лист

формы

6-НДФЛ

содержит стандартную информацию о налоговом агенте

Слайд 7

Форма 6-НДФЛ

Раздел 1

Раздел 1 заполняется нарастающим итогом

за первый квартал, полугодие, девять месяцев и год

Строки 010

– 050

повторяются для каждого варианта налоговой ставки. Сумма:Начисленного дохода

Дивидендов

Налоговых вычетов

Исчисленного налога и фиксированных авансовых платежей

Слайд 8

Форма 6-НДФЛ

Раздел 1

Строки 060 – 090 заполняются суммарно

по всем ставкам:

Количество физических лиц, получивших доход

Суммы НДФЛ:

удержанного

не удержанного

возвращенного

налоговым агентом

Слайд 9

Форма 6-НДФЛ

Раздел 2

В соответствующем отчетном периоде в

Разделе 2 отражаются:

удержанные суммы налога, срок перечисления по которым

наступает в отчетном периоде,соответствующие им суммы фактически полученных доходов,

фактически полученные в отчетном периоде доходы, налог по которым не был удержан в связи с невозможностью его удержания

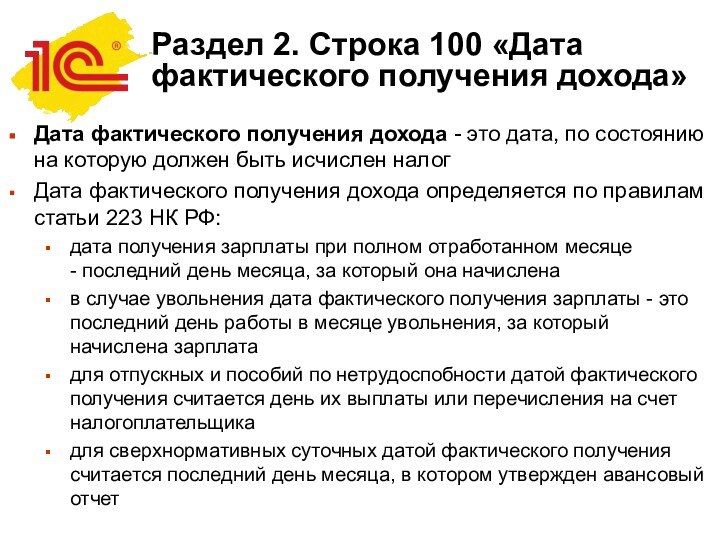

Слайд 10 Раздел 2. Строка 100 «Дата фактического получения дохода»

Дата фактического получения дохода - это дата, по состоянию

на которую должен быть исчислен налогДата фактического получения дохода определяется по правилам статьи 223 НК РФ:

дата получения зарплаты при полном отработанном месяце - последний день месяца, за который она начислена

в случае увольнения дата фактического получения зарплаты - это последний день работы в месяце увольнения, за который начислена зарплата

для отпускных и пособий по нетрудоспобности датой фактического получения считается день их выплаты или перечисления на счет налогоплательщика

для сверхнормативных суточных датой фактического получения считается последний день месяца, в котором утвержден авансовый отчет

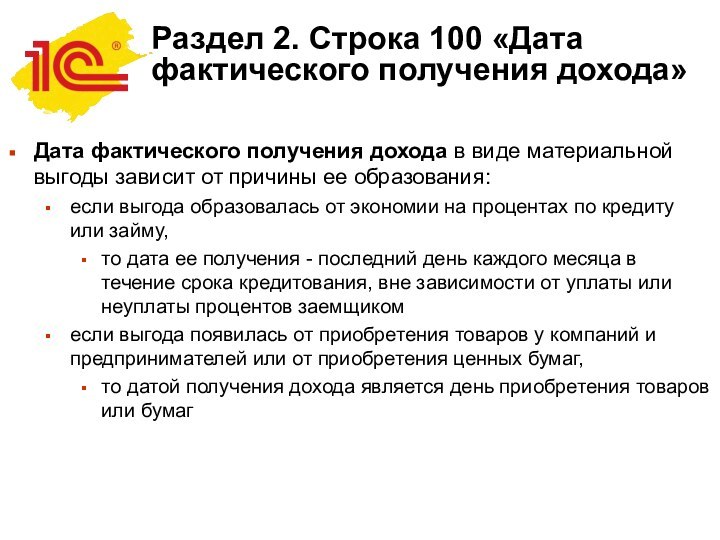

Слайд 11 Раздел 2. Строка 100 «Дата фактического получения дохода»

Дата фактического получения дохода в виде материальной выгоды зависит

от причины ее образования:если выгода образовалась от экономии на процентах по кредиту или займу,

то дата ее получения - последний день каждого месяца в течение срока кредитования, вне зависимости от уплаты или неуплаты процентов заемщиком

если выгода появилась от приобретения товаров у компаний и предпринимателей или от приобретения ценных бумаг,

то датой получения дохода является день приобретения товаров или бумаг

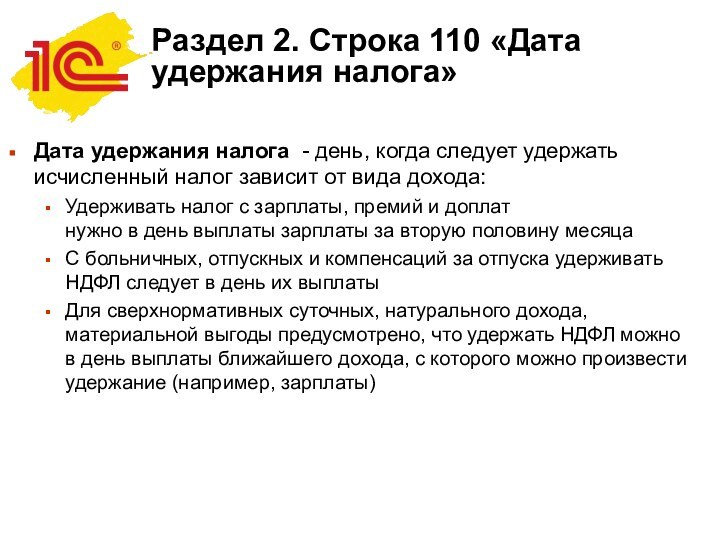

Слайд 12

Раздел 2. Строка 110 «Дата

удержания налога»

Дата удержания

налога - день, когда следует удержать исчисленный налог зависит

от вида дохода:Удерживать налог с зарплаты, премий и доплат нужно в день выплаты зарплаты за вторую половину месяца

С больничных, отпускных и компенсаций за отпуска удерживать НДФЛ следует в день их выплаты

Для сверхнормативных суточных, натурального дохода, материальной выгоды предусмотрено, что удержать НДФЛ можно в день выплаты ближайшего дохода, с которого можно произвести удержание (например, зарплаты)

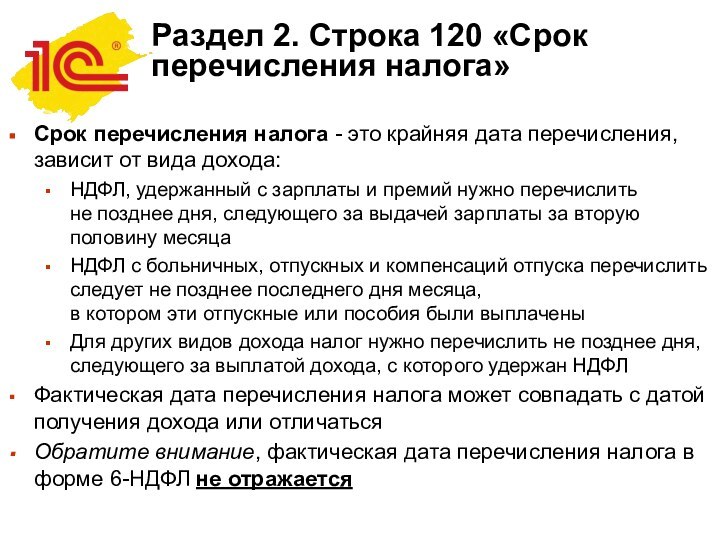

Слайд 13

Раздел 2. Строка 120 «Срок

перечисления налога»

Срок перечисления

налога - это крайняя дата перечисления, зависит от вида

дохода:НДФЛ, удержанный с зарплаты и премий нужно перечислить не позднее дня, следующего за выдачей зарплаты за вторую половину месяца

НДФЛ с больничных, отпускных и компенсаций отпуска перечислить следует не позднее последнего дня месяца, в котором эти отпускные или пособия были выплачены

Для других видов дохода налог нужно перечислить не позднее дня, следующего за выплатой дохода, с которого удержан НДФЛ

Фактическая дата перечисления налога может совпадать с датой получения дохода или отличаться

Обратите внимание, фактическая дата перечисления налога в форме 6-НДФЛ не отражается

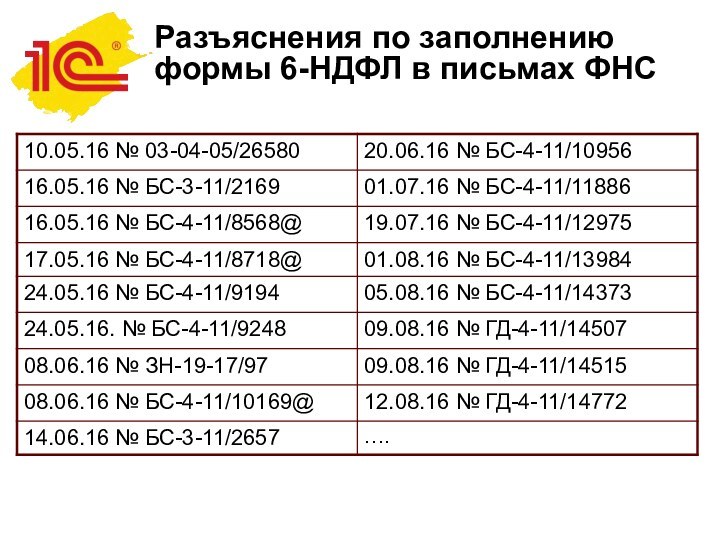

Слайд 14

Разъяснения ФНС России по заполнению формы 6-НДФЛ

Готовимся формировать

отчет уже в третий раз

Накопился опыт – появились вопросы

ФНС

публикует ответыВ учетных программах «1С:Предприятие 8» поддерживается заполнение расчета 6-НДФЛ в соответствии с разъяснениями, приведенными на сайте и в письмах налогового ведомства

Слайд 17 Пример 1. Письмо ФНС России от 09.08.2016 № ГД-4-11/14507

Фиксированный авансовый платеж превышает сумму НДФЛ, исчисленную с зарплаты

иностранного работника, работающего по найму в российской организации. Как в этом случае следует заполнить 6-НДФЛ?Случаи выплаты дохода, когда налог не подлежал удержанию, так как был равен 0, теперь трактуются как удержание нулевой суммы налога

На общих основаниях заполняются поля:

Дата удержания налога

Срок перечисления налога

Сумма удержанного налога при этом равна нулю

Преимущество: перечисление дохода в этом случае не выделяется в отдельный блок, и следовательно, уменьшается общее количество блоков данных в Разделе 2

Слайд 18

Пример 1. Письмо ФНС России от 09.08.2016 № ГД-4-11/14507

Безвизовый

иностранец Привалов А.И. представил уведомление на уменьшение налога на

авансовые платежи на сумму 12 600 руб. Как заполнить 6-НДФЛ?При расчете зарплаты за июль сотруднику был начислен доход

Оплата по окладу в размере 46 155 руб.

НДФЛ по ставке 13 % - 6 000 руб.

Слайд 19

Пример 1. Письмо ФНС России от 17.05.2016 № БС-4-11/8718@

Начиная

с версии 3.0.25.138 «1С:Зарплаты и управления персоналом 8» изменен

порядок отбора данных при заполнении Раздела 2 Формы 6-НДФЛ: начиная с отчета за 9 месяцев 2016 года в Разделе 2 показываются удержанные суммы налога, по которым срок перечисления налога приходится на отчетный квартал, а также полученные в отчетном квартале доходы, по которым не удерживался налог.Авансовый платеж

12 600 рублей

превысил сумму исчисленного НДФЛ

6 000 рублей

и налог в размере равном 0, подлежит перечислению.

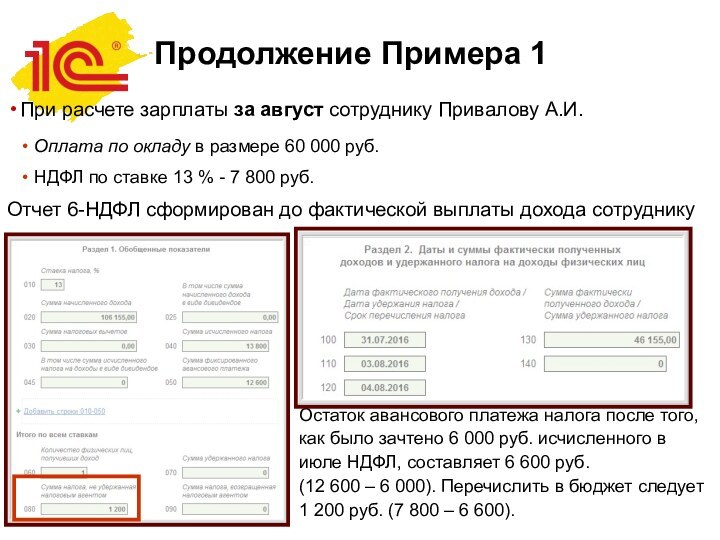

Слайд 20 Остаток авансового платежа налога после того, как было

зачтено 6 000 руб. исчисленного в июле НДФЛ, составляет

6 600 руб. (12 600 – 6 000). Перечислить в бюджет следует 1 200 руб. (7 800 – 6 600).Продолжение Примера 1

При расчете зарплаты за август сотруднику Привалову А.И.

Оплата по окладу в размере 60 000 руб.

НДФЛ по ставке 13 % - 7 800 руб.

Отчет 6-НДФЛ сформирован до фактической выплаты дохода сотруднику

Слайд 21

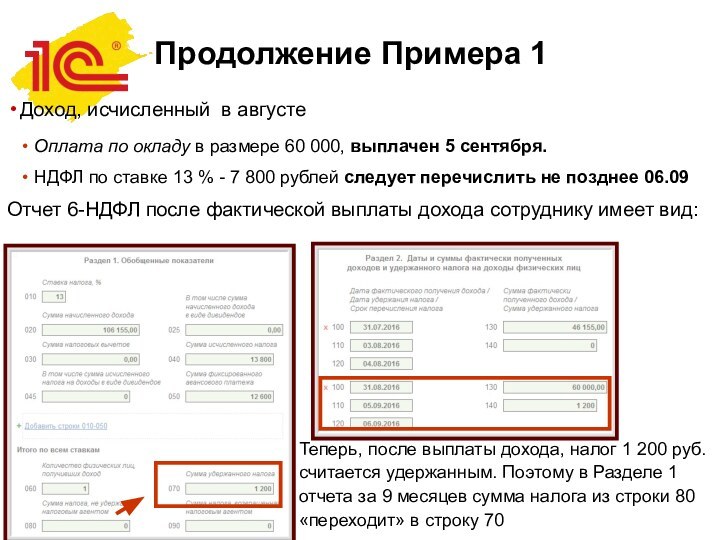

Продолжение Примера 1

Доход, исчисленный в августе

Оплата по

окладу в размере 60 000, выплачен 5 сентября.

НДФЛ по

ставке 13 % - 7 800 рублей следует перечислить не позднее 06.09Отчет 6-НДФЛ после фактической выплаты дохода сотруднику имеет вид:

Теперь, после выплаты дохода, налог 1 200 руб. считается удержанным. Поэтому в Разделе 1 отчета за 9 месяцев сумма налога из строки 80 «переходит» в строку 70

Слайд 22

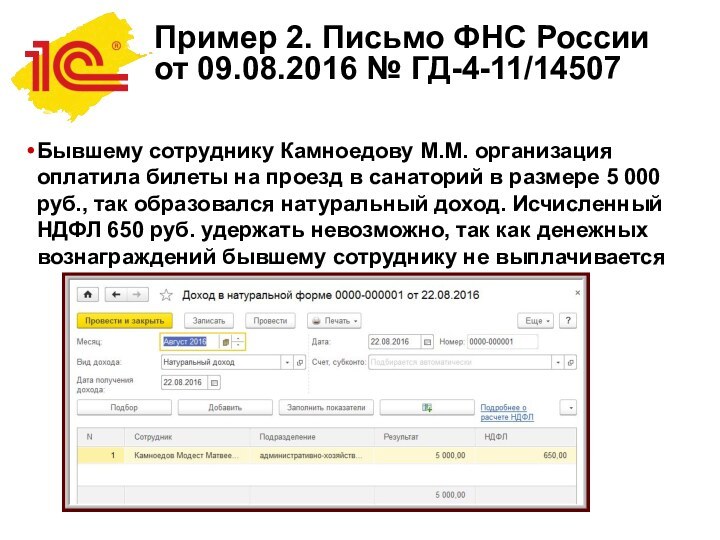

Пример 2. Письмо ФНС России от 09.08.2016 № ГД-4-11/14507

Бывшему

сотруднику Камноедову М.М. организация оплатила билеты на проезд в

санаторий в размере 5 000 руб., так образовался натуральный доход. Исчисленный НДФЛ 650 руб. удержать невозможно, так как денежных вознаграждений бывшему сотруднику не выплачивается

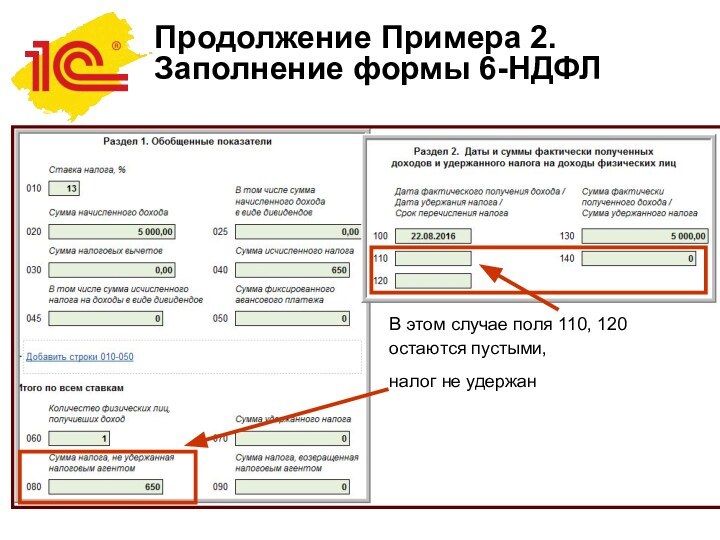

Слайд 23

Продолжение Примера 2. Заполнение формы 6-НДФЛ

В этом случае

поля 110, 120 остаются пустыми,

налог не удержан

Слайд 24

Пример 3. Письмо ФНС России

от 01.08.2016 № БС-4-11/13984

Сотруднику

Невструеву Я.П. начислена заработная плата 30 000 руб. и премия

в размере 3 000 руб., выплачиваемая вместе с зарплатой за вторую половину месяца.Обратите внимание: важно, за что назначена премия.

Если премия не является частью зарплаты, а выплачивается, например,

к юбилею,

то код дохода нужно установить 4800

Слайд 25

Продолжение Примера 3

Выплата зарплаты и премии была произведена

в один день

Дата удержания налога и срок перечисления налога

совпадаютНо дата фактического получения дохода (строка 100) отличается

Поэтому формируется 2 блок Раздела 2

Слайд 26

Фактическая дата перечисления НДФЛ

Фактическая дата перечисления налога в

отчете 6-НДФЛ не отображается

При проверке отчета ИФНС сравнивает «Срок

перечисления налога» с данными из карточки расчета с бюджетом налогового агента При возникновении спорных ситуаций и необходимости прилагать платежное подтверждение может оказаться существенным значение поля 107 «Налоговый период» в платежных поручениях по НДФЛ

Слайд 27

Фактическая дата перечисления НДФЛ

Во избежание недоразумений можно указывать

месяц, как советуют специалисты ФНС России (письмо от 01.09.2016

№ БС-3-11/4028@, см. http://buh.ru/news/uchet_nalogi/49985/)В «1С:Предприятии 8» в платежном поручении в поле Налог - НДФЛ при исполнении обязанностей налогового агента по умолчанию заполняется предыдущий налоговый период (как для уплаты НДФЛ с заработной платы).

В случае уплаты НДФЛ

с больничных и отпускных

пользователь может

изменить значение

налогового периода

Слайд 28 Особенность работы с документами «Отпуск», «Больничный» и др.

в программах 1С

При начислении отпуска, больничного нужно рассчитать НДФЛ

НДФЛ

исчисляется на дату предполагаемой выплаты доходаЕсли фактическая дата выплаты отличается от предполагаемой, то необходимо исправить эту дату и пересчитать НДФЛ

Обратите внимание: отслеживать предполагаемую дату выплаты следует для всех документов, где она встречается

Слайд 29

Подготовка отчета 6-НДФЛ

в программах 1С

Используя сервис 1С-Отчетность

можно сформировать, провести форматно-логический контроль и отправить отчет 6-НДФЛ в налоговые

органы по электронным каналам связиДля этого в меню Отчетность, Справки – 1С-Отчетность –Создать нужно выбрать отчет 6-НДФЛ и указать период

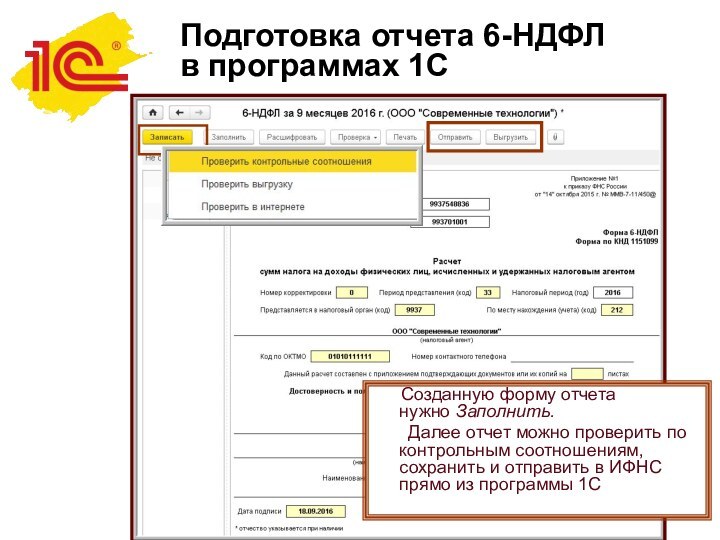

Слайд 31

Подготовка отчета 6-НДФЛ

в программах 1С

Созданную форму отчета нужно Заполнить.

Далее отчет можно проверить

по контрольным соотношениям, сохранить и отправить в ИФНС прямо из программы 1ССлайд 32 О составлении расчета по форме 6-НДФЛ, в том

числе в программах 1С, см. в справочнике «Отчетность по

налогу на доходы физических лиц» в разделе «Налоги и взносы» 1С:ИТС - http://its.1c.ru/db/declndfl1С:ИТС для пользователей информационно-технологического сопровождения

Слайд 33

Подготовка отчета 6-НДФЛ

в программах 1С

Для корректного автоматического

формирования

расчета 6-НДФЛ в программах 1С требуется:

Регулярная и корректная регистрация

всех событий

по начислению дохода сотрудников,

расчету и удержанию НДФЛ,

фактической выплате и перечислению налогаСвоевременная установка обновлений программ 1С

Слайд 34

Отчетность в фонды – на что обратить внимание

Изменен

формат сведений о застрахованных лицах (форма СЗВ-М) (распоряжение ПФР

от 31.08.2016 № 432р)Обновлен до версии 1.7.3 формат реестров обмена данными для участников пилотного проекта ФСС (информация ФСС РФ, см. http://docs.fss.ru/)

Слайд 35

Форма 4-ФСС

В форму 4-ФСС, утв. приказом ФСС РФ

от 26.02.2015 № 59, добавлен новый Раздел 6.1, содержащий

сведения для исчисления страховых взносов по сотрудникам, временно направленным для работы в другой организации (приказ ФСС РФ от 04.07.2016 № 260)30.09.2016 ФСС опубликовал приказ от 29.09.2016 №386, которым вносятся изменения в приказ ФСС РФ от 12.02.2010 № 19 «О внедрении защищенного обмена документами в электронном виде с применением электронной цифровой подписи для целей обязательного социального страхования»

Представлять 4-ФСС начиная с отчетности за III квартал 2016 года нужно с учетом указанных изменений (см. http://fss.ru/ru/news/index.shtmlПредставлять 4-ФСС начиная с отчетности за III квартал 2016 года нужно с учетом указанных изменений (см. http://fss.ru/ru/news/index.shtml, http://fss.ru/files/220034/Prikaz_386.pdf)

Возможность представления в ФСС формы 4-ФСС в электронном виде в соответствии с разъяснениями Фонда поддерживается в учетных программах «1С:Предприятие 8» с выходом очередных обновлений начиная с 30 сентября

Слайд 36

Документы персонифицированного учета

ПФР постановлением от 01.06.2016 № 473П

(далее – Постановление № 473П) изменил документы персучета –

АДВ-1, АДВ-3, СЗВ-1 и др.В частности, для формы АДВ-1 «Анкета застрахованного лица» вводится обязательное заполнение графы «Гражданство»

Постановление № 473П опубликовано 27.09.2016 на официальном интернет-портале правовой информации http://www.pravo.gov.ru, действует с 08.10.2016

Таким образом, отчетность за 9 месяцев представляется по старым формам

Слайд 37

НДС – на что обратить внимание

Новые коды видов

операций по НДС с 01.07.2016

Приказ ФНС России от

14.03.2016 № ММВ-7-3/136@Реестры сведений для подтверждения НДС 0 %

Приказ ФНС России от 30.09.2015 № ММВ-7-15/427

Формируются с учетом разъяснений ФНС России (письма от 01.02.2016 № ЕД-4-15/1347, от 10.05.2016 № ЕД-4-15/8235 (Реестр № 5))

Подробнее о кодах видов операций и о формировании реестров в «1С:Бухгалиерии 8» редакции 3.0 см. в видеозаписи лекции от 02.09.2016 «НДС: практика применения, на что обратить внимание, планируемые изменения, ведение учета в “1С:Бухгалтерии 8”» - http://its.1c.ru/lector/

Слайд 38 Декларация по НДС (с отчетности за I кв.

2015 года)

Приказ ФНС России от 29.10.2014 № ММВ-7-3/558@:

форма

декларации по НДСпорядок заполнения декларации по НДС

форматы разделов декларации

Состав налоговой декларации:

Расчетные разделы 1 – 7 с исчисленными суммами налога

Дополнительные разделы 8 – 12 со сведениями:

Раздел 8 «Сведения из книги покупок» и Приложение 1 к Разделу 8 «Сведения из дополнительных листов книги покупок»

Раздел 9 «Сведения из книги продаж» и Приложение 1 к Разделу 9 «Сведения из дополнительных листов книги продаж»

Раздел 10 «Сведения из журнала учета выставленных счетов-фактур»

Раздел 11 «Сведения из журнала учета полученных счетов-фактур»

Раздел 12 «Сведения из счетов-фактур, выставленных лицами, указанным в п. 5 ст. 173 НК РФ»

Слайд 39

Декларация по НДС

в «1С:Предприятии 8»

Почему в «1С:Предприятии 8»

не печатается Раздел 3 в «нулевой декларации» по НДС

- см. ответ экспертов 1С от 03.08.2016 http://buh.ru/articles/faq/49182/

Слайд 40

Декларация по НДС

в «1С:Предприятии 8»

Для подготовки декларации по

НДС дополнительные данные в учетную систему вводить не требуется

В последних версиях программ «1С:Предприятие 8» реализованы:

сервисы для заполнения и проверки реквизитов контрагентов,

возможность предварительной выборочной автоматической сверки с контрагентами (для тех, кто еще не перешел на ЭДО)

В программах «1С:Предприятие 8» реализованы:

проверка контрольных соотношений показателей деклараций (письмо ФНС России от 23.03.2015 № ГД-4-3/4550@)

оперативная подготовка ответа на требование налоговых органов о представлении пояснений (письмо ФНС России от 16.07.2013 № АС-4-2/12705)

Слайд 41

Сервис автоматической сверки «Сверка данных учета НДС»

Сервис «Сверка

данных учета НДС» позволяет:

покупателю - запрашивать, получать и загружать

данные от контрагентов; продавцу - учитывать поступившие запросы и автоматически формировать ответы

Все операции по сверке с контрагентами можно выполнять в одной форме:

направлять запросы поставщикам на сверку;

получать от них реестры для сверки и сверять реестры со своими учетными данными;

отслеживать состояние запросов и актуальность сверки;

отправлять реестры для сверки покупателям.

Слайд 42 Сервис 1С-Отчетность - единство учетной системы и системы

сдачи отчетности

1С-Отчетность - часть учетной программы 1С, обеспечивает реализацию

двух основных этапов автоматизации всего процесса отчетности по НДС: создание декларации по НДС в электронной форме и отправка ее в ФНС по телекоммуникационным каналам связи прямо из учетной программы;

получение сообщения (с требованием представления пояснений) от ФНС; разбор требования прямо в программе, подготовка и отправка ответа или уточненной декларации

Направленное ФНС сообщение принимается в программу (1С-Отчетность). Квитанция о получении формируется и отправляется в ФНС автоматически, что снимается риск приостановления операций по счетам в банке

Если в момент поступления сообщения от ФНС с программой никто не работает, то его можно увидеть в Личном кабинете абонента в браузере или в мобильном приложении, или получить уведомление по e-mail. Это послужит сигналом, что нужно запустить 1С и ответить на требование

Слайд 43

Декларация по НДС в программах «1С:Предприятие 8»

Подробнее об

особенностях подготовки декларации по НДС в программе «1С:Бухгалтерия 8»

(ред. 3.0), ее отправки в налоговые органы, о представлении пояснений по требованию налогового органа см. в 1С:ИТС на странице 1С:Лектория видеозаписи лекций от:02.09.2016 «НДС: практика применения, на что обратить внимание, планируемые изменения, ведение учета в “1С:Бухгалтерии 8”» - http://its.1c.ru/video/lector20160902-3

14.07.2016 - «1С-Отчетность – расчет налога на имущество исходя из кадастровой стоимости, новое в отчетности за полугодие 2016 года, особенности формирования декларации по НДС за II квартал 2016 года» - http://its.1c.ru/video/lector20160714-12

Слайд 44

Упрощенная система налогообложения (УСН)

Форма декларации по УСН, порядок

ее заполнения и формат представления в электронном виде утверждены

приказом ФНС России от 26.02.2016 № ММВ-7-3/99@Помощник по расчету УСН в «1С:Предприятии 8» (Отчеты – УСН):

Расчет налога

Формирование декларации

Подготовка платежного

поручения на уплату

авансового платежа

или налога за год

Слайд 45

Правомерность применения УСН

Письмо ФНС России от 09.06.2016 №

СД-4-3/10327@ об определении доходов при УСН

при применении объекта

налогообложения «доходы» - учитывается сумма полученных доходов за налоговый период (налоговая база):показатель по строке 113 Раздела 2.1.1 налоговой декларации по УСН, утв. приказом ФНС России от 26.02.2016 № ММВ-7-3/99@

при применении объекта налогообложения «доходы, уменьшенные на величину расходов» - учитывается сумма полученных доходов за налоговый период:

показатель по строке 213 Раздела 2.2 налоговой декларации по УСН, утв. приказом ФНС России от 26.02.2016 № ММВ-7-3/99@

Слайд 46

Налог на имущество

Расчет авансовых платежей по налогу на

имущество (п.1 ст.386 НК РФ) представляется:

по недвижимому имуществу –

в ИФНС по месту нахождения имуществапо движимому имуществу – в ИФНС по месту нахождения организации (по месту нахождения ОП, если объекты на балансе ОП)

Расчет представляется не позднее 30 календарных дней с даты окончания отчетного периода

За 9 месяцев 2016 года – не позднее 31.10.2016

Слайд 47

Отчетный период

по налогу на имущество

Федеральный закон от 28.11.2015

№ 327-ФЗ

С 01.01.2016 для налогоплательщиков, исчисляющих налог исходя

из кадастровой стоимости, установлен отчетный период – первый квартал, второй квартал и третий квартал календарного годаПри заполнении налогового расчета следует учитывать

Раздел 2 заполняется нарастающим итогом (I квартал, полугодие, 9 месяцев);

Раздел 3 заполняется за каждый квартал отдельно (I квартал, II квартал, III квартал)

Рекомендации ФНС России о заполнении строки «Отчетный период (код)» (письмо от 25.03.2016 № БС-4-11/5197@)

18 – девять месяцев (III квартал)

48 – девять месяцев (III квартал) при реорганизации (ликвидации) организации

Слайд 48

«Нулевые» декларации

Если у компании отсутствуют объекты обложения, не

нужно представлять отчетность по налогу на имущество, земельному, транспортному

или водному налогамписьмо Минфина России от 23.06.2016 № 03-02-08/36474

Ответ экспертов 1С на вопрос от 08.08.2016 см.

на сайте http://buh.ru/

Слайд 49

Отчетность в Росприроднадзор

С 01.01.2016 (Федеральный закон от 10.01.2002

№ 7-ФЗ «Об охране окружающей среды» (далее – Закон

№ 7-ФЗ) в ред. Федерального закона от 21.07.2014 № 219-ФЗ):отчетный период для перечисления платы - календарный год

срок уплаты - не позднее 1 марта следующего года

Ранее отчетным периодом признавался квартал, а плату требовалось вносить не позднее 20-го числа месяца, следующего за истекшим кварталом

Слайд 50

Декларация вместо Расчета платы за негативное воздействие

Форма Расчета

платы за негативное воздействие на окружающую среду утратила силу

с 21.08.2016 (приказ Ростехнадзора от 15.07.2016 № 301)Вместо расчета платы представляется декларация - раз в год не позднее 10 марта года, следующего за истекшим годом

Комментарии экспертов «1С» к изменениям в Законе № 7-ФЗ см. в 1С:ИТС http://its.1c.ru/

Слайд 51

Расчет авансовых платежей платы за негативное воздействие

Федеральный закон

от 29.12.2015 № 404-ФЗ дополнил норму Закона № 7-ФЗ о

порядке внесения платы в части авансовых платежейЕжеквартально (кроме IV квартала) дополнительно необходимо перечислять авансовые платежи. Срок для внесения авансового платежа – не позднее 20-го числа месяца, следующего за истекшим кварталом. Платеж рассчитывается по формуле:

¼ х сумма платы за негативное воздействие, уплаченная за предыдущий год

Обязанность по внесению авансовых платежей не распространяется на субъекты малого и среднего предпринимательства (абз. 2 п. 3 ст. 16.4 Закона № 7-ФЗ)

За каждый день просрочки начисляются пени 1/300 ключевой ставки Банка России (но не более 0,2 процента от суммы задолженности) (п. 4 ст. 16.4 Закона № 7-ФЗ)

Слайд 53

Как учесть плату за негативное воздействие в НУ

Письмо

Минфина России от 08.08.2016 № 03-03-06/1/46432

Плата за негативное воздействие

на окружающую среду относится к материальным расходам (пп. 7 п. 1 ст. 254 НК)В НК нет определения даты их осуществления в части платы за негативное воздействие (п. 2 ст. 272 НК)

Мнение Минфина России: такие материальные расходы признаются на последнее число отчетного (налогового) периода, за который производятся соответствующие платежи

Слайд 54 Госреестр объектов, оказывающих негативное воздействие на окружающую среду

(НВОС)

Постановление Правительства РФ от 23.06.2016 № 572 о Порядке

создания и ведения государственного реестра объектов, оказывающих негативное воздействие на окружающую среду (действует с 05.07.2016)срок постановки на учет объектов истекает 31.12.2016

Письмо Росприроднадзора от 01.09.2016 № АС-03-00-36/17836

начата работа по постановке на государственный учет объектов, оказывающих негативное воздействие на окружающую среду

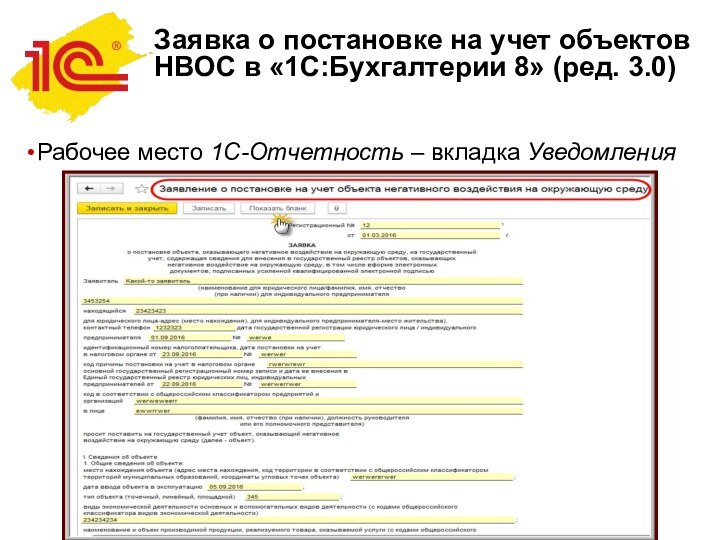

Слайд 55 Заявка о постановке на учет объектов НВОС в

«1С:Бухгалтерии 8» (ред. 3.0)

Рабочее место 1С-Отчетность – вкладка Уведомления

Слайд 56 Возможности «1С:Бухгалтерии 8» (ред. 3.0) для подготовки отчетности

за 9 месяцев

Присоединенные файлы

сканированные копии документов, отчетов и другие

файлы могут быть сохранены в программе и присоединены к конкретному отчетув форме отчета иконкой с изображением скрепки отмечаются те документы, к которым присоединены файлы

в списке отчетов по каждому отчету также можно добавить файлы, просмотреть их и отправить контрагентам

Слайд 58

1С:ИТС для пользователей информационно-технологического сопровождения

Более полную и подробную

информацию о подготовке и проверке данных перед составлением отчетности,

о порядке ее составления, сроках представления, а также руководство по использованию сервиса 1С-Отчетность, можно получить на сайте 1С:ИТС в разделе «Отчетность» http://its.1c.ru/#reportСлайд 59 При подготовке отчета пользуйтесь видеозаписью лекции от 06.10.2016

«1С-Отчетность за 9 месяцев 2016 года: на что обратить

внимание при составлении, расчет налога на имущество исходя из кадастровой стоимости» см. в 1С:ИТС http://its.1c.ru/lector/1С:ИТС и 1С:Лекторий