- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

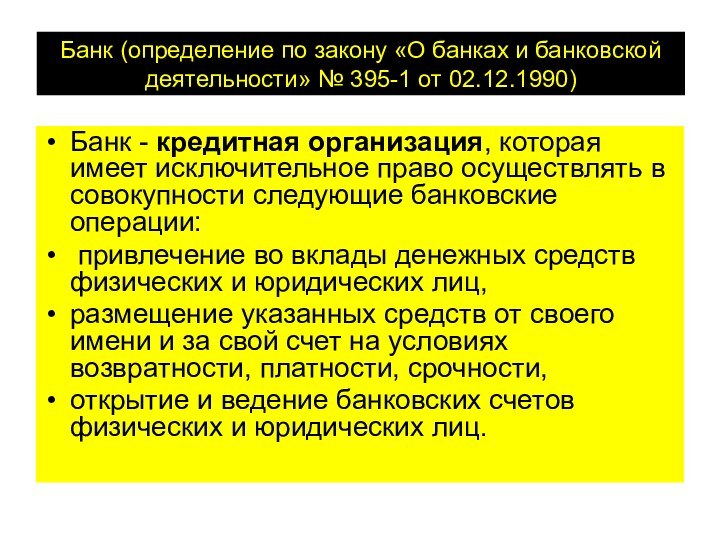

Презентация на тему Банк. Определение по закону О банках и банковской деятельности

Содержание

- 2. Банк (определение Финуниверситета) Банк – это денежно-кредитный

- 3. Банк (определение с позиции теории финансового посредничества)Банк

- 4. Управление кредитной организациейОрганами управления кредитной организации наряду

- 5. Количественные характеристики кредитных организаций России (на 1.08.2015)

- 6. Концентрация активов по банковскому сектору России

- 7. Активы банковАктивы всех российских банков на 01.08.2015

- 8. Банковские операции и другие сделки кредитной организацииК

- 9. Сделки кредитной организации1) выдача поручительств за третьих

- 10. Отличие банковской операции от сделкиСделка совершается по

- 11. На банковские операции, а не на сделки

- 12. Продукт, услуга и операция. Банковский продукт —

- 13. «Банковская услуга» определяется, как «проведение банковских операций

- 14. Это банковские операции?Может ли банк осуществлять операции с ценными бумагами?А лизинговые операции?

- 15. Уставный капитал Минимальный размер уставного капитала вновь

- 16. Кредитной организации запрещается Заниматься производственной, торговой и

- 17. Пассивные банковские операцииПассивные – это деятельность банка

- 18. Активные банковские операцииЭто операции по размещению привлеченных

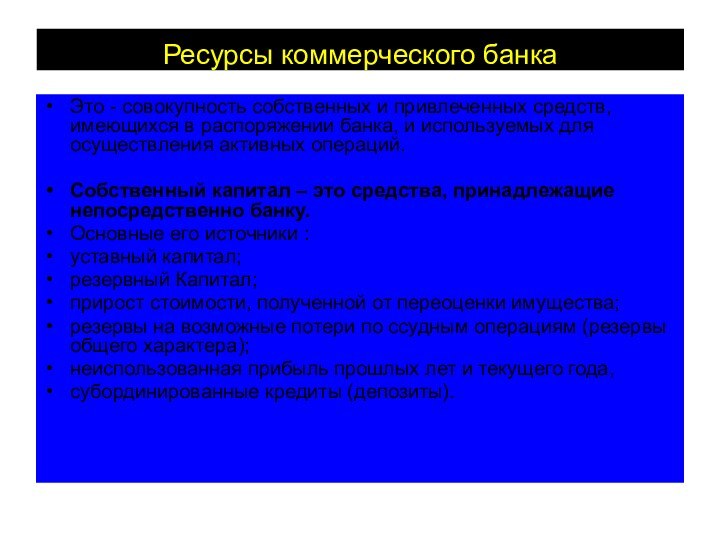

- 19. Ресурсы коммерческого банка Это - совокупность собственных

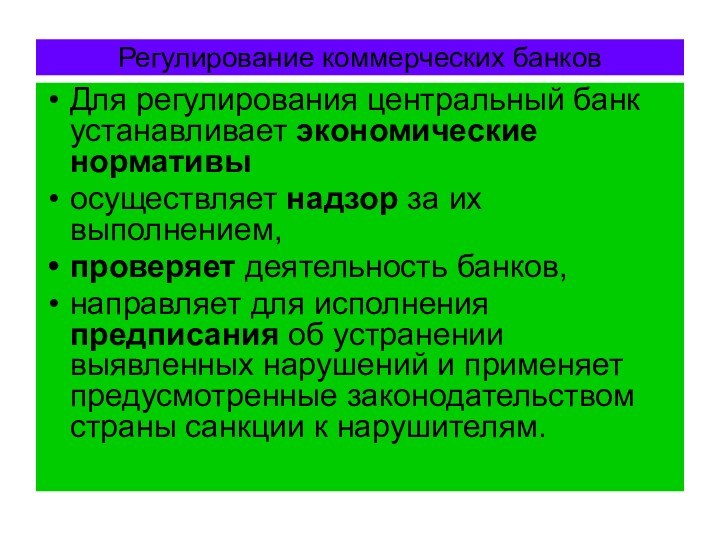

- 20. Регулирование коммерческих банковДля регулирования центральный банк устанавливает

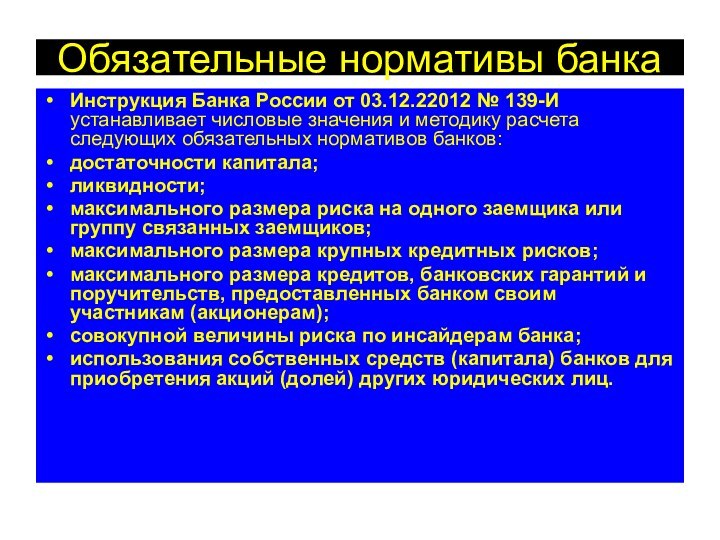

- 21. Обязательные нормативы банкаИнструкция Банка России от 03.12.22012

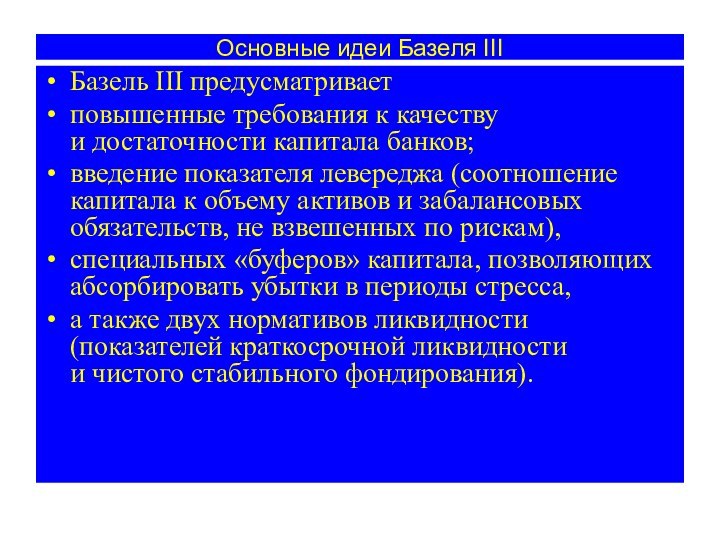

- 22. Основные идеи Базеля IIIБазель III предусматривает повышенные требования

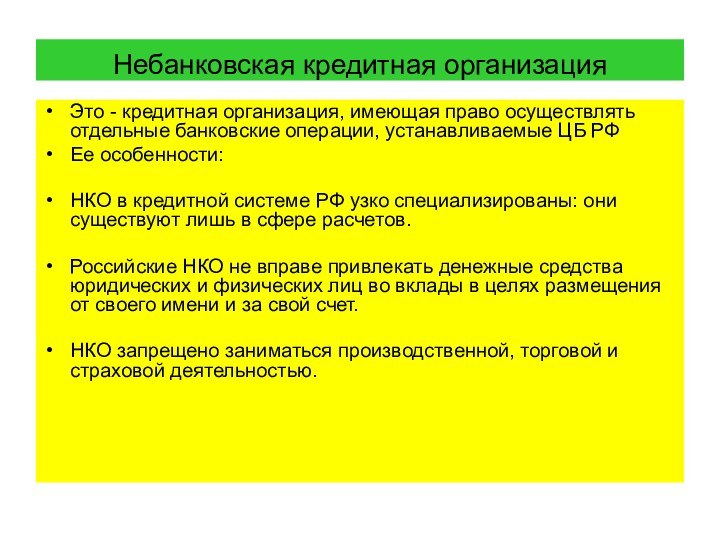

- 23. Небанковская кредитная организация Это - кредитная организация, имеющая

- 24. Типы небанковских кредитных организаций в банковской системе

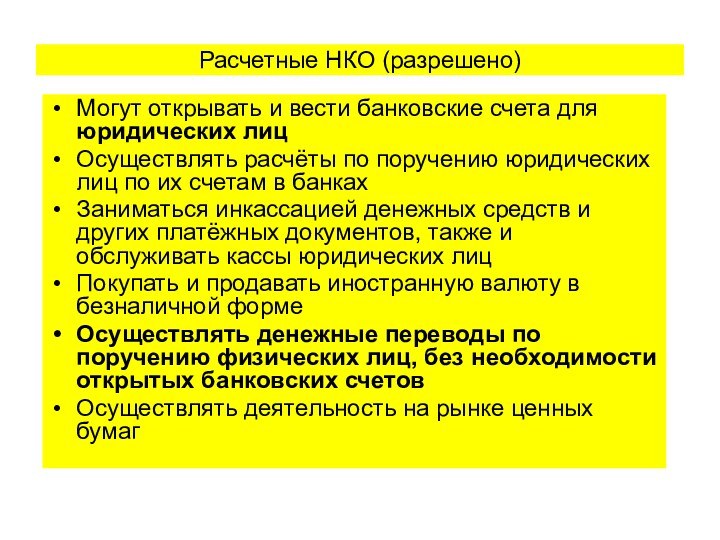

- 25. Расчетные НКО (разрешено)Могут открывать и вести банковские

- 26. Запрещено расчетным НКО Привлечение денег от

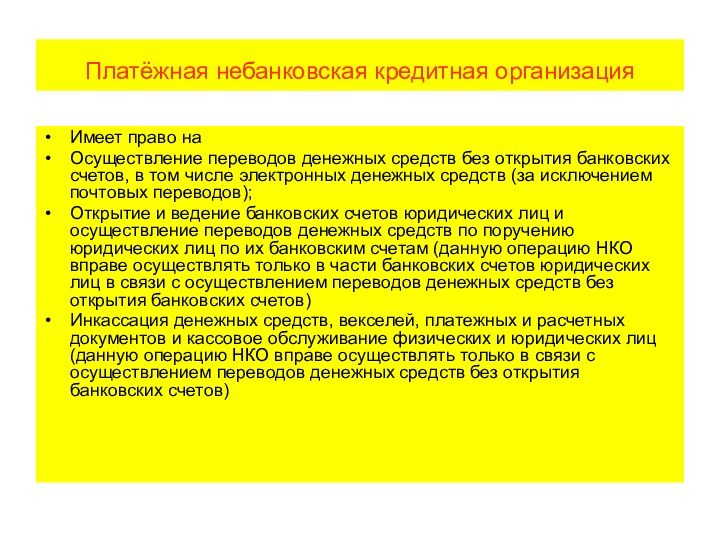

- 27. Платёжная небанковская кредитная организация Имеет право на

- 28. Небанковские депозитно-кредитные организации МогутРазмещать вклады от своего

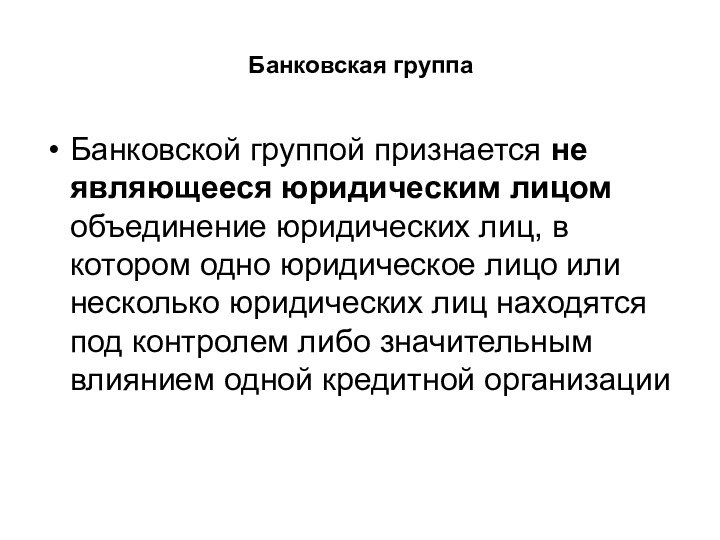

- 29. Банковская группаБанковской группой признается не являющееся юридическим

- 30. Банковский холдингБанковским холдингом признается не являющееся юридическим

- 31. Отличие банковской группы от банковского холдингаБанковская

- 32. Банковская группа (на примере ВТБ)Банковская группа ВТБВ

- 33. Банковский холдинг (на примере ОАО «Национальный Банк

- 34. Скачать презентацию

- 35. Похожие презентации

Банк (определение Финуниверситета) Банк – это денежно-кредитный институт, регулирующий платежный оборот в наличной и безналичной форме.Основа банка – кредитное дело. (Учебник. Деньги, кредит, банки. Под ред. О.И. Лаврушина. М., Изд-во Кнорус, 2014).

Слайд 2

Банк (определение Финуниверситета)

Банк – это денежно-кредитный институт,

регулирующий платежный оборот в наличной и безналичной форме.

– кредитное дело. (Учебник. Деньги, кредит, банки. Под ред. О.И. Лаврушина. М., Изд-во Кнорус, 2014).

Слайд 3

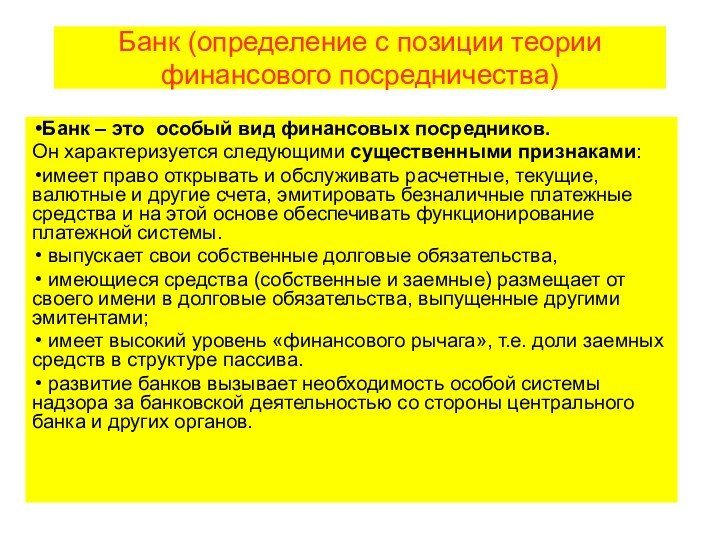

Банк (определение с позиции теории финансового посредничества)

Банк –

это особый вид финансовых посредников.

Он характеризуется следующими существенными

признаками:имеет право открывать и обслуживать расчетные, текущие, валютные и другие счета, эмитировать безналичные платежные средства и на этой основе обеспечивать функционирование платежной системы.

выпускает свои собственные долговые обязательства,

имеющиеся средства (собственные и заемные) размещает от своего имени в долговые обязательства, выпущенные другими эмитентами;

имеет высокий уровень «финансового рычага», т.е. доли заемных средств в структуре пассива.

развитие банков вызывает необходимость особой системы надзора за банковской деятельностью со стороны центрального банка и других органов.

Слайд 4

Управление кредитной организацией

Органами управления кредитной организации наряду с

общим собранием ее учредителей (участников) являются совет директоров (наблюдательный

совет), единоличный исполнительный орган и коллегиальный исполнительный орган.Текущее руководство деятельностью кредитной организации осуществляется ее единоличным исполнительным органом и коллегиальным исполнительным органом.

Слайд 5

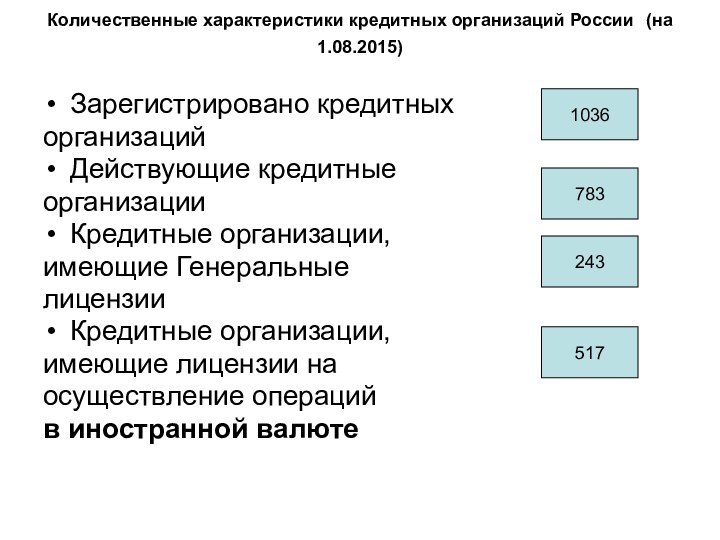

Количественные характеристики кредитных организаций России (на 1.08.2015)

Зарегистрировано кредитных

организаций

Действующие кредитные

организации

Кредитные организации,

имеющие Генеральные

лицензии

Кредитные организации,

имеющие лицензии на

осуществление операций

в иностранной валюте

1036

783

243

517

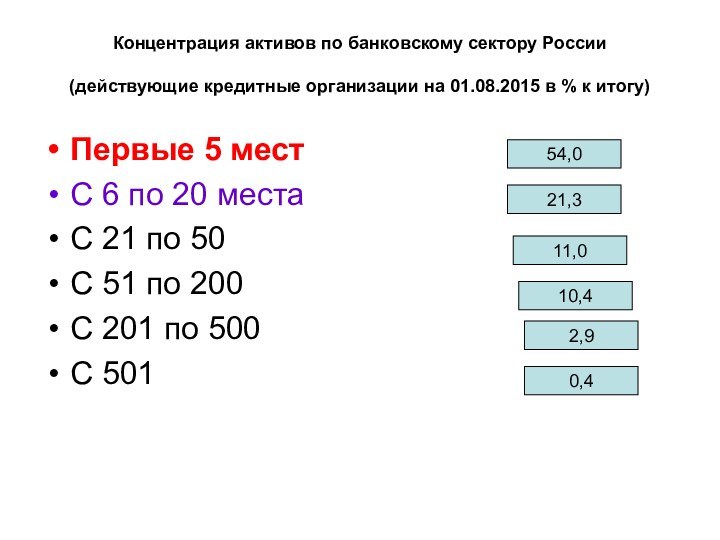

Слайд 6 Концентрация активов по банковскому сектору России (действующие кредитные

организации на 01.08.2015 в % к итогу)

Первые 5

местС 6 по 20 места

С 21 по 50

С 51 по 200

С 201 по 500

С 501

54,0

21,3

11,0

10,4

2,9

0,4

Слайд 7

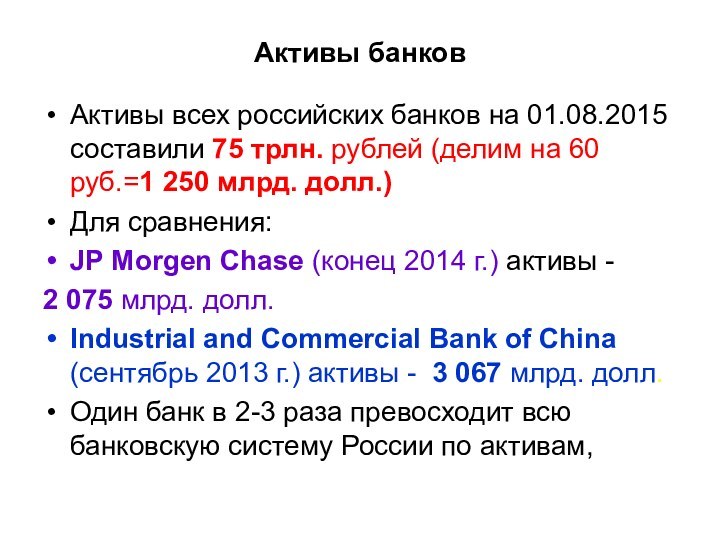

Активы банков

Активы всех российских банков на 01.08.2015 составили

75 трлн. рублей (делим на 60 руб.=1 250 млрд.

долл.)Для сравнения:

JP Morgen Chase (конец 2014 г.) активы -

2 075 млрд. долл.

Industrial and Commercial Bank of China (сентябрь 2013 г.) активы - 3 067 млрд. долл.

Один банк в 2-3 раза превосходит всю банковскую систему России по активам,

Слайд 8

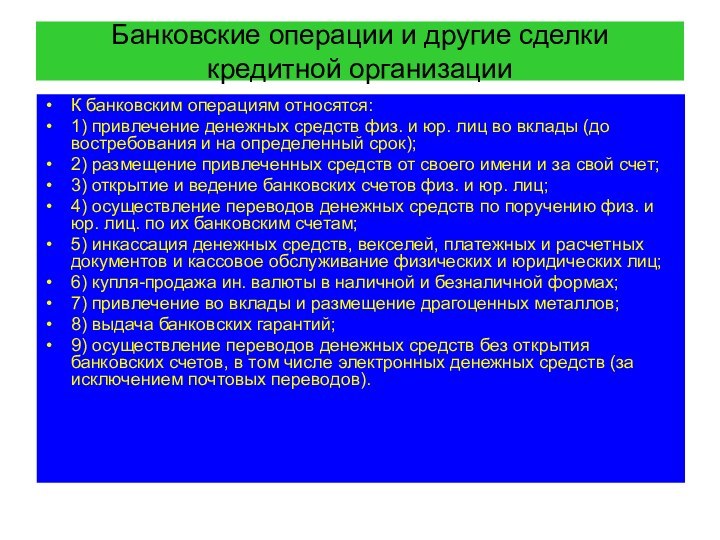

Банковские операции и другие сделки кредитной организации

К банковским

операциям относятся:

1) привлечение денежных средств физ. и юр. лиц

во вклады (до востребования и на определенный срок);2) размещение привлеченных средств от своего имени и за свой счет;

3) открытие и ведение банковских счетов физ. и юр. лиц;

4) осуществление переводов денежных средств по поручению физ. и юр. лиц. по их банковским счетам;

5) инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

6) купля-продажа ин. валюты в наличной и безналичной формах;

7) привлечение во вклады и размещение драгоценных металлов;

8) выдача банковских гарантий;

9) осуществление переводов денежных средств без открытия банковских счетов, в том числе электронных денежных средств (за исключением почтовых переводов).

Слайд 9

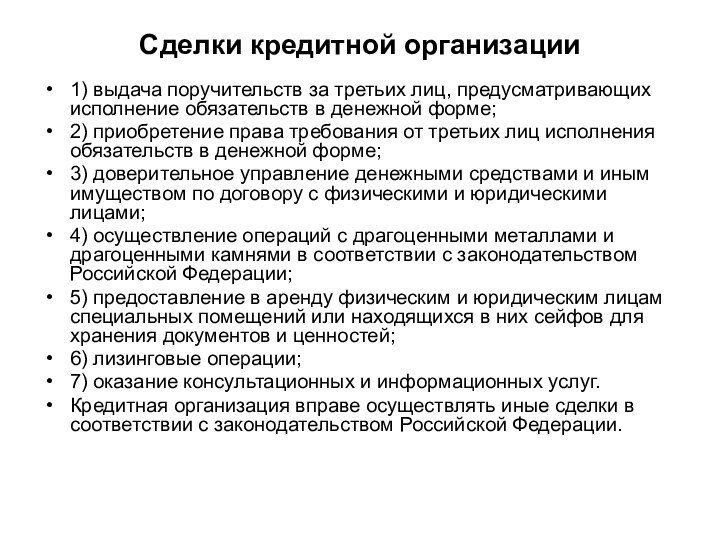

Сделки кредитной организации

1) выдача поручительств за третьих лиц,

предусматривающих исполнение обязательств в денежной форме;

2) приобретение права требования от третьих

лиц исполнения обязательств в денежной форме;3) доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

4) осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

5) предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

6) лизинговые операции;

7) оказание консультационных и информационных услуг.

Кредитная организация вправе осуществлять иные сделки в соответствии с законодательством Российской Федерации.

Слайд 10

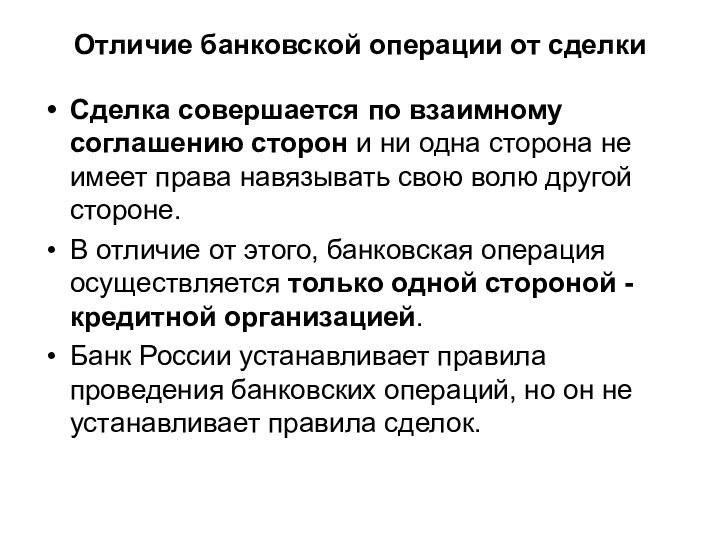

Отличие банковской операции от сделки

Сделка совершается по взаимному

соглашению сторон и ни одна сторона не имеет права

навязывать свою волю другой стороне.В отличие от этого, банковская операция осуществляется только одной стороной - кредитной организацией.

Банк России устанавливает правила проведения банковских операций, но он не устанавливает правила сделок.

Слайд 11

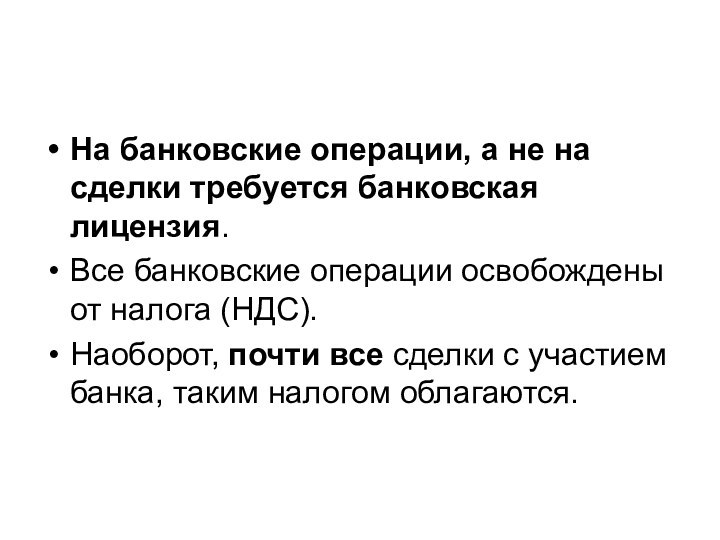

На банковские операции, а не на сделки требуется

банковская лицензия.

Все банковские операции освобождены от налога (НДС).

Наоборот, почти все сделки с участием банка, таким налогом облагаются.

Слайд 12

Продукт, услуга и операция.

Банковский продукт — это

конкретный банковский документ (свидетельство), который производится банком для обслуживания

клиента и проведения операции. Это может быть вексель, чек, банковский процент, депозит, любой сертификат и т.п.Банковская услуга представляет собой банковские операции по обслуживанию клиента.

Слайд 13

«Банковская услуга» определяется, как «проведение банковских операций по

поручению клиента и в пользу последнего за определенную плату».

Банковский продукт – это результат внутренних процессов банка по решению его задач и удовлетворению запросов клиента. Банковский продукт должен рассматриваться в качестве неразрывного единства услуг и операций.

Слайд 14

Это банковские операции?

Может ли банк осуществлять операции с

ценными бумагами?

А лизинговые операции?

Слайд 15

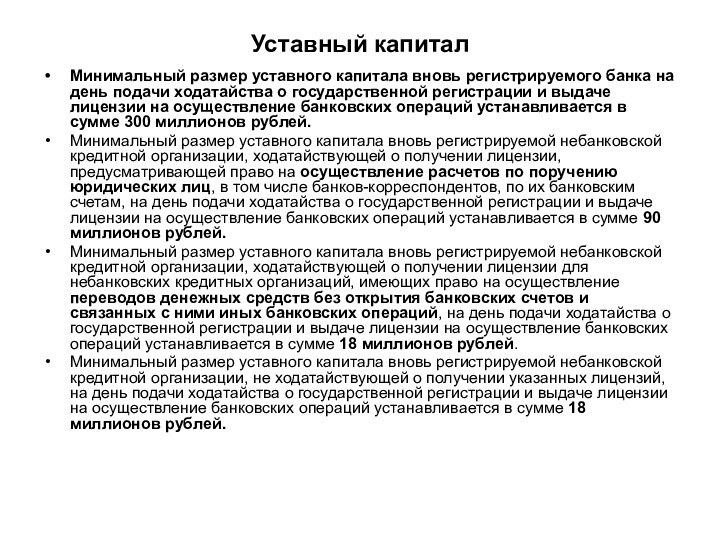

Уставный капитал

Минимальный размер уставного капитала вновь регистрируемого

банка на день подачи ходатайства о государственной регистрации и

выдаче лицензии на осуществление банковских операций устанавливается в сумме 300 миллионов рублей.Минимальный размер уставного капитала вновь регистрируемой небанковской кредитной организации, ходатайствующей о получении лицензии, предусматривающей право на осуществление расчетов по поручению юридических лиц, в том числе банков-корреспондентов, по их банковским счетам, на день подачи ходатайства о государственной регистрации и выдаче лицензии на осуществление банковских операций устанавливается в сумме 90 миллионов рублей.

Минимальный размер уставного капитала вновь регистрируемой небанковской кредитной организации, ходатайствующей о получении лицензии для небанковских кредитных организаций, имеющих право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций, на день подачи ходатайства о государственной регистрации и выдаче лицензии на осуществление банковских операций устанавливается в сумме 18 миллионов рублей.

Минимальный размер уставного капитала вновь регистрируемой небанковской кредитной организации, не ходатайствующей о получении указанных лицензий, на день подачи ходатайства о государственной регистрации и выдаче лицензии на осуществление банковских операций устанавливается в сумме 18 миллионов рублей.

Слайд 16

Кредитной организации запрещается

Заниматься производственной, торговой и страховой

деятельностью.

Комментарий. Указанные ограничения не распространяются на заключение договоров,

являющихся производными финансовыми инструментами а также на заключение договоров в целях выполнения функций центрального контрагента

Слайд 17

Пассивные банковские операции

Пассивные – это деятельность банка по

аккумулированию собственных и привлеченных средств в целях их размещения.

Они необходимы для формирования ресурсов банков. К ним относятся формирование и увеличение уставного капитала банка, привлечение вкладов, депозитов юр. лиц, межбанковских кредитов и займов.

Все пассивные операции в зависимости от экономического содержания делятся на: 1) депозитные - привлечение во вклады, включая получение межбанковских кредитов; 2) эмиссионные – привлечение средств путем размещения паев или ценных бумаг банка.

Слайд 18

Активные банковские операции

Это операции по размещению привлеченных и

собственных средств коммерческого банка в целях получения дохода и

создания условий для проведения банковских операций.К активным операциям относятся:

Кредитные,

Инвестиции в ценные бумаги,

Операции, связанные с обеспечением функционирования аппарата банка: приобретение зданий, сооружений, мебели и т.п.

Слайд 19

Ресурсы коммерческого банка

Это - совокупность собственных и

привлеченных средств, имеющихся в распоряжении банка, и используемых для

осуществления активных операций.Собственный капитал – это средства, принадлежащие непосредственно банку.

Основные его источники :

уставный капитал;

резервный Капитал;

прирост стоимости, полученной от переоценки имущества;

резервы на возможные потери по ссудным операциям (резервы общего характера);

неиспользованная прибыль прошлых лет и текущего года,

субординированные кредиты (депозиты).

Слайд 20

Регулирование коммерческих банков

Для регулирования центральный банк устанавливает экономические

нормативы

осуществляет надзор за их выполнением,

проверяет деятельность банков,

направляет

для исполнения предписания об устранении выявленных нарушений и применяет предусмотренные законодательством страны санкции к нарушителям.

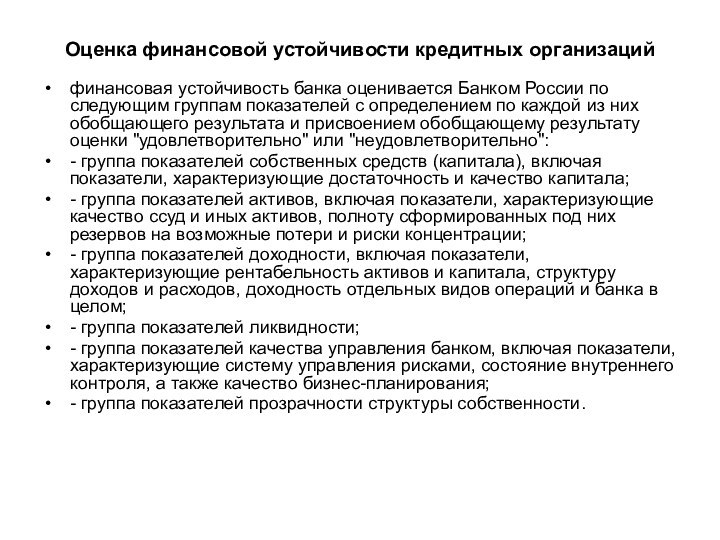

Слайд 21

Обязательные нормативы банка

Инструкция Банка России от 03.12.22012 №

139-И устанавливает числовые значения и методику расчета следующих обязательных

нормативов банков:достаточности капитала;

ликвидности;

максимального размера риска на одного заемщика или группу связанных заемщиков;

максимального размера крупных кредитных рисков;

максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам);

совокупной величины риска по инсайдерам банка;

использования собственных средств (капитала) банков для приобретения акций (долей) других юридических лиц.

Слайд 22

Основные идеи Базеля III

Базель III предусматривает

повышенные требования к качеству

и достаточности капитала банков;

введение показателя левереджа (соотношение капитала к объему

активов и забалансовых обязательств, не взвешенных по рискам), специальных «буферов» капитала, позволяющих абсорбировать убытки в периоды стресса,

а также двух нормативов ликвидности (показателей краткосрочной ликвидности и чистого стабильного фондирования).

Слайд 23

Небанковская кредитная организация

Это - кредитная организация, имеющая право

осуществлять отдельные банковские операции, устанавливаемые ЦБ РФ

Ее особенности:

НКО в кредитной

системе РФ узко специализированы: они существуют лишь в сфере расчетов.Российские НКО не вправе привлекать денежные средства юридических и физических лиц во вклады в целях размещения от своего имени и за свой счет.

НКО запрещено заниматься производственной, торговой и страховой деятельностью.

Слайд 24

Типы небанковских кредитных организаций

в банковской системе РФ

Депозитно-кредитные НКО (самая

немногочисленная группа)

Платежные НКО

Расчетные НКО (самая распространенная)

По состоянию на 27

июня 2013 года в РФ действуют 62 небанковских кредитных организации.

Слайд 25

Расчетные НКО (разрешено)

Могут открывать и вести банковские счета

для юридических лиц

Осуществлять расчёты по поручению юридических лиц по

их счетам в банкахЗаниматься инкассацией денежных средств и других платёжных документов, также и обслуживать кассы юридических лиц

Покупать и продавать иностранную валюту в безналичной форме

Осуществлять денежные переводы по поручению физических лиц, без необходимости открытых банковских счетов

Осуществлять деятельность на рынке ценных бумаг

Слайд 26

Запрещено расчетным НКО

Привлечение денег от физических

лиц для вкладов

Открывать и вести банковские счета для физических

лицОсуществлять расчёты по поручению физических лиц по их счетам в банках

Покупать и продавать иностранную валюту в наличной форме

Размещать в продажу и вклады драгоценные металлы

Выдавать банковские гарантии

Слайд 27

Платёжная небанковская кредитная организация

Имеет право на

Осуществление

переводов денежных средств без открытия банковских счетов, в том

числе электронных денежных средств (за исключением почтовых переводов);Открытие и ведение банковских счетов юридических лиц и осуществление переводов денежных средств по поручению юридических лиц по их банковским счетам (данную операцию НКО вправе осуществлять только в части банковских счетов юридических лиц в связи с осуществлением переводов денежных средств без открытия банковских счетов)

Инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц (данную операцию НКО вправе осуществлять только в связи с осуществлением переводов денежных средств без открытия банковских счетов)

Слайд 28

Небанковские депозитно-кредитные организации

Могут

Размещать вклады от своего имени

и за собственный счёт

Покупать и продавать иностранную валюту в

безналичной формеВыдавать банковские гарантии

Осуществлять деятельность на рынке ценных бумаг

Не могут

Привлекать деньги физ. и юр. лиц во вклады до востребования;

Открывать, вести, делать расчёты по счетам физ. и юр. Лиц;

Осуществлять инкассацию денежных средств и др. платёжных документов, а также обслуживать кассы юридических лиц

Покупать и продавать иностранную валюту в наличной форме

Слайд 29

Банковская группа

Банковской группой признается не являющееся юридическим лицом

объединение юридических лиц, в котором одно юридическое лицо или

несколько юридических лиц находятся под контролем либо значительным влиянием одной кредитной организации

Слайд 30

Банковский холдинг

Банковским холдингом признается не являющееся юридическим лицом

объединение юридических лиц включающее

хотя бы одну кредитную организацию,

находящуюся под контролем одного юридического лица, не являющегося кредитной организацией, а также иные (не являющиеся кредитными организациями) юридические лица, находящиеся под контролем либо значительным влиянием головной организации банковского холдинга

или входящие в банковские группы кредитных организаций - участников банковского холдинга,

при условии, что доля банковской деятельности, определенная на основе методики Банка России, в деятельности банковского холдинга составляет не менее 40 процентов.

Слайд 31

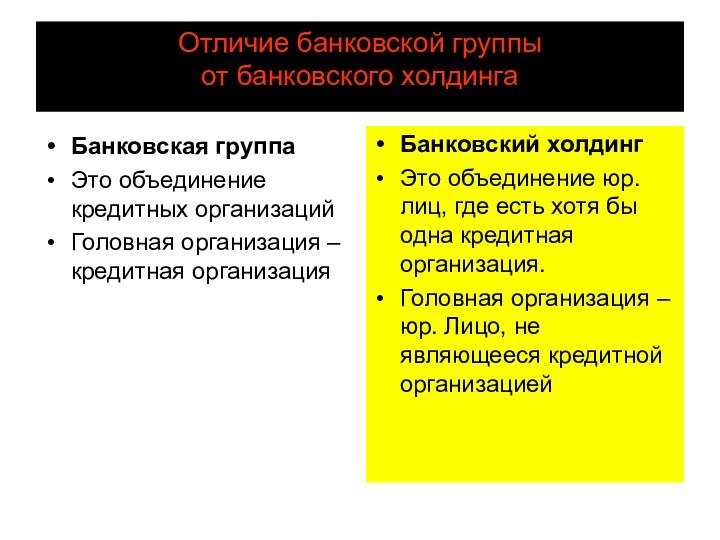

Отличие банковской группы

от банковского холдинга

Банковская группа

Это объединение

кредитных организаций

Головная организация – кредитная организация

Банковский холдинг

Это объединение юр.

лиц, где есть хотя бы одна кредитная организация.Головная организация – юр. Лицо, не являющееся кредитной организацией

Слайд 32

Банковская группа (на примере ВТБ)

Банковская группа ВТБ

В эту

группу входят банк ВТБ 24, «ВТБ Лизинг», «ВТБ Девелопмент»,

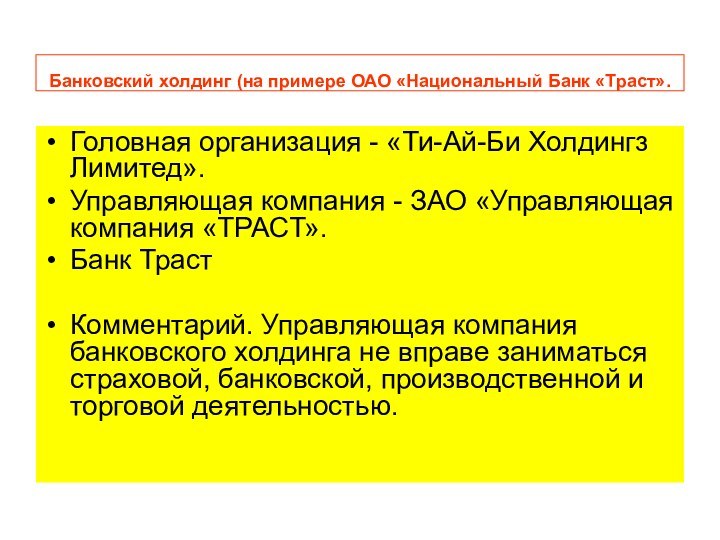

«ВТБ Капитал Управление Активами», «ВТБ Специализированный депозитарий», «МультиКарта», «ВТБ Капитал», СК «ВТБ Страхование», НПФ «ВТБ Пенсионный фонд», «ВТБ Долговой центр», «ВТБ Пенсионный администратор», «ВТБ Факторинг», 12 дочерних банков на территории СНГ, а также несколько банков дальнего зарубежья.Слайд 33 Банковский холдинг (на примере ОАО «Национальный Банк «Траст».

Головная организация - «Ти-Ай-Би Холдингз Лимитед».

Управляющая компания -

ЗАО «Управляющая компания «ТРАСТ». Банк Траст

Комментарий. Управляющая компания банковского холдинга не вправе заниматься страховой, банковской, производственной и торговой деятельностью.