Слайд 2

Обо всем

Ставка рефинансирования снова увеличилась

Главное изменение: больше не будет

путаницы, какую ставку применять в налоговых расчетах — рефинансирования или ключевую.

С 1 января 2016 года они совпадают.

С 1 января 2016 года ставка рефинансирования сравняется с ключевой (Указание Банка России от 11 декабря 2015 г. № 3894-У). Отдельных значений больше не будет.

Из-за этих изменений пени за просрочку по налогам и взносам увеличатся. Их рассчитывают исходя из 1/300 ставки рефинансирования за каждый день просрочки (п. 4 ст. 75 НК РФ, ч. 6 ст. 25 Федерального закона от 24 июля 2009 г. № 212-ФЗ). Но ставка рефинансирования в декабре была 8,25 процента. А ключевая — 11 процентов. Если в январе ключевая ставка не изменится, то пени нужно считать исходя из 1/300 от 11 процентов, а не 8,25 процента.

Зато проценты за несвоевременный возврат налогов и незаконную блокировку счета инспекторы тоже будут начислять в увеличенном размере — исходя из ключевой ставки, то есть 11 процентов (п. 9.2 ст. 76, п. 10 ст. 78 НК РФ).

В каких еще расчетах нужна ставка рефинансирования

1. НДС с процентов или дисконта по векселям или с процентов по товарным кредитам. Считают налог с разницы между полученными процентами (или дисконтом) и ставкой рефинансирования (подп. 3 п. 1 ст. 162 НК РФ).

2. НДФЛ с материальной выгоды по займам, выданным физлицам, если проценты меньше 2/3 ставки рефинансирования (подп. 1 п. 2 ст. 212 НК РФ).

3. Компенсация работникам за задержку зарплаты. Минимум 1/300 ставки рефинансирования за день задержки (ст. 236 ТК РФ).

Слайд 3

Плюс

Предпринимателям вернули право снижать налог на

взносы

Главное изменение: предприниматели на упрощенке снова могут без риска уменьшать

налог на взносы с доходов свыше 300 000 руб. Минфин отозвал невыгодное письмо.

Предприниматель на упрощенке вправе уменьшить налог на все взносы за себя, включая начисленные с доходов свыше 300 000 руб. К такому выгодному подходу вернулись в Минфине (письмо от 7 декабря 2015 г. № 03-11-09/71357).

Предприниматель платит за себя два вида взносов. Если его доходы за год укладываются в 300 000 руб., то взносы надо платить в ПФР и ФФОМС только в твердой сумме. В 2015 году это 22 261,38 руб., в 2016 году — 23 153,33 руб. Если же доходы в течение года превысили 300 000 руб., то помимо этого надо с превышения перечислить взносы по тарифу 1 процент в ПФР (ч. 1, 1.1 ст. 14 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Раньше чиновники разрешали уменьшать налог по упрощенке на оба вида «предпринимательских» взносов (письмо Минфина России от 26 мая 2014 г. № 03-11-11/24969). Осенью внезапно передумали (письмо от 6 октября 2015 г. № 03-11-09/57011). Чиновников сбило то, что предприниматель на упрощенке без наемных сотрудников вправе учитывать при расчете налога фиксированные взносы (подп. 3 п. 3.1 ст. 346.21 НК РФ). В Минфине решили, что взносы по тарифу 1 процент нефиксированные. Их сумма может быть любой. Поэтому учесть их нельзя.

В новом разъяснении чиновники снова решили, что фиксированными являются все страховые взносы предпринимателя, и отозвали октябрьское письмо. Аргумент следующий. Максимальный размер взносов ограничен восьмикратным МРОТ. Это означает, что все взносы предпринимателя можно считать фиксированными.

Таким образом, теперь проблем с учетом сверхнормативных страховых взносов при расчете налога за 2015 год быть не должно.

Слайд 4

Минус

О новой ежемесячной отчетности по взносам и РСВ-1

Поправки о ежемесячной отчетности

в ПФР прошли второе чтение в Госдуме. О том, какие сведения предстоит

сдавать и когда надо отчитаться впервые, а также об уточненках текущих РСВ-1 рассказала Наталья Белянцева, начальник Департамента организации персонифицированного учета пенсионных прав застрахованных лиц ПФР.

НАТАЛЬЯ БЕЛЯНЦЕВА: В настоящее время в Государственной думе действительно рассматривают проект закона, который предусматривает ежемесячную отчетность в ПФР. Данная норма начнет действовать с апреля. Предположительно впервые отчитаться предстоит лишь в мае, не позднее 10-го числа. Какие конкретно сведения надо будет передавать в ПФР ежемесячно — вопрос открытый. Сейчас проект предполагает всего три показателя по каждому сотруднику: Ф. И.О., ИНН и СНИЛС. Расчеты и суммы взносов, как и раньше, надо будет представлять ежеквартально в расчете по форме РСВ-1.

Слайд 5

Перемены в работе, которые готовят чиновники и законодатели

1 апреля

2016 года

Онлайн — кассы станут добровольными

Добровольно перейти на новые электронные кассы

можно с апреля 2016 года. Об этом сообщил руководитель ФНС Михаил Мишустин на встрече с бизнес-сообществом. С 2017 года на онлайн-кассы постепенно перейдут все организации и предприниматели. Так, с февраля компании, у которых закончилась ЭКЛЗ в кассе, поменять ее больше не смогут и должны будут купить электронную ККТ. А в июле 2017 года — все остальные, даже если срок ЭКЛЗ еще к тому времени не закончится. С июля 2018 года к новой системе присоединятся и те, кто сейчас не применяет ККТ. Например, компании, оказывающие услуги, и предприниматели на патенте.

1 января 2017 года

Пособия будет выплачивать ФСС

С 2017 года появятся электронные больничные. Их ФСС будет оплачивать гражданам напрямую, без участия работодателя. Врачей обяжут выдавать пациентам по их желанию электронный больничный. Документ не выдадут на руки пациенту, а разместят в информационной системе ФСС. Проект закона Минтруд вывесил для обсуждения на портале проектов нормативно-правовых актов regulation.gov.ru. Сейчас пилотный проект уже отрабатывается в Москве, Новосибирске, Белгородской и Астраханской областях.

2017 год

В Налоговом кодексе оставят ссылку только на ОКВЭД

Правительство планирует оставить в Налоговом кодексе упоминание только одного классификатора. Чтобы понять, дает ли деятельность компании право на льготу, надо будет заглядывать в ОКВЭД. Законопроект в Госдуме. Сейчас налоговые нормы привязаны к разным классификаторам. Например, льготы по сельхозналогу зависят от классификатора продукции — ОКП. А региональные льготы по упрощенке, вмененке и патенту — от ОКУН.

Слайд 6

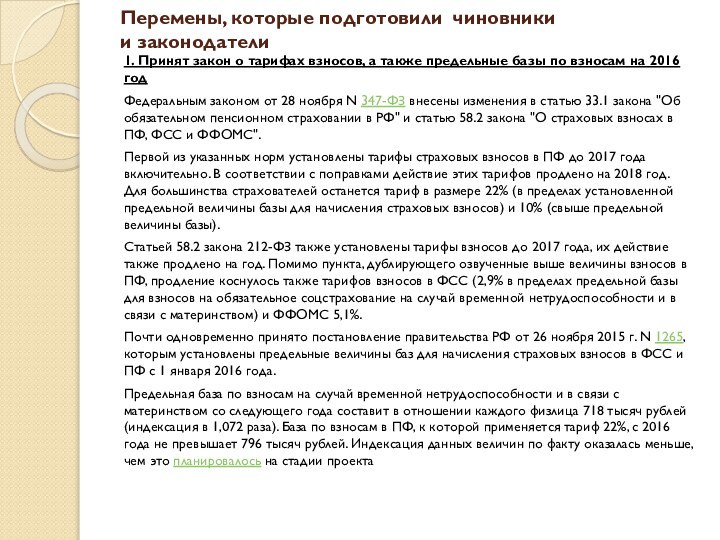

Перемены, которые подготовили чиновники и законодатели

1. Принят закон о

тарифах взносов, а также предельные базы по взносам на

2016 год

Федеральным законом от 28 ноября N 347-ФЗ внесены изменения в статью 33.1 закона "Об обязательном пенсионном страховании в РФ" и статью 58.2 закона "О страховых взносах в ПФ, ФСС и ФФОМС".

Первой из указанных норм установлены тарифы страховых взносов в ПФ до 2017 года включительно. В соответствии с поправками действие этих тарифов продлено на 2018 год. Для большинства страхователей останется тариф в размере 22% (в пределах установленной предельной величины базы для начисления страховых взносов) и 10% (свыше предельной величины базы).

Статьей 58.2 закона 212-ФЗ также установлены тарифы взносов до 2017 года, их действие также продлено на год. Помимо пункта, дублирующего озвученные выше величины взносов в ПФ, продление коснулось также тарифов взносов в ФСС (2,9% в пределах предельной базы для взносов на обязательное соцстрахование на случай временной нетрудоспособности и в связи с материнством) и ФФОМС 5,1%.

Почти одновременно принято постановление правительства РФ от 26 ноября 2015 г. N 1265, которым установлены предельные величины баз для начисления страховых взносов в ФСС и ПФ с 1 января 2016 года.

Предельная база по взносам на случай временной нетрудоспособности и в связи с материнством со следующего года составит в отношении каждого физлица 718 тысяч рублей (индексация в 1,072 раза). База по взносам в ПФ, к которой применяется тариф 22%, с 2016 года не превышает 796 тысяч рублей. Индексация данных величин по факту оказалась меньше, чем это планировалось на стадии проекта

Слайд 7

Перемены, которые подготовили чиновники и законодатели

2. ФНС сообщила о

сроках сдачи нового ежеквартального расчета 6-НДФЛ

В своей "информации" от

26.11.2015 ФНС напомнила, что с 2016 года налоговые агенты обязаны представлять в налоговый орган по месту своего учета ежеквартальный расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ. Новая налоговая отчетность для налоговых агентов введена федеральным законом от 02.05.2015 N 113-ФЗ.

Форма 6-НДФЛ утверждена приказом ФНС от 14.10.2015 N ММВ-7-11/450@.

С 2016 года расчет по форме 6-НДФЛ будет представляться налоговым агентом за квартал, полугодие и девять месяцев в срок не позднее 30 апреля, 31 июля, 31 октября, а за год - не позднее 1 апреля следующего года. Форма расчета содержит обобщенную налоговым агентом информацию в целом по всем физлицам, получившим доходы от налогового агента, в том числе о датах и суммах фактически полученных доходов и удержанного НДФЛ.

Расчет по форме 6-НДФЛ представляется налоговым агентом в электронной форме по телекоммуникационным каналам связи. При численности физлиц, получивших доходы в налоговом периоде, до 25 человек данный расчет может быть представлен на бумаге.

Слайд 8

Перемены, которые подготовили чиновники и законодатели

3. Считайте НДФЛ с

материальной выгоды в последний день месяца

Датой, когда получен доход

в виде материальной выгоды от экономии на процентах, теперь считается последний день месяца в течение срока, на который выдан кредит (подп. 7 п. 1 ст. 223 НК РФ). До 2016 года материальную выгоду считали в день уплаты процентов по займу либо в день возврата беспроцентного займа. Это приводило к неразберихе. Теперь правила едины для всех займов.

Для расчета материальной выгоды используют ставку рефинансирования. С 1 января она совпадает с ключевой.

4. Детские вычеты предоставляйте по новым размерам

В прошлом году сотрудники имели право получать детские стандартные вычеты, пока их доход с начала года не достигал 280 000 руб. (подп. 4 п. 1 ст. 218 НК РФ). С 1 января 2016 года этот порог увеличен до 350 000 руб.

Кроме того, детский вычет на детей-инвалидов вырос в четыре раза: с 3000 до 12 000 руб. в месяц. Для опекунов, попечителей и приемных родителей сумма увеличена в два раза — до 6000 руб. Остальные значения остались прежними. Размеры всех детских вычетов мы привели в таблице на этой странице.

Если ребенок — инвалид, вычеты нужно суммировать (письмо ФНС России от 3 ноября 2015 г. № СА-4-7/19206).

5. Перечисляйте НДФЛ в новые сроки

Платить НДФЛ с нового года стало проще. Теперь не важно, платит ли компания деньги сотрудникам с расчетного счета, снимает ли для этого наличные или выдает из выручки. Правила в любом случае едины. Исключение предусмотрено только для отпускных и больничных.

НДФЛ с зарплаты. С 1 января перечислять НДФЛ нужно не позднее дня, следующего за днем фактической выплаты дохода. Это касается и зарплаты, в том числе депонированной или выданной с опозданием.

Когда платить налог с отпускных и больничных. Особые правила с 2016 года действуют для НДФЛ с отпускных и больничных, включая пособия по уходу за заболевшими членами семьи. Перечислять налог с этих доходов нужно не позднее последнего числа месяца, в котором были такие выплаты. А если этот день выходной (как, например, 31 января) — то 1 февраля, то есть не позже ближайшего рабочего дня.

Слайд 9

Перемены, которые подготовили чиновники и законодатели

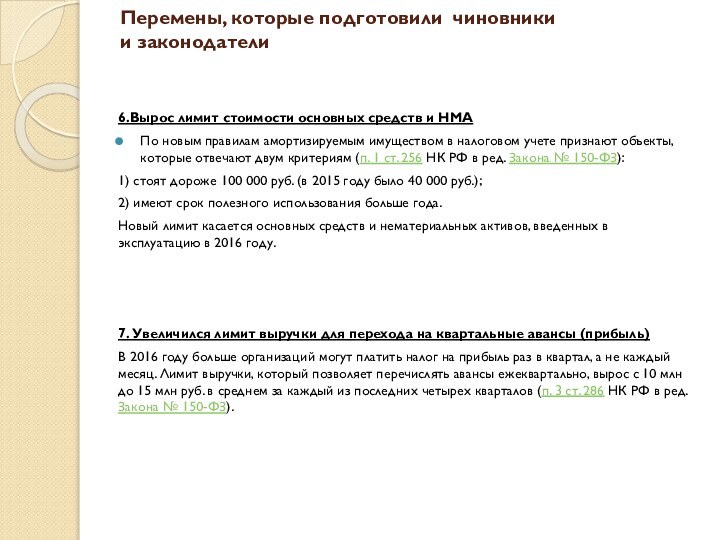

6.Вырос лимит стоимости основных

средств и НМА

По новым правилам амортизируемым имуществом в налоговом

учете признают объекты, которые отвечают двум критериям (п. 1 ст. 256 НК РФ в ред. Закона № 150-ФЗ):

1) стоят дороже 100 000 руб. (в 2015 году было 40 000 руб.);

2) имеют срок полезного использования больше года.

Новый лимит касается основных средств и нематериальных активов, введенных в эксплуатацию в 2016 году.

7. Увеличился лимит выручки для перехода на квартальные авансы (прибыль)

В 2016 году больше организаций могут платить налог на прибыль раз в квартал, а не каждый месяц. Лимит выручки, который позволяет перечислять авансы ежеквартально, вырос с 10 млн до 15 млн руб. в среднем за каждый из последних четырех кварталов (п. 3 ст. 286 НК РФ в ред. Закона № 150-ФЗ).

Слайд 10

Перемены, которые подготовили чиновники и законодатели

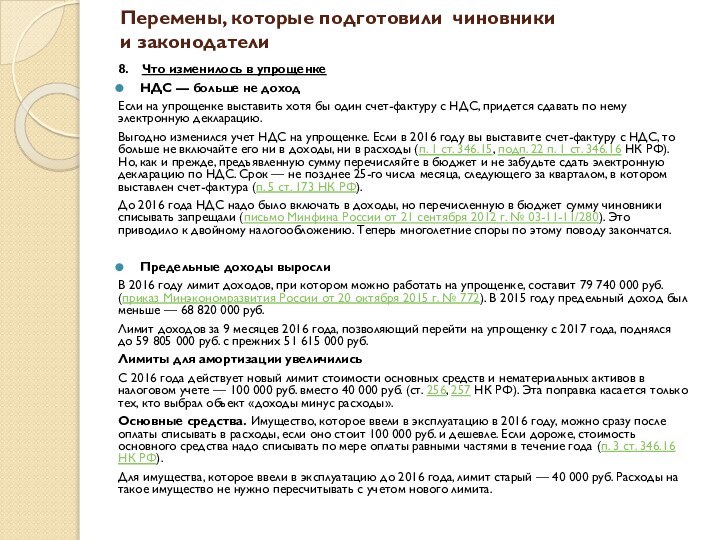

8. Что изменилось

в упрощенке

НДС — больше не доход

Если на упрощенке выставить

хотя бы один счет-фактуру с НДС, придется сдавать по нему электронную декларацию.

Выгодно изменился учет НДС на упрощенке. Если в 2016 году вы выставите счет-фактуру с НДС, то больше не включайте его ни в доходы, ни в расходы (п. 1 ст. 346.15, подп. 22 п. 1 ст. 346.16 НК РФ). Но, как и прежде, предъявленную сумму перечисляйте в бюджет и не забудьте сдать электронную декларацию по НДС. Срок — не позднее 25-го числа месяца, следующего за кварталом, в котором выставлен счет-фактура (п. 5 ст. 173 НК РФ).

До 2016 года НДС надо было включать в доходы, но перечисленную в бюджет сумму чиновники списывать запрещали (письмо Минфина России от 21 сентября 2012 г. № 03-11-11/280). Это приводило к двойному налогообложению. Теперь многолетние споры по этому поводу закончатся.

Предельные доходы выросли

В 2016 году лимит доходов, при котором можно работать на упрощенке, составит 79 740 000 руб. (приказ Минэкономразвития России от 20 октября 2015 г. № 772). В 2015 году предельный доход был меньше — 68 820 000 руб.

Лимит доходов за 9 месяцев 2016 года, позволяющий перейти на упрощенку с 2017 года, поднялся до 59 805 000 руб. с прежних 51 615 000 руб.

Лимиты для амортизации увеличились

С 2016 года действует новый лимит стоимости основных средств и нематериальных активов в налоговом учете — 100 000 руб. вместо 40 000 руб. (ст. 256, 257 НК РФ). Эта поправка касается только тех, кто выбрал объект «доходы минус расходы».

Основные средства. Имущество, которое ввели в эксплуатацию в 2016 году, можно сразу после оплаты списывать в расходы, если оно стоит 100 000 руб. и дешевле. Если дороже, стоимость основного средства надо списывать по мере оплаты равными частями в течение года (п. 3 ст. 346.16 НК РФ).

Для имущества, которое ввели в эксплуатацию до 2016 года, лимит старый — 40 000 руб. Расходы на такое имущество не нужно пересчитывать с учетом нового лимита.

Слайд 11

Важные изменения с 2016 года

Пособия

Слайд 12

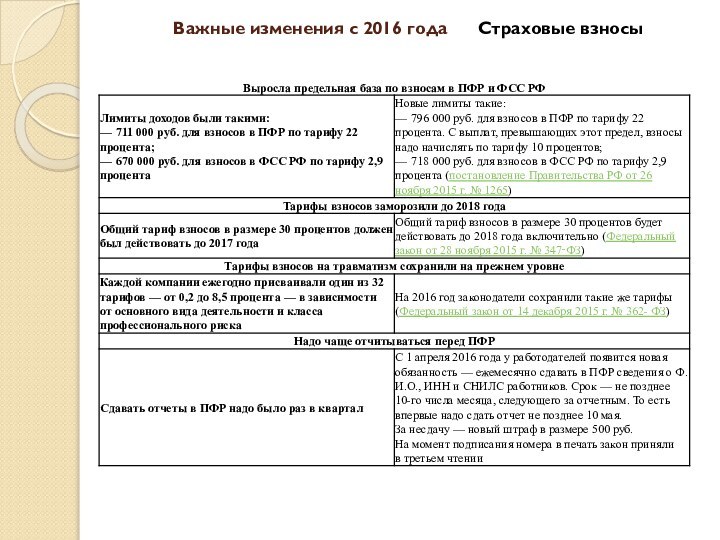

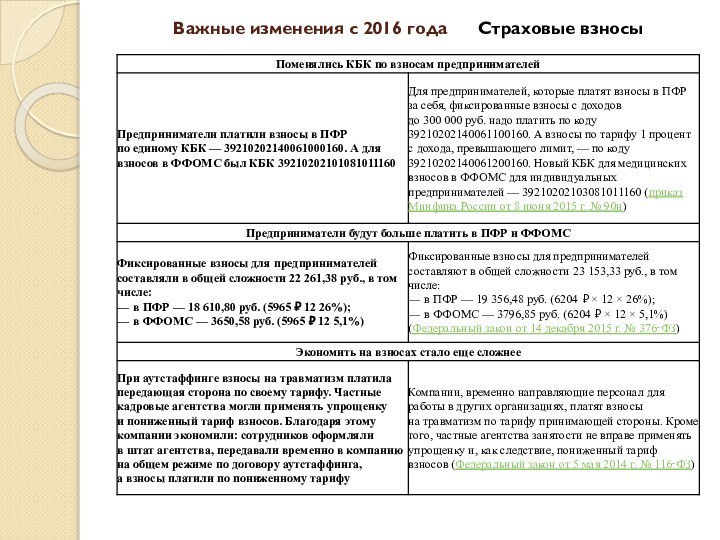

Важные изменения с 2016 года Страховые

взносы

Слайд 13

Важные изменения с 2016 года Страховые

взносы

Слайд 14

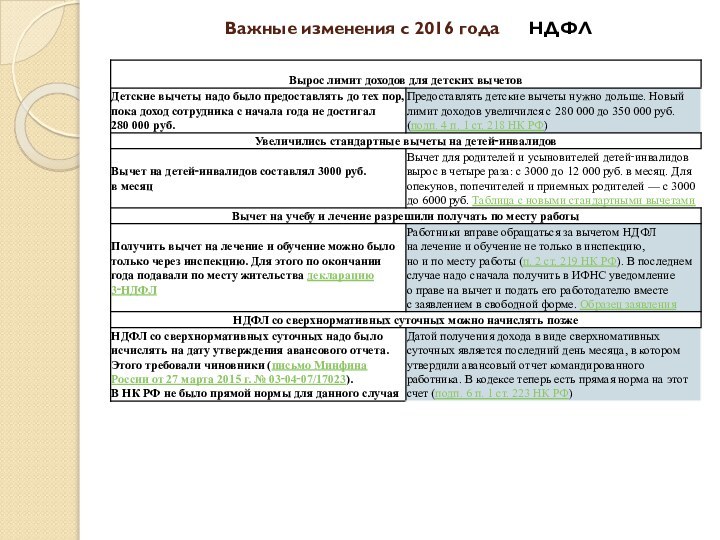

Важные изменения с 2016 года НДФЛ

Слайд 15

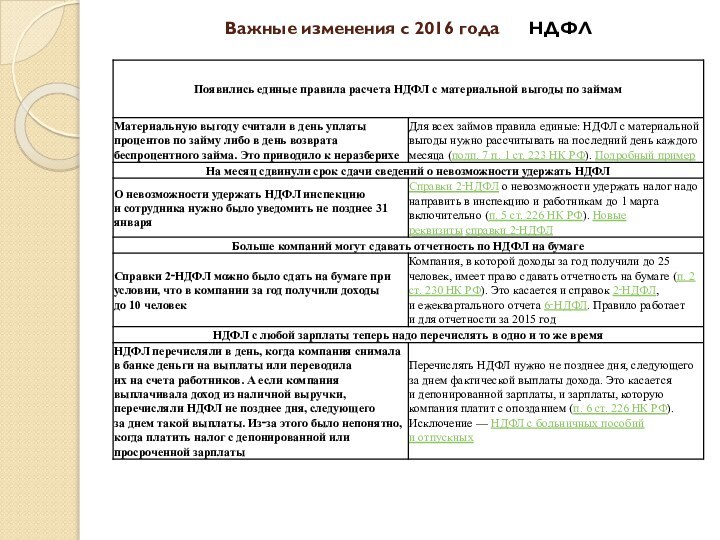

Важные изменения с 2016 года НДФЛ

Слайд 16

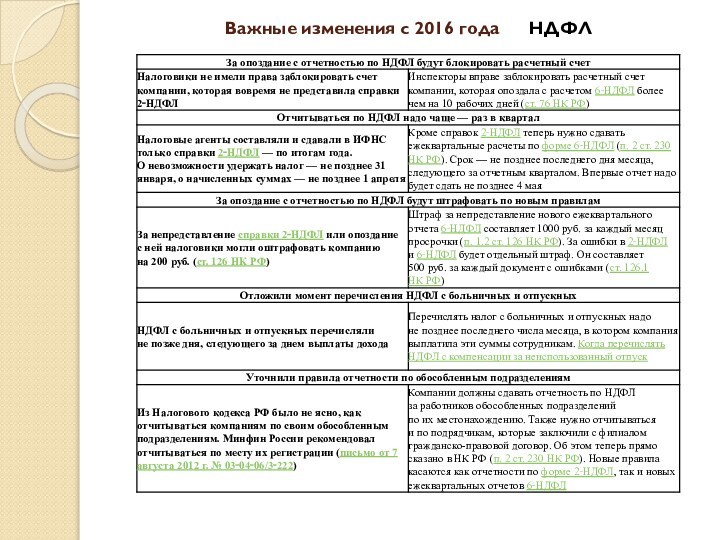

Важные изменения с 2016 года НДФЛ

Слайд 17

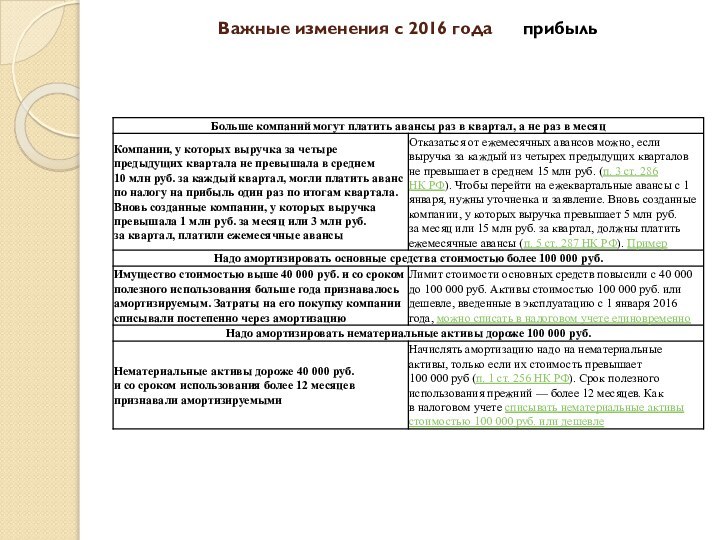

Важные изменения с 2016 года прибыль

Слайд 18

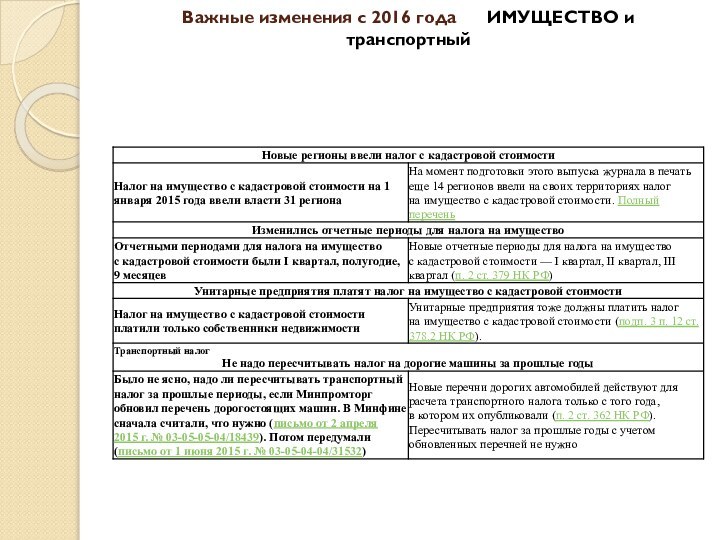

Важные изменения с 2016 года ИМУЩЕСТВО

и транспортный

Слайд 19

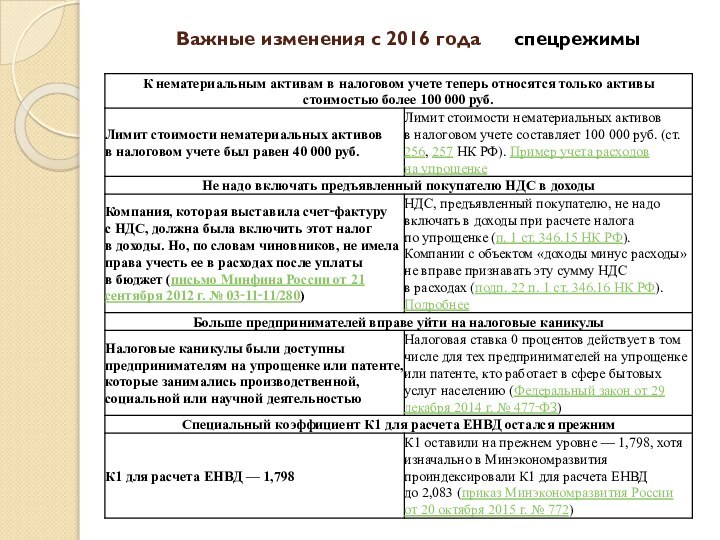

Важные изменения с 2016 года спецрежимы

Слайд 20

Важные изменения с 2016 года спецрежимы

Слайд 21

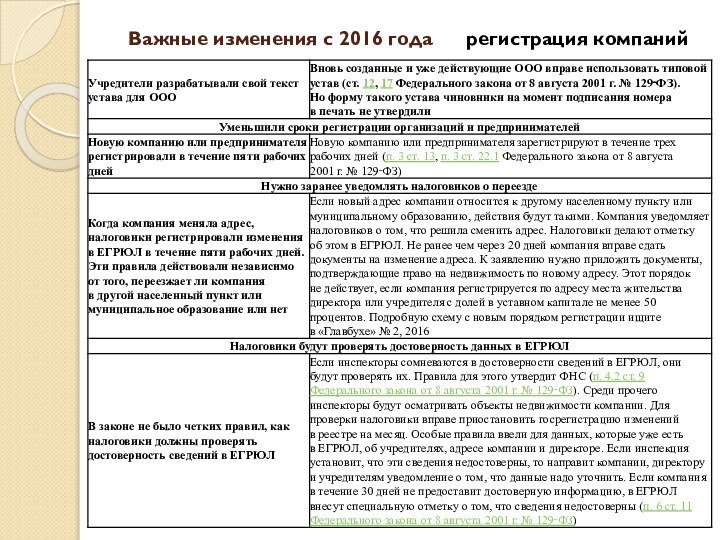

Важные изменения с 2016 года регистрация

компаний

Слайд 22

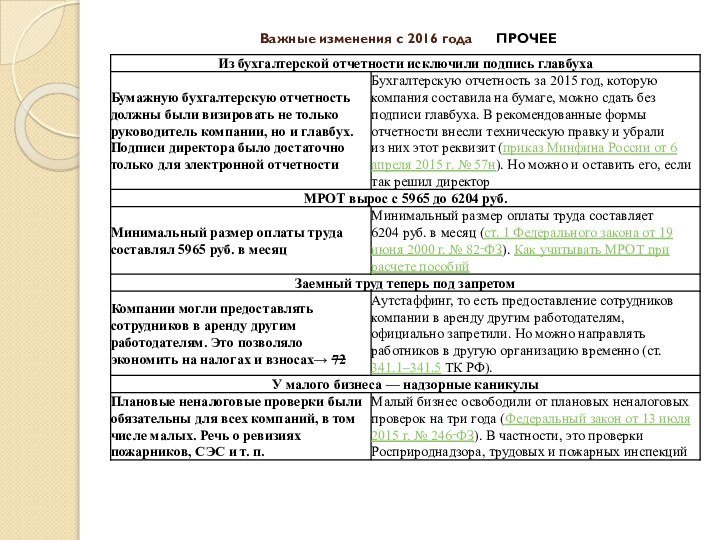

Важные изменения с 2016 года ПРОЧЕЕ

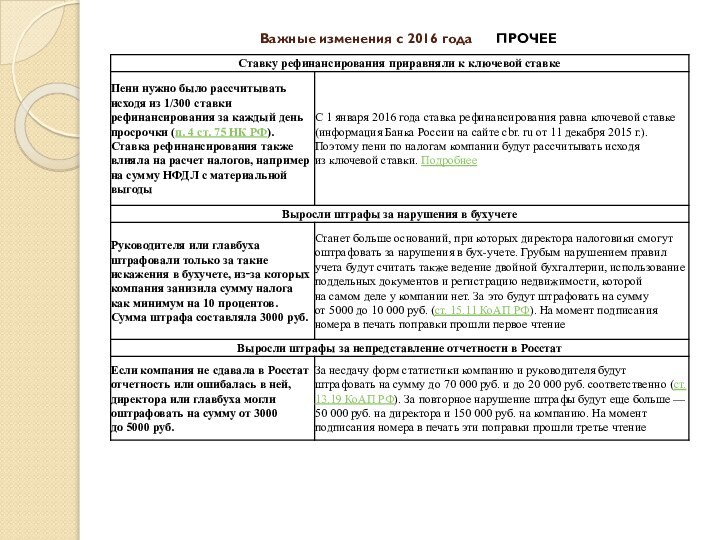

Слайд 23

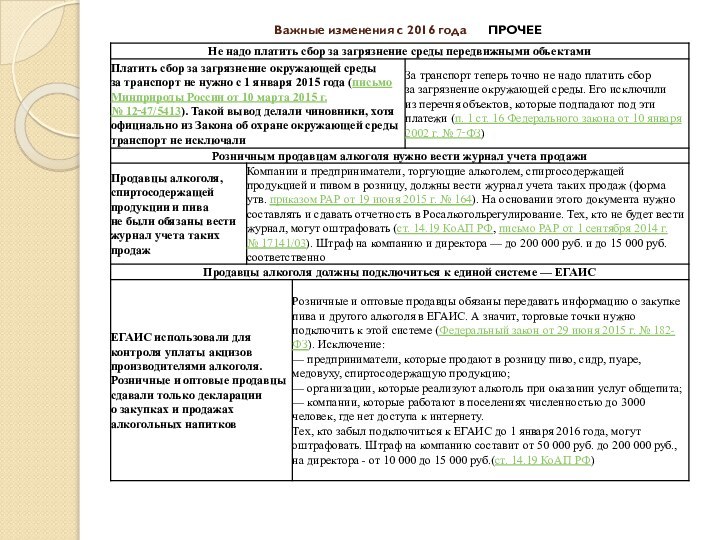

Важные изменения с 2016 года ПРОЧЕЕ