Слайд 2

Классификация ценных бумаг. Отражение в учете операций по

приобретению ценных бумаг

Способы учета ценных бумаг, находящихся в

собственности

Способы определения стоимости при выбытии (погашении) ценных бумаг

Отражение в учете сделки РЕПО

Отражение в учете операций с долговыми ценными бумагами

Учет посреднических операций банка с ценными бумагами

Слайд 3

Инструкция по бухгалтерскому учету операций с ценными бумагами

и долгосрочными финансовыми вложениями в банках и небанковских кредитно-финансовых

организациях Республики Беларусь. Постановление Правления Национального банка Республики Беларусь от 22.07.2014 № 462

Слайд 4

1. Классификация ценных бумаг. Отражение в учете

операций по приобретению ценных бумаг

Слайд 5

Классификация ценных бумаг для целей бухгалтерского учета производится

по следующим признакам:

цель приобретения,

вид ценной бумаги,

эмитент ценной бумаги.

Слайд 6

В зависимости от целей приобретения ценные бумаги подразделяются

на следующие группы:

ценные бумаги для торговли,

ценные бумаги, удерживаемые до

погашения,

ценные бумаги, имеющиеся в наличии для продажи.

Слайд 7

В каждой группе ценные бумаги распределяются по видам

ценных бумаг, которые располагаются по степени убывания ликвидности:

облигации

акции

векселя

депозитные сертификаты

прочие ценные бумаги

Слайд 8

Эмитентами ценных бумаг являются:

республиканские органы государственного управления;

местные

органы управления;

государственные органы иностранных государств;

Национальный банк Республики Беларусь;

банки-резиденты;

банки-нерезиденты;

небанковские финансовые организации;

коммерческие организации;

некоммерческие организации.

Слайд 9

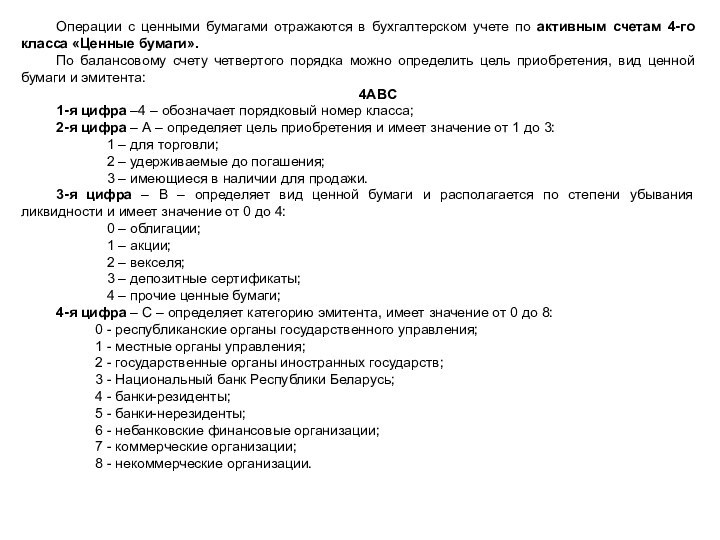

Операции с ценными бумагами отражаются в бухгалтерском учете

по активным счетам 4-го класса «Ценные бумаги».

По балансовому

счету четвертого порядка можно определить цель приобретения, вид ценной бумаги и эмитента:

4АВC

1-я цифра –4 – обозначает порядковый номер класса;

2-я цифра – А – определяет цель приобретения и имеет значение от 1 до 3:

1 – для торговли;

2 – удерживаемые до погашения;

3 – имеющиеся в наличии для продажи.

3-я цифра – В – определяет вид ценной бумаги и располагается по степени убывания ликвидности и имеет значение от 0 до 4:

0 – облигации;

1 – акции;

2 – векселя;

3 – депозитные сертификаты;

4 – прочие ценные бумаги;

4-я цифра – С – определяет категорию эмитента, имеет значение от 0 до 8:

0 - республиканские органы государственного управления;

1 - местные органы управления;

2 - государственные органы иностранных государств;

3 - Национальный банк Республики Беларусь;

4 - банки-резиденты;

5 - банки-нерезиденты;

6 - небанковские финансовые организации;

7 - коммерческие организации;

8 - некоммерческие организации.

Слайд 10

В бухгалтерском учете ценные бумаги на счетах 4-го

класса отражаются в результате приобретения или выбытия.

Приобретение – отражение

ценных бумаг на счетах бухгалтерского учета в связи с приобретением права собственности на них.

Выбытие – списание ценных бумаг со счетов бухгалтерского учета в связи с прекращением права собственности на них, погашением ценных бумаг либо невозможностью осуществления передачи прав, удостоверенных ценными бумагами, а также их перемещение на счета другой группы или на счета по учету ценных бумаг, не оплаченных в срок.

Право собственности на ценные бумаги возникает с момента получения банком документов, подтверждающих переход права собственности либо выполнение условий договоров, определяющих переход права собственности (оплата ценной бумаги).

Слайд 11

Если дата заключения договора не совпадает с моментом

возникновения права собственности на ценные бумаги, то обязательства и

требования сторон, вытекающие из условий сделки, отражаются на внебалансовых счетах группы 9921Х «Обязательства по операциям с ценными бумагами» и 9925Х «Требования по операциям с ценными бумагами».

Учет требований и обязательств на внебалансовых счетах группы 992ХХ «Обязательства и требования по операциям с ценными бумагами» осуществляется в сумме сделки.

Все приобретенные ценные бумаги учитываются на внебалансовых счетах группы 997ХХ «Портфель ценных бумаг» не зависимо от формы выпуска (в документарной форме или в виде записей по счетам).

Учет на внебалансовых счетах группы 997ХХ «Портфель ценных бумаг» осуществляется по номинальной стоимости.

Слайд 12

При приобретении ценные бумаги отражаются на счетах 4-го

класса по цене приобретения (за вычетом накопленных процентов за

период обращения ценных бумаг с момента выпуска до момента покупки при приобретении ценных бумаг на вторичном рынке).

Накопленный процентный доход учитывается обособленно на счетах группы 4Х7Х «Начисленные процентные доходы по ценным бумагам».

В зависимости от классификации ценных бумаг их дальнейший учет осуществляется по справедливой стоимости или по цене приобретения.

Слайд 13

Приобретение ценных бумаг в бухгалтерском учете отражается следующими

проводками:

если дата заключения договора не совпадает с датой

возникновения права собственности на ценные бумаги, то совершается проводка на сумму сделки

Приход 9921Х «Обязательства по операциям с ценными бумагами»

Приход 9925Х «Требования по операциям с ценными бумагами»

при возникновении права собственности

на фактическую цену приобретения за вычетом уплаченного продавцу накопленного процентного дохода

Дебет 41ХХ «Ценные бумаги, учитываемые по справедливой стоимости через счета доходов и расходов»

42ХХ «Ценные бумаги, удерживаемые до погашения»

43ХХ «Ценные бумаги, имеющиеся в наличии для продажи»

Кредит 18Х1 «Расчеты с банками по операциям с ценными бумагами»

38Х1 «Расчеты с клиентами по операциям с ценными бумагами»

Слайд 14

на сумму уплаченного продавцу процентного дохода

Дебет 4Х7Х «Начисленные

процентные доходы»

Кредит 18Х1 «Расчеты с банками по операциям с ценными бумагами»

38Х1 «Расчеты с клиентами по операциям с ценными бумагами»

на сумму номинальной стоимости

Приход 997ХХ «Портфель ценных бумаг»

на сумму сделки

Расход 9921Х «Обязательства по операциям с ценными бумагами»

Расход 9925Х «Требования по операциям с ценными бумагами»

Слайд 15

2. Способы учета ценных бумаг, находящихся в собственности

Слайд 16

Ценные бумаги в период нахождения в собственности учитываются

на счетах 4-го класса по балансовой стоимости, складывающейся из

цены приобретения и суммы переоценки, которой подвергаются ценные бумаги, учитываемые по справедливой стоимости.

При определении балансовой стоимости ценных бумаг с целью отражения в бухгалтерском учете применяется два вида учетной оценки:

по цене приобретения;

по справедливой стоимости.

Слайд 17

Учет по цене приобретения – это вид учетной

оценки, при которой балансовая стоимость за период нахождения ценных

бумаг в собственности не изменяется.

По этому методу учитываются ценные бумаги на балансовых счетах групп 42ХХ «Ценные бумаги, удерживаемые до погашения» и 43ХХ «Ценные бумаги, имеющиеся в наличии для продажи», по которым невозможно определить справедливую стоимость.

В период нахождения в собственности балансовая стоимость таких ценных бумаг не изменяется.

Слайд 18

Учет по справедливой стоимости – это вид учетной

оценки, при которой балансовая стоимость за период нахождения в

собственности изменяется на величину изменения справедливой стоимости, т.е. переоценивается.

По справедливой стоимости учитываются ценные бумаги групп 41ХХ «Ценные бумаги, учитываемые по справедливой стоимости через счета доходов и расходов» и 43ХХ «Ценные бумаги, имеющиеся в наличии для продажи».

Слайд 19

Переоценка – это определение (изменение) балансовой стоимости ценных

бумаг по состоянию на определенную дату.

Величина переоценки –

это разница между справедливой стоимостью ценной бумаги и ее балансовой стоимостью с учетом начисленных процентных доходов, учитываемых на счетах 4Х7Х «Начисленные процентные доходы».

Периодичность проведения переоценки устанавливается банком самостоятельно в локальных документах. В обязательном порядке переоценка производится в последний рабочий день отчетного месяца, при выбытии и при реклассификации, то есть при переводе ценных бумаг со счетов одной группы на счета другой группы.

Суммы переоценки учитываются на счетах:

6951 «Переоценка ценных бумаг, учитываемых по справедливой стоимости через счета доходов и расходов»;

6952 «Переоценка ценных бумаг, имеющихся в наличии для продажи».

Слайд 20

Переоценка отражается в учете следующими проводками:

на сумму увеличения

стоимости

по ценным бумагам группы 41ХХ «Ценные бумаги, учитываемые по

справедливой стоимости через счета доходов и расходов»

Дебет 41ХХ «Ценные бумаги, учитываемые по справедливой стоимости через счета доходов и расходов»

Кредит 6951 «Переоценка ценных бумаг, учитываемых по справедливой стоимости через счета доходов и расходов»

по ценным бумагам группы 43ХХ «Ценные бумаги, имеющиеся в наличии для продажи»;

Дебет 43ХХ «Ценные бумаги, имеющиеся в наличии для продажи»

Кредит 6952 «Переоценка ценных бумаг, имеющихся в наличии для продажи»

Слайд 21

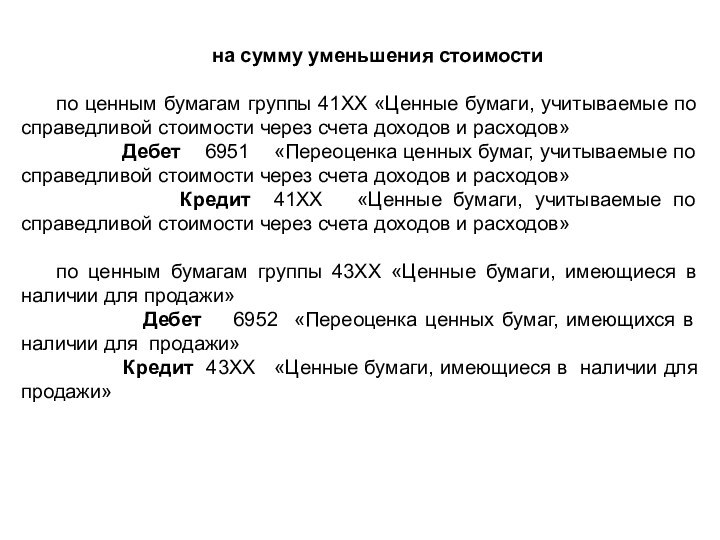

на сумму уменьшения стоимости

по ценным бумагам группы 41ХХ

«Ценные бумаги, учитываемые по справедливой стоимости через счета доходов

и расходов»

Дебет 6951 «Переоценка ценных бумаг, учитываемые по справедливой стоимости через счета доходов и расходов»

Кредит 41ХХ «Ценные бумаги, учитываемые по справедливой стоимости через счета доходов и расходов»

по ценным бумагам группы 43ХХ «Ценные бумаги, имеющиеся в наличии для продажи»

Дебет 6952 «Переоценка ценных бумаг, имеющихся в наличии для продажи»

Кредит 43ХХ «Ценные бумаги, имеющиеся в наличии для продажи»

Слайд 22

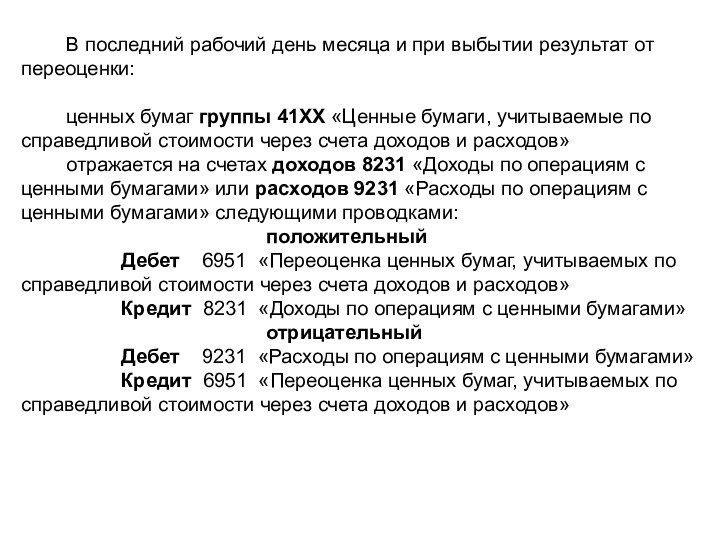

В последний рабочий день месяца и при выбытии

результат от переоценки:

ценных бумаг группы 41ХХ «Ценные бумаги,

учитываемые по справедливой стоимости через счета доходов и расходов»

отражается на счетах доходов 8231 «Доходы по операциям с ценными бумагами» или расходов 9231 «Расходы по операциям с ценными бумагами» следующими проводками:

положительный

Дебет 6951 «Переоценка ценных бумаг, учитываемых по справедливой стоимости через счета доходов и расходов»

Кредит 8231 «Доходы по операциям с ценными бумагами»

отрицательный

Дебет 9231 «Расходы по операциям с ценными бумагами»

Кредит 6951 «Переоценка ценных бумаг, учитываемых по справедливой стоимости через счета доходов и расходов»

Слайд 23

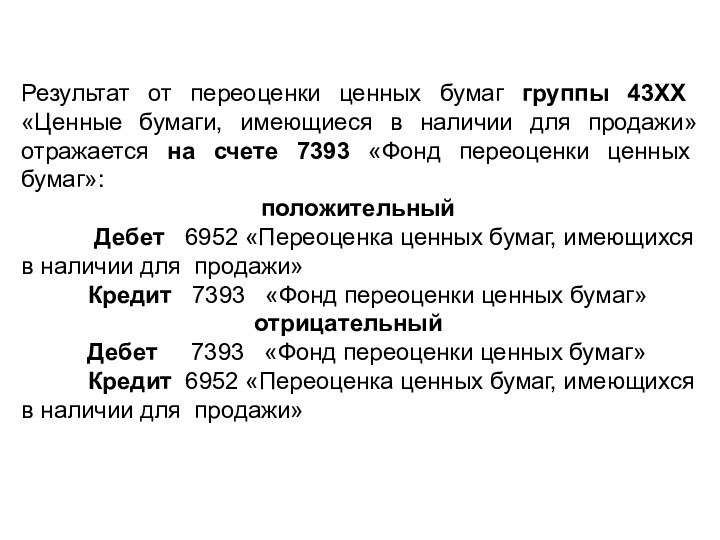

Результат от переоценки ценных бумаг группы 43ХХ «Ценные

бумаги, имеющиеся в наличии для продажи» отражается на счете

7393 «Фонд переоценки ценных бумаг»:

положительный

Дебет 6952 «Переоценка ценных бумаг, имеющихся в наличии для продажи»

Кредит 7393 «Фонд переоценки ценных бумаг»

отрицательный

Дебет 7393 «Фонд переоценки ценных бумаг»

Кредит 6952 «Переоценка ценных бумаг, имеющихся в наличии для продажи»

Слайд 24

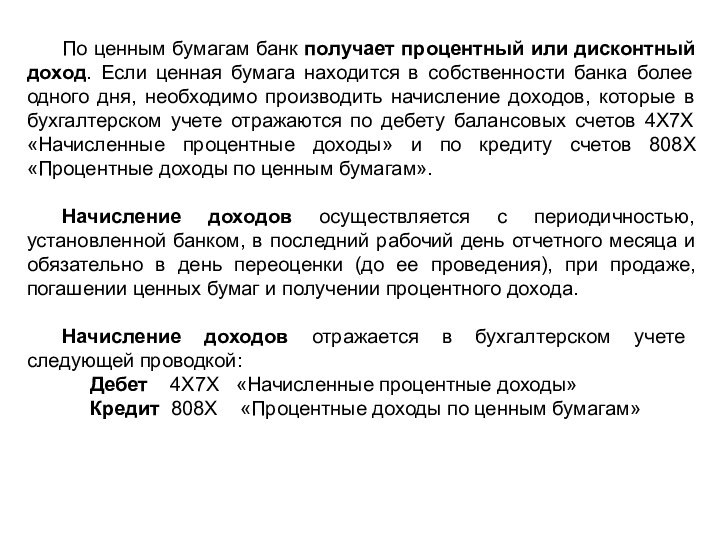

По ценным бумагам банк получает процентный или дисконтный

доход. Если ценная бумага находится в собственности банка более

одного дня, необходимо производить начисление доходов, которые в бухгалтерском учете отражаются по дебету балансовых счетов 4Х7Х «Начисленные процентные доходы» и по кредиту счетов 808Х «Процентные доходы по ценным бумагам».

Начисление доходов осуществляется с периодичностью, установленной банком, в последний рабочий день отчетного месяца и обязательно в день переоценки (до ее проведения), при продаже, погашении ценных бумаг и получении процентного дохода.

Начисление доходов отражается в бухгалтерском учете следующей проводкой:

Дебет 4Х7Х «Начисленные процентные доходы»

Кредит 808Х «Процентные доходы по ценным бумагам»

Слайд 25

3. Способы определения стоимости при выбытии (погашении) ценных

бумаг

Слайд 26

При выбытии ценных бумаг производится их оценка. Для

этого используются следующие способы:

оценка по средней стоимости

оценка по ФИФО

(FIFO)

Выбранный способ применяется при оценке ценных бумаг одного выпуска и определяется банком самостоятельно в локальных документах.

Оценка по средней стоимости – способ, при котором списание стоимости ценных бумаг одного выпуска осуществляется по единой стоимости не зависимо от очередности постановки их на учет, и применяется ко всем ценным бумагам данного выпуска пропорционально количеству выбывающих ценных бумаг.

Оценка по ФИФО – способ, при котором первой списывается стоимость тех ценных бумаг, которые были приобретены первыми по времени.

Слайд 27

Поступление денежных средств от выбытия (погашения) ценных бумаг

отражается в учете на счетах 18ХХ «Средства в расчетах

по операциям с банками», 38ХХ «Средства в расчетах по операциям с клиентами».

Сумма поступивших денежных средств состоит из начисленного процентного (дисконтного) дохода и стоимости продажи (погашения) ценных бумаг.

Списание с баланса стоимости выбывших (погашенных) ценных бумаг отражается в бухгалтерском учете следующими проводками:

1.на сумму начисленного процентного (дисконтного) дохода

Дебет 18ХХ «Средства в расчетах по операциям с банками»

38ХХ «Средства в расчетах по операциям с клиентами»

Кредит 4Х7Х «Начисленные процентные доходы»

2. на сумму переоценки выбывающих ценных бумаг, которая учитывается на счете 7393 «Фонд переоценки ценных бумаг»

Дебет 9231 «Расходы по операциям с ценными бумагами»

Кредит 7393 «Фонд переоценки ценных бумаг»

или

Дебет 7393 «Фонд переоценки ценных бумаг»

Кредит 8231 «Доходы по операциям с ценными бумагами»

продажи (погашения), которая составляет разницу между суммой поступивших денежных

средств и суммой, направленной на погашение начисленных доходов, и отражается в бухгалтерском учете следующей проводкой:

Дебет 18ХХ «Средства в расчетах по операциям с банками»

38ХХ «Средства в расчетах по операциям с клиентами»

Кредит 41ХХ «Ценные бумаги для торговли»

42ХХ «Ценные бумаги, удерживаемые до погашения»

43ХХ «Ценные бумаги, имеющиеся в наличии для продажи»

4. на сумму номинальной стоимости

Расход 997ХХ «Портфель ценных бумаг»

Слайд 29

При продаже (погашении) ценных бумаг формируется финансовый результат.

Финансовый результат – это разница между ценой продажи (погашения)

и стоимостью ценной бумаги, которая определяется исходя из метода оценки стоимости при выбытии, принятого банком, с учетом сумм переоценки, которая числится на счете 7393 «Фонд переоценки ценных бумаг».

Процентный или дисконтный доход при определении финансового результата в расчет не принимается.

Финансовый результат отражается на счетах 8231 «Доходы по операциям с ценными бумагами» или 9231 «Расходы по операциям с ценными бумагами», которые корреспондируют со счетами 4-го класса «Ценные бумаги».

Слайд 30

При определении финансового результата совершаются проводки:

при положительном результате

Дебет 41ХХ «Ценные бумаги для торговли»

42ХХ «Ценные бумаги, удерживаемые до погашения»

43ХХ «Ценные бумаги, имеющиеся в наличии для продажи»

Кредит 8231 «Доходы по операциям с ценными бумагами»

при отрицательном результате

Дебет 9231 «Расходы по операциям с ценными бумагами»

Кредит 41ХХ «Ценные бумаги для торговли»

42ХХ «Ценные бумаги, удерживаемые до погашения»

43ХХ «Ценные бумаги, имеющиеся в наличии для продажи»

Слайд 31

4. Отражение в учете сделки РЕПО

Слайд 32

Сделки РЕПО – сделки покупки-продажи ценных бумаг по

цене, установленной в договоре, с обязательством обратного выкупа для

продавца и обязательством последующей продажи для покупателя.

Сделка состоит из двух частей для продавца и покупателя.

У покупателя: 1-я часть - покупка ценных бумаг, 2-я часть – обратная продажа ценных бумаг, ранее купленных.

У продавца: 1-я часть - продажа ценных бумаг, 2-я часть - обратный выкуп ценных бумаг, ранее проданных.

Слайд 33

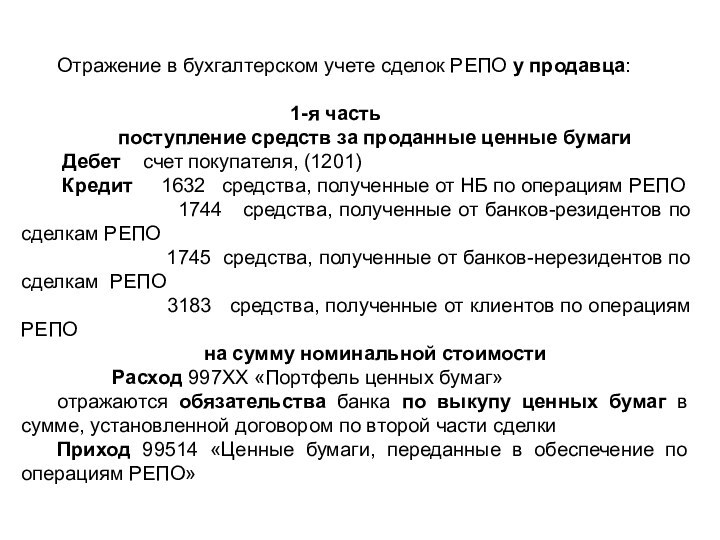

Отражение в бухгалтерском учете сделок РЕПО у продавца:

1-я часть

поступление средств за проданные ценные бумаги

Дебет счет покупателя, (1201)

Кредит 1632 средства, полученные от НБ по операциям РЕПО

1744 средства, полученные от банков-резидентов по сделкам РЕПО

1745 средства, полученные от банков-нерезидентов по сделкам РЕПО

3183 средства, полученные от клиентов по операциям РЕПО

на сумму номинальной стоимости

Расход 997ХХ «Портфель ценных бумаг»

отражаются обязательства банка по выкупу ценных бумаг в сумме, установленной договором по второй части сделки

Приход 99514 «Ценные бумаги, переданные в обеспечение по операциям РЕПО»

Слайд 34

У продавца ценные бумаги продолжают учитываться на счетах

4-го класса, на которых они учитывались до заключения сделки.

Доход по этим ценным бумагам продолжает начисляться, метод учета не изменяется.

Отражение в учете дохода, причитающегося к получению от эмитента, осуществляется следующей проводкой:

Дебет 4Х7Х начисленные процентные доходы

Кредит 80ХХ процентные доходы

Слайд 35

При заключении сделки РЕПО стороны договариваются о порядке

исполнения обязательств по промежуточному процентному доходу, выплачиваемому эмитентом, который

за период сделки причитается к перечислению законному владельцу ценных бумаг, т. е. продавцу.

Такой порядок может осуществляться путем:

- уменьшения суммы РЕПО у продавца на сумму дохода, выплаченную эмитентом покупателю

- получения суммы промежуточного дохода продавцом от эмитента

Слайд 36

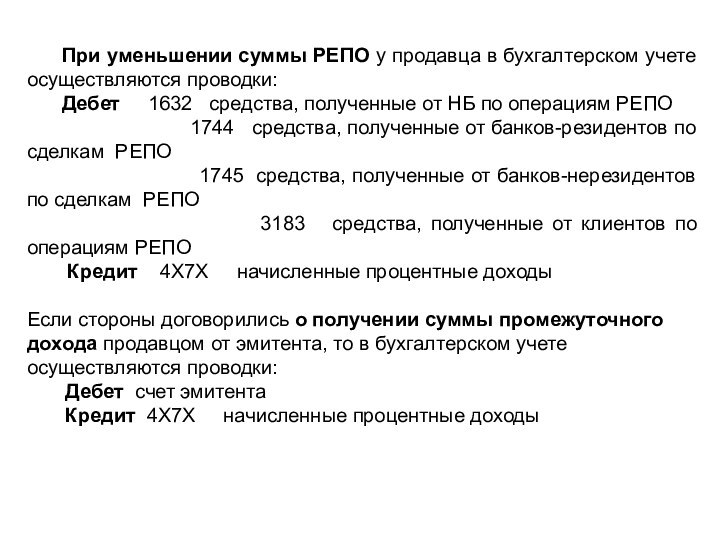

При уменьшении суммы РЕПО у продавца в бухгалтерском

учете осуществляются проводки:

Дебет 1632 средства, полученные

от НБ по операциям РЕПО

1744 средства, полученные от банков-резидентов по сделкам РЕПО

1745 средства, полученные от банков-нерезидентов по сделкам РЕПО

3183 средства, полученные от клиентов по операциям РЕПО

Кредит 4Х7Х начисленные процентные доходы

Если стороны договорились о получении суммы промежуточного дохода продавцом от эмитента, то в бухгалтерском учете осуществляются проводки:

Дебет счет эмитента

Кредит 4Х7Х начисленные процентные доходы

Слайд 37

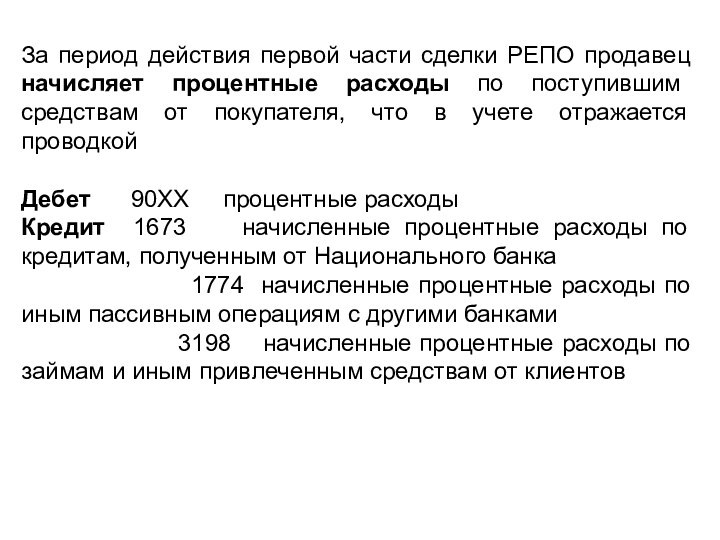

За период действия первой части сделки РЕПО продавец

начисляет процентные расходы по поступившим средствам от покупателя, что

в учете отражается проводкой

Дебет 90ХХ процентные расходы

Кредит 1673 начисленные процентные расходы по кредитам, полученным от Национального банка

1774 начисленные процентные расходы по иным пассивным операциям с другими банками

3198 начисленные процентные расходы по займам и иным привлеченным средствам от клиентов

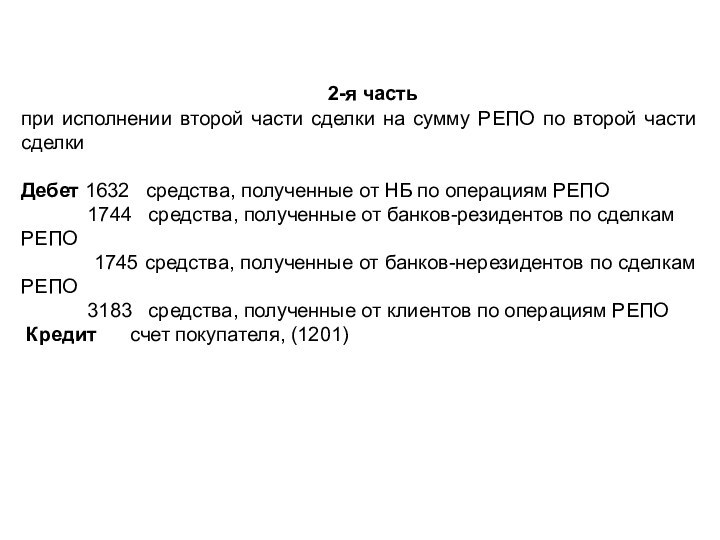

2-я часть

при исполнении второй части сделки на сумму РЕПО по второй части сделки

Дебет 1632 средства, полученные от НБ по операциям РЕПО

1744 средства, полученные от банков-резидентов по сделкам

РЕПО

1745 средства, полученные от банков-нерезидентов по сделкам РЕПО

3183 средства, полученные от клиентов по операциям РЕПО

Кредит счет покупателя, (1201)

Слайд 39

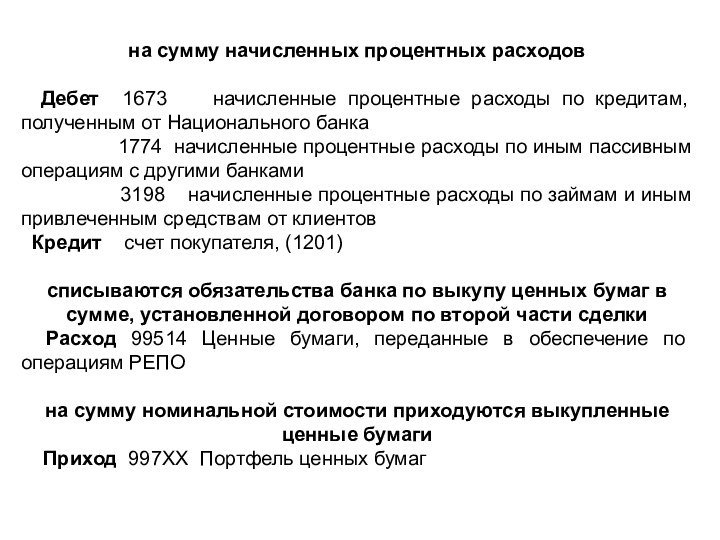

на сумму начисленных процентных расходов

Дебет 1673

начисленные процентные расходы по кредитам, полученным от Национального банка

1774 начисленные процентные расходы по иным пассивным операциям с другими банками

3198 начисленные процентные расходы по займам и иным привлеченным средствам от клиентов

Кредит счет покупателя, (1201)

списываются обязательства банка по выкупу ценных бумаг в сумме, установленной договором по второй части сделки

Расход 99514 Ценные бумаги, переданные в обеспечение по операциям РЕПО

на сумму номинальной стоимости приходуются выкупленные ценные бумаги

Приход 997ХХ Портфель ценных бумаг

Слайд 40

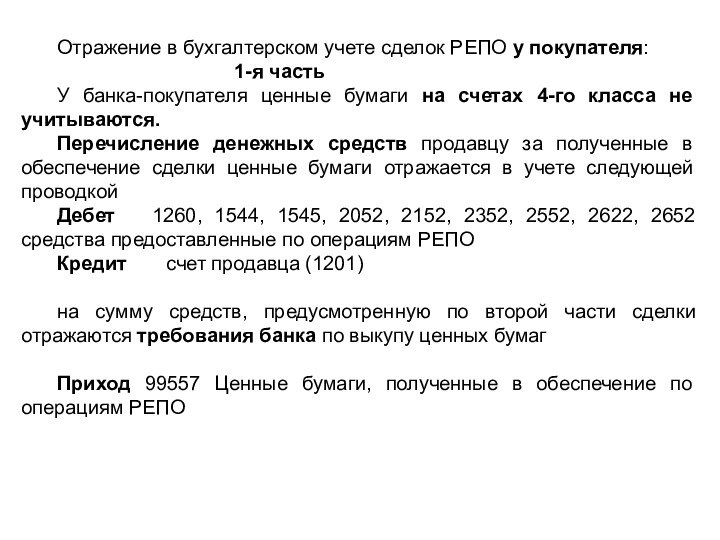

Отражение в бухгалтерском учете сделок РЕПО у покупателя:

1-я часть

У банка-покупателя ценные бумаги на счетах 4-го класса не учитываются.

Перечисление денежных средств продавцу за полученные в обеспечение сделки ценные бумаги отражается в учете следующей проводкой

Дебет 1260, 1544, 1545, 2052, 2152, 2352, 2552, 2622, 2652 средства предоставленные по операциям РЕПО

Кредит счет продавца (1201)

на сумму средств, предусмотренную по второй части сделки отражаются требования банка по выкупу ценных бумаг

Приход 99557 Ценные бумаги, полученные в обеспечение по операциям РЕПО

Слайд 41

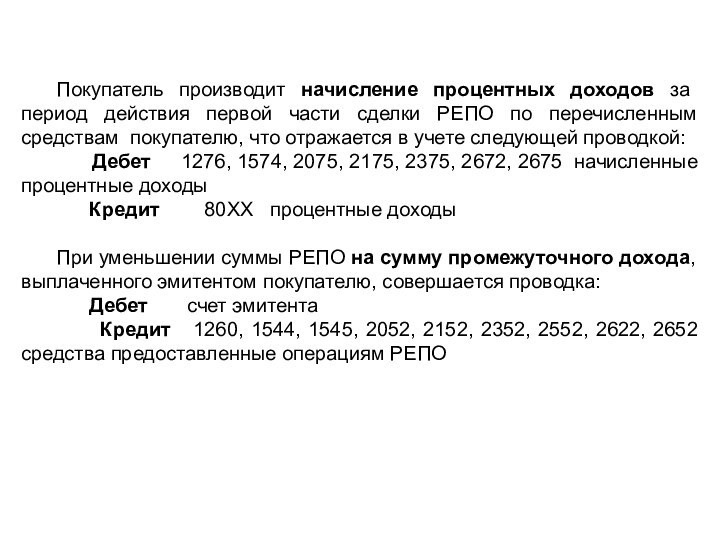

Покупатель производит начисление процентных доходов за период действия

первой части сделки РЕПО по перечисленным средствам покупателю, что

отражается в учете следующей проводкой:

Дебет 1276, 1574, 2075, 2175, 2375, 2672, 2675 начисленные процентные доходы

Кредит 80ХХ процентные доходы

При уменьшении суммы РЕПО на сумму промежуточного дохода, выплаченного эмитентом покупателю, совершается проводка:

Дебет счет эмитента

Кредит 1260, 1544, 1545, 2052, 2152, 2352, 2552, 2622, 2652 средства предоставленные операциям РЕПО

Слайд 42

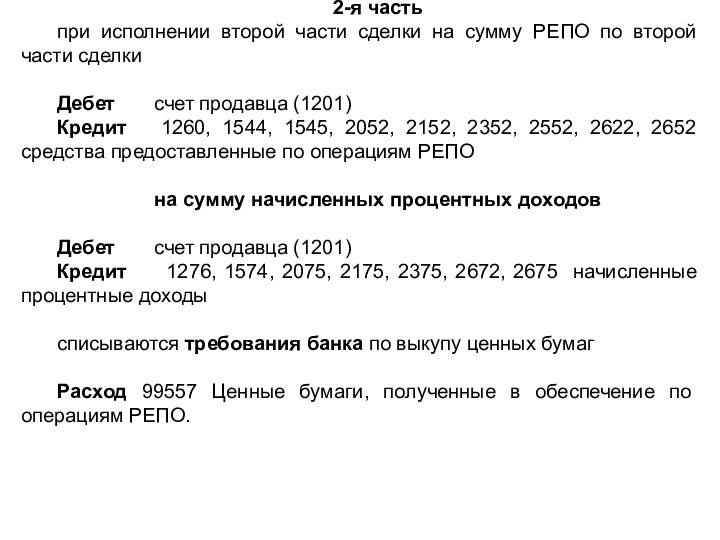

2-я часть

при исполнении второй части сделки на сумму

РЕПО по второй части сделки

Дебет счет продавца (1201)

Кредит 1260, 1544, 1545, 2052, 2152, 2352, 2552, 2622, 2652 средства предоставленные по операциям РЕПО

на сумму начисленных процентных доходов

Дебет счет продавца (1201)

Кредит 1276, 1574, 2075, 2175, 2375, 2672, 2675 начисленные процентные доходы

списываются требования банка по выкупу ценных бумаг

Расход 99557 Ценные бумаги, полученные в обеспечение по операциям РЕПО.

Слайд 43

5. Отражение в учете операций с долговыми ценными

бумагами

Слайд 44

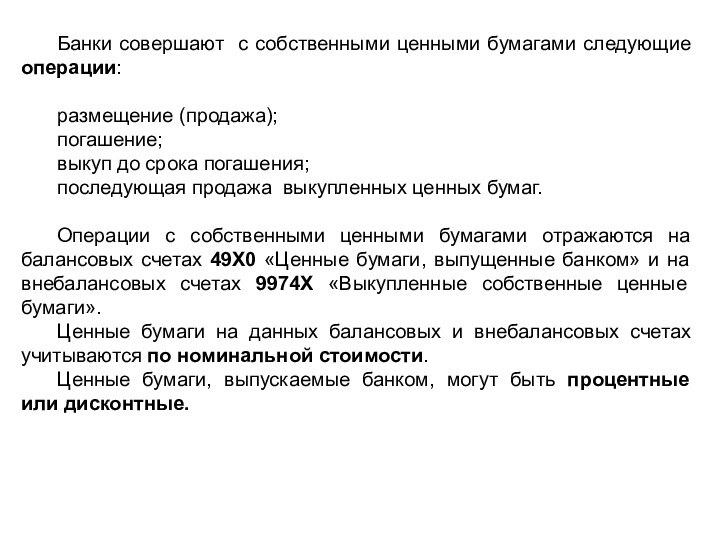

Банки совершают с собственными ценными бумагами следующие операции:

размещение

(продажа);

погашение;

выкуп до срока погашения;

последующая продажа выкупленных ценных бумаг.

Операции с

собственными ценными бумагами отражаются на балансовых счетах 49Х0 «Ценные бумаги, выпущенные банком» и на внебалансовых счетах 9974Х «Выкупленные собственные ценные бумаги».

Ценные бумаги на данных балансовых и внебалансовых счетах учитываются по номинальной стоимости.

Ценные бумаги, выпускаемые банком, могут быть процентные или дисконтные.

Слайд 45

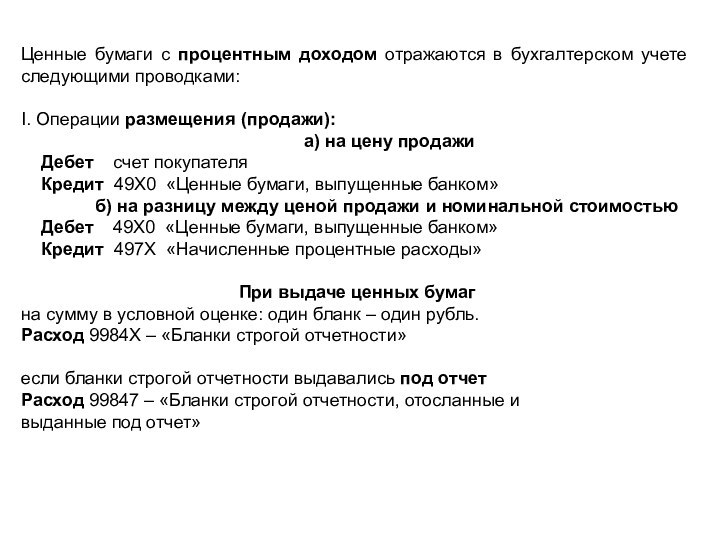

Ценные бумаги с процентным доходом отражаются в бухгалтерском

учете следующими проводками:

Ι. Операции размещения (продажи):

а) на цену продажи

Дебет счет покупателя

Кредит 49Х0 «Ценные бумаги, выпущенные банком»

б) на разницу между ценой продажи и номинальной стоимостью

Дебет 49Х0 «Ценные бумаги, выпущенные банком»

Кредит 497Х «Начисленные процентные расходы»

При выдаче ценных бумаг

на сумму в условной оценке: один бланк – один рубль.

Расход 9984Х – «Бланки строгой отчетности»

если бланки строгой отчетности выдавались под отчет

Расход 99847 – «Бланки строгой отчетности, отосланные и

выданные под отчет»

Слайд 46

За время обращения ценных бумаг банк начисляет проценты,

причитающиеся к выплате покупателю.

Начисление может осуществляться ежедневно или

в последний рабочий день месяца в зависимости от периодичности, установленной в локальном документе банка, и обязательно при погашении (выкупе) ценной бумаги.

Операции начисления процентов отражаются в учете проводкой:

Дебет 908Х «Процентные расходы по ценным бумагам, выпущенным банком»

Кредит 497Х «Начисленные процентные расходы»

Слайд 47

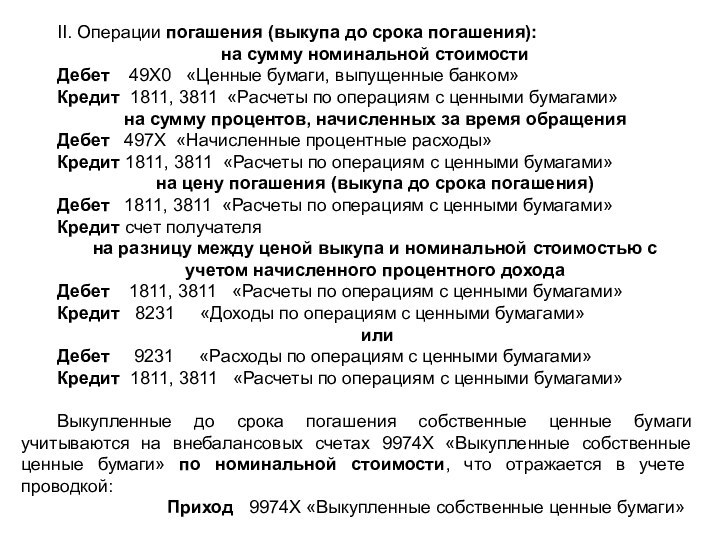

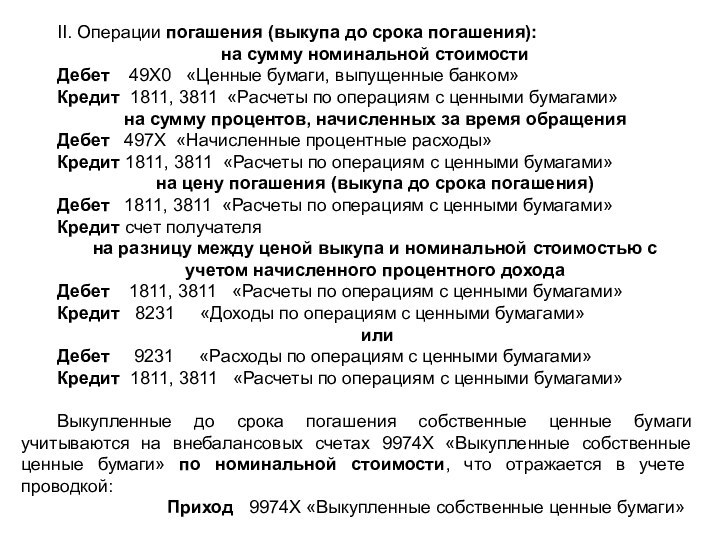

ΙΙ. Операции погашения (выкупа до срока погашения):

на сумму

номинальной стоимости

Дебет 49Х0 «Ценные бумаги, выпущенные банком»

Кредит

1811, 3811 «Расчеты по операциям с ценными бумагами»

на сумму процентов, начисленных за время обращения

Дебет 497Х «Начисленные процентные расходы»

Кредит 1811, 3811 «Расчеты по операциям с ценными бумагами»

на цену погашения (выкупа до срока погашения)

Дебет 1811, 3811 «Расчеты по операциям с ценными бумагами»

Кредит счет получателя

на разницу между ценой выкупа и номинальной стоимостью с

учетом начисленного процентного дохода

Дебет 1811, 3811 «Расчеты по операциям с ценными бумагами»

Кредит 8231 «Доходы по операциям с ценными бумагами»

или

Дебет 9231 «Расходы по операциям с ценными бумагами»

Кредит 1811, 3811 «Расчеты по операциям с ценными бумагами»

Выкупленные до срока погашения собственные ценные бумаги учитываются на внебалансовых счетах 9974Х «Выкупленные собственные ценные бумаги» по номинальной стоимости, что отражается в учете проводкой:

Приход 9974Х «Выкупленные собственные ценные бумаги»

Слайд 48

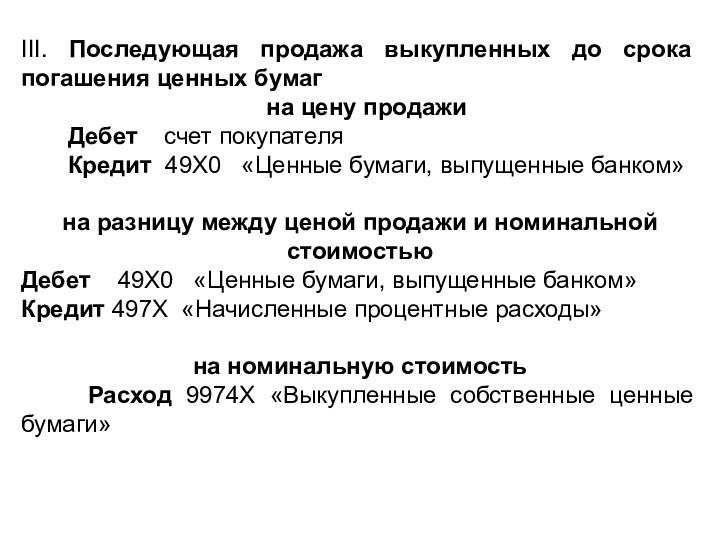

III. Последующая продажа выкупленных до срока погашения ценных

бумаг

на цену продажи

Дебет

счет покупателя

Кредит 49Х0 «Ценные бумаги, выпущенные банком»

на разницу между ценой продажи и номинальной стоимостью

Дебет 49Х0 «Ценные бумаги, выпущенные банком»

Кредит 497Х «Начисленные процентные расходы»

на номинальную стоимость

Расход 9974Х «Выкупленные собственные ценные бумаги»

Слайд 49

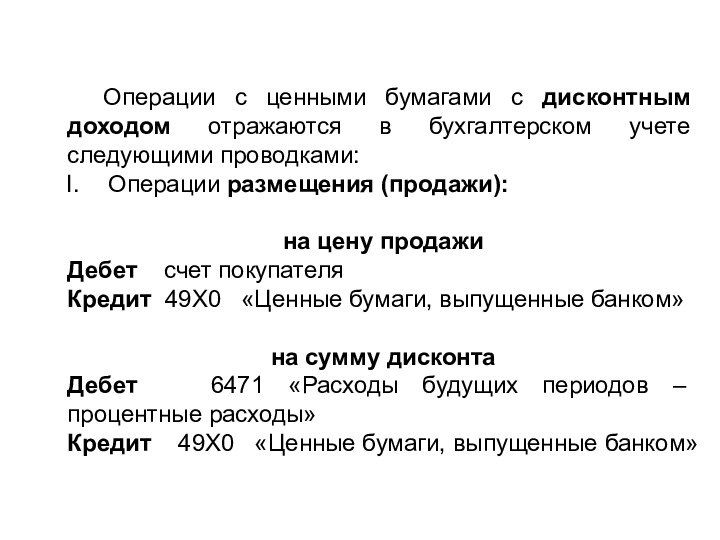

Операции с ценными бумагами с дисконтным доходом отражаются

в бухгалтерском учете следующими проводками:

Операции размещения (продажи):

на цену продажи

Дебет

счет покупателя

Кредит 49Х0 «Ценные бумаги, выпущенные банком»

на сумму дисконта

Дебет 6471 «Расходы будущих периодов – процентные расходы»

Кредит 49Х0 «Ценные бумаги, выпущенные банком»

Слайд 50

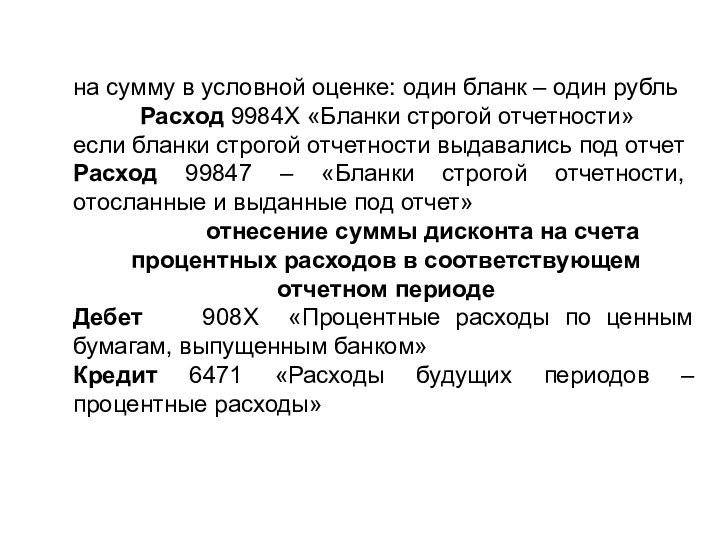

на сумму в условной оценке: один бланк –

один рубль

Расход 9984Х «Бланки

строгой отчетности»

если бланки строгой отчетности выдавались под отчет

Расход 99847 – «Бланки строгой отчетности, отосланные и выданные под отчет»

отнесение суммы дисконта на счета процентных расходов в соответствующем отчетном периоде

Дебет 908Х «Процентные расходы по ценным бумагам, выпущенным банком»

Кредит 6471 «Расходы будущих периодов – процентные расходы»

Слайд 51

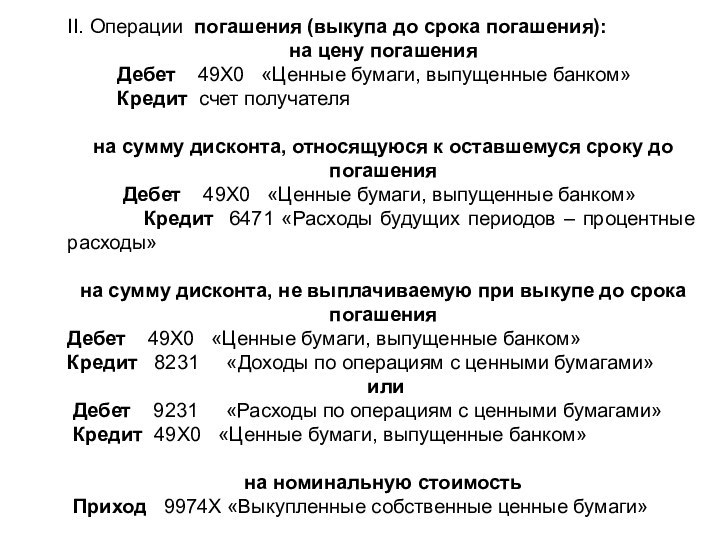

II. Операции погашения (выкупа до срока погашения):

на цену

погашения

Дебет 49Х0

«Ценные бумаги, выпущенные банком»

Кредит счет получателя

на сумму дисконта, относящуюся к оставшемуся сроку до погашения

Дебет 49Х0 «Ценные бумаги, выпущенные банком»

Кредит 6471 «Расходы будущих периодов – процентные расходы»

на сумму дисконта, не выплачиваемую при выкупе до срока погашения

Дебет 49Х0 «Ценные бумаги, выпущенные банком»

Кредит 8231 «Доходы по операциям с ценными бумагами»

или

Дебет 9231 «Расходы по операциям с ценными бумагами»

Кредит 49Х0 «Ценные бумаги, выпущенные банком»

на номинальную стоимость

Приход 9974Х «Выкупленные собственные ценные бумаги»

Слайд 52

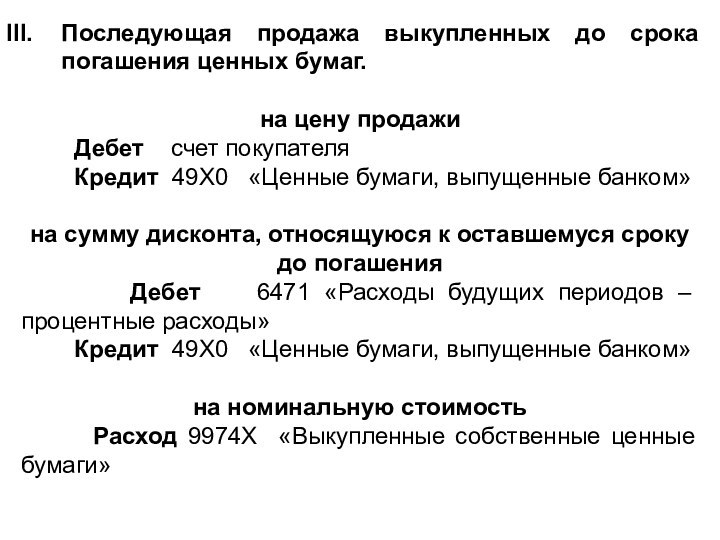

Последующая продажа выкупленных до срока погашения ценных бумаг.

на цену продажи

Дебет счет

покупателя

Кредит 49Х0 «Ценные бумаги, выпущенные банком»

на сумму дисконта, относящуюся к оставшемуся сроку до погашения

Дебет 6471 «Расходы будущих периодов – процентные расходы»

Кредит 49Х0 «Ценные бумаги, выпущенные банком»

на номинальную стоимость

Расход 9974Х «Выкупленные собственные ценные бумаги»

Слайд 53

6. Учет посреднических операций банка с ценными бумагами

Слайд 54

Посреднические операции – это такие операции, которые содействуют

осуществлению банковской деятельности.

К посредническим операциям с ценными бумагами

относятся: операции распространения ценных бумаг на первичном рынке по поручению эмитента; купля – продажа ценных бумаг за счет и по поручению клиента.

Слайд 55

В бухгалтерском учете операции распространения ценных бумаг по

поручению эмитента отражаются следующими проводками:

на основании заключенного договора эмитент

передает банку бланки ценных бумаг, которые приходуются на внебалансовом счете 99620 «Ценные бумаги, полученные для распространения».

Приход 99620 «Ценные бумаги, полученные для распространения» по номинальной стоимости;

если ценные бумаги передаются под отчет ответственному лицу для последующей продажи, совершаются проводки по номинальной стоимости:

Расход 99620 «Ценные бумаги, полученные для распространения»

Приход 99661 «Ценные бумаги, отосланные и выданные под отчет»

Слайд 56

Продажа ценных бумаг может осуществляться как за наличный

расчет, так и безналичным перечислением.

При продаже за наличный расчет

осуществляется проводка:

Дебет 1010 «Касса»

Кредит 3811 «Расчеты по операциям с ценными бумагами»

Если ценные бумаги покупаются путем перечисления средств со счетов, то операция отражается в учете следующим образом:

Дебет счет покупателя (3014, 3114 и т.п.)

Кредит 3811 «Расчеты по операциям с ценными бумагами».

Выдача бланков ценных бумаг в бухгалтерском учете отражается проводкой:

Расход 99661 «Ценные бумаги, отосланные и выданные под отчет» - по номинальной стоимости.

Если ценные бумаги под отчет не выдавались, то совершается проводка:

Расход 99620 «Ценные бумаги, полученные для распространения» - по номинальной стоимости.

Слайд 57

За оказанные посреднические услуги банк может получать вознаграждение,

которое отражается в учете проводкой:

Дебет 3811 «Расчеты

по операциям с ценными бумагами»

Кредит 8140 «Комиссионные доходы по операциям с ценными бумагами»

Слайд 58

Денежные средства, полученные банком за продажу ценных бумаг,

перечисляются эмитенту.

Эта операция отражается в учете следующей проводкой:

Дебет

3811 «Расчеты по операциям с ценными бумагами»

Кредит счет эмитента

Дальнейшее обслуживание выпусков ценных бумаг, т.е. выкуп, погашение, выплата дохода осуществляется в соответствии с условиями договора, заключенного с эмитентом.

Слайд 59

Операции по купле – продаже ценных бумаг за

счет и по поручению клиентов осуществляются по договорам комиссии

или поручения.

Если ценные бумаги покупаются для клиента, первоначально им перечисляются денежные средств, т.е. совершается проводка:

Дебет счет клиента

Кредит 3811 «Расчеты по операциям с ценными бумагами»

1811 «Расчеты по операциям с ценными бумагами»

Затем банк производит перечисление денежных средств для покупки ценных бумаг:

Дебет 3811 «Расчеты по операциям с ценными бумагами»

1811 «Расчеты по операциям с ценными бумагами»

Кредит счет продавца

Слайд 60

Если дата заключения сделки и дата расчетов не

совпадают, то банк отражает возникающие требования по поставке ценных

бумаг по номинальной стоимости на внебалансовом счете:

Приход 99633 «Требования по получению приобретенных ценных бумаг»

После поставки бумаг осуществляется проводка:

Расход 99633 «Требования по получению приобретенных ценных бумаг».

Слайд 61

Банк может продавать ценные бумаги, принадлежащие клиенту по

его поручению.

В этом случае клиент передает банку ценные

бумаги для продажи, что отражается в учете проводкой по номинальной стоимости:

Приход 99621 «Ценные бумаги, полученные для продажи».

Денежные средства, полученные банком от продажи ценных бумаг, зачисляются на счет 3811 «Расчеты по операциям с ценными бумагами» следующей проводкой:

Дебет счет покупателя

Кредит 3811 «Расчеты по операциям с ценными бумагами».