- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Дробление бизнеса

Содержание

- 2. СТАТЬЯ 54.1 НК РФ (ФЕДЕРАЛЬНЫЙ ЗАКОН №

- 3. СТАТЬЯ 54.1 НК РФ2. При отсутствии обстоятельств,

- 4. СТАТЬЯ 54.1 НК РФ3. В целях пунктов

- 5. ЗА ПОСЛЕДНИЕ 4 ГОДА АРБИТРАЖНЫМИ СУДАМИ РАССМОТРЕНО

- 6. ОПРЕДЕЛЕНИЕ КС ОТ 04.07.2017 № 1440-О И ОСОБОЕ МНЕНИЕ К НЕМУ СУДЬИ К.В. АРАНОВСКОГО

- 7. МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ ФНС – СКР ПО ДОКАЗЫВАНИЮ

- 8. ПИСЬМО ФНС РОССИИ ОТ 11.08.2017 N СА-4-7/15895@

- 9. ПРИЗНАКИ (ВСЕ ИЛИ ЧАСТЬ ЭТИХ ПРИЗНАКОВ МОГУТ

- 10. ПРИЗНАКИ:фактическое управление деятельностью участников схемы одними лицами

- 11. ДЕЛОВАЯ ЦЕЛЬ:если компании (а также ИП) входят

- 12. ВАРИАНТЫ ОСНОВНОЙ (ДЕЛОВОЙ) ЦЕЛИ: выделение новых направлений;диверсификация

- 13. ЗАЩИТА ПРАВ НАЛОГОПЛАТЕЛЬЩИКА: ВНИМАНИЕ!!!!О самостоятельности новых лиц

- 14. ЗАЩИТА ПРАВ НАЛОГОПЛАТЕЛЬЩИКА:Необходимость определения налоговой базы с

- 15. СУДЕБНЫЕ АКТЫ О РЕКОНСТРУКЦИИ (НАДО):п. 14 Обзора

- 16. Скачать презентацию

- 17. Похожие презентации

СТАТЬЯ 54.1 НК РФ (ФЕДЕРАЛЬНЫЙ ЗАКОН № 163-ФЗ)1. Не допускается уменьшение налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога в результате искажения сведений о фактах хозяйственной жизни (совокупности таких фактов), об объектах налогообложения, подлежащих отражению

Слайд 3

СТАТЬЯ 54.1 НК РФ

2. При отсутствии обстоятельств, предусмотренных

пунктом 1 настоящей статьи, по имевшим место сделкам (операциям)

налогоплательщик вправе уменьшить налоговую базу и (или) сумму подлежащего уплате налога в соответствии с правилами соответствующей главы части второй настоящего Кодекса при соблюдении одновременно следующих условий:1) основной целью совершения сделки (операции) не являются неуплата (неполная уплата) и (или) зачет (возврат) суммы налога;

2) обязательство по сделке (операции) исполнено лицом, являющимся стороной договора, заключенного с налогоплательщиком, и (или) лицом, которому обязательство по исполнению сделки (операции) передано по договору или закону.

Слайд 4

СТАТЬЯ 54.1 НК РФ

3. В целях пунктов 1

и 2 настоящей статьи подписание первичных учетных документов неустановленным

или неуполномоченным лицом, нарушение контрагентом налогоплательщика законодательства о налогах и сборах, наличие возможности получения налогоплательщиком того же результата экономической деятельности при совершении иных не запрещенных законодательством сделок (операций) не могут рассматриваться в качестве самостоятельного основания для признания уменьшения налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога неправомерным.Слайд 5 ЗА ПОСЛЕДНИЕ 4 ГОДА АРБИТРАЖНЫМИ СУДАМИ РАССМОТРЕНО БОЛЕЕ

400 ДЕЛ О ДРОБЛЕНИИ БИЗНЕСА НА СУММУ, ПРЕВЫШАЮЩУЮ 12,5

МЛРД РУБ.Слайд 7 МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ ФНС – СКР ПО ДОКАЗЫВАНИЮ УМЫСЛА

ПРИ СОВЕРШЕНИИ НАЛОГОВЫХ ПРАВОНАРУШЕНИЙ. ОБЗОР НАПРАВЛЕН ПИСЬМОМ ФНС ОТ

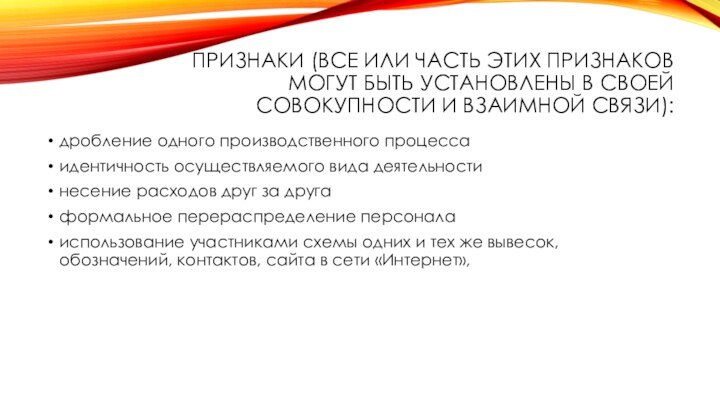

13.07.2017 № ЕД-4-2/13650@Слайд 9 ПРИЗНАКИ (ВСЕ ИЛИ ЧАСТЬ ЭТИХ ПРИЗНАКОВ МОГУТ БЫТЬ

УСТАНОВЛЕНЫ В СВОЕЙ СОВОКУПНОСТИ И ВЗАИМНОЙ СВЯЗИ):

дробление одного производственного

процессаидентичность осуществляемого вида деятельности

несение расходов друг за друга

формальное перераспределение персонала

использование участниками схемы одних и тех же вывесок, обозначений, контактов, сайта в сети «Интернет»,

Слайд 10

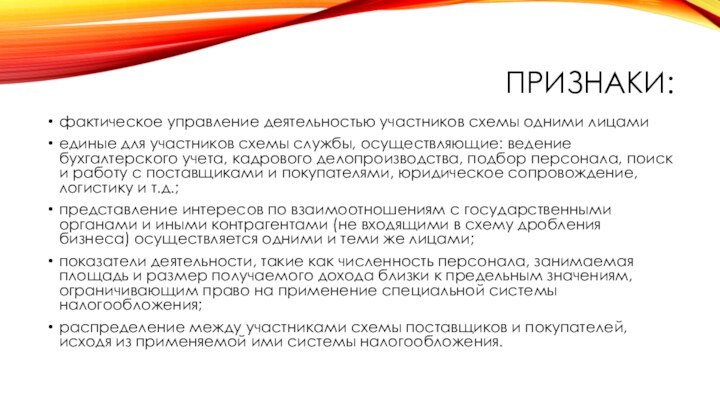

ПРИЗНАКИ:

фактическое управление деятельностью участников схемы одними лицами

единые

для участников схемы службы, осуществляющие: ведение бухгалтерского учета, кадрового

делопроизводства, подбор персонала, поиск и работу с поставщиками и покупателями, юридическое сопровождение, логистику и т.д.;представление интересов по взаимоотношениям с государственными органами и иными контрагентами (не входящими в схему дробления бизнеса) осуществляется одними и теми же лицами;

показатели деятельности, такие как численность персонала, занимаемая площадь и размер получаемого дохода близки к предельным значениям, ограничивающим право на применение специальной системы налогообложения;

распределение между участниками схемы поставщиков и покупателей, исходя из применяемой ими системы налогообложения.

Слайд 11

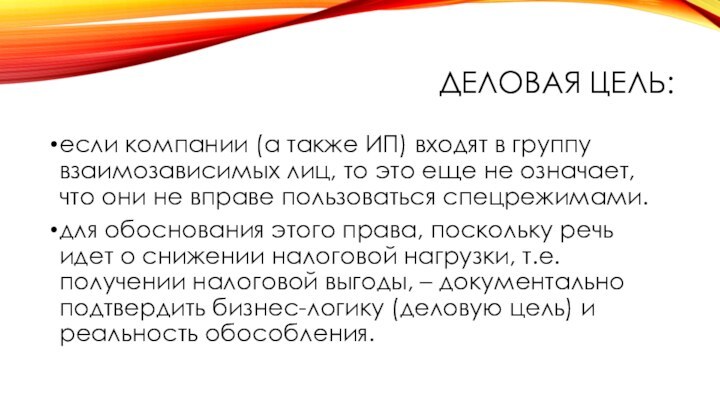

ДЕЛОВАЯ ЦЕЛЬ:

если компании (а также ИП) входят в

группу взаимозависимых лиц, то это еще не означает, что

они не вправе пользоваться спецрежимами.для обоснования этого права, поскольку речь идет о снижении налоговой нагрузки, т.е. получении налоговой выгоды, – документально подтвердить бизнес-логику (деловую цель) и реальность обособления.

Слайд 12

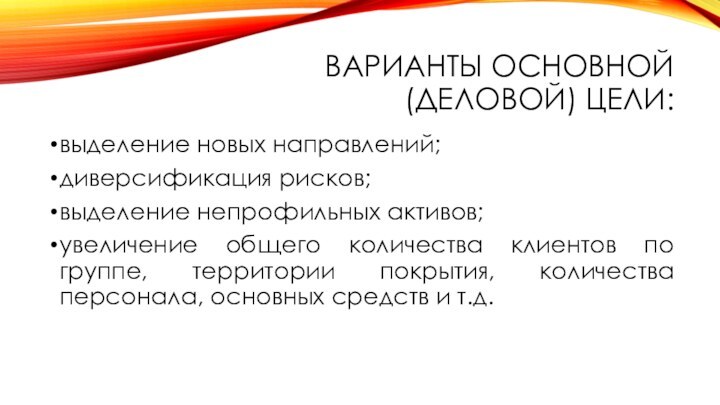

ВАРИАНТЫ ОСНОВНОЙ (ДЕЛОВОЙ) ЦЕЛИ:

выделение новых направлений;

диверсификация рисков;

выделение

непрофильных активов;

увеличение общего количества клиентов по группе, территории

покрытия, количества персонала, основных средств и т.д.

Слайд 13

ЗАЩИТА ПРАВ НАЛОГОПЛАТЕЛЬЩИКА:

ВНИМАНИЕ!!!!

О самостоятельности новых лиц могут

свидетельствовать принятие ими на себя рисков, выполнение реальных функций, достаточно

самостоятельные управленческие решения, появление новых контрагентов.

Слайд 14

ЗАЩИТА ПРАВ НАЛОГОПЛАТЕЛЬЩИКА:

Необходимость определения налоговой базы с учетом

не только полученных участниками схемы доходов, но и понесенных

ими расходов, а также на применяемую налоговыми органами методику начисления налогов.Это можно рассматривать как признание необходимости полной налоговой реконструкции в случае «принудительной налоговой консолидации» искусственно раздробленного бизнеса.

НО!!!! Сомнения насчет обязанности налоговых органов такую реконструкцию проводить возникли в связи с недавним разъяснением налоговой службой ст. 54.1 НК, в котором о реконструкции не упоминается

Слайд 15

СУДЕБНЫЕ АКТЫ О РЕКОНСТРУКЦИИ (НАДО):

п. 14 Обзора Верховным

судом судебной практики по спорам о налоговом контроле цен

и недостаточной капитализацииОпределения КС от 04.07.2017 N 1440-О, "это, в свою очередь, предполагает доначисление суммы налогов и сборов, подлежащих уплате в бюджет так, как если бы налогоплательщик не злоупотреблял правом".

Полная налоговая реконструкция предусмотрена п. 7 Постановления Пленума ВАС от 12.10.2006 № 53

ч. 2 ст. 170 ГК, согласно которой притворная сделка, то есть сделка, которая совершена с целью прикрыть другую сделку, в том числе сделку на иных условиях, ничтожна; к сделке, которую стороны действительно имели в виду, с учетом существа и содержания сделки применяются относящиеся к ней правила.