Слайд 2

Тема 14.Денежно-кредитная политика

Деньги. Денежная масса. Денежные агрегаты.

Спрос на

деньги. Теории спроса. Портфельный подход.

Предложение денег. Кредитная мультипликация..

Денежный рынок.

Равновесие на денежном рынке.

Рынок ценных бумаг.

Банковская система.

Кредит и его формы.

Цели и инструменты ДКП.

Модели ДКП. Побочные эффекты осуществления ДКП

ДЗ 1.Денежные агрегаты РФ.

2. «Голубые фишки»

3. Банковская система РФ.

Слайд 3

Деньги:

-вид финансовых активов

- всеобщий эквивалент

- категория денежного рынка

-объект

ДКП

Денежная масса - совокупность принадлежащих экономическим субъектам (физическим и

юридическим лицам, государству) покупательных, платежных и накопленных средств, обслуживающих экономические связи

Денежная масса распадается на наличные и безналичные (банковские) деньги.

Денежные агрегаты (вид денег, функции, ликвидность):

Мо -наличные деньги

М1= Мо + текущие счета

М2 = М1 + срочные депозиты

М3 = М2 + сертификаты КБ, государственные ценные бумаги

Слайд 6

Денежные агрегаты в России

(млрд рублей)

Слайд 8

Выпуск в обращение наличных денег

Слайд 10

Спрос на деньги

Спрос на деньги - желание экономических

структур иметь определенную сумму денег в зависимости от их

цены, которая определяется номинальной процентной ставкой (r).

Модели теории спроса на деньги отражают роль денег в экономике: как средство обращения

как средство увеличения богатства

Два вида спроса на деньги:

Трансакционный (операционный) спрос. Спрос со стороны сделок.

Зависит от величины дохода, номинального ВВП.

Спекулятивный спрос. Спрос со стороны активов.

Зависит от процентной ставки.

Слайд 12

Теории спроса на деньги

Классики. Классики рассматривали только трансакционный

спрос. Теория «нейтральности» денег.

Монетаристы. Монетаристская (количественная) теория денег.

MV = PQ M = kPQ

Кейнсианство. Теория предпочтения ликвидности

Мотивы (причины) спроса:

- трансакционный мотив

- мотив предосторожности

- спекулятивный мотив

Современная теория. Портфельный подход .Учитывает все факторы, определяющие спрос на деньги в наличной и безналичной форме.

Модель Баумоля-Тобина

Слайд 13

Предложение денег

Предложение денег(МS) отражает величину денежной массы, находящейся

в обращении в данный момент времени, как совокупность платежных

средств за пределами банковской системы (агрегат М1).

Предложение денег формируется двумя экономическими структурами:

-Центробанк. Внешние деньги.

-Коммерческие банки. Внутренние деньги.

Предложение денег включает наличные и безналичные деньги. МS = C + D

C – наличность(М0), деньги вне банковской системы

D – депозиты коммерческих банков

Слайд 14

Предложение денег зависит от целей ДКП государства и

может иметь вид:

1.Абсолютно неэластичного предложения – вертикальная линия. При

монетарной политике, направленной на поддержание неизменной денежной массы в обращении. Жесткая ДКП

2.Абсолютно эластичного предложения- горизонтальная линия. При монетарной политике, направленной на поддержание фиксированной нормы процента. Гибкая монетарная политика.

3.Наклонная линия. ДКП допускает колебания и денежной массы, и ставки процента. Промежуточная ДКП.

Слайд 16

Кредитная мультипликация

Коммерческие банки участвуют в предложении денег (кредитной

эмиссии), на основе кредитной мультипликации.

Мультипликатор денежного предложения (кредитный,

банковский)

mб – множитель, который позволяет увеличить массу денег по сравнению с депозитом.

МS = mбD

mб = 1/ rr

rr – норма банковских резервов rr= R/ D

ПРИМЕР

Слайд 17

Денежный мультипликатор

ЦБ воздействует на денежное предложение через

денежную базу (MВ)

MВ = C + R

МS = mД MВ

mД = МS / MВ = C + D / C + R

Коэффициент депонирования денег cr = C / D

mД =( C/ D + D / D)/ (C / D + R/ D) = cr +1/ cr + rr

mД =cr +1/ cr + rr

Слайд 18

Контроль за денежной массой

Контроль ЦБ за денежной

массой осуществляется через:

денежную эмиссию,

формирование банковских резервов и установления нормы

резервирования

кредитную эмиссию, которая зависит от банковского или кредитного мультипликатора

МS = mбD

Денежную базу и денежный мультипликатор

МS = mД MВ

Слайд 19

Равновесие на денежном рынке.

Денежный рынок – рынок, где

в результате взаимодействия спроса и предложения денег формируется цена

на деньги в виде номинальной процентной ставки (r).

На денежном рынке деньги не продаются и не покупаются, а обмениваются на другие ликвидные средства по альтернативной стоимости, измеренной в форме номинальной процентной ставки.

Равновесие – состояние рынка, когда процентная ставка обеспечивает соотношение МS = Мd. Когда количество предлагаемых денежных средств (вне банковской системы) и количество денег, которое хотят иметь на руках население и фирмы (в составе своего портфеля) соответствуют друг другу.

Взаимодействие спроса и предложения устанавливает на денежном рынке равновесную ставку процента.

Слайд 21

Неценовые факторы денежного рынка.

Смещение линии спроса. Зависит от

номинального ВВП.

Смещение линии предложения. Зависит от политики ЦБ.

1.Абсолютно неэластичное

предложенияе – вертикальная линия. При монетарной политике, направленной на поддержание неизменной денежной массы в обращении. Жесткая ДКП

2.Абсолютно эластичное предложение- горизонтальная линия. При монетарной политике, направленной на поддержание фиксированной нормы процента. Гибкая монетарная политика.

3.Наклонная линия. Допускается колебания и денежной массы, и ставки процента. Промежуточная ДКП.

Слайд 22

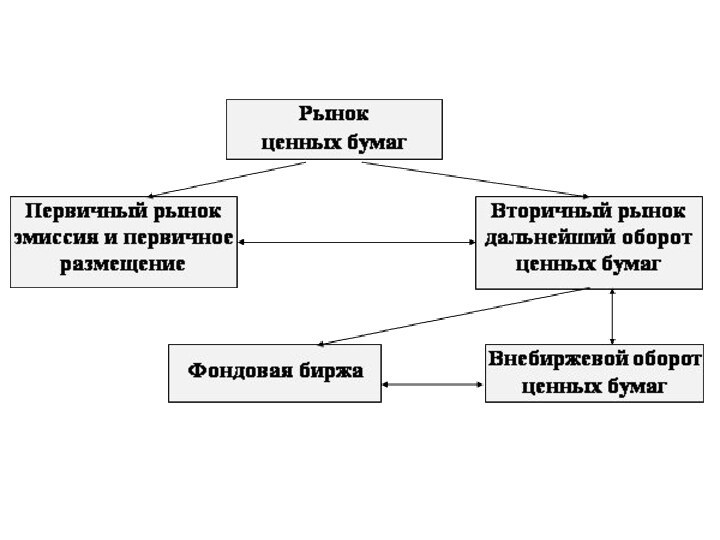

Рынок ценных бумаг

Рынок ценных бумаг – это фондовый

рынок, где сбережения принимают форму портфельных инвестиций, т.е. инвестиций

в ценные бумаги: облигации и акции, казначейские обязательства и др.

Ценная бумага – это финансовый документ, удостоверяющий право владения или отношения займа, предусматривающий выплату дохода в виде % или дивидендов.

Выпуск ценных бумаг – эмиссия.

Функции ценных бумаг:

- регулирующая

-контрольная

-информационная

-связующая сферы экономики

Слайд 23

Характеристика ценных бумаг

1.Ликвидность – способность превращаться в наличные

деньги.

2.Доходность – способность приносить доход.

Акция – дивиденд, облигация

- %.

3.Надежность- вероятность потерь. Облигации более надежны, чем акции.

4.Обращаемость – способность покупаться и продаваться и быть самостоятельным платежным документом.

Курс акции, облигации = Доход (дивиденд,%) / r

Слайд 28

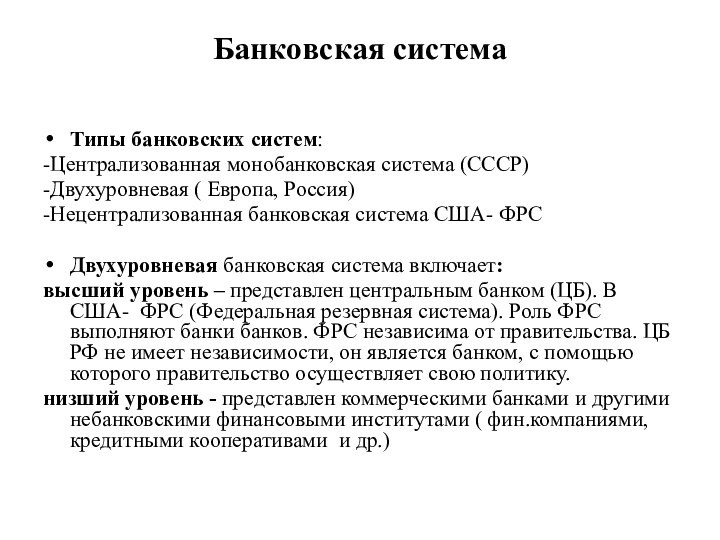

Банковская система

Типы банковских систем:

-Централизованная монобанковская система (СССР)

-Двухуровневая

( Европа, Россия)

-Нецентрализованная банковская система США- ФРС

Двухуровневая банковская система

включает:

высший уровень – представлен центральным банком (ЦБ). В США- ФРС (Федеральная резервная система). Роль ФРС выполняют банки банков. ФРС независима от правительства. ЦБ РФ не имеет независимости, он является банком, с помощью которого правительство осуществляет свою политику.

низший уровень - представлен коммерческими банками и другими небанковскими финансовыми институтами ( фин.компаниями, кредитными кооперативами и др.)

Слайд 31

Функции ЦБ

Эмиссионный центр, выпускающий в обращение национальную валюту

Хранитель

ЗВР (золото - валютного резерва)

Хранит обязательные резервы коммерческих банков

Выступает

в качестве расчетного центра правительства и обеспечивает межбанковские расчеты.

Реализует ДКП государства

Осуществляет надзор за деятельностью кредитно-финансовых учреждений

Слайд 33

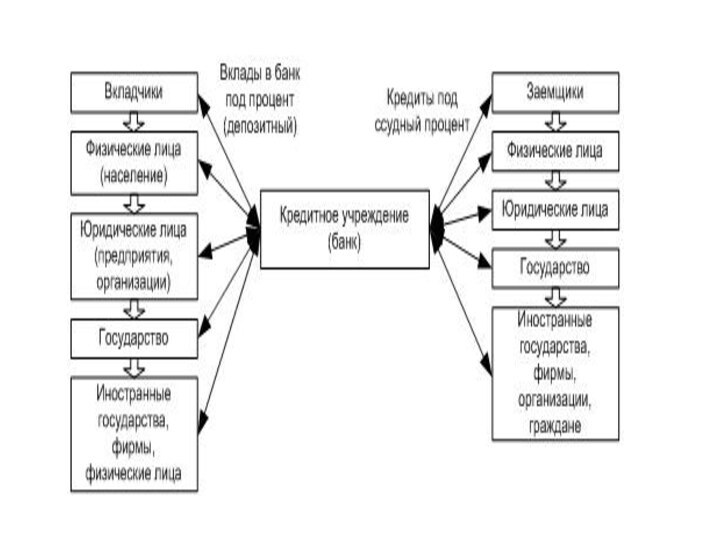

Коммерческие банки

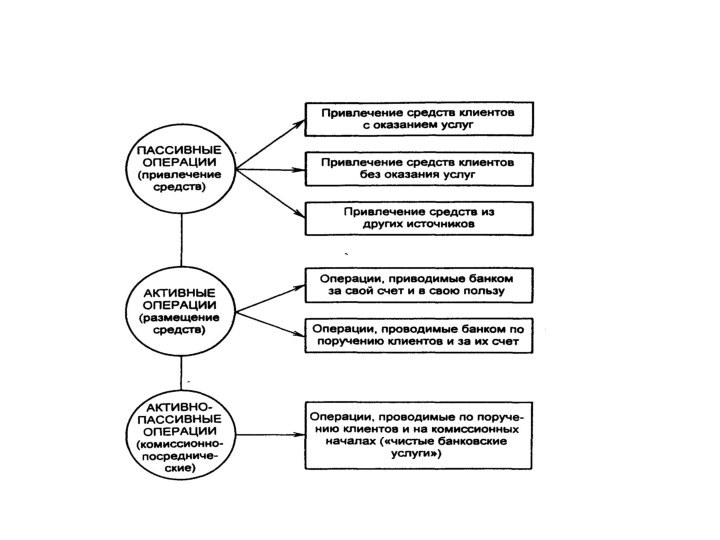

Виды операций коммерческих банков:

Пассивные операции –

привлечение вкладов или депозитов, т.е. операции по мобилизации денежных

средств.

Банковские ресурсы – это пассивы банка.

Ресурсы ком.банка : собственные ресурсы (уставный фонд, капитал), заемные средства ЦБ, других банков, вклады(депозиты) клиентов банка.

Активные операции – размещение активов в кредитном механизме с целью получения дохода и банковской прибыли.

Банковские активы: имущество банка (капитальные активы), денежная наличность, учтенные векселя и другие краткосрочные обязательства, выданные ссуды и инвестиции в ценные бумаги.

Слайд 34

Другие операции (активно-пассивные, комиссионно-посреднические)

-обслуживание сделок и проводка счетов

клиентов банка;

-операции с ценными бумагами ( продажа, покупка, управление);

-операции

с пластиковыми картами;

-консультационные условия;

-хранение ценностей;

-операции с валютой;

-операции по факторнингу ( операции по покупке требований на поставку товара)

Слайд 37

.

Кредит и его формы

Кредит – заем, отношение между

кредитором и заемщиком

Принципы кредитования:

платность;

возвратность;

срочность;

материальная обеспеченность возвратности кредита (залог, ипотека).

Слайд 39

Вид кредита

по основным группам заемщиков: кредиты фирмам, населению,

государству;

по назначению: потребительский, сельскохозяйственный, промышленный, торговый, инвестиционный, бюджетный;

по срокам:

краткосрочный(до 1 года), среднесрочный(1-3,5года) и долгосрочный(более 3,5 лет);

по сфере функционирования: кредит на приобретение оборотного капитала, ссуда на приобретение основного капитала;

по степени обеспеченности возврата: необеспеченные и обеспеченные кредиты;

по способу выдачи: компенсационный и платежный;

по времени погашения: в рассрочку, частями, одновременные, одночастно-погашаемые;

от ограничений по объему задолженности и срокам возврата: лимитированные и нелимитированные.

Слайд 40

Цели и инструменты ДКП (монетарной)

Объектом ДКП является предложение

денег(М1) или денежная масса

Цели ДКП

обеспечение стабильности экономики через стабильность

национальной валюты;

регулирование и стабилизация денежного обращения;

регулирование экономической активности через денежный механизм и его кредитование;

ограничение инфляции.

Слайд 42

Механизм ДКП

Эмиссионная политика

Учетная политика

Резервная политика

Операции на открытых

рынках

Валютная политика

Слайд 44

Механизм стимулирующей политики

Ставка рефинансирования ЦБ понижается, в результате

понижается процентная ставка по кредитам на финансовых рынках.

Понижается норма

обязательных банковских резервов ЦБ. Через банковский (кредитный) мультипликатор увеличивается предложение денег коммерческими банками.

Правительство для увеличения денежной массы выкупает или покупает свои ценные бумаги.

Девальвация нац.денежной единицы.

Слайд 45

Механизм сдерживающей политики

ЦБ повышает ставку рефинансирования, в соответствии

с которой коммерческие банки предлагают более жесткие условия кредитования.

ЦБ

повышает норму обязательных банковских резервов, сокращая предложение денег через банковскую мультипликацию. Банки ограничивают кредитные ресурсы, в результате снижается инвестиционная активность.

Правительство выпускает и продает ценные бумаги. В условиях переходной экономики ЦБ обязывает коммерческие банки переводить свои активы в ценные бумаги правительства. В результате масса денег сокращается.

Ревальвация нац.денежной единицы.

Слайд 46

Операции ЦБ на открытом рынке (цели)

сокращение или

увеличение депозитной базы коммерческих банков;

воздействие на уровень

рыночных процентных ставок;

регулирование курса государственных ценных бумаг;

Слайд 47

Виды российских государственных ценных бумаг

Государственные краткосрочные облигации (ГКО)

Государственные долгосрочные облигации (ГДО)

Золотые сертификаты (ЗС)

Облигации внутреннего

валютного кредита

Гос. облигации (ОФЗ)

Сберегательная бумага для населения (СБН)

Слайд 48

Эффективность ДКП

Сильные стороны (краткосрочный период) :

-

ДКП является гибкой;

- Сравнительно короткий временной лаг;

- ЦБ могут оперативно принимать решения;

- Проведение ЦБ текущих мероприятий не требует продолжительных процедур согласования;

- ЦБ имеет возможность быстро корректировать проводимую политику, не дожидаясь ее окончательных результатов.