- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Аудит выпуска и реализации готовой продукции

Содержание

- 2. ЦЕЛЬ АУДИТА

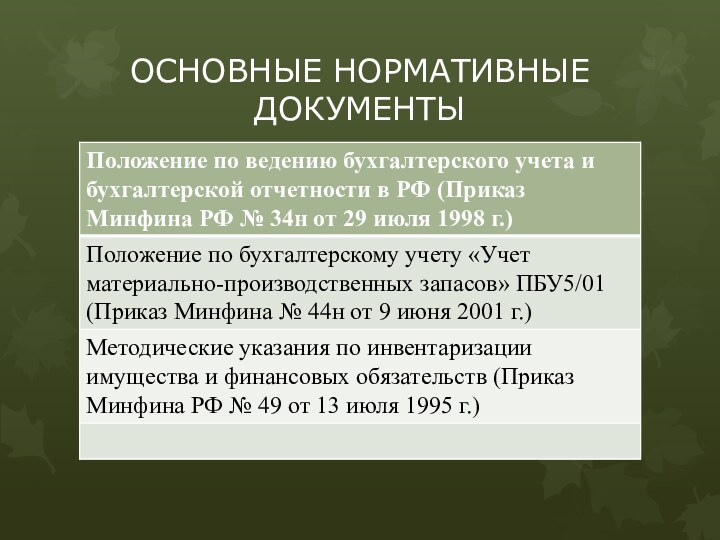

- 3. ОСНОВНЫЕ НОРМАТИВНЫЕ ДОКУМЕНТЫ

- 4. ПЛАН ПРОВЕРКИ

- 5. Проверка соответствия фактической оценки готовой продукции методу оценки, установленному учетной политикой организации

- 6. Проверка соответствия фактической оценки готовой продукции методу оценки, установленному учетной политикой организации

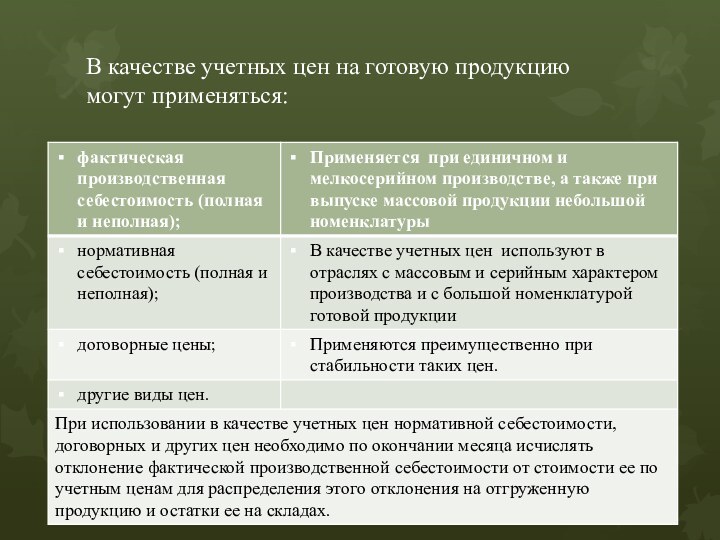

- 7. В качестве учетных цен на готовую продукцию могут применяться:

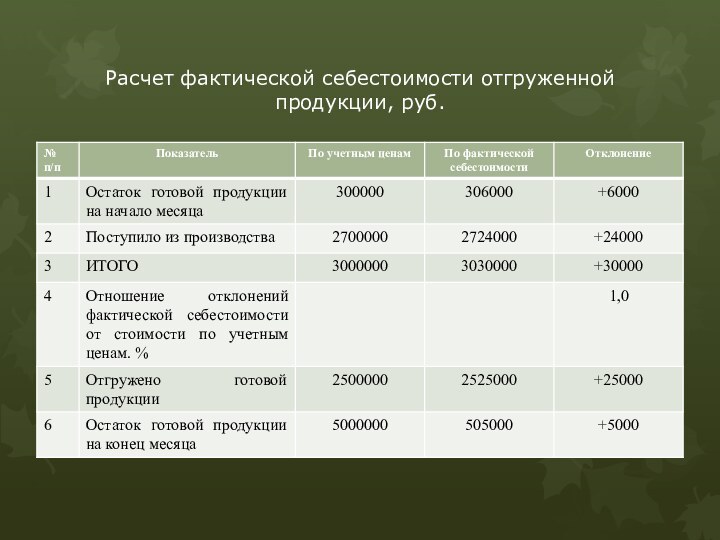

- 8. Расчет фактической себестоимости отгруженной продукции, руб.

- 9. Порядок бухгалтерского учета без использования счета 40

- 10. Порядок бухгалтерского учета с использованием счета 40

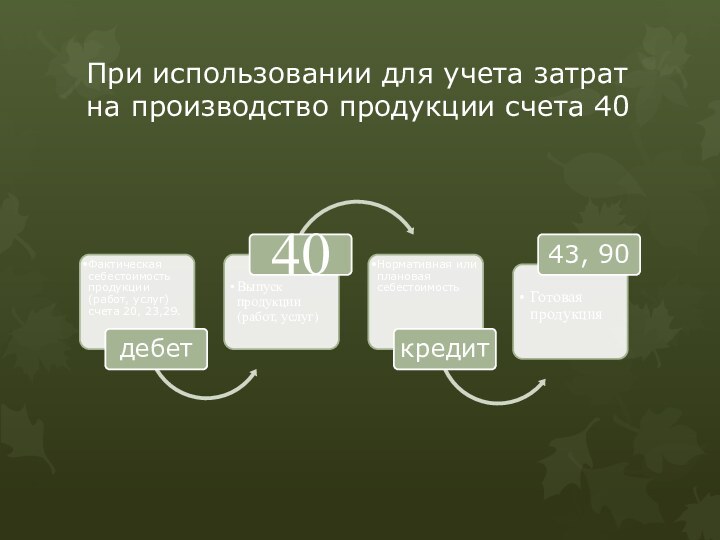

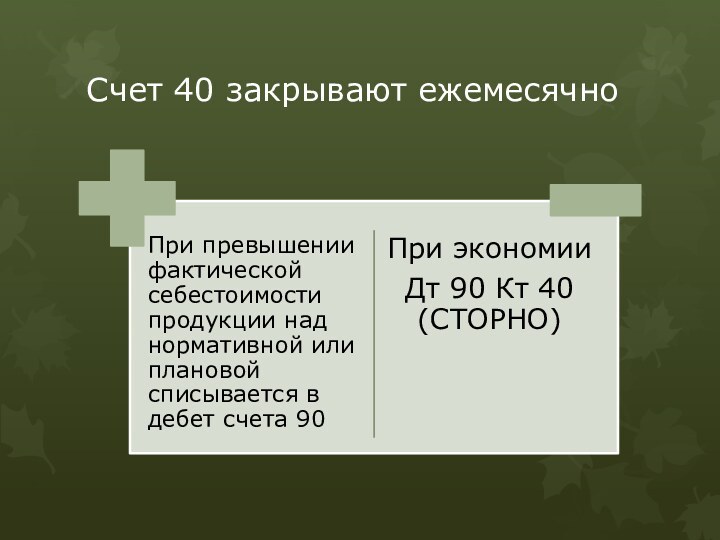

- 11. При использовании для учета затрат на производство продукции счета 40

- 12. Счет 40 закрывают ежемесячно

- 13. При использовании счета 40 отпадает необходимость в составлении расчетов

- 14. Необходимым условием применения счета 40 является:

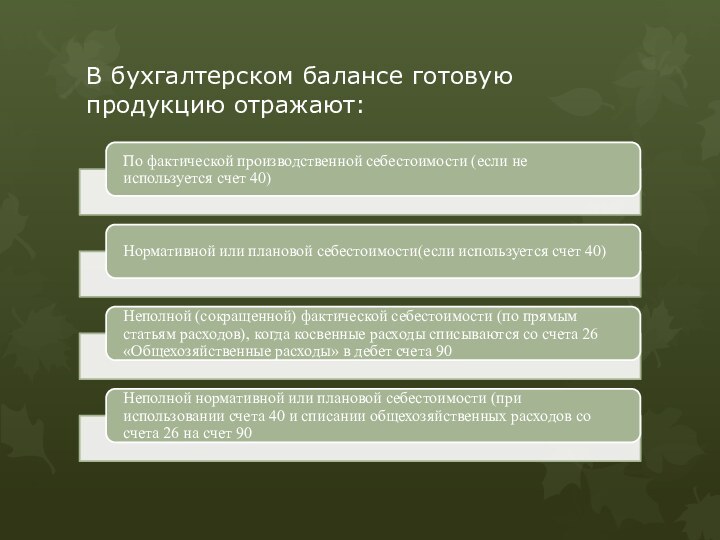

- 15. В бухгалтерском балансе готовую продукцию отражают:

- 16. Проверка соответствия оценки отгруженной продукции методу оценки,

- 17. Если выручка от продажи отгруженной продукции не

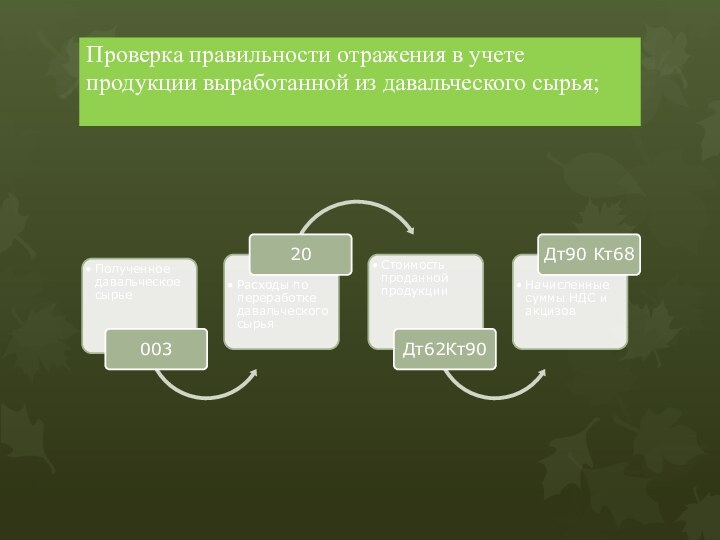

- 18. Проверка правильности отражения в учете продукции выработанной из давальческого сырья;

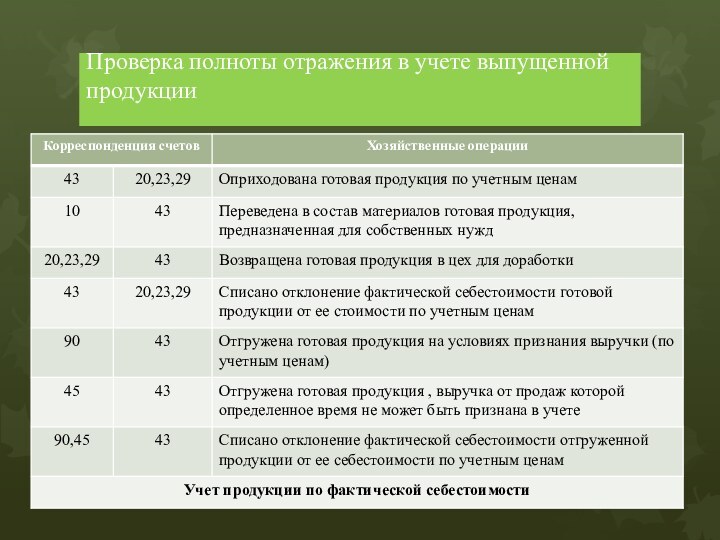

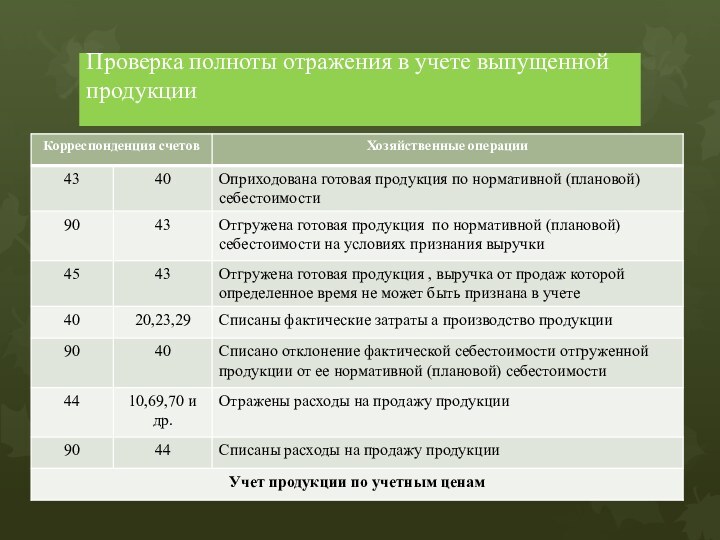

- 19. Проверка полноты отражения в учете выпущенной продукции

- 20. Проверка полноты отражения в учете выпущенной продукции

- 21. Реализация по договору купли-продажи на условиях предоплаты (в рублях и условных единицах)

- 22. В случае, когда поставщик (продавец), получивший сумму

- 23. Договоры в условных единицах Расчеты по договорам

- 25. В налоговом учете также допускается использовать курс,

- 26. В бухгалтерском учете сумму аванса, выраженного в

- 27. Реализация по договору купли-продажи, предусматривающему особые условия

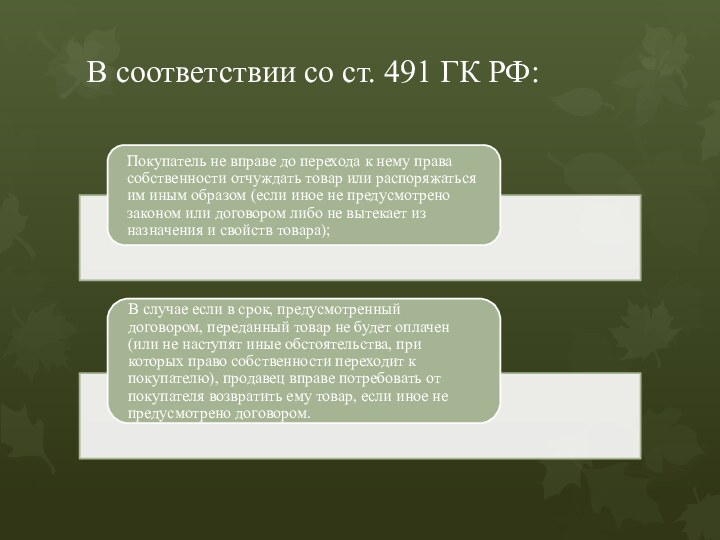

- 28. В соответствии со ст. 491 ГК РФ:

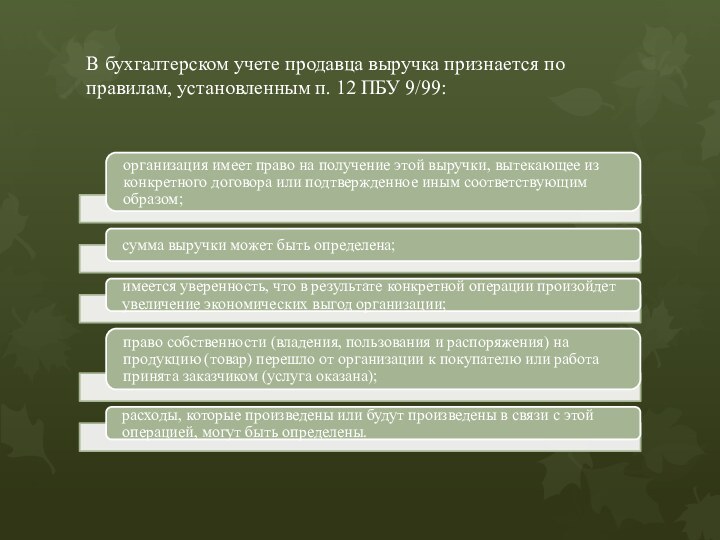

- 29. В бухгалтерском учете продавца выручка признается по правилам, установленным п. 12 ПБУ 9/99:

- 30. Реализация по договору мены Товарообменные операции регулируются

- 31. При реализации товаров (работ, услуг) по товарообменным

- 32. Выручка от реализации товаров (работ, услуг) по

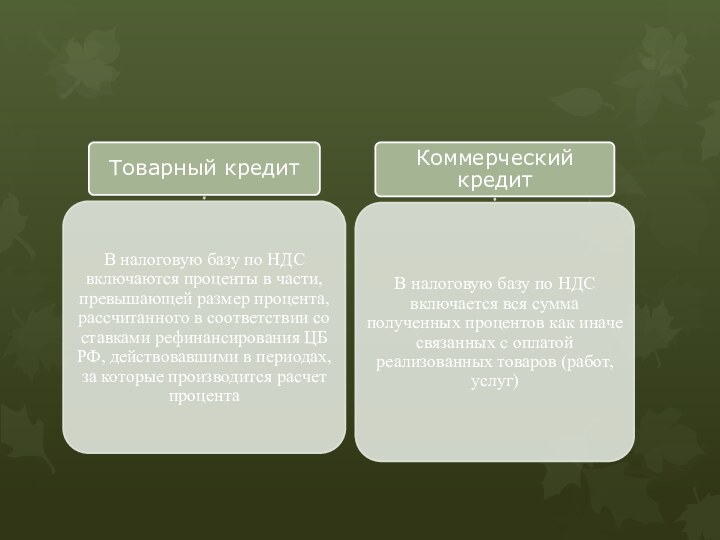

- 33. . Реализация на условиях товарного и коммерческого

- 34. Налоговая база по НДС увеличивается на суммы:

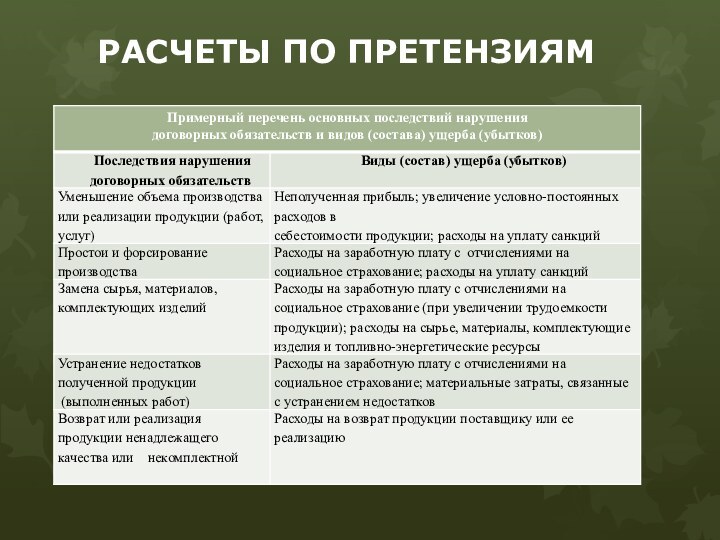

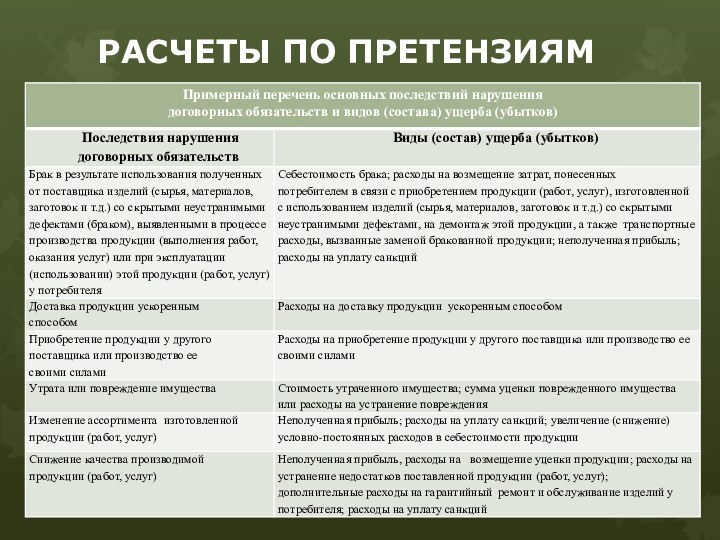

- 37. РАСЧЕТЫ ПО ПРЕТЕНЗИЯМ

- 38. Скачать презентацию

- 39. Похожие презентации

ЦЕЛЬ АУДИТА

Слайд 5 Проверка соответствия фактической оценки готовой продукции методу оценки,

установленному учетной политикой организации

Слайд 6 Проверка соответствия фактической оценки готовой продукции методу оценки,

установленному учетной политикой организации

Слайд 9 Порядок бухгалтерского учета без использования счета 40 «Выпуск

готовой продукции (работ, услуг)

1- стоимость готовой продукции по

учетным ценам;2- отклонения фактической себестоимости готовой продукции от стоимости по учетным ценам

Слайд 10 Порядок бухгалтерского учета с использованием счета 40 «Выпуск

готовой продукции (работ, услуг)

1- стоимость готовой продукции по

учетным ценам;2- отклонения фактической себестоимости готовой продукции от стоимости по учетным ценам

Слайд 16 Проверка соответствия оценки отгруженной продукции методу оценки, установленному

учетной политикой организации

Цена реализации, включая НДС и акцизы

Слайд 17 Если выручка от продажи отгруженной продукции не может

быть признана в бухгалтерском учете

Цена реализации, включая НДС и

акцизы отражается по кредиту 90 и дебету 62Слайд 22 В случае, когда поставщик (продавец), получивший сумму предварительной

оплаты, не исполняет обязанность передать товар в установленный срок,

покупатель вправе потребовать:- передачи оплаченного товара или возврата суммы предварительной оплаты товара, не переданного продавцом;

- уплаты процентов в соответствии со ст. 395 ГК РФ <1>. Проценты исчисляются со дня, когда по договору передача товара должна была быть произведена, до дня передачи товара покупателю или возврата ему предварительно уплаченной им суммы. Договором может быть предусмотрена обязанность продавца уплачивать проценты на сумму предварительной оплаты со дня получения этой суммы от покупателя.

Слайд 23

Договоры в условных единицах

Расчеты по договорам в условных

единицах на территории России производятся в рублях. Это предусмотрено

ГК РФ. Вопрос заключается в том, какой курс применять для пересчета обязательства, выраженного в условных единицах, в рубли.Нормы гражданского законодательства, а также ПБУ 3/2006 "Учет активов и обязательств, стоимость которых выражена в иностранной валюте", утв. Приказом Минфина России от 27.11.2006 N 154н, предоставляют возможность выбора (п. 2 ст. 317 ГК РФ; п. 5 ПБУ 3/2006):

Слайд 25 В налоговом учете также допускается использовать курс, установленный

по соглашению сторон (п. 11.1 ст. 250, пп. 5.1

п. 1 ст. 265НК РФ).Слайд 26 В бухгалтерском учете сумму аванса, выраженного в условных

единицах или иностранной валюте, пересчитывают в рубли на дату

его получения.Доходы организации при условии получения аванса, задатка, предварительной оплаты признаются в бухгалтерском учете этой организации в рублях по курсу, действовавшему на дату пересчета в рубли средств полученного аванса, задатка, предварительной оплаты (в части, приходящейся на аванс, задаток, предварительную оплату) (п. 9 ПБУ 3/2006).

Слайд 27

Реализация по договору купли-продажи,

предусматривающему особые условия перехода

права собственности

При

заключении договора контрагенты могут предусмотреть особое условие перехода права

собственности на товары (работы, услуги) от продавца к покупателю.Чаще всего на практике таким условием является оплата покупателем полученного товара.

другие варианты: например, договор может содержать условие о переходе права собственности на товар к покупателю в момент достижения грузом определенного пункта следования или в момент пересечения границы Российской Федерации

Слайд 29 В бухгалтерском учете продавца выручка признается по правилам,

установленным п. 12 ПБУ 9/99:

Слайд 30

Реализация по договору мены

Товарообменные операции регулируются гл. 31

"Мена" ГК РФ.

К договору мены применяются правила о купле-продаже,

установленные в гл. 30 ГК РФ, если это не противоречит правилам гл. 31 Кодекса и существу мены.Согласно ст. 567 ГК РФ по договору мены каждая из сторон обязуется передать в собственность другой стороне один товар в обмен на другой. При этом каждая из них признается продавцом товара, который она обязуется передать, и покупателем товара, который она обязуется принять в обмен.

Слайд 31 При реализации товаров (работ, услуг) по товарообменным (бартерным)

операциям налоговая база по НДС определяется как стоимость указанных

товаров (работ, услуг), исчисленная исходя из цен, определяемых в порядке, аналогичном предусмотренному ст. 105.3 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога (п. 2 ст. 154 НК РФ).При поступлении имущества, полученного в ходе товарообменных операций, налогоплательщики-покупатели имеют право принять к вычету "входной" НДС. При этом должны выполняться условия п. 1 ст. 171 и п. 2 ст. 172 НК РФ.

Слайд 32 Выручка от реализации товаров (работ, услуг) по товарообменным

операциям определяется в соответствии со ст. 249 НК РФ.

При этом следует помнить: согласно п. 1 ст. 105.3 НК РФ доходы (прибыль, выручка), получаемые невзаимозависимыми сторонами сделки, являются рыночными.

Слайд 33

. Реализация на условиях товарного

и коммерческого кредита

Согласно п.

1 ст. 823 ГК РФ коммерческим кредитом признаются гражданско-правовые

отношения между продавцом и покупателем, основанные на передаче одним лицом другому в собственность денежных сумм или других вещей, определяемых родовыми признаками, на условиях предоставления кредита в виде:- аванса, предварительной оплаты;

- отсрочки платежа;

- рассрочки платежа.