Слайд 2

Электронная платёжная система (ЭПС) (Платёжная система Интернета) —

система расчётов между финансовыми организациями (коммерческими банками, небанковскими кредитными

организациями, инвестиционными организациями), бизнес-организациями и интернет-пользователями при покупке-продаже товаров и за оказание различных услуг через интернет.

ЭПС являются разновидностью традиционных платёжных систем и по схеме оплаты делятся на:

дебетовые (работающие с электронными чеками и цифровой наличностью);

кредитные (работающие с кредитными карточками).

Функционирование ЭПС является необходимым условием обращения электронных денег.

Слайд 3

Электронные деньги - это денежные обязательства эмитента в

электронном виде, которые находятся на электронном носителе в распоряжении

пользователя.

соответствуют следующим трем критериям:

Фиксируются и хранятся на электронном носителе;

Выпускаются эмитентом при получении от иных лиц денежных средств в объёме не меньшем, чем эмитированная денежная стоимость;

Принимаются, как средство платежа другими (помимо эмитента) организациями.

Слайд 4

ФЗ «О национальной платежной системе» от 27 июня

2011 г. N 161-ФЗ дает следующее определение электронных денежных

средств:

« это денежные средства, которые предварительно предоставлены одним лицом (лицом, предоставившим денежные средства) другому лицу, учитывающему информацию о размере предоставленных денежных средств без открытия банковского счета (обязанному лицу), для исполнения денежных обязательств лица, предоставившего денежные средства, перед третьими лицами и в отношении которых лицо, предоставившее денежные средства, имеет право передавать распоряжения исключительно с использованием электронных средств платежа»

Слайд 5

Схематично и упрощенно процесс создания (эмиссии) ЭД можно

представить следующим образом:

Совокупность клиентов-участников электронной платежной системы

Клиент участник электронной

платежной системы

Электронная платежная система

Перечисление денег (наличных или безналичных) в систему электронных платежей

Выпуск в обращение электронных средств платежа в среду пользователей системы электронных платежей

Слайд 6

Т.о процесс эмиссии электронных денег, как правило, осуществляется

после эмиссии традиционных денег. В этом смысле эмиссия электронных

денег вторична, по-другому, производна от эмиссии наличных и безналичных денег, которые в первозданном виде не являлись электронными деньгами.

В России эмитентами электронных денег могут быть только кредитные организации - банки или НКО, имеющие лицензии на осуществление деятельности в качестве оператора электронных денег и денежных переводов без открытия банковского счета.

Слайд 7

Разновидности электронных денег:

Слайд 8

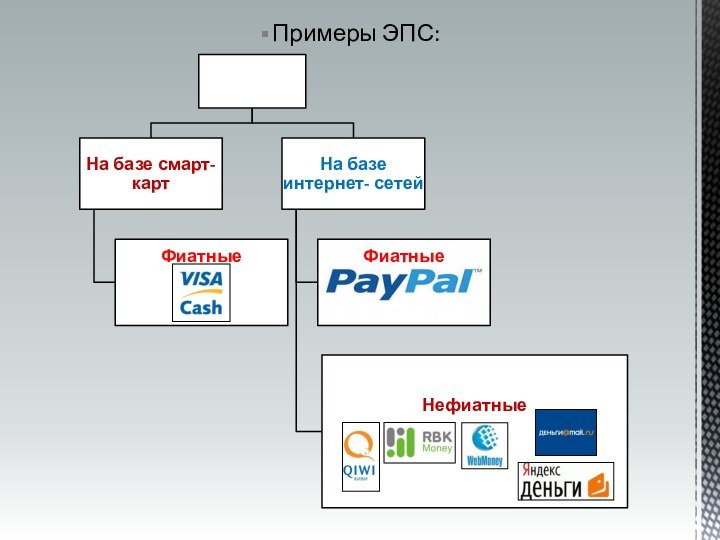

Электронные деньги разделяют на два типа: на базе

смарт-карт (представляют собой пластиковые карты со встроенной микросхемой) и

на базе интернет-сетей.

Анонимные системы – системы, в которых разрешается проводить операции без идентификации пользователя.

Персонализированные системы – это системы, требующие обязательной идентификации пользователя.

Слайд 9

Электронные фиатные деньги обязательно выражены в одной из

государственных валют и являются разновидностью денежных единиц платежной системы

одного из государств. Государство законами обязывает всех граждан принимать к оплате фиатные деньги. Соответственно, эмиссия, обращение и погашение электронных фиатных денег происходит по правилам национальных законодательств, центробанков или других государственных регуляторов.

Слайд 10

Электронные нефиатные деньги — являются электронными единицами стоимости

негосударственных платежных систем. Соответственно, эмиссия, обращение и погашение (обмен

на фиатные деньги) электронных нефиатных денег, происходят по правилам негосударственных платежных систем. Степень контроля и регулирования государственными органами таких платежных систем в разных странах сильно отличаются. Часто негосударственные платежные системы привязывают свои электронные нефиатные деньги к курсам мировых валют, однако государства никак не обеспечивают надежность и реальную ценность таких стоимостных единиц.

Слайд 11

Ошибочно относить к электронным деньгам современные средства доступа

к банковскому счету (традиционные банковские платежные карты и интернет-банкинг).

В системах электронных платежей банковские счета используются только при вводе и выводе денег из системы. При этом используется консолидированный банковский счет эмитента электронных денег, а не карточные или текущие счета пользователей.

При эмиссии электронных денег традиционные деньги зачисляются на консолидированный банковский счет эмитента. При предъявлении электронных денег для погашения традиционные деньги списываются с консолидированного банковского счета эмитента.

Слайд 12

Также электронными деньгами не являются предоплаченные одноцелевые карты

(подарочная карта, топливная карта, транспортная карта, телефонная карта и

т. д.), поскольку использование такого платёжного инструмента не означает осуществления нового платежа. Реальный платёж осуществляется в момент покупки или пополнения такой карты. Её использование не порождает новых денежных потоков и является простым обменом информации о потребленных товарах или услугах.

Слайд 14

Электронные деньги особенно полезны и удобны при осуществлении

массовых платежей небольших сумм. Например, при платежах в транспорте,

кинотеатрах, клубах, оплате коммунальных услуг, оплате различных штрафов, расчетах в интернете и т. д.

Электронные деньги имеют следующие преимущества перед наличными деньгами:

превосходная делимость и объединяемость — при проведении платежа не возникает необходимость в сдаче;

высокая портативность — величина суммы не связана с габаритными или весовыми размерами денег, как в случае с наличными деньгами;

очень низкая себестоимость эмиссии;

Слайд 15

не нужно физически пересчитывать деньги, эта функция переносится

на инструмент хранения или платежный инструмент;

проще, чем в случае

с наличными деньгами, организовать физическую охрану электронных денег;

момент платежа фиксируется электронными системами, воздействие человеческого фактора снижается;

при платеже через фискализированное эквайринговое устройство торговцу невозможно укрыть средства от налогообложения;

идеальная сохраняемость — электронные деньги не теряют своих качеств с течением времени;

идеальная качественная однородность — отдельные экземпляры электронных денег не обладают уникальными свойствами (как, например, царапины на монетах);

Слайд 16

Недостатки электронных денег:

отсутствие устоявшегося правового регулирования, — многие

государства ещё не определились в своем однозначном отношении к

электронным деньгам;

несмотря на отличную портативность, электронные деньги нуждаются в специальных инструментах хранения и обращения;

как и в случае наличных денег, при физическом уничтожении носителя электронных денег, восстановить денежную стоимость владельцу невозможно;

отсутствие узнаваемости — без специальных электронных устройств нельзя легко и быстро определить владельца, сумму и т. д.;

Слайд 17

средства криптографической защиты, которыми защищаются системы электронных денег,

ещё не имеют длительной истории успешной эксплуатации;

теоретически, заинтересованные лица

могут пытаться отслеживать персональные данные плательщиков и обращение электронных денег вне банковской системы;

безопасность (защищенность от хищения, подделки, изменения номинала и т. п.) — не подтверждена широким обращением и беспроблемной историей;

теоретически возможны хищения электронных денег, посредством инновационных методов, используя недостаточную зрелость технологий защиты.

Слайд 18

Основные платежные системы, созданные и ведущие дела в

России – это система WebMoney Transfer и Яндекс.Деньги. С

их помощью можно совершить покупку практически в любом интернет-магазине.

Стоит учитывать, что система Вебмани старше своего основного конкурента и имеет, в связи с этим более высокую популярность. Есть нарекания и на дизайн и удобство программы-кошелька Яндекс.Денег.

Впрочем, поддержка крупного информационного портала значит многое, и у Яндекс.Денег, без сомнения, впереди блестящее будущее.

Олег Колямкин «Электронные платежные системы Росси»

Слайд 19

Система Яндекс.Деньги была построена по технологии PayCash и

запущена 24 июля 2002 года. Изначально это был совместный

продукт, но 30 марта 2007 Яндекс выкупил долю партнера и стал 100 % владельцем платежной системы.

14 ноября 2002 года система Яндекс.Деньги получила первое в истории России специализированное банковское свидетельство для системы Интернет-платежей.

31 марта 2008 года Яндекс.Деньги совершила революционный прорыв – ввела новый способ пополнения кошелька и, что наиболее важно, вывода денежных средств - через банковскую карту. Первым банком, присоединившимся к проекту, стал Русский Банк Развития.

Слайд 20

«Плюсами» системы электронных платежей Яндекс.Деньги являются:

простота регистрации

в системе

удобный и интуитивно понятный веб-интерфейс

возможность работы только через

веб-интерфейс или использовать Интернет.кошелек с любого компьютера, предварительно записав его на переносное устройство хранения информации

простота авторизации и минимум дополнительных действий в системе при отправке платежа (авторизация на Яндексе + платежный пароль)

интеграция в систему практически всех Интернет-магазинов, возможность оплаты широкого спектра услуг

двусторонние отношения между системой и пользователем при обозначенном использовании виртуального счета для личных целей физлица, что практически исключает риск мошеннических действий со стороны других пользователей системы

возможность пополнения счета банковским переводом от любого физлица

Слайд 21

«Минусами» системы Яндекс.Деньги можно считать:

сложности при

заполнении документов для банковского перевода денег на виртуальный счет

сравнительно высокая комиссия за вывод средств из системы

запрещение использования системы для предпринимательской деятельности

моновалютность

ориентированность на РФ и резидентов РФ

Слайд 22

20 ноября 1998 года – день осуществления первой

транзакции следует считать днем начала истории WebMoney.

Владелец и администратор

платежной системы WebMoney Transfer – компания WM Transfer Ltd. Разработчиком программного обеспечения системы, также осуществляющим ее техническую поддержку по сей день является ЗАО «Вычислительные Силы».

Таким образом, идея создания новой платежной системы зародилась в России и именно здесь эта идея была реализована.

Слайд 23

Плюсами системы можно назвать:

чрезвычайно высокий уровень безопасности

в системе

систему арбитража

мультивалютность

интернациональность (возможность обращение к системе, вывода и

ввода средств практически из любой страны мира)

Минусами системы являются:

высокие требования к настройкам безопасности

сложность системы восстановления доступа

интерфейс системы требует адаптации

Слайд 24

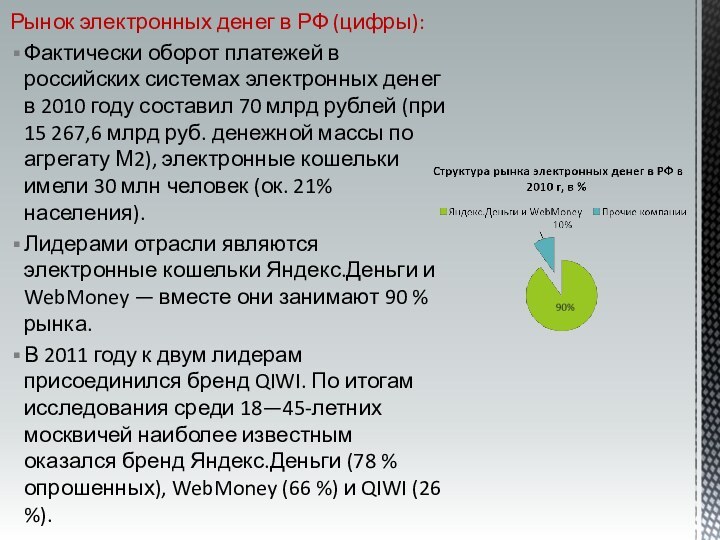

Рынок электронных денег в РФ (цифры):

Фактически оборот платежей

в российских системах электронных денег в 2010 году составил

70 млрд рублей (при 15 267,6 млрд руб. денежной массы по агрегату М2), электронные кошельки имели 30 млн человек (ок. 21% населения).

Лидерами отрасли являются электронные кошельки Яндекс.Деньги и WebMoney — вместе они занимают 90 % рынка.

В 2011 году к двум лидерам присоединился бренд QIWI. По итогам исследования среди 18—45-летних москвичей наиболее известным оказался бренд Яндекс.Деньги (78 % опрошенных), WebMoney (66 %) и QIWI (26 %).