Слайд 2

Объективная предпосылка появления денежной системы – высокий уровень

развития товарно-денежных отношений.

Субъективная предпосылка – необходимость определения в законодательном

порядке законных платежных средств, регламентация их обращения.

Денежная система – совокупность денежных отношений, форм, методов и принципов организации денежного обращения в стране или в едином экономическом пространстве (функциональный аспект).

Денежная система – совокупность институтов, создающих и регулирующих экономические и правовые основы эмиссии денег, способы их обращения, аккумулирования, распределения и перераспределения (институциональный аспект).

Слайд 3

Функции денежной системы :

эмиссионная – определение видов и

форм законных платежных средств, способов их обеспечения, порядка эмиссии;

регулирующая

– регулирование денежной массы в обращении, ее структуры, соответствия потребностям экономики;

контрольная – контроль за соблюдением основ организации денежного обращения.

Слайд 4

На денежную систему оказываю влияние следующие факторы:

Уровень развития

товарно-денежных отношений.

Тип развития экономики, общественно-экономический строй.

Наличие и уровень развития

законодательной базы, регулирующей денежно-кредитные отношения.

Состояние экономики.

Денежно-кредитная политика государства.

Форс-мажорные обстоятельства.

Слайд 5

Элементы денежной системы :

название денежной единицы как единицы

денежного счета, необходимого для выражения цены товара ;

масштаб цен;

виды денег и денежных знаков, находящихся в обращении и являющихся законным платежным средством;

порядок эмиссии и характер обеспечения денежных знаков, выпущенных в обращение;

методы регулирования денежного обращения;

организация денежного оборота в стране.

Слайд 6

Эмиссия – такай выпуск денег в оборот, который

приводит к общему увеличению денежной массы в обращении.

Эмиссия

может быть наличной и безналичной.

Слайд 7

Принципы эмиссии:

- принцип наминала;

- принцип необязательности установления официального

соотношения между рублем и золотом (или другими драгоценными металлами);

-

принцип монополии и уникальности (эмиссия наличных денег, организация их обращения и изъятия на территории РФ осуществляется исключительно Банком России);

Слайд 8

принцип безусловной обязательности (рубль –единственное законное платежное средство

на территории РФ);

- Принцип неограниченной обмениваемости (по суммам, объектам

обмена);

- правовое регулирование.

Слайд 9

Типы денежных систем :

Система металлического обращения.

Система обращения денежных

знаков.

Слайд 10

Металлическое денежное обращение – биметаллизм и монометаллизм

Биметаллизм –

денежная система, при которой государство законодательно закрепляет роль всеобщего

эквивалента за двумя благородными металлами (обычно золотом и серебром).

Монометаллизм - денежная система, при которой один денежный металл(золото и серебро) служит всеобщим эквивалентом и одновременно в обращении присутствуют другие знаки стоимости (банкноты, казначейские билеты, разменная монета), разменные на этот денежный металл.

Слайд 11

Три разновидности биметаллизма

Система «параллельной» валюты;

Система «двойной» валюты;

- Система

«хромающей» валюты.

Слайд 12

Система «параллельной» валюты означает, что соотношение между золотыми

и серебреными монетами устанавливается стихийно.

Слайд 13

Система «двойной» валюты предполагает, что соотношение между золотыми

и серебреными монетами устанавливается государством.

Слайд 14

Система «хромающей» валюты.

Золото и серебро являются законными платежными

средствами. Однако золото имеет более свободное обращение.

Чеканка серебряных

монет производится в закрытом порядке.

Чеканка золотых монет – свободно.

Слайд 15

Монометаллизм- золотой и серебряный

Золотой монометаллизм имеет три разновидности

(стандарты):

золотомонетный;

золотослитковый;

- золотодевизный.

Слайд 16

Золотомонетный стандарт:

исчисление цен товаров осуществляется в золоте;

во внутреннем

обращении страны находятся полноценные золотые монеты;

золото выполняет все функции

денег;

свободная чеканка золотых монет для частных лиц с фиксированным содержанием золота;

находящиеся в обращении денежные знаки свободно и неограниченно размениваются на золотые монеты по нарицательной стоимости;

свободный ввоз и вывоз золота;

- функционирование свободных рынков золота.

Слайд 17

Золотослитковый стандарт:

отсутствие в обращении золотых монет:

свободная чеканка монет

не производится;

- обмен знаков стоимости (банкнот и др.) осуществляется

только на золотые слитки определенного веса.

Слайд 18

Золотодевизный стандарт:

отсутствие в обращении золотых монет;

- не производится

свободная чеканка золотых монет;

обмен неполноценных денег на золото осуществляется

только посредством предварительного обмена на валюту стран с золотослитковым стандартом;

обмен кредитных (неполноценных) денег на иностранную валюту (девизы).

Слайд 19

Система обращения денежных знаков (кредитных денег)

вытеснение золота из

внутреннего и внешнего оборота;

наличие резервных запасов золота;

золото выполняет функцию

средств накопления;

- выпуск в обращении наличных и безналичных денег на основе кредитных операций банков;

развитие безналичного денежного оборота, сокращение наличного денежного оборота;

государственное регулирование денежного обращения.

Слайд 20

Денежный оборот

Денежный оборот - процесс кругооборота денег в

наличной и безналичной формах, выполняющих функции средства обращения и

средства платежа

Слайд 21

Платежный оборот

Платежный оборот (в узком смысле) – движение

денег в качестве средства платежа.

Платежный оборот (в широком смысле)

– движение денег и инструментов денежного рынка выполняющие функции средства платежа.

Слайд 22

Инструменты денежного рынка

Инструмент денежного рынка – облигации, депозитные

и сберегательные сертификаты, векселя, банковские акцепты.

Слайд 23

Денежные обороты

Денежные обороты

Налично-денежные обращения

Безналичный оборот

Деньги, как средства платежа

Деньги,

как средства обращения

Деньги, как средства платежа

Слайд 24

Платежные оборот

Платежные оборот

(в широком смысле)

Платежные оборот

(в узком смысле)

Инструменты

денежного рынка

Налично-денежное обращение

Безналичный оборот

Деньги, как средство платежа

Деньги, как средство

платежа

Слайд 25

Совокупный платежный оборот

Совокупный платежный оборот – совокупность всех

денежных потоков.

Совокупный платежный оборот – процесс движения денег в

наличной и безналичной формах и инструментов денежного рынка, выполняющих функции средства обращения и средства платежа и обслуживающих экономические отношения между субъектами хозяйственной деятельности.

Слайд 26

Совокупный платежный оборот

Совокупный платежный оборот

Денежный оборот

Платежный оборот (в

широком смысле)

Налично-денежный оборот

Безналичный оборот

Функции средства обращения

Функции средства платежа

Функции средства

платежа

Платежный оборот (в узком смысле)

Инструменты денежного рынка

Слайд 27

Содержание совокупного платежного оборота

Централизация совокупного платежного оборота

Наличие единого

эмиссионного центра и для наличного, и для безналичного денежного

обращения

Строгое законодательное разграничение денежного оборота на безналичное и налично-денежное обращение

Нормативные акты жестко регламентируют проведение платежей в наличной и безналичной форме

Самостоятельность безналичного оборота и налично-денежного обращения

Планирование совокупного платежного оборота – часть директивного планирования

Планово-распределительная модель экономики

Децентрализация совокупного платежного оборота. Наличие двух эмиссионных центров: эмиссия безналичных денег осуществляют кредитные организации и частично ЦБ; эмиссию наличных денег - ЦБ.

Отсутствие законодательного разграничения совокупного платежного оборота на безналичный оборот и налично-денежного обращение.

Свобода выбора платежа в наличных или безналичных денежных знаков.

Тесная взаимосвязь наличного и безналичного денежного обращения.

Совокупный платежный оборот – объект прогнозного планирования.

Рыночная модель экономики

Слайд 28

Расчеты

Расчеты – система организации и регулирования платежей по

денежным требованиям и обязательствам

Расчеты делятся на наличные и безналичные

Слайд 29

Безналичные обращения

Безналичные обращения – движения стоимости без участия

наличных денег.

Безналичный денежный оборот – часть совокупного денежного оборота

с использованием безналичных расчетов.

Слайд 30

Безналичные расчеты классифицируются по следующим признакам:

По субъектам (банки,

юридические лица и т.д.);

По способам, формам проведения расчетов;

Территориально-международные, иногородние,

одногородние);

- По характеру экономического содержания (товарные, нетоварные и т.д.)

Слайд 31

Принципы проведения безналичных расчетов:

Правовой режим;

Осуществление расчетов с использованием

банковых счетов;

Поддержание ликвидности на уровне, обеспечивающем бесперебойное осуществление платежей;

Наличие

акцепта (согласия) плательщика на платеж за исключением случаев безусловного списания средств со счета;

срочность;

Контроль за правильностью расчетов;

- Имущественная ответственность за несоблюдение договорных условий.

Слайд 32

Безналичные расчеты производятся между

Юридическими лицами различных форм собственности,

имеющими счета в кредитных учреждениях;

Юридическими лицами и кредитными организациями;

Юридическими

лицами и государственными организациями;

- Физическими лицами и государственными организациями (налоги, получение денег из бюджета).

Слайд 33

Формы безналичных расчетов:

Расчеты платежными поручениями;

- Аккредитивы;

Расчет чеками;

Инкассовая;

- Расчеты

платежными требованиями -

поручениями;

- Зачет взаимных требований.

Слайд 34

Выбор формы безналичных расчетов определяется

Характером хозяйственных связей между

участниками сделки;

Особенностью товара, условия его приемки;

Местонахождением сторон сделки;

Способом транспортировки

товара;

- Финансовым положением деловых партнеров.

Слайд 35

Платежное поручение

Платежное поручение – распоряжение владельца счета (плательщика)

обслуживающему его банку, оформленное расчетным документом, перевести определенную сумму

на счет получателя средств.

Слайд 36

Оплата товара производится после его получения покупателем (последующая)

Слайд 37

Поставка товара (оказание услуг);

2. Передача платежного поручения в

банке;

3. Списание средств со счета покупателя;

4. Перевод средств в

банк поставщика за счет поставщика;

5. Зачисление средств на счет получателя;

6. Сообщение поставщику о зачислении средств на его счет.

Слайд 38

Схема расчета платежными поручениями при оплате товара:

Слайд 39

Заключение договора о поставке товаров (оказании услуг) с

предварительной оплатой;

2. Передача платежного поручения в банк;

3. Списание средств

со счета покупателя;

4. Перевод средств в банк поставщика на счет получателя;

5. Зачисление средств на счет получателя;

6. Сообщение поставщику о зачислении средств на его банковский счет;

7. Поставка товара (оказание услуг).

Слайд 40

Аккредитив

Аккредитив – условное денежное обязательство, принимаемое банком –

элементом по поручению плательщика, произвести платеж в пользу получателя

средств по предъявлении последних документов, соответствующих условиям аккредитива или предоставить полномочия исполняющему банку произвести такие платежи.

Слайд 41

Покрытый (депонированный) аккредитив

Банк – эмитент перечисляет сумму аккредитива

(покрытия) в распоряжении исполняющего банка на весь срок действия

этого аккредитива. Перечисление средств производится за счет плательщика.

Слайд 42

Непокрытый (гарантированный) аккредитив

Банк – эмитент предоставляет исполняющему банку

право списывать средства со своего корреспондентского счета в пределах

суммы аккредитива.

Слайд 43

Отзывный аккредитив

Отзывный аккредитив – может быть изменен или

закрыт банком – эмитентом на основании письменного распоряжения плательщика

без согласия с получателем средств.

Слайд 44

Безотзывный аккредитив

Безотзывный аккредитив может быть закрыт или изменены

его условия только по согласования с получателем средств.

Слайд 45

Правила проведения аккредитивной формы расчетов:

Продукция оплачивается после отгрузки;

Оплата

производится с согласия плательщика;

Плательщик имеет право отказаться от платежей

при нарушении условий контракта или условий аккредитива;

- Аккредитив открывается за счет средств покупателя.

Слайд 46

Чек – ценная бумага, содержащая ничем не обусловленное

распоряжение чекодателя банку о выплате указанной в нем суммы

чекодержателя.

Чекодатель – юридическое лицо, имеющее денежные средства в банке (владелец счета).

Чекодержатель - юридическое лицо, в пользу которого выдан чек (получатель средств.

Слайд 47

Именной чек – документ, выписанный на определенное лицо

(получателя средств).

Предъявительский чек – документ, выписанный на предъявителя, передача

которого осуществляется простым вручением.

Ордерный чек - документ, который выписывается на определенное лицо, с необязательной оговоркой или его приказу. Может быть передан другому лицу посредством индоссамента (передаточный надписи).

Слайд 48

Чековая форма расчетов может использоваться в случаях, когда

плательщик не хочет совершать платеж до получения товара, а

поставщик – передавать товар до совершения платежа;

Или

Когда поставщик заранее не известен.

Слайд 49

Аваль – поручительство за оплату чека, закрепленное гарантийной

надписью.

Индоссамент – передаточная надпись на оборотной стороне чека или

присоединенном листе.

Инкассо – банковская операция, посредством которой банк по поручению и за счет клиента на основе расчетных документов осуществляет действия по получению платежа и акцента платежа.

Слайд 50

Платежное требование – расчетный документ, содержащий требование кредиторов

(получателя средств) по основному договору к должнику (плательщику) об

уплате определенной денежной суммы через банк. Может быть двух видов: с предварительной акцептом и без акцепта плательщика.

Акцепт – согласие на платеж.

Отрицательный акцепт предусматривает письменное уведомление банка только в случае отказа от уплаты.

Слайд 51

Предварительный акцепт предполагает получение согласия плательщика на оплату

до списания денег с его счета.

Последующий акцепт означает

немедленную оплату расчетных документов по мере их поступлений в банк, но сохранение за плательщиком права последующего отказа от акцепта в течении трех дней.

Полный отказ от акцепта возможен в случае несоответствия товара (услуги) условиям договора.

Частичный отказ используется, если наблюдается нарушение отдельных пунктов договора.

Слайд 52

Расчет платежными требованиями без акцепта

Банк плательщика имеет право

на списание денежных сумм с его счета без дополнительных

распоряжений (акцепта).

Используется в случаях, предусмотренных законодательством или договором между поставщиком и покупателем.

Слайд 53

Схема расчета платежными требованиями

(с предварительным акцептом)

Слайд 54

Отгрузка товаров (оказание услуг).

2. Выписка платежных требований и

представление их вместе с отгрузочными документами в банк поставщика.

3.

Передача документов в банк плательщика.

4. Передача документов плательщику для акцепта.

5.Возврат документов с акцептом плательщика.

6. Списание денег со счета покупателя.

7. Перевод денег в банк поставщика.

8. Зачисление средств на счет поставщика.

9. Уведомление поставщика о зачислении денег на его счет.

Слайд 55

Инкассовое поручение – расчетный документ, на основании которого

денежные средства списываются со счетов плательщика в бесспорном порядке

(например, по решению суда.

Платежное требование – поручение – требование поставщика к покупателю оплатить на основании направленных в обслуживающий банк плательщика документов (расчетных, отгрузочных) стоимость поставленной стоимости и поручение плательщика списать средства с его счета.

Слайд 56

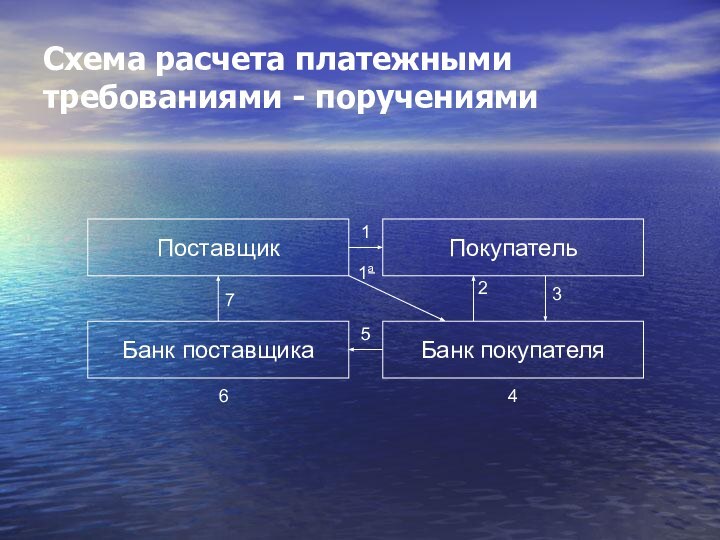

Схема расчета платежными требованиями - поручениями

Слайд 57

1 - Поставка товаров (оказание услуг).

1а - Передача

платежными требованиями – поручениями банку покупателя.

2 - Передача расчетных

документов покупателю.

3 - Передача акцептованных расчетных документов в банк покупателя и списание средств с его счета.

4 - Списание денег со счета покупателя.

5 - Возврат акцептованных расчетных документов и перевод денег в банк поставщика.

6 - Зачисление денег на счет поставщика.

7 - Уведомление поставщика о зачисление денег на его счет

Слайд 58

Зачет взаимных требований – перечисление на счет контрагента

по сделки только разницы (сальдовстречных требований).

Постоянно действующие зачеты

взаимных требований осуществляются один раз в 10 дней между двумя хозяйствующими субъектами на основе встречных поставок.

Слайд 59

Разовые зачеты взаимных требований осуществляются, если одна

сторона имеет встречные требования и претензии к другой стороне.

Наличный

денежный оборот – движение денег в наличной форме при продаже товаров, оказании услуг, осуществление расчетных платежей.

Наличный денежный оборот – процесс непрерывного движения наличных денежных знаков, эмитированных центральным банком страны (банкнот и разменные монеты), в ходе которого денежные знаки прежде всего выполняют функции средства платежа.

Слайд 60

Наличный денежный оборот включает в себя движение денежных

средств между

Системой центрального банка и коммерческого банка.

2. Коммерческими

банками.

3. Коммерческими банками и их клиентами.

4. Организациями.

5. Организациями и населением.

6.Отдельными гражданами.

Слайд 61

Принципы организации наличного денежного оборота:

Все хозяйствующие объекты должны

хранить наличные деньги в коммерческом банке (за исключением установленного

для них лимита остатка наличных денег в кассе).

Для предприятий и организаций всех форм собственности лимит остатка наличных денег в кассе устанавливается банками.

3. Управление наличным денежным управлением осуществляется в централизованном порядке.

4. Обращение наличных денег является объектом прогнозного планирования.

5. Хозяйствующие объекты гут получить наличные деньги только в обслуживающих их учреждениями банка.

6. Целевое использование наличных денежных средств. Реализация этих принципов позволяет решить задачу устойчивости, эластичности, экономичности денежного оборота.