- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Финансовая несостоятельность корпораций

Содержание

- 2. 1. Определение риска банкротства корпорации

- 3. Финансовое состояние это экономическая категория, отражающая

- 4. Несостоятельность – это такая степень предпринимательской

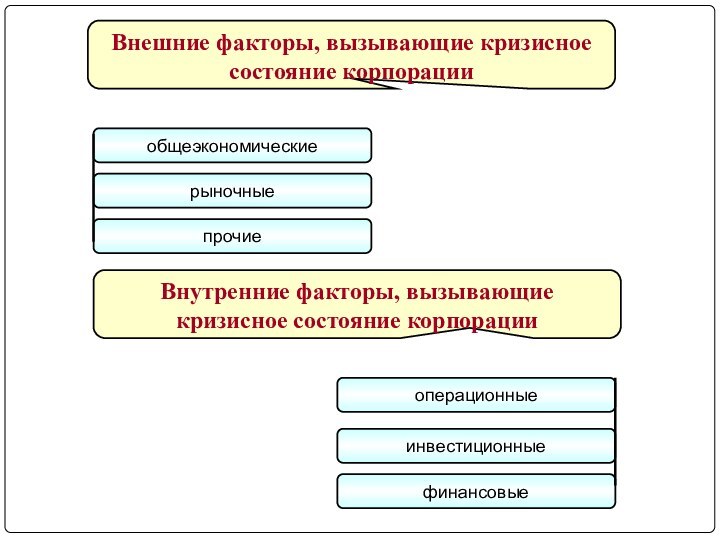

- 5. общеэкономическиерыночныепрочиеВнешние факторы, вызывающие кризисное состояние корпорацииоперационныеинвестиционныефинансовыеВнутренние факторы, вызывающие кризисное состояние корпорации

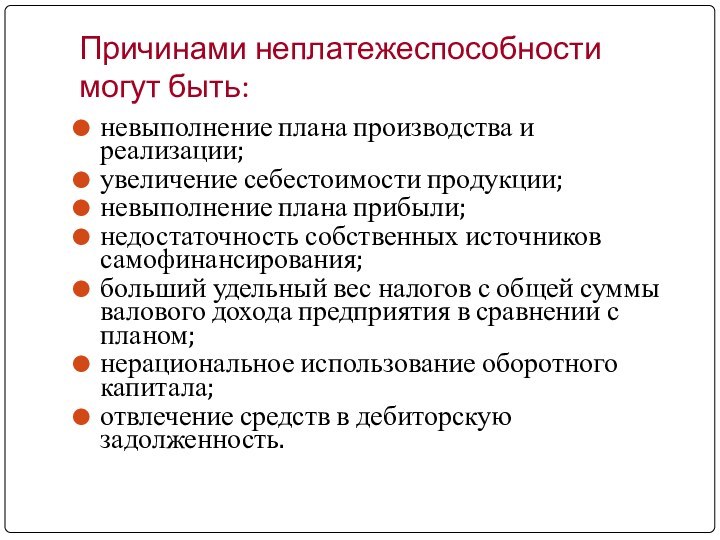

- 6. Причинами неплатежеспособности могут быть:невыполнение плана производства и

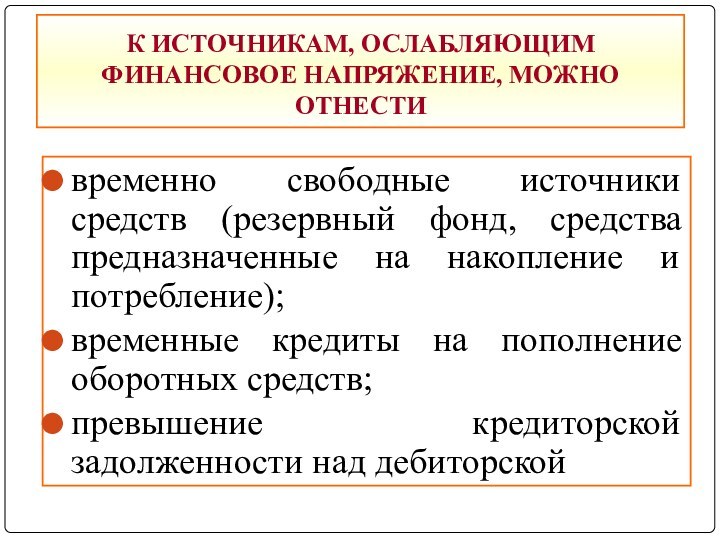

- 7. К ИСТОЧНИКАМ, ОСЛАБЛЯЮЩИМ ФИНАНСОВОЕ НАПРЯЖЕНИЕ, МОЖНО ОТНЕСТИ

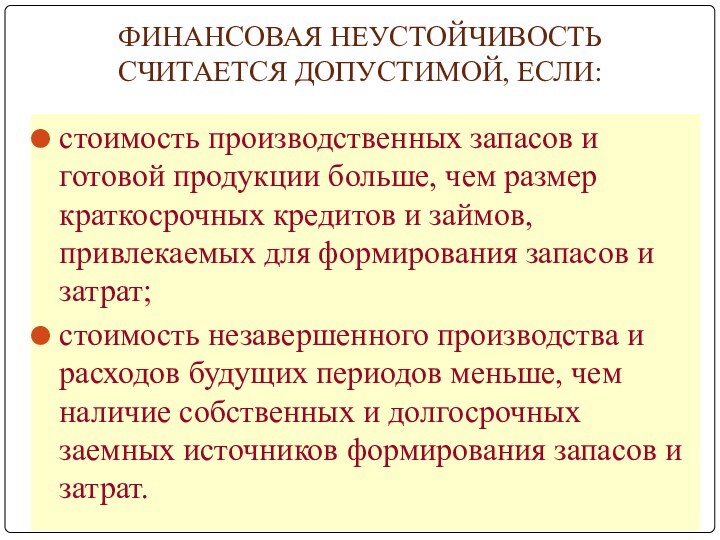

- 8. ФИНАНСОВАЯ НЕУСТОЙЧИВОСТЬ СЧИТАЕТСЯ ДОПУСТИМОЙ, ЕСЛИ:стоимость производственных запасов

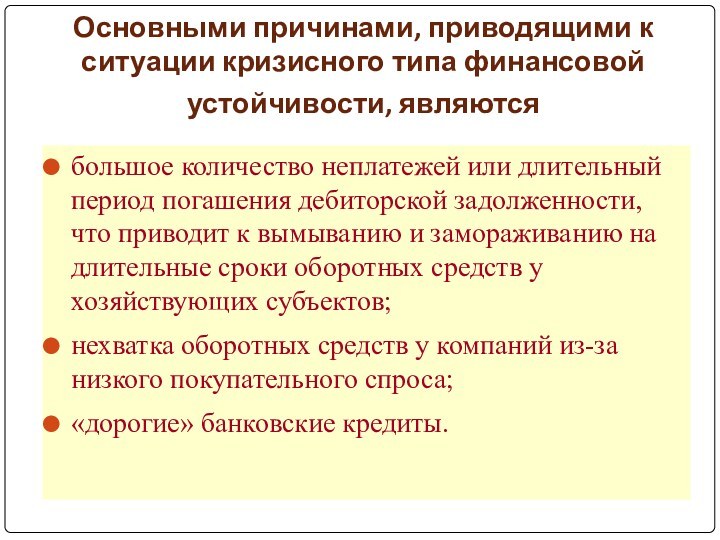

- 9. Основными причинами, приводящими к ситуации кризисного типа

- 10. Оценка неудовлетворительной структуры балансаОбщий коэффициент покрытия (L)Коэффициентобеспеченности собственными средствами (О)Коэффициент утраты (восстановления)платежеспособности

- 11. Показатели установления неудовлетворительной структуры баланса

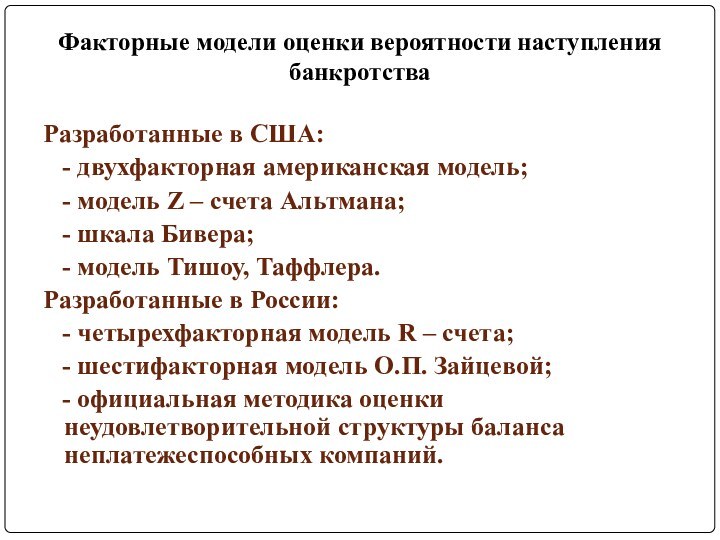

- 12. Факторные модели оценки вероятности наступления банкротстваРазработанные в

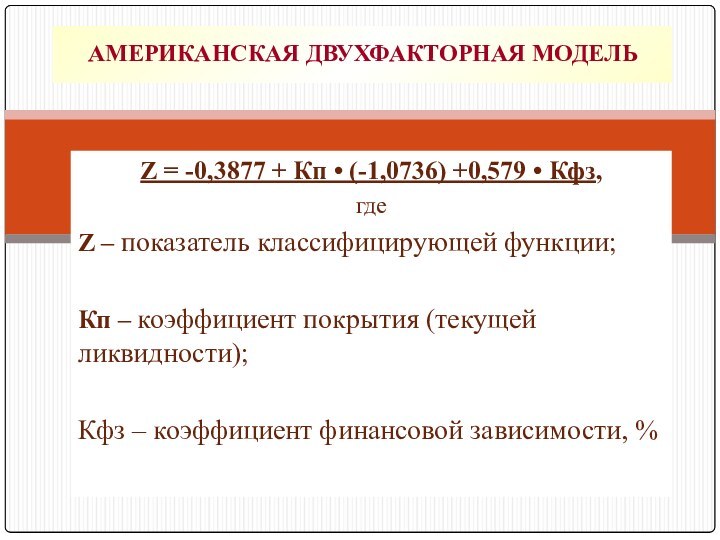

- 13. Z = -0,3877 + Кп • (-1,0736)

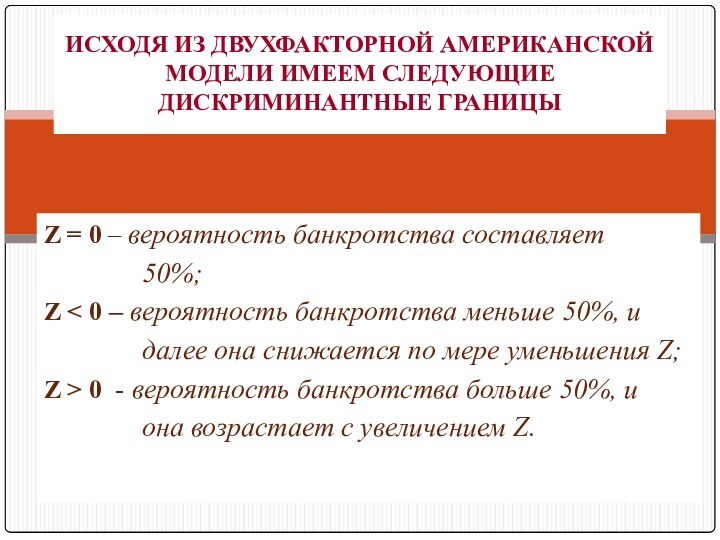

- 14. Z = 0 – вероятность банкротства составляет

- 15. Z = 1,2 • х1 + 1,4

- 16. Z > 2,99 – финансово устойчивые корпорации;Z

- 17. для производственной организацииZ = 0,717 • х1

- 18. Пограничные значения Z-счета Альтмана по усовершенствованной модели

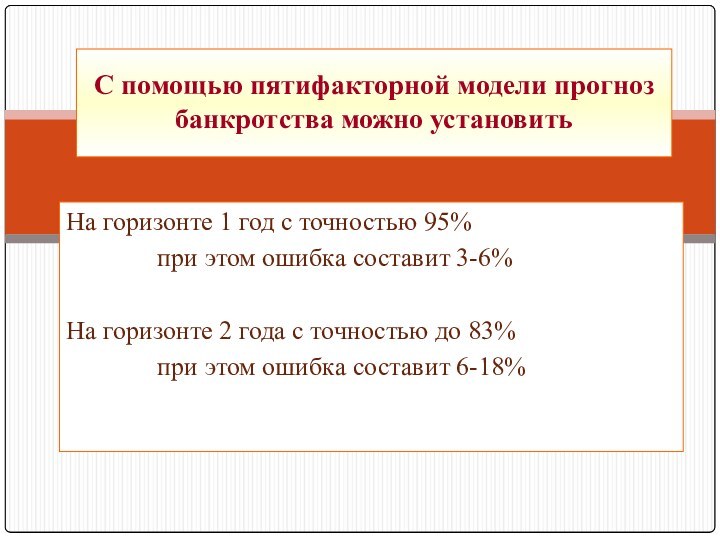

- 19. На горизонте 1 год с точностью 95%

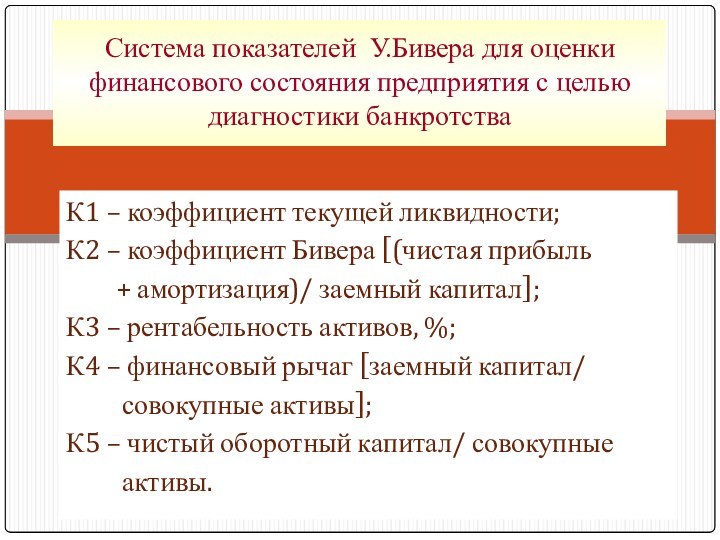

- 20. К1 – коэффициент текущей ликвидности;К2 – коэффициент

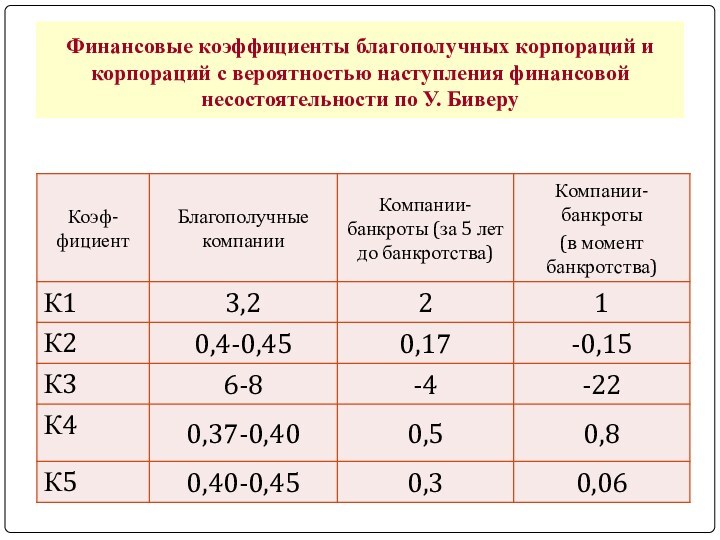

- 21. Финансовые коэффициенты благополучных корпораций и корпораций с вероятностью наступления финансовой несостоятельности по У. Биверу

- 22. R = 8,38 + К1 + К2

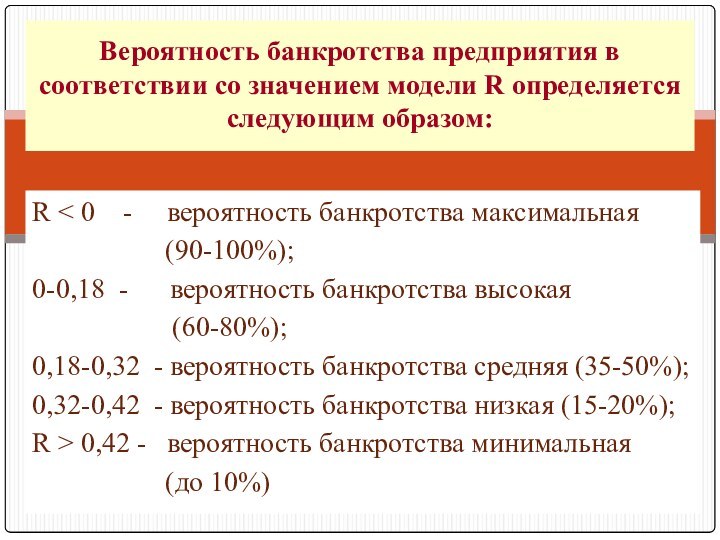

- 23. R < 0 -

- 24. Анализ причин неплатежеспособности корпораций

- 25. Основные причины неплатежеспособности, в соответствии с

- 26. Предполагает сравнение показателей уровня качества продукции и

- 27. Неконкурентность продукции Низкое качествопродукции Необходимо проанализировать уровень

- 28. Неконкурентность продукции Недостаточные усилия по продвижению продукции

- 29. Сокращение масштабов производственных фондов позволит увеличить прибыль

- 30. Предполагает сравнение показателей себестоимости в разрезе статей

- 32. В состав мероприятий организационно-технического характера включаются мероприятия:По

- 33. Предполагает проверку правильности расчетов производственной мощности с

- 34. В случае несоответствия

- 35. Определяет основные источники пополнения собственных оборотных средств Анализ недостатка собственных оборотныхсредств

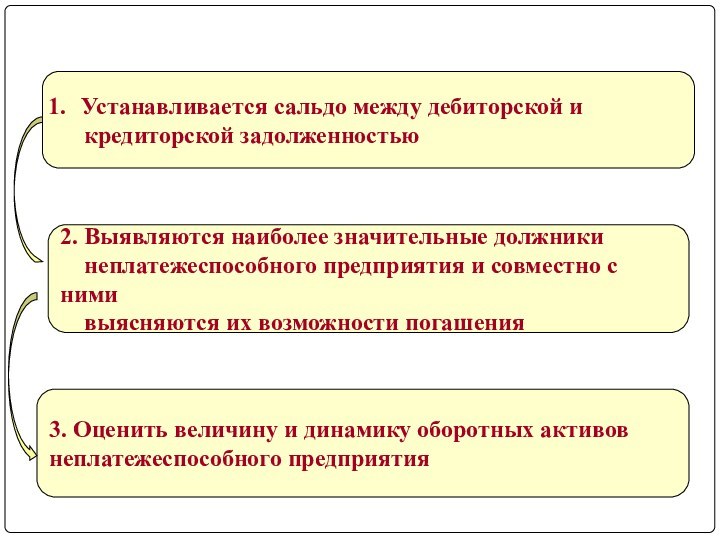

- 36. 3. Оценить величину и динамику оборотных активов

- 37. Функциональная составляющаяРыночная состоятельностьПроизводственнаясостоятельностьЭкономическая состоятельность ФинансоваясостоятельностьСТРУКТУРА ЭКОНОМИЧЕСКОЙ СОСТОЯТЕЛЬНОСТИ КОРПОРАЦИИ

- 38. ПОКАЗАТЕЛИ, ХАРАКТЕРИЗУЮЩИЕ РЫНОЧНУЮ СОСТОЯТЕЛЬНОСТЬиндекс роста производства (работ,

- 39. ПОКАЗАТЕЛИ, ХАРАКТЕРИЗУЮЩИЕ ПРОИЗВОДСТВЕННУЮ СОСТОЯТЕЛЬНОСТЬкоэффициент использования производственной мощности;

- 40. ПОКАЗАТЕЛИ, ХАРАКТЕРИЗУЮЩИЕ ФИНАНСОВУЮ СОСТОЯТЕЛЬНОСТЬсоотношением рентабельности производства со

- 41. 2. Управление рисками корпорации

- 42. УПРАВЛЕНИЕ РИСКАМИ РЕГУЛИРУЕТСЯ МЕЖДУНАРОДНЫМИ АКТАМИ

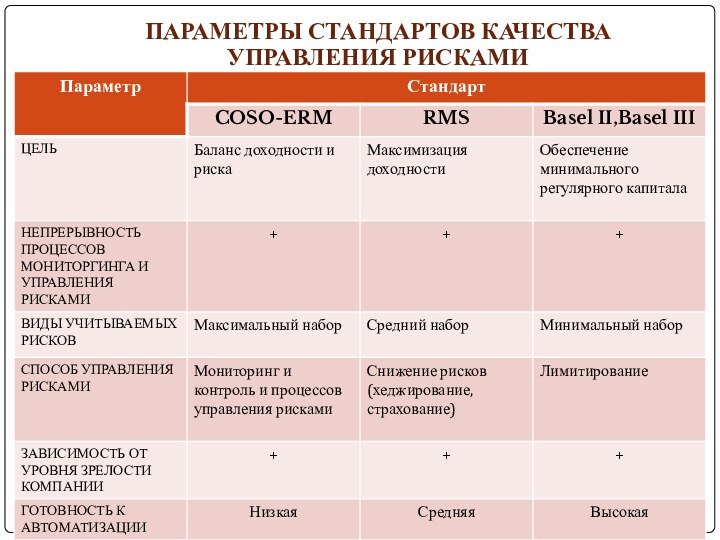

- 43. ПАРАМЕТРЫ СТАНДАРТОВ КАЧЕСТВА УПРАВЛЕНИЯ РИСКАМИ

- 44. Управление рисками включаетОпределение уровня риск-аппетита в соответствии

- 45. ВЗАИМОСВЯЗЬ МЕЖДУ ЦЕЛЯМИ И КОМПОНЕНТАМИ ПРОЦЕССА УПРАВЛЕНИЯ РИСКАМИ ОРГАНИЗАЦИИ

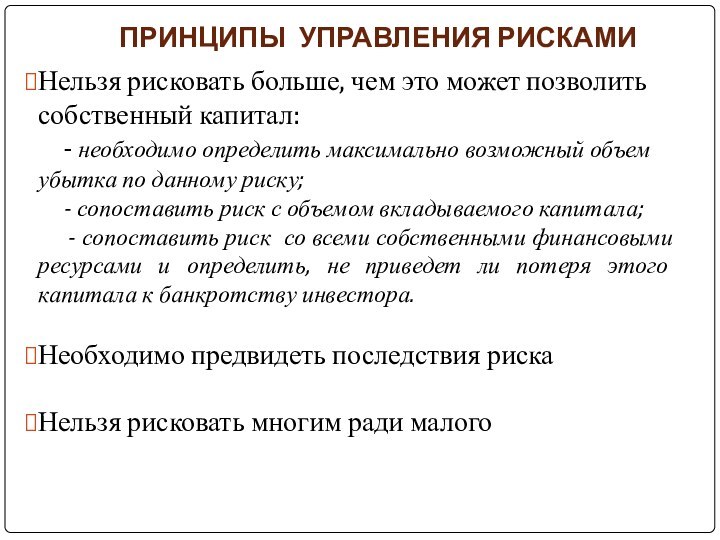

- 46. ПРИНЦИПЫ УПРАВЛЕНИЯ РИСКАМИНельзя рисковать больше, чем это

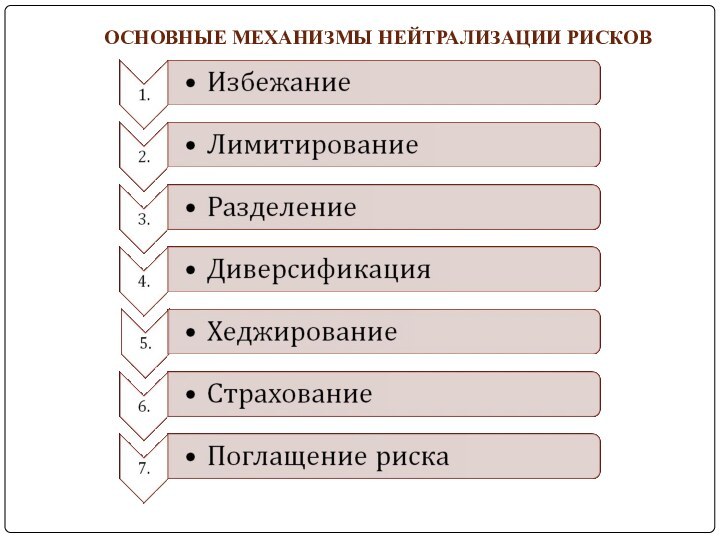

- 47. ОСНОВНЫЕ МЕХАНИЗМЫ НЕЙТРАЛИЗАЦИИ РИСКОВ

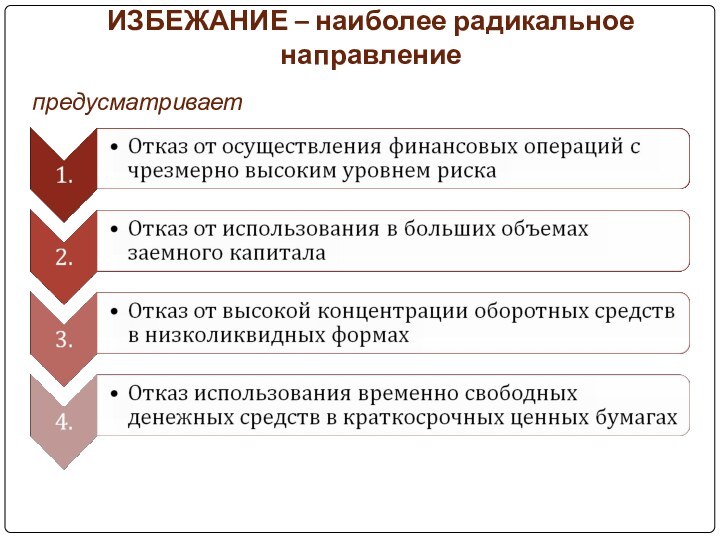

- 48. ИЗБЕЖАНИЕ – наиболее радикальное направлениепредусматривает

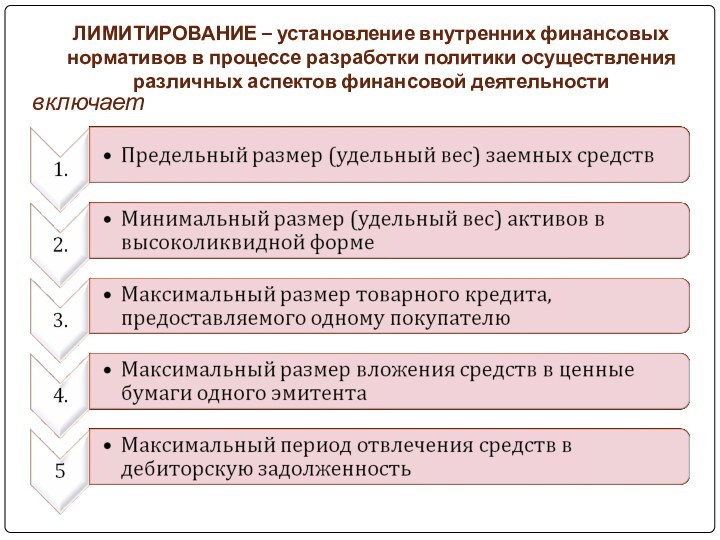

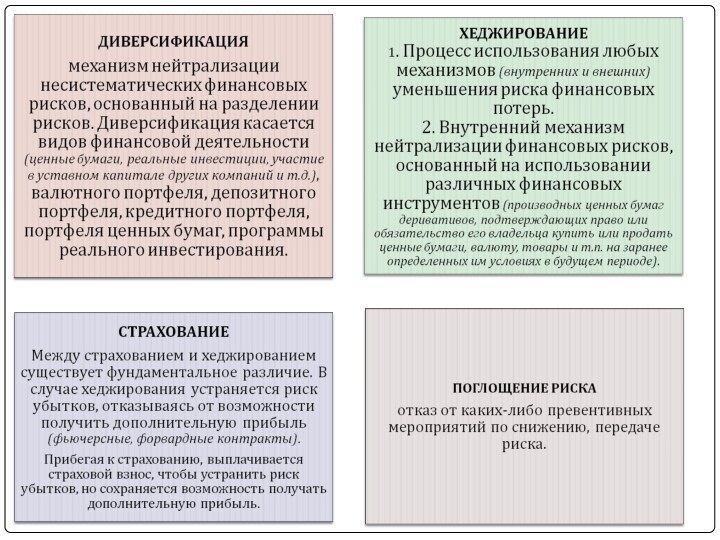

- 49. ЛИМИТИРОВАНИЕ – установление внутренних финансовых нормативов в процессе разработки политики осуществления различных аспектов финансовой деятельностивключает

- 50. Самострахование – внутреннее резервирование части финансовых ресурсов

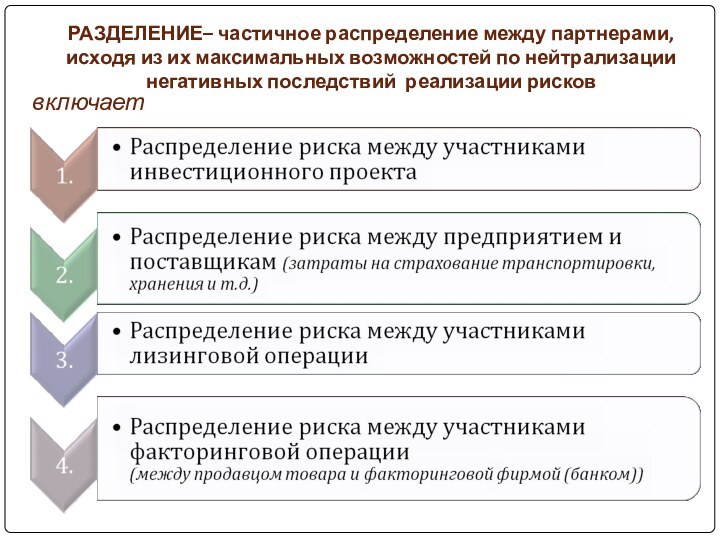

- 51. РАЗДЕЛЕНИЕ– частичное распределение между партнерами, исходя из их максимальных возможностей по нейтрализации негативных последствий реализации рисковвключает

- 53. СРАВНИТЕЛЬНАЯ ХАРАКТЕРИСТИКА ОСНОВНЫХ МЕТОДОВ УПРАВЛЕНИЯ РИСКОМ

- 54. СИСТЕМА УПРАВЛЕНИЯ РИСКАМИ КОРПОРАЦИИ МОЖЕТ БЫТЬ ОРГАНИЗОВАНА СЛЕДУЮЩИМ ОБРАЗОМ (рекомендации PwC)

- 55. ПРИМЕРЫ СИСТЕМ УПРАВЛЕНИЯ РИСКАМИ КОРПОРАЦИИГосударственная корпорация «Росатом»

- 56. ПРИМЕРЫ СИСТЕМ УПРАВЛЕНИЯ РИСКАМИ КОРПОРАЦИИПАО «Сбербанк»

- 57. ПРИМЕРЫ СИСТЕМ УПРАВЛЕНИЯ РИСКАМИ КОРПОРАЦИИРегиональный банк

- 58. Скачать презентацию

- 59. Похожие презентации

Слайд 4 Несостоятельность – это такая степень предпринимательской деятельности, при

которой объемы накопленных за весь период существования бизнеса ликвидных

активов недостаточны для удовлетворения всех внешних требований и финансирования собственной хозяйственной деятельности, а норма прибыли на капитал имеет тенденцию к понижению и приближается к нулевому значению. Несостоятельность является качественной характеристикой неэффективности бизнеса, внешней стороной которой выступает неплатежеспособность в виде неспособности должника выплатить свои обязательства и удовлетворить требования кредиторов на какую-то определенную дату, которое может закончиться как банкротством, так и его оздоровлением. А банкротство в свою очередь является результатом несостоятельности и представляет прекращение существования бизнеса в связи с невозможностью финансового оздоровления

Слайд 5

общеэкономические

рыночные

прочие

Внешние факторы, вызывающие кризисное состояние корпорации

операционные

инвестиционные

финансовые

Внутренние факторы, вызывающие

кризисное состояние корпорации

Слайд 6

Причинами неплатежеспособности могут быть:

невыполнение плана производства и реализации;

увеличение себестоимости продукции;

невыполнение плана прибыли;

недостаточность собственных источников самофинансирования;

больший удельный

вес налогов с общей суммы валового дохода предприятия в сравнении с планом;нерациональное использование оборотного капитала;

отвлечение средств в дебиторскую задолженность.

Слайд 7

К ИСТОЧНИКАМ, ОСЛАБЛЯЮЩИМ ФИНАНСОВОЕ НАПРЯЖЕНИЕ, МОЖНО ОТНЕСТИ

временно

свободные источники средств (резервный фонд, средства предназначенные на накопление

и потребление);временные кредиты на пополнение оборотных средств;

превышение кредиторской задолженности над дебиторской

Слайд 8

ФИНАНСОВАЯ НЕУСТОЙЧИВОСТЬ СЧИТАЕТСЯ ДОПУСТИМОЙ, ЕСЛИ:

стоимость производственных запасов и

готовой продукции больше, чем размер краткосрочных кредитов и займов,

привлекаемых для формирования запасов и затрат;стоимость незавершенного производства и расходов будущих периодов меньше, чем наличие собственных и долгосрочных заемных источников формирования запасов и затрат.

Слайд 9 Основными причинами, приводящими к ситуации кризисного типа финансовой

устойчивости, являются

большое количество неплатежей или длительный период погашения

дебиторской задолженности, что приводит к вымыванию и замораживанию на длительные сроки оборотных средств у хозяйствующих субъектов; нехватка оборотных средств у компаний из-за низкого покупательного спроса;

«дорогие» банковские кредиты.

Слайд 10

Оценка неудовлетворительной

структуры баланса

Общий коэффициент

покрытия (L)

Коэффициент

обеспеченности

собственными

средствами (О)

Коэффициент утраты

(восстановления)

платежеспособности

Слайд 12

Факторные модели оценки вероятности наступления банкротства

Разработанные в США:

- двухфакторная американская модель;

- модель Z

– счета Альтмана;- шкала Бивера;

- модель Тишоу, Таффлера.

Разработанные в России:

- четырехфакторная модель R – счета;

- шестифакторная модель О.П. Зайцевой;

- официальная методика оценки неудовлетворительной структуры баланса неплатежеспособных компаний.

Слайд 13 Z = -0,3877 + Кп • (-1,0736) +0,579

• Кфз,

где

Z – показатель классифицирующей функции;

Кп – коэффициент покрытия

(текущей ликвидности);Кфз – коэффициент финансовой зависимости, %

АМЕРИКАНСКАЯ ДВУХФАКТОРНАЯ МОДЕЛЬ

Слайд 14

Z = 0 – вероятность банкротства составляет

50%;

Z < 0

– вероятность банкротства меньше 50%, идалее она снижается по мере уменьшения Z;

Z > 0 - вероятность банкротства больше 50%, и

она возрастает с увеличением Z.

ИСХОДЯ ИЗ ДВУХФАКТОРНОЙ АМЕРИКАНСКОЙ МОДЕЛИ ИМЕЕМ СЛЕДУЮЩИЕ ДИСКРИМИНАНТНЫЕ ГРАНИЦЫ

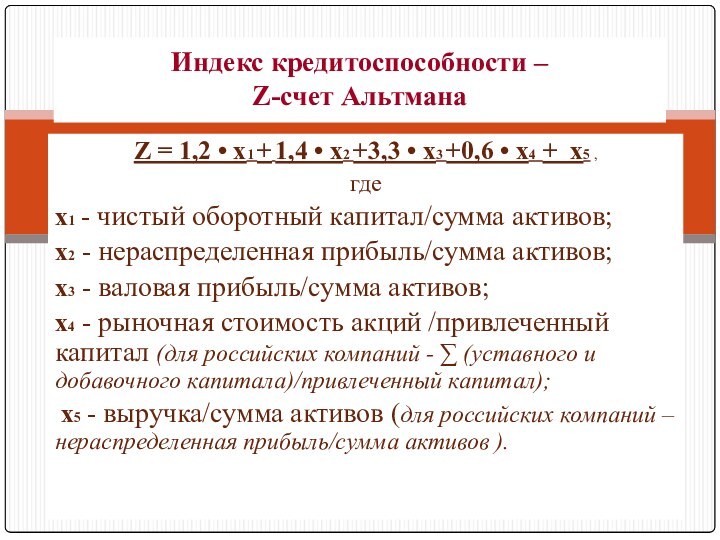

Слайд 15 Z = 1,2 • х1 + 1,4 •

х2 +3,3 • х3 +0,6 • х4 + х5

,где

х1 - чистый оборотный капитал/сумма активов;

х2 - нераспределенная прибыль/сумма активов;

х3 - валовая прибыль/сумма активов;

х4 - рыночная стоимость акций /привлеченный капитал (для российских компаний - ∑ (уставного и добавочного капитала)/привлеченный капитал);

х5 - выручка/сумма активов (для российских компаний –нераспределенная прибыль/сумма активов ).

Индекс кредитоспособности –

Z-счет Альтмана

Слайд 16

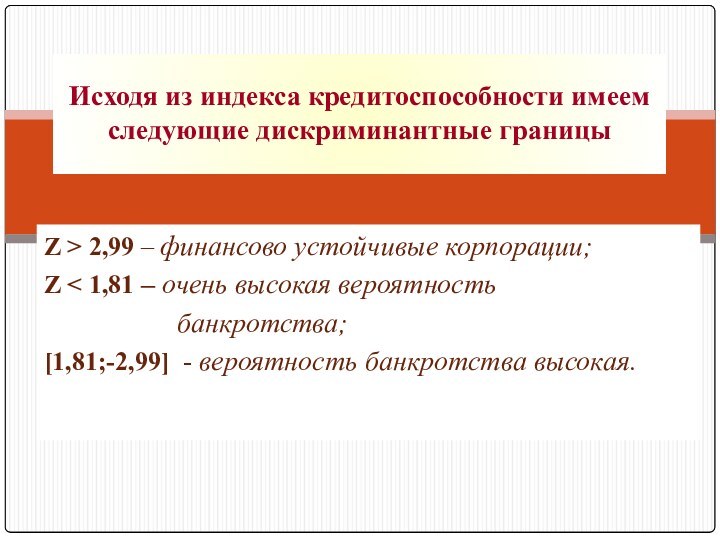

Z > 2,99 – финансово устойчивые корпорации;

Z

1,81 – очень высокая вероятность

банкротства;[1,81;-2,99] - вероятность банкротства высокая.

Исходя из индекса кредитоспособности имеем следующие дискриминантные границы

Слайд 17

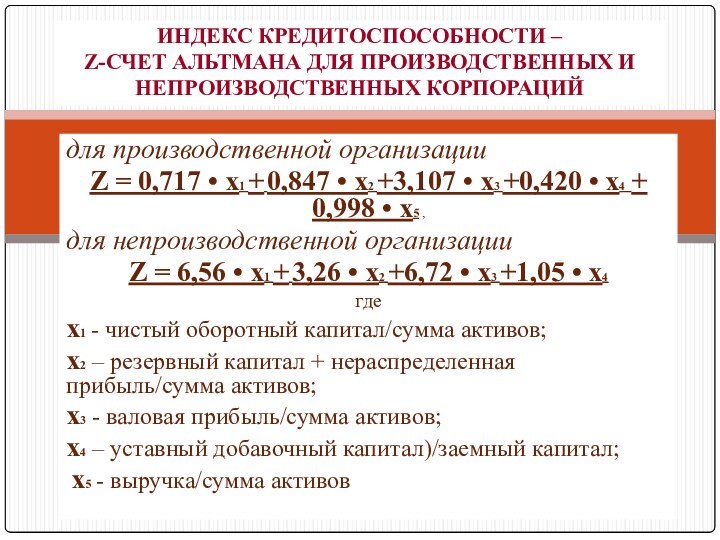

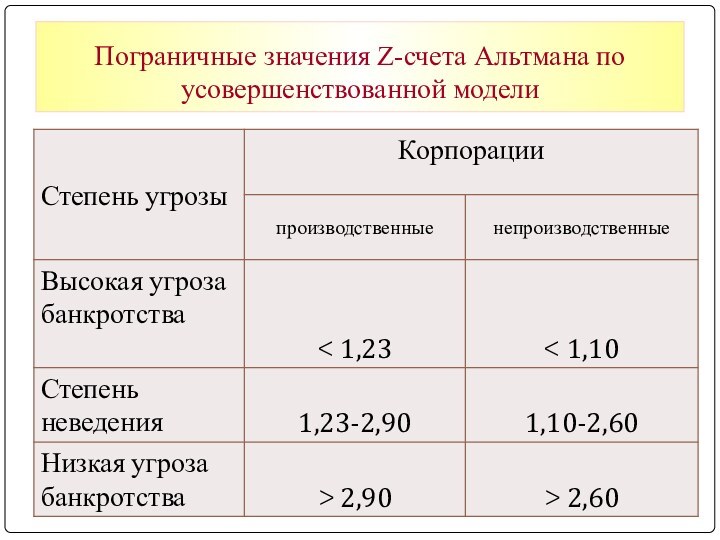

для производственной организации

Z = 0,717 • х1 +

0,847 • х2 +3,107 • х3 +0,420 • х4

+ 0,998 • х5 ,для непроизводственной организации

Z = 6,56 • х1 + 3,26 • х2 +6,72 • х3 +1,05 • х4

где

х1 - чистый оборотный капитал/сумма активов;

х2 – резервный капитал + нераспределенная прибыль/сумма активов;

х3 - валовая прибыль/сумма активов;

х4 – уставный добавочный капитал)/заемный капитал;

х5 - выручка/сумма активов

ИНДЕКС КРЕДИТОСПОСОБНОСТИ –

Z-СЧЕТ АЛЬТМАНА ДЛЯ ПРОИЗВОДСТВЕННЫХ И НЕПРОИЗВОДСТВЕННЫХ КОРПОРАЦИЙ

Слайд 19

На горизонте 1 год с точностью 95%

при этом ошибка составит

3-6%На горизонте 2 года с точностью до 83%

при этом ошибка составит 6-18%

С помощью пятифакторной модели прогноз банкротства можно установить

Слайд 20

К1 – коэффициент текущей ликвидности;

К2 – коэффициент Бивера

[(чистая прибыль

+ амортизация)/ заемный капитал];

К3

– рентабельность активов, %;К4 – финансовый рычаг [заемный капитал/

совокупные активы];

К5 – чистый оборотный капитал/ совокупные

активы.

Система показателей У.Бивера для оценки финансового состояния предприятия с целью диагностики банкротства

Слайд 21 Финансовые коэффициенты благополучных корпораций и корпораций с вероятностью

наступления финансовой несостоятельности по У. Биверу

Слайд 22 R = 8,38 + К1 + К2 +

0,054 • К3 + 0,63 • К4,

где

К1 – оборотный

капитал / актив;К2 – чистая прибыль / собственный капитал;

К3 – выручка от продаж / актив;

К4 – чистая прибыль / суммарные затраты.

Четырехфакторная модель прогноза риска банкротства Иркутской государственной экономической академии

Слайд 23 R < 0 - вероятность

банкротства максимальная

(90-100%);0-0,18 - вероятность банкротства высокая

(60-80%);

0,18-0,32 - вероятность банкротства средняя (35-50%);

0,32-0,42 - вероятность банкротства низкая (15-20%);

R > 0,42 - вероятность банкротства минимальная

(до 10%)

Вероятность банкротства предприятия в соответствии со значением модели R определяется следующим образом:

Слайд 25 Основные причины неплатежеспособности, в соответствии с которыми можно

выделить направления экономического анализа несостоятельных компаний

неконкурентность продукции и услуг

корпораций;высокие цены и тарифы на продукцию и услуги корпораций ;

недостаток собственных оборотных средств;

низкий уровень использования производственных мощностей;

отсутствие заинтересованности внешних инвесторов в оказании финансовой помощи неплатежеспособным корпорацияч.

Слайд 26

Предполагает сравнение

показателей уровня качества

продукции и услуг

с аналогичными

отечественными

и зарубежными

Анализ причин

неконкурентоспособности

корпораций

Слайд 27

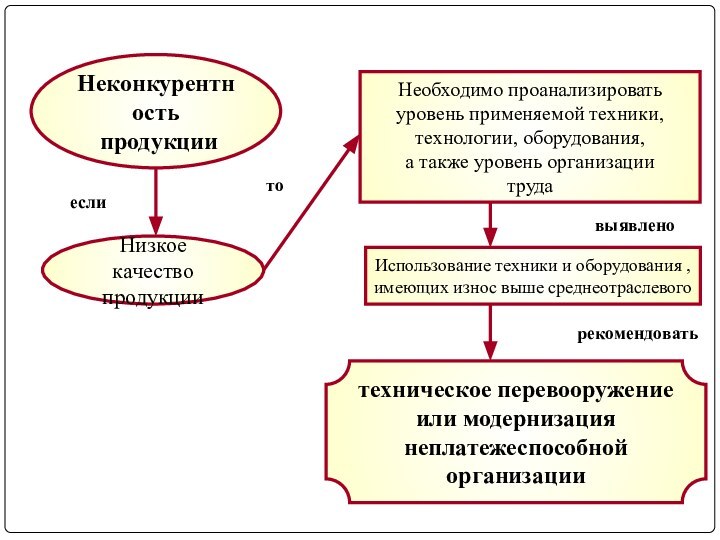

Неконкурентность

продукции

Низкое качество

продукции

Необходимо проанализировать

уровень применяемой

техники,

технологии, оборудования,

а также уровень организации

труда

техническое перевооружение

или модернизация

неплатежеспособной

организации

Использование техники и оборудования ,

имеющих износ выше среднеотраслевого

если

то

выявлено

рекомендовать

Слайд 28

Неконкурентность

продукции

Недостаточные усилия

по продвижению

продукции

Отдел

маркетинга

дублирует функции

отдела сбыта

Спрос на продукцию

ограничен

и расширение рынка сбыта не прогнозируется

Поиск клиентов,

участие в выставках,

рассылка информации

Выпуск нового вида продукции,

либо сокращение

производственных фондов

необходимо

необходимо

Слайд 29

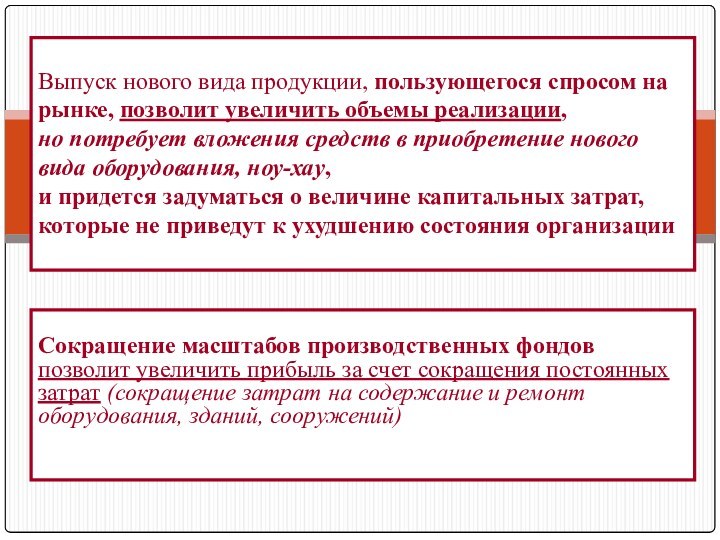

Сокращение масштабов производственных фондов позволит увеличить прибыль за

счет сокращения постоянных затрат (сокращение затрат на содержание и

ремонт оборудования, зданий, сооружений)Выпуск нового вида продукции, пользующегося спросом на рынке, позволит увеличить объемы реализации,

но потребует вложения средств в приобретение нового вида оборудования, ноу-хау,

и придется задуматься о величине капитальных затрат, которые не приведут к ухудшению состояния организации

Слайд 30

Предполагает сравнение

показателей себестоимости

в разрезе статей затрат

других рентабельно

работающих компаний

Анализ причин

установления высоких

цен и

тарифов на продукцию и услуги

Слайд 32

В состав мероприятий организационно-технического характера включаются мероприятия:

По совершенствованию

организации оплаты труда;

Организация рационального использования сырья, материалов, и топливно-энергетических

ресурсов;По совершенствованию организации порядка хранения ТМЦ;

По сокращению административно-управленческих расходов, ликвидации непроизводительных расходов.

Слайд 33

Предполагает проверку

правильности расчетов

производственной мощности

с целью

оценки их

соответствия действующей

методике определения

мощности

Анализ причин

низкого уровня

использования

производственных

мощностей

Слайд 35

Определяет

основные источники

пополнения собственных

оборотных средств

Анализ

недостатка

собственных оборотных

средств

Слайд 36

3. Оценить величину и динамику оборотных активов

неплатежеспособного

предприятия

Устанавливается сальдо между дебиторской и

кредиторской задолженностью2. Выявляются наиболее значительные должники

неплатежеспособного предприятия и совместно с ними

выясняются их возможности погашения

Слайд 37

Функциональная составляющая

Рыночная

состоятельность

Производственная

состоятельность

Экономическая

состоятельность

Финансовая

состоятельность

СТРУКТУРА ЭКОНОМИЧЕСКОЙ СОСТОЯТЕЛЬНОСТИ КОРПОРАЦИИ

Слайд 38

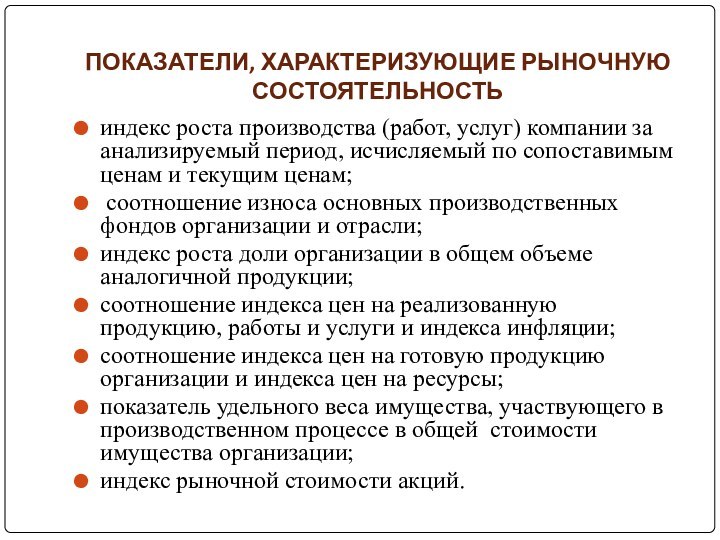

ПОКАЗАТЕЛИ, ХАРАКТЕРИЗУЮЩИЕ РЫНОЧНУЮ СОСТОЯТЕЛЬНОСТЬ

индекс роста производства (работ, услуг)

компании за анализируемый период, исчисляемый по сопоставимым ценам и

текущим ценам;соотношение износа основных производственных фондов организации и отрасли;

индекс роста доли организации в общем объеме аналогичной продукции;

соотношение индекса цен на реализованную продукцию, работы и услуги и индекса инфляции;

соотношение индекса цен на готовую продукцию организации и индекса цен на ресурсы;

показатель удельного веса имущества, участвующего в производственном процессе в общей стоимости имущества организации;

индекс рыночной стоимости акций.

Слайд 39

ПОКАЗАТЕЛИ, ХАРАКТЕРИЗУЮЩИЕ ПРОИЗВОДСТВЕННУЮ СОСТОЯТЕЛЬНОСТЬ

коэффициент использования производственной мощности;

коэффициент

технической годности;

индекс роста фондоотдачи; индекс роста материалоотдачи;

индекс

роста эффективности производства продукции; индекс роста производительности труда;

отношение индекса прибыли к индексу роста объема производства продукции;

показатель затрат на 1 руб. произведенной продукции;

индекс роста прибыли от основной деятельности;

отношение индекса роста прибыли к индексу роста объема производства продукции.

Слайд 40

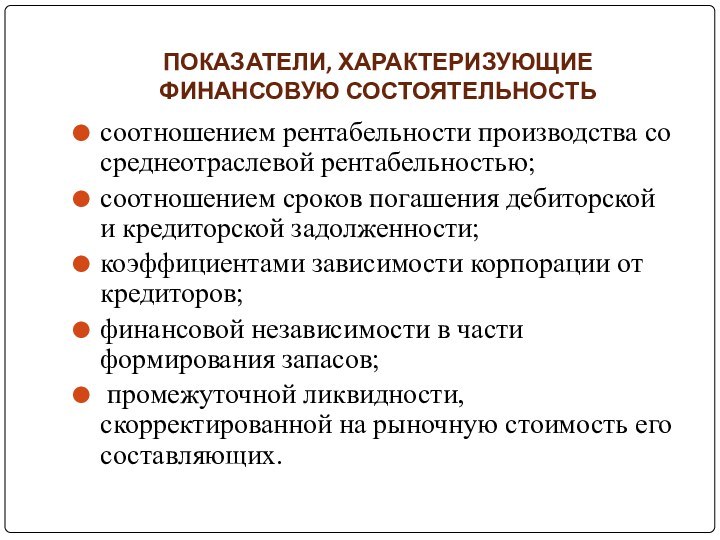

ПОКАЗАТЕЛИ, ХАРАКТЕРИЗУЮЩИЕ ФИНАНСОВУЮ СОСТОЯТЕЛЬНОСТЬ

соотношением рентабельности производства со среднеотраслевой

рентабельностью;

соотношением сроков погашения дебиторской и кредиторской задолженности;

коэффициентами

зависимости корпорации от кредиторов; финансовой независимости в части формирования запасов;

промежуточной ликвидности, скорректированной на рыночную стоимость его составляющих.

Слайд 44

Управление рисками включает

Определение уровня риск-аппетита в соответствии со

стратегией развития (риск на который готова идти организация)

Совершенствование процесса

принятия решений по реагированию на возникающие риски (уклонение от риска, сокращение риска, перераспределение риска, принятие риска)Сокращение числа непредвиденных событий и убытков в хозяйственной деятельности

Определение и управление всей совокупностью рисков в хозяйственной деятельности

Использование благоприятных возможностей

Рациональное использование капитала.

Слайд 46

ПРИНЦИПЫ УПРАВЛЕНИЯ РИСКАМИ

Нельзя рисковать больше, чем это может

позволить собственный капитал:

- необходимо определить максимально возможный

объем убытка по данному риску;- сопоставить риск с объемом вкладываемого капитала;

- сопоставить риск со всеми собственными финансовыми ресурсами и определить, не приведет ли потеря этого капитала к банкротству инвестора.

Необходимо предвидеть последствия риска

Нельзя рисковать многим ради малого