Слайд 2

Переход на МСФО в Банковском секторе

Сложности учета финансовых

инструментов

Существенность влияния на финансовое положение и деятельность компании.

Сложность распределения

рисков и выгод по финансовым инструментам между различными сторонами

Отсутствие или незначительность первоначальной стоимости производных инструментов

Историческая стоимость не определяет справедливую стоимость

Слайд 3

Переход на МСФО в Банковском секторе

Развитие подходов к

признанию, оценке и раскрытию информации о финансовых инструментах

1989 год

– начало разработки стандарта КМСФО совместно с Канадским институтом дипломированных бухгалтеров.

1991 год, сентябрь – публикация проекта положения Е40, анализ предложений и замечаний, повторное рассмотрение.

1994 год, январь – публикация нового проекта Е48, критика. Решение КМСФО разделить проект на этапы:

первый этап - раскрытие информации и представление финансовой отчетности

второй этап – признание, прекращение признания, оценка финансовых инструментов и учет при хеджировании

1995 год, март – завершение первого этапа: утверждение IAS 32 «Финансовые инструменты: раскрытие и представление информации»

1995 год, июль – соглашение КМСФО с Международной ассоциацией комиссий по ценным бумагам о разработке основного комплекта МСФО: стандарты по признанию и оценке финансовых инструментов, по забалансовым статьям, хеджированию и инвестициям.

Слайд 4

Переход на МСФО в Банковском секторе

Развитие подходов -

продолжение

1997 год, март – опубликование дискуссионного документа «Бухгалтерский учет

финансовых активов и финансовых обязательств»

1997 год, ноябрь – Решение КМСФО объединиться с органами по национальным стандартам для разработки интегрированного и согласованного МСФО по финансовым инструментам; до его принятия подготовить временный МСФО по признанию и оценке финансовых инструментов.

1998 год – начало работы совместной рабочей группы над МСФО по финансовым инструментам.

1998 год, июнь – проект положения Е62 как основа МСФО по признанию и оценке финансовых инструментов.

1998 год, ноябрь, декабрь – заседания КМСФО по рассмотрению спорных вопросов положения Е62 и рекомендаций Подготовительного комитета и Правления КМСФО по его изменению.

1999 год, март – опубликование МСФО 39. МСФО 39 применяется к финансовой отчетности за периоды с или после 1 января 2001 года.

Слайд 5

Переход на МСФО в Банковском секторе

Современная структура стандартов

по финансовым инструментам

МСФО (IAS) 32 «Финансовые инструменты: представление

информации»

МСФО (IAS) 39 «Финансовые инструменты: признание и оценка»

МСФО (IFRS) 7 «Финансовые инструменты: раскрытие информации»

МСФО 7 опубликован в августе 2005 года:

заменил собой МСФО (IAS) 30 «Раскрытие информации банками», а также МСФО 32 в части раскрытия информации

применяется к финансовой отчетности за периоды с или после 1 января 2007 года.

Слайд 6

Переход на МСФО в Банковском секторе

Цель – IAS

32

Определение финансовых инструментов.

Классификация на:

финансовые активы,

финансовых обязательства,

долевые

инструменты

Возможности взаимозачета

Отражение процентов, дивидендов и других доходов и расходов по финансовым инструментам.

Слайд 7

Переход на МСФО в Банковском секторе

Цель – IAS

39

Для финансовых активов и финансовых обязательств определить порядок:

первоначального

признания

оценки в последующем учете

прекращения признания

Слайд 8

Цель – IFRS 7

Предоставить пользователям

информацию:

о существенности влияния финансовых инструментов на финансовое положение и

финансовые результаты деятельности компании;

о характере и величине рисков, связанных с финансовыми инструментами;

о методах управления указанными рисками.

Слайд 9

Переход на МСФО в Банковском секторе

Сфера применения МСФО

32, МСФО 39, МСФО 7

Данные стандарты должны применяться ко

всем типам финансовых инструментов, за исключением тех, учет которых

регулируется иными стандартами, например:

Долей участия в дочерних и ассоциированных компаниях, а также совместных предприятиях согласно МСФО 27, МСФО 28, МСФО 31соответственно;

Прав и обязательств по аренде, к которым применяется МСФО 17;

Активов и обязательств работодателей по пенсионным планам, к которым применяется МСФО 19;

Договоров об условном вознаграждении в ходе объединения компаний согласно МСФО (IFRS) 3 (это касается только приобретающих компаний),

Договоров страхования согласно МСФО (IFRS) 4.

Слайд 10

МСФО (IAS) 39 «Финансовые инструменты: признание и оценка»

Слайд 11

Переход на МСФО в Банковском секторе

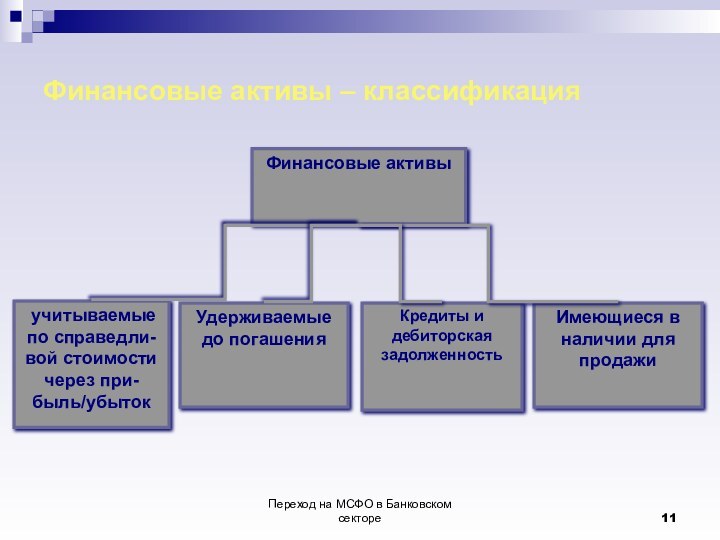

Финансовые активы –

классификация

Финансовые активы

учитываемые по справедли-вой стоимости через при-быль/убыток

Удерживаемые до

погашения

Кредиты и дебиторская задолженность

Имеющиеся в наличии для продажи

Слайд 12

Переход на МСФО в Банковском секторе

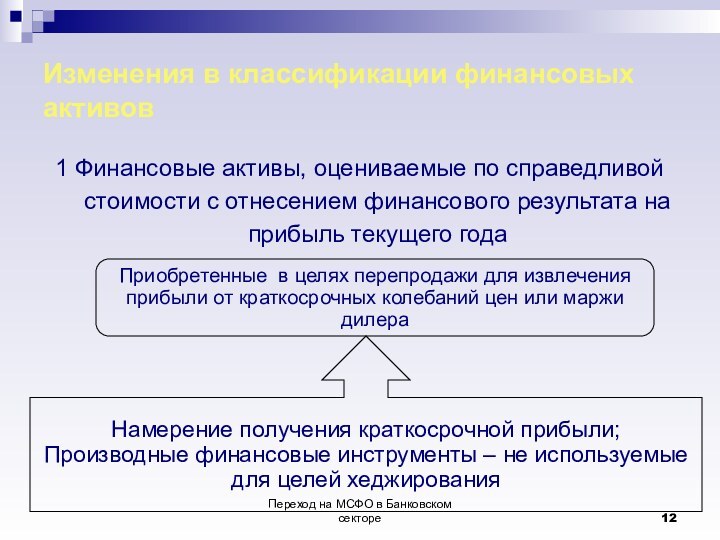

Изменения в классификации

финансовых активов

1 Финансовые активы, оцениваемые по справедливой стоимости с

отнесением финансового результата на прибыль текущего года

Приобретенные в целях перепродажи для извлечения прибыли от краткосрочных колебаний цен или маржи дилера

Намерение получения краткосрочной прибыли;

Производные финансовые инструменты – не используемые

для целей хеджирования

Слайд 13

Переход на МСФО в Банковском секторе

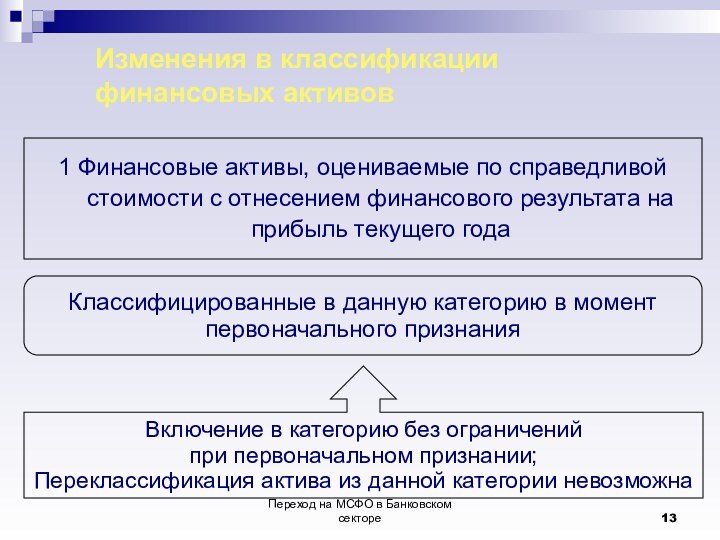

Изменения в классификации

финансовых активов

1 Финансовые активы, оцениваемые по справедливой стоимости с

отнесением финансового результата на прибыль текущего года

Классифицированные в данную категорию в момент первоначального признания

Включение в категорию без ограничений

при первоначальном признании;

Переклассификация актива из данной категории невозможна

Слайд 14

Переход на МСФО в Банковском секторе

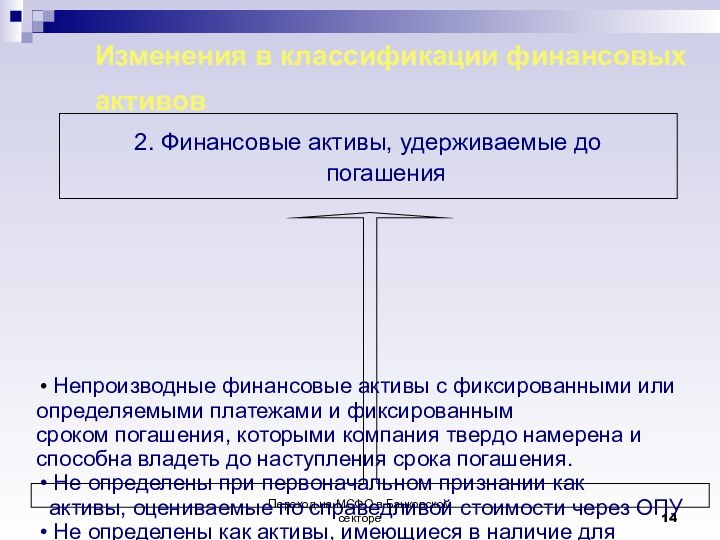

Изменения в классификации

финансовых активов

2. Финансовые активы, удерживаемые до погашения

Непроизводные

финансовые активы с фиксированными или

определяемыми платежами и фиксированным

сроком погашения, которыми компания твердо намерена и

способна владеть до наступления срока погашения.

Не определены при первоначальном признании как

активы, оцениваемые по справедливой стоимости через ОПУ

Не определены как активы, имеющиеся в наличие для продажи

Не удовлетворяют определению кредита и дебиторской

задолженности

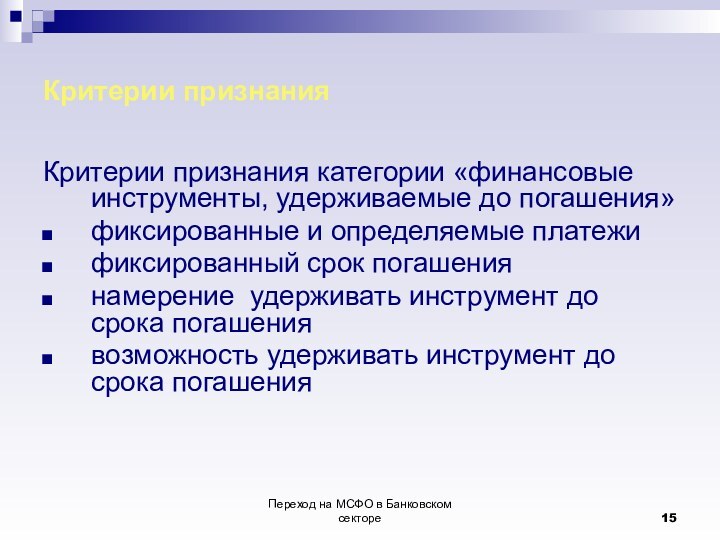

Слайд 15

Переход на МСФО в Банковском секторе

Критерии признания

Критерии признания

категории «финансовые инструменты, удерживаемые до погашения»

фиксированные и определяемые платежи

фиксированный

срок погашения

намерение удерживать инструмент до срока погашения

возможность удерживать инструмент до срока погашения

Слайд 16

Переход на МСФО в Банковском секторе

Изменения в классификации

финансовых активов

3. Кредиты и дебиторская задолженность

Непроизводные финансовые активы

с фиксирован-

ными или определяемыми платежами, для которых

отсутствуют котировки активного рынка.

Не определены при первоначальном признании как:

предназначенные для торговли;

имеющиеся в наличии для продажи.

Ушло понятие предоставленные кредиты.

Слайд 17

Займы и дебиторская задолженность - непроизводные финансовые активы

с фиксированными или определимыми платежами, не котируемые на активном

рынке, за исключением:

(a) активов, которые предприятие намеревается продать немедленно или в ближайшем будущем, которые должны быть классифицированы как предназначенные для торговли, а также активы, которые предприятие при первоначальном признании классифицирует как "оцениваемые по справедливой стоимости;

(b) активов, классифицированных предприятием при первоначальном признании как "имеющиеся в наличии для продажи"; и

(c) активов, по которым владелец может не возместить значительную часть своих первоначальных инвестиций, за исключением случаев, когда это происходит из-за ухудшения кредитоспособности, и которые должны быть классифицированы как имеющиеся в наличии для продажи.

Слайд 18

Переход на МСФО в Банковском секторе

Изменения в классификации

финансовых активов

4. Финансовые активы, имеющиеся в наличии для продажи

Непроизводные финансовые активы

Определены как имеющиеся в наличие для продажи

Не отнесены ни к одной из трех предыдущих групп

Слайд 19

Переход на МСФО в Банковском секторе

Перевод активов из

одной категории в другую

Перевод из категории «активы до

погашения» приведет к санкциям на 2 последующих финансовых года.

Перевод из категории активов, оцениваемых по справедливой стоимости не должен осуществляться, так как нарушается экономический характер актива, обусловленный первоначально при приобретении актива.

Перевод из категории «имеющиеся в наличии для продажи»:

в торговый портфель возможен

в категорию «активы до погашения» по следующим причинам:

произошли изменения в намерении или возможности компании;

санкции в связи с окончанием «двух финансовых лет» завершились.

Однако любой перевод активов из одной категории в другую должен быть относительно редким явлением.

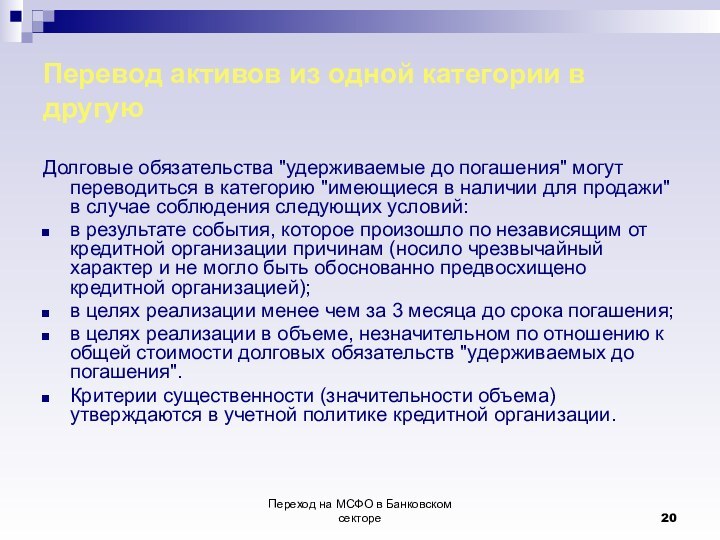

Слайд 20

Переход на МСФО в Банковском секторе

Перевод активов из

одной категории в другую

Долговые обязательства "удерживаемые до погашения" могут

переводиться в категорию "имеющиеся в наличии для продажи" в случае соблюдения следующих условий:

в результате события, которое произошло по независящим от кредитной организации причинам (носило чрезвычайный характер и не могло быть обоснованно предвосхищено кредитной организацией);

в целях реализации менее чем за 3 месяца до срока погашения;

в целях реализации в объеме, незначительном по отношению к общей стоимости долговых обязательств "удерживаемых до погашения".

Критерии существенности (значительности объема) утверждаются в учетной политике кредитной организации.

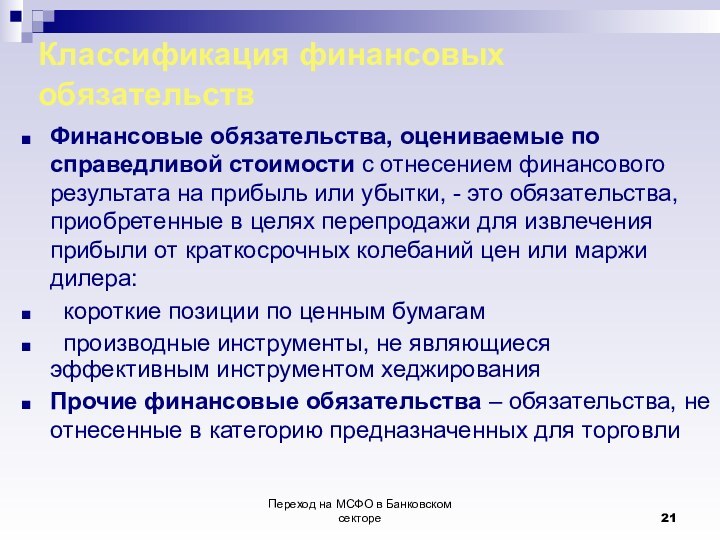

Слайд 21

Переход на МСФО в Банковском секторе

Классификация финансовых обязательств

Финансовые обязательства, оцениваемые по справедливой стоимости с отнесением финансового

результата на прибыль или убытки, - это обязательства, приобретенные в целях перепродажи для извлечения прибыли от краткосрочных колебаний цен или маржи дилера:

короткие позиции по ценным бумагам

производные инструменты, не являющиеся эффективным инструментом хеджирования

Прочие финансовые обязательства – обязательства, не отнесенные в категорию предназначенных для торговли

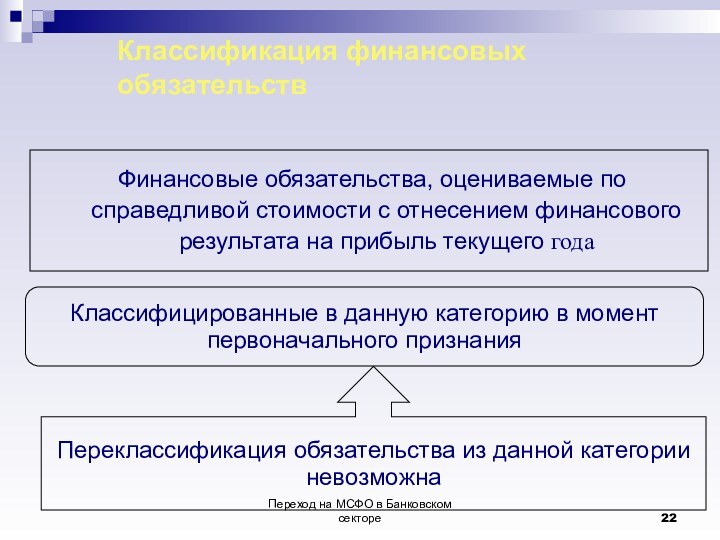

Слайд 22

Переход на МСФО в Банковском секторе

Классификация финансовых обязательств

Финансовые обязательства, оцениваемые по справедливой стоимости с отнесением финансового

результата на прибыль текущего года

Классифицированные в данную категорию в момент первоначального признания

Переклассификация обязательства из данной категории

невозможна

Слайд 23

Переход на МСФО в Банковском секторе

Признание и оценка

Первоначальное признание

Финансовые активы или обязательства в балансе:

признаются

при условии, если компания становится стороной по договору в отношении финансового инструмента.

при первоначальном признании оцениваются по их фактической стоимости, которая является справедливой стоимостью уплаченного (в случае актива) или полученного (в случае обязательства) возмещения с учетом прямых затрат по сделке.

Затраты по сделке относятся прямо на расходы:

по финансовым инструментам, которые на момент первоначального признания решено учитывать по справедливой стоимости с отнесением ее изменений на прибыль/убыток за период.

по неосуществленной операции

Слайд 24

Переход на МСФО в Банковском секторе

Признание и оценка

Затраты по сделке - дополнительные издержки, непосредственно связанные

с эмиссией, приобретением или выбытием финансового актива или обязательства:

вознаграждение и комиссионные, уплаченные агентам, консультантам, брокерам и дилерам;

сборы регулирующих органов и фондовых бирж,

налоги и сборы за перевод средств.

Затраты по сделке не включают:

премию и дисконт по долговым инструментам,

затраты на финансирование,

распределенные внутренние административные расходы,

затраты по управлению активами.

Слайд 25

Переход на МСФО в Банковском секторе

Признание и оценка

Последующая

оценка

Финансовые активы и обязательства оцениваются в учете двумя методами

в зависимости от классификации:

по справедливой стоимости

по амортизированной стоимости

Слайд 26

Переход на МСФО в Банковском секторе

Признание и оценка

Последующая

оценка

Финансовые обязательства оцениваются:

учитываемые по справедливой стоимости с

отнесением ее изменений на прибыль/убыток за период – по справедливой стоимости

прочие - по амортизированной стоимости с использованием метода эффективной процентной ставки.

Слайд 27

Признание и оценка – последующий учет финансовых обязательств

Слайд 28

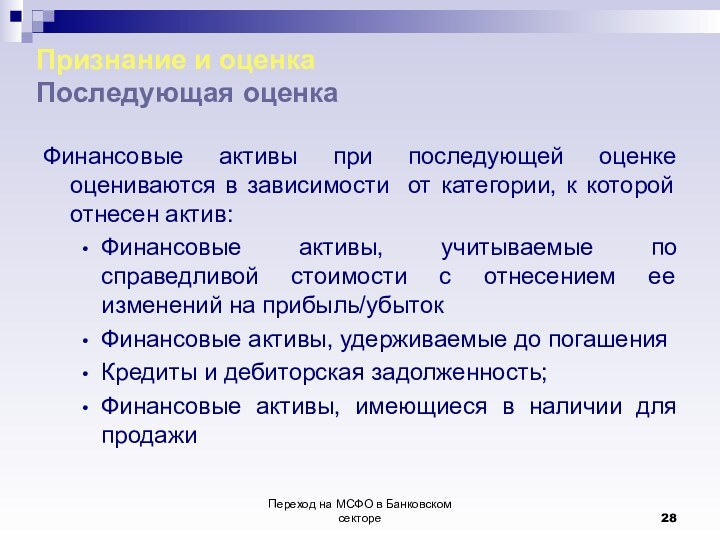

Переход на МСФО в Банковском секторе

Признание и оценка

Последующая

оценка

Финансовые активы при последующей оценке оцениваются в зависимости

от категории, к которой отнесен актив:

Финансовые активы, учитываемые по справедливой стоимости с отнесением ее изменений на прибыль/убыток

Финансовые активы, удерживаемые до погашения

Кредиты и дебиторская задолженность;

Финансовые активы, имеющиеся в наличии для продажи

Слайд 29

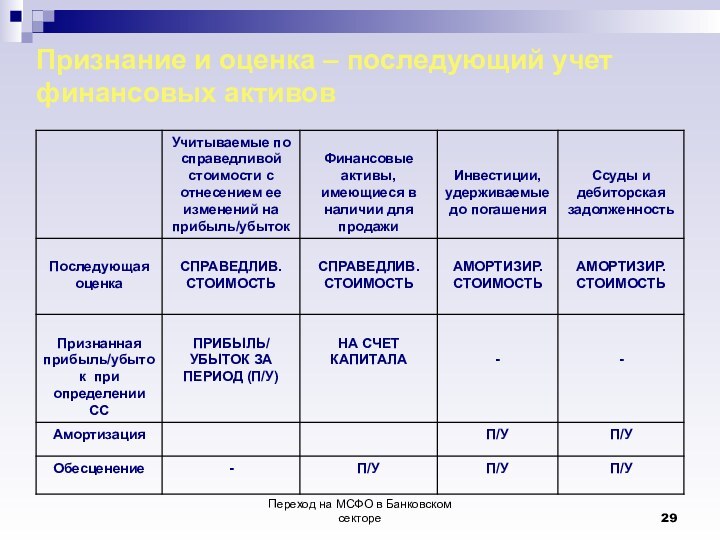

Переход на МСФО в Банковском секторе

Признание и оценка

– последующий учет финансовых активов

Слайд 30

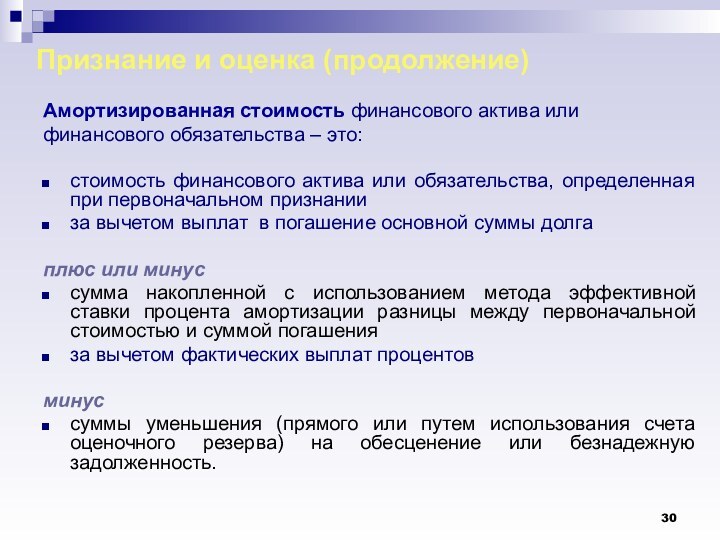

Признание и оценка (продолжение)

Амортизированная стоимость финансового актива или

финансового

обязательства – это:

стоимость финансового актива или обязательства, определенная при

первоначальном признании

за вычетом выплат в погашение основной суммы долга

плюс или минус

сумма накопленной с использованием метода эффективной ставки процента амортизации разницы между первоначальной стоимостью и суммой погашения

за вычетом фактических выплат процентов

минус

суммы уменьшения (прямого или путем использования счета оценочного резерва) на обесценение или безнадежную задолженность.

Слайд 31

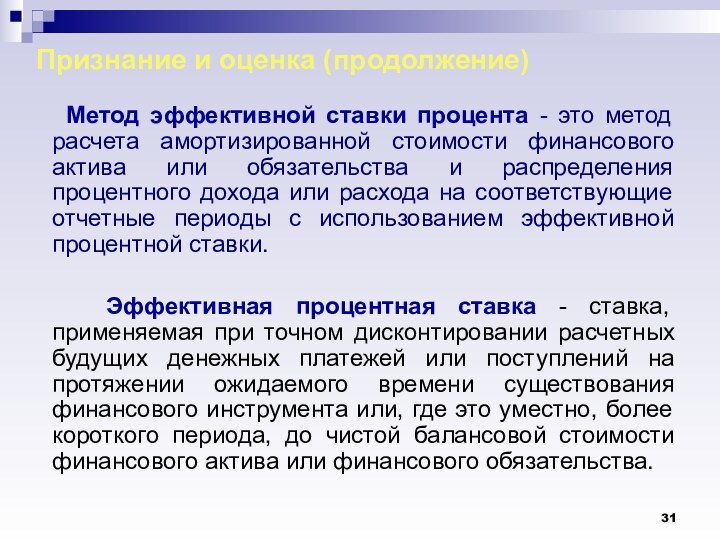

Признание и оценка (продолжение)

Метод эффективной ставки

процента - это метод расчета амортизированной стоимости финансового актива

или обязательства и распределения процентного дохода или расхода на соответствующие отчетные периоды с использованием эффективной процентной ставки.

Эффективная процентная ставка - ставка, применяемая при точном дисконтировании расчетных будущих денежных платежей или поступлений на протяжении ожидаемого времени существования финансового инструмента или, где это уместно, более короткого периода, до чистой балансовой стоимости финансового актива или финансового обязательства.

Слайд 32

При расчете эффективной ставки процента предприятие должно

рассчитать потоки денежных средств с учетом всех договорных условий

финансового инструмента (например, права на досрочное погашение)

Расчет включает все вознаграждения и суммы, выплаченные или полученные сторонами по договору, которые являются неотъемлемой частью эффективной ставки процента, затрат по сделке и всех прочих премий или скидок.

Слайд 33

Переход на МСФО в Банковском секторе

Признание и оценка

(продолжение)

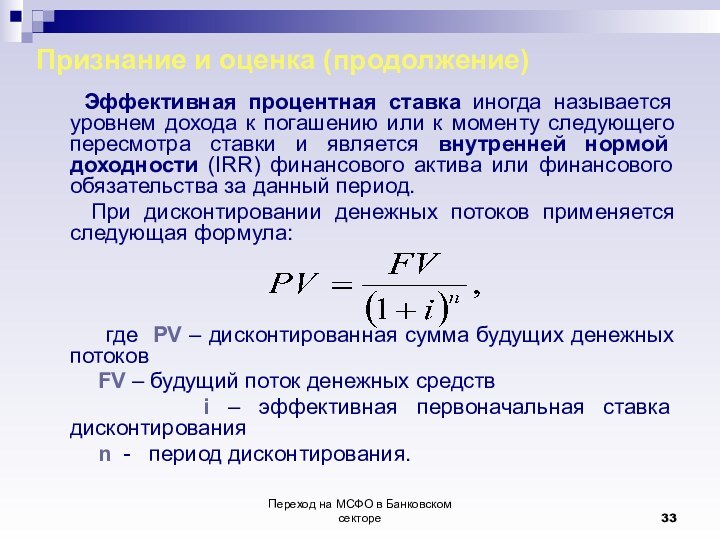

Эффективная процентная ставка иногда называется уровнем дохода

к погашению или к моменту следующего пересмотра ставки и является внутренней нормой доходности (IRR) финансового актива или финансового обязательства за данный период.

При дисконтировании денежных потоков применяется следующая формула:

где PV – дисконтированная сумма будущих денежных потоков

FV – будущий поток денежных средств

i – эффективная первоначальная ставка дисконтирования

n - период дисконтирования.

Слайд 34

Переход на МСФО в Банковском секторе

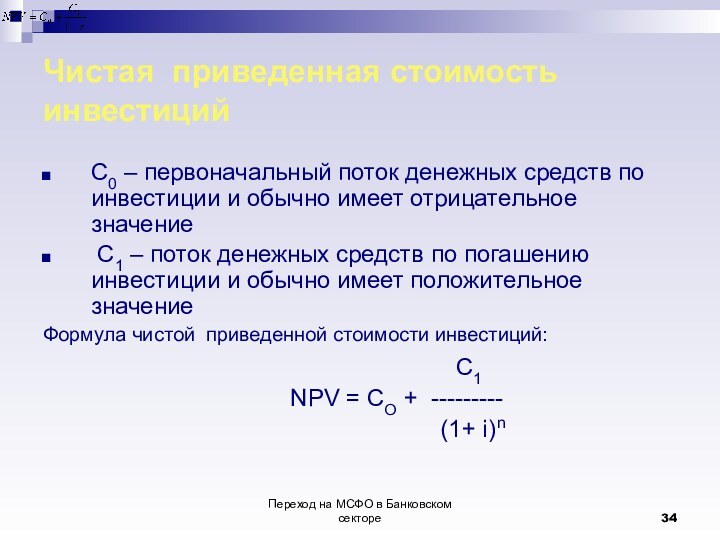

Чистая приведенная стоимость

инвестиций

С0 – первоначальный поток денежных средств по инвестиции и

обычно имеет отрицательное значение

С1 – поток денежных средств по погашению инвестиции и обычно имеет положительное значение

Формула чистой приведенной стоимости инвестиций:

С1

NPV = CO + ---------

(1+ i)n

Слайд 35

Переход на МСФО в Банковском секторе

Формулы дисконтирования

Формула для

расчета текущей стоимости ряда будущих

платежей

Формула для расчета текущей стоимости

ряда

одинаковых платежей (аннуитета)

Слайд 36

Переход на МСФО в Банковском секторе

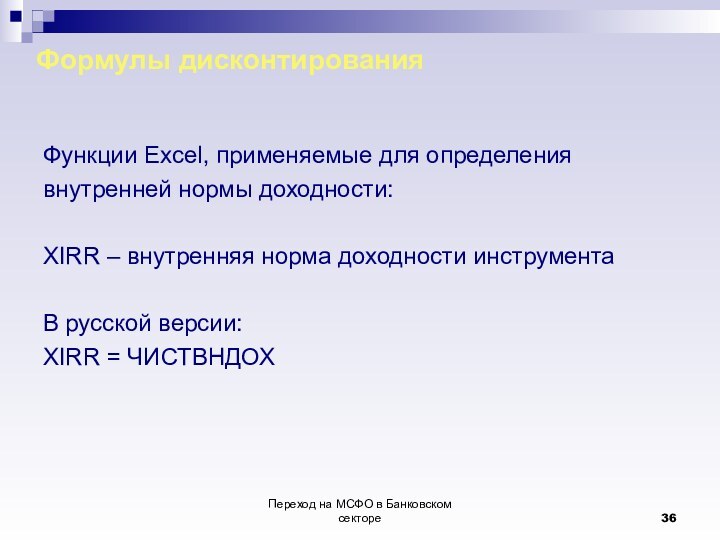

Формулы дисконтирования

Функции Excel,

применяемые для определения

внутренней нормы доходности:

XIRR – внутренняя норма

доходности инструмента

В русской версии:

XIRR = ЧИСТВНДОХ

Слайд 37

Переход на МСФО в Банковском секторе

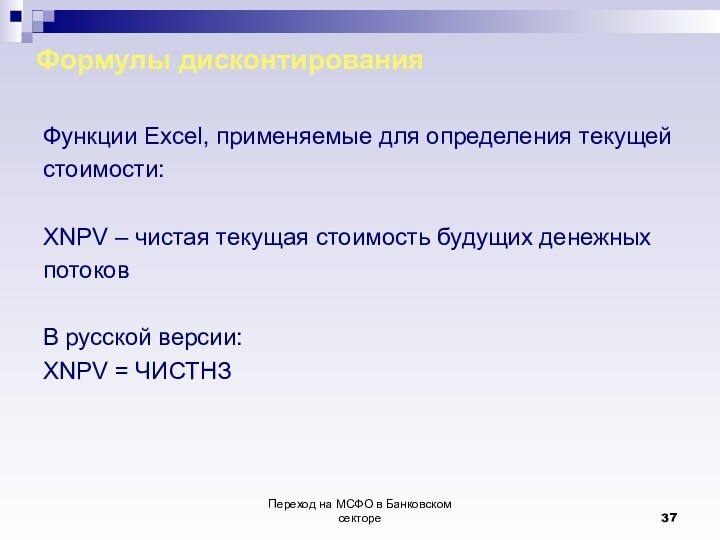

Формулы дисконтирования

Функции Excel,

применяемые для определения текущей

стоимости:

XNPV – чистая текущая стоимость будущих

денежных

потоков

В русской версии:

XNPV = ЧИСТНЗ

Слайд 38

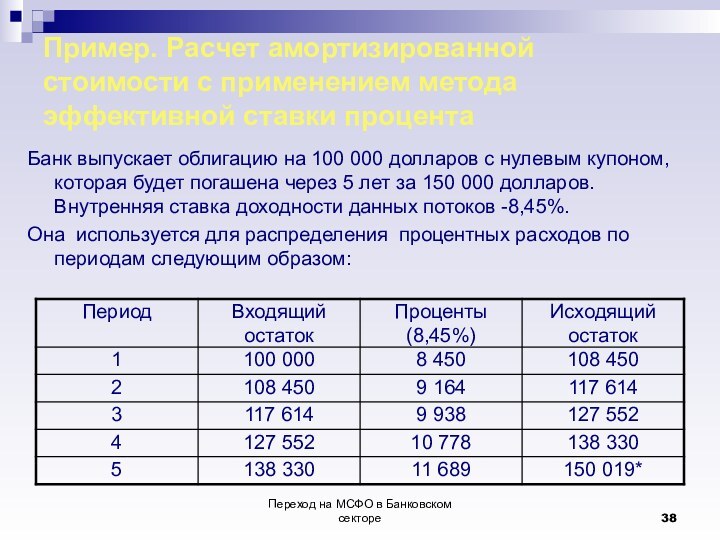

Переход на МСФО в Банковском секторе

Пример. Расчет амортизированной

стоимости с применением метода эффективной ставки процента

Банк выпускает облигацию

на 100 000 долларов с нулевым купоном, которая будет погашена через 5 лет за 150 000 долларов. Внутренняя ставка доходности данных потоков -8,45%.

Она используется для распределения процентных расходов по периодам следующим образом:

Слайд 39

Переход на МСФО в Банковском секторе

Прекращение признания

Прекращение признания

означает списание финансового актива, обязательства или доли финансового актива

или обязательства с бухгалтерского баланса компании.

Прекращение признания финансового актива:

истекли договорные права на поступление денежных поступлений от него, или

осуществлена передача финансового актива,

компания/банк теряет контроль над активом,

Передача финансового актива:

переданы договорные права на получение денежных средств от актива третьей стороне или

сохранены договорные права на получение денежных средств от актива, но принято на себя обязательство выплатить их третьей стороне

Слайд 40

Переход на МСФО в Банковском секторе

Прекращение признания финасового

актива

Прекращение признания финансового актива осуществляется при

условии перехода всех существенных рисков и выгод владения.

Дальнейшее участие в переданных активах

Если организация ни передала, ни сохранила значительную часть всех рисков и выгод, связанных с владением переданным активом, и сохраняет за собой контроль над ним, она продолжает признавать этот актив соразмерно своему дальнейшему участию в нем. Степень продолжающегося участия организации в переданном активе – это степень, в которой она подвергается риску изменений стоимости этого актива.

Слайд 41

Переход на МСФО в Банковском секторе

Прекращение признания -

изменения контроля

Компания передала контроль, если получающая сторона:

имеет практическую возможность

продать актив целиком (например, актив торгуется на активном рынке);

может осуществить возможность по продаже актива в одностороннем порядке (без уведомления передающей стороны);

не имеет дополнительных ограничений на дальнейшую продажу актива

Слайд 42

Переход на МСФО в Банковском секторе

Прекращение признания –

(продолжение)

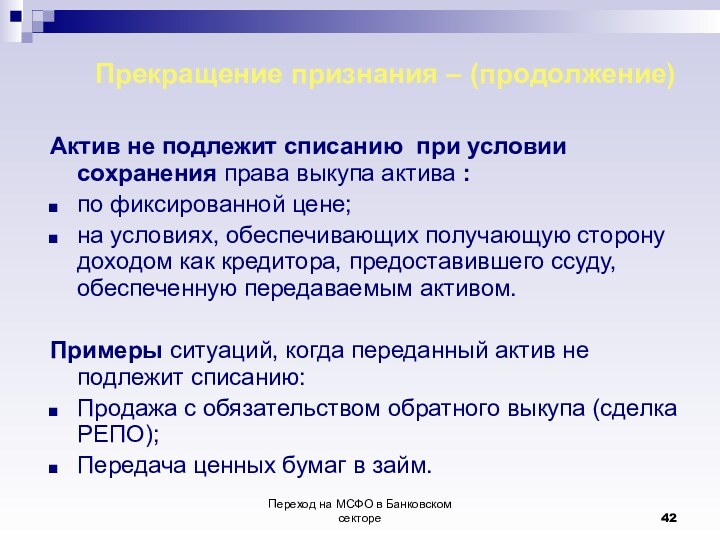

Актив не подлежит списанию при условии сохранения права выкупа

актива :

по фиксированной цене;

на условиях, обеспечивающих получающую сторону доходом как кредитора, предоставившего ссуду, обеспеченную передаваемым активом.

Примеры ситуаций, когда переданный актив не подлежит списанию:

Продажа с обязательством обратного выкупа (сделка РЕПО);

Передача ценных бумаг в займ.

Слайд 43

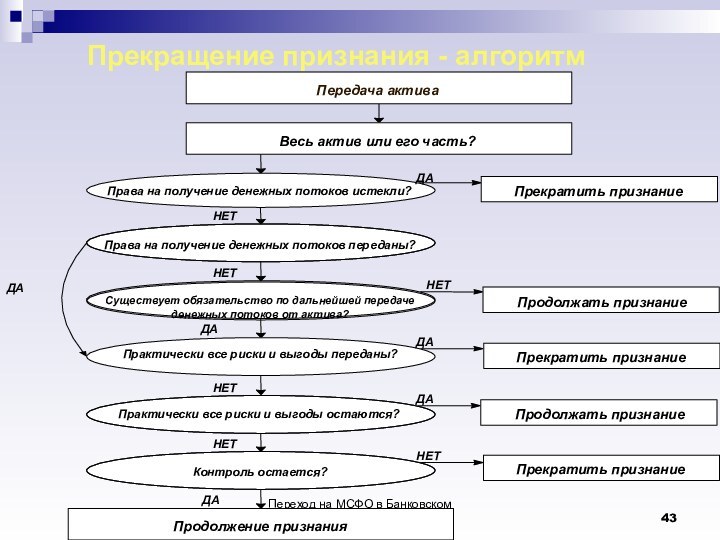

Переход на МСФО в Банковском секторе

НЕТ

ДА

НЕТ

ДА

НЕТ

НЕТ

ДА

НЕТ

ДА

ДА

НЕТ

ДА

Прекращение признания -

алгоритм

Слайд 44

Переход на МСФО в Банковском секторе

Прекращение признания -

результат

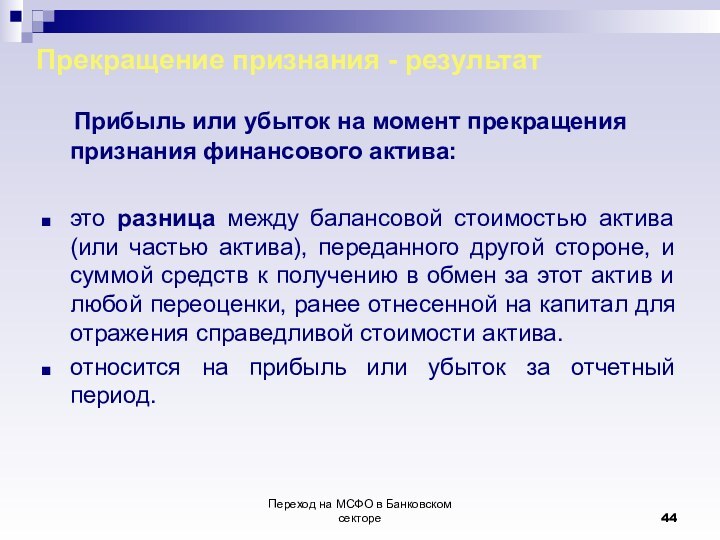

Прибыль или убыток на момент прекращения признания

финансового актива:

это разница между балансовой стоимостью актива (или частью актива), переданного другой стороне, и суммой средств к получению в обмен за этот актив и любой переоценки, ранее отнесенной на капитал для отражения справедливой стоимости актива.

относится на прибыль или убыток за отчетный период.

Слайд 45

Переход на МСФО в Банковском секторе

Прекращение признания финансового

обязательства

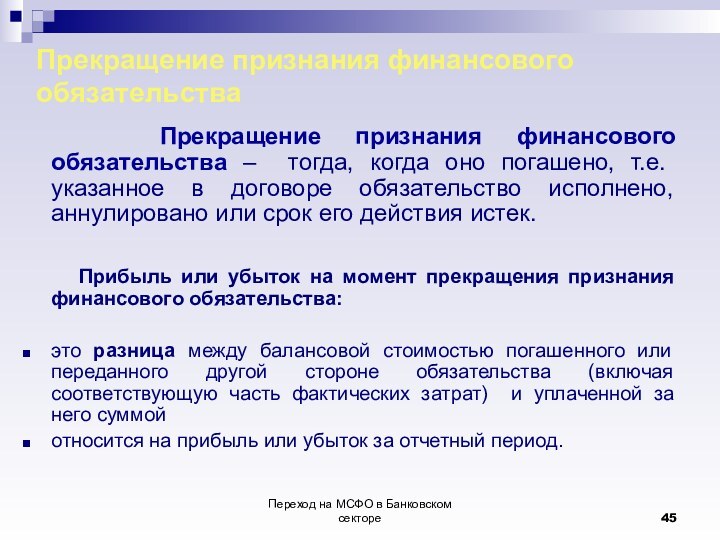

Прекращение признания финансового обязательства – тогда, когда

оно погашено, т.е. указанное в договоре обязательство исполнено, аннулировано или срок его действия истек.

Прибыль или убыток на момент прекращения признания финансового обязательства:

это разница между балансовой стоимостью погашенного или переданного другой стороне обязательства (включая соответствующую часть фактических затрат) и уплаченной за него суммой

относится на прибыль или убыток за отчетный период.

Слайд 46

Переход на МСФО в Банковском секторе

Последующая оценка -

вопрос

Какой оценке при последующем учете в финансовой отчетности подлежат

следующие группы финансовых активов и обязательств?

Возможные методы оценок:

А. По справедливой стоимости

Б. По амортизируемой стоимости

Группы финансовых активов и обязательств:

Ссуды, предоставленные банком и дебиторская задолженность

Инвестиции до погашения

Финансовые активы, имеющиеся в наличии для продажи

Финансовые активы, предназначенные для торговли

Финансовые обязательства, предназначенные для торговли

Прочие финансовые обязательства

Слайд 47

Обесценение и безнадежная задолженность по финансовым активам

На конец

каждого отчетного периода предприятию следует оценивать наличие объективных свидетельств

того, что финансовый актив или группа финансовых активов обесценилась.

Финансовый актив или группа финансовых активов обесцениваются и имеют место убытки от обесценения, если и только если существует объективное подтверждение обесценения в результате одного или нескольких событий, которые имели место после первоначального признания актива ("событие, приводящее к убытку"), и такое событие, приводящее к убытку (или события), влияет на ожидаемые будущие денежные потоки по финансовому активу или группе финансовых активов, сумма которых может быть надежно оценена. Определить одно конкретное событие, которое приводит к обесценению, невозможно. Обесценение вызывается совокупностью событий.

Слайд 48

Обесценение и безнадежная задолженность по финансовым активам

Объективные признаки обесценения финансового актива или группы активов

– информация, ставшая известной владельцу актива о следующих событиях (перечень не является исчерпывающим):

значительных финансовых трудностях, испытываемых эмитентом или должником;

нарушении договора, например, отказе или уклонении от уплаты процентов или основной суммы долга;

предоставлении кредитором уступок, экономически или юридически связанных с финансовыми трудностями заемщика, на что кредитор не решился бы ни при каких других обстоятельствах;

вероятности банкротства или финансовой реорганизации;

исчезновении активного рынка для данного финансового актива по причине финансовых трудностей, или

Слайд 49

Обесценение ПОС

наличие наблюдаемых данных, свидетельствующих о снижении

суммы ожидаемых будущих денежных средств по группе финансовых активов

после первоначального признания таких активов, хотя такое снижение еще не может быть определено для отдельных финансовых активов в группе, включая:

(i) негативные изменения платежного статуса заемщиков в группе (например, увеличение количества просроченных платежей или заемщиков, которые исчерпали кредитный лимит по кредитным картам и погашают причитающиеся суммы ежемесячными минимальными взносами); или

(ii) национальные или местные экономические условия, которые соотносятся с неплатежами по активам в группе (например, увеличение уровня безработицы в географическом регионе заемщиков, снижение цен на недвижимость для ипотечных займов в соответствующем регионе, снижение цен на нефть для ссудных активов или негативные изменения условий в отрасли, которые влияют на заемщиков в группе).

Слайд 50

Убыток от обесценения

Если существует объективное свидетельство понесения

убытка от обесценения займов и дебиторской задолженности, учитываемых по

амортизированной стоимости, то сумма убытка оценивается как разница между балансовой стоимостью актива и приведенной стоимостью расчетных будущих потоков денежных средств, дисконтированная по первоначальной эффективной ставке процента по финансовому активу (т.е. эффективной ставке процента, рассчитанной при первоначальном признании).

Балансовая стоимость актива должна быть уменьшена непосредственно или с использованием счета оценочного резерва.

Сумма убытка должна быть признана в составе прибыли или убытка.

Слайд 51

IAS 39

ПРОИЗВОДНЫЕ ИНСТРУМЕНТЫ И ВСТРОЕННЫЕ ПРОИЗВОДНЫЕ ИНСТРУМЕНТЫ

Переход

на МСФО в Банковском секторе

Слайд 52

Переход на МСФО в Банковском секторе

Определения

Производный инструмент -

финансовый инструмент, чья стоимость изменяется в ответ на изменения

в базовом активе:

Базовый актив определяется как:

установленная процентная ставка

цена ценной бумаги

цена товаров

обменный курс

индекс цен или ставок

кредитный рейтинг

другие аналогичные переменные величины

Слайд 53

Переход на МСФО в Банковском секторе

Учет производных инструментов

Производные

инструменты учитываются:

при первоначальном признании - по справедливой

стоимости, которой, как правило, является стоимость приобретения, включая затраты по сделке.

в последующем учете переоцениваются по справедливой стоимости.

Справедливая стоимость рассчитывается на основе котируемых рыночных цен, моделей дисконтирования потоков денежных средств, моделей установления цены по опциону или курсов спот на конец года в зависимости от типа сделки.

Все производные инструменты учитываются как:

активы, если их справедливая стоимость является положительной, и

обязательства, если их справедливая стоимость является отрицательной.

Слайд 54

Переход на МСФО в Банковском секторе

Классификация

.

Производные инструменты

Инструменты, оцениваемые

по справедливой стоимости

Инструменты для целей хеджирования

Обязательства, оцениваемые по справедливой

стоимости

Активы, оцениваемые по справедливой стоимости

Слайд 55

Переход на МСФО в Банковском секторе

Встроенный производный инструмент

(ВПИ)

Встроенный производный инструмент - компонент гибридного инструмента, состоящего из

производного инструмента и основного контракта

Пример: конвертируемая облигация

основной контракт = облигация

встроенный производный инструмент = опцион на покупку (call) акций

Необходимо ли выделять встроенный инструмент и учитывать две составляющие отдельно друг от друга?

Слайд 56

Переход на МСФО в Банковском секторе

Встроенный производный инструмент

– раздельный учет

Раздельные учет и оценка производного инструмента и

основного контракта уместны, если:

Экономические особенности и риски встроенного инструмента не связаны тесно с экономическими особенностями и рисками основного контракта.

Отдельный инструмент с аналогичными условиями, что и встроенный инструмент, является сам по себе производным инструментом, и

Комбинированный инструмент не оценивается по справедливой стоимости с отнесением результатов на прибыль или убытки

Первоначальная учетная стоимость основного договора =

Стоимость гибридного инструмента – Справедливая стоимость производного инструмента

Слайд 57

Переход на МСФО в Банковском секторе

Встроенный производный инструмент

– выделение не требуется

Гибридный договор отражается в учете как

финансовый актив/обязательство, оцениваемое по справедливой стоимости через прибыль или убыток.

ВПИ не вызывает значительного изменения денежных потоков, предусмотренного договором;

В результате простого анализа или при первом рассмотрении гибридного инструмента становится ясно, что выделение ВПИ невозможно.

Такие договоры отражаются в учете по IAS 39 с отнесением к соответствующей категории финансовых инструментов.

Слайд 58

Переход на МСФО в Банковском секторе

Встроенный производный инструмент

–выделение не требуется

Если организация должна выделить ВПИ

из основного договора, но не способна оценить этот инструмент отдельно ни на дату приобретения, ни на последующую отчетную дату, она обязана классифицировать весь такой гибридный (комбинированный) договор как оцениваемый по справедливой стоимости через прибыль или убыток.

Слайд 59

Переход на МСФО в Банковском секторе

Встроенный производный инструмент

Неотделяемый встроенный производный инструмент (НВПИ) - условие договора, определяющее

конкретную величину требований и (или) обязательств не в абсолютной сумме, а расчетным путем на основании курса валют (в том числе путем применения валютной оговорки), рыночной (биржевой) цены на ценные бумаги или иные активы, ставки (за исключением ставки процента), индекса или другой переменной.

Валютная оговорка - условие договора, согласно которому требование и (или) обязательство подлежит исполнению в оговоренной валюте (валюта обязательства), но в сумме, эквивалентной определенной сумме в другой валюте (валюта-эквивалент) или условных единицах по согласованному курсу (например: оговорка эффективного платежа в векселе).

Слайд 60

Переход на МСФО в Банковском секторе

Встроенный производный инструмент

Пример:

ссуды в двойной валюте.

Основная сумма (в валюте отчетности) и

сумма процентов (в иностранной валюте) – гибридный договор, содержащий встроенный валютный производный инструмент, который не отделяется от кредита, поскольку изменения выраженного в иностранной валюте элемента (процентов или основного долга) должны измеряться согласно IAS 21 по спот-ставке на отчетную дату с признанием в ОПУ курсовой разницы, возникающей в результате изменения валютных курсов.

Слайд 61

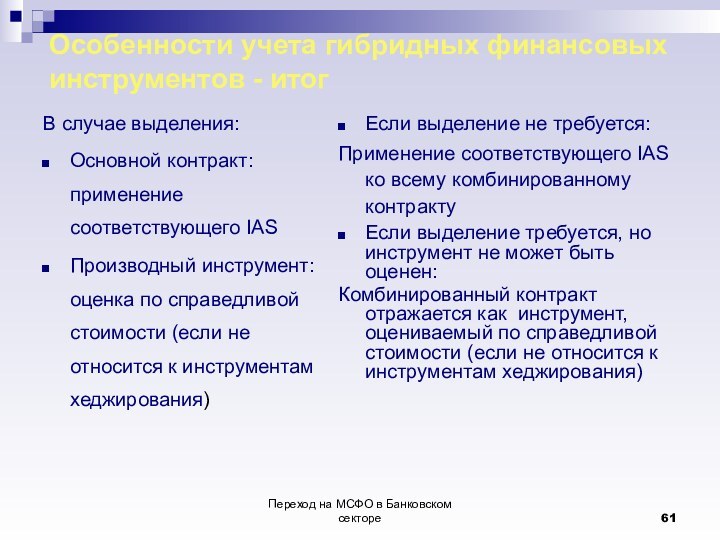

Переход на МСФО в Банковском секторе

Особенности учета гибридных

финансовых инструментов - итог

В случае выделения:

Основной контракт: применение соответствующего

IAS

Производный инструмент: оценка по справедливой стоимости (если не относится к инструментам хеджирования)

Если выделение не требуется:

Применение соответствующего IAS ко всему комбинированному контракту

Если выделение требуется, но инструмент не может быть оценен:

Комбинированный контракт отражается как инструмент, оцениваемый по справедливой стоимости (если не относится к инструментам хеджирования)

Слайд 62

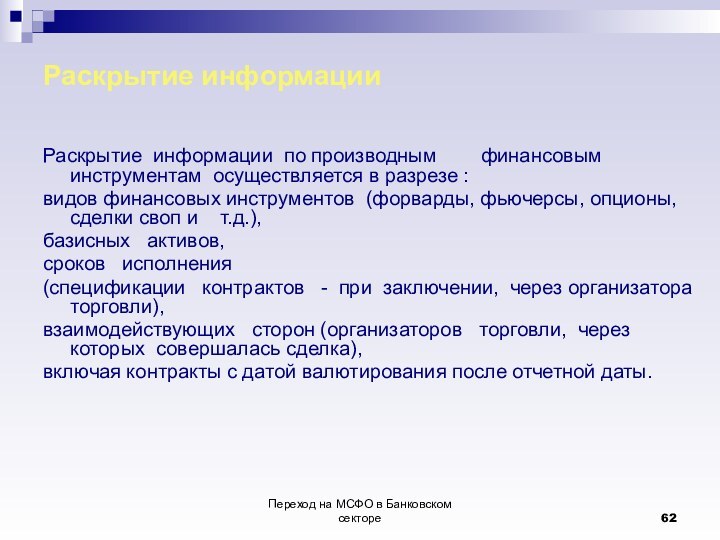

Переход на МСФО в Банковском секторе

Раскрытие информации

Раскрытие информации

по производным финансовым инструментам осуществляется в

разрезе :

видов финансовых инструментов (форварды, фьючерсы, опционы, сделки своп и т.д.),

базисных активов,

сроков исполнения

(спецификации контрактов - при заключении, через организатора торговли),

взаимодействующих сторон (организаторов торговли, через которых совершалась сделка),

включая контракты с датой валютирования после отчетной даты.

Слайд 63

IFRS 7 Финансовые инструменты: раскрытие информации

Переход на МСФО

в Банковском секторе

Слайд 64

Переход на МСФО в Банковском секторе

МСФО (IFRS) 7

Основные требования к раскрытию информации по финансовым инструментам

МСФО (IFRS)

7 действует в отношении отчетных периодов, начинающихся 1 января 2007 года или после этой даты.

Приводимая информация должна помогать пользователю в оценке влияния финансовых инструментов на финансовое положение и результаты деятельности компании.

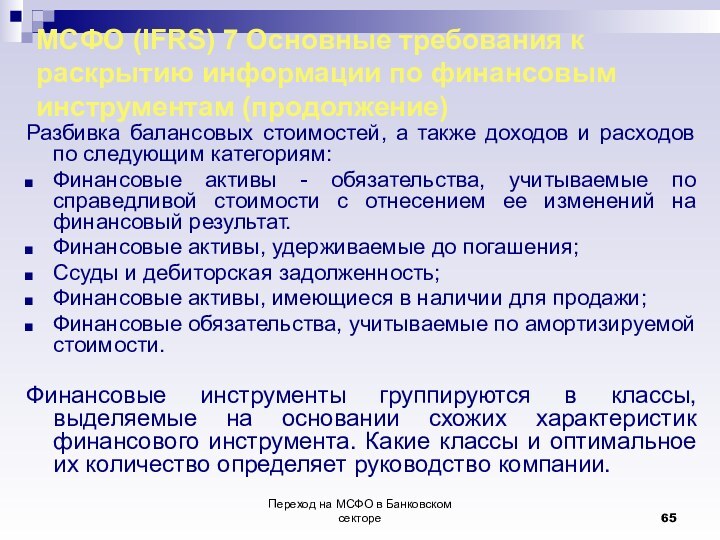

Слайд 65

Переход на МСФО в Банковском секторе

МСФО (IFRS) 7

Основные требования к раскрытию информации по финансовым инструментам (продолжение)

Разбивка

балансовых стоимостей, а также доходов и расходов по следующим категориям:

Финансовые активы - обязательства, учитываемые по справедливой стоимости с отнесением ее изменений на финансовый результат.

Финансовые активы, удерживаемые до погашения;

Ссуды и дебиторская задолженность;

Финансовые активы, имеющиеся в наличии для продажи;

Финансовые обязательства, учитываемые по амортизируемой стоимости.

Финансовые инструменты группируются в классы, выделяемые на основании схожих характеристик финансового инструмента. Какие классы и оптимальное их количество определяет руководство компании.

Слайд 66

Переход на МСФО в Банковском секторе

Сопоставление балансовых оценок

со справедливой стоимостью

МСФО (IFRS) 7 требует представить сопоставление балансовых

сумм со справедливой стоимостью всех видов финансовых инструментов, отраженных в бухгалтерском балансе.

Необходимо представить в отчетности методологию расчета/определения справедливой стоимости для некоторых классов финансовых инструментов, отражаемых не по справедливой, а по амортизированной стоимости, таких как:

Кредиты клиентам

Срочные депозиты клиентов

Ценные бумаги, удерживаемые

до погашения

Слайд 67

Переход на МСФО в Банковском секторе

Раскрытие информации о

кредитном риске

Компания должна раскрывать следующую информацию по классу финансовых

инструментов:

А) Сумму, которая лучше всего отражает максимальный кредитный риск на отчетную дату без учета какого-либо имеющегося залога или других инструментов обеспечения кредита (например, неттинговые соглашения, которые не являются взаимозачетом в соответствии с МСФО (IAS) 32;

Б) В отношении суммы (а) - описание имеющегося залога и других инструментов обеспечения кредита;

В) Информацию о кредитном качестве финансовых активов,

которые не являются ни просроченными, ни обесцененными; а также

Г) Балансовую стоимость финансовых активов, условия которых были пересмотрены и которые в противном случае были бы просроченными или обесцененными

Слайд 68

Переход на МСФО в Банковском секторе

Раскрытие информации о

кредитном риске

Д) Анализ по срокам давности финансовых активов, которые

на отчетную дату являются просроченными, н не являются обесцененными;

Е) Анализ финансовых активов, которые в и индивидуальном порядке определены как обесцененные на отчетную дату, включая факторы, которые компания рассматривала при определении их обесценения; а также

Ж) Для сумм (д) и (е) - описание имеющегося залога и других мер обеспечения кредита, а также оценку их справедливой стоимости, за исключением случаев, когда это практически невозможно.

Слайд 69

Переход на МСФО в Банковском секторе

Раскрытие информации о

рыночном риске

Компания/банк должен определить оптимальное соотношение количественной и качественной

информации в примечаниях по МСФО (IFRS) 7.

Методология расчета и раскрытия наибольшей, наименьшей и средней величины рыночного риска в течение отчетного периода, должна быть разработана и утверждена соответствующим органом управления компании/банка.

Слайд 70

Переход на МСФО в Банковском секторе

МСФО (IFRS) 7

Основные требования к раскрытию информации по финансовым инструментам (продолжение)

Прекращение

признания

Если компания передала финансовые активы, которые в той или иной мере не удовлетворяют критериям прекращения признания, необходимо

раскрыть информацию о:

характере этих активов;

рисках и выгодах, которые организация по ним сохранила;

балансовой стоимости активов, а также связанных с ними обязательств, которые в той или иной степени продолжают признаваться;

в отношении активов, признание которых прекращено лишь частично - информацию о первоначальной балансовой стоимости.

Слайд 71

Переход на МСФО в Банковском секторе

МСФО (IFRS) 7

Основные требования к раскрытию информации по финансовым инструментам (продолжение)

Обеспечение

Компания должна раскрывать информацию о балансовой стоимости финансовых активов, переданных в обеспечение обязательств; а также условиях, на которых финансовые активы передавались в обеспечение.

Счет убытков от кредитных рисков

Если стоимость финансовых активов снижена вследствие обесценения, и организация признает убыток от обесценения на отдельном счете (например, на счете резерва, используемого для учета обесценения отдельных активов, или на аналогичном счете, используемом для учета обесценения класса активов), а не снижает балансовую стоимость актива, то она должна раскрывать сверку изменений на этом счете за отчетный период для каждого класса финансовых активов.

Слайд 72

Переход на МСФО в Банковском секторе

МСФО (IFRS) 7

Основные требования к раскрытию информации по финансовым инструментам (продолжение)

Невыполнение

договорных обязательств

В отношении всех займов компания должна

раскрывать информацию об:

Имевших место в течении периода случаях невыполнения обязательств по полученным займам;

Балансовой стоимости займов, по которым не были выполнены обязательства;

Были ли обязательства впоследствии выполнены или же условия займа были пересмотрены.

Слайд 73

Переход на МСФО в Банковском секторе

МСФО (IFRS) 7

Основные требования к раскрытию информации по финансовым инструментам (продолжение)

Доходы,

расходы, прибыли и убытки

Непосредственно в ОПУ либо в примечаниях к нему необходимо

раскрыть следующую информацию:

Чистая прибыль/убытки по:

Финансовым активам/обязательствам, учитываемым по справедливой стоимости с отнесением ее изменений на финансовый результат (с разбивкой по тем, которые решено было так учитывать при первоначальном признании, и по предназначенным для торговли);

Имеющимся в наличии для продажи с указанием сумм, отнесенных на счет капитала, и сумм, списанных за период со счета капитала на финансовый результат);

Инвестициям, удерживаемым до погашения;

Слайд 74

Переход на МСФО в Банковском секторе

МСФО (IFRS) 7

Основные требования к раскрытию информации по финансовым инструментам (продолжение)

Ссудам

и дебиторской задолженности;

Финансовым обязательствам, учитываемым по амортизируемой стоимости.

Совокупные процентные доходы и расходы по финансовым активам – обязательствам, не учитываемым по справедливой стоимости с отнесением ее изменений на финансовый результат;

Комиссионные доходы – расходы;

Процентные доходы по обесцененным финансовым активам;

Убытки от обесценения по каждому классу финансовых активов.

Слайд 75

Переход на МСФО в Банковском секторе

МСФО (IFRS) 7

Основные требования к раскрытию информации по финансовым инструментам (продолжение)

Прочие

раскрытия

Учет при хеджировании

По всем видам хеджирования организация должна описать:

Вид хеджирования;

Финансовые инструменты, определенные в качестве инструментов хеджирования, и их справедливую стоимость;

Характер рисков, которые хеджируются.

Справедливая стоимость

Организация обязана раскрывать информацию о справедливой

стоимости каждого класса финансовых активов и обязательств,

чтобы была возможность сравнить ее с балансовыми

стоимостями.

Слайд 76

Переход на МСФО в Банковском секторе

МСФО (IFRS) 7

Основные требования к раскрытию информации по финансовым инструментам (продолжение)

Справедливая стоимость

Организация обязана раскрывать информацию о справедливой стоимости каждого класса финансовых активов и обязательств, чтобы была возможность сравнить ее с балансовыми стоимостями.

Организация обязана раскрывать информацию о:

Методах и допущениях, применяемые при определении справедливой стоимости;

Способе определения справедливой стоимости: непосредственно, со ссылкой на котировки активного рынка или же с использованием какой-либо оценочной модели.

Слайд 77

Переход на МСФО в Банковском секторе

МСФО (IFRS) 7

Раскрытие политики управления рисками

Характер и размер

рисков

Организация обязана раскрывать информацию о характере и размере рисков, связанных с финансовыми инструментами, и методах управления данными рисками, применяемых ею. Как минимум, необходимо описать кредитный риск, риск ликвидности и рыночный риск.

Качественная информация, подлежащая раскрытию

По каждому виду рисков:

Его происхождение и значимость для организации;

Политика руководства в области управления данным риском и методы его оценки (а также существенные изменения в этой политике и методах, которые имели место за период).

Слайд 78

Переход на МСФО в Банковском секторе

МСФО (IFRS) 7

Раскрытие политики управления рисками (продолжение)

Количественная информация, подлежащая раскрытию

По каждому

виду рисков:

Количественная оценка риска по состоянию на отчетную дату;

Данные о существенных концентрациях риска.