Слайд 2

1. Позиковий капітал і позиковий відсоток.

Позиковий капітал -

це грошовий капітал, який передається підприємцем-власником підприємцю-позичальнику в тимчасове

користування за відповідну плату з метою отримання прибутку.

Особливість позикового капіталу:

він безпосередньо авансується у виробничу сферу не його власником, а іншою особою – підприємцем-позичальником;

позиковий капітал виступає як товар;

власник позичкового капіталу (кредитор) віддає свій грошовий капітал, щоб через певний час він повернувся до нього з певним приростом - позичковим відсотком за схемою Г-Г`.

Слайд 3

Позиковий відсоток — плата, яку одержує кредитор від позичальника за використання грошового

капіталу чи матеріальних цінностей.

Підприємницький дохід — економічна вигода, котру отримує

підприємець в результаті підприємницької діяльності. Згідно з теорією К. Маркса, – частина прибутку, яка залишається у власності функціонуючого капіталіста після сплати відсотка за взятий у позику капітал. Цей капітал витрачається на купівлю засобів виробництва і робочої сили, яка в процесі виробництва створює додаткову вартість (прибуток).

Слайд 4

Норма позичкового відсотка - кількісне вираження відсотків, що

сплачуються позичальником кредитору за тимчасове використання наданого позикового капіталу.

Фактори що впливають на розмір процентної ставки:

Облікова ставка НБУ;

Рівень інфляції;

Терміни надання позики та її розмір;

Характер забезпечення позики.

Номінальна ставка - це така ставка процента, яка формується ринком з урахуванням реальної процентної ставки та інфляції, визначає номінальну кількість грошей, яку може отримати позикодавець за надання позики.

Реальна ставка - це така ставка процента, яка формується ринком за припущення, що ціни на товари та послуги не зміняться протягом терміну використання позики. Вона визначає реальну кількість грошей, яку може отримати позикодавець, або кількість товарів і послуг, яку він може купити за цю кількість грошей.

Слайд 5

2. Кредит - як форма руху позичкового капіталу

Кредит

– угода між партнерами про надання у власність майна

або грошей іншій особі на умові відстрочки повернення такої ж вартості з виплатою проценту. Основна форма кредиту – грошова позика, яка є формою руху позичкового капіталу. Надання грошової позики є своєрідним товаром, за користування яким потрібно платити певну суму (процент).

Функції кредиту:

1) опосередкування процесу перерозподілу вільних грошей між галузями народного господарства;

2) сприяння прискоренню обігу грошей, а тим самим економії витрат обігу;

3) сприяння вирівнюванню норм прибутку між галузями і сферами народного господарства і формуванню середньої норми прибутку;

4) посилення процесу концентрацій централізації капіталу.

Слайд 7

Особливості комерційного кредиту:

можливість суб'єктів господарювання більш оперативно маневрувати

капіталом;

надавати фінансову підтримку підприємствами одне одному;

комерційне кредитування зменшує кількість

необхідних для обігу грошових коштів;

обмеженість у часі і розмірах кредитування;

Наявність ризиків для кредитора;

комерційне кредитування може призвести до уповільнення швидкості обігу грошової одиниці в результаті відстрочки платежу.

Слайд 9

Принцип поверненості кредиту полягає у тому, що кредит

- це капітал банку, який надається у тимчасове користування

і підлягає обов'язковому поверненню позичальником.

Принцип строковості кредиту відображає необхідність повернення отриманого кредиту у визначений строк, обумовлений кредитною угодою.

Принцип цілеспрямованості, або цільового використання кредиту полягає в тому, що кредит має надаватися лише на визначені цілі, а саме на задоволення тимчасової потреби позичальника у додаткових коштах.

Принцип забезпеченості кредиту виражає необхідність забезпечення майнових інтересів кредитора, якщо позичальник порушує взяті на себе зобов'язання. Боргові зобов'язання, які забезпечують повернення кредиту, оформляються разом із кредитним договором і є додатком до нього.

Слайд 10

Принцип платності виражає необхідність не тільки прямого повернення

позичальником отриманих від банку кредитних ресурсів, а й оплати

права на їх використання. Реалізація цього принципу здійснюється через механізм кредитного процента, ставка (норма) якого визначається співвідношенням суми річного доходу, отриманого на позичковий капітал, та суми наданого кредиту.

Диференційованість кредиту - це принцип, що означає зважений підхід з боку банку до різних категорій потенційних позичальників. Кредит надається суб'єктам господарювання на підставі оцінювання показників кредитоспроможності.

Договірний характер банківського кредитування проявляється у тому, що банківський кредит надається у тимчасове користування суб'єктам господарювання згідно із визначеними умовами і укладеним кредитним договором.

Слайд 11

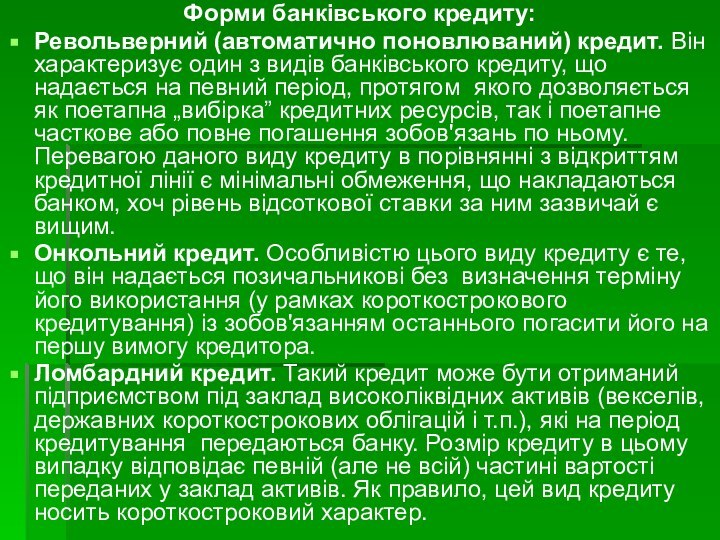

Форми банківського кредиту:

Револьверний (автоматично поновлюваний) кредит. Він характеризує

один з видів банківського кредиту, що надається на певний

період, протягом якого дозволяється як поетапна „вибірка” кредитних ресурсів, так і поетапне часткове або повне погашення зобов'язань по ньому. Перевагою даного виду кредиту в порівнянні з відкриттям кредитної лінії є мінімальні обмеження, що накладаються банком, хоч рівень відсоткової ставки за ним зазвичай є вищим.

Онкольний кредит. Особливістю цього виду кредиту є те, що він надається позичальникові без визначення терміну його використання (у рамках короткострокового кредитування) із зобов'язанням останнього погасити його на першу вимогу кредитора.

Ломбардний кредит. Такий кредит може бути отриманий підприємством під заклад високоліквідних активів (векселів, державних короткострокових облігацій і т.п.), які на період кредитування передаються банку. Розмір кредиту в цьому випадку відповідає певній (але не всій) частині вартості переданих у заклад активів. Як правило, цей вид кредиту носить короткостроковий характер.

Слайд 12

Ролловерний кредит. Він характеризується як один з видів

довгострокового кредиту з відсотковою ставкою, що періодично переглядається (тобто

з перманентним „перекредитуванням” у зв'язку зі зміною кон'юнктури фінансового ринку). У європейській практиці надання ролловерних кредитів перегляд відсоткової ставки здійснюється один раз у квартал або півріччя (в умовах високої інфляції та частої зміни дисконтної ставки центрального банку періодичність перегляду відсоткових ставок за кредит може здійснюватися з більшою частотою).

Консорціумний кредит. Кредитна політика банку, система встановлених нормативів кредитування або високий рівень ризику іноді не дозволяють йому повною мірою задовольнити високу потребу підприємства-клієнта у кредиті. У цьому випадку банк, що обслуговує підприємство, може залучити до кредитування свого клієнта інші банки (союз банків для здійснення таких кредитних операцій має назву „консорціум”).

Слайд 13

3. Банківська система як інфраструктурний елемент ринкової економіки

Національна

банківська система - це система економічних відносин, принципів і

форм кредитування (функціональна структура) та сукупність кредитно-фінансових установ, які створюють, акумулюють і надають грошові засоби на засадах кредитування.

У загальному вигляді банківську структуру можна представити таким чином:

центральний банк (Національний банк України);

комерційні банки;

спеціалізовані банківські установи (іпотечні, зовнішньоторговельні, ощадні банки тощо);

небанківські фінансово-кредитні установи (страхові компанії, пенсійні фонди, інвестиційні компанії і т.д)

Слайд 14

Центральний (Національний) банк – це державна установа, яка

є головною ланкою кредитної системи. Його ще називають банком

банків, виходячи із завдань та функцій, які він виконує.

Функції центрального банку:

розробка та реалізація грошово-кредитної політики;

емісія готівкових грошей – монопольне право центрального банку;

емісія безготівкових грошей;

зберігання золотовалютних резервів країни;

акумуляція та зберігання касових резервів комерційних банків.

Слайд 15

Комерційні банки є основою кредитної системи. Найбільшого поширення

набула акціонерна організаційно-правова форма банків Залежно від обсягу операцій, які

виконують комерційні банки, їх поділяють на: універсальні (здійснюють усі операції) та спеціалізовані.

Функції банків другого рівня (комерційні банки):

ведення поточних рахунків (акумуляція безстрокових депозитів);

акумуляція строкових депозитів вкладників;

видача грошових засобів з рахунків;

перерахування з одного рахунка на інший;

розміщення акумульованих грошових засобів шляхом надання кредитів, купівлі-продажу цінних паперів;

продукування кредитних грошей шляхом мультиплікації банківських депозитів та ін.

Слайд 16

Пасивні операції забезпечують формування ресурсів банку, необхідних йому

понад власний капітал для забезпечення нормальної діяльності, ліквідності та

одержання запланованого доходу. Сформовані у результаті пасивних операцій кошти становлять переважну частину всіх ресурсів банків, що визначає важливу роль цих операцій в їх діяльності.

Активні операції це розміщення банками власних та залучених коштів з метою одержання доходу та забезпечення своєї ліквідності.

До активних операцій належать:

- операції з надання кредитів;

- вкладення в цінні папери;

- формування касових залишків та резервів;

- формування інших активів (формування основних засобів будівель, обладнання тощо).

Слайд 17

Банківські доходи поділяються на:

- процентні;

- комісійні;

- торговельні;

- інші

банківські операційні доходи.

До процентних відносяться доходи, які обчислюються пропорційно

до часу і суми та є компенсацією банку за взятий на себе кредитний ризик.

Інші доходи – невідсоткові:

касове обслуговування приймання платежів населення на користь інших організацій та підприємств);

інкасація грошової виручки;

інкасові операції (отримання грошей за дорученням своїх клієнтів);

доходи з акредитивних операцій;

оплата за відкриття чекової книжки;

доходи від інвестиційної діяльності;

доходи від валютних операцій, факторингу, лізингу...

Слайд 18

4. Акціонерно-позиковий капітал.

Акціонерний капітал – капітал акціонерного товариства, що

складається з багатьох індивідуальних капіталів, його зростання в процесі

капіталізації частини прибутку, а також залучення частини коштів вкладників через продаж акцій та облігацій. Акціонерний капітал поділяють на власний та позичений.

Слайд 19

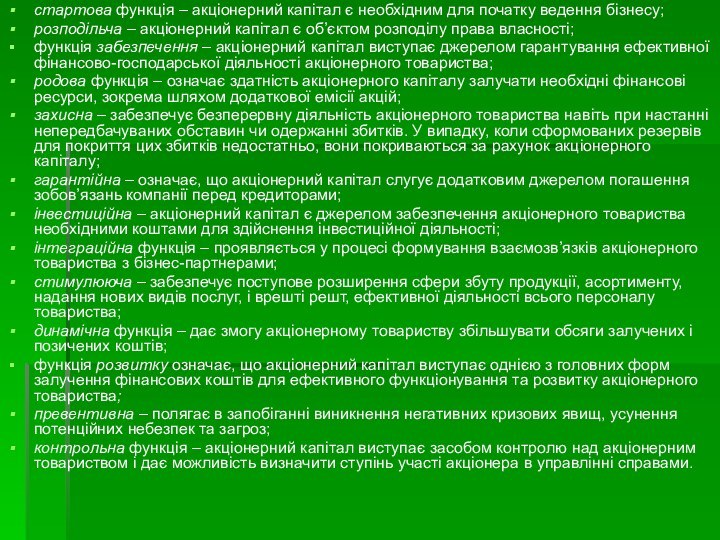

стартова функція – акціонерний капітал є необхідним для початку

ведення бізнесу;

розподільча – акціонерний капітал є об’єктом розподілу права власності;

функція забезпечення –

акціонерний капітал виступає джерелом гарантування ефективної фінансово-господарської діяльності акціонерного товариства;

родова функція – означає здатність акціонерного капіталу залучати необхідні фінансові ресурси, зокрема шляхом додаткової емісії акцій;

захисна – забезпечує безперервну діяльність акціонерного товариства навіть при настанні непередбачуваних обставин чи одержанні збитків. У випадку, коли сформованих резервів для покриття цих збитків недостатньо, вони покриваються за рахунок акціонерного капіталу;

гарантійна – означає, що акціонерний капітал слугує додатковим джерелом погашення зобов’язань компанії перед кредиторами;

інвестиційна – акціонерний капітал є джерелом забезпечення акціонерного товариства необхідними коштами для здійснення інвестиційної діяльності;

інтеграційна функція – проявляється у процесі формування взаємозв’язків акціонерного товариства з бізнес-партнерами;

стимулююча – забезпечує поступове розширення сфери збуту продукції, асортименту, надання нових видів послуг, і врешті решт, ефективної діяльності всього персоналу товариства;

динамічна функція – дає змогу акціонерному товариству збільшувати обсяги залучених і позичених коштів;

функція розвитку означає, що акціонерний капітал виступає однією з головних форм залучення фінансових коштів для ефективного функціонування та розвитку акціонерного товариства;

превентивна – полягає в запобіганні виникнення негативних кризових явищ, усунення потенційних небезпек та загроз;

контрольна функція – акціонерний капітал виступає засобом контролю над акціонерним товариством і дає можливість визначити ступінь участі акціонера в управлінні справами.

Слайд 20

Приватне акціонерне товариство (ПрАТ) - це товариство, яке

має статутний капітал, поділений на визначену кількість акцій рівної

номінальної вартості, і несе відповідальність за зобов'язаннями тільки майном товариства.

Публічне акціонерне товариство (ПАТ) – це товариство, акції якого можуть пропонуватися заздалегідь невизначеній кількості інвесторів шляхом їх публічного розміщення на фондовому ринку.

Слайд 21

Переваги акціонерного товариства

1) найефективніша форма організації підприємницької діяльності

з точки зору можливості акумуляції значних грошових сум.

2)

кожен акціонер відповідає за борги корпорації тільки в межах вкладених ним грошових сум, тобто несе обмежену відповідальність.

3) можливість забезпечення стратегічного підходу щодо довгострокового планування корпоративного розвитку;

4) відсутність обмежень щодо збільшення капіталу та обсягів, діяльності АТ для збагачення акціонерів;

5) відкритий та публічний характер діяльності, відповідальність АТ перед акціонерами.

6) можливість легкої зміни власника цінних паперів за допомогою продажу акцій через фондову біржу.

Слайд 22

Реальний (фізичний) капітал — засоби виробництва, основний капітал. Включає в себе

основні та оборотні кошти. Реальний капітал в балансі підприємства

зараховується в актив і розподіляється за такими статтями: будівлі та обладнання, сировина, матеріали інші оборотні кошти виробничого призначення, легко реалізоване майно і запаси.

Фіктивний капітал — капітал в цінних паперах (акціях, облігаціях і ін.), що дає право їх власникам регулярно привласнювати частину додаткової вартості у вигляді дивіденду або відсотка. Фіктивний капітал на відміну від реального не представляє матеріально-речові або духовні цінності.

Слайд 23

Ринок цінних паперів, як і інші ринки, характеризується

наявністю попиту, пропозиції і системою цін. Він тісно пов'язаний

з іншими ринками: товарним, природних ресурсів, капіталу, грошовим тощо. Ринок цінних паперів є складовою частиною фінансового ринку і за умов розвинутої ринкової економіки виконує низку важливих макро- і мікроекономічних функцій.

Фондовий ринок (ринок цінних паперів) — частина ринку капіталів, де здійснюються емісія, купівля і продаж цінних паперів.

Слайд 24

Первинний ринок – це ринок, на якому розміщуються

вперше випущені цінні папери. Тут відбуваються мобілізація грошових коштів

акціонерними товариствами та запозичення їх державою. Продаж цінних паперів може бути прямим і опосередкованим. Прямий продаж – це публічна реалізація цінних паперів населенню або незначній кількості інвесторів. Опосередкований продаж – це реалізація цінних паперів через посередника, яким виступає банк або брокерська контора.

Вторинний ринок – це ринок, на якому продаються і купуються раніше випущені цінні папери. Тут відбувається зміна власника цих паперів. 3 погляду організації вторинний ринок поділяється на централізований і децентралізований.