- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Институты финансовых рынков

Содержание

- 2. Модуль 3. Институты финансовых рынков3.3 Инфраструктура финансового

- 3. Фондовая биржа – это организованный, регулярно функционирующий

- 4. На фондовой бирже можно выделить три основные

- 5. Структурные подразделения биржи:котировальная комиссиярасчетная палатарегистрационная комиссияклиринговый центринформационно-аналитическая

- 6. Служащие фондовой биржи не могут быть учредителями (участниками) фондовой биржи и торговать на бирже.

- 7. Организация клирингового процесса основана на соблюдении следующих

- 13. Клиринговая деятельность представляет собой систему расчетов, основанную

- 14. Этапы клиринга:1. Сбор, сверка, корректировка информации по

- 15. Простой клиринг применяется в основном во внебиржевой

- 16. В депозитарии происходит перерегистрация прав на нового

- 17. Реестродержатель осуществляет все предусмотренные законодательством РФ операции

- 18. Скачать презентацию

- 19. Похожие презентации

Модуль 3. Институты финансовых рынков3.3 Инфраструктура финансового рынкаФондовая биржа как организатор торгов. Организационная структура биржи. Основные виды деятельности фондовой биржи. Клиринговая деятельность. Принципы клиринговой деятельности. Этапы клиринга. Способы клиринга. Депозитарная деятельность. Деятельность по ведению реестра. Инфраструктура

Слайд 3 Фондовая биржа – это организованный, регулярно функционирующий сегмент

рынка ценных бумаг, характеризующийся одновременно следующими признаками:

1. Предоставление услуг,

непосредственно способствующих заключению сделок с ценными бумагами;2. Раскрытие информации любому заинтересованному лицу о заключении биржевых сделок;

3. Предоставление информации о каждой сделке.

Слайд 4 На фондовой бирже можно выделить три основные зоны:

- непосредственно биржу,

- представительства брокерских контор и других

членов биржи, - клиентскую зону.

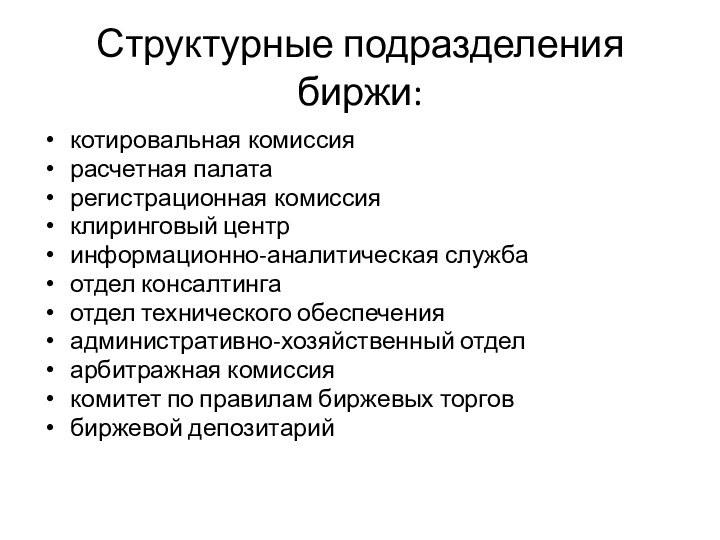

Слайд 5

Структурные подразделения биржи:

котировальная комиссия

расчетная палата

регистрационная комиссия

клиринговый центр

информационно-аналитическая служба

отдел

консалтинга

отдел технического обеспечения

административно-хозяйственный отдел

арбитражная комиссия

комитет по правилам биржевых торгов

биржевой

депозитарийСлайд 6 Служащие фондовой биржи не могут быть учредителями (участниками)

фондовой биржи и торговать на бирже.

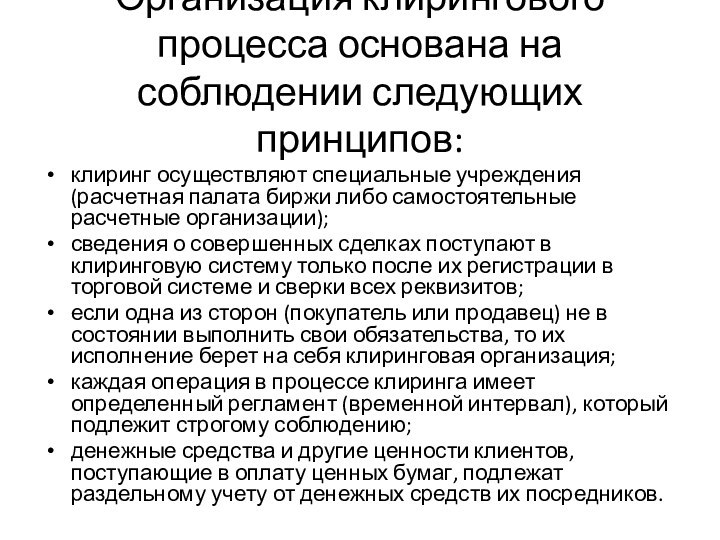

Слайд 7

Организация клирингового процесса основана на соблюдении следующих принципов:

клиринг

осуществляют специальные учреждения (расчетная палата биржи либо самостоятельные расчетные

организации);сведения о совершенных сделках поступают в клиринговую систему только после их регистрации в торговой системе и сверки всех реквизитов;

если одна из сторон (покупатель или продавец) не в состоянии выполнить свои обязательства, то их исполнение берет на себя клиринговая организация;

каждая операция в процессе клиринга имеет определенный регламент (временной интервал), который подлежит строгому соблюдению;

денежные средства и другие ценности клиентов, поступающие в оплату ценных бумаг, подлежат раздельному учету от денежных средств их посредников.

Слайд 13 Клиринговая деятельность представляет собой систему расчетов, основанную на

взаимных требованиях и обязательствах по денежным средствам и ценным

бумагам между участниками торговли.

Слайд 14

Этапы клиринга:

1. Сбор, сверка, корректировка информации по сделкам

с ценными бумагами, подготовка бухгалтерских документов по ним.

2. Определение

взаимных обязательств продавцов и покупателей ценных бумаг:- по денежным расчетам,

- по поставке ценных бумаг.

3. Проведение взаимозачета между участниками клиринга.

4. Направление документов по итогам клиринга во исполнение сделки:

- в расчетную систему (банки, расчетные организации),

- в систему, обеспечивающую поставку ценных бумаг (депозитарии).

5. Создание гарантийных и иных фондов для снижения рисков неисполнения сделок.

Слайд 15 Простой клиринг применяется в основном во внебиржевой торговле

и выявляет сальдо обязательства каждого участника клиринга по денежным

средствам и ценным бумагам по отношению к другому участнику по однородным сделкам за определенный торговый период.Многосторонний клиринг более эффективен для биржевой торговли и предполагает проведение ежедневного зачета с выявлением сальдо однородных обязательств и требований участника торгов по всем совершенным им сделкам клирингового пула.

В условиях централизованного клиринга клиринговая организация становится одной из сторон в урегулировании позиций между участниками клиринга (единым должником и единым кредитором).

Слайд 16 В депозитарии происходит перерегистрация прав на нового владельца

ценных бумаг

1. Учет прав на счетах депо владельцев ценных

бумаг (депонентов).2. Регистрацию перехода прав на ценные бумаги.

3. Передачу депоненту информации, полученной от эмитента и держателя реестра.

4. Выполнение функции номинального держателя:

- регистрация в системе реестра владельцев в качестве номинального держателя,

- получение и передача владельцу выплат по ценным бумагам,

- осуществление сделок и операций с ценными бумагами по поручению лица, в интересах которого депозитарий является номинальным держателем.

5. Хранение сертификатов ценных бумаг.

6. Ответственность за неисполнение или ненадлежащее исполнение обязанностей по учету прав на ценные бумаги.

Слайд 17 Реестродержатель осуществляет все предусмотренные законодательством РФ операции по

учету движения ценных бумаг и отражению в реестре права

собственности на них, основными из которых являются:1. Сбор, фиксация, обработка, хранение данных, составляющих систему ведения реестра владельцев ценных бумаг на лицевых счетах зарегистрированных лиц, внесение необходимых изменений и дополнений в систему ведения реестра;

2. Предоставление сведений из реестра: эмитенту, контролирующим органам, правоохранительным органам, владельцам ценных бумаг, акционерам (владеющим не менее чем 1% голосующих акций – по ценным бумагам выпуска).