Слайд 2

Ценные бумаги - неизбежный атрибут всякого нормального товарного

оборота. Будучи товаром, они сами вместе с тем способны

служить как средством кредита, так и средством платежа, эффективно заменяя в этом качестве наличные деньги.

Фондовый рынок исторически начинает развиваться на основе ссудного капитала, так как покупка ценных бумаг означает не что иное, как передачу части денежного капитала в ссуду, а сама бумага получает форму кредитного документа, в соответствии, с которым ее владелец приобретает право на определенный регулярный доход, представленный в виде процентов или дивидендов на отданный взаймы капитал.

Слайд 4

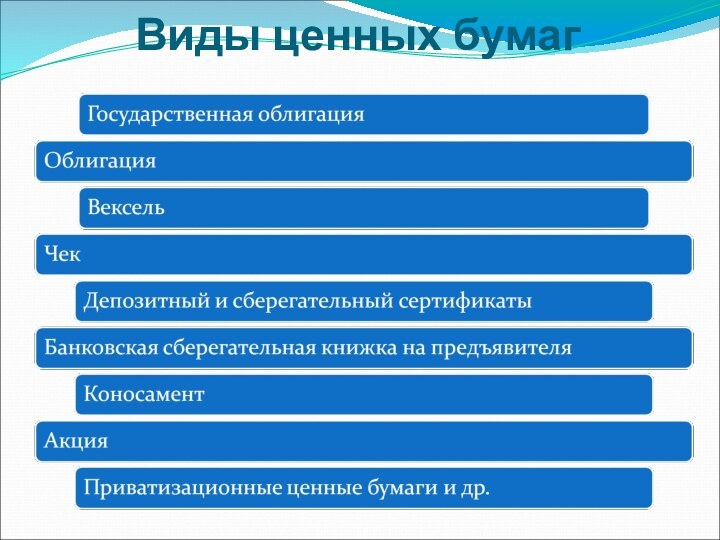

В связи со значительным увеличением оборота ценных бумаг

многие из них стали оформляться в виде записей в

книгах учета, а также на счетах, ведущихся на различных носителях информации, то есть перешли в физически неосязаемую (безбумажную) форму. Поэтому на рынке ценных бумаг выпускаются, обращаются и погашаются как собственно ценные бумаги, так и их заменители. Объекты сделок на рынке ценных бумаг также называют инструментами рынка ценных бумаг, фондами (в значении денежные фонды) или фондовыми ценностями.

Слайд 6

Вексель - это ценная бумага, удостоверяющая ни чем

не обусловленное обязательство векселедателя (простой вексель) либо иного указанного

в векселе плательщика (переводной вексель) выплатить по наступлении предусмотренного векселем срока определенную сумму владельцу векселя (векселедержателю).. Различают товарный вексель и финансовый вексель

Сберегательный сертификат — ценная бумага, удостоверяющая сумму вклада, внесенного в банк физическим лицом, и права вкладчика(держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в банке, выдавшем сертификат, или в любом филиале банка. Сертификаты могут быть именными или на предъявителя.

Слайд 7

Акция — эмиссионная ценная бумага, закрепляющая права ее владельца

(акционера) на получение части прибыли акционерного общества в виде

дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.Различают обыкновенные и привилегированные акции.

Инвестиционный пай — именная ценная бумага, удостоверяющая долю его владельца в праве собственности на имущество, составляющее паевой инвестиционный фонд, право требовать от управляющей компании надлежащего доверительного управления паевым инвестиционным фондом, право на получение денежной компенсации при прекращении договора доверительного управления паевым инвестиционным фондом со всеми владельцами инвестиционных паев этого паевого инвестиционного фонда (прекращении паевого инвестиционного фонда).

Облигация — эмиссионная долговая ценная бумага, закрепляющая право её владельца на получение от эмитента облигации в предусмотренный в ней срок её номинальную стоимость или иного имущественного эквивалента. Облигация может также предусматривать право её владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права.

Слайд 8

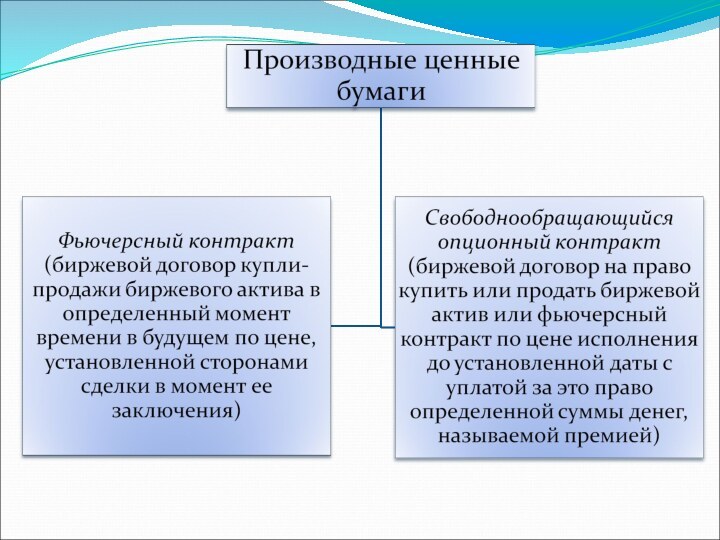

Производная ценная бумага - это бездокументарная форма выражения

имущественного обязательства, возникающего в связи с изменением цены, лежащего

в основе данной ценной бумаги биржевого актива. Производная ценная бумага - это класс ценных бумаг, целью обращения которых является извлечение прибыли из колебаний цен соответствующего биржевого актива.

Главными особенностями производных ценных бумаг являются:

их цена базируется на цене, лежащего в их основе биржевого актива;

внешняя форма обращения производных ценных бумаг аналогична обращению “основных” ценных бумаг;

ограниченный временной период существования, от нескольких минут, до нескольких месяцев;

их купля-продажа позволяет получить прибыль при минимальных инвестициях по сравнению с другими ценными бумагами.

Слайд 10

Рынок ценных бумаг охватывает как кредитные отношения, так

и отношения совладения, выражающиеся через выпуск специальных документов, которые

имеют собственную стоимость и могут обращаться на рынке.

Слайд 11

Постоянное взаимное предложение и спрос на ссудный капитал

создают рынок ссудных капиталов. Под механизмом его функционирования следует

понимать накопление, движение, распределение и перераспределение денежного капитала под воздействием спроса и предложения, а также существующих процентных ставок.

Механизм рынка определяется спросом и предложением действующих субъектов рынка. Деятельность данных субъектов формирует уровень процентных ставок и его колебание в зависимости от рыночной конъюктуры: усиление спроса повышает ставки и снижает предложение и, следовательно, сокращает трансформацию денежного капитала в ссудный; наоборот, преобладание предложений над спросом понижает ставки и усиливает движение ссудного капитала с рынка.

Слайд 13

Функционирование капитала в форме ценных бумаг способствует формированию

эффективной и рациональной экономики, поскольку он стимулирует мобилизацию свободных

денежных ресурсов в интересах производства и их распределение в соответствии с потребностями рынка. Ценные бумаги абсорбируют временно свободный капитал, где бы он ни находился, и через куплю – продажу помогают его “перебросить” в необходимом направлении.

Слайд 14

На цену ценных бумаг влияют различные факторы: спрос,

предложение, издержки, конкуренция, риск.

На рынке ценных бумаг в

процессе ценообразования в основном взаимодействуют два экономических закона: закон спроса и предложения и закон стоимости. Особенностью здесь является то, что спрос (D) есть спрос на инвестиции (I), а предложение (S) это сумма денежной массы и сбережений.

Слайд 15

На идеальном конкурентном рынке, то есть когда у

инвесторов одинаковая доступная и правдивая информация, при покупке ценных

бумаг следует довериться рынку и выбрать структуру своего портфеля такой же, что и структура портфеля рынка.

Конкуренцию на рынке ценных бумаг можно рассматривать в двух аспектах: внутреннем и внешнем. В качестве внутреннего аспекта здесь выступает конкуренция между ценными бумагами. Здесь на конкуренцию влияют такие факторы: количество и разнообразие эмитентов, количество аналогичных ценных бумаг, знание цен конкурентов.

Во внешнем аспекте конкуренция рассматривается как конкуренция между различными видами рынков, для привлечения инвестиций, например, конкуренция между бюджетом, кредитным рынком и рынком ценных бумаг: при увеличении бюджетных ресурсов увеличиваются налоги, уменьшается масса денег и соответственно инвестиции.

Слайд 16

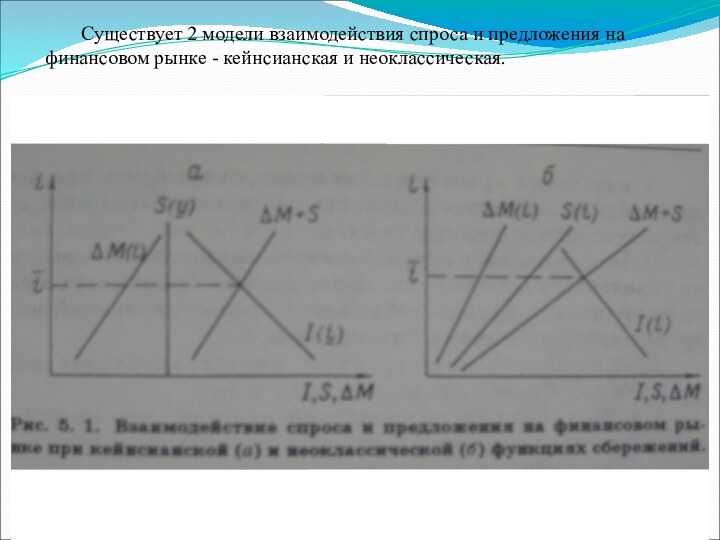

Существует 2 модели взаимодействия спроса и предложения на

финансовом рынке - кейнсианская и неоклассическая.

Слайд 17

Ценообразование на рынке ценных бумаг

На первичном рынке цена

ценной бумаги – это цена номинала эмитента. Цена на

вторичном рынке – это цена, возникающая в процессе координации спроса и предложения на данную ценную бумагу, т.е. цена рыночного курса данной ценной бумаги.

На рыночный курс влияют:

доходность ценной бумаги и периодичность выплаты дохода;

длительность обращения ценной бумаги (облигации);

ставка ссудного %.

Слайд 18

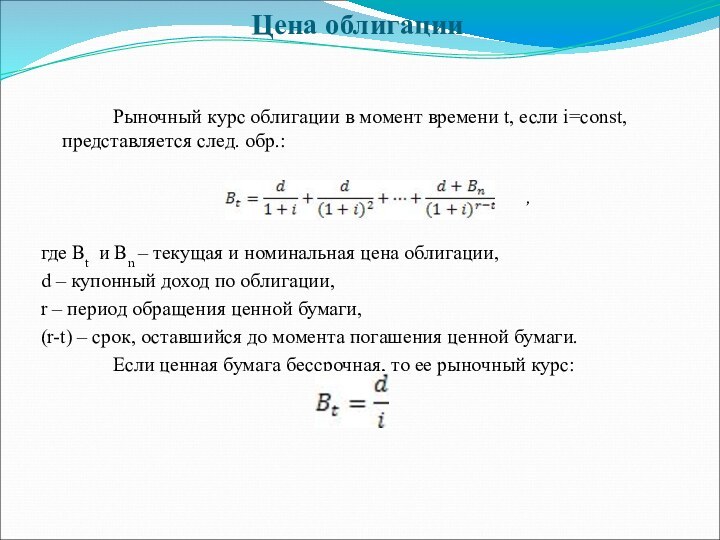

Цена облигации

Рыночный курс облигации в момент времени t,

если i=const, представляется след. обр.:

,

где Bt и Bn – текущая и номинальная цена облигации,

d – купонный доход по облигации,

r – период обращения ценной бумаги,

(r-t) – срок, оставшийся до момента погашения ценной бумаги.

Если ценная бумага бессрочная, то ее рыночный курс:

Слайд 19

Роль государства на рынке ценных бумаг

Государство в лице

кредитных институтов является не только продавцом ценных бумаг, но

и покупателем, участвуя, таким образом, в перераспределении денежного капитала. Для краткосрочного регулирования денежной массы оно продает или покупает казначейские векселя, т.е. краткосрочные бумаги.

Например, если в стране занятость находится на низком уровне, то Центральный банк купит на открытом рынке государственные бумаги и тем самым увеличит резервы банков. Это, в свою очередь, сделает деньги более доступными, удешевит кредит и увеличит доходы. В результате повысится деловая активность и будут созданы новые рабочие места.

Слайд 20

Понижая учетную ставку, т.е. плату за ссуду, ЦБ

поощряет учет векселей, повышает ее - он ослабляет стремление.

В день, когда учетная ставка повышается, другими словами, растет ссудный процент, курс акций и облигаций обычно падает, и наоборот, при понижении учетной ставки курс акций и облигаций повышается.

ЦБ может прибегнуть к изменению обязательных резервов, чтобы быстро сократить кредит, увеличив норму, или расширить его, понизив норму. Расширение кредита приводит к увеличению доступности денег и снижению уровня ссудного процента. Следствием таких действий будет повышение курса акций и облигаций, выпущенных под более высокий процент.

Рынок ценных бумаг испытывает воздействие государственного регулирования и в случае возникновения большого дефицита госбюджета. Для того чтобы изыскать средства для его компенсации, государство выпустит облигации. В связи с этим оно будет заинтересовано в понижении нормы ссудного процента, чтобы разместить заем под меньший процент.

В случае если в руках банков, корпораций и населения находится большое количество облигаций с колеблющимся процентом, государство проводит политику облегчения кредита, чтобы удержать процент по долгу на низком уровне.

Слайд 21

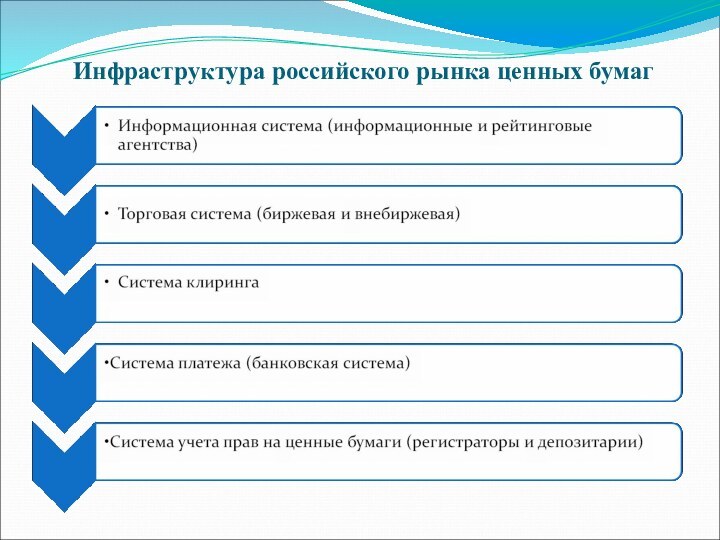

Инфраструктура российского рынка ценных бумаг

Слайд 22

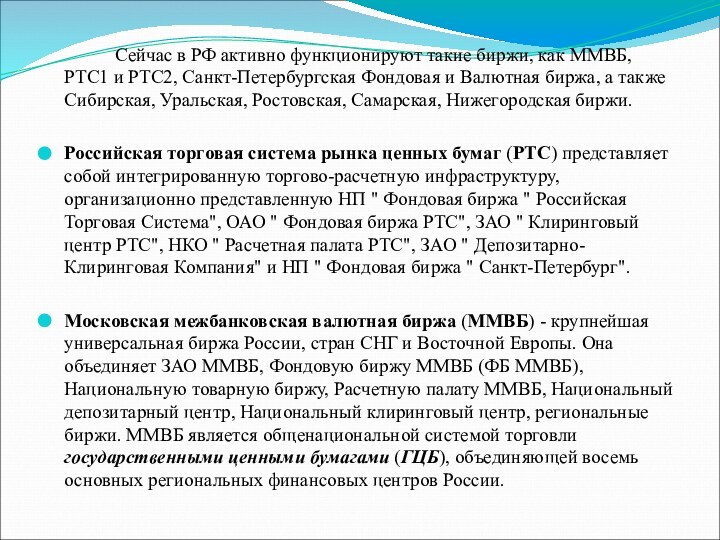

Сейчас в РФ активно функционируют такие биржи, как

ММВБ, РТС1 и РТС2, Санкт-Петербургская Фондовая и Валютная биржа,

а также Сибирская, Уральская, Ростовская, Самарская, Нижегородская биржи.

Российская торговая система рынка ценных бумаг (РТС) представляет собой интегрированную торгово-расчетную инфраструктуру, организационно представленную НП " Фондовая биржа " Российская Торговая Система", ОАО " Фондовая биржа РТС", ЗАО " Клиринговый центр РТС", НКО " Расчетная палата РТС", ЗАО " Депозитарно-Клиринговая Компания" и НП " Фондовая биржа " Санкт-Петербург".

Московская межбанковская валютная биржа (ММВБ) - крупнейшая универсальная биржа России, стран СНГ и Восточной Европы. Она объединяет ЗАО ММВБ, Фондовую биржу ММВБ (ФБ ММВБ), Национальную товарную биржу, Расчетную палату ММВБ, Национальный депозитарный центр, Национальный клиринговый центр, региональные биржи. ММВБ является общенациональной системой торговли государственными ценными бумагами (ГЦБ), объединяющей восемь основных региональных финансовых центров России.