Слайд 2

Тема 5. Инвестиционная деятельность кредитных институтов

1. Особенности континентального

и англосаксонского рынков капитала

2. Инвестиционная деятельность институтов континентальной банковской

системы

2.1. Формы инвестиционных кредитных институтов континентальной банковской системы:

а) банковские кредитные организации – универсальные банки, банки развития, специализированные кредитные институты

б) небанковские кредитные организации – кредитные потребительские кооперативы

2.2 Финансовые инструменты инвестиционного посредничества в деятельности универсальных банков:

а) синдицированный кредит

б) инвестиционный кредит

в) проектное финансирование

г) трастовое (доверительное) управление

3. Особенность деятельности инвестиционных банков в англосаксонской банковской системе

Примеры тестовых заданий

Слайд 3

Вопросы для самостоятельного изучения:

Российский банк развития

Мировой банк развития

Межрегиональные или национальные банки развития

Европейские специализированные кредитные институты

Азиатские специализированные кредитные институты

Пример организации инвестиционного кредита

Пример организации проектного финансирования

Деятельность КПК в Кузбассе и/или России

Деятельность ОФБУ в России

Деятельность инвестиционных банков США и Великобритании после финансового кризиса

Слайд 4

1. Особенности англосаксонского и континентального рынка капиталов

В отношении

инвестиционной деятельности банковских институтов действуют два принципа

Первый принцип -

запрет или ограничения на совмещение инвестиционной и коммерческой деятельности банков

В континентальной модели преобладают универсальные банки

В англосаксонской модели действуют либо инвестиционные либо депозитные (сберегательные)

Слайд 5

Второй принцип - перераспределения рисков

В континентальной модели (Германия,

Япония) – стабильность банковской системы достигается путем эффективного перераспределения

риска (в России перераспределение рисков осуществляется путем выполнения нормативов инструкции №110-И)

В англосаксонской модели (Великобритания, США) – риски изменения текущей ценности фондов предприятий переносится на владельцев ценных бумаг – акционеров

Слайд 6

Таким образом, инвестирование в промышленность происходит

в англосаксонской модели

- прямым путем

в континентальной модели – косвенно, посредством аккумуляции

и перераспределения долгосрочных сбережений вкладчиков через механизм кредитования промышленности

Слайд 7

В соответствии с особенностями двух типов рынка капитала

сложились два типа государственного регулирования участия банков в инвестиционном

процессе:

Для англосаксонского типа характерны:

правовые методы регулирования

минимизация непосредственного вмешательства государства в инвестиционную и кредитную деятельность банков

перевод функций инвестирования в большинстве отраслей хозяйства в компетенцию частных инвесторов

Слайд 8

Основные методы и формы госрегулирования:

разграничение сфер деятельности

коммерческих и инвестиционных банков

регламентация сфер деятельности КБ, сдерживание участия

КБ в корпоративной собственности и в операциях на рынках ценных бумаг

регулирование территориальной (США) и функциональной, т.е. по финансовым инструментам (Великобритания) специализации КБ

Слайд 9

Основные методы и формы госрегулирования (продолжение):

тщательный законодательный контроль

за деятельностью ИБ

регулирование рисков банковской системы экономическими методами (создание

обязательных резервов, страхование депозитов и др.)

распределение функций по сбору и трастовому управлению средствами индивидуальных вкладчиков между несколькими типами финансовых институтов: ИК, ИФ, КБ и ИБ, ПФ

запрет личной унии

Слайд 10

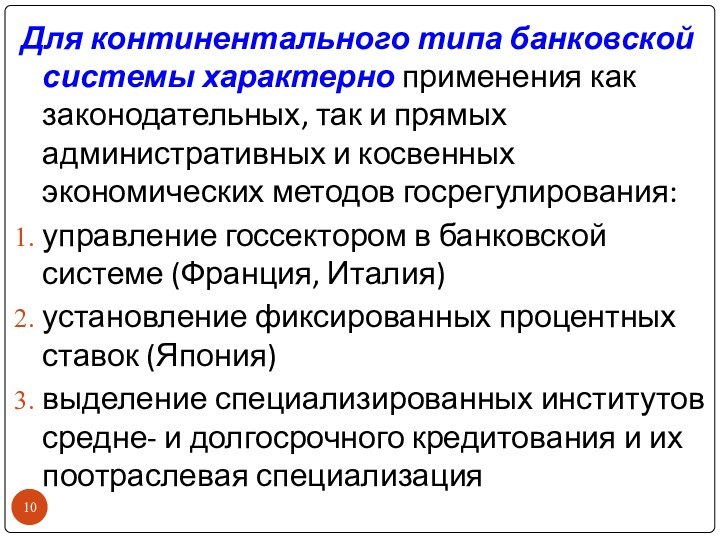

Для континентального типа банковской системы характерно применения как

законодательных, так и прямых административных и косвенных экономических методов

госрегулирования:

управление госсектором в банковской системе (Франция, Италия)

установление фиксированных процентных ставок (Япония)

выделение специализированных институтов средне- и долгосрочного кредитования и их поотраслевая специализация

Слайд 11

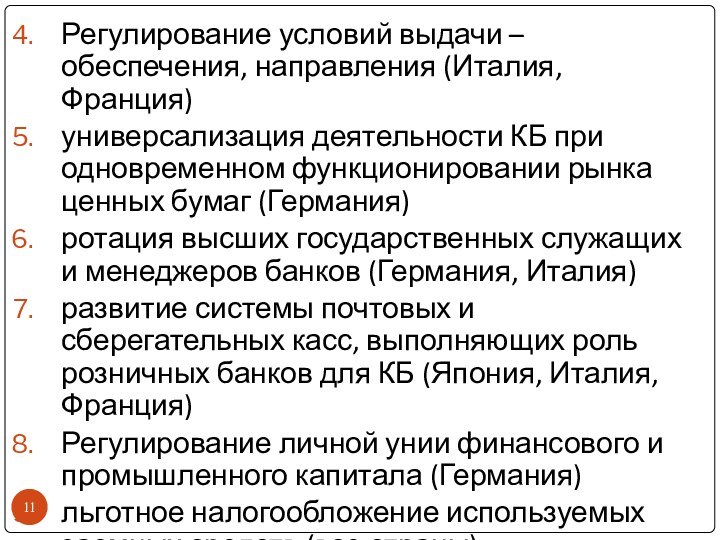

Регулирование условий выдачи – обеспечения, направления (Италия, Франция)

универсализация

деятельности КБ при одновременном функционировании рынка ценных бумаг (Германия)

ротация

высших государственных служащих и менеджеров банков (Германия, Италия)

развитие системы почтовых и сберегательных касс, выполняющих роль розничных банков для КБ (Япония, Италия, Франция)

Регулирование личной унии финансового и промышленного капитала (Германия)

льготное налогообложение используемых заемных средств (все страны)

Слайд 12

Вывод:

В странах англосаксонской модели государство прибегает к

стимулированию инвестиций в большей мере экономическими методами,

а в

континентальной –

административными

Слайд 13

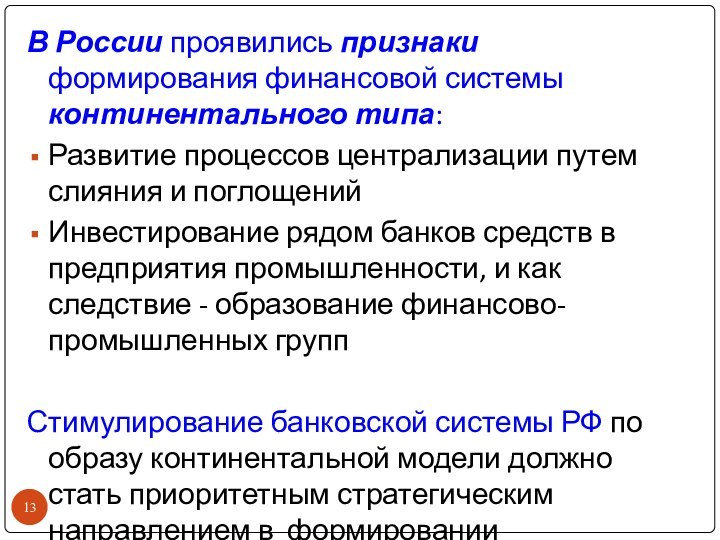

В России проявились признаки формирования финансовой системы континентального

типа:

Развитие процессов централизации путем слияния и поглощений

Инвестирование рядом банков

средств в предприятия промышленности, и как следствие - образование финансово-промышленных групп

Стимулирование банковской системы РФ по образу континентальной модели должно стать приоритетным стратегическим направлением в формировании общегосударственной инвестиционной политики

Слайд 14

2.Инвестиционная деятельность кредитных институтов континентальной банковской системы

2.1. Формы

инвестиционных кредитных институтов континентальной банковской системы

Банковские кредитные организации

Банк развития

– специальный государственный или полугосударственный инвестиционный институт, занимающийся долгосрочным кредитованием промышленности, сельского хозяйства, строительства и др.отраслей

Слайд 15

Цель банков развития – повышение общей эффективности и

конкурентоспособности экономики по сравнению с другими странами мира и

повышения уровня жизни населения страны

Банки развития являются инструментом реализации экономической политики правительства

Банк развития – финансовое учреждение, призванное стимулировать финансирование экономически значимых программ и проектов в основном за счет корпоративных клиентов

Слайд 16

Банки развития бывают разного уровня:

Локального уровня– Islamic

Development Bank; Indastrial Finance Corp. of Thailand и другие

Межрегионального

уровня – European Investment Bank, Asian Development Bank

Международного уровня – World Bank, МБРР

Слайд 17

Отрасли, которые банки развития

не финансируют:

Оборонная промышленность

Табачная промышленность

Игорный

бизнес

Производство средств, запрещенных международным правом

Производство и процессы, оказывающие отрицательное

воздействие на окружающую среду

Слайд 18

Самостоятельные вопросы:

Российский банк развития

Мировой банк развития

(Любой) Межрегиональный

банк развития

Слайд 19

Специализированные кредитные институты (СКИ)

Деятельность специализированных банков ориентирована на

предоставление одного- двух видов услуг либо на отраслевую специализацию

Слайд 20

Опыт стран континентальной банковской системы (Италия, Франция, Германия)

показал необходимость создания и развития, в т.ч. правительственным директивным

способом, банков

с отраслевой специализацией – сельскохозяйственных, ипотечных, строительных, сберегательных

Слайд 22

Специализированные кредитные институты были развиты в СССР: Кузбассоцбанк,

Кузбасспромбанк, Внешторгбанк, Агропромбанк

В дореволюционной России существовал институт земельных, крестьянских

и дворянских банков, проводивших операции по кредитованию под залог земли

Слайд 23

Ресурсная база СКИ формируется за счет выпуска облигаций

с фиксированным процентом со сроком погашения от трех до

пяти лет

Разновидностью формирования ресурсной базы является механизм политического финансирования* - это рефинансирование за счет выпуска облигаций, который полностью выкупает ЦБ. В этом случае ЦБ указывает приоритетные отрасли экономики, в которые СКИ должен направить кредиты

* Придумали в Японии

Слайд 24

Основные функции СКИ:

Мобилизация долгосрочных ресурсов;

Инвестирование в основные фонды

предприятий;

Краткосрочное кредитование предприятий на оборотные нужды.

Важно! Кредитные ресурсы не

направляются в спекулятивные операции на финансовые рынки МБК и валюты.

Самостоятельные вопросы:

1. 1. Европейские СКИ 2. Азиатские СКИ

Слайд 25

Небанковские кредитные организации

ФЗ №117-ФЗ «О кредитных потребительских кооперативов

граждан» от 7.09.2001 года

Кредитные потребительский кооператив (КПК) – потребительский

кооператив граждан, добровольно объединившимися для удовлетворения потребностей в финансовой взаимопомощи

КПК могут создаваться по признаку общности места жительства, трудовой деятельности, профессиональной принадлежности или любой другой общности

Слайд 26

Число членов КПК – от 15 до 2000

человек

Членами КПК могут быть граждане старше 16 лет

Наименование КПК

должно содержать словосочетание «кредитный потребительский кооператив граждан»

КПК – некоммерческая организация.

Основной принцип работы – принцип кассы взаимопомощи

Слайд 27

Руководящие органы КПК:

Общее собрание – высший орган КПК

Правление

Ревизионная

комиссия

Директор

Наблюдательный совет

Слайд 28

Основные принципы работы КПК:

Добровольность вступления в КПК

Свобода выхода

из КПК независимо от согласия других членов кооператива

Личное участие

членов в управлении КПК

Равенство прав и обязанностей всех членов КПК независимо от размеров паевых взносов при принятии решений. Решения на собраниях КПК принимаются по принципу один пай – один голос

Принятие дохода (убытка) пропорционально размеру пая

Слайд 29

Обязанности членов КПК:

Вносить паевые взносы

Соблюдать устав КПК

Выполнять решения

общего собрания членов КПК

Своевременно возвращать займы

Покрывать образовавшиеся убытки КПК

посредством дополнительных взносов в течение трех месяцев после утверждения годового баланса

Слайд 30

Механизм работы КПК граждан

Собственные средства КПК формируются из

паевых взносов его членов, причем собственником взносов становится КПК

Взамен

своих вкладов пайщики получают право на получение кредитов от КПК и приращение своих личных сбережений, переданных в управление

На этой основе создается фонд финансовой взаимопомощи, кредитующий исключительно членов КПК

Слайд 31

Механизм работы КПК (продолжение)

Оставшиеся свободные средства инвестируются в

активы посредством высоколиквидных и надежных финансовых инструментов

В КПК создаются

фонды: финансовой взаимопомощи, резервный, страховой

Инвестиционная политика КПК (виды займов и вкладов, порядок их предоставления) определяются общим собранием пайщиков

Слайд 32

Механизм работы КПК (продолжение)

Кредитование производится исключительно за счет

кредитных ресурсов, находящихся в распоряжении КПК

КПК предоставляет кредиты на

условиях срочности, возвратности и обеспечения возвратности

Гарантиями членов КПК могут быть: паевые взносы, денежные вклады, кооперативные выплаты, залог имущества. Все виды залога оформляются в законодательном порядке

Слайд 33

КПК не является банковской организацией, потому что:

Действия КПК

не направлены на извлечение прибыли

КПК не работает на открытом

рынке, а только со своими пайщиками, круг которых ограничен

Деятельность КПК не подлежит лицензированию ЦБ РФ

Слайд 34

Причины привлекательности КПК для пайщиков:

Создание кооператива не требует

значительных материальных и временных затрат

Простой механизм регистрация КПК. Они

регистрируются по месту нахождения местными администрациями или регистрационными палатами

Из-за небольших размеров КПК – легко управляемая организация

Слайд 35

Самостоятельные вопросы:

Деятельность КПК в Кузбассе

Деятельность КПК в

России

Слайд 36

2.2. Финансовые инструменты инвестиционного посредничества в деятельности коммерческих

банков

Синдицированный кредит

Инвестиционный кредит

Проектное финансирование

Трастовое управление

Лизинговое финансирование

Ипотечный кредит

Слайд 37

Синдицированный кредит

- это кредит, предоставляемый одному заемщику несколькими

кредиторами (группой банков), которые не в состоянии или не

желают производить полное кредитование данного заемщика индивидуально

Синдицирование организуется для заемщиков, которые запрашивают слишком крупные суммы кредитов, и для одного банка нежелательна такая концентрация кредитного риска

Слайд 38

Синдицирование –

это способ организации кредита

Синдицироваться могут

торговые

кредиты

проектное финансирование

ординарные кредиты

лизинговые сделки

кредитные линии

аккредитивы

Слайд 39

Участники банковского синдиката

Банк-организатор (Arrange) – берет на себя

весь процесс по привлечению синдицированного кредита

Банк-участник – присоединяется к

договору между заемщиком и организатором. Общение с заемщиком происходит не напрямую, а через агента сделки

Слайд 40

Отличительные черты синдицированных кредитов:

Участвуют несколько кредиторов

Синдикации обычно осуществляются

на сумму от 20 млрд.долл.

Этот min уровень определяется

величиной комиссии за организацию кредита, которую может получить банк-организатор. Средний уровень комиссионных в США – 0,375%, в РФ – 1-3%. Чем выше сумма синдикации, тем меньше комиссионный процент

Слайд 41

Отличительные черты синдицированных кредитов (продолжение):

Быстрая организации синдикации (от

2 недель до 2 месяцев), что часто используется при

слияниях и поглощениях компаний. Далее синдикации переводятся в облигационные займы

!!! Рынок синдикаций превосходит по объему рынок облигаций

Возможность погашения синдикации до срока без штрафных санкций для заемщика

Слайд 42

Основные способы синдицирования

Заемщик выдает организатору поручение на привлечение

денег от группы кредиторов. Если синдикат сколотить не удалось

– кредит не состоится

Слайд 43

Основные способы синдицирования

Банк, имеющий на балансе крупный кредит,

принимает решение уменьшить риски и продает часть кредита на

вторичном рынке

Надежность банка служит для покупателей кредитов гарантией их возвратности. Именно этот вариант положил начала широкому распространению синдицирования в США

Слайд 44

Основные способы синдицирования (продолжение):

Комбинация первых двух

Банк-организатор берет

на себя обязательство профинансировать сделку целиком и вначале вносит

всю сумму. Затем распродает значительную долю кредита на вторичном рынке

Слайд 45

Примеры синдикаций в РФ

Первая группа – это российские

компании, получившие синдикации от зарубежных банков

Sucden (российская дочерняя фирма

французcкой сахарной компании) – 23 млн долл.

Пермское нефтяное месторождение (Parmtex LLC) - 45 млн долл.

«Северное сияние» (Polar Lights Co) – 150 млн долл.

Вторая группа – российские банки, участвующие в синдикациях

МДМ-банк – соорганизатор синдикации для «Сибирского алюминия» - 20 млн долл.

Промбизнесбанк – банк-участник для «Северстали» -20 млн долл.

Слайд 46

Выгода синдицированного кредита для заемщика:

Получает большой кредит и

при этом общается с одним банком – организатором сделки

Выгода

для банков-участников синдикации:

Деятельность банков скована нормативом ЦБ РФ – лимит на одного заемщика (не более 20% собственного капитала банка). Банк имеющий свободные ресурсы может обойти данный регламент

Слайд 47

Банк-организатор получает хорошие комиссионные. Банки-участники экономят на тансакционных

издержках, связанных с выдачей кредита, доверяя проверку заемщика банку-организатору

Участвуя

в синдикации, небольшие банки получают доступ к первоклассным заемщикам, повышая качество своего кредитного портфеля

Слайд 48

Инвестиционный кредит

Инвестиционный кредит – долгосрочный заём предприятиям, предназначенный

для приобретения (ремонта) оборудования, транспортных средств, недвижимой собственности, а

также для начала новых деловых проектов

Слайд 49

Цели инвестиционного кредитования:

покупка машин и оборудования

финансирование модернизации и

реконструкция производства

строительство новых зданий и сооружений.

Слайд 50

Источник погашения кредита – чистая прибыль от проекта

и от всего бизнеса в целом

Соглашение по инвестиционному кредиту

состоит из дух частей:

Конструктивная фаза – финансирование идет с полным регрессом на заемщика (т.е. риск по возврату кредита лежит на заемщике)

Продуктивная (итерационная) фаза – конвертация в долг с ограниченным регрессом (происходит распределение риска между участниками проекта)

Слайд 51

Схема инвестиционного кредитования не отличается от классического кредита:

обязательства

заемщика закреплены кредитным договором и графиком погашения ссудной задолженности

Особенности

ИК:

выдается на долгосрочные цели

участие собственных средств клиента в финансирование проекта (не менее 30%)

Слайд 52

Риски инвестиционного кредитования

и способы их снижения

Процентные риски

- внедряются «плавающие» процентные ставки, привязанные к базовым ставкам

финансовых рынков

Валютные риски – кредитор по кредиту в «ненадежной» валюте устанавливает более высокий процент; осуществляется привязка ставки к валютному курсу

!!! Комиссионные по обмену валюты увеличивает стоимость кредита

Слайд 53

Риски инвестиционного кредитования

и способы их снижения (продолжение)

График

погашения – можно договорится о нерегулярности графика погашения в

зависимости от формы: линейное, дегрессивное, прогрессивное

Слайд 54

Дополнительные условия коммерческих банков для снижения инвестиционных рисков

заемщиков:

приобретение контрольного пакета акций предприятия

обеспечение финансовыми гарантиями правительства

обеспечение высоколиквидным

залогом

долевое участие

Слайд 55

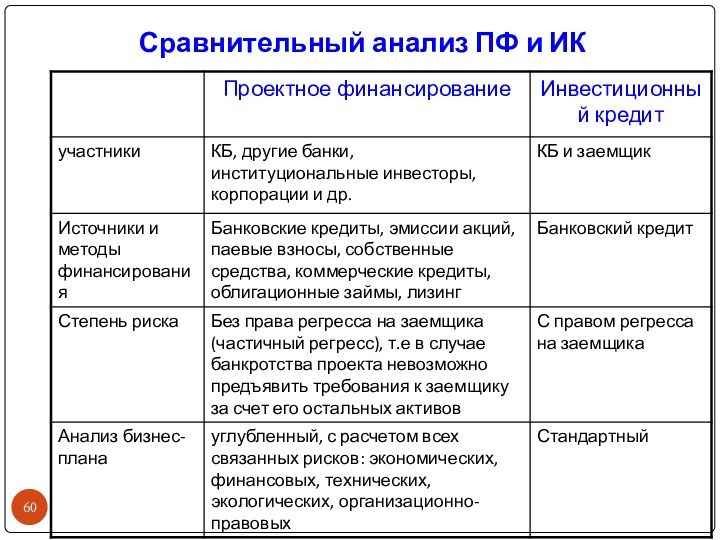

Проектное финансирование

ПФ – это целевое кредитование заемщика для

реализации инвестиционного проекта без регресса (с ограниченным регрессом) на

заемщика

Источник погашения ПФ – активы проекта, выручка или чистая прибыль, образующаяся в результате реализации именно этого проекта

Слайд 56

Банк рассматривает ПФ как более рисковую услугу, поскольку

финансируется практически будущий бизнес, опираясь лишь на перспективы. Поэтому

требования банка будут жестче, а стоимость ресурсов – дороже

Слайд 57

Особенность ПФ – многообразие источников и форм финансирования:

Кредиты

Гарантии

Аккредетивы

Лизинг

Торговое

финансирование

Банк может выступать в роли:

финансового консультанта

организатора проекта

участника

кредитора

Слайд 58

Виды проектного финансирования

ПФ с параллельным финансированием

1.1. независимое –

участие банка ограничивается финансированием

1.2. совместное – банк является менеджером

или агентом по контролю и расчетам

2. ПФ с последовательным финансированием – происходит передача долга по договору цессии и его секъютиризация

Слайд 59

Преимущество ПФ –

позволяет сконцентрировать значительные денежные ресурсы на

решении конкретной хозяйственной задачи, существенно снижая риск благодаря значительному

числу участников

ПФ во многих развивающихся странах – основная форма привлечения иностранного капитала

Слайд 62

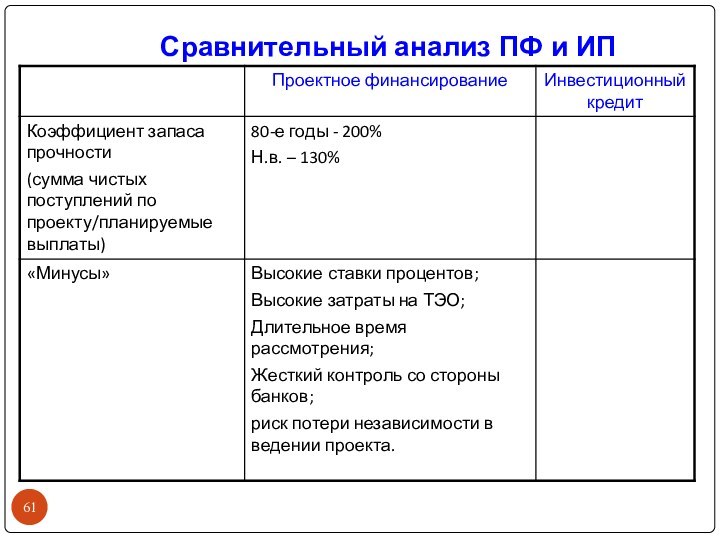

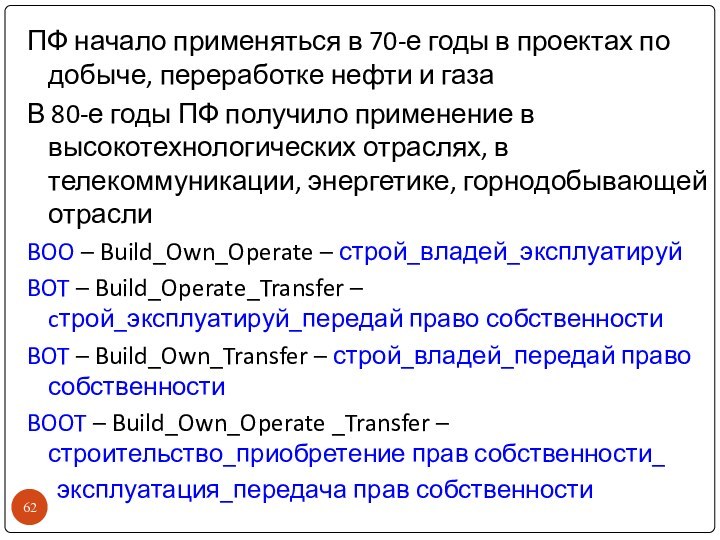

ПФ начало применяться в 70-е годы в проектах

по добыче, переработке нефти и газа

В 80-е годы ПФ

получило применение в высокотехнологических отраслях, в телекоммуникации, энергетике, горнодобывающей отрасли

BOO – Build_Own_Operate – строй_владей_эксплуатируй

BOT – Build_Operate_Transfer – cтрой_эксплуатируй_передай право собственности

BOT – Build_Own_Transfer – строй_владей_передай право собственности

BOOT – Build_Own_Operate _Transfer – строительство_приобретение прав собственности_

_ эксплуатация_передача прав собственности

Слайд 63

Г) Трастовое (доверительное) управление

В странах англо-саксонской правовой системы

управление имуществом клиента осуществляется на основе траста

Траст -

основанное на доверии (фидуциарное) отношение между принципалом и агентом, в котором агент является держателем собственности от имени и на благо принципала

Основными видами трастовых услуг являются:

управление имуществом

управление личной собственностью

траст в пользу определённого лица

управление фондами стимулирования служащих

корпоративные трасты (трасты в форме имущества, передаваемого в обеспечение выпуска облигаций компании)

Слайд 64

В РФ операции, подобные трасту, осуществляются на основе

доверительного управления имуществом

Доверительный управляющий имеет право совершать в отношении

этого имущества любые юридические и фактические действия в интересах выгодоприобретателя, действуя при этом от своего имени, но указывая, что выступает в качестве доверительного управляющего

Слайд 65

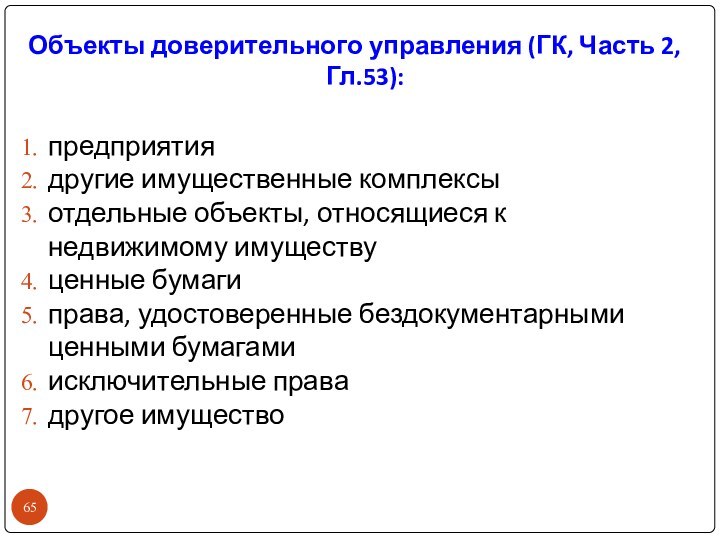

Объекты доверительного управления (ГК, Часть 2, Гл.53):

предприятия

другие имущественные

комплексы

отдельные объекты, относящиеся к недвижимому имуществу

ценные бумаги

права, удостоверенные бездокументарными ценными бумагами

исключительные права

другое имущество

Слайд 66

Объекты доверительного управления (продолжение):

Деньги не могут быть самостоятельным

объектом доверительного управления, за исключением случаев, прямо предусмотренных законом

Ст. 5 и 6 ФЗ«О банках и банковской деятельности»: кредитные организации, имеющие лицензию Банка России, могут принимать в доверительное управление денежные средства

По этим денежным средствам не делаются отчисления в фонд обязательных резервов ЦБ РФ

!!! Но клиенты должны помнить, что на эти денежные средства не распространяется действие закона о страховании вкладов

Слайд 67

Объекты доверительного управления кредитной организации

денежные средства (в валюте

РФ и в иностранной валюте)

ценные бумаги (акции АО,

облигации КО, государственные (муниципальные) облигации любых типов, ценные бумаги иностранных эмитентов с ограничениями)

природные драгоценные камни

драгоценные металлы

производные финансовые инструменты принадлежащие резидентам РФ только на правах собственности

Слайд 68

Договор доверительного управления имуществом

Первый вариант – Индивидуальный

договор доверительного управления без объединения имущества данного учредителя в

единый имущественный комплекс с имуществом других лиц

Второй вариант – Общий фонд банковского управления (ОФБУ) с объединением имущества данного учредителя в единый имущественный комплекс с имуществом других лиц

Слайд 69

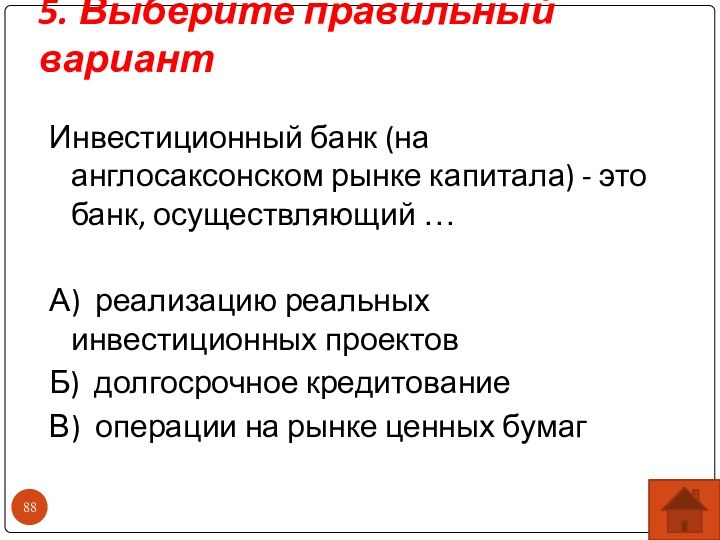

3. Особенности деятельности инвестиционных банков в англосаксонской банковской

системе

В финансировании корпораций участвуют:

Инвестиционные банки (США)

Торговые банки (Великобритания)

Деловые банки

(Франция, Италия)

Слайд 70

Задачи инвестиционных банков

Привлечение капитала для расширения бизнеса корпорации

Управление

финансами с целью обеспечения оптимальной структуры капитала и оптимизации

денежных потоков

Слайд 71

Задачи инвестиционных банков (продолжение)

Выработка налоговой политики

Операции по слиянию,

поглощению, разделению и отторжению компаний

Юридическое оформление возникающих финансово-правовых отношений

Слайд 72

Функции инвестиционных банков

Корпоративное финансирование

Все операции на первичном и

вторичных рынках ценных бумаг: брокерские, дилерские, информационно-консультативные, трастовые, андеррайтинг

Отдельные

банковские операции

Слайд 73

Функции инвестиционных банков (продолжение)

Операции по страхованию и торговле

недвижимостью

Управление холдингами, инвестиционными компаниями, трастами, фондами венчурного капитала

Обслуживают размещение

и операции на вторичном рынке с государственными внутренними займами

Слайд 74

Виды деятельности инвестиционных банков

Инвестиционное посредничество при первичных эмиссиях

Частное

(закрытое) размещение капитала (private plasement)

Участие в организации венчурного капитала

Слайд 75

А) Инвестиционное посредничество при первичных эмиссиях возможно в

нескольких основных формах:

Принятие обязательства по размещению и покупке всего

выпуска ценных бумаг целиком

Принятие обязательства по приобретению нереализованных прав акционеров и их последующая реализация, то есть выкуп по фиксированной цене остатков эмиссии

Слайд 76

Размещение на комиссионных началах

Банк действует как агент,

весь риск приходится на эмитента, поэтому на этих условиях

обслуживаются либо очень сильные, либо очень слабые эмитенты

Слайд 77

В) Частное (закрытое) размещение капитала (private plasement) происходит

при прямых переговорах между эмитентом и инвестором, часто при

участии инвестиционного банка в качестве посредника

Отсутствует необходимость дорогостоящей и длительной регистрации выпуска

Возможно приспособление параметров выпуска под нужды конкретного инвестора

Слайд 78

К закрытому размещению прибегают:

малые и средние компании для

расширения своей деятельности

крупные компании в случае поглощений, слияний

Слайд 79

С) Участие в организации венчурного капитала

Жизненный цикл фирмы:

1

этап (от 1 до 5 лет) – проведение НИОКР

и разработка промышленных образцов

2 этап (от 3 до 6 лет) – освоение промышленного производства

3 этап (от 5 до 10 лет) – при условии поддержки темпов роста 20-50% в год происходит выход на фондовый рынок.

Инвестиционные банк активно участвует на всех этапах деятельности фирмы

Слайд 80

Оптимальный объем эмиссии для выхода на фондовый рынок

– 300-400 тыс.акций на сумму 4-5 млн долл

Участвую в

организации венчурного капитала, инвестиционные банки получают под контроль предприятия перспективных направлений НТП, возможность извлечения прибыли из последующих операций

Слайд 81

В договорах первой эмиссии фиксируется «право первого отказа»

банка, то есть все последующие эмиссии (или эмиссии в

течение определенного срока) резервируются за эти банком

Слайд 82

Самостоятельный вопрос –

Деятельность инвестиционных банков США и

Великобритании после финансового кризиса

Слайд 84

1. Распределите характеристики моделей рынков капитала по их

видам

1) англосаксонская модель

2) континентальная модель

А) инвестиционную деятельность

через механизм долгосрочного кредитования осуществляют универсальные банки

Б) введены запреты и ограничения на совмещение инвестиционной и коммерческой деятельности банков

Слайд 85

2. Выберите правильные варианты

Инвестиционная деятельность в таких странах

как … организована в рамках англосаксонской модели рынка капитала

А) США

Б) Германия

В) Великобритания

Г) Япония

Д) Италия

Слайд 86

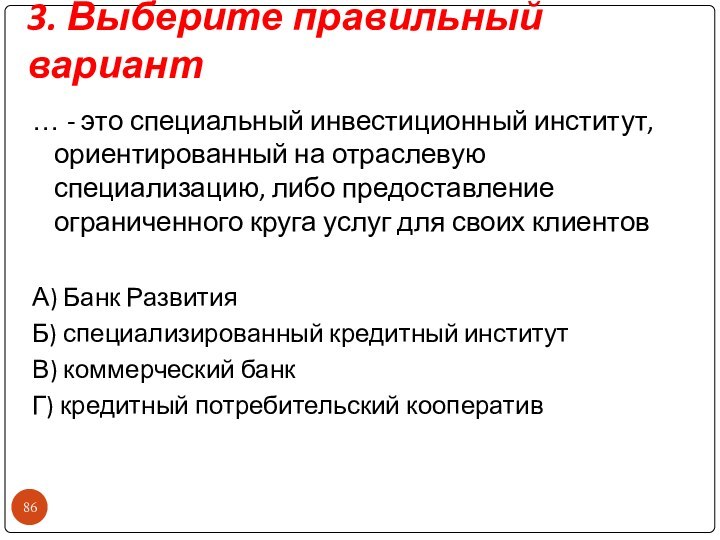

3. Выберите правильный вариант

… - это специальный инвестиционный

институт, ориентированный на отраслевую специализацию, либо предоставление ограниченного круга

услуг для своих клиентов

А) Банк Развития

Б) специализированный кредитный институт

В) коммерческий банк

Г) кредитный потребительский кооператив

Слайд 87

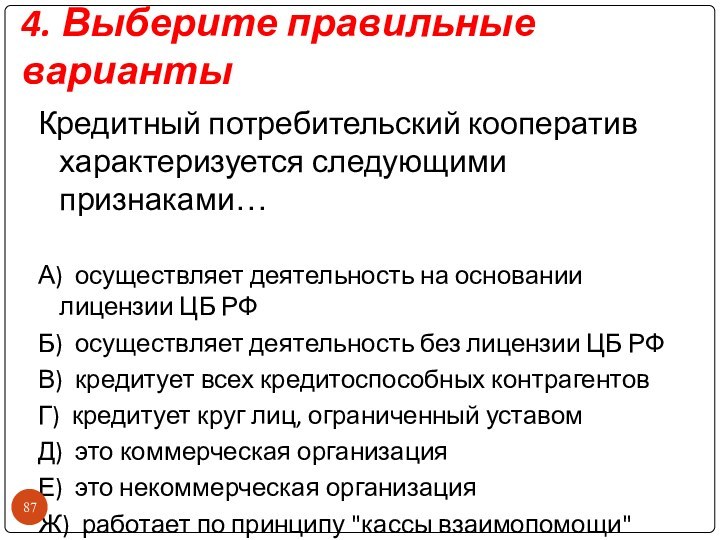

4. Выберите правильные варианты

Кредитный потребительский кооператив характеризуется следующими

признаками…

А) осуществляет деятельность на основании лицензии ЦБ РФ

Б)

осуществляет деятельность без лицензии ЦБ РФ

В) кредитует всех кредитоспособных контрагентов

Г) кредитует круг лиц, ограниченный уставом

Д) это коммерческая организация

Е) это некоммерческая организация

Ж) работает по принципу "кассы взаимопомощи"