Слайд 2

Ключевые задачи

финансовой системы

Каковы должны быть величина и

оптимальный состав активов предприятия, чтобы реализовать основную задачу данного

предприятия?

Где найти источники финансирования и какова должна быть оптимальная структура финансирования?

Как организовать текущее и перспективное управление финансовой деятельностью, которое обеспечивало бы прибыльность, платежеспособность и финансовую устойчивость предприятия?

Вопросы рационального использования денежными ресурсами?

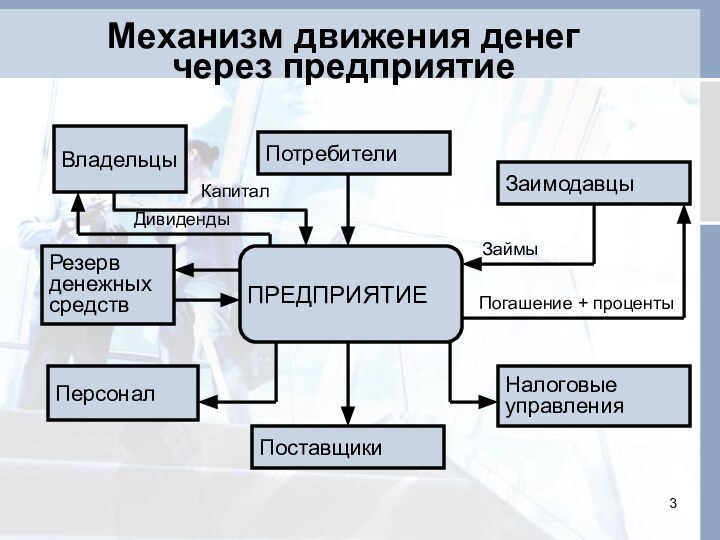

Слайд 3

Механизм движения денег

через предприятие

ПРЕДПРИЯТИЕ

Потребители

Заимодавцы

Налоговые

управления

Поставщики

Персонал

Резерв

денежных

средств

Владельцы

Капитал

Дивиденды

Займы

Погашение + проценты

Слайд 4

Денежные

средства

Управление денежными ресурсами

и охватывает основные направления деятельности

предприятия

Товарно-

материальные

запасы

Основные

средства

Собственный

капитал

Дебиторская

задолженность

Кредиторская

задолженность

Кредиты

банка

Слайд 5

Выручка - прибыль - деньги

Выручка от реализации

Прибыль

Поток денежных средств

Совокупность значений этих показателей и тенденции

их изменения характеризуют эффективность деятельности предприятия и его проблемы

Слайд 6

Виды деятельности

предприятия

Инвестиционная

деятельность

Финансовая

деятельность

Основная

деятельность

Денежные средства, используемые

для приобретения активов

Денежные средства, используемые для выплат заимодавцам и

акционерам

Денежные средства, используемые для приобретения активов

Слайд 7

Денежная выручка от

реализации продукции

в текущем периоде

Авансы, полученные

от покупателей

Поступления от

продажи бартера

Погашение дебиторской

задолженности

Платежи по счетам

поставщиков и подрядчиков

Отчисления в бюджет и

внебюджетные фонды

Выплата заработной платы

1. Потоки денежных средств

по основной деятельности

Уплата процентов за кредит

Отчисления на соц. сферу

Основная деятельность - поступление и использование денежных средств, обеспечивающих выполнение основных производственно - коммерческих функций

Поскольку основная деятельность компании является главным источником прибыли, она должна являться и основным источником денежных средств

«притоки»

«оттоки»

Слайд 8

2. Потоки денежных средств по инвестиционной деятельности

Инвестиционная деятельность

включает поступление и использование денежных средств, связанные с приобретением,

продажей долгосрочных активов и доходы от инвестиций

Слайд 9

3. Потоки денежных средств

по финансовой деятельности

Финансовая деятельность

включает поступление денежных средств в результате получения кредитов или

эмиссии акций, а также оттоки, связанные с погашением задолженности по ранее полученным кредитам и выплату дивидендов

Финансовая деятельность призвана увеличивать денежные средства в распоряжении компании для финансового обеспечения основной и инвестиционной деятельности

Краткосрочные кредиты

и займы

Поступления от

эмиссии акций

Долгосрочные кредиты

и займы

Выплата дивидендов

Возврат краткосрочных

кредитов и займов

Возврат долгосрочных

кредитов и займов

«притоки»

«оттоки»

Целевое финансирование

Погашение векселей

Слайд 10

Деньги как «абсолютно ликвидный» актив

Абсолютная обращаемость - возможность

превратить в любую потребляемую форму.

Абсолютная устойчивость по экономической форме.

Владелец

абсолютного актива не имеет препятствий при покупке и продаже.

Абсолютная делимость и переносимость (мобильность).

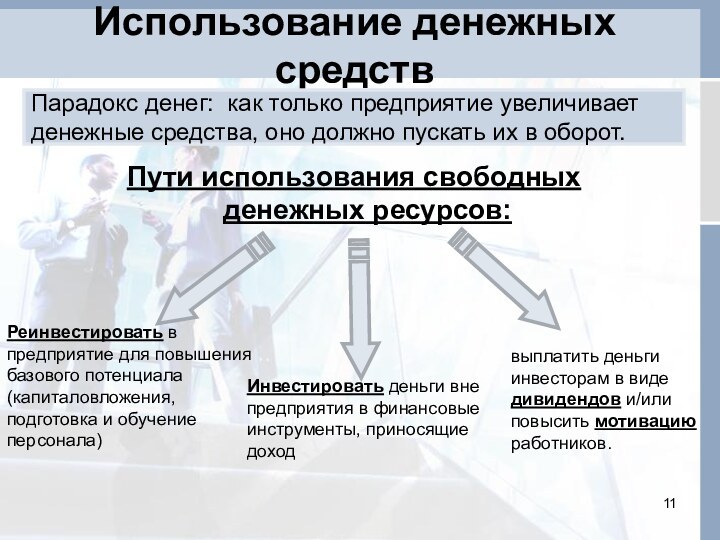

Слайд 11

Использование денежных средств

Пути использования свободных денежных ресурсов:

Парадокс денег:

как только предприятие увеличивает

денежные средства, оно должно пускать

их в оборот.

Реинвестировать в предприятие для повышения базового потенциала (капиталовложения, подготовка и обучение персонала)

Инвестировать деньги вне предприятия в финансовые инструменты, приносящие доход

выплатить деньги инвесторам в виде дивидендов и/или повысить мотивацию работников.

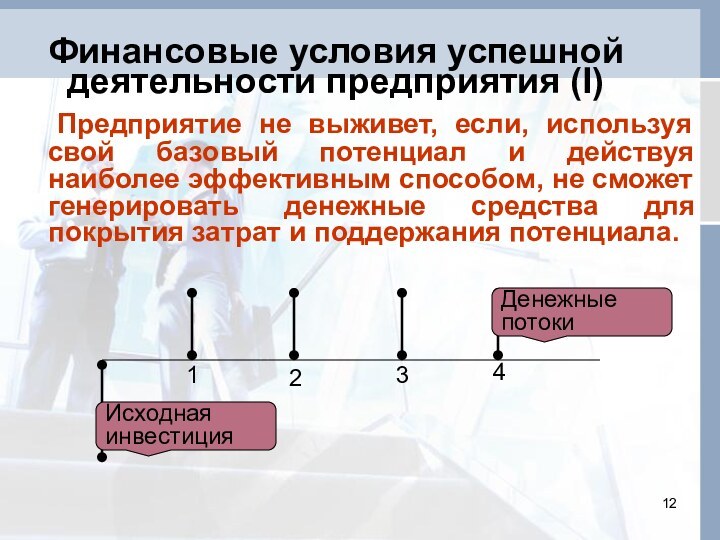

Слайд 12

Финансовые условия успешной деятельности предприятия (І)

Предприятие не выживет,

если, используя свой базовый потенциал и действуя наиболее эффективным

способом, не сможет генерировать денежные средства для покрытия затрат и поддержания потенциала.

Слайд 13

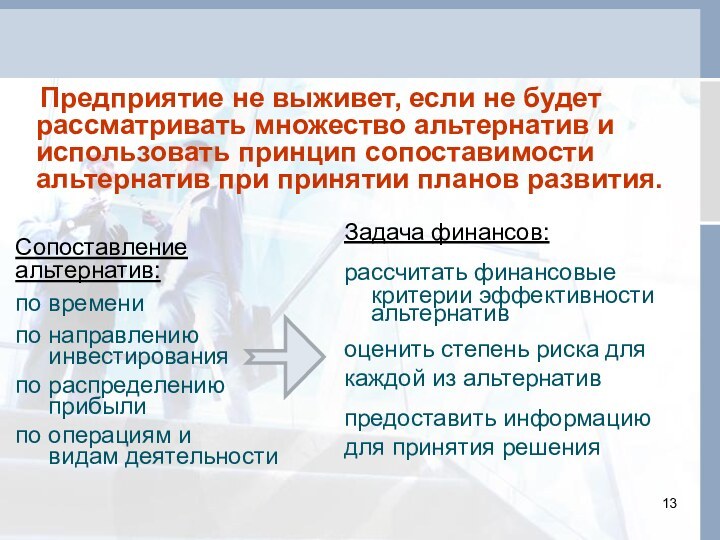

Предприятие не выживет, если не будет

рассматривать множество альтернатив и использовать принцип сопоставимости альтернатив при

принятии планов развития.

Сопоставление альтернатив:

по времени

по направлению

инвестирования

по распределению

прибыли

по операциям и

видам деятельности

Задача финансов:

рассчитать финансовые

критерии эффективности

альтернатив

оценить степень риска для каждой из альтернатив

предоставить информацию для принятия решения

Слайд 14

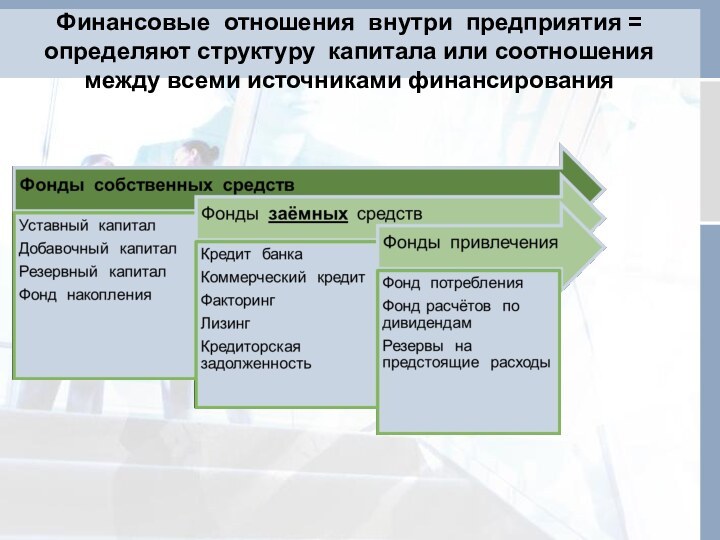

Финансовые отношения внутри предприятия = определяют структуру капитала

или соотношения между всеми источниками финансирования

Слайд 15

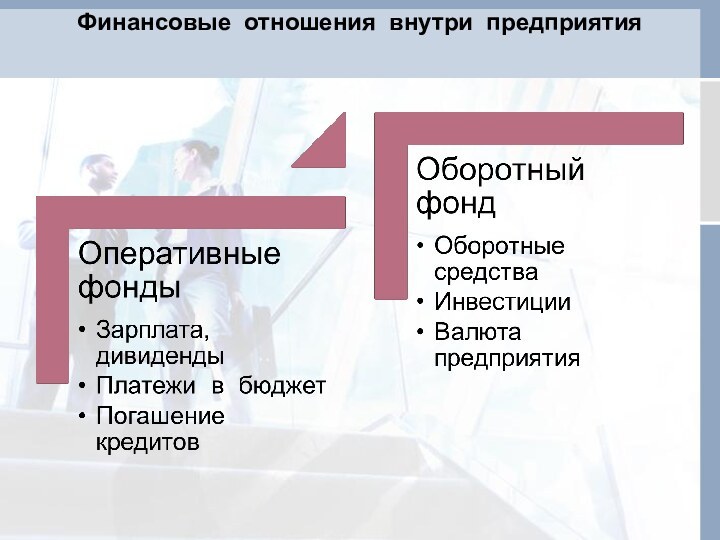

Финансовые отношения внутри предприятия

Слайд 18

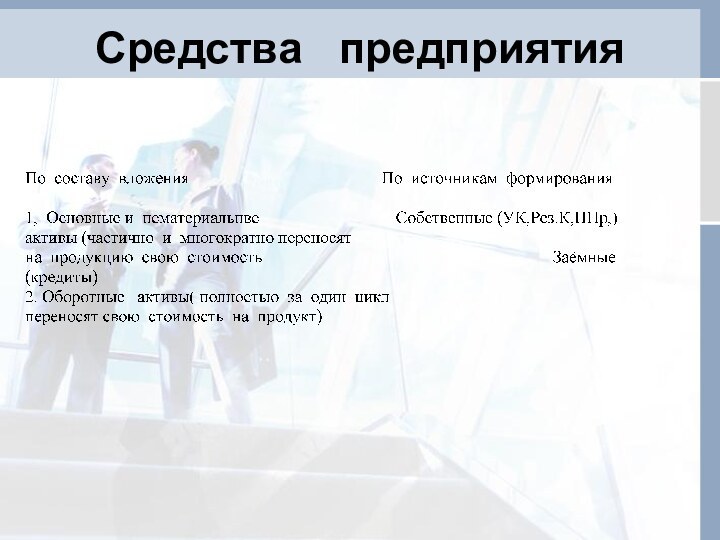

Финансовые источники

предприятия

Слайд 19

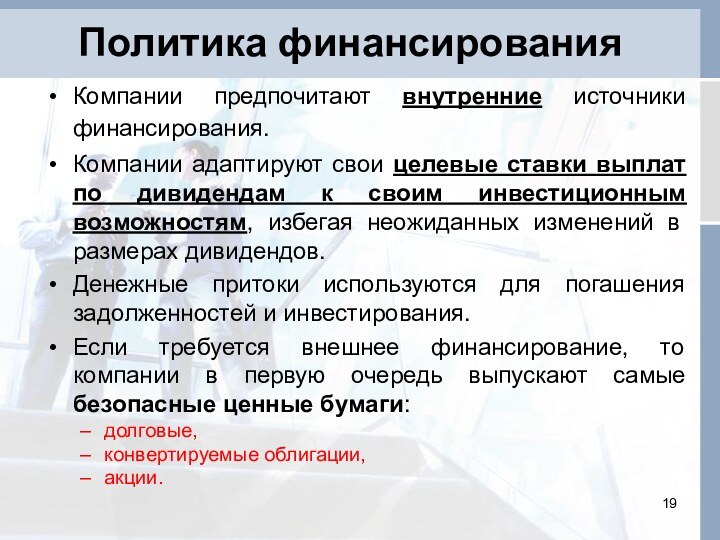

Политика финансирования

Компании предпочитают внутренние источники финансирования.

Компании адаптируют свои

целевые ставки выплат по дивидендам к своим инвестиционным возможностям,

избегая неожиданных изменений в размерах дивидендов.

Денежные притоки используются для погашения задолженностей и инвестирования.

Если требуется внешнее финансирование, то компании в первую очередь выпускают самые безопасные ценные бумаги:

долговые,

конвертируемые облигации,

акции.

Слайд 20

Внутренние финансовые

источники

Реструктуризация активов:

мобилизация скрытых резервов,

использование

обратного

лизинга,

сдача в аренду основных

средств,

оптимизация структуры

оборотных средств,

продажа отдельных активов,

рефинансирование дебиторской задолженности.

Снижение затрат

анализ безубыточности,

анализ центров (проводников) затрат,

бенчмаркинг,

Увеличение выручки

рационализация ценообразования, совершенствование маркетинга

Новые рынки

Слайд 22

Источники внешнего долгосрочного финансирования

банки,

иностранные банки,

портфельные инвесторы - частные

фонды,

портфельные инвесторы - фонды “помощи”,

стратегические инвесторы.

публичные эмиссии акций,

облигации,

продажа основных

средств,

лизинг.

Слайд 23

Источники краткосрочного финансирования отличаются по гибкости и стоимости

Слайд 24

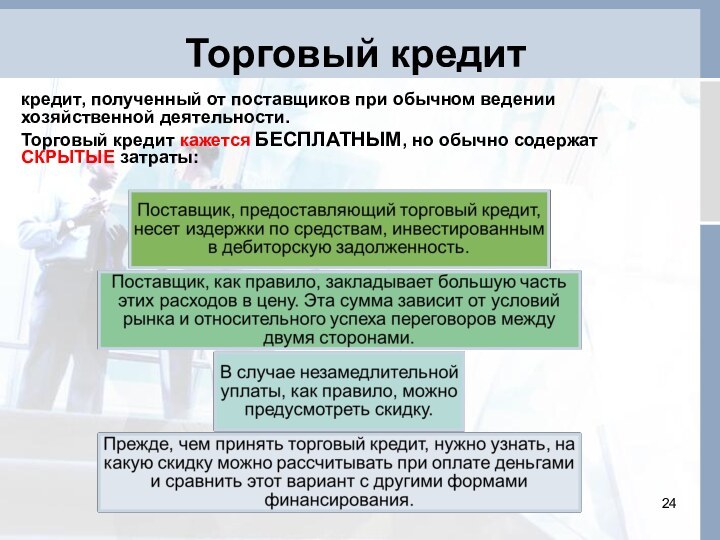

Торговый кредит

кредит, полученный от поставщиков при обычном ведении

хозяйственной деятельности.

Торговый кредит кажется БЕСПЛАТНЫМ, но обычно содержат

СКРЫТЫЕ затраты:

Слайд 25

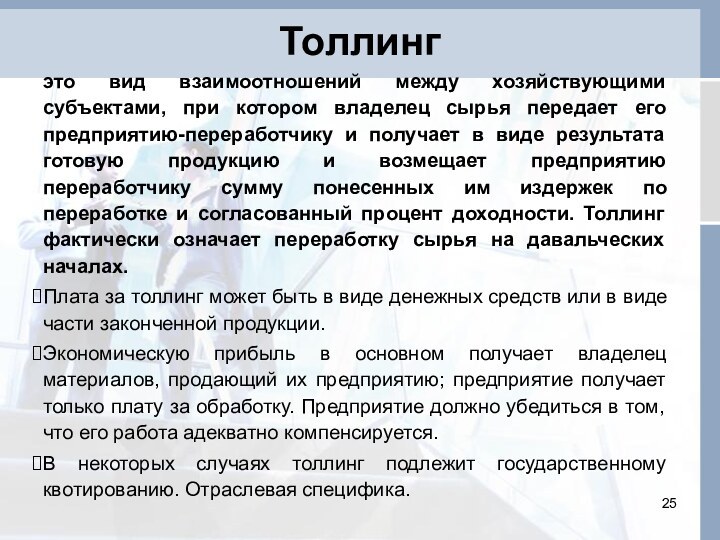

Толлинг

это вид взаимоотношений между хозяйствующими субъектами, при котором

владелец сырья передает его предприятию-переработчику и получает в виде

результата готовую продукцию и возмещает предприятию переработчику сумму понесенных им издержек по переработке и согласованный процент доходности. Толлинг фактически означает переработку сырья на давальческих началах.

Плата за толлинг может быть в виде денежных средств или в виде части законченной продукции.

Экономическую прибыль в основном получает владелец материалов, продающий их предприятию; предприятие получает только плату за обработку. Предприятие должно убедиться в том, что его работа адекватно компенсируется.

В некоторых случаях толлинг подлежит государственному квотированию. Отраслевая специфика.

Слайд 26

Краткосрочное банковское финансирование (1)

Слайд 27

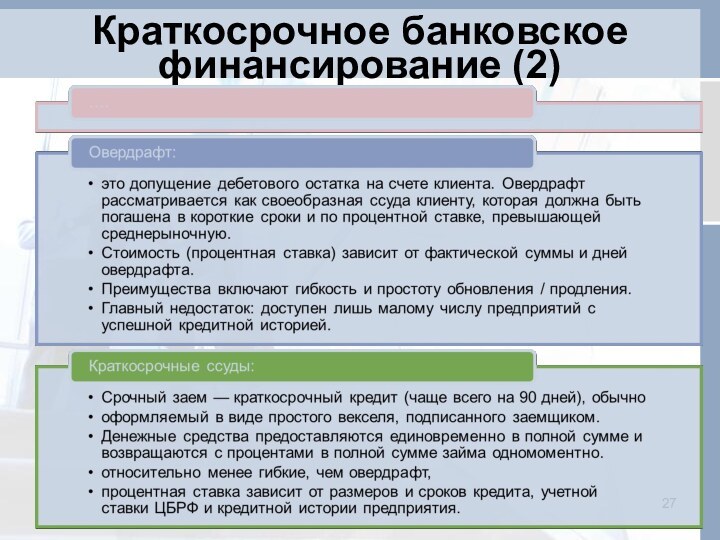

Краткосрочное банковское финансирование (2)

Слайд 28

Взаимозачет

это такая форма взаимодействия, когда две или более

стороны погашают денежные обязательства друг перед другом путем поставки

товаров.

Слайд 29

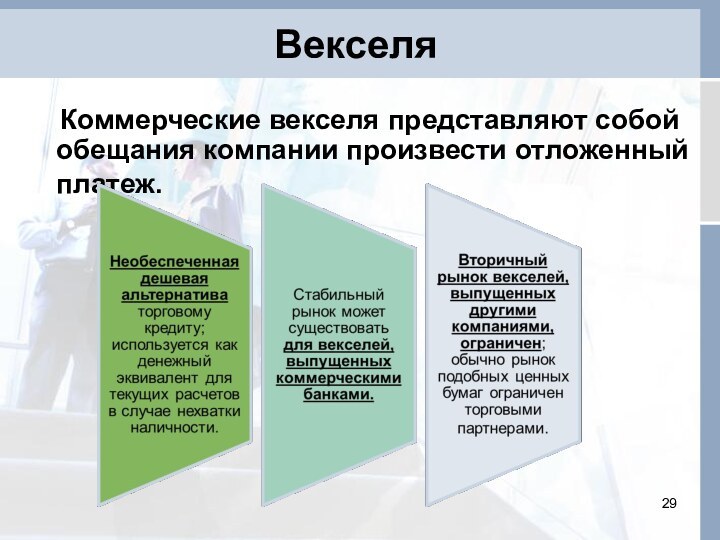

Векселя

Коммерческие векселя представляют собой обещания компании

произвести отложенный платеж.

Слайд 30

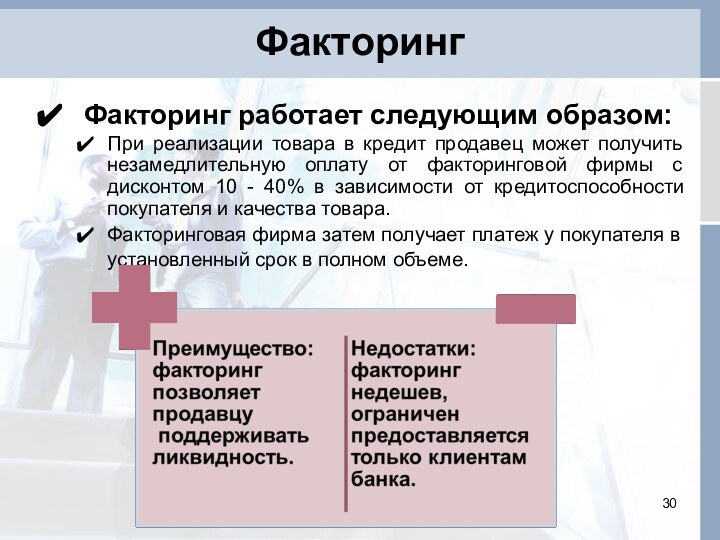

Факторинг

Факторинг работает следующим образом:

При реализации товара в

кредит продавец может получить незамедлительную оплату от факторинговой фирмы

с дисконтом 10 - 40% в зависимости от кредитоспособности покупателя и качества товара.

Факторинговая фирма затем получает платеж у покупателя в установленный срок в полном объеме.

Слайд 31

Краткосрочная аренда

может сократить инвестиции в оборудование, которое нужно

предприятию только на ограниченный срок.

Преимущества :

служит альтернативой небольшим капитальным затратам,

денежные расходы и доходы от использования основных средств совпадают во времени,

выгодно, если арендатор не намеревается использовать основное средство в течение полного экономического срока жизни последнего, например, арендует транспорт, компьютеры и офисное оборудование на короткий период,

арендатор платит «за удобства», в то время как арендодатель обычно отвечает за ремонт и обслуживание.

Слайд 32

Портфельные инвесторы

Портфельные инвесторы включают инвестиционные фонды (как частные

фонды, так и фонды «помощи»), фонды венчурного капитала, пенсионные

фонды, страховые фонды, и т.д.

Слайд 33

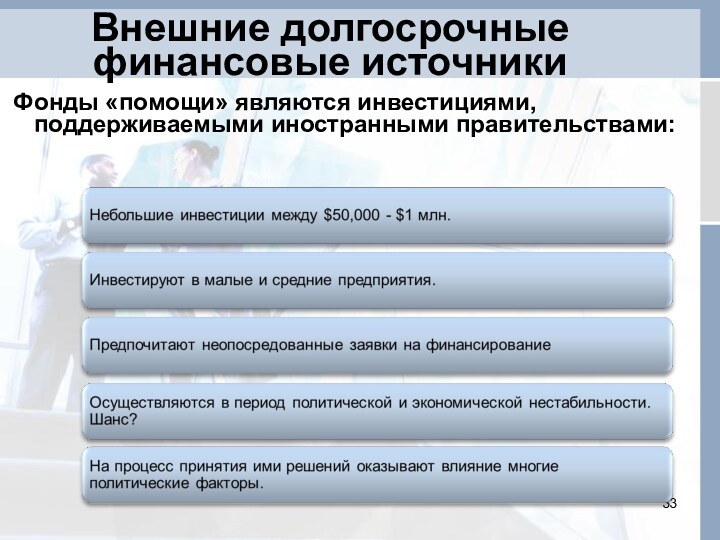

Внешние долгосрочные

финансовые источники

Фонды «помощи» являются инвестициями, поддерживаемыми

иностранными правительствами:

Слайд 35

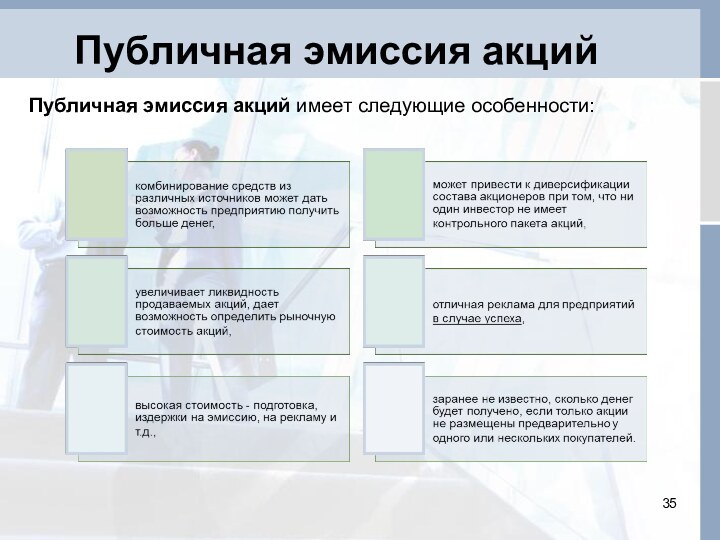

Публичная эмиссия акций

Публичная эмиссия акций имеет следующие особенности:

Слайд 36

Облигации

Облигации являются инвестиционными инструментами, которые отличаются

от акций тем, что:

Слайд 37

Конвертируемые облигации

позволяют в будущем произвести обмен на другую

ценную бумагу, как правило, обыкновенные акции эмитента.

Таким образом

держатель облигации может конвертировать требование в долю участия, если работа предприятия будет признана успешной и конверсия будет выглядеть привлекательной; в то же время за ним сохраняются специальные права кредитора.

Облигации могут погашаться поставками товарной продукции, которая пользуется спросом на рынке, например, нефть или драгоценные металлы.

Преимущества конвертируемых облигаций:

держатели получают текущий доход плюс возможность получить дополнительный доход при росте стоимости акций,

возможность конверсии делает облигации более ценными, что позволяет эмитенту платить меньшую процентную ставку (или продавать их с большей премией или меньшей скидкой).

Слайд 38

Лизинг

Ли́зинг — вид финансовых услуг, связанных

с кредитованием приобретения основных фондов. Лизингодатель обязуется приобрести в

собственность определённое лизингополучателем имущество у указанного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. По сути, лизинг — это долгосрочная аренда имущества для предпринимательских целей с последующим правом выкупа, обладающая некоторыми налоговыми преференциями.

Предприятия могут брать в лизинг здания и почти любой вид оборудования.

Некоторые случаи лизинга представляют собой простые договора аренды («оперативный лизинг»), в то время как другие сильно напоминают покупку имущества за счет заемных средств («финансовый лизинг»), возвратный лизинг

По НКРФ лизинг может являться экономически выгодным вариантом для всех сторон.

Слайд 39

Вопросы

Назовите риски, присущие указанным источникам финансирования.

По вашему мнению,

какие источники финансирования наиболее доступны?

Как сформировать на государственном уровне

«длинные» деньги в экономике?

Слайд 40

Приблизительные диапазоны предлагаемого финансирования:

банки: $20 тыс. - $30 млн.

иностранные

банки: $500 тыс. - $100 млн.

частные инвестиционные фонды: $500 тыс. -

$100 млн.

“фонды помощи”: $25тыс. - $100 млн.

стратегические инвесторы: $10 млн. - $200 млн.

публичная эмиссия акций: $1 млн. - $300 млн.

публичная эмиссия облигаций: $50 млн. - $300 млн.

публичная эмиссия конвертируемых облигаций: $30 млн. - $300 млн.

частное размещение облигаций: $5 млн. - $100 млн.

лизинг: $10 тыс. - $20 млн.

Различные источники имеют широкий

диапазон размеров предлагаемого финансирования