- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Контролирующие иностранные компании и контролирующие лица

Содержание

- 2. Контролируемая иностранная компания, КИК

- 3. КОНТРОЛИРУЕМЫЕ ИНОСТРАННЫЕ КОМПАНИИ И КОНТРОЛИРУЮЩИЕ ЛИЦАСогласно статье

- 4. ВАЖНО! 4 ноября 2014 года Президентом Российской Федерации

- 5. Лицо (юридическое или физическое) признается контролирующим, если

- 6. ОСВОБОЖДЕНИЕ ОТ НАЛОГООБЛОЖЕНИЯ ПРИБЫЛИ КОНТРОЛИРУЕМОЙ ИНОСТРАННОЙ КОМПАНИИ Прибыль

- 7. Эффективная ставка налогообложения доходов (прибыли) иностранной

- 8. Средневзвешенная налоговая ставка по налогу на прибыль

- 9. ПРИБЫЛЬ КОНТРОЛИРУЮЩИХ ИНОСТРАННЫХ КОМПАНИЙ Прибылью (убытком) КИК признается

- 10. Ставка налога на прибыль КИК составит -20%,

- 11. УВЕДОМЛЕНИЯ ОБ УЧАСТИИ В ИНОСТРАННЫХ ОРГАНИЗАЦИЯХ О

- 12. ТАКИМ ОБРАЗОМ: Что следует иметь в виду в

- 13. Во-вторых, НК РФ предусматривает возможность признания лица

- 14. В-третьих, будет усилен контроль за использованием льгот и

- 15. Скачать презентацию

- 16. Похожие презентации

Контролируемая иностранная компания, КИК (Controlled Foreign Company, CFC) - это иностранная компания или структура без образования юридического лица, которая не является налоговым резидентом государства, применяющего правила о контролируемых иностранных компаниях, но при этом

Слайд 3

КОНТРОЛИРУЕМЫЕ ИНОСТРАННЫЕ КОМПАНИИ И КОНТРОЛИРУЮЩИЕ ЛИЦА

Согласно статье 25.13

НК РФ :

1. В целях настоящего Кодекса контролируемой

иностранной компанией признается иностранная организация, удовлетворяющая одновременно всем следующим условиям:1) организация не признается налоговым резидентом Российской Федерации;

2) контролирующим лицом организации являются организация и (или) физическое лицо, признаваемые налоговыми резидентами Российской Федерации.

2. В целях настоящего Кодекса контролируемой иностранной компанией также признается иностранная структура без образования юридического лица, контролирующим лицом которой являются организация и (или) физическое лицо, признаваемые налоговыми резидентами Российской Федерации.

3. Если иное не предусмотрено настоящей статьей, в целях настоящего Кодекса контролирующим лицом иностранной организации признаются следующие лица:

1) физическое или юридическое лицо, доля участия которого в этой организации составляет более 25 процентов;

2) физическое или юридическое лицо, доля участия которого в этой организации (для физических лиц - совместно с супругами и несовершеннолетними детьми) составляет более 10 процентов, если доля участия всех лиц, признаваемых налоговыми резидентами Российской Федерации, в этой организации (для физических лиц - совместно с супругами и несовершеннолетними детьми) составляет более 50 процентов.

4. Лицо не признается контролирующим лицом иностранной организации, если его участие в этой иностранной организации реализовано исключительно через прямое и (или) косвенное участие в одной или нескольких публичных компаниях, являющихся российскими организациями и т.д.

Слайд 4

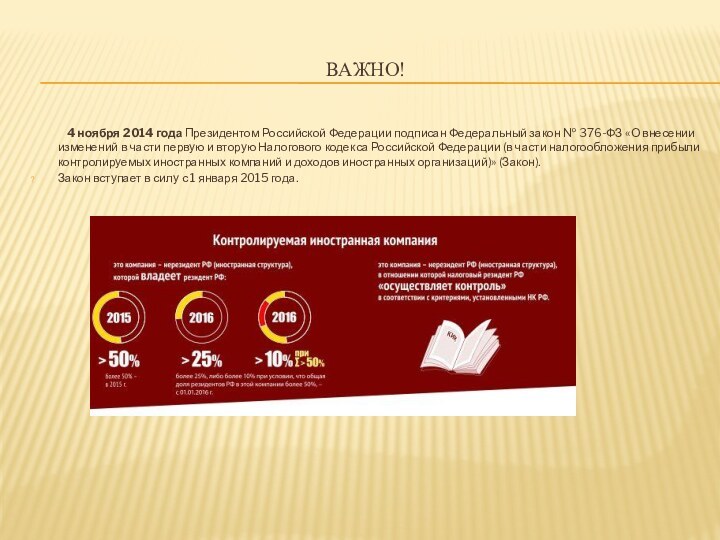

ВАЖНО!

4 ноября 2014 года Президентом Российской Федерации подписан

Федеральный закон № 376-ФЗ «О внесении изменений в части

первую и вторую Налогового кодекса Российской Федерации (в части налогообложения прибыли контролируемых иностранных компаний и доходов иностранных организаций)» (Закон).Закон вступает в силу с 1 января 2015 года.

Слайд 5 Лицо (юридическое или физическое) признается контролирующим, если доля

его участия:

более 50 % на 2015 год (более 25

% с 2016 года);более 10 %, если доля участия всех лиц, признаваемых налоговыми резидентами РФ, в этой организации более 50 % (пункт действует с 2016 года).

Также лицо может быть признано контролирующим, если оно осуществляет контроль над организацией в своих интересах или в интересах своего супруга и несовершеннолетних детей.

Слайд 6

ОСВОБОЖДЕНИЕ ОТ НАЛОГООБЛОЖЕНИЯ ПРИБЫЛИ КОНТРОЛИРУЕМОЙ ИНОСТРАННОЙ КОМПАНИИ

Прибыль контролируемой

иностранной компании освобождается от налогообложения в порядке и на

условиях, установленных настоящим Кодексом, если в отношении такой организации выполняется хотя бы одно из следующих условий:1) она является некоммерческой организацией, которая в соответствии со своим личным законом не распределяет полученную прибыль (доход) между акционерами (участниками, учредителями) или иными лицами;

2) она образована в соответствии с законодательством государства - члена Евразийского экономического союза и имеет постоянное местонахождение в этом государстве;

3) эффективная ставка налогообложения доходов (прибыли) для этой иностранной организации, определяемая в соответствии с настоящей статьей по итогам периода, за который в соответствии с личным законом такой организации составляется финансовая отчетность за финансовый год, составляет не менее 75 процентов средневзвешенной налоговой ставки по налогу на прибыль организаций;

4) она является одной из следующих контролируемых иностранных компаний:

активной иностранной компанией;

активной иностранной холдинговой компанией;

активной иностранной субхолдинговой компанией;

5) она является банком или страховой организацией, осуществляющими деятельность в соответствии со своим личным законом на основании лицензии или иного специального разрешения на осуществление банковской или страховой деятельности;

6) она является одной из следующих иностранных организаций:

эмитентом обращающихся облигаций;

организацией, уполномоченной на получение процентных доходов, подлежащих выплате по обращающимся облигациям;

организацией, которой были уступлены права и обязанности по выпущенным обращающимся облигациям, эмитентом которых является другая иностранная организация;

Слайд 7 Эффективная ставка налогообложения доходов (прибыли) иностранной организации

определяется по следующей формуле:

где в целях настоящего подпункта:

СТэфф- эффективная

ставка налогообложения доходов (прибыли) иностранной организации;Н - сумма налога с дохода (прибыли), исчисленного иностранной организацией и ее обособленными подразделениями в соответствии со своим личным законом, и налога на доходы, удержанного с доходов (прибыли) такой организации у источника выплаты таких доходов;

П - сумма дохода (прибыли) иностранной организации, определяемая в соответствии с абзацем первым пункта 1 статьи 25.15 настоящего Кодекса.

При расчете показателя Н налогоплательщик вправе произвести корректировку этого показателя на сумму налогов, которые относятся к доходам (прибыли), учтенным при расчете показателя П, и подлежат исчислению в соответствии с личным законом иностранной организации и (или) удержанию в иных периодах, отличных от периода, за который исчислен показатель П.

В случае, если по итогам налогового периода по налогу у иностранной организации (иностранной структуры без образования юридического лица) отсутствуют доходы или если величина показателя П является отрицательной величиной либо равна нулю, расчет эффективной ставки не производится, а такая иностранная организация (иностранная структура без образования юридического лица) признается контролируемой иностранной компанией;

Слайд 8 Средневзвешенная налоговая ставка по налогу на прибыль организаций

определяется по следующей формуле:

где в целях настоящего пункта:

П1 -

сумма прибыли иностранной организации, определяемая в соответствии с абзацем первым пункта 1 статьи 25.15 настоящего Кодекса, за вычетом доходов, указанных в подпункте 1 пункта 4 статьи 309.1 настоящего Кодекса. В случае, если при исчислении показатель П1 принимает отрицательное значение, он принимается равным нулю;П2 - сумма доходов иностранной организации, указанных в подпункте 1 пункта 4 статьи 309.1 настоящего Кодекса;

Ст1 - ставка налога на прибыль организаций, установленная абзацем первым пункта 1 статьи 284 настоящего Кодекса;

Ст2 - ставка налога на прибыль организаций, установленная подпунктом 2 пункта 3 статьи 284 настоящего Кодекса.

Слайд 9

ПРИБЫЛЬ КОНТРОЛИРУЮЩИХ ИНОСТРАННЫХ КОМПАНИЙ

Прибылью (убытком) КИК признается величина

прибыли (убытка) до налогообложения по данным ее финансовой отчетности.

Прибыль КИК рассчитывается в соответствии со статьей, в которой раскрываются особенности формирования прибыли КИК.Данная прибыль приравнивается к прибыли контролирующего лица и учитывается при определении налоговой базы у контролирующего лица в доле, соответствующей доле участия этого лица в КИК.

Определение налоговой базы по налогу на прибыль по новым правилам осуществляется с 2015 года. Декларация с налоговой базой, сформированной по новым правилам будет подаваться в 2017 году.

Следует обратить внимание, что прибыль КИК учитывается по соответствующему налогу, только в том случае, если ее величина составила:

в 2015 году – 50 млн. руб.;

в 2016 году – 30 млн. руб.;

в 2017 году более 10 млн. руб.

Слайд 10 Ставка налога на прибыль КИК составит -20%, если

контролируется юридическим лицом и 13%- физическим.

Законом предусмотрена возможность переноса убытка

на будущие периоды без ограничения по срокам, при условии предоставления контролирующим лицом уведомления о КИК за период, за который получен указанный убыток.Также установлено право зачесть налог, уплаченный в соответствии с законодательством иностранного государства и (или) РФ в отношении прибыли КИК.

С 2018 года за неуплату/неполную уплату, контролирующим лицом, налога в результате невключения в налоговую базу доли прибыли КИК влечет наложение штрафа в размере 20 % от суммы неуплаченного налога, но не менее 100 тыс. руб.

Также за 2015 - 2017 года за указанное правонарушение не наступает и уголовная ответственность, при условии, что ущерб, от преступления, возмещен в полном объеме.

Слайд 11 УВЕДОМЛЕНИЯ ОБ УЧАСТИИ В ИНОСТРАННЫХ ОРГАНИЗАЦИЯХ О КИК.

ПОРЯДОК И СРОКИ ПРОСТАВЛЕНИЯ

Налоговые уведомления обязаны предоставить:

участники иностранных организаций

(доля прямого или косвенного участия превышает 10%),учредители иностранных структур без образования юридического лица,

организации, контролирующие иностранные компании.

Отчитаться о своих участниках обязаны иностранные компании, имеющие налогооблагаемое имущество в РФ (в основном недвижимое), в противном случае будет наложен штраф – 100% налога на имущество, исчисленного в отношении этот имущества.

Уведомление об участии и уведомление о КИК представляются налогоплательщиками в налоговый орган по месту своего нахождения (месту жительства) по установленному формату в электронной форме (физические лица вправе предоставлять на бумажном носителе).

Уведомление о КИК представляется в срок до 20 марта года, следующего за налоговым периодом, в котором доля прибыли контролируемой иностранной компании подлежит учету у контролирующего лица.

Слайд 12

ТАКИМ ОБРАЗОМ:

Что следует иметь в виду в связи

с введением в действие российских правил о контролируемых иностранных

компаниях?Во-первых, российские компании и физические лица, использующие нерезидентные структуры в своем бизнесе и осуществляющие международные операции, должны качественно улучшить управление своими налоговыми рисками и либо обеспечить соответствие своей деятельности новым правовым рамкам, либо отказаться от дальнейшего использования нерезидентных структур в части, не позволяющей соблюдать законодательство о КИК.