Cash Flow]

Управление эффективностью функционирования бизнеса

Эволюция теорий управления стоимостью компании

Управление

эффективностью работы персонала

Стоимостное мышление

Измерение (оценка) стоимости

Стоимостная идеология

Определение факторов создания стоимости

Адаптация организационной структуры

Управление бизнес-портфелем

Целевые установки

Стоимость для акционеров

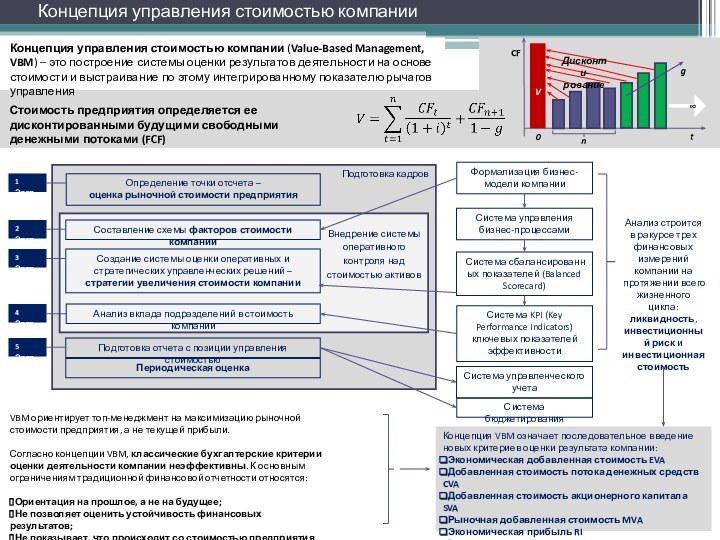

Система KPI (Key Performance Indicators) ключевых показателей эффективности

Первые модели измерения результатов предприятий (мультипликативная модель "Дюпон" или показатель ROI).

Роберт Каплан, Дэвид Нортон

Идея максимального увеличения доходов акционеров, которые предоставляют предприятию денежные средства, ожидая их прироста

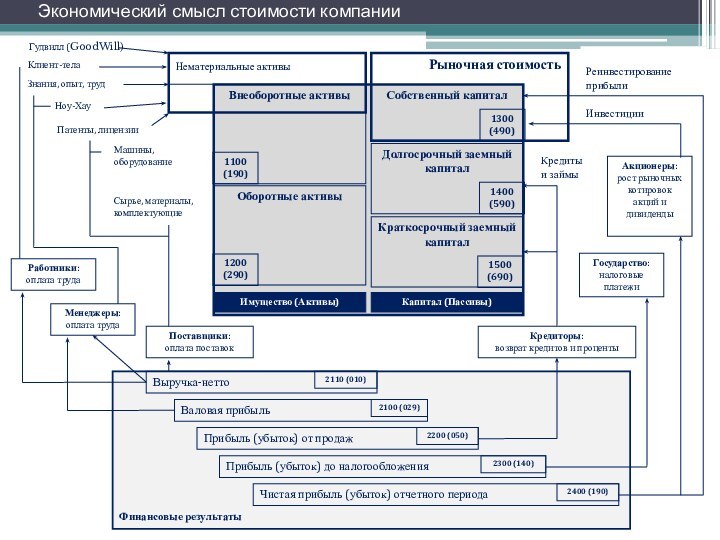

Под активами понимается имущественная стоимость предприятия. Поэтому концепция стоимости активов базируется, прежде всего, на их ценности как экономического ресурса предприятия.

Концепция VBM построена на комбинации систем стратегического и оперативного управления: KPI, управления факторами стоимости, BSC.

Альфред Маршалл (1842—1924) автор теории рыночного ценообразования

«Принципы экономической науки»

Джон Мейнард Кейнс (1883—1946) основоположник кейнсианства

1890

1881

Основоположник теории финансового менеджмента - американец Д. Вортон

Фредерик Уинслоу Тейлор (1856-1915) —основоположник НОТ и классической школы менеджмента.

1895

Развитие теории финансового менеджмента Г. Фордом, Г. Эмерсоном, А. Файолем.

нач. ХХ в.

1920-е

1936

Теория предельной стоимости капитала

ТЕОРИЯ АКТИВОВ

Средневзвешенные затраты на капитал (WACC)

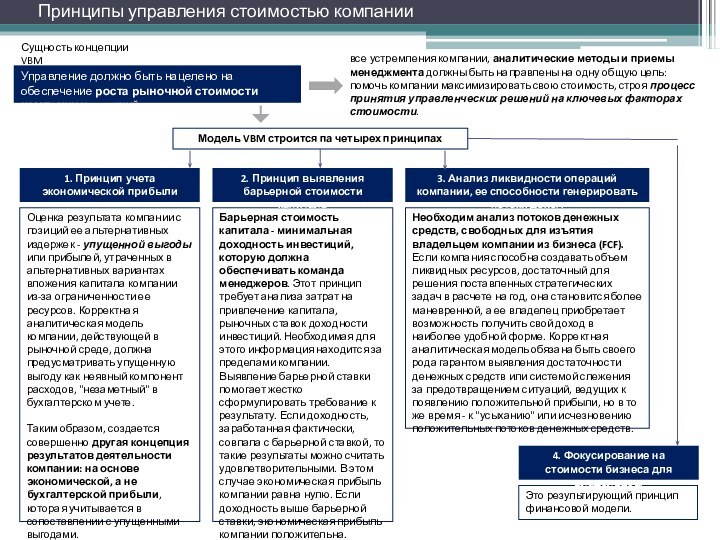

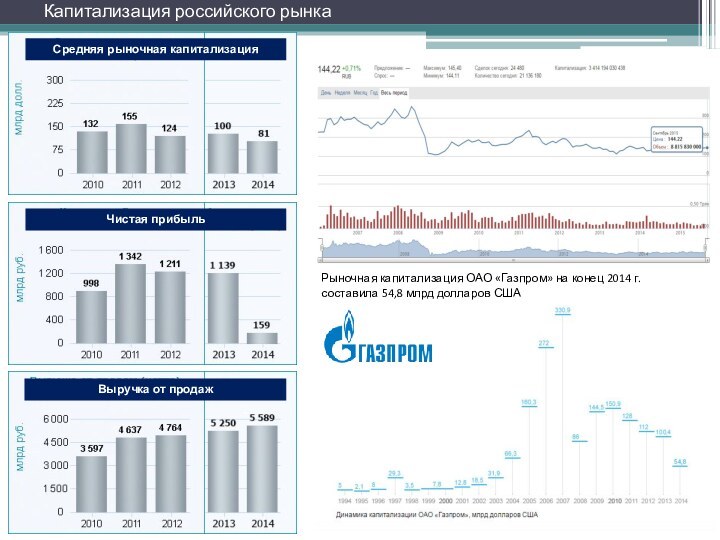

С экономической точки зрения добавленная стоимость акционерного капитала определяется будущими потоками денежных средств, а не прошлой прибылью.

Модель добавленной стоимости акционерного капитала.

1937

Джон фон Нейман (1903-1957)

Василий Леонтьев (1905—1999) — создатель теории межотраслевого анализа

Потоки денежных средств находятся в равновесном состоянии. Основной («золотой») закон бизнеса - активы, прибыль, темп роста и поток денежных средств должны развиваться с одной скоростью.

МОДЕЛЬ СБАЛАНСИРОВАННОГО РОСТА

1938

Дисконтирование денежного потока (DCFA) -фундаментальный принцип корпоративных финансов . Это текущая стоимость денежных потоков, которые будут получены от активов в течение их экономической жизни, дисконтированная по ставке, соответствующей рискам.

ДИСКОНТИРОВАНИЕ ДЕНЕЖНОГО ПОТОКА (DCFA)

1952

Предположение о независимости рыночной цены предприятия от структуры капитала для потока дивидендов, при рациональности экономических субъектов и совершенстве рынка капитала.

1960-е

1992

Концепция сбалансированной системы показателей (BSC)

Питер Друкер (1909—2005) - основоположник «Управления по целям», системы оценки достижения результатов через ключевые показатели эффективности

Теория портфельного анализа риска

Г. Марковиц (р. 1927)

1997

Гипотеза Модильяни-Миллера (теорема Модильяни — Миллера)

Дигтер Хан

Теория/концепция VBM

Концепции SVA, MVA, EVA, EBO, опционного ценообразования

1950-1990 гг.

«Теория портфеля и рынки капиталов»

Уильям Шарп (р. 1934)

подход к исследованию риска распределения инвестиций, корреляции и диверсификации ожидаемых инвестиционных доходов

![Концепция стоимостно-ориентированного менеджмента 1970Джон Бэрр Уильямс (1900-1989)Дисс. «Теория инвестиционной стоимости» [NPV, Cash Flow]Управление эффективностью функционирования](/img/tmb/15/1438875/88900edde884d3440499839439b40b2d-720x.jpg)