Слайд 2

Налог на добавленную стоимость (НДС) является косвенным налогом

и представляет собой форму изъятия в бюджет определенной в

соответствии с налоговыми ставками части прибавочной стоимости товаров (работ, услуг).

НДС относится к федеральным налогам, регулируется НК РФ (главой 21 «Налог на добавленную стоимость») и обязателен к применению на всей территории Российской Федерации.

Слайд 3

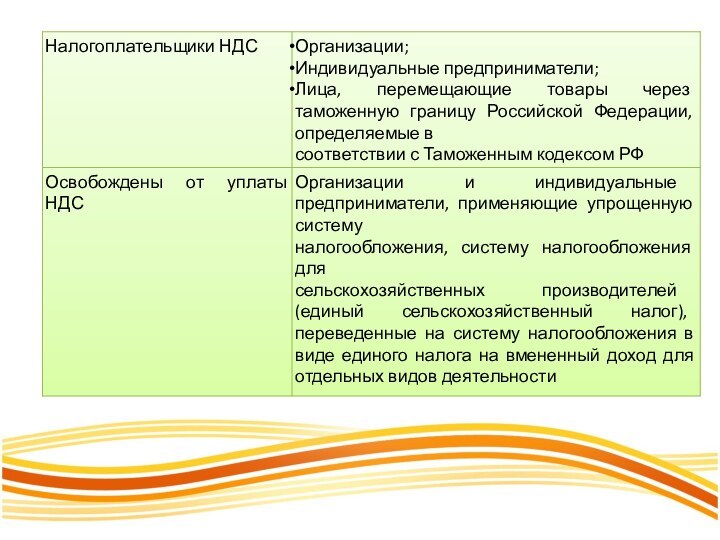

Налогоплательщики НДС

Глава 21 НК РФ определяет налогоплательщиков налога

на добавленную стоимость.

Слайд 5

Право на освобождение от уплаты НДС

Кроме того, организации

и индивидуальные предприниматели имеют право на освобождение от уплаты

НДС, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) этих организаций или индивидуальных предпринимателей без учета налога не превысила в совокупности два миллиона рублей. Это положение не распространяется на организации и индивидуальных предпринимателей, реализующих подакцизные товары в течение трех предшествующих последовательных календарных месяцев.

Слайд 6

Получение освобождения от НДС

Для получения освобождения от НДС

необходимо направить в налоговый орган уведомление об использовании права

на освобождение (о продлении срока освобождения) с приложением следующих документов:

выписка из бухгалтерского баланса (для организаций);

выписка из книги учета доходов и расходов (для индивидуальных предпринимателей);

выписка из книги продаж;

копия журнала полученных и выставленных счетов-фактур.

Полученное освобождение действует в течение двенадцати месяцев, и, получив его, от него нельзя отказаться в течение указанного срока.

Слайд 7

Досрочная утрата права на освобождение

Налоговым кодексом РФ предусмотрены

условия досрочной утраты права на освобождение:

если сумма выручки от

реализации товаров (работ, услуг) без чета НДС за каждые три последовательных календарных месяца превысила в совокупности два миллиона рублей;

если осуществлялась реализация подакцизных товаров и (или) подакцизного минерального сырья.

Слайд 8

Объект налогообложения

Налоговый кодекс РФ определяет как объект налогообложения

четыре типа операций:

реализация товаров (работ, услуг) на территории Российской

Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав. Передача права собственности на товары, результаты выполненных работ, оказание услуг на безвозмездной основе признаки реализацией товара;

передача на территории Российской Федерации товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организации;

Слайд 9

Объект налогообложения

выполнение строительно-монтажных работ для собственного потребления;

ввоз товаров

на таможенную территорию Российской Федерации.

Слайд 10

Операции, не являющиеся объектом налогообложения

Не признаются объектом налогообложения

операции, приведенные в п. 2 ст. 146 НК РФ.

Сюда, в частности, относятся операции, связанные с обращением российской или иностранной валюты), передача основных средств, нематериальных активов и иного имущества при реорганизации организации и т. д.

Слайд 11

Налоговая база

Налоговая база определяется в зависимости от объекта

налогообложения: при реализации товаров (работ, услуг) — стоимость этих

товаров (работ, услуг), с учетом акцизов (для подакцизных товаров) и без включения в них НДС.

Слайд 12

Налоговый период и налоговые ставки

Налоговым периодом является квартал.

Налоговые

ставки установлены в размере 0, 10 и 18% в

зависимости от вида товаров (работ, услуг).

В тех случаях, когда нужно определить сумму НДС в общей сумме платежа, поступления средств, цене товара и пр., когда сумма НДС должна определяться расчетным методом, налоговая ставка определяется как процентное отношение налоговой ставки к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой базы:

При ставке налогообложения 10%-10/110*100%;

При ставке налогообложения 18%-18/118*100%.

Слайд 13

Налоговые вычеты

Сумма налога, подлежащая уплате в бюджет, как

правило, меньше исчисленных сумм налога, поскольку налогоплательщики уменьшают исчисленную

сумму налога на суммы налоговых вычетов.

Вычетам подлежат суммы налога, уплаченные покупателями при приобретении товаров (работ, услуг), а также имущественных прав на территории Российской Федерации либо уплаченные налогоплательщиком при ввозе товаров на территорию Российской Федерации в таможенных режимах выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории либо при ввозе товаров, перемещаемых через таможенную границу Российской Федерации без таможенного контроля и таможенного оформления.

Слайд 14

Уплата налога

Уплата налога производится по итогам каждого налогового

периода равными долями не позднее 20-го числа каждого из

трех месяцев, следующего за истекшим налоговым периодом.

Слайд 15

Представление налоговой декларации

Представление налоговой декларации производится не

позднее 20-го числа месяца, следующего за истекшим налоговым периодом

по форме, утвержденной приказом Минфина России.

В случае если по итогам налогового периода сумма налоговых вычетов превышает общую сумму налога, полученная разница подлежит возмещению (зачету, возврату) налогоплательщику.