Слайд 2

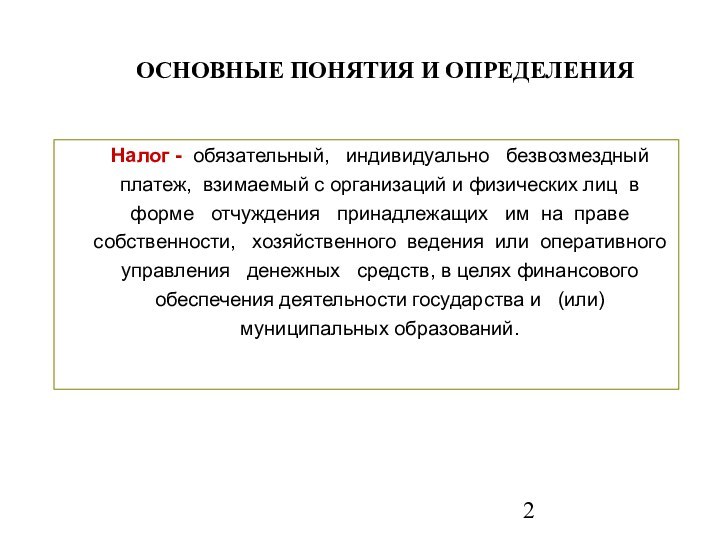

Налог - обязательный, индивидуально

безвозмездный платеж, взимаемый с организаций и физических лиц

в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

ОСНОВНЫЕ ПОНЯТИЯ И ОПРЕДЕЛЕНИЯ

Слайд 4

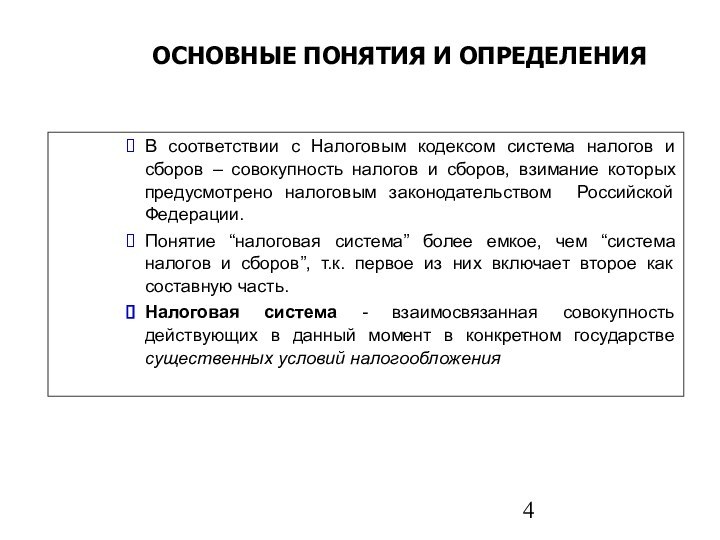

ОСНОВНЫЕ ПОНЯТИЯ И ОПРЕДЕЛЕНИЯ

В соответствии с Налоговым

кодексом система налогов и сборов – совокупность налогов и

сборов, взимание которых предусмотрено налоговым законодательством Российской Федерации.

Понятие “налоговая система” более емкое, чем “система налогов и сборов”, т.к. первое из них включает второе как составную часть.

Налоговая система - взаимосвязанная совокупность действующих в данный момент в конкретном государстве существенных условий налогообложения

Слайд 5

Элементы налоговой системы:

налоговые отношения;

субъекты налоговых отношений;

объекты налоговых

отношений;

нормативно-правовая база налогообложения.

Слайд 6

Налоговые отношения – это совокупность властных отношений:

по установлению

налогов и сборов;

по введению налогов и сборов;

по взиманию;

по контролю;

по

привлечению к ответственности за совершение налоговых правонарушений.

Слайд 7

Субъекты налоговых отношений:

налогоплательщики;

налоговые агенты;

налоговые органы (ФНС и ее

подразделения);

финансовые органы (Минфин и его подразделения

таможенные органы (ФТС и

ее подразделения);

органы государственных внебюджетных фондов;

органы налоговых расследований;

органы, осуществляющие регистрацию организаций и физических лиц;

лица, участвующие в мероприятиях налогового контроля;

кредитные организации.

Слайд 8

Объекты налоговых отношений:

денежные средства;

правопорядок в налоговой

сфере.

Слайд 9

Налоговое законодательство:

Налоговый кодекс РФ;

федеральные налоговые законы;

законы и иные

нормативные правовые акты о налогах и сборах законодательных органов

субъектов РФ;

нормативные правовые акты о налогах и сборах представительных органов местного самоуправления;

федеральные законы, содержащие нормы не налогового права (Таможенный кодекс РФ, Бюджетный кодекс и др.).

Слайд 10

Налоговая политика

– совокупность экономических, финансовых и правовых мер

государства по формированию налоговой системы страны в целях обеспечения

финансовых потребностей государства, отдельных социальных групп общества, а также развития экономики за счет перераспределения финансовых ресурсов.

Слайд 11

Цели налоговой политики

1.фискальная — мобилизация части создаваемого ВВП

страны в централизованный фонд государства для финансирования его расходов;

2.экономическая

— целенаправленное воздействие на экономику через налоговый механизм для:

проведения структурных изменений общественного воспроизводства;

перераспределения национального дохода и ВВП;

регулирования спроса и предложения, стимулирования предпринимательской, инвестиционной и инновационной активности;

выравнивания социально-экономического развития регионов,

3.социальная — сглаживание неравенства в уровнях доходов населения за счет прогрессивной системы налогообложения, поддержки соответствующих слоев граждан, создания института социальной защиты населения;

4.экологическая — охрана окружающей среды и рациональное природопользование за счет усиления роли экологических налогов и штрафных санкций;

5. международная — укрепление экономических связей с другими странами за счет заключения двусторонних и многосторонних соглашений об устранении двойного налогообложения.

Слайд 12

Налоговый механизм

Налоговый механизм - совокупность способов и

правил организации налоговых отношений, с помощью которых обеспечивается:

осуществление

системы распределительных и перераспределительных отношений,

создание централизованного фонда государства для выполнения им своих функций,

регулирование социально-экономического развития общества.

Слайд 13

Элементы налогового механизма:

налоговое планирование

налоговое регулирование

налоговый

контроль

Слайд 14

Налогообложение

- совокупность экономических и правовых отношений, складывающихся на

базе процесса смены форм собственности и перераспределения реально созданной

стоимости в интересах всех участников воспроизводства.

Слайд 16

Фискальная функция (“фиск” – казна, хранилище денег или

совокупность финансовых ресурсов государства)

Фискальная функция обеспечивает перераспределение части финансовых

ресурсов общества в пользу государства.

Фискальная функция проявляется через формирование доходов посредством аккумулирования средств в бюджете и внебюджетных фондах. Расходование средств производится на самые различные государственные нужды.

Слайд 17

Реализуется посредством неравного налогообложения разных сумм доходов.

Социальная функция

позволяет также перераспределять доходы между различными категориями населения. (например,

применяя прогрессивную шкалу налогообложения личных доходов).

Косвенные налоги считаются самыми социально несправедливыми.

Социальная функция

Слайд 18

Регулирующая функция нацелена на решение задач налоговой политики

посредством использования налоговых механизмов. Она предполагает влияние налогов на

инвестиционный процесс, спад или рост производства, его структуру, а также на научно-технический прогресс, экологическую безопасность, распределение национального дохода, спрос и предложение, объем доходов и сбережений населения

Контрольная функция позволяет государству: отслеживать своевременность и полноту поступления в бюджет налоговых платежей; сопоставлять их величину с потребностями в финансовых ресурсах;определять необходимость реформирования налоговой системы и бюджетной политики.

Слайд 19

Принципы налогообложения в РФ

всеобщности – каждое лицо должно

через налоги участвовать в финансировании общегосударственных расходов (ст.57 Конституции

РФ);

равного налогообложения – равенство всех плательщиков перед главным налоговым законом; не допускается предоставление индивидуальных льгот и привилегий;

законности - ни на кого не может быть возложена обязанность уплачивать налоги и сборы, не предусмотренные НК РФ либо установленные в ином порядке, чем это определено НК РФ;

справедливости – при установлении налогов учитывается фактическая способность налогоплательщика к уплате налогов;

экономической обоснованности - налоги и сборы должны иметь экономическое основание и не могут быть произвольными; не должно нарушаться единство экономического пространства РФ;

Слайд 20

Принципы налогообложения в РФ

стабильности – федеральные налоги и

сборы устанавливаются, измеяются или отмеяются только НК РФ, а

местные или региональные – только в соответствии с НК РФ; при установлении налогов должны быть определены все элементы налогообложения;

презумпции правоты налогоплательщика - все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов)

Слайд 21

ОСНОВНЫЕ ЭЛЕМЕНТЫ НАЛОГА

Налог считается установленным лишь в

том случае, когда определены следующие элементы налогообложения:

плательщики или

субъекты

объект налогообложения

налоговая база

налоговый период

налоговые льготы

налоговая ставка

порядок исчисления налога

порядок и сроки уплаты налога.

Слайд 22

Субъект налога (налогоплательщик) - лицо, на которое возложена

юридическая обязанность уплатить налог за счет собственных средств.

Субъект

налогообложения

Носитель налога - это лицо, которое несет тяжесть обложения в конечном итоге. Именно за счет носителя налог уплачивается в бюджет. Данное понятие применяется в экономическом аспекте и юридически не закреплено.

Слайд 23

ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ

Объект налогообложения - юридические факты (действия,

события, состояния), которые обуславливают обязанность субъекта заплатить налог. К

ним относятся: получение дохода, совершение оборота по реализации товара, владение имуществом, совершение сделки купли-продажи, и др.

Слайд 25

Налоговая база представляет собой стоимостную, физическую или иную

характеристику объекта налогообложения

Налоговый период это календарный год или иной

период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате.

Различают понятия налоговый период и отчетный период. Иногда они могут совпадать, иногда отчетность представляется несколько раз за налоговый период. (Так, налоговым периодом по налогу на прибыль установлен – год, а отчетными периодами являются первый квартал, полугодие, девять месяцев календарного года).

Ставка налога - размер налога на единицу налогообложения.

Слайд 26

ВИДЫ СТАВОК:

твердые ставки, когда на каждую единицу обложения

определен фиксированный размер налога (например, 50 руб. за кв.

м площади)

процентные ставки, когда с суммы дохода физического лица начисляют % налога

комбинированные – сочетание твердых и процентных

Слайд 27

НАЛОГОВЫЕ ЛЬГОТЫ

Льготами признаются предоставляемые отдельным категориям лиц предусмотренные

законодательством преимущества по сравнению с другими налогоплательщиками, включая возможность

не уплачивать налог или сбор либо уплачивать их в меньшем размере

Различают налоговые льготы в форме:

изъятий,

налоговых вычетов,

снижения налоговых ставок,

налоговых каникул,

изменения сроков уплаты налога.

Слайд 28

ИНВЕСТИЦИОННЫЙ НАЛОГОВЫЙ КРЕДИТ

Инвестиционный налоговый кредит - такое изменение

срока уплаты налога, при котором организации при наличии соответствующих

оснований предоставляется возможность в течение определенного срока и в определенных пределах уменьшать свои платежи по налогу с последующей поэтапной уплатой суммы кредита и начисленных процентов.

Выделены три основания его предоставления:

проведение НИОКР либо технического перевооружения собственного производства

осуществление внедренческой или инновационной деятельности

выполнение особо важного заказа по социально-экономическому развитию региона или предоставление особо важных услуг населению.

Слайд 29

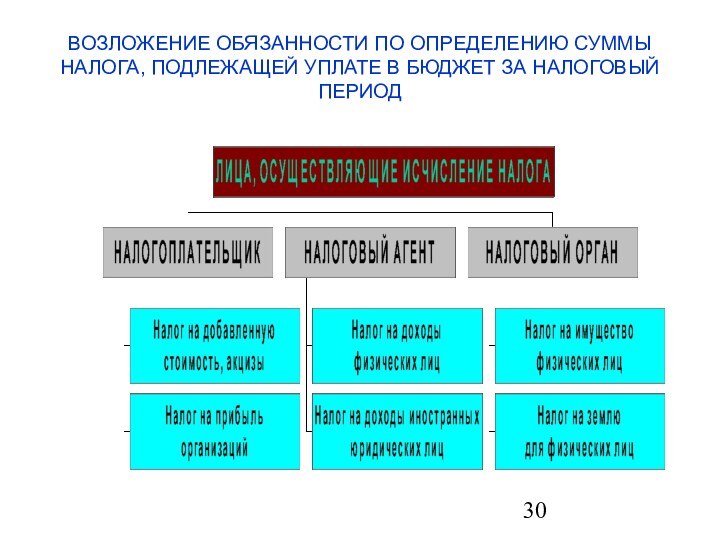

Порядок исчисления налога

– совокупность действий налогоплательщика по определению

суммы налога, подлежащей уплате в бюджет за налоговый период

исходя из налоговой базы, налоговой ставки и налоговых льгот

В качестве информационного обеспечения по определению суммы налога, подлежащей уплате в бюджет, используются данные бухгалтерского и налогового учета. Обязанность исчислить сумму налога может быть возложена на налогоплательщика, налоговый орган или налогового агента.

Слайд 30

ВОЗЛОЖЕНИЕ ОБЯЗАННОСТИ ПО ОПРЕДЕЛЕНИЮ СУММЫ НАЛОГА, ПОДЛЕЖАЩЕЙ УПЛАТЕ

В БЮДЖЕТ ЗА НАЛОГОВЫЙ ПЕРИОД

Слайд 31

МЕТОДЫ ИСЧИСЛЕНИЯ НАЛОГА

При взимании НДФЛ:

по глобальной (германской)

системе исчисление налога осуществляется с совокупного дохода независимо от

источника дохода налогоплательщика

шедулярная (английская) система предусматривает разделение дохода на его составные части (шедулы) в зависимости от источника дохода и каждая часть облагается по отдельности

Исчисление налога можно осуществлять по двум системам:

кумулятивная (накопительная) система - предполагает определение суммы налога и его взимание с начала периода нарастающим итогом

некумулятивная система - предусматривает обложение налоговой базы по частям, без нарастающего итога.

Слайд 32

Порядок уплаты налога – нормативно установленные способы и

процедуры внесения налога в бюджет

Порядок уплаты налога как элемент

закона о налоге предполагает решение следующих вопросов:

направление платежа (бюджет или внебюджетный фонд)

средства уплаты налога (в рублевых средствах, валюте)

механизм платежа (в безналичном или наличном порядке)

особенности контроля за уплатой налога.

Слайд 33

Сроки уплаты определяются календарной датой или истечением периода

времени, исчисляемого годами, кварталами, месяцами, декадами, неделями и днями,

а также указанием на событие, которое должно наступить или произойти.

Сроки уплаты налога – это дата или период, в течение которого налогоплательщик обязан фактически внести налог в бюджет.

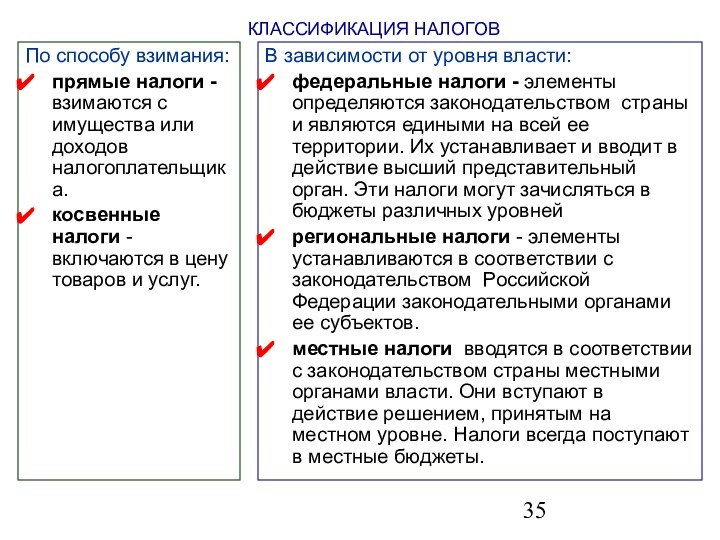

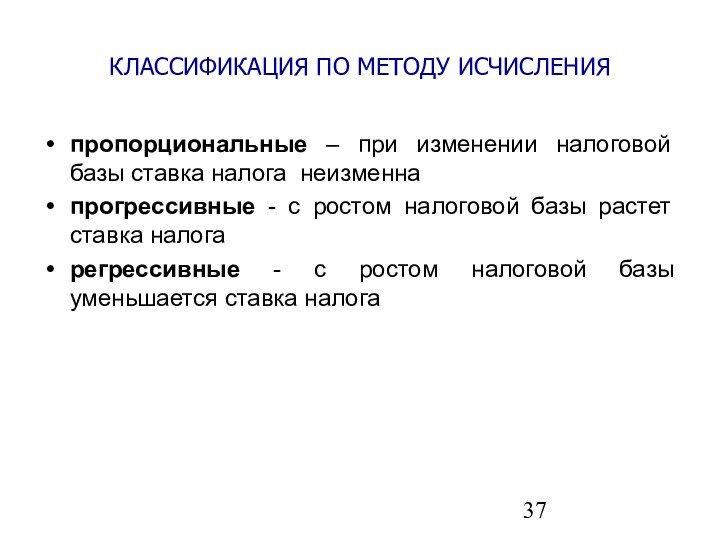

Слайд 35

По способу взимания:

прямые налоги - взимаются с

имущества или доходов налогоплательщика.

косвенные налоги -включаются в цену

товаров и услуг.

В зависимости от уровня власти:

федеральные налоги - элементы определяются законодательством страны и являются едиными на всей ее территории. Их устанавливает и вводит в действие высший представительный орган. Эти налоги могут зачисляться в бюджеты различных уровней

региональные налоги - элементы устанавливаются в соответствии с законодательством Российской Федерации законодательными органами ее субъектов.

местные налоги вводятся в соответствии с законодательством страны местными органами власти. Они вступают в действие решением, принятым на местном уровне. Налоги всегда поступают в местные бюджеты.

КЛАССИФИКАЦИЯ НАЛОГОВ

Слайд 36

КЛАССИФИКАЦИЯ ПО УРОВНЮ БЮДЖЕТА, В КОТОРЫЙ ЗАЧИСЛЯЕТСЯ НАЛОГОВЫЙ

ПЛАТЕЖ

закрепленные налоги непосредственно и целиком поступают в тот или

иной бюджет

регулирующие налоги - налоговые платежи поступают одновременно в различные бюджеты в пропорции, принятой согласно бюджету

С 2009 г. ставка налога на прибыль организаций (20%) распределяется по бюджетам:

– в федеральный бюджет - 2%

– в региональный бюджет - до 18%