Слайд 2

Основным нормативно-правовым актом, регламентирующим вопросы, связанные с налоговыми

правонарушениями, является НК РФ. Налоговым правонарушениям и ответственности за их

совершение посвящен VI раздел НК РФ.

НК РФ является не единственным источником, в котором закреплена ответственность за совершение налогового правонарушения. Объективно существующая дифференциация в проявлениях и последствиях противоправных действий (бездействий) в налоговой сфере повлекла их разделение на налоговые преступления, за которые предусмотрена уголовная ответственность, и налоговые правонарушения, влекущие административную ответственность. Регламентирование различных видов ответственности за совершение противоправных деяний объясняется их разнообразным характером.

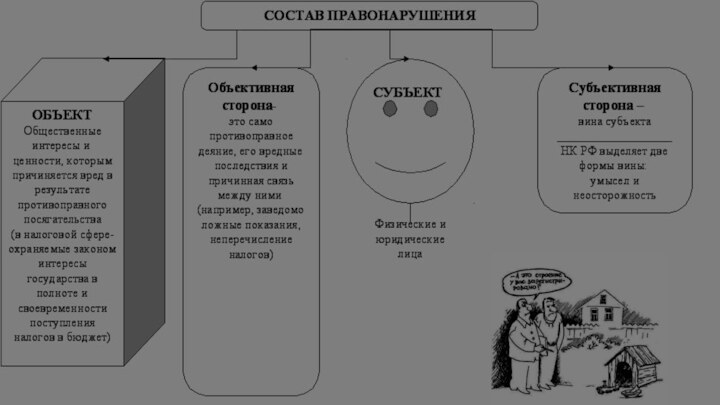

Противоправность деяния и наличие санкции за данное деяние являются обязательными признаками налогового правонарушения, которые образуют его состав. Налоговым правонарушением признается действие (бездействие) при одновременном наличии 4 элементов: объекта, объективной стороны, субъекта, субъективной стороны.

Слайд 4

3 основания отнесения деяния к налоговому правонарушению:

Нормативное —

деяние должно быть соответствующим образом закреплено нормой, определяющей ответственность

за совершение данного деяния.

Процессуальное — акт уполномоченного органа в наложении конкретного взыскания за конкретное правонарушение.

Фактическое — есть деяние конкретного субъекта, нарушающего правовые предписания, охраняемые санкциями.

Слайд 5

Общие условия привлечения к ответственности за совершение налогового

правонарушения:привлечение виновного лица к ответственности не освобождает его от

обязанности уплатить причитающуюся сумму налога;

привлечение организации за совершение налогового правонарушения не освобождает ее должностных лиц, при наличии соответствующих оснований, от административной, уголовной или иной ответственности, предусмотренной законами РФ;

никто не может быть повторно привлечен к налоговой ответственности за совершение одного и того же налогового правонарушения;

лицо считается невиновным в совершении налогового правонарушения пока его виновность не будет доказана в предусмотренном федеральным законом порядке и установлена вступившим в законную силу решением суда;

лицо, привлекаемое к ответственности, не обязано доказывать свою невиновность в совершении налогового правонарушения. Обязанность по доказыванию обстоятельств, свидетельствующих о факте налогового правонарушения и виновности лица в его совершении, возлагается на налоговые органы. Неустранимые сомнения в виновности лица, привлекаемого к ответственности, толкуются в пользу этого лица (принцип презумпции невиновности налогоплательщика закреплен в п. 6 ст. 108 НК РФ);

если вина налогоплательщика не доказана, то и санкции не могут применяться к налогоплательщику.

Слайд 6

Налоговые санкции устанавливаются и применяются в виде денежных

взысканий (штрафов) в размерах, предусмотренных статьями гл.16 НК РФ.

В

соответствии с пунктом 1 статьи 114 НК РФ мерой ответственности за совершение правонарушения являетсяналоговая санкция, которая имеет и превентивное значение — предотвращение повторного совершения плательщиком налогового правонарушения. После вынесения решения о привлечении к ответственности за совершение налогового правонарушения в случаях, когда внесудебный порядок взыскания налоговых санкций не допускается, налоговый орган обращается с исковым заявлением в суд о взыскании с этого лица, привлекаемого к ответственности, налоговой санкции.

Налоговые санкции взыскиваются с налогоплательщиков только в судебном порядке.

Слайд 7

Исковое заявление о взыскании налоговой санкции подается:

В арбитражный суд —

при взыскании налоговой санкции с организации или индивидуального предпринимателя;

В суд

общей юрисдикции — при взыскании налоговой санкции с физического лица не являющегося индивидуальным предпринимателем;

Слайд 8

Виновным в совершении налогового правонарушения признается лицо, совершившее

противоправное деяние умышленно или по неосторожности. Субъектом ответственности может

стать организация либо физическое лицо не младше 16 лет (ст. 107 НК РФ).

Слайд 9

Поскольку налоговые правонарушения, совершенные умышленно, представляют собой большую

общественную опасность, именно за них в НК РФ установлены

увеличенные размеры взысканий. Например, в силу 122 НК РФ неуплата или неполная уплата налога в результате занижения налоговой базы или неправильного исчисления сумм налога по итогам налогового периода, выявленная при выездной налоговой проверке, влекут взыскание штрафа в размере 20% неуплаченной суммы налога. При этом за те же действия, совершенные умышленно, штраф взыскивается в размере 40% неуплаченной суммы налога.

Слайд 10

Если в ходе камеральной или выездной налоговой проверки налоговые органы выявят

налоговые правонарушения, то будет принято решение о привлечении налогоплательщика

к ответственности. Если будут установлены умысел и неосторожность в налоговых правонарушениях, то финансовая ответственность за налоговые правонарушения будет более жесткая.

Слайд 11

Обстоятельства, исключающие вину

Помимо форм вины существуют обстоятельства, исключающие вину

лица в совершении налогового правонарушения. В ст. 111 и ст.

112 НК РФ приведены обстоятельства, исключающие, смягчающие и отягчающие ответственность за совершение налогового правонарушения.

Обстоятельства, исключающие вину лица в совершении налогового правонарушения:вследствие стихийного бедствия или других чрезвычайных и непреодолимых обстоятельсв;

если лицо не могло отдавать себе отчета в своих действиях или руководить ими вследствие болезненного состояния;

использование налогоплательщиком письменных разъяснений по вопросам законодательства о налогах и сборах подготовленных финансовым органом;

Слайд 12

Представленный в статье перечень обстоятельств, также как и в

ст. 111 НК РФ, является открытым. Это означает, что суды

и налоговые органы на свое усмотрение могут признать то или иное обстоятельство смягчающим со всеми закрепленными в Кодексе последствиями.

Слайд 13

Лицо не может быть привлечено к отвественности за

совершение налогового правонарушения при наличии хотя бы одного из

следующих обстоятельств:

отсутствие события налогового правонарушения;

отсутствие вины лица в совершении налогового правонарушения;

совершение деяния, содержащего признаки налогового правонарушения, физическим лицом, не достигшим к моменту совершения деяния шестнадцатилетнего возраста;

истичение сроков давности привлечения к отвественности за совершение налогового правонарушения.

Слайд 14

Лицо не может быть привлечено к ответсвенности за

совершение налогового правонарушения, если со дня его совершения либо

со следующего дня после окончания налогового периода, в течение которого было совершено это правонарушение, истекли три года (срок давности).

Слайд 15

Обстоятельства, смягчающие ответственность

Обстоятельства, смягчающие ответственность (совершение правонарушения вследствие стечения

тяжелых личных или семейных обстоятельств:

совершение правонарушения под влиянием угрозы

или принуждения;

в силу материальной, служебной или иной зависимости;

Слайд 16

В НК РФ определено, что наличие хотя бы

одного обстоятельства, смягчающего ответственность, влечет снижение размера налоговой санкции

не менее чем в два раза. В п. 3 статьи 114 НК РФ представлен лишь минимальный предел снижения налоговой санкции, следовательно, суд и налоговый орган по результатам оценки соответствующих обстоятельств (например, количества смягчающих обстоятельств, личности налогоплательщика или его материального положения) вправе уменьшить размер взыскания и более чем в два раза. Также в НК РФ прописаны отягчающие обстоятельства, при наличии которых ответственность за налоговое правонарушение должна быть увеличена.

Слайд 17

Плательщик считается привлеченным к налоговой ответственности в течение

12 месяцев с момента вступления в силу решения суда

или налогового органа о применении налоговой санкции. Совершение в этот промежуток времени аналогичного правонарушения будет являться отягчающим обстоятельством и основанием для увеличения штрафа на 100%.

Слайд 18

Согласно п. 2 статьи 108 НК РФ, никто не

может быть дважды привлечен к ответственности за совершение одного

и того же правонарушения. В соответствии с п. 8 ст. 101 НК РФ в решении инспекции о привлечении лица к налоговой ответственности должны быть изложены обстоятельства совершенного правонарушения и приведены ссылки на документы и иные сведения, подтверждающие указанные обстоятельства. Неисполнение налоговым органом данного требования означает недоказанность наличия события налогового правонарушения в действиях плательщика.

Слайд 19

Срок давности привлечения к ответственности за совершение налогового

правонарушения составляет 3 года, по истечению которого налогоплательщик не

может быть привлечен к ответственности за его совершение.

Слайд 20

Срок, в течение которого может быть взыскана налоговая

санкция, исчисляется с даты составления акта налоговой проверки (камеральной или выездной),

а не вынесения решения по ее результату. Данный срок является пресекательным, т. е. не подлежащим восстановлению. В случае его пропуска суд отказывает в удовлетворении требований налогового органа.

Слайд 21

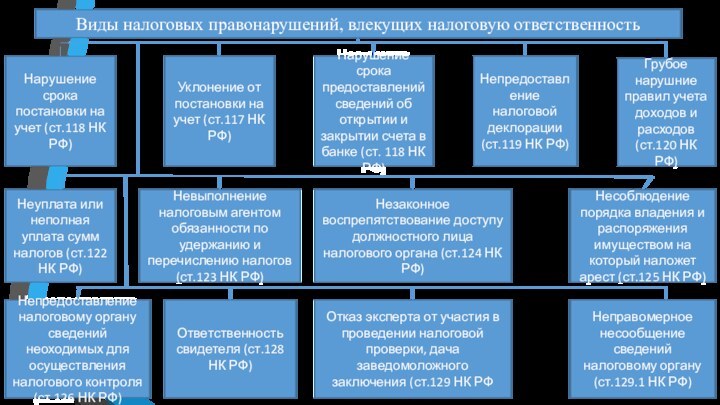

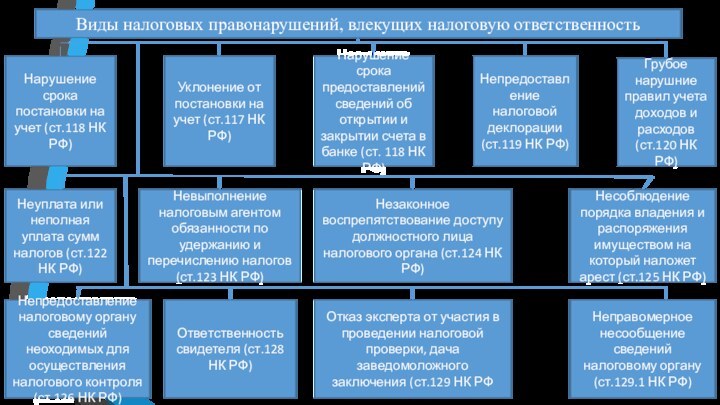

Виды налоговых правонарушений, влекущих налоговую ответственность

Нарушение срока постановки

на учет (ст.118 НК РФ)

Уклонение от постановки на учет

(ст.117 НК РФ)

Нарушение срока предоставлений сведений об открытии и закрытии счета в банке (ст. 118 НК РФ)

Грубое нарушние правил учета доходов и расходов (ст.120 НК РФ)

Непредоставление налоговой деклорации (ст.119 НК РФ)

Неуплата или неполная уплата сумм налогов (ст.122 НК РФ)

Невыполнение налоговым агентом обязанности по удержанию и перечислению налогов (ст.123 НК РФ)

Незаконное воспрепятствование доступу должностного лица налогового органа (ст.124 НК РФ)

Несоблюдение порядка владения и распоряжения имуществом на который наложет арест (ст.125 НК РФ)

Непредоставление налоговому органу сведений неоходимых для осуществления налогового контроля (ст.126 НК РФ)

Ответственность свидетеля (ст.128 НК РФ)

Отказ эксперта от участия в проведении налоговой проверки, дача заведомоложного заключения (ст.129 НК РФ

Неправомерное несообщение сведений налоговому органу (ст.129.1 НК РФ)

Слайд 22

Виды налоговых правонарушений, а также налоговая и административная

ответственность за их совершение представлены в статьях Налогового кодекса с 116

по 135 и статья 75.

Слайд 23

Законодательством установлена обязанность налогоплательщиков по постановке на учет

в налоговых органах по месту своего нахождения (по месту

жительства, если речь идет о физических лицах, осуществляющих предпринимательскую деятельность без образования юридического лица), по месту нахождения обособленных подразделений, а также по месту нахождения принадлежащих им налогоплателыцику недвижимого имущества и транспортных средств, подлежащих налогообложению (ст. 83 НК РФ).

Слайд 24

В целях обеспечения налогового контроля должностные лица налоговых

органов в соответствии со ст. 91 НК РФ при

соблюдении установленных законодательством условий пользуются правом беспрепятственного доступа на территорию или в помещение налогоплательщика.

Нарушение налогоплательщиком срока постановки на учет в налоговом органе при отсутствии признаков налогового правонарушения влечет взыскание штрафа в размере пяти тысяч рублей.

Слайд 25

Ведение деятельности организацией или индивидуальным предпринимателем без постановки

на учет в налоговом органе влечет взыскание штрафа в

размере 10% от доходов, полученных в течение указанного времени в результате такой деятельности, но не менее 20 тыс. рублей.

Ведение деятельности организацией или индивидуальным предпринимателем без постановки на учет в налоговом органе более трех месяцев влечет взыскание штрафа в размере 20% доходов, полученных в период деятельности без постановки на учет более 90 дней.

Слайд 26

Нарушение налогоплательщиком установленного настоящим Кодексом срока предоставления в

налоговый орган информации об открытии или закрытии им счета

в каком-либо банке влечет взыскание штрафа в размере 5 тыс. рублей.

Непредоставление налогоплательщиком в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета, при отсутствии признаков налогового правонарушения влечет взыскание штрафа в размере 5% суммы налога, подлежащей уплате (доплате) на основе этой декларации, за каждый полный или неполный месяц со дня, установленного для ее предоставления, но не более 30% указанной суммы и не менее 100 рублей.

Слайд 27

Непредоставление налогоплательщиком налоговой декларации в налоговый орган в

течение более 180 дней по истечении установленного законодательством о

налогах срока представления такой декларации влечет взыскание штрафа в размере 30% суммы налога, подлежащей уплате на основе этой декларации, и 10% суммы налога, подлежащей уплате на основе этой декларации, за каждый полный или неполный месяц начиная со 181-го дня.

Неуплата или неполная уплата сумм налога в результате занижения налоговой базы, иного неправильного исчисления налога или других неправомерных действий (бездействия) влекут взыскание штрафа в размере 20% от неуплаченных сумм налога.

Слайд 28

Неправомерное неперечисление (неполное перечисление) сумм налога, подлежащего удержанию

и перечислению налоговым агентом, влечет взыскание штрафа в размере

20% от суммы, подлежащей перечислению.

Налоговое законодательство, регулируя общественные отношения, возникающие в связи с уплатой налогов, устанавливая права и обязанности субъектов налоговых отношений, предусматривает применение различных мер государственного принуждения в случаях нарушения субъектами налоговых правоотношений своих обязанностей. Юридическая ответственность — общеправовая категория, которая конкретизируется в отдельных отраслях права.

Слайд 29

Порядок уплаты налогов обеспечивается применением финансовой, административной, уголовной

и дисциплинарной ответственности, т. е. применяются различные виды юридической

ответственности. Для наступления юридической ответственности, в том числе и за нарушение налогового законодательства, необходимо наличие четырех условий:

противоправного поведения;

вреда (ущерба);

причинной связи между противоправным поведением и наступившим вредом (ущербом);

вины нарушителя установленных правил поведения.

Налоговый кодекс РФ установил ответственность налогоплательщика за нарушение налогового законодательства (ст.116-127 НК РФ).

Слайд 30

Уголовная ответственность за совершение налогового правонарушения

Слайд 31

Уголовная ответственность за совершение налоговых правонарушений предусмотрена также

в 22 главе Уголовного кодекса — «Преступления в сфере

экономики».

Нормы уголовного права, относящиеся к уголовным преступлениям по неуплате налогов и сборов, существенным образом изменились с 1 января 2010 года. В результате этих изменений произошел вывод из уголовной сферы части норм, относящихся к вопросам неуплаты налогов и сборов.

Слайд 32

Четыре статьи Уголовного кодекса, устанавливают уголовную ответственность за

налоговые преступления (статьи 198, 199, 199.1, 199.2).

Субъектом, т. е.

лицом привлекаемым к уголовной ответственности, может быть только физическое лицо, даже в случаях, когда некое уголовное деяние касается организации. Таким образом, когда речь идет об уголовном преступлении, выражающемся в уклонении от уплаты налогов, к ответственности будут привлекаться конкретные люди, в частности это могут быть директор или главный бухгалтер, а в определенных случаях — учредители.

К уголовной ответственности за неуплату налогов и сборов могут быть привлечены лишь вменяемые лица, достигшие 16-летнего возраста.

Слайд 33

Различают три вида деяний, которые образуют состав уголовного

преступления в сфере налогов и сборов:Уклонение от уплаты налогов

и сборов;

Неисполнение обязанностей налогового агента;

Сокрытие денег и имущества организации или предпринимателя, за счет которых должно быть произведено взыскание налогов и сборов.

Слайд 34

Согласно ст. 198 УК РФ, уклонение от уплаты

налогов или сборов с физического лица путем непредставления налоговой

декларации или иных документов, представление которых является обязательным, либо путем представления заведомо ложных сведений, совершенное в крупном размере, наказывается:

штрафом в размере от 100000 до 300000 рублей;

или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет;

либо арестом на срок от четырех до шести месяцев;

либо лишением свободы на срок до одного года.

Слайд 35

При этом крупным размером признается сумма налогов и (или) сборов,

составляющая за период в пределах трех финансовых лет подряд

более 600000 рублей, при условии, что доля неуплаченных налогов и (или) сборов превышает 10% подлежащих уплате сумм налогов и (или) сборов, либо превышающая 1800000 рублей.

То же деяние, совершенное в особо крупном размере, наказывается:

штрафом в размере от 200000 до 500000 рублей;

или в размере заработной платы или иного дохода осужденного за период от восемнадцати месяцев до трех лет;

либо лишением свободы на срок до трех лет.

Слайд 36

Особо крупным размером признается сумма, составляющая за период

в пределах трех финансовых лет подряд более 3000000 рублей,

при условии, что доля неуплаченных налогов и (или) сборов превышает 20%, подлежащих уплате сумм налогов и (или) сборов, либо превышающая 9000000 рублей.

Согласно изменениям, вступившим в силу с 1 января 2010 г., лицо, впервые совершившее преступление, предусмотренное статьей 198 УК РФ, освобождается от уголовной ответственности, если оно полностью уплатило суммы недоимки и соответствующих пеней, а также сумму штрафа.

Слайд 37

Статья 199 УК РФ также рассматривает уклонение от

уплаты налогов или сборов путем непредставления налоговой декларации или

иных документов, представление которых является обязательным, либо путем представления заведомо ложных сведений, но касаемо организаций. Такое деяние, совершенное в крупном размере, наказывается:

штрафом в размере от 100000 до 300000 рублей;

или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет;

либо арестом на срок от четырех до шести месяцев;

либо лишением свободы на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

Слайд 38

То же деяние, совершенное:группой лиц по предварительному сговору;

в

особо крупном размере наказывается:

штрафом в размере от 200000 до

500000 рублей

или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет

либо лишением свободы на срок до шести лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

Статья 199.1. устанавливает ответственность налогового агента за неисполнение им в личных интересах обязанностей по исчислению, удержанию или перечислению налогов и (или) сборов в соответствующий бюджет.

Слайд 39

Такое правонарушение, совершенное в крупном размере, наказывается:штрафом в

размере от 100000 до 300000 рублей;

или в размере заработной

платы или иного дохода осужденного за период от одного года до двух лет;

либо арестом на срок от четырех до шести месяцев;

либо лишением свободы на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

Слайд 40

То же деяние, совершенное в особо крупном размере,

наказывается:штрафом в размере от 200000 до 500000 рублей;

или в

размере заработной платы или иного дохода осужденного за период от двух до пяти лет;

либо лишением свободы на срок до шести лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

Слайд 41

И для 199, и для 199.1 УК РФ

статьи:

крупным размером признается сумма налогов и (или) сборов, составляющая

за период в пределах трех финансовых лет подряд более 2000000 рублей, при условии, что доля неуплаченных налогов и (или) сборов превышает 10% подлежащих уплате сумм налогов и (или) сборов, либо превышающая 6000000 рублей;

Слайд 42

особо крупным размером признается сумма, составляющая за период

в пределах трех финансовых лет подряд более 10000000 рублей,

при условии, что доля неуплаченных налогов и (или) сборов превышает 20% подлежащих уплате сумм налогов и (или) сборов, либо превышающая 30000000 рублей;

Слайд 43

Согласно ст. 199.2 УК РФ, сокрытие денежных средств

либо имущества организации или индивидуального предпринимателя, за счет которых

должно быть произведено взыскание недоимки по налогам и (или) сборам, наказывается:

Слайд 44

штрафом в размере от 200000 до 500000 рублей;

или

в размере заработной платы или иного дохода осужденного за

период от восемнадцати месяцев до трех лет;

Слайд 45

либо лишением свободы на срок до пяти лет

с лишением права занимать определенные должности или заниматься определенной

деятельностью на срок до трех лет или без такового.

Слайд 46

Факт неуплаты налогов в размерах менее крупного, даже

при полном формальном наличии состава уголовного преступления, преступлением не

является.

Слайд 47

Согласно п. 2 ст. 14 УК РФ, не

является преступлением действие, либо бездействие, хотя формально и содержащее

признаки какого-либо деяния, предусмотренного Уголовным кодексом, но в силу малозначительности не представляющее общественной опасности.

Слайд 48

Однако, поскольку за неуплату налогов, кроме уголовной предусмотрена

ответственность по налоговому законодательству и Административному кодексу, отсутствие в

действиях по неуплате налогов состава уголовного преступления не означает, что налоги и штрафы платить не придется.

Слайд 49

Уплата начисленных налогов и кроме того штрафов и

пени в любом случае обязательна, но в рассматриваемой ситуации

без привлечения к уголовной ответственности.