Слайд 2

План лекции

Экономическая природа венчурного капитала.

Фазы жизненного цикла венчурного

капитала.

Основные источники венчурных инвестиций.

Анализ зарубежного и отечественного опыта венчурного

инвестирования.

Основные направления развития системы государственной поддержки венчурного инвестирования.

Слайд 3

Введение

Венчурный капитал в основном рассматривается в форме инвестиций

для создания новых или расширения существующих предприятий или реализации

отдельных инновационных проектов.

По своей экономической природе венчурный капитал – это разновидность финансового капитала.

Для полного раскрытия экономической сущности венчурного капитала рассмотрим основные его особенности, отличающие его от других видов капитала.

Вообще, капитал – это самовозрастающая стоимость, т.е. стоимость порождающая прибавочный продукт (стоимость).

Слайд 4

Виды капитала

промышленный;

торговый;

ссудный;

акционерный;

денежный;

фиктивный;

производительный;

товарный;

финансовый.

Слайд 5

Венчурные инвестиции

1.Венчурные инвестиции – это особая

разновидность инвестиций и способ инвестирования, применяющийся в основном для

финансирования закрытых и технологически ориентированных компаний.

2.Помимо «закрытого» состава владельцев и «технологической» ориентации для этих компаний характерны следующие отличительные черты: существенный удельный вес расходов на научные исследования и опытно-конструкторские разработки (НИОКР), преобладающее наличие нематериальных активов, отсутствие четкой перспективы дальнейшего развития и убедительной финансовой истории.

3.Компании этого типа, находящиеся на ранних стадиях своего развития, в силу присущего их бизнесу высокого риска не представляются традиционным финансовым институтам подходящими объектами для инвестирования. Для работы с компаниями этого типа было изобретено венчурное инвестирование. По мере развития и усложнения бизнеса, связанного с особо рисковыми инвестициями, совершенствуются организационные, юридические и практические аспекты этой разновидности инвестирования, однако принципы, лежащие в его основе, остаются неизменными.

Слайд 6

Основные особенности венчурного капитала

Постоянная связь с научно-технической и

инновационной деятельностью.

Органическая связь с человеческим фактором, объединение в

себе возможностей финансового капитала, интеллектуального, квалификационного и предпринимательского ресурсов.

Объективное стремление к высоким финансовым и в целом хозяйственным рискам.

Дробность финансирования инновационных предпринимательских проектов и различия в прибыли в разных фазах его жизненного цикла.

Фрагментарность и постадийность венчурного финансирования инновационных проектов.

Слайд 7

Основные особенности венчурного капитала (продолжение)

Результативное сочетание с другими

видами и формами инвестирования

Многосубъектность управления движением венчурного капитала по

всем фазам жизненного цикла.

Ориентированность на развитие, рост самих малых предпринимательских фирм, их нововведений и прибыль от массового производства и реализации на рынке инноваций-товаров.

Высокие затраты на управление и предварительные исследования.

Большая результативность, эффективность воздействия на хозяйственные системы.

Слайд 8

Функции венчурного капитала

Научно-производственная. Она направлена на содействие технологическому

прорыву, на развитие инновационной и деловой активности, которые в

итоге содействуют экономическому росту.

Коммерциализации научно-технической и инновационной деятельности, точнее их результатов. Это функция инкубации инновационного предпринимательства. Решает проблему интеграции науки – производства – рынка.

Инвестиционного обеспечения научно-технической и инновационной деятельности. Венчурное инвестирование не решает всей проблемы полного инвестиционного обеспечения всей научно-технической и инвестиционной деятельности. Но они дают жизнь многим новым продуктам и технологиям. «Родителями» более 60% крупных нововведений ХХ века явились венчурные фирмы.

Слайд 9

Функции венчурного капитала (продолжение)

Гаранта временной экономической устойчивости рождающихся

малых инновационных предприятий, а за счет последних обеспечивает устойчивость

корпоративного каркаса экономики.

Структурного обновления экономики различных уровней. Венчурный капитал содействует замене жесткой вертикальной структуры фирмы через развитие горизонтальных связей моделью, которая называется «научно-производственной сетью».

Слайд 10

Экономическая сущность венчурного капитала

Экономическую сущность венчурного капитала можно

определить как разновидность финансового капитала, выполняющего роль особого инвестиционного

фактора-ресурса в общественном воспроизводстве, имеющего преимущественную направленность действия на активизацию научно-технической и инновационной деятельности, сочетающего высокие риски и неопределенность конечного совокупного рыночного эффекта со сверхвысокой доходностью, вложенных в новые или развивающиеся фирмы средств.

Слайд 11

Все это дает основание рассматривать

Венчурный капитал в качестве особого фактора инновационного экономического роста,

перевода хозяйственных систем различного уровня на инновационный тип развития, структурного обновления экономики на современном этапе экономической трансформации России.

Слайд 12

Основные эффекты воздействия венчурного капитала на экономику

Высокая прибыль,

рентабельность на вложенный капитал.

Возрастание инновационной и деловой активности, оживление

научно-технической, инновационной и предпринимательской деятельности в экономике.

Рост и повышение динамичности предпринимательского ресурса, развитие совокупности предприятий как фундаментального базисного звена национальной экономики, ее важнейшего макроэкономического института.

Структурное обновление экономической конструкции страны.

Повышение роли инновационных факторов-ресурсов и факторов-процессов в общественном воспроизводстве, усиление трансформации (изменений в нем) по направлению к инновационному типу развития.

Слайд 13

Основные эффекты воздействия венчурного капитала на экономику (продолжение)

Сокращение

цикла наука-производство-рынок в соответствии с функцией коммерциализации результатов научно-технической

и инновационной деятельности.

Рост конкурентоспособности продукции отечественных производителе, оптимизация соотношения качества спроса и качества предложения.

Активизация международной миграции капитала, рост международной инвестиционной интеграции.

Рост занятости и квалификации кадров.

Синергетические эффекты венчурного капитала, возникающие от его взаимодействия с другими факторами-ресурсами.

Слайд 14

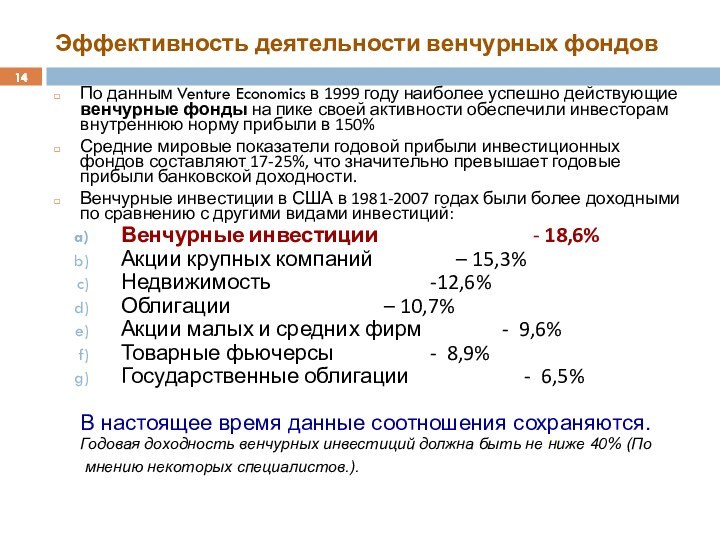

Эффективность деятельности венчурных фондов

По данным Venture Economics в

1999 году наиболее успешно действующие венчурные фонды на пике

своей активности обеспечили инвесторам внутреннюю норму прибыли в 150%

Средние мировые показатели годовой прибыли инвестиционных фондов составляют 17-25%, что значительно превышает годовые прибыли банковской доходности.

Венчурные инвестиции в США в 1981-2007 годах были более доходными по сравнению с другими видами инвестиций:

Венчурные инвестиции - 18,6%

Акции крупных компаний – 15,3%

Недвижимость -12,6%

Облигации – 10,7%

Акции малых и средних фирм - 9,6%

Товарные фьючерсы - 8,9%

Государственные облигации - 6,5%

В настоящее время данные соотношения сохраняются.

Годовая доходность венчурных инвестиций должна быть не ниже 40% (По

мнению некоторых специалистов.).

Слайд 15

Реализация венчурных проектов в России

Слайд 16

Фазы жизненного цикла венчурного капитала

Венчурное инвестирование

может быть поделено на определенные фазы. Они примерно соответствуют

фазам жизненного цикла фирмы или инвестиции. Каждая из этих фаз имеет характерные проблемы, которые требуют специфичных финансовых и технических решений. Это применение «жизненного цикла» к венчурному капиталу позволяет выделить шесть фаз (стадий).. Каждый венчурный капитал не обязательно проходит все стадии.

Слайд 17

Первая стадия. Фаза разработки, «посевная». Seed-ap.

Начальный этап предпринимательской

деятельности, осуществляемый до образования фирмы.

Венчурное инвестирование для создания прототипа

нового изделия, его патентной защиты, анализа рынка сбыта, обеспечения выгодных франчайзинговых договоров, подбора менеджеров, формирования бизнес-планов.

Полное отсутствие прибылей и дохода.

«Посевной» венчурный капитал – 0,8-1,2% от совокупного капитала финансирующих проекты на данной стадии в Центральной и Восточной Европе.

Ожидаемый доход – св. 50% годовых.

Срок окупаемости – до 10 лет.

Слайд 18

Вторая стадия. Стартовая фаза. Start-up.

Начало производственной деятельности компании,

не имеющей пока рыночной истории. Создана (сконструирована) продукция, подобран

коллектив менеджеров. Исследован рынок.

Высокий совокупный финансовый риск.

Венчурное инвестирование для организации производства, проведения научно-исследовательских работ, организации продаж.

Полное отсутствие прибылей и доходов.

«Стартовый» венчурный капитал – 5-28% от совокупного капитала венчурных фондов.

Ожидаемый доход – около 35% годовых.

Срок окупаемости – 5-7 лет.

Слайд 19

Третья стадия. Фаза ранней экспансии. Early stage.

Формирование собственной

рыночной ниши (внедрение на рынок). Наличие потенциала роста фирмы.

Снижение

финансового риска.

Венчурное инвестирование для внедрения на рынок, завершения научно-исследовательских работ, повышения квалификации кадров, привлечения новых менеджеров, брокеров, создания рекламы, создания сети сбыта.

Как правило отсутствие прибылей или небольшие прибыли и доходы.

Венчурный капитал расширения – 35-45% (совместно с четвертой фазой) от совокупного вложенного капитала венчурных фондов.

Ожидаемый доход – до 30% годовых.

Срок окупаемости 4-6 лет.

Слайд 20

Четвертая стадия. Фаза быстрой экспансии (роста). Expansion.

Расширение рынков

сбыта, в т.ч. Освоение новых. Развитие и частичное технологическое

обновление производства. Фирма активно формирует собственную рыночную историю (создание имиджа). Обладает большим потенциалом для расширения.

Низкие (или полное отсутствие) финансовые риски.

Венчурное инвестирование (возможно сочетание с обычным кредитованием) для расширения производства и сбыта продукции, ее обновление, для увеличения оборотных средств, улучшения системы сбыта, создания торговой сети на новых территориях.

Высокий доход и прибыль.

Венчурный капитал быстрого расширения (быстрой экспансии) – 35-45% от совокупного вложенного капитала венчурных фондов (совместно с третьей фазой). Ожидаемый (и получаемый) доход – от 20 до 30% годовых.

Срок окупаемости значительно короче 2-5 лет.

Слайд 21

Пятая стадия. Подготовительная фаза. Mezzanine.

Активно и устойчиво действующая

и расширяющаяся фирма в условиях интенсивной конкуренции. Подготовка условий

для выпуска акций на рынок ценных бумаг.

Практическое отсутствие финансовых рисков.

Венчурное инвестирование для определенных единовременных операций , осуществляемых в короткие сроки (до 2 лет), для приобретения предприятия его управленческим персоналом (Management Buy-Out – «выкуп управляющими»), решения временно возникших проблем с целью обретения устойчивости, прочного финансового положения, повышения имиджа фирмы.

Рост прибылей.

Венчурный капитал быстрой окупаемости и возврата (от нескольких месяцев – до 1 года).

Доход – до 20-25% годовых.

Слайд 22

Шестая стадия. Фаза ликвидности мостового финансирования, выход из

проекта. Liguidity stage.

Продажа полученных в обмен на инвестиции акций

фирмы или выпуск акций, а затем продажа.

Дезинвестирование.

Венчурное (мостовое) инвестирование, связанное с финансированием выхода фирмы на рынок ценных бумаг (внебиржевой рынок ценных бумаг), для приобретения фирмы управляющими со стороны (Management Buy-In).

Рост прибылей.

Слайд 23

Распределение венчурных инвестиций в России в 2012 году

по стадиям

Предпосевная и посевная - 4 %

(Seed

–фаза разработки)

Стартап - 6 %

(Стартовая фаза)

Ранний рост - 9 %

(Earli stage - фаза ранней экспансии)

Расширение - 32%

(Expansion – фаза быстрой экспансии

-фаза роста)

Поздние стадии - 49%

(Mezzanine – подготовительная фаза;

Liguidity stage – фаза ликвидности).

Слайд 24

Основные источники венчурных инвестиций

Крупные промышленные корпорации.

непосредственное финансирование создания

малых инновационных фирм в составе корпораций;

стимулирование создания целиком принадлежащих

им филиалов, мелких венчурных фирм, но уже не научно-исследовательских, а инвестиционных в форме фонда, используемого длительно и специально для разработки и освоения изобретений;

создание самостоятельно функционирующих специализированных инвестиционных фирм венчурного капитала (ФВК) путем объединения средств различных собственников, а не только корпораций.

Банки.

Пенсионные фонды.

Страховые компании.

Государственные средства.

Научно-исследовательские партнерства.

«Бизнес-ангелы»

Академические институты.

Рынки капитала.

Реинвестирование прибыли.

Слайд 25

Удельный вес источников капитала для венчурной индустрии в

странах ЕС, %

Источник: Framework for Venture Capital in the

Accession Countries to the European Union

Слайд 26

Особенности деятельности «бизнес-ангелов» как источника венчурных инвестиций

Большинство «бизнес-ангелов»

- это успешные предприниматели, имеющие значительный опыт развития собственного

бизнеса.

Эксперты оценивают количество активных «бизнес-ангелов» в Европе в 125 тысяч человек, а потенциально – более 1 миллиона. В России количество активных «бизнес-ангелов « оценивается в 3000 человек. (См. ж. Инновации.- №1.– 2014 г.).

«Бизнес-ангелы» заполняют разрыв между первоначальными вложениями собственников формируемых инновационных компаний с последующими источниками финансирования.

«Бизнес-ангелы», как правило, приобретают миноритарный пакет акций компании.

Размер инвестиций «бизнес-ангелов» находится в пределах от 20 тыс. до нескольких миллионов долларов и обычно составляет 5-20% имеющихся у них средств.

«Бизнес-ангелы» совершают несколько инвестиций, тем самым распределяя свои вложения и снижая риски.

«Бизнес-ангелы» предпочитают вкладывать капитал прежде всего в высокотехнологические отрасли.

Слайд 27

Особенности деятельности «бизнес-ангелов» как источника венчурных инвестиций (продолжение)

Две

трети «бизнес-ангелов» рассматривают проекты новых фирм, расположенных в своем

регионе.

«Бизнес-ангелы» часто предоставляют свои гарантии для получения банковских кредитов.

Для многих инновационных венчурных предпринимателей знания и опыт «бизнес-ангелов» являются более важными, чем инвестиции.

По объемам инвестиций в малые и средние предприятия «бизнес-ангелы» вкладывают средств в 2 раза больше, чем институциональные венчурные фонды.

Слайд 28

Особенности деятельности «бизнес-ангелов» как источника венчурных инвестиций (продолжение)

Основная

ценность венчурного инвестирования через «бизнес-ангелов» в том, что они

предпочитают финансировать высокорисковые инновационные фирмы с высоким потенциалом роста преимущественно на первой стадии их становления.

Привлекать венчурные инвестиции от «бизнес-ангелов» дешевле, чем из финансовых учреждений различного рода.

В России частные венчурные инвестиции в 3 раза превышают объемы инвестиций венчурных фондов. Количество потенциальных «бизнес-ангелов» в России – несколько десятков тысяч человек (По оценкам экспертов).

Слайд 29

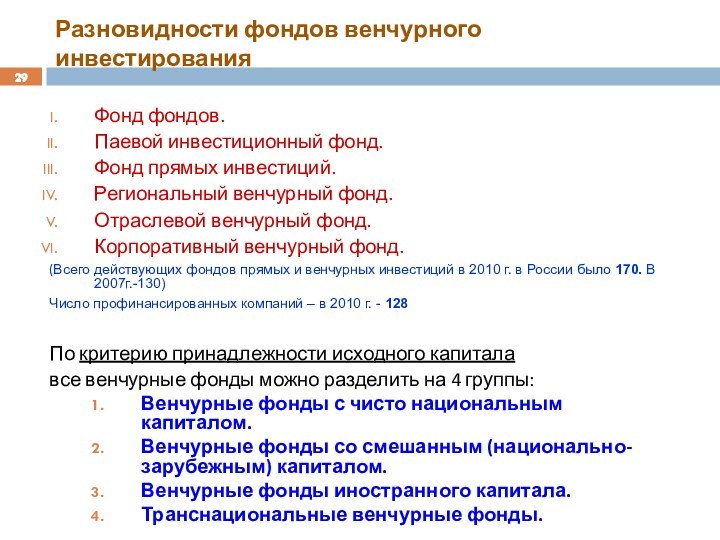

Разновидности фондов венчурного инвестирования

Фонд фондов.

Паевой инвестиционный фонд.

Фонд прямых

инвестиций.

Региональный венчурный фонд.

Отраслевой венчурный фонд.

Корпоративный венчурный фонд.

(Всего действующих фондов

прямых и венчурных инвестиций в 2010 г. в России было 170. В 2007г.-130)

Число профинансированных компаний – в 2010 г. - 128

По критерию принадлежности исходного капитала

все венчурные фонды можно разделить на 4 группы:

Венчурные фонды с чисто национальным капиталом.

Венчурные фонды со смешанным (национально-зарубежным) капиталом.

Венчурные фонды иностранного капитала.

Транснациональные венчурные фонды.

Слайд 30

Схема структуры венчурного фонда

Венчурный фонд

Источник №1 венчурных инвестиций

Источник

№2 венчурных инвестиций

Источник №3

венчурных инвестиций

Управляющая компания

Организаторы фонда

Организаторы фонда

Инновационный

проект №1

Инновационный проект №2

Инновационная фирма №1

Инновационная фирма №3

Инновационная фирма №2

Слайд 31

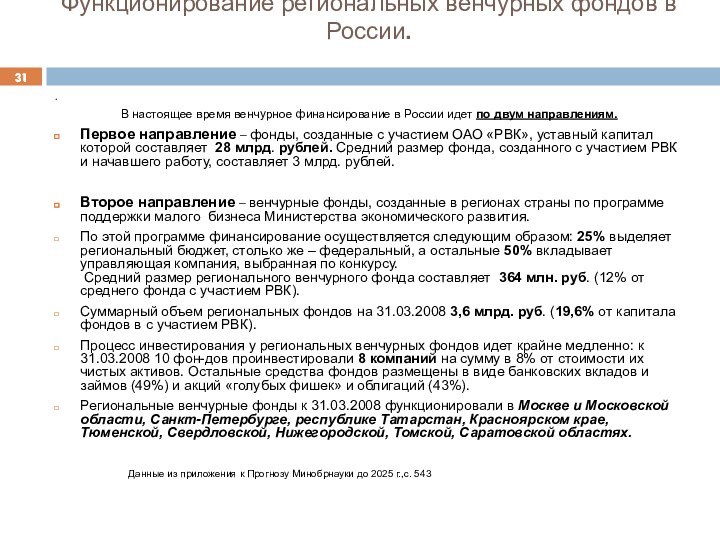

Функционирование региональных венчурных фондов в России.

.

В настоящее время

венчурное финансирование в России идет по двум направлениям.

Первое направление

– фонды, созданные с участием ОАО «РВК», уставный капитал которой составляет 28 млрд. рублей. Средний размер фонда, созданного с участием РВК и начавшего работу, составляет 3 млрд. рублей.

Второе направление – венчурные фонды, созданные в регионах страны по программе поддержки малого бизнеса Министерства экономического развития.

По этой программе финансирование осуществляется следующим образом: 25% выделяет региональный бюджет, столько же – федеральный, а остальные 50% вкладывает управляющая компания, выбранная по конкурсу.

Средний размер регионального венчурного фонда составляет 364 млн. руб. (12% от среднего фонда с участием РВК).

Суммарный объем региональных фондов на 31.03.2008 3,6 млрд. руб. (19,6% от капитала фондов в с участием РВК).

Процесс инвестирования у региональных венчурных фондов идет крайне медленно: к 31.03.2008 10 фон-дов проинвестировали 8 компаний на сумму в 8% от стоимости их чистых активов. Остальные средства фондов размещены в виде банковских вкладов и займов (49%) и акций «голубых фишек» и облигаций (43%).

Региональные венчурные фонды к 31.03.2008 функционировали в Москве и Московской области, Санкт-Петербурге, республике Татарстан, Красноярском крае, Тюменской, Свердловской, Нижегородской, Томской, Саратовской областях.

Данные из приложения к Прогнозу Минобрнауки до 2025 г.,с. 543

Слайд 32

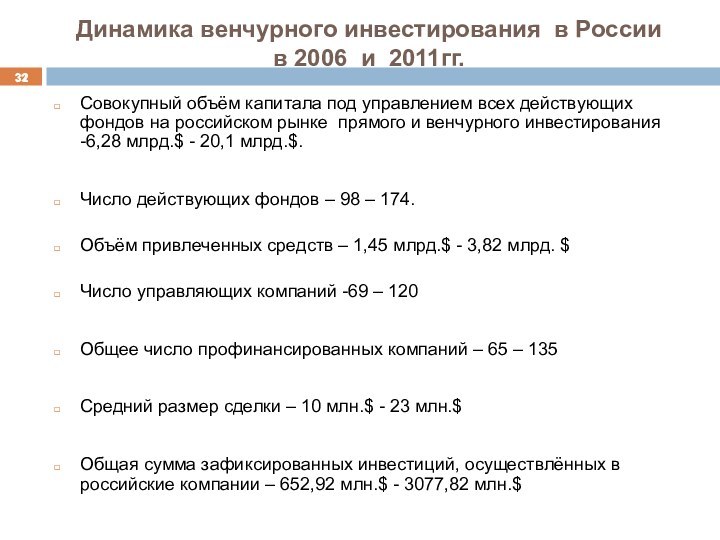

Динамика венчурного инвестирования в России

в 2006 и 2011гг.

Совокупный

объём капитала под управлением всех действующих фондов на российском

рынке прямого и венчурного инвестирования -6,28 млрд.$ - 20,1 млрд.$.

Число действующих фондов – 98 – 174.

Объём привлеченных средств – 1,45 млрд.$ - 3,82 млрд. $

Число управляющих компаний -69 – 120

Общее число профинансированных компаний – 65 – 135

Средний размер сделки – 10 млн.$ - 23 млн.$

Общая сумма зафиксированных инвестиций, осуществлённых в российские компании – 652,92 млн.$ - 3077,82 млн.$

Слайд 33

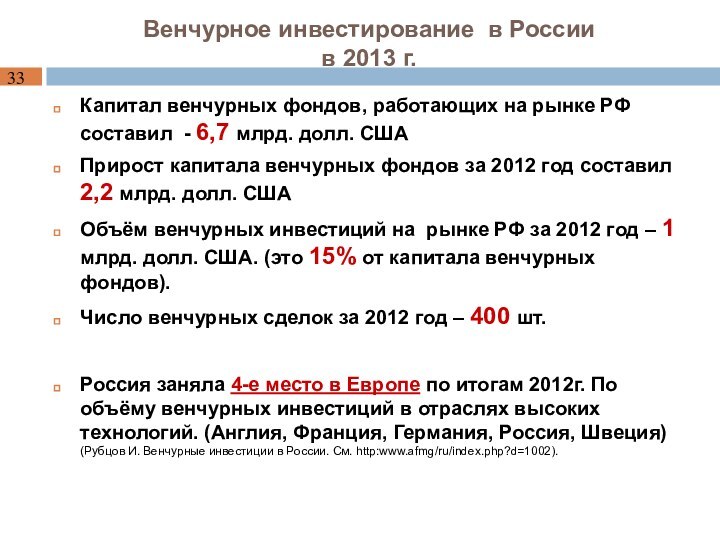

Венчурное инвестирование в России

в 2013 г.

Капитал венчурных фондов,

работающих на рынке РФ составил - 6,7 млрд. долл.

США

Прирост капитала венчурных фондов за 2012 год составил 2,2 млрд. долл. США

Объём венчурных инвестиций на рынке РФ за 2012 год – 1 млрд. долл. США. (это 15% от капитала венчурных фондов).

Число венчурных сделок за 2012 год – 400 шт.

Россия заняла 4-е место в Европе по итогам 2012г. По объёму венчурных инвестиций в отраслях высоких технологий. (Англия, Франция, Германия, Россия, Швеция)

(Рубцов И. Венчурные инвестиции в России. См. http:www.afmg/ru/index.php?d=1002).

Слайд 34

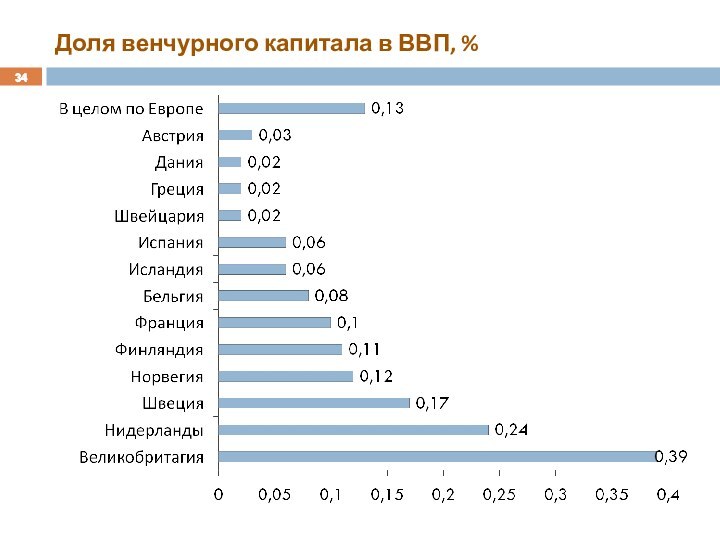

Доля венчурного капитала в ВВП, %

Слайд 35

Анализ зарубежного и отечественного опыта

Опыт развития

венчурного инвестирования целесообразно рассматривать по следующим составляющим его элементам

(направлениям):

Объемы и источники венчурного капитала.

Отраслевые предпочтения венчурного капитала.

Эффективность использования венчурных инвестиций.

Особенности распределения венчурного капитала по

фазам цикла венчурного инвестирования.

Роль государства и общественных формирований в развитии венчурной индустрии в национальной экономике.

Слайд 36

Мировая венчурная индустрия

Масштабы мировой венчурной индустрии в начале

XXI в. оцениваются в 100 млрд. долл. Она представлена

формальным (институциональным) и неформальным секторами.

В институциональном секторе преобладают фонды венчурного капитала, являющиеся по организационно-правовой форме в основном партнерствами и объединяющие ресурсы ряда инвесторов: корпораций, частных лиц, страховых и пенсионных частных и государственных фондов и др.

Неформальный сектор представлен частными неинституциональными инвесторами, так называемыми «бизес-ангелами» и частными семейными фондами.

Слайд 37

Мировая венчурная индустрия (продолжение)

Анализ опыта США

формирования венчурных фондов свидетельствует об их широкой базе и

разнообразии, что позволяет аккумулировать средства практически всех типов собственников, включая накопления частных лиц. Разнообразны и организационные формы функционирования венчурных фондов. Ведущую роль среди них занимают:

Инвестиционные фонды-филиалы крупных корпораций и банков.

Специализированные фирмы венчурного капитала.

Инвестиционные компании мелкого бизнеса, функционирующие под эгидой Администрации №1 мелкого бизнеса.

Научно-исследовательские партнерства.

Слайд 38

Общие черты схем венчурного инвестирования в европейских странах

Венчурное

инвестирование в Европе в меньшей степени, чем в США

связано с научно-технологическим развитием, хотя удельный вес инвестиций в высокотехнологичный комплекс возрастает.

Введение в 11 странах ЕС единой валюты ЕВРО стимулирует формирование единого европейского рынка венчурного капитала. Происходит интернационализация европейского венчурного капитала. Это проявляется в возрастании удельного веса привлеченных в венчурные фонды средств из зарубежных источников, в том числе 1/3 из неевропейских стран. Особую экспансию в Европе проявляет венчурный капитал США. В настоящее время в Европе идет активное формирование общеевропейского рынка ценных бумаг быстрорастущих компаний с венчурным капиталом. Создана система Автоматизированной котировки Европейской ассоциации дилеров по ценным бумагам (EASDAQ) и Европейские системы новых рынков (EURONM). Эти системы преследуют одну цель – стать альтернативой Американской системе (NASDAQ).

Слайд 39

Общие черты схем венчурного инвестирования в европейских странах

(продолжение)

Быстрыми темпами растут в Европе транснациональные венчурные фонды, что

связано с тем, что большое число этих фондов нацелено на финансирование общеевропейских проектов, что помогает ЕС в конкурентной борьбе с США и Японией.

Для венчурного капитала европейских стран в отличии от США основными источниками являются банки и пенсионные фонды, которые в 2007 году занимали 40% капитала венчурных фондов.

Практически во всех странах Западной Европы в 1998-2007 годах почти половина (46% в целом) венчурных инвестиций идет в этап расширения и является доминирующим среди всех остальных этапов. В странах Восточной Европы доминирующим этапом развития венчурных фирм по привлечению инвестиций является также расширение (62%).

Слайд 40

Общие черты схем венчурного инвестирования в европейских странах

(продолжение)

Финский Национальный фонд исследования и развития (SITRA) основан в

1967 г. Банк Финляндии предоставил донорский капитал в размере 100 млн. финских марок. Венчурное финансирование предприятий на ранних стадиях является основным инструментом фонда в решении поставленных перед ним задач устойчивого развития Финляндии, повышения её конкурентоспособности в мировом хозяйстве. К 2008 г. балансовая оценка стоимости донорского капитала составила 566,1 млн. евро. Несмотря на кризис, оценка собственных венчурных инвестиций фонда выросла в 2008 г. почти на 4%.

Слайд 41

Венчурное инвестирование в других странах (продолжение)

Израильская группа фондов

Yozma (на иврите «инициатива»).Фонд создан в 1993 г. правительством

Израиля, когда растущие технологические компании испытывали дефицит капитала. Было сформировано 10 фондов по 20млн.$ в каждом, из которых 40% составляли государственные средства, выделенные Yozma, а 60% - иностранные инвестиции.

Внешний капитал дополнительно привлекала возможность выкупа участниками государственной доли в фонде в течении 5 лет по заранее оговорённой цене.

Также часть средств была инвестирована Yozma напрямую в 15 компаний. 9 из них либо провели IPO, либо были поглощены крупными корпорациями. Участники 9 из 10 фондов реализовали своё право выкупа доли государства в венчурных фондах

Израильская индустрия венчурного капитала вышла на 2-е место в мире после США. (См. Коммерсанъ. - №234 – 15 декабря 2009г. ).

Слайд 42

Отраслевые предпочтения

Венчурный бизнес США сформировался как отрасль предпринимательства

в период бурного развития копьютерных технологий и дал мощный

импульс для успешного развития этого направления. Мировые лидеры компьютерной отрасли компании Microsoft, Intel, Apple Computers, Compaq – заняли свое сегодняшнее положение во многом благодаря венчурным инвестициям на ранних стадиях своего развития.

Важной особенностью венчурного инвестирования США является то, что значительные объемы венчурного капитала вкладываются в ранних стадиях развития инновационных высокотехнологичных фирм (от 25 до 30%), в то время как в Европе не более 15-17%.

Слайд 43

Распределение венчурных инвестиций по отраслям в Европе

Слайд 44

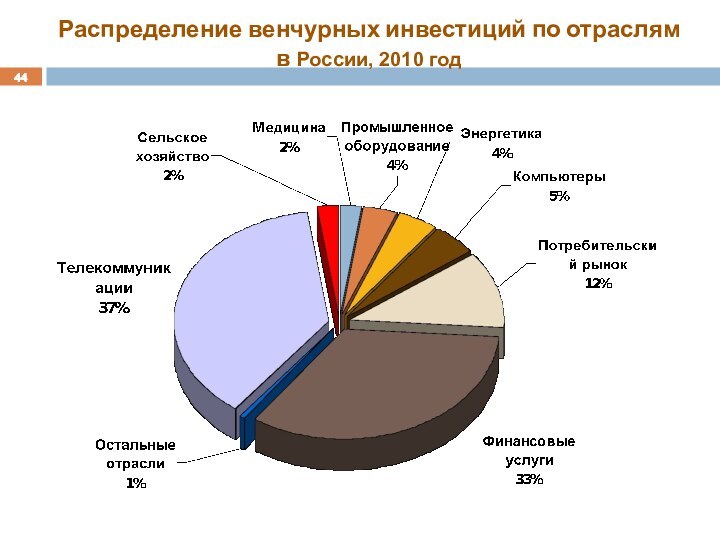

Распределение венчурных инвестиций по отраслям в России, 2010

год

Слайд 45

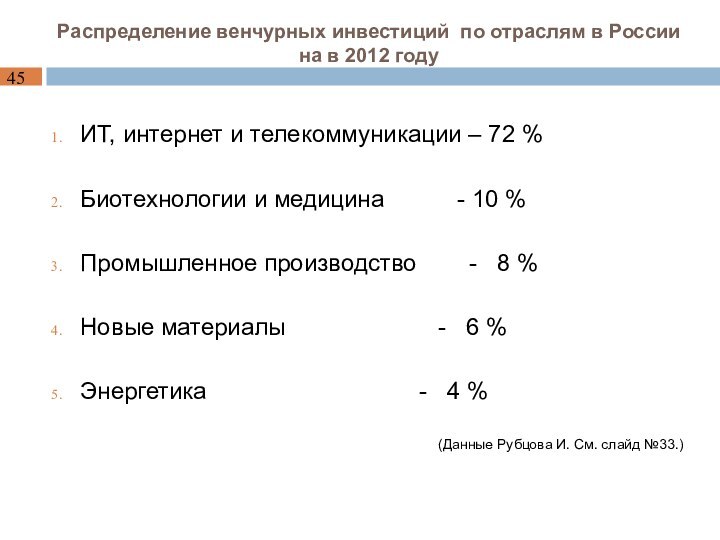

Распределение венчурных инвестиций по отраслям в России на

в 2012 году

ИТ, интернет и телекоммуникации – 72 %

Биотехнологии

и медицина - 10 %

Промышленное производство - 8 %

Новые материалы - 6 %

Энергетика - 4 %

(Данные Рубцова И. См. слайд №33.)

Слайд 46

Распределение инвестиций в венчурные проекты по отраслям США

Слайд 47

Распределение новых инвестиций в Германии по секторам экономики

в 2009 г.

Слайд 48

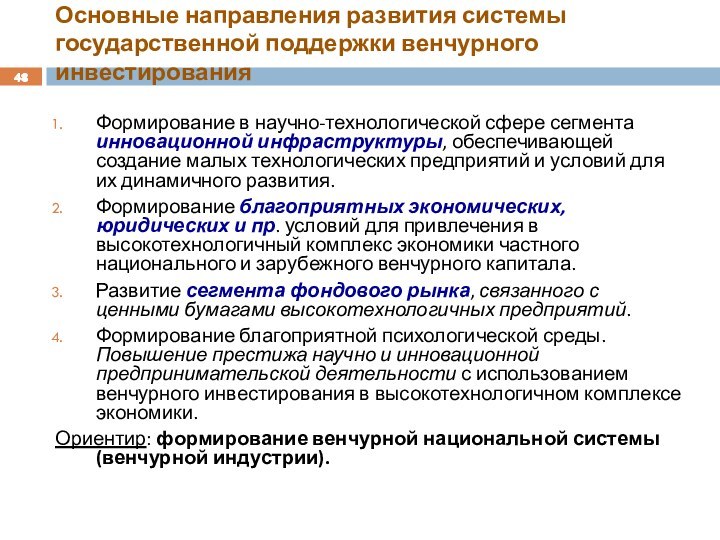

Основные направления развития системы государственной поддержки венчурного инвестирования

Формирование

в научно-технологической сфере сегмента инновационной инфраструктуры, обеспечивающей создание малых

технологических предприятий и условий для их динамичного развития.

Формирование благоприятных экономических, юридических и пр. условий для привлечения в высокотехнологичный комплекс экономики частного национального и зарубежного венчурного капитала.

Развитие сегмента фондового рынка, связанного с ценными бумагами высокотехнологичных предприятий.

Формирование благоприятной психологической среды. Повышение престижа научно и инновационной предпринимательской деятельности с использованием венчурного инвестирования в высокотехнологичном комплексе экономики.

Ориентир: формирование венчурной национальной системы (венчурной индустрии).

Слайд 49

Государственные инструменты стимулирования венчурного инвестирования

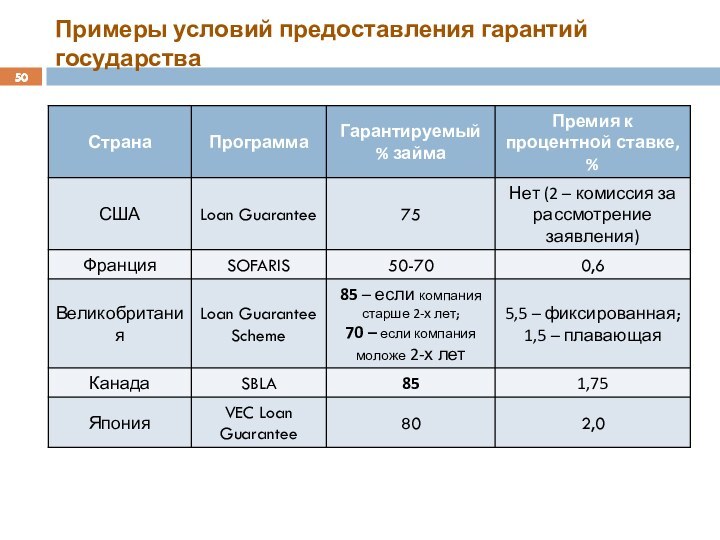

Слайд 50

Примеры условий предоставления гарантий государства

Слайд 51

Рейтинг инновационной активности регионов России в 2011 году

Г.

Москва

в 2010 г. - 1

Республика Татарстан - 4

Г. Санкт-Петербург - 5

Нижегородская область - 3

Томская область - 6

Самарская область - 11

Новосибирская область - 10

Республика Башкортостан - 9

Алтайский край - 8

Пензенская область - 14

Тюменская область - 12

Тульская область - 15

Саратовская область - 16

Хабаровский край - 13

Тверская область - 7

Челябинская область - 17

Владимирская область - 19

Калужская область - 25

Московская область - 2

Слайд 52

Литература

Фоломьёв А.Н., Нойберт М. Венчурный капитал. – СПб.:

Наука,1999.

Каржаув А.Т., Фоломьёв А.Н. Национаальная система венчурного инвестирования. –

М.: ЗАО «Издательство «Экономика», 2005.

Фоломьёв А.Н., Ревазов В.Г. Инновационное инвестирование. – СПб.: Наука, 2001.

Инновационный тип развития экономики: Учебник. Изд. 3-е, перераб. и доп. /Под общ. ред. А.Н.Фоломьёва. – М.: Экономика, 2013.

Микроэкономика: инновационные аспекты: Учебно-методический комплекс для подготовки магистров. /Под общ. ред. А.Н.Фоломьёва. – М.: Изд-во РАГС, 2008.

Каширин А., Семенов А. В поисках бизнес – ангела. – М.: Вершина, 2008.

Б.Хилл, Ди Пауэр. Бизнес – ангелы: как привлечь их деньги и опыт под реализацию своих бизнес-идей.- М.: ЭКСМОБ 2008.