Слайд 2

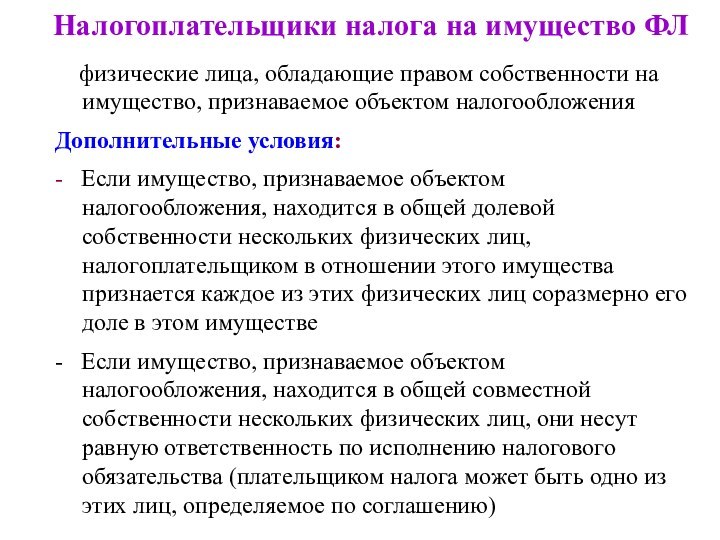

Налогоплательщики налога на имущество ФЛ

физические лица, обладающие правом собственности на имущество, признаваемое объектом

налогообложения

Дополнительные условия:

- Если имущество, признаваемое объектом налогообложения, находится в общей долевой собственности нескольких физических лиц, налогоплательщиком в отношении этого имущества признается каждое из этих физических лиц соразмерно его доле в этом имуществе

- Если имущество, признаваемое объектом налогообложения, находится в общей совместной собственности нескольких физических лиц, они несут равную ответственность по исполнению налогового обязательства (плательщиком налога может быть одно из этих лиц, определяемое по соглашению)

Слайд 3

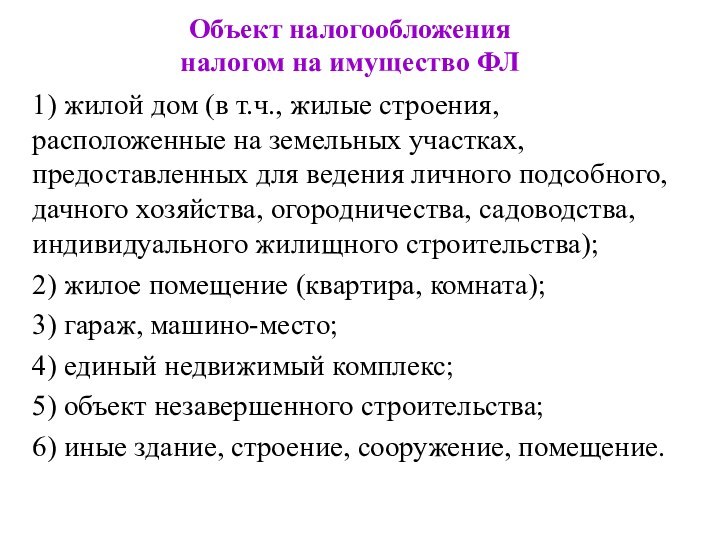

Объект налогообложения

налогом на имущество ФЛ

1) жилой дом

(в т.ч., жилые строения, расположенные на земельных участках, предоставленных

для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства);

2) жилое помещение (квартира, комната);

3) гараж, машино-место;

4) единый недвижимый комплекс;

5) объект незавершенного строительства;

6) иные здание, строение, сооружение, помещение.

Слайд 4

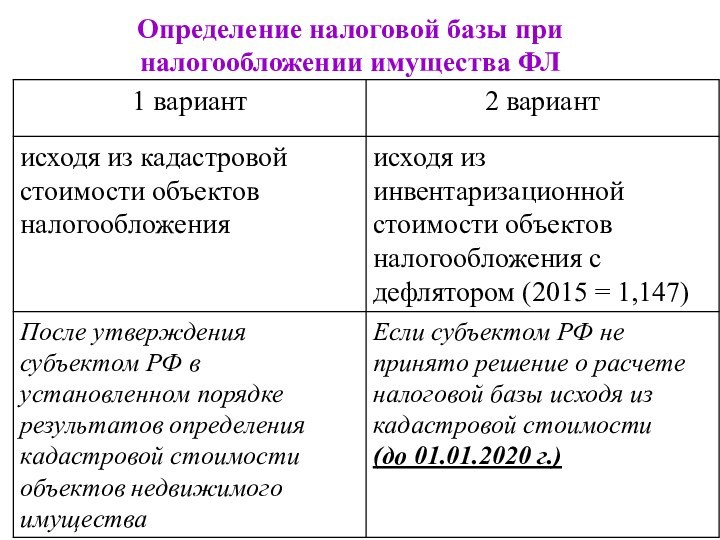

Определение налоговой базы при

налогообложении имущества ФЛ

Слайд 5

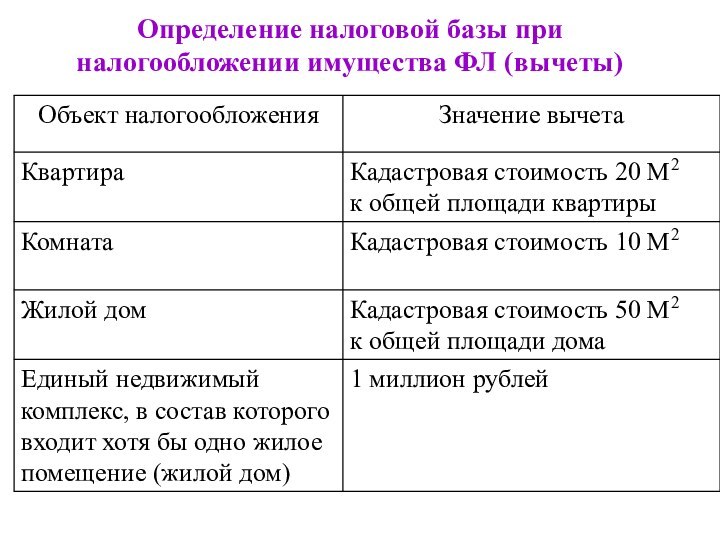

Определение налоговой базы при

налогообложении имущества ФЛ (вычеты)

Слайд 6

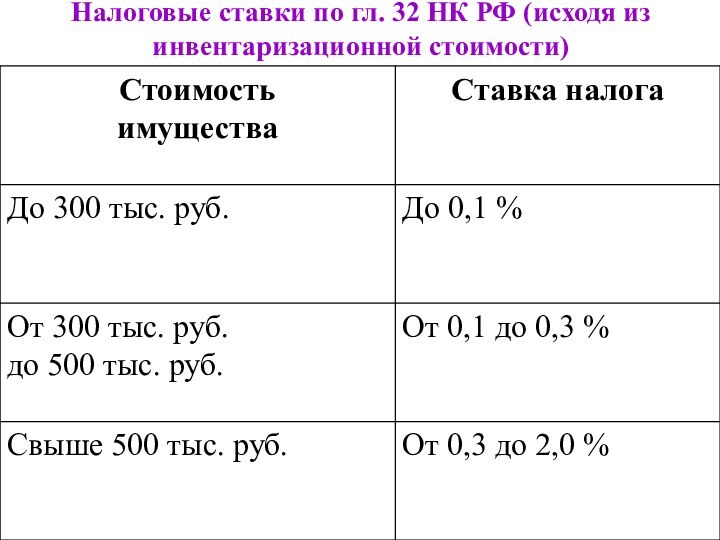

Налоговые ставки по гл. 32 НК РФ (исходя

из инвентаризационной стоимости)

Слайд 7

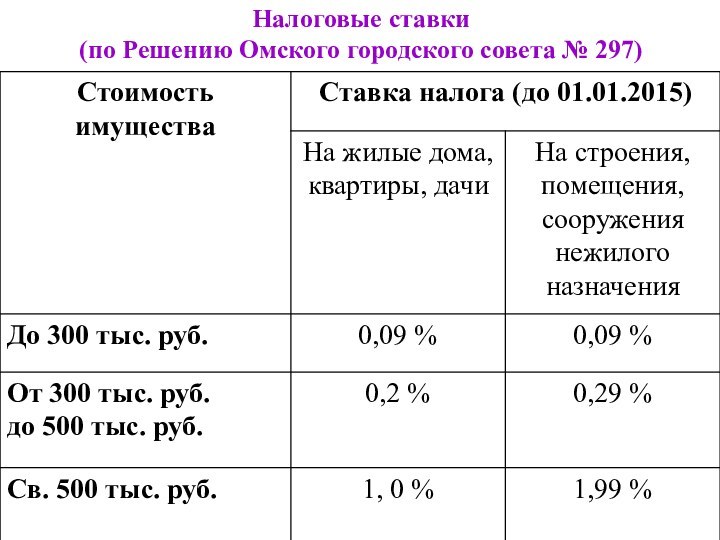

Налоговые ставки

(по Решению Омского городского совета №

297)

Слайд 8

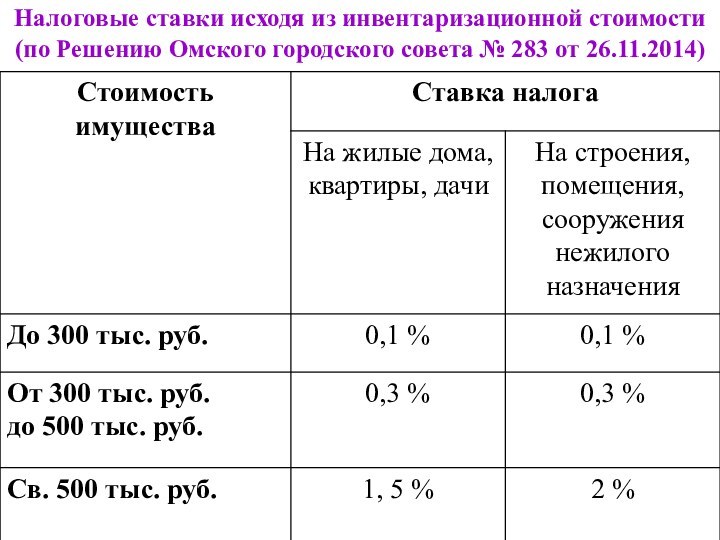

Налоговые ставки исходя из инвентаризационной стоимости

(по Решению Омского

городского совета № 283 от 26.11.2014)

Слайд 9

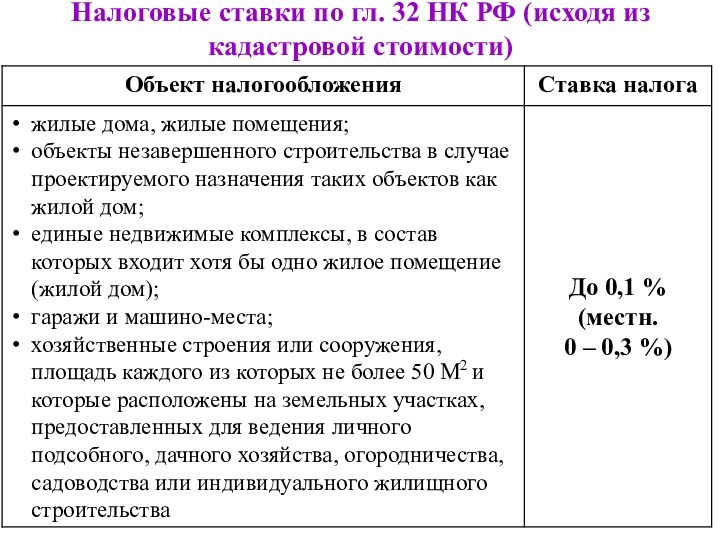

Налоговые ставки по гл. 32 НК РФ (исходя

из кадастровой стоимости)

Слайд 10

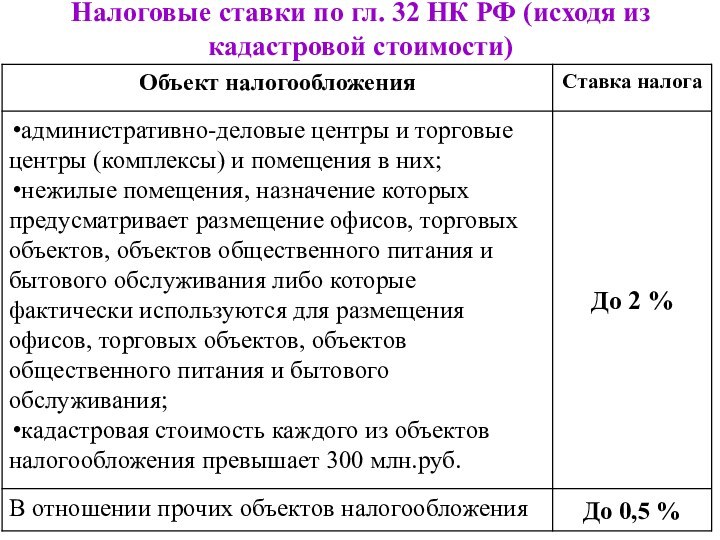

Налоговые ставки по гл. 32 НК РФ (исходя

из кадастровой стоимости)

Слайд 11

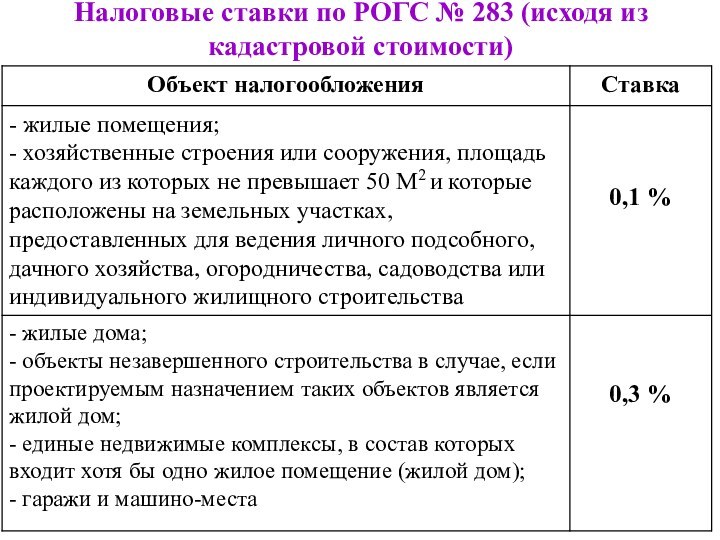

Налоговые ставки по РОГС № 283 (исходя из

кадастровой стоимости)

Слайд 12

Налоговые ставки по РОГС № 283 (исходя из

кадастровой стоимости)

Слайд 13

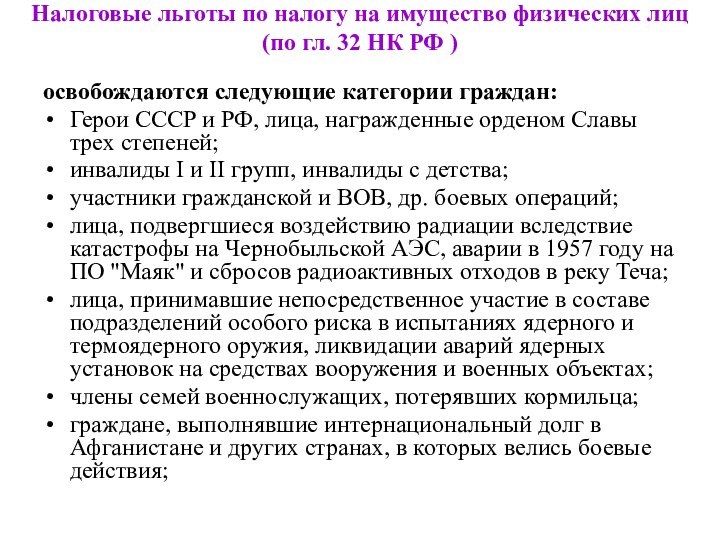

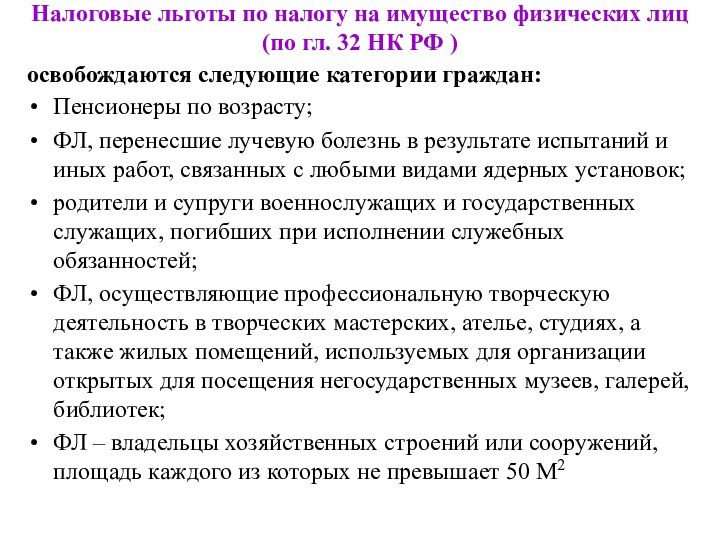

Налоговые льготы по налогу на имущество физических лиц

(по гл. 32 НК РФ )

Предоставляется в отношении следующих

видов объектов налогообложения:

Квартира или комната;

Жилой дом;

специально оборудованные помещения, сооружения, используемые исключительно в качестве творческих мастерских, ателье, студий, а также жилых помещений, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек;

хозяйственные строения или сооружения, площадь каждого из которых не превышает 50 М2 и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства

гараж или машино-место.

Слайд 14

Налоговые льготы по налогу на имущество физических лиц

(по гл. 32 НК РФ )

освобождаются следующие категории граждан:

Герои

СССР и РФ, лица, награжденные орденом Славы трех степеней;

инвалиды I и II групп, инвалиды с детства;

участники гражданской и ВОВ, др. боевых операций;

лица, подвергшиеся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, аварии в 1957 году на ПО "Маяк" и сбросов радиоактивных отходов в реку Теча;

лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

члены семей военнослужащих, потерявших кормильца;

граждане, выполнявшие интернациональный долг в Афганистане и других странах, в которых велись боевые действия;

Слайд 15

Налоговые льготы по налогу на имущество физических лиц

(по гл. 32 НК РФ )

освобождаются следующие категории граждан:

Пенсионеры

по возрасту;

ФЛ, перенесшие лучевую болезнь в результате испытаний и иных работ, связанных с любыми видами ядерных установок;

родители и супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей;

ФЛ, осуществляющие профессиональную творческую деятельность в творческих мастерских, ателье, студиях, а также жилых помещений, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек;

ФЛ – владельцы хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 М2

Слайд 16

Сумма налога на имущество физических лиц за первые

4 налоговые периода по кадастровой оценке (по гл. 32

НК РФ )

Н = (Н1 - Н2) x К + Н2, где

Н1 - сумма налога, исчисленная по кадастровой оценке с учетом времени регистрации объекта;

Н2 - сумма налога, исчисленная исходя из соответствующей инвентаризационной стоимости объекта налогообложения за последний налоговый период с учетом дефлятора;

К - коэффициент, по году, в котором налоговая база определяется как кадастровая стоимость:

0,2 - применительно к 1 налоговому периоду;

0,4 - применительно ко 2 налоговому периоду;

0,6 - применительно к 3 налоговому периоду;

0,8 - применительно к 4 налоговому периоду.

Начиная с 5 налогового периода, в котором налоговая база определяется как кадастровая оценка, Н = Н1.

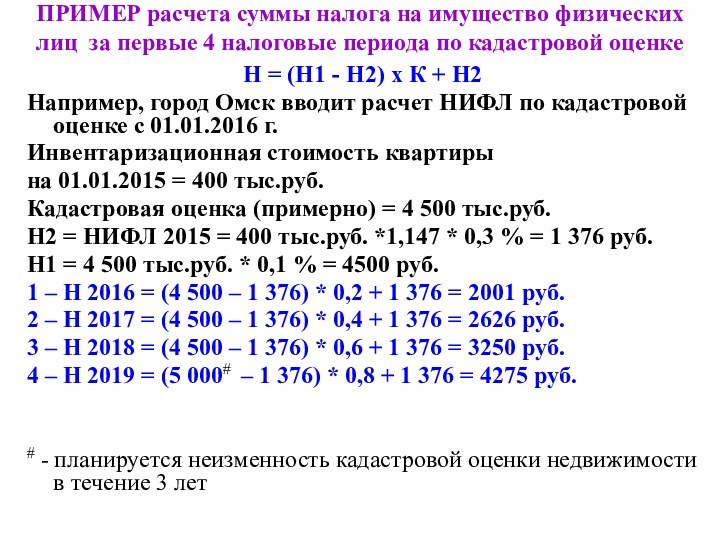

Слайд 17

ПРИМЕР расчета суммы налога на имущество физических лиц

за первые 4 налоговые периода по кадастровой оценке

Н =

(Н1 - Н2) x К + Н2

Например, город Омск вводит расчет НИФЛ по кадастровой оценке с 01.01.2016 г.

Инвентаризационная стоимость квартиры

на 01.01.2015 = 400 тыс.руб.

Кадастровая оценка (примерно) = 4 500 тыс.руб.

Н2 = НИФЛ 2015 = 400 тыс.руб. *1,147 * 0,3 % = 1 376 руб.

Н1 = 4 500 тыс.руб. * 0,1 % = 4500 руб.

1 – Н 2016 = (4 500 – 1 376) * 0,2 + 1 376 = 2001 руб.

2 – Н 2017 = (4 500 – 1 376) * 0,4 + 1 376 = 2626 руб.

3 – Н 2018 = (4 500 – 1 376) * 0,6 + 1 376 = 3250 руб.

4 – Н 2019 = (5 000# – 1 376) * 0,8 + 1 376 = 4275 руб.

# - планируется неизменность кадастровой оценки недвижимости в течение 3 лет

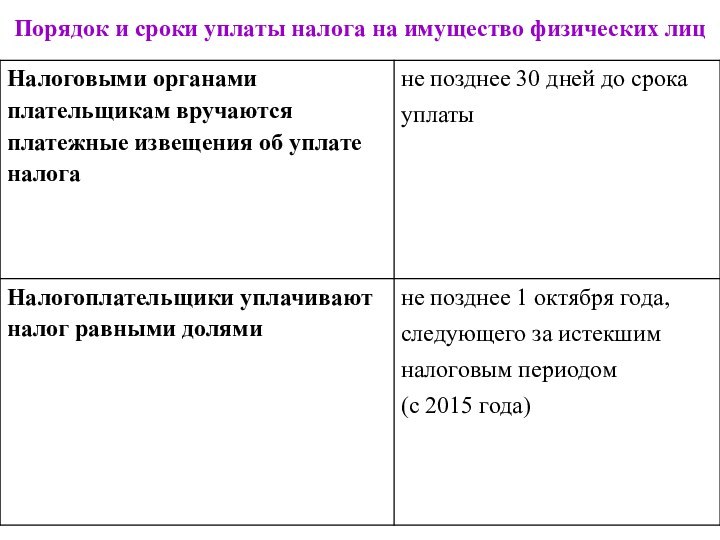

Слайд 18

Порядок и сроки уплаты налога на имущество физических

лиц

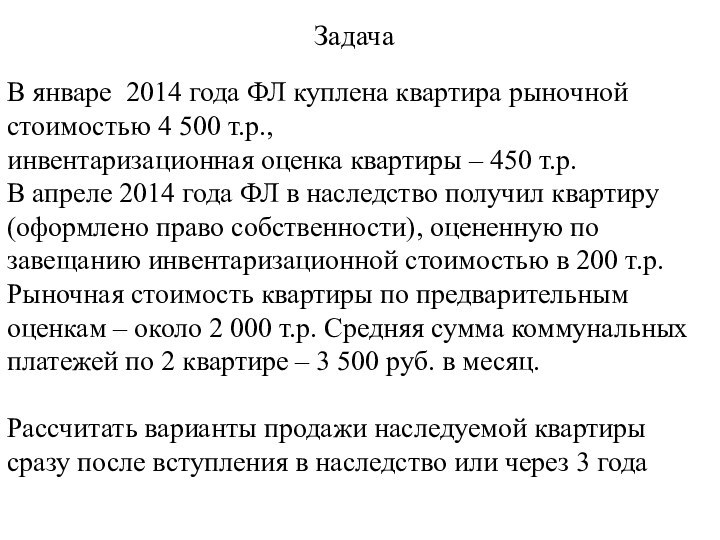

Слайд 19

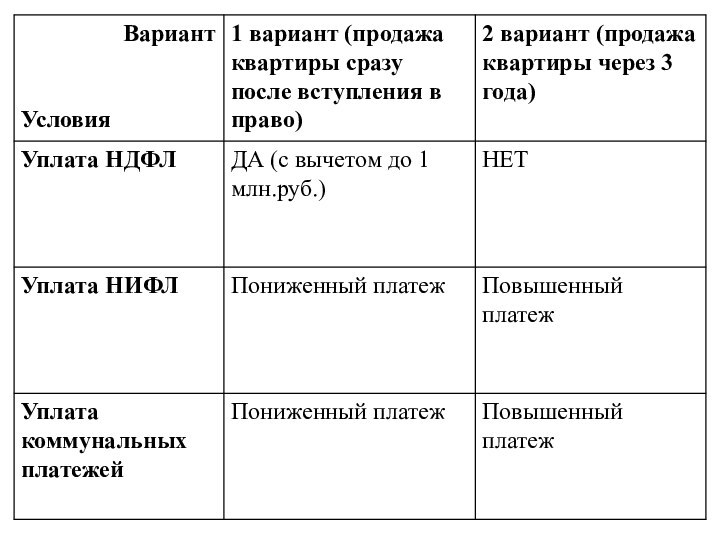

Задача

В январе 2014 года ФЛ куплена квартира рыночной

стоимостью 4 500 т.р.,

инвентаризационная оценка квартиры – 450

т.р.

В апреле 2014 года ФЛ в наследство получил квартиру (оформлено право собственности), оцененную по завещанию инвентаризационной стоимостью в 200 т.р.

Рыночная стоимость квартиры по предварительным оценкам – около 2 000 т.р. Средняя сумма коммунальных платежей по 2 квартире – 3 500 руб. в месяц.

Рассчитать варианты продажи наследуемой квартиры сразу после вступления в наследство или через 3 года

Слайд 21

Задача

Решение (1 вариант):

продажа квартиры сразу – в

период до июня 2014 года

НИФЛ 2014 = 225 +

1083 + 525 = 1833 р.

01-03: 450 т.р. * 0,2 % * 3/12 = 225 р.

04-05: (450 т.р. + 200 т.р.) * 1 % * 2/12 = 1083 р.

06-12: 450 т.р. * 0,2 % * 7/12 = 525 руб.

НИФЛ 2015 = 450 т.р. * 1,147 * 1,5 % = 7 742 р.

В г. Омске вводится кадастровая оценка оценки

НИФЛ 2016 = (4500 т.р. * 0,1 % - 7 742 ) * 0,2 + 7 742 = 7 094 р.

НИФЛ 2017 = (4500 т.р. * 0,1 % - 7 742 ) * 0,4 + 7 742 = 6 445 р.

+ дополнительные коммунальные платежи

= 2 мес. * 3 500 = 7 000 руб.

+ НДФЛ (при продаже) = (2 млн.р – 1 млн.р.) * 13% = 130 т.р.

СУММА = 1833 + 7 742 + 7 094 + 6 445 +7 000 + 130 000 =

= 160 114 р.

Слайд 22

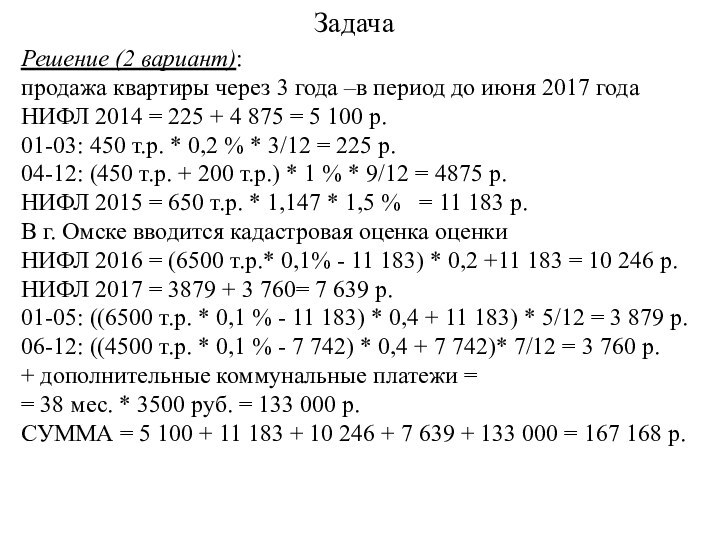

Задача

Решение (2 вариант):

продажа квартиры через 3 года

–в период до июня 2017 года

НИФЛ 2014 = 225

+ 4 875 = 5 100 р.

01-03: 450 т.р. * 0,2 % * 3/12 = 225 р.

04-12: (450 т.р. + 200 т.р.) * 1 % * 9/12 = 4875 р.

НИФЛ 2015 = 650 т.р. * 1,147 * 1,5 % = 11 183 р.

В г. Омске вводится кадастровая оценка оценки

НИФЛ 2016 = (6500 т.р.* 0,1% - 11 183) * 0,2 +11 183 = 10 246 р.

НИФЛ 2017 = 3879 + 3 760= 7 639 р.

01-05: ((6500 т.р. * 0,1 % - 11 183) * 0,4 + 11 183) * 5/12 = 3 879 р.

06-12: ((4500 т.р. * 0,1 % - 7 742) * 0,4 + 7 742)* 7/12 = 3 760 р.

+ дополнительные коммунальные платежи =

= 38 мес. * 3500 руб. = 133 000 р.

СУММА = 5 100 + 11 183 + 10 246 + 7 639 + 133 000 = 167 168 р.

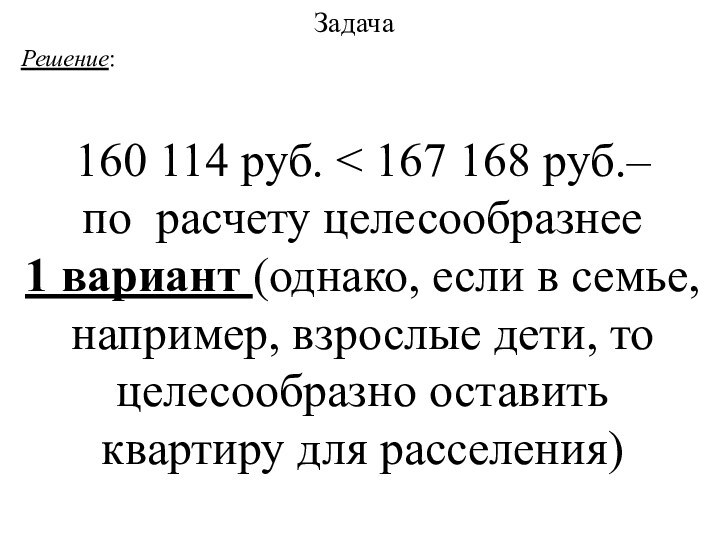

Слайд 23

Задача

Решение:

160 114 руб. < 167 168 руб.–

по расчету целесообразнее

1 вариант (однако, если в семье,

например, взрослые дети, то целесообразно оставить квартиру для расселения)

Слайд 25

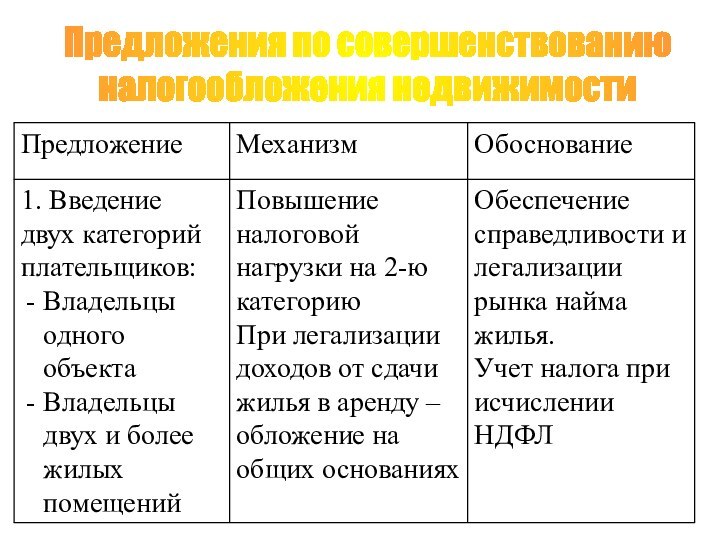

Предложения по совершенствованию

налогообложения недвижимости

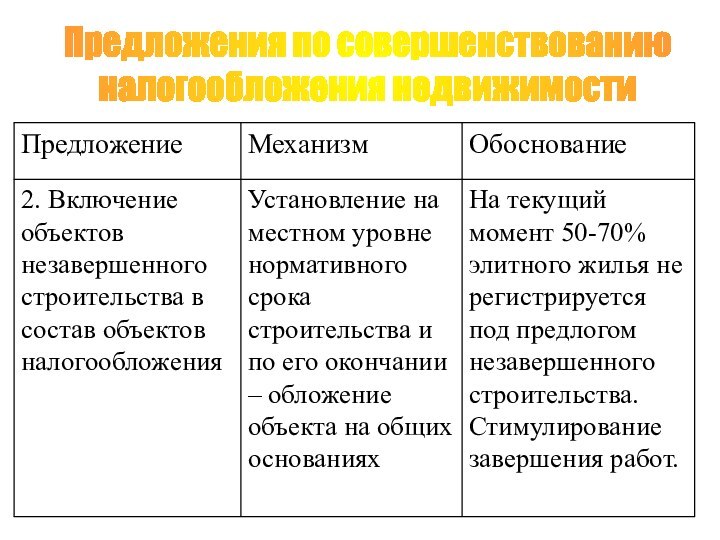

Слайд 26

Предложения по совершенствованию

налогообложения недвижимости

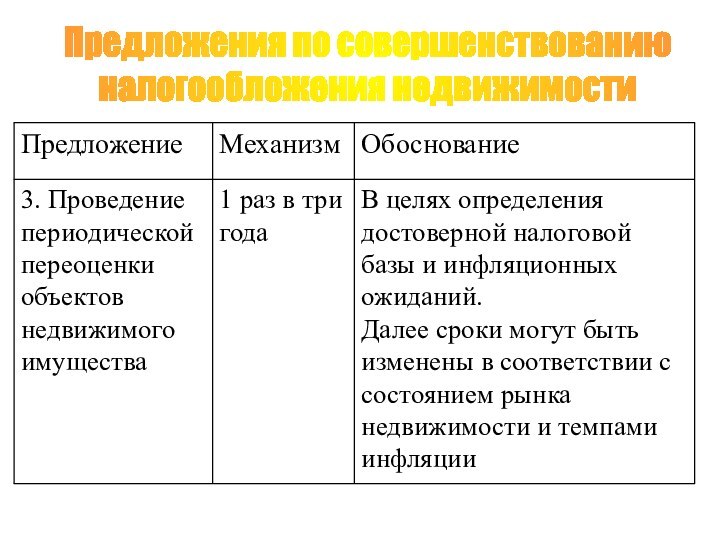

Слайд 27

Предложения по совершенствованию

налогообложения недвижимости

Слайд 28

Предложения по совершенствованию

налогообложения недвижимости

Слайд 29

Предложения по совершенствованию

налогообложения недвижимости