Слайд 2

План

1. Мультиплікатор: сутність, причини виникнення і наслідки для

економіки. Зв’язок мультиплікатора з інвестиціями та ефект інвестиційного мультиплікатора.

Гранична схильність до заощадження та її зв’язок з інвестуванням.

2. Характеристика та структура основних видів цінних паперів.

3. Ринок цінних паперів: особливості формування, моделі, структура та перспективи розвитку в Україні.

4. Первинний та вторинний ринки цінних паперів: проблеми функціонування в Україні

Слайд 3

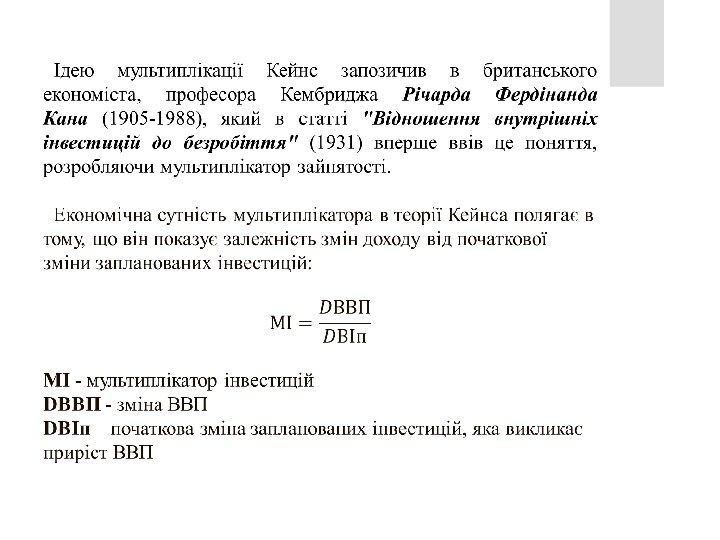

1. Мультиплікатор: сутність, причини виникнення і наслідки для

економіки

Мультиплікатор (з лат. «множник») – це числовий коефіцієнт,

який показує залежність змін доходу від змін інвестицій.

Мультиплікатор використовується для визначення числового коефіцієнта, що показує, у скільки разів зміниться (зросте чи зменшиться) національний доход при певній конкретній зміні (збільшенні чи зменшенні) інвестицій.

Поняття «мультиплікатор» і його принцип були вперше описані в економічній теорії англійським економістом Р. Каном в 1931 p.

Слайд 5

Ефект мультиплікатора спирається на три принципові положення:

1)

витрати та одержання доходів – це дві сторони кожної

ділової угоди. Тому будь-які витрати створюють доходи адекватної величини, які розподіляються на споживання та заощадження;

2) будь-яка зміна доходу обумовлює відповідні зміни в споживанні та заощадженні, але співвідношення між споживанням і заощадженням зберігається незмінним;

3) споживання, яке випливає із доходів, одержаних на кожному попередньому етапі здійснення ділових угод, перетворюється у витрати для наступного етапу. Причому, величина цих витрат постійно зменшується в міру віддалення кожного нового етапу від початкового.

Таким чином, початкові зміни інвестиційних витрат породжують нескінченних ланцюг вторинних споживчих витрат, які зменшуються з кожним наступним циклом витрат, але у підсумку багаторазово змінюють ВВП.

Слайд 6

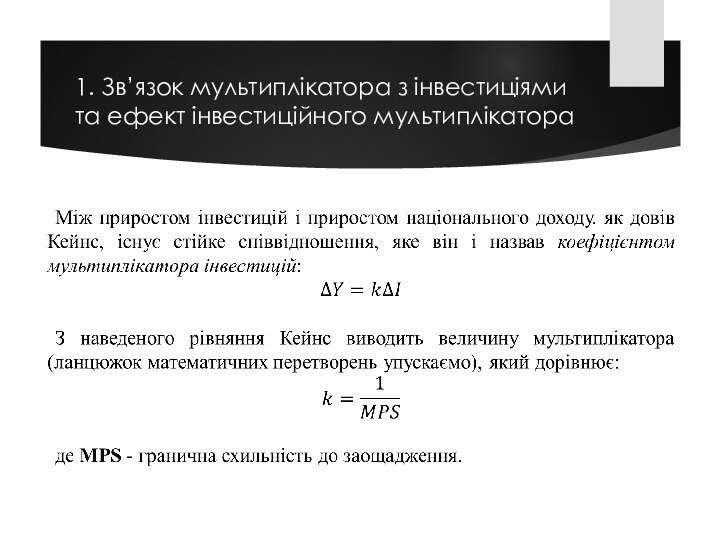

1. Зв’язок мультиплікатора з інвестиціями та ефект інвестиційного

мультиплікатора

Слайд 7

Мультиплікатор інвестицій (примножувач сили інвестицій) є величиною, оберненою

до величини граничної схильності до заощаджень. Чим більшим буде

показник MPS, тим меншим буде мультиплікатор, а чим більшим буде MPC. тим більшаю буде мультиплікація інвестицій і тим вищими будуть темпи економічного зростання. Мультиплікатор інвестицій грунтується на тому, що кожна одиниця застосованих чистих інвестицій приносить більший приріст національного доходу, і навпаки, зменшення інвестицій обертається зменшенням національного доходу. Так само інвестиції впливають і на зайнятість, тому мультиплікатор інвестицій є одночасно і мультиплікатором зайнятості.

Мультиплікаційний ефект полягає в тому, що приріст національного доходу, зайнятості та споживання відбувається в більшій пропорції, ніж приріст первинних інвестицій, які через мультиплікатор продукують вторинні, третинні та наступні інвестиції зі спадним ефектом. Мультиплікаційний цикл завершується тоді, коли чергові інвестиції вже не виявляють мультиплікаційного ефекту, що відбувається за ситуації повної зайнятості, коли не збільшується сукупний попит. Отже, збільшуючи MPC. можна досягти зростання мультиплікатора разом із сукупним попитом, зайнятістю та національним доходом, тоді яв збільшення MPS призведе до мультиплікаційного зменшення доходу, попиту та зайнятості

Слайд 8

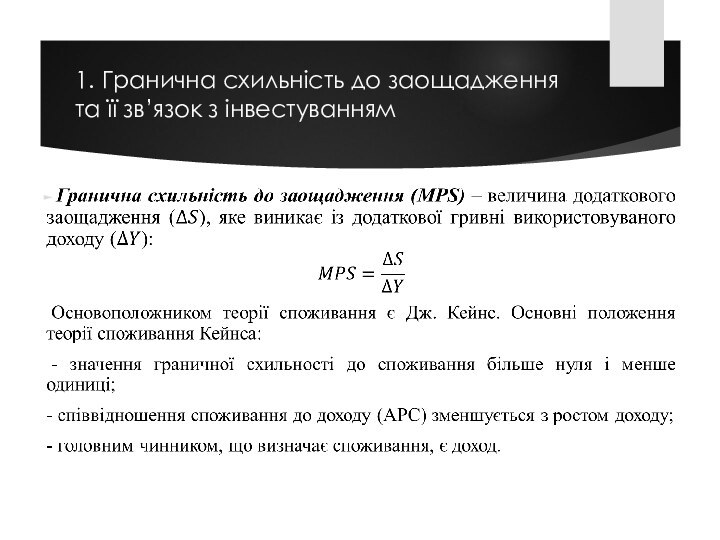

1. Гранична схильність до заощадження та її зв’язок

з інвестуванням

Слайд 9

Єдиним джерелом надходження коштів на грошовий ринок у

закритій економіці є заощадження сімейних господарств. Тільки за рахунок

цього джерела фірми можуть збільшити свої чисті інвестиції.

Чисті інвестиції - це обсяг інвестицій за винятком сум амортизації. Внаслідок заощаджень уряд теж має можливість збільшити свої закупівлі понад доходи від податків, тобто профінансувати бюджетний дефіцит. Уповільнення чи зупинення формування заощаджень веде до скорочення інвестицій.

Обсяг заощаджень визначає верхню межу нарощування інвестицій фірмами. Проте цієї верхньої межі заощаджень, як правило, фірми для інвестування досягти не можуть. Річ у тому, які частину коштів, що надійшли на грошовий ринок як заощадження, використовує уряд для державних закупівель та інших витрат. При цьому в конкурентній боротьбі за ресурси на грошовому ринку уряд має переваги перед фірмами, бо в змозі надати вищі гарантії за своїми зобов'язаннями (цінними паперами), ніж це здатні зробити фірми чи фінансові посередники. Ситуацію для фірм може поліпшити тільки скорочення бюджетного дефіциту, що дасть фірмам змогу максимально наблизитись до використання для інвестування наявного обсягу заощаджень на рівні їхньої верхньої межі або навіть перевищити цей рівень інвестування з інших джерел.

Слайд 10

Заощадження населення, які надійшли на грошовий ринок і

не використані урядом для своїх потреб, мають бути позичені

фірмами для інвестування. Якщо цього не відбудеться, то на грошовому ринку виникне надлишок коштів. Заощадження, що не були використані фірмами для інвестування, неминуче призведуть до скорочення виробництва, зниження доходів та заощаджень сімейних господарств.

Для ефективного функціонування грошового ринку важливе значення має не тільки нагромадження домашніми господарствами достатнього обсягу заощаджень, але важливо також, чи існує дієвий механізм трансформації цих заощаджень в інвестиції.

У процесі розроблення і здійснення державою всіх напрямів економічної політики слід враховувати взаємозв'язок потоків заощаджень та інвестицій. Це стосується насамперед грошово-кредитної політики. Банківська система у своїй грошово-кредитній діяльності має виходити з того, що межа її кредитно-інвестиційної діяльності не повинна виходити за межі національних заощаджень, бо це загрожує порушеннями економічної рівноваги та інфляцією.

Слайд 11

Здійснюючи економічну та соціальну політику, держава має виходити

з того, що таке важливе завдання, як нарощування інвестицій

для розвитку економіки і вирішення соціальних проблем, має досягатися в нерозривній єдності з нарощуванням заощаджень. Адже успішне здійснення інвестування не може бути досягнуте без успішного формування заощаджень. Тому економічна політика держави повинна бути спрямована на зростання доходів населення, а отже, і на зростання заощаджень.

Ще один важливий напрям економічної політики держави - бюджетно-фіскальна політика. На формування заощаджень, а отже, інвестицій істотно впливає механізм оподаткування. Вилучення податків передує формуванню заощаджень. Тому зменшення податкового пресу сприяє збільшенню заощаджень, а отже, й інвестицій.

Слайд 12

2. Характеристика та структура основних видів цінних паперів.

Цінні папери - це грошові документи, що засвідчують право

володіння або відносини позики, визначають взаємовідносини між особою, яка їх випустила, та їх власником і передбачають, як правило, виплату доходу у вигляді дивідендів або процентів, а також можливість передачі грошових та інших прав, що випливають з цих документів, іншим особам.

Цінні папери

- можуть бути іменними або на пред'явника: іменні цінні папери, якщо інше не передбачено законом, або в них спеціально не вказано, що вони не підлягають передачі, передаються шляхом повного індосаменту (передавальним записом, який засвідчує перехід прав за цінним папером до іншої особи).

- на пред'явника обертаються вільно.

- можуть бути використані для здійснення розрахунків, а також як застава для забезпечення платежів і кредитів.

Слайд 14

Пайові цінні папери є свідченням пайової участі

інвестора у власному капіталі емітента. На основі таких вкладів

суб'єкти інвестування одержують права, передбачені установчими документами підприємства.

Боргові цінні папери – це цінні папери, які засвідчують відносини позики. Вони передбачають, що емітент має зобов'язання сплатити їх власнику в установлений термін номінальну вартість цінного папера та виплатити дохід чи надати інші майнові права. Боргові цінні папери надають інвестору право участі не у власному капіталі, а в залученні активів за умов боргу.

Похідні цінні папери використовуються для проведення операцій з придбання (продажу) емісійних цінних паперів. Похідні цінні папери відображають проведення операцій з придбання або продажу певної кількості емісійних цінних паперів із дотриманням відповідних умов.

Іпотечні цінні папери – цінні папери, випуск яких забезпечено іпотечним покриттям (іпотечним пулом) та які посвідчують право власників на отримання від емітента належних їм коштів.

Товаророзпорядчі цінні папери надають їхньому держателю право розпоряджатися майном, вказаним у цих документах. Специфіка цієї групи цінних паперів полягає у нерозривному зв’язку, який існує між товаророзпорядчим цінним папером і відповідним майном: складське свідоцт-во є документом, що видається товарним складом на підтвердження прийняття товару на зберігання в рамках договору складського зберігання, а коносамент видається судновласником на засвідчення прийняття вантажу для перевезення морським транспортом.

Слайд 15

Відповідно до чинного законодавства в Україні можуть випускатися

такі види цінних паперів:

- акції,

- облігації внутрішніх державних і

місцевих позик,

- облігації підприємств,

- казйачейські зобов'язання держави,

- ощадні сертифікати,

- ваучер,

- векселі.

Ознаками цінних паперів є:

- законність;

- стандартність (наявність визначених реквізитів);

- обіговість;

- ліквідність (здатність швидко реалізовутватись з мінімальними збитками);

- спекулятивність;

- ризикованість;

- серійність, що поширює розповсюдження цінних паперів (серія А, Б, В і т.д.).

Слайд 16

Акція — цінний папір без установленого строку обігу,

що засвідчує дольову участь у статутному фонді акціонерного товариства,

підтверджує членство в акціонерному товаристві та право на участь в управлінні ним, дає право його власникові на одержання частини прибутку у вигляді дивіденду, а також на участь у розподілі майна при ліквідації акціонерного товариства.

Облігація - цінний папір, що засвідчує внесення її власником грошових коштів і підтверджує зобов'язання відшкодувати йому номінальну вартість цього цінного паперу в передбачений в ньому строк з виплатою фіксованого проценту (якщо інше не передбачене умовами випуску). В Україні випускаються облігації таких видів:

- облігації внутрішніх республіканських і місцевих позик;

- облігації підприємств.

Слайд 17

Державне казначейське зобов'язання - вид цінних паперів на

пред'явника, що розміщуються виключно на добровільних засадах серед населення,

засвідчують внесення їх власниками грошових коштів до бюджету і дають право на одержання фінансового доходу.

Випускаються такі види казначейських зобов'язань:

- довгострокові - від 5 до 10 років;

- середньстрокові – від 1 до 5 років;

- короткострокові - до 1 року.

Ощадний сертифікат – письмове свідоцтво банку про депонування грошових коштів, яке засвідчує право вкладника на одержання після закінчення встановленого строку депозиту та процентів по ньому.

Вексель – цінний папір (документ), який засвідчує безумовне грошове зобов'язання векселедавця сплатити після настання певного строку визначену суму грошей власнику векселя (векселедержателю).

Випускаються такі види векселів:

- простий,

- переказиий.

Слайд 18

3. Ринок цінних паперів: особливості формування, моделі, структура

та перспективи розвитку в Україні

Згідно Закону України "Про

цінні папери та фондовий ринок" учасниками фондового ринку є емітенти, інвестори, саморегулівні організації та професійні учасники фондового ринку.

Склад учасників фондового ринку поділяють також на безпосередніх учасників (біржі, банки, які є членами фондової біржі, а також фінансові посередники) та опосередкованих учасників (емітенти та інвестиційні інститути, що здійснюють торговельні операції виключно через безпосередніх учасників).

Ринок цінних паперів структурується за двома основними ознаками: за стадіями торгівлі та за місцем торгівлі.

За стадіями торгівлі фондовий ринок поділяється на первинний та вторинний.

Первинний ринок цінних паперів — сукупність правовідносин, пов'язаних з розміщенням цінних паперів.

Вторинний ринок цінних паперів — сукупність правовідносин, пов'язаних з обігом цінних паперів.

Слайд 19

За місцем торгівлі ринок цінних паперів поділяється на

біржовий та позабіржовий.

Біржовий ринок пов'язаний з певним визначеним місцем,

де відбувається торгівля цінними паперами, яка здійснюється при посередництві спеціально створеної для цього організації — фондової біржі.

Позабіржовий ринок охоплює операції з цінними паперами, які укладаються і здійснюються поза біржею. У більшості випадків на цьому ринку відбувається первинне розміщення, а також перепродаж цінних паперів тих емітентів, які не бажають чи з об'єктивних причин не можуть виставити свої активи на біржу. Він може бути як організованим так і неорганізованим.

Ринок недержавних (корпоративних) цінних паперів допомагає акумулювати фінансові ресурси для підприємницького сектора. Ринок державних цінних паперів дає змогу вирішити два важливі завдання: по-перше, держава має можливість мобілізувати необхідні їй грошові ресурси, зокрема фінансувати державний бюджет; по-друге, є одним із інструментів регулювання процентної ставки (яка є ціною грошей і тому залежить від їх пропозиції).

Слайд 20

Ринок цінних паперів повинен стати потужним механізмом

мобілізації, розподілу та перерозподілу фінансових ресурсів, сприяти акумулюванню інвестиційних

капіталів у виробничу та соціальну сфери. Подальший його ефективний розвиток насамперед потребує:

■ підвищення конкурентоспроможності шляхом розбудови інфраструктури фондового ринку, універсалізації діяльності фінансових установ, перетворення їх у стійкі, конкурентно- та інвестиційноспроможні інституції, що надаватимуть широкий перелік фінансових послуг;

■ удосконалення інфраструктури фондового ринку шляхом оптимізації структури Національної депозитарної системи та функцій її прямих учасників і створення ефективної системи організованих ринків;

■ розвиток інститутів спільного інвестування, страхових та пенсійних фондів з метою залучення та ефективного розміщення фінансових ресурсів на ринку цінних паперів.

Державне регулювання фондового ринку України повинно здійснюватись на принципах гнучкої та ефективної системи регулювання, надійно діючого механізму обліку та контролю, запобігання і профілактики зловживань та злочинності на ринку цінних паперів.

.

Слайд 21

Стратегія державного регулювання ринку цінних паперів в

Україні спрямована на створення сприятливого інвестиційного середовища і активізацію

діяльності інвесторів.

Тактична політика держави на ринку цінних паперів передбачає вирішення наступних завдань:

■ створення дієвої бази регулювання ринку цінних паперів та забезпечення механізмів захисту інтересів учасників ринку -інвесторів, емітентів, фінансових посередників;

■ координація діяльності різних державних органів та структур стосовно регулювання ринку цінних паперів;

■ забезпечення прозорості та цілісності фондового ринку:

■ реформування податкового регулювання діяльності у сфері фінансового інвестування;

■ упорядкування емісії та обігу державних та корпоративних цінних паперів;

■ державна підтримка підготовки фахівців для фондового ринку;

■ належне фінансове і матеріальне забезпечення розвитку ринку цінних паперів.

Слайд 22

До пріоритетних напрямів розвитку фондового ринку, пов'язаних із

законодавчим регулюванням, відносяться: розвиток нормативно-правової бази в сфері регулювання

інститутів спільного інвестування, ринку похідних цінних паперів, вдосконалення механізмів корпоративного управління, забезпечення захисту прав акціонерів та вдосконалення механізмів розкриття інформації про діяльність емітентів цінних паперів.

Цілеспрямоване формування інфраструктури фондового ринку України можливе за умови централізованого вкладення засобів та організаційних зусиль у створення інтегрованої системи, яка б забезпечила систему електронної біржової торгівлі, систему реєстрації і перереєстрації прав власності.

Серйозним недоліком вітчизняного фондового ринку є недосконала структура перереєстрації прав власності. Здійснення купівлі-продажу акцій повинно опосередковуватися електронною комунікаційною мережею, яка б забезпечувала швидкий доступ до реєстру. Необхідно встановити недорогу оплату послуг за перереєстрацію прав власності, створювати надійні об'єднання реєстраторів та депозитаріїв. Прозорість, надійність та доступність механізму зберігання та переходу прав власності має зробити український ринок цінних паперів більш привабливим для інвесторів.

Слайд 23

4. Первинний та вторинний ринки цінних паперів: проблеми

функціонування в Україні

Первинний ринок - це ринок

перших і повторних емісій цінних паперів, на якому здійснюється їх початкове розміщення серед інвесторів. Рамки первинного ринку фактично обмежуються найпершим актом купівлі-продажу того чи іншого цінного паперу.

На цій стадії емітент передає майнові права на свою власність (чи частину власності) іншим особам, одержуючи натомість грошові кошти для інвестицій.

Як правило, більшість цінних паперів (отже, і майнові права, що в них виражені) згодом переходить від одного власника до іншого - відбувається наступна їхня купівля-продаж, інші операції, що залежать і в свою чергу впливають на кон'юнктуру ринку. Іншими словами, цінні папери надходять в обіг.

Обіг цінних паперів - це прерогатива вторинного ринку. Одне із найважливіших завдань первинного ринку полягає у тому, щоб звести до мінімуму ризик інвестора. На це спрямовані державні законодавчі і нормативні акти, що регулюють діяльність ринку, вимоги щодо опублікування інформації про емітента, підготовки проспекту емісії, реєстрації цінних паперів та відповідних даних у фінансових органах тощо.

Слайд 24

Головна мета вторинного ринку – забезпечення ліквідності

цінних паперів, тобто створення умов для найширшої торгівлі ними.

Це надає можливості власникові цінних паперів реалізувати їх у найкоротший строк при незначних варіаціях курсів та невисоких витратах на реалізацію.

З початку 2007 року фондовий ринок України, що відноситься по класифікації міжнародного агентства S&P до так званих прикордонних ринків, продемонстрував приголомшуючі темпи зростання (42%), виявившись по даному показнику на провідних позиціях в світі. За наступні роки ситуація погіршилась через нестійку політичну, економічну ситуацію в країні та світову економічну кризу.