- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Равновесие товарного и денежного сектора

Содержание

- 2. Модель IS-LM – основная модель, используемая в

- 3. Графическое построение кривой ISГрафическое построение кривой равновесия

- 4. Другой способ построения кривой IS с использованием инвестиционной функции и функции сбережений

- 5. Сдвиги и наклон кривой IS Наклон и

- 6. Модель LM Уравнение кривой LM можно получить

- 7. Графическое построение кривой LMВ точках справа от

- 8. Наклон и смещение кривой LM Наклон и

- 9. Совместное равновесие на рынках благ и денег

- 10. При совмещении графиков IS и LM на

- 11. Восстановление нарушенного равновесия в модели IS—LM Известно,

- 12. Восстановление равновесия в модели IS—LM

- 13. Мдель IS-LM и совокупный спросПостроение кривой совокупного спроса на основе модели IS-LM

- 14. Результатом графического построения модели совокупного спроса должна

- 15. Графическое построение кривой совокупного спроса

- 16. Все три комбинации выпуска и уровня цен

- 17. Сдвиги кривой совокупного спросаКривая совокупного спроса сдвигается

- 18. Изменение номинального предложения денег и сдвиги

- 19. Аналитическая и графическая интерпретация кейнсианской модели общего

- 20. К — запас капитала в экономике;МРС— предельная

- 21. Эндогенные переменные моделиYas = У — объем

- 22. Y(L)

- 23. Основные отличия неокейнсианской модели от неоклассической Величина

- 24. Уровень ставки процента определяется на финансовом рынке,

- 25. В кейнсианской модели экономика не дихотомна, так

- 26. В неоклассической модели конъюнктура рынка благ является

- 27. Частичное равновесие в кейнсианской модели и закон

- 28. Стимулирующая фискальная политика в модели IS—LM Модель

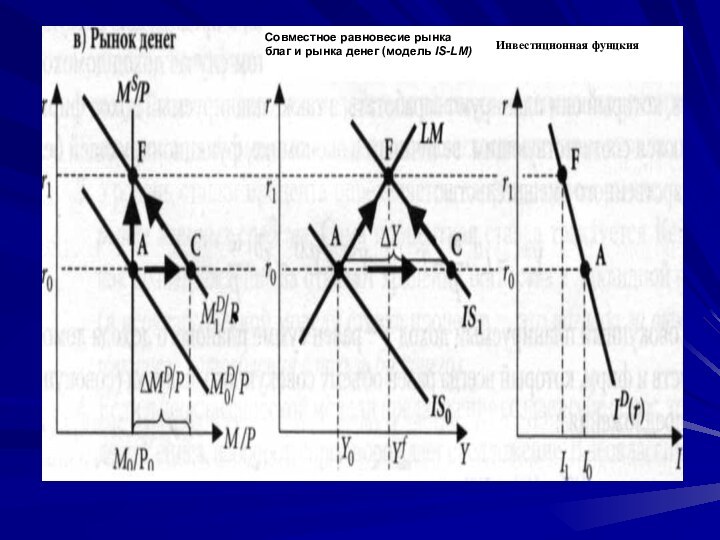

- 29. Инвестиционная фунцкияСовместное равновесие рынкаблаг и рынка денег (модель IS-LM)

- 30. Производственная функция YРасширительная фискальная политика в модели IS—LMРынок благ (кейнсианский крест)

- 31. Эффект вытеснения Эффект вытеснения — это сокращение

- 32. Эффективность фискальной политики в модели IS—LM. Графически

- 33. Стимулирующая денежно-кредитная политика Увеличение предложения денег. Для

- 34. Рынок денег M0S/P Mf/P Совместное равновесие

- 35. Эффективность монетарной политики. Размер эффекта денежно-кредитной политики

- 36. Во-вторых, эффективность монетарной политики зависит от наклона

- 37. Ликвидная ловушка. Попадание экономики в ловушку ликвидности

- 38. Инвестиционная ловушка. Во втором случае, который получил

- 39. Координация фискальной и денежной политикиЕсли ЦБ и

- 40. Координация фискальной и денежно-кредитной политики

- 41. Скачать презентацию

- 42. Похожие презентации

Модель IS-LM – основная модель, используемая в кейсианской экономической теории для анализа совместного равновесия рынка благ и рынка денег. Эту модель в 1937 г. разработал английский экономист, лауреат Нобелевской премии по экономике (1972) Джон Ричард Хикс

Слайд 3

Графическое построение кривой IS

Графическое построение кривой равновесия товарного

рынка предполагает демонстрацию изменения равновесного совокупного дохода вследствие изменения

процентной ставки.Точки, находящиеся ниже и слева, — точки избыточного спроса на товары, так как при каждом значении совокупного выпуска процентная ставка оказывается ниже равновесной и инвестиционный (и совокупный) спрос выше равновесных значений. Соответственно, точки, находящиеся выше и справа от кривой IS, являются точками избыточного предложения.

Графическое построение кривой IS

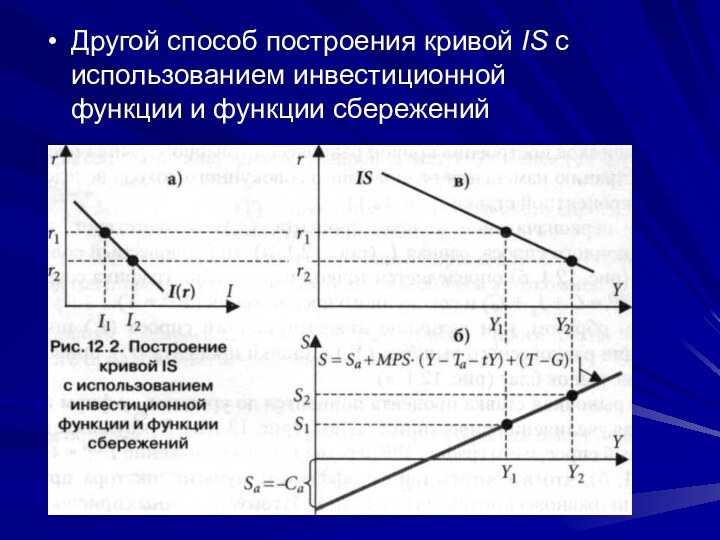

Слайд 4 Другой способ построения кривой IS с использованием инвестиционной

функции и функции сбережений

Слайд 5

Сдвиги и наклон кривой IS

Наклон и сдвиги

кривой IS дают возможность сделать выводы относительно целей, инструментов

и эффективности бюджетно-налоговой политики в модели IS — LM. Стимулирующая фискальная политика правительства смещает график кривой IS вправо, а сдерживающая, наоборот, влево.Эффективность стимулирующей или сдерживающей бюджетно-налоговой политики, под которой подразумевается изменение выпуска или реального совокупного дохода в расчете на единицу изменения государственных расходов (или автономных налогов), будет зависеть от угла наклона кривой IS.

Слайд 6

Модель LM

Уравнение кривой LM можно получить в

виде обратной функции, отражающей зависимость реальной процентной ставки от

величины равновесного совокупного дохода (реального ВВП).Таким образом, кривая LM представляет все комбинации совокупного дохода и процентной ставки, при которых денежный рынок находится в состоянии равновесия.

Слайд 7

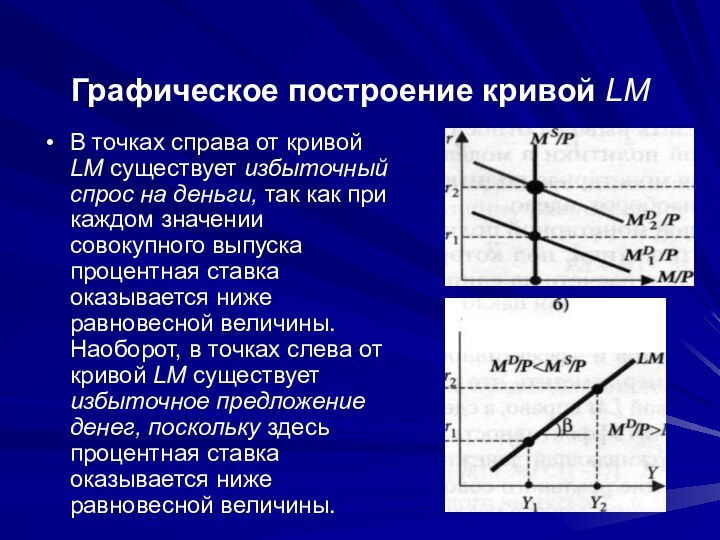

Графическое построение кривой LM

В точках справа от кривой

LM существует избыточный спрос на деньги, так как при

каждом значении совокупного выпуска процентная ставка оказывается ниже равновесной величины. Наоборот, в точках слева от кривой LM существует избыточное предложение денег, поскольку здесь процентная ставка оказывается ниже равновесной величины.

Слайд 8

Наклон и смещение кривой LM

Наклон и сдвиги

кривой LM позволяют сделать выводы относительно целей, инструментов и

эффективности монетарной политики в модели IS—LM. Можно, например, заметить, что стимулирующая монетарная политика смещает график кривой LM вправо, а сдерживающая, наоборот, влево.(Понятно, что эффективность стимулирующей монетарной политики или, напротив, сдерживающей денежно-кредитной политики, под которой понимается изменение реального совокупного дохода в расчете на единицу изменения предложения денег в реальном выражении, будет зависеть от угла наклона кривой LM.

Слайд 10 При совмещении графиков IS и LM на одной

координатной плоскости, точка их пересечения дает комбинацию совокупного дохода

и процентной ставки, которая приведет к равновесию на денежном и товарном рынках одновременно (точка А).При этом следует помнить, что равновесие на денежном рынке денег устанавливается одновременно с равновесием на рынке облигаций.

Таким образом, точка пересечения графиков IS и LM является точкой совместного равновесия не только рынка благ и денежного рынка, а также рынка облигаций. Равновесие рынков при данном уровне дохода обеспечивает реальная ставка процента.

Если параметры экономики не совпадают с точкой равновесия рынка благ и финансовых рынков, то рынок благ и финансовые рынки начинают работать на восстановление равновесия. Координатная плоскость разбита графиками IS и LM на четыре сектора. И если, например, экономическая конъюнктура соответствует сектору I, то превышение объема совокупного предложения над величиной совокупного спроса предопределит последующее сокращение выпуска (на это указывает горизонтальная стрелка). А превышение объема предложения реальных кассовых остатков над величиной спроса на них предопределит падение реальной ставки процента (об этом говорит направление вертикальной стрелки).

Слайд 11

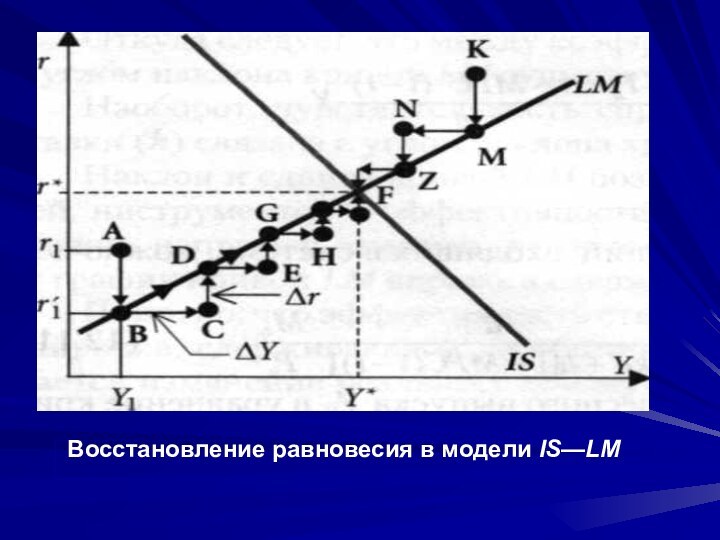

Восстановление нарушенного равновесия в модели IS—LM

Известно, что

в случае нарушения равновесия рыночные механизмы должны автоматически вернуть

экономику в равновесное состояние.На рынке денег и рынке облигаций равновесие устанавливается значительно быстрее, чем на рынке благ. Поэтому на финансовых рынках процентная ставка очень быстро принимает новое равновесное значение. Напротив, на рынке благ для изменения совокупного выпуска требуется гораздо больший интервал времени.

Восстановление нарушенного равновесия начинается с рынка облигаций и рынка денег, а затем распространяется на рынок товаров и услугу.

Слайд 14 Результатом графического построения модели совокупного спроса должна быть

кривая, показывающая зависимость между объемом совокупного выпуска, на который

предъявляется спрос, и общим уровнем цен при прочих равных условиях.Слайд 16 Все три комбинации выпуска и уровня цен обеспечивают

равновесие товарного и денежного рынков (а также рынка финансовых

активов).Соединив все полученные точки на графике плавной линией, получим кривую совокупного спроса (AD). На ней лежат все комбинации выпуска и соответствующего им уровня цен, обеспечивающие равновесие в модели IS—LM.

Таким образом, можно сделать следующий вывод: модель IS—LM представляет собой кривую совокупного спроса AD.

При линейной функции спроса на деньги и соответствующем ей графике LM в виде прямой линии кривая совокупного спроса представляет собой гиперболу.

Слайд 17

Сдвиги кривой совокупного спроса

Кривая совокупного спроса сдвигается под

влиянием тех же факторов, которые смещают графики IS и

LM, разумеется, за одним исключением. Изменения уровня цен приводит к сдвигу графика LM, оставляя на месте кривую AD.Слайд 18 Изменение номинального предложения денег и сдвиги кривой

совокупного спроса

Изменение номинальных кассовых остатков

и сдвиги кривой совокупного

спросаСлайд 19 Аналитическая и графическая интерпретация кейнсианской модели общего равновесия

Проведенный анализ приводит к выводу, что кейнсианская макроэкономическая модель

сводится к следующей системе уравнений:Cd = Cd(Ca, Y,T) — функция потребительского спроса домохозяйств;

Т = T(Ta, t, Y) — функция налоговых поступлений в госбюджет;

Id= Id(Iа, r) — функция инвестиционного спроса;

Y = AY ( К, L) — производственная функция;

Yas = Cd + Id + G — уравнение равновесия рынка благ[1];

Md/P = L(r, Y) — функция спроса на реальные кассовые остатки;

Ms/P = L(r,Y) = М/Р — уравнение равновесия рынка денег;

Ld = Ld( Y, К) — уравнение спроса на труд;

ws = w = P- MPl (Y) — уравнение предложения труда.

[1] Уравнения (1) и (5) в данной системе можно переписать в следующем виде: 1. S = S( Y, Т) — функция сбережений домашних хозяйств, 5. / = S(Y, Т) + (Т - G) - уравнение равновесия рынка благ.

Слайд 20

К — запас капитала в экономике;

МРС— предельная склонность

к потреблению домохозяйств;

Са — величина автономного потребления домохозяйств;

Та —

объем автономных налогов;t — ставка налогообложения;

G — величина спроса государства на товары и услуги;

Р — общий уровень цен в экономике;

М — величина предложения денег в номинальном измерении.

Экзогенные переменные модели

Слайд 21

Эндогенные переменные модели

Yas = У — объем совокупного

выпуска (реального дохода);

Сd — величина потребительского спроса в реальном

выражении;Id — величина инвестиционного спроса в реальном выражении;

Т — объем налогов в реальном выражении;

Yad — величина совокупного спроса в реальном выражении;

r — реальная процентная ставка;

Ls — величина предложения труда;

Ld — величина спроса на труд;

w — номинальная ставка заработной платы, зафиксированная в коллективных трудовых договорах.

Слайд 23

Основные отличия неокейнсианской модели от неоклассической

Величина потребительского

спроса (и сбережений) в кейнсианской модели определяется уровнем располагаемого

дохода, а не процентной ставкой, как у неоклассиков.Величина инвестиционного спроса и объем сбережений в кейнсианской модели определяются разными факторами: сбережения — располагаемым доходом, инвестиции — реальной ставкой процента. Поэтому инвестиционный спрос фирм уравновешивается со сбережениями домохозяйств в результате сложного взаимодействия реального и денежного секторов экономики, а не на рынке заемных средств, согласно взглядам неоклассиков.

Слайд 24 Уровень ставки процента определяется на финансовом рынке, а

не на рынке заемных средств. Сама процентная ставка трактуется

Кейнсом как вознаграждение за отказ от хранения богатства в ликвидной форме (в неоклассической модели ставка процента — это награда за отказ от текущего потребления в пользу будущего).Если в неоклассической модели предложение создает себе спрос, то в модели Кейнса, наоборот, спрос порождает предложение. В неоклассической модели рыночные приспособления достигаются за счет изменения ценовых факторов (процентной ставки и цен). В кейнсианской модели — за счет неценовых факторов путем изменения выпуска.

Функция спроса на денежные запасы у Кейнса зависит не только от совокупного дохода (им определяется только трансакционная составляющая этого спроса), а еще от процентной ставки (которая воздействует на величину спекулятивного спроса на денежные запасы).

Слайд 25 В кейнсианской модели экономика не дихотомна, так как

изменение величины предложения денег изменяет значения реальных переменных. В

неоклассической модели деньги нейтральны, а экономика дихотомна.Согласно кейнсианским представлениям величина предложения труда определяется не реальной, а номинальной заработной платой, которая обычно фиксируется в долгосрочных договорах, и поэтому ее уровень является негибким. Величина спроса на труд соответствует величине эффективного спроса на рынке благ. Поэтому у неоклассиков безработица является временным явлением, а у кейнсианцев она носит хронический характер.

Неоклассическая модель представляет экономику как систему из трех макрорынков реального сектора — рынка труда, рынка заемных средств и рынка благ, и денежного сектора, не влияющего на реальные переменные. Кейнсианская же модель предполагает, что реальный сектор экономики включает в себя всего два рынка: рынок труда и рынок благ, конъюнктура которых напрямую зависит от состояния рынка денег.

Слайд 26 В неоклассической модели конъюнктура рынка благ является производной

от конъюнктуры рынков труда и заемных средств. В кейнсианской

модели, наоборот, первоначально происходит уравновешивание рынка благ независимо от конъюнктуры рынка труда, который здесь является производным.Кейнсианская модель — это модель установления не общего (как у неоклассиков), а частичного экономического равновесия, при котором рынок благ находится в равновесии, а на рынке труда существует устойчивое превышение величины предложения труда над величиной спроса (об этом говорит закон Вальраса для макрорынков).

Слайд 27 Частичное равновесие в кейнсианской модели и закон Вальраса

Yad-Yas = I-S.

Избыточный спрос на рынке товаров и услуг

равен превышению величины инвестиционного спроса над совокупными сбережениями частного и государственного сектора. Вывод о частичном экономическом равновесии в кейнсианской модели с государственным регулированием остается в силе.

Слайд 28

Стимулирующая фискальная политика в модели IS—LM

Модель IS—LM

позволяет глубже понять механизмы бюджетноналоговой политики и ее воздействие

на объем производства и занятость в кейнсианской интерпретации/

Слайд 30

Производственная функция

Y

Расширительная фискальная политика в модели IS—LM

Рынок

благ (кейнсианский крест)

Слайд 31

Эффект вытеснения

Эффект вытеснения — это сокращение совокупного

выпуска из-за вытеснения частных инвестиций возросшими государственными расходами.

Это означает,

что мультипликаторы фискальной политики в модели IS—LM, уменьшаются по сравнению с соответствующими мультипликаторами в кейнсианском кресте. увеличение расходов государства вместе с ростом реального дохода повышает спрос на деньги, вызывая рост ставки процента, что приводит к снижению инвестиций фирм, т. е. происходит частичное вытеснение частных инвестиций государственными расходами. Это явление получило название эффекта вытеснения.

Слайд 32 Эффективность фискальной политики в модели IS—LM. Графически величину

эффекта вытеснения, а следовательно, и эффективность фискальной политики определяет,

с одной стороны, наклон графика IS, а с другой стороны, наклон кривой LM.эффективность фискальной политики зависит не только от угла наклона кривой IS, но и от наклона кривой LM.

Слайд 33

Стимулирующая денежно-кредитная политика

Увеличение предложения денег. Для того

чтобы обеспечить полную занятость ресурсов, Центральный банк должен увеличить

предложение денег в номинальном выражении, например, уменьшая норму обязательных резервов либо сокращая ставку рефинансирования, или покупая государственные облигации на открытом рынке. Для увеличения номинальной денежной массы ЦБ может также применить какую-либо комбинацию из этих мер.

Слайд 34

Рынок денег

M0S/P Mf/P

Совместное равновесие рынка

благ и рынка денег (модель IS-LM)

М0/Р0 Мх/Р0 М/Р Y0 Yf

Инвестиционная функция

Расширительная денежно-кредитная политика в модели IS—LM

Слайд 35 Эффективность монетарной политики. Размер эффекта денежно-кредитной политики —

изменение совокупного дохода при изменении номинальной денежной массы —

определяется двумя группами факторов.Во-первых, это наклон графика LM, который зависит от чувствительности спроса на деньги. График кривой LM в данном случае будет довольно крутым, а монетарная политика — относительно эффективной.

Y0 Yt

Эффективность монетарной политики и наклон кривой LM

Слайд 36 Во-вторых, эффективность монетарной политики зависит от наклона графика

IS. Так, когда инвестиционный спрос чувствителен к изменениям ставки

процента (так что наклон графика IS будет сравнительно пологим), тогда эффективность денежно-кредитной политики будет довольно значительной.Таким образом, чем меньше угол наклона графика IS, то есть чем сильнее величина инвестиционного спроса зависит от изменений реальной ставки процента, тем больше будет эффект от воздействия денежно-кредитной политики.

В связи с вышесказанным принято выделять два специальных случая, когда монетарная политика является совершенно неэффективной. Во-первых, это случай, когда экономика оказывается в ликвидной ловушке, а во-вторых, когда она попадает в инвестиционную ловушку.

Слайд 37 Ликвидная ловушка. Попадание экономики в ловушку ликвидности означает,

что никакие денежные вливания ЦБ в экономику не могут

больше повлиять на уровень процентной ставки (в сторону ее понижения).Следовательно, величина инвестиционного и совокупного спроса измениться не может. Таким образом, увеличение денежной массы со стороны ЦБ не окажет никакого воздействия ни на совокупный выпуск, ни на занятость ресурсов.

M0S/P Mf/P а)

Ликвидная ловушка

Слайд 38 Инвестиционная ловушка. Во втором случае, который получил название

инвестиционной ловушки, спрос фирм на инвестиции совершенно неэластичен по

ставке процента. Поэтому увеличение предложения денег не влияет на величину инвестиций и совокупного спроса и ЦБ не окажет воздействия на совокупный выпуск и занятость.

Слайд 39

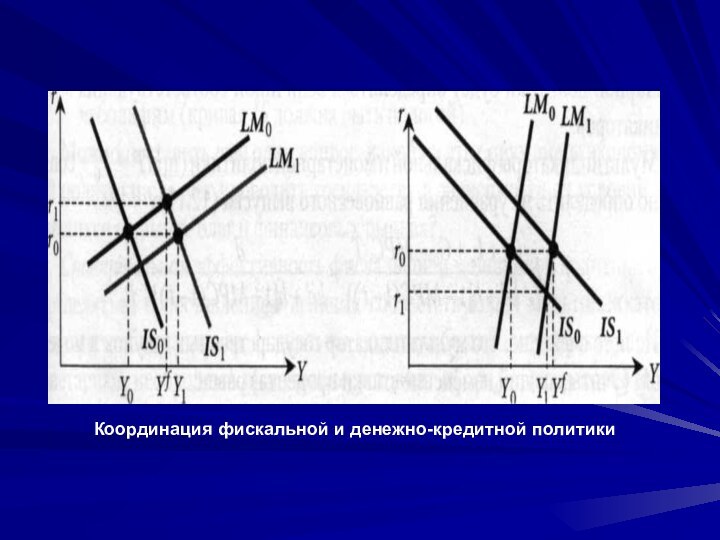

Координация фискальной и денежной политики

Если ЦБ и правительство

могут согласовывать свои действия, то скоординированная политика, очевидно, должна

быть эффективнее, чем несогласованная. Однако это справедливо при соблюдении двух условий.Во-первых, Центральный банк и правительство страны не должны ставить перед собой взаимоисключающие цели.

Во-вторых, эти цели и задачи должны быть подчинены решению проблемы достижения полной занятости ресурсов, т. е. быть экономическими, а не продиктованы политической конъюнктурой.

Однако, как это часто бывает в реальной экономической действительности, цели монетарной и фискальной политики могут противоречить друг другу.