Слайд 2

Банкротство.

Это определенное состояние неплатежеспособности, которое устанавливается в

судебном порядке.

Простое банкротство - должник виновен в легкомыслии, непоследовательности

и плохом ведении дел :

Получение сверхдоходов (спекулятивные операции);

Чрезмерные бытовые потребности,

Беспорядочное выписывание векселей,

Недостатки в ведении бухгалтерского учета и т.д.

Слайд 3

Банкротство.

Злостное банкротство -

совершение противоправных действий

с

целью введения в заблуждение кредиторов (сокрытие документов и определенной

части пассивов организации),

сознательное завышение источников формирования имущества организации,

намеренные (целенаправленые) спекулятивные операции, совершаемые с целью вывода высоколиквидных активов и заменой их на низколиквидные активы.

Слайд 4

Банкротство. Экономические критерии.

Тенденция к росту доли труднореализуемых активов

(материально-производственных запасов, имеющих медленную оборачиваемость) и/или замедление оборачиваемости оборотных

средств по причине накопления чрезмерных запасов.

Наличие просроченной задолженности покупателей и заказчиков, рост сомнительной ДЗ, значительные суммы ДЗ, списываемые на убытки;

Наличие просроченной КЗ и рост ее удельного веса в составе обязательств организации, формирование КЗ за счет дорогостоящих кредитов и займов;

Рост самых срочных обязательств выше роста наиболее ликвидных активов = уменьшение коэффициентов ликвидности;

Формирование внеоборотных активов (длинных) за счет краткосрочных источников средств

Слайд 5

Расчет коэффициентов ликвидности.

Коэффициент абсолютной ликвидности :

Какая часть краткосрочных

обязательств (КО) мб погашена за счет денежных средств (ДС)

и краткосрочных финансовых вложений (КФВ):

ДС + КФВ стр.1250+стр. 1240

К абс.ликв. =-----------------=----------------------------------- КО стр 1500

К абс.ликв. > 0,2-0,5

Слайд 6

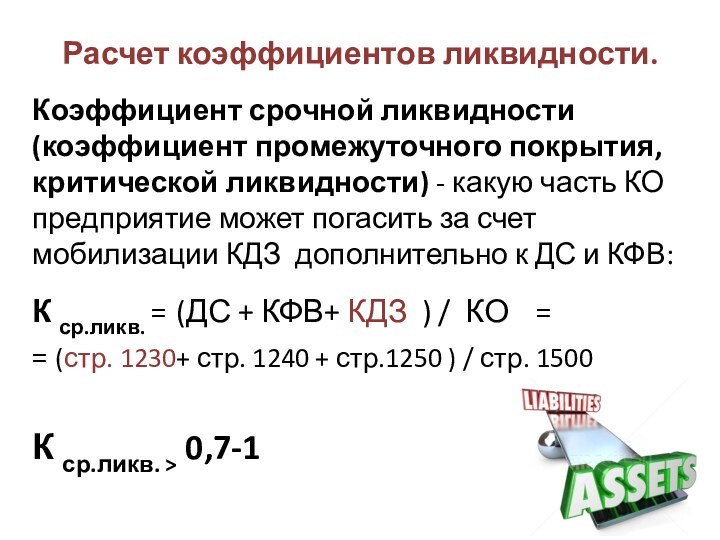

Расчет коэффициентов ликвидности.

Коэффициент срочной ликвидности (коэффициент промежуточного покрытия,

критической ликвидности) - какую часть КО предприятие может погасить

за счет мобилизации КДЗ дополнительно к ДС и КФВ:

К ср.ликв. = (ДС + КФВ+ КДЗ ) / КО =

= (стр. 1230+ стр. 1240 + стр.1250 ) / стр. 1500

К ср.ликв. > 0,7-1

Слайд 7

Расчет коэффициентов ликвидности

Коэффициент текущей ликвидности (current ratio), или квота

оборотных средств (working capital ratio) — показывает превышение оборотных

активов(ОА) над краткосрочными обязательствами/пассивами (КО):

ОА стр. 1200

К тек.ликв. =--------------=-----------------------------

КО стр. 1500

1 < К тек.ликв. < 2 (или 3 )

Слайд 8

Расчет коэффициентов ликвидности.

Доля оборотных средств в активах:

ОА стр. 1200

К ДОС =-----------------------=-----------------------

Валюта баланса стр. 1600

Слайд 9

Оценка рентабельности

ФСП ⬄ Производство

ФСП => Производство:

замедляет его, если ухудшается, и ускоряет, если увеличивается.

Объемные и

динамические показатели движения Производство => ФСП :

Рост объема производства улучшает ФСП, а его сокращение, напротив, ухудшает.

ФСП -> финансовое состояние предприятия

Слайд 10

Оценка рентабельности

Выручка от реализации продукции формирует прибыль, которая является основным

показателем финансового состояния предприятия.

1. Прибыль — финансовый критерий

эффективности функционирования отдельных предприятий.

Прибыль — это разница между выручкой от реализации и текущими затратами.

2. Рентабельность = доли прибыли в текущих затратах, те отношение прибыли к текущим затратам.

Прибыль и рентабельность в комплексе дают достаточную картину финансового состояния предприятия. (Отчет о ПУ, форма 2).

Слайд 11

Оценка рентабельности

Рентабельность продаж

Прибыль от продаж

(Выручка-ТЗ)

R пр. =--------------------------------=--------------------

Выручка Выручка

стр.2200

R пр. = ------------------ => 1

стр. 2110

Чистая рентабельность продаж

Чистая прибыль стр.2400

R пр.чист. = ---------------------------=-------------------- => 1

Выручка стр. 2110

Слайд 12

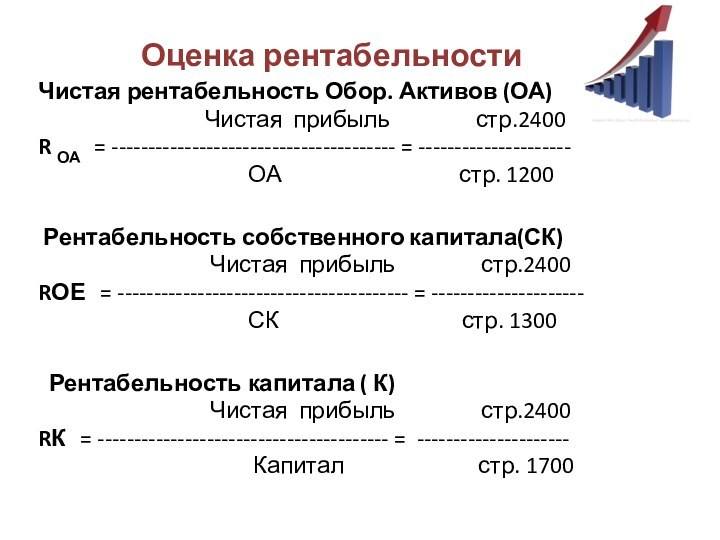

Чистая рентабельность Обор. Активов (ОА)

Чистая прибыль стр.2400

R ОА = --------------------------------------- = ---------------------

ОА стр. 1200

Рентабельность собственного капитала(СК)

Чистая прибыль стр.2400

RОЕ = ---------------------------------------- = ---------------------

СК стр. 1300

Рентабельность капитала ( К)

Чистая прибыль стр.2400

RК = ---------------------------------------- = ---------------------

Капитал стр. 1700

Оценка рентабельности

Слайд 13

Финансовый рычаг (эффективность использования заемных средств ).

Финансовые рычаги

- займы и кредиты

Отдача СК повышается, если удельный вес

заемных источников в общей сумме источников формирования активов возрастает

Э Ф Р => Эффективность финансового рычага

Э Ф Р = RОЕ - RK

Э Ф Р = приращение рентабельности

СК , получаемое вследствие использования кредита

Слайд 14

Приращение прибыли за счет кредита

R А -

%% за пользование кредитом=

Прибыль

от продаж

=------------------------------ - %% к уплате =

ОА

стр.2200

= ----------------- - стр. 2330 > 0

стр. 1200

Экономический эффект результате использования кредита, превышает расходы по привлечению заемных источников средств

Слайд 15

Плечо финансового рычага

Заемные средств

П Ф Р

= ------------------------------------- =

Капитал организации

стр. 1400+ стр. 1500

= --------------------------------

стр. 1700

ПФР = Удельный вес (доля) заемных источников средств в общей сумме финансовых источников формирования имущества организации

Слайд 16

Оценка финансовой устойчивости

ФСП — отражает состояние капитала в

процессе его кругооборота и способность субъекта хозяйствования к погашению

долговых обязательств и развитию в определенный момент времени

ФСП характеризуется:

размещением и использованием средств (активов) и

источниками их формирования (собственного капитала и обязательств, т.е. пассивов).

ФСП (фин. устойчивость) во многом зависят от оптимальности структуры:

источников капитала (соотношения

собственных и заемных средств) ПАССИВОВ и

средств АКТИВОВ предприятия,

первую очередь —

от соотношения основных и оборотных средств,

от уравновешенности активов и пассивов предприятия.

Слайд 17

Оценка финансовой устойчивости

Для оценки финансовой устойчивости предприятия необходимо

определить:

имеет ли оно необходимые средства для погашения обязательств,

и как быстро средства, вложенные в активы, превращаются в реальные деньги, насколько эффективно используются активы,

эффективность использования имущества, собственного и заемного капитала .

Основная цель анализа ФСП предприятия являются:

изучение и оценка обеспеченности предприятия экономическими ресурсами

выявление и мобилизация резервов их

оптимизации и повышения эффективности использования

Слайд 18

Оценка финансовой устойчивости

Причины финансовой неустойчивости организации -> ее

неплатежеспособности:

нерациональное использование собственного капитала (источников собственных средств) организации, так

и

высокая доля заемных источников средств (заемного капитала), привлекаемых для финансирования хозяйственной деятельности организации.

Выявляем -> анализом структуры статей баланса

Слайд 19

Оценка финансовой устойчивости

Собственные оборотные средства формируются за счет собственных

ресурсов (за счет прибыли) и постоянно в распоряжении организации.

Заемные

оборотные средства — это кредиты и займы, кредиторская задолженность и прочие пассивы.

Эффективная работа => если максимальные результаты достигаются при наименьших затратах.

Минимизация затрат: за счет

оптимизации структуры и сочетания

собственных и заемных пассивов.

Слайд 20

Оценка финансовой устойчивости

Коэффициент автономии = Коэффициент

концентрации собственного капитала =

коэффициента финансовой независимости

Собственный капитал стр.1300

КА =---------------------------------- -=--------------- >=0,5

Валюта баланса стр. 1700

КА= удельный вес собственного капитала

в общей сумме хозяйственных средств

Чем > КА, тем > стабильная деятельность организации

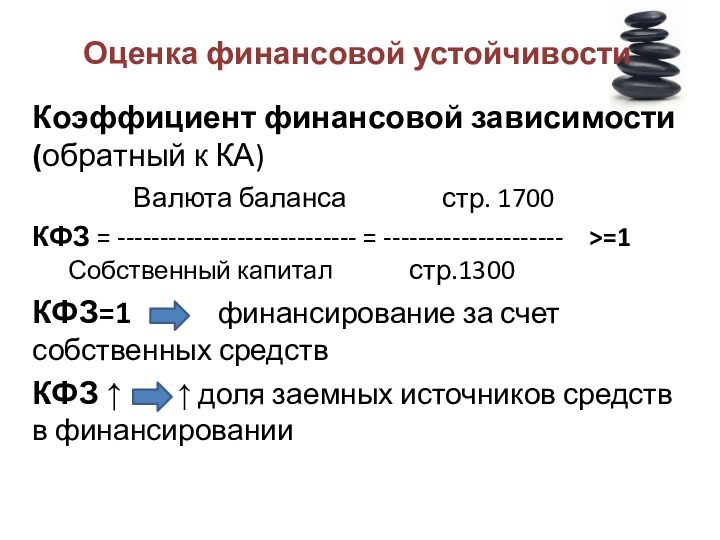

Слайд 21

Оценка финансовой устойчивости

Коэффициент финансовой зависимости (обратный к КА)

Валюта

баланса стр. 1700

КФЗ = ---------------------------- = --------------------- >=1 Собственный капитал стр.1300

КФЗ=1 финансирование за счет собственных средств

КФЗ ↑ ↑ доля заемных источников средств в финансировании

Слайд 22

Оценка финансовой устойчивости

Коэффициент капитализации= коэффициент соотношения привлеченных (заемных)

и собственных средств (источников).

ДО+КО стр. 1400+ стр. 1500

КК = --------------------------- -= ---------------------------- <=0,7

Собственный капитал стр.1300

КК > 0,7 критическое значение

Чем КК >> 1 , тем > зависимость от

заемных средств

Фин. устойчивость - сомнительная

Слайд 23

Оценка финансовой устойчивости

Коэффициент маневренности (мобильности) собственного капитала (собственных средств)

СК-ВА стр. 1300- стр. 1100

КМ =----------------------- = -------------------------

СК стр.1300

КМ =0,2—0,5

какая часть собственных средств организации находится в мобильной форме

Слайд 24

Коэффициент финансовой устойчивости - удельный вес привлеченных источников

финансирования (ДО), которые возможно использовать длительное время наряду с

собственными средствами.

СК+ДО стр. 1300+ стр. 1400

КФУ =---------------------= --------------------------- >=0,5

Валюта баланса стр.1700

Если отсутствуют долгосрочные заемные источники средств, то КФУ = КА

Оценка финансовой устойчивости

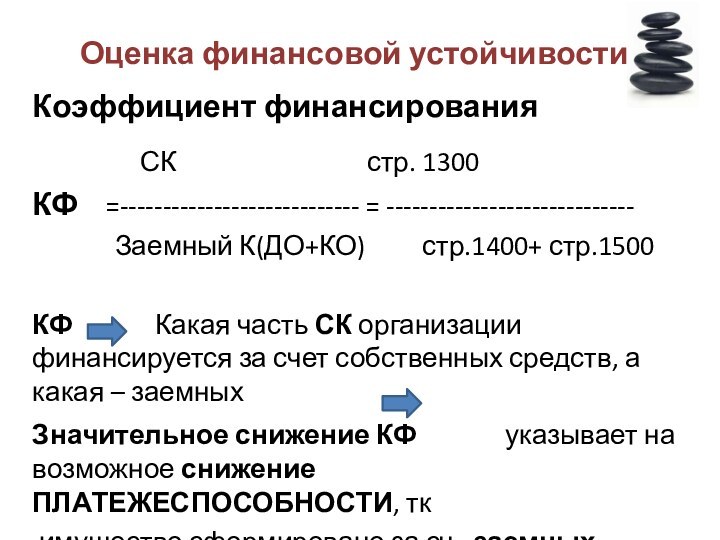

Слайд 25

Оценка финансовой устойчивости

Коэффициент финансирования

СК

стр. 1300

КФ =---------------------------- = -----------------------------

Заемный К(ДО+КО) стр.1400+ стр.1500

КФ Какая часть СК организации финансируется за счет собственных средств, а какая – заемных

Значительное снижение КФ указывает на возможное снижение ПЛАТЕЖЕСПОСОБНОСТИ, тк

имущество сформировано за сч. заемных средств

Слайд 26

Оценка финансовой устойчивости

Коэффициент структуры привлеченного капитала = доля

ДО в общей сумме привлеченных (заемных) источников:

ДО стр. 1400

КСПК =---------------------- -= -----------------------------

ДО+КО стр.1400+ стр.1500

Коэффициент покрытия инвестиций = доля СК и ДО в общей сумме активов организации:

ДО+СК стр. 1300+ стр. 1400

КПИ =---------------------- -= --------------------------------- - >= 0,1

Валюту баланса стр.1600

Коэффициент покрытия процентов

Прибыль от продаж стр. 2200

КПП =-----------------------------------= ---------------------------- > 1

Проценты к уплате стр. 2330

Слайд 27

Деловая активность (оборачиваемость)

ДА ⬄ скорость

оборота Денежных средств и Товарных запасов предприятия

Показывает:

Эффективность стратегии

управления

Ценовую политику

Маркетинговую политику

Менеджмент

Оценивается по :

скорости оборота капитала или его составляющих за анализируемый период

периоду оборота (среднему сроку), за который возвращаются в хозяйственную деятельность денежные средства, вложенные в производственно-коммерческие операции

Слайд 28

Деловая активность (оборачиваемость)

Оборачиваемость активов

Выручка

стр. 2110

КОБА= -----------------------------= --------------------

Валюта баланса стр. 1600

Оборачиваемость запасов

Себестоимость стр. 2120

КОБЗ= --------------------------- = --------------------

Запасы стр. 1210 (ср)*

Слайд 29

Деловая активность (оборачиваемость)

Оборачиваемость дебиторской задолженности

Выручка

стр. 2110

КОБДЗ = ---------------------------= --------------------

ДЗ стр. 1230

Оборачиваемость кредиторской задолженности

Себестоимость стр. 2120

КОБКЗ = ---------------------------= --------------------

ККЗ стр. 1520(ср)*

Слайд 30

Деловая активность (оборачиваемость)

Средние показатели (*) рассчитываются исходя из

количества календарных дней в отчетном периоде (90, 180, 270,360)

Чем

ниже показатели оборачиваемости, тем более оперативно работает предприятие по сбыту своей продукции, реализации услуг.

Слайд 31

Методика ФА предприятия

Для оценки их фин. положения контрагентов

=> внутренние документы, Положения и Методики:

Определяется порядок проведения :

анализа Баланса ЮЛ (вертикальный и горизонтальный),

расчета коэффициентов

и на основе полученных данных производится

расчет финансового рейтинга предприятия,

на основе которого определяется его финансовое положение.

Анализ данных не менее, чем за последние 5 отчетных периодов.

Слайд 32

КОГДА: Перед заключением контрактов, несущих кредитный риск

(контрагенты-дебиторы, финансовые вложения), проведения операций с ценными бумагами и

векселями, договоров поручительства и гарантий.

Отчетный период= 1кв, полугодие, 9 мес., год

Не менее чем, за последние 5 отчетных периодов:

Официальная:

бух. балансы, отчеты о ПУ (ф.2), декларации по налогам, отчетность, предоставляемая в органы статистики, уставные и учредительные документы

и на основе официальной:

Расшифровки задолженностей: Д и К по контрагентам, долгосрочных и краткосрочных фин. вложений, перед внебюджетными фондами, задолженностей по кредитам и займам, справки об остатках и оборотах расчетных счетов

Управленческая:

промежуточная бухгалтерская отчетность

аудиторское заключение

Методика ФА предприятия

Слайд 33

Методика ФА предприятия

Анализ фин. отчетности осуществляется в след

порядке:

1. Анализ структуры баланса – горизонтальный и вертикальный, выявляются

факторы, влияющие на изменения показателей и статей

2. Анализ финансовых результатов, горизонтальный, вертикальный, факторы

3. Анализ показателей рентабельности

3. Анализ показателей финансовой устойчивости

4. Анализ и оценка ликвидности

5. Анализ показателей деловой активности

Результаты анализа по каждому пункту, вывод об финансовом положении предприятия отражается в специальной форме.

Слайд 34

Методика ФА предприятия, Ч.1

1. Анализ структуры активов и

пассивов баланса.

Данные с бумажных носителей (Баланс, Отчет о ПУ)

заносятся в файл анализа.

Производится сопоставление (проверка) бух.отчетности предприятия.

Цель анализа: определить динамику и тенденции (рост/ снижение) за анализируемый период, влияние на результаты деятельности, причины

Слайд 35

Методика ФА предприятия, Ч.1

Валюта баланса (1600 и 1700)

Динамика

абсолютной величины валюты баланса (рост, снижение).

Определяется: за счет каких

статей баланса по активу и пассиву произошли существенные изменения. Оценка тенденции

Стоимость имущества (Итог активов баланса 1600 )

Динамика - определяет носят ли эти изменения позитивный или негативный характер.

Постоянные (внеоборотные) активы, Раздел I.

Анализ соотношения статей внутри раздела I баланса и доля каждой в общей стоимости имущества (стр.1600) и их изменения по сравнению с предыдущим периодом.

Слайд 36

Методика ФА предприятия, Ч.1

Запасы, 1210

Цель : выявить положительные,

либо отрицательные факторы роста/снижения запасов. Увеличение остатков может свидетельствовать:

о положительном факторе, если рост сопровождается ростом выручки от реализации, об отрицательном факторе - затоваривании (готовой продукцией и товарами)

Слайд 37

Методика ФА предприятия, Ч.1

Дебиторская задолженность, 1230

Характер и динамика

ДЗ, и ее влияние на деятельность : выручка от

реализации, финансовый результат (прибыль) и т.д.

Специфика деятельности предприятия:

Рост срочной ДЗ может быть обусловлен:

увеличением (отгрузки),

увеличением перечисления денежных средств поставщикам товаров, услуг в порядке предоплаты (авансы) по условиям договора;

длительностью цикла производства (например: строительства), спецификой деятельности;

предоставлением отсрочки платежа покупателям при предъявлении к оплате счетов за товары, выполненные работы, оказанные услуги в соответствии с условиями договора.

Наличие и рост просроченной ДЗ -> о наличии затруднений в расчётах покупателями

-> к затруднениям в расчетах с поставщиками.

Важно: зависимость Предприятия от одного или нескольких контрагентов (доля крупнейшего дебитора в общей ДЗ составляет более 50% и/или доля трех крупнейших дебиторов в общей ДЗ - более 70%).

Слайд 38

Методика ФА предприятия, Ч.1

Собственные средства (1240,1250,1260)

Анализ наличия и

состава собственных ОС (фин. вложения 1240, Ден.средства 1250, прочие

ОА 1260), динамика изменения по сравнению с предыдущим отчетным периодом и её влияние на улучшение/ухудшение ФП предприятия.

Источники увеличения собственных ОС : увеличение уставного капитала, увеличение добавочного капитала за счет переоценки основных фондов, рост резервного капитала, увеличение нераспределённой прибыли текущего года и прошлых лет.

Снижение собственных ОС : за счёт снижения уставного и резервного капитала, увеличения убытков и роста непокрытых убытков текущего года и прошлых лет.

Слайд 39

Методика ФА предприятия, Ч.1

Краткосрочные заёмные средства , 1510

Краткосрочные

заёмные средства = кредиты и займы= 1510 используются данные

расшифровок, представленных заёмщиками.

Увеличение их -> как о рациональном, так и о нерациональном использовании Предприятием привлеченных ресурсов.

Рациональное использование сопровождается:

ростом активов баланса;

ростом объемов производства/реализации;

обеспечением рентабельной деятельности.

Нерациональное использование сопровождается отвлечением средств в :

просроченную дебиторскую задолженность;

неликвидные ценные бумаги (краткосрочные финансовые вложения);

убыточную деятельность.

Слайд 40

Методика ФА предприятия, Ч.1

Краткосрочная кредиторская задолженность , 1520

Динамика

КЗ, ее характер, причины изменений по сравнению с отчетным

периодом как в целом по разделу V баланса, так и по отдельным его статьям.

Увеличение КЗ может свидетельствовать:

об ухудшении платежеспособности, возникновении трудностей в расчётах с поставщиками, с налоговыми органами, с персоналом организации.

Рост КЗ не ухудшает платежеспособности, если он обусловлен:

увеличением поступлений денежных средств от покупателей в порядке предоплаты (авансов), либо получением от поставщиков сырья, товаров с отсрочкой платежа по договору и т.д.

Анализ зависимости от одного или нескольких контрагентов (доля крупнейшего кредитора в общей КЗ > 50% и/или доля трех крупнейших кредиторов в общей кредиторской задолженности -

> 70%).

Слайд 41

Методика ФА предприятия, Ч.1

Чистые активы

ЧА = Актив (1600)-ДО(1400)-КО(1500)

Наличие

ЧА => часть активов предприятия, свободную от всех обязательств.

Положительная динамика - увеличение ЧА.

Снижение ЧА за счет:

распределения прибыли прошлых лет и текущего года и использования ее на выплату дивидендов участникам и акционерам, на приобретение основных средств и другие цели в соответствии с решением участников/акционеров;

убыточной деятельности;

Слайд 42

Методика ФА предприятия, Ч. 2

Анализ фин. результатов, расчет

рентабельности ( Отчёта о ПУ, форма 2):

Коэффициент рентабельности

продаж (прибыль с 1 руб.) ;

Прибыль от продаж (ПУ стр. 2200 )

Рп = -------------------------------------------------------------

Выручка от реализации (ПУ стр. 2110 )

Коэффициент рентабельности капитала (ЧП с 1 руб.)

Чистая прибыль (ПУ стр. 2400)

Рк = -----------------------------------------------------------

Собственные средства (Б стр. 1300 )

Коэффициент рентабельности активов (ЧП с 1 руб.)

Чистая прибыль (ПУ стр.2400)

Ра = -------------------------------------

Активы баланса (строка 1600)

Слайд 43

Методика ФА предприятия, Ч. 2

Анализ показателей финансовой устойчивости

коэффициент

автономии (финансовой независимости):

Собственный капитал (Б стр. 1300)

К1 = --------------------------------------------------------------

Активы

предприятия (Б стр.1600)

коэффициент покрытия внеоборотных активов СК

Собственный капитал (Б стр. 1300)

К2 = ---------------------------------------------------------------

Внеоборотные активы (Б стр.1100)

коэффициент обеспеченности оборотных активов собственными средствами:

СК (Б стр.1300) - Внеоборотные активы (Б стр.1100)

К3 = ---------------------------------------------------------------------------------

Оборотные активы (Б стр.1200)

Собственный капитал в обороте

Ко =СК (Б стр.1300) – Внеоборотные активы (стр. 1100)

Слайд 44

Методика ФА предприятия, Ч. 2

Анализ платежеспособности (ликвидности) предприятия

коэффициент

срочной ликвидности:

Стр.(1230+1240+1250) раз.II баланса

К4* =

---------------------------------------------------------

Краткосрочные обязательства (Б стр.1500)

коэффициент текущей ликвидности:

Оборотные активы (Б стр.1200)

К5* = ---------------------------------------------------------------

Краткосрочные обязательства (Б стр.1500)

* не участвует сумма просроченной дебиторской задолженности

коэффициент абсолютной ликвидности:

Денежные средства (Б cтр. 1250)

К6 = -----------------------------------------------------------------

Краткосрочные обязательства (Б стр.1500)

Слайд 45

Методика ФА предприятия, Ч. 2

Показатели деловой активности

Оборачиваемость краткосрочной

ДЗ (в днях)

КДЗ (Б стр.1230)

Од = ---------------------------------------------------------

Выручка( ПУ стр.2110)/КДнОтчП

Оборачиваемость краткосрочной КЗ

КЗ (Б стр.1520)

Ок = -------------------------------------------------------------

Выручка( ПУ стр. 2110 ф2)/КДнОтчП

Оборачиваемость запасов (в днях)

Запасы (стр. 1210)

Оз = ------------------------------------------------------------------------

Себестоимость продаж(ПУ 2120 ф2)/ КДнОтчП

Слайд 46

Оценка финансового рейтинга

Осуществляется по рейтинговой бальной системе:

оценка по основным и дополнительным показателям.

Отчетный период, принимаемый

для оценки финансового рейтинга : первый квартал, полугодие, 9 месяцев, год

Динамика роста / снижения показателей = сопоставление показателей за предыдущий и последующий кварталы.

При цикличном характере бизнеса => отчетность за 2 года, и производим сравнение значений показателей соответствующих кварталов внутри каждого года.

Слайд 47

Оценка финансового рейтинга

В целях применения настоящей Методики,

рассматриваемые компании условно разбиваются по принадлежности к

8 отраслям:

промышленность,

торговля,

услуги,

лизинг,

строительство,

рентный бизнес,

сельское хозяйство,

финансы.

5. Округление значений при расчете финансовых коэффициентов происходит до 3 знака (тысячные) после запятой.

Слайд 48

ТАБЛИЦА БАЛЛОВ при расчете

финансового рейтинга (ключ)

ч.1

Слайд 49

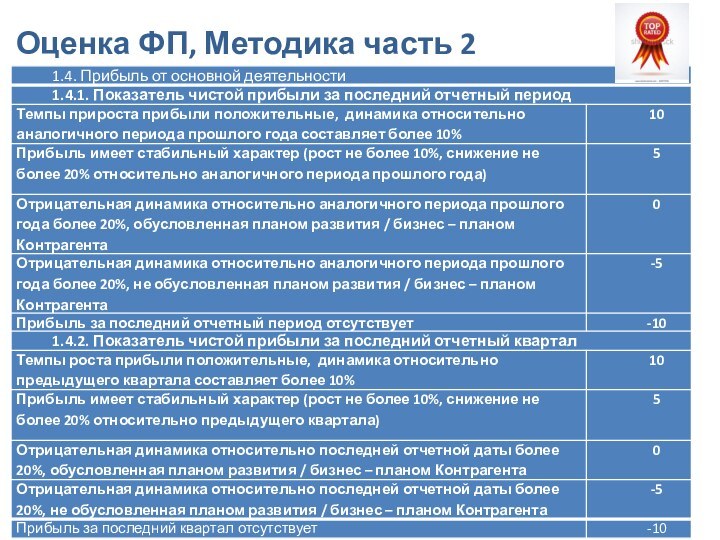

ТАБЛИЦА БАЛЛОВ при расчете

финансового рейтинга (ключ)

ч.2

Слайд 50

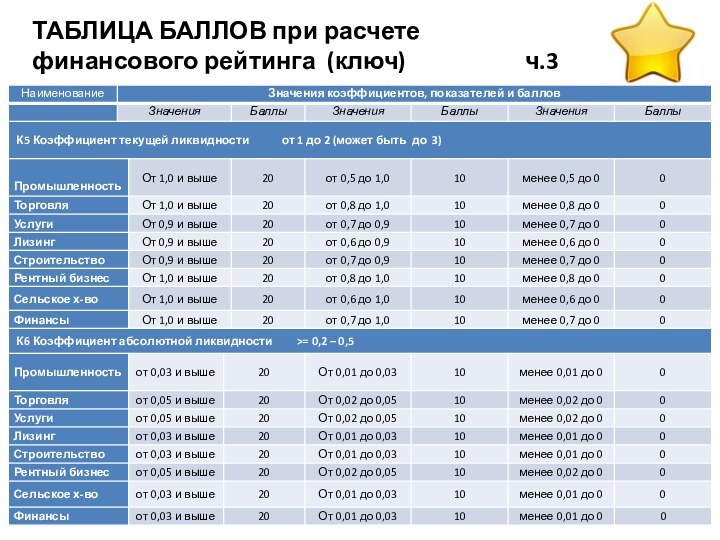

ТАБЛИЦА БАЛЛОВ при расчете

финансового рейтинга (ключ)

ч.3

Слайд 51

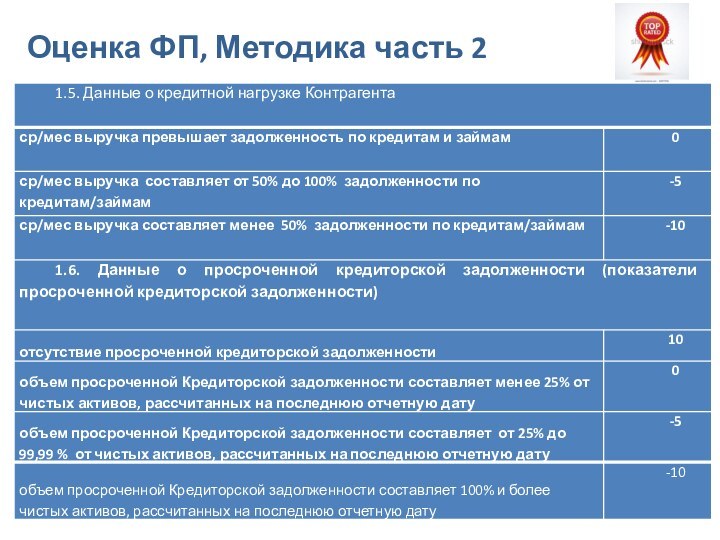

ТАБЛИЦА БАЛЛОВ при расчете

финансового рейтинга (ключ)

ч.4

Слайд 52

ТАБЛИЦА БАЛЛОВ при расчете

финансового рейтинга (ключ)

ч.5

Слайд 53

ТАБЛИЦА БАЛЛОВ при расчете

финансового рейтинга (ключ)

ч.6

Слайд 54

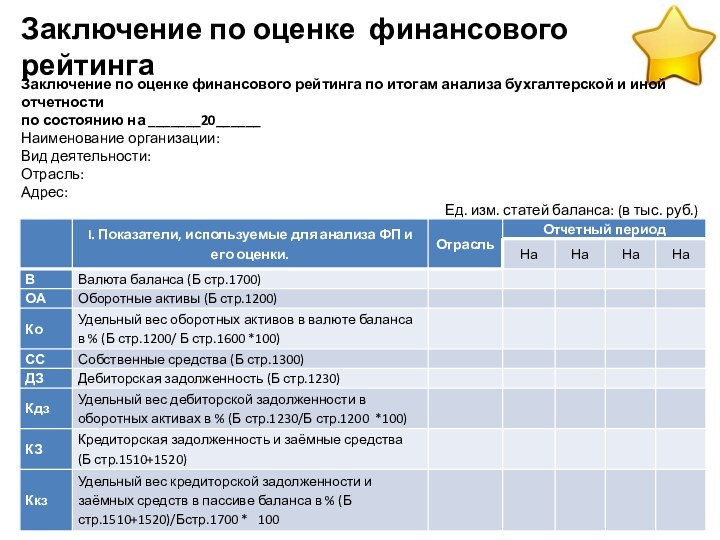

Заключение по оценке финансового рейтинга

Заключение по оценке финансового

рейтинга по итогам анализа бухгалтерской и иной отчетности

по состоянию

на _______20______

Наименование организации:

Вид деятельности:

Отрасль:

Адрес:

Ед. изм. статей баланса: (в тыс. руб.)

Слайд 55

Заключение по оценке финансового рейтинга

Слайд 56

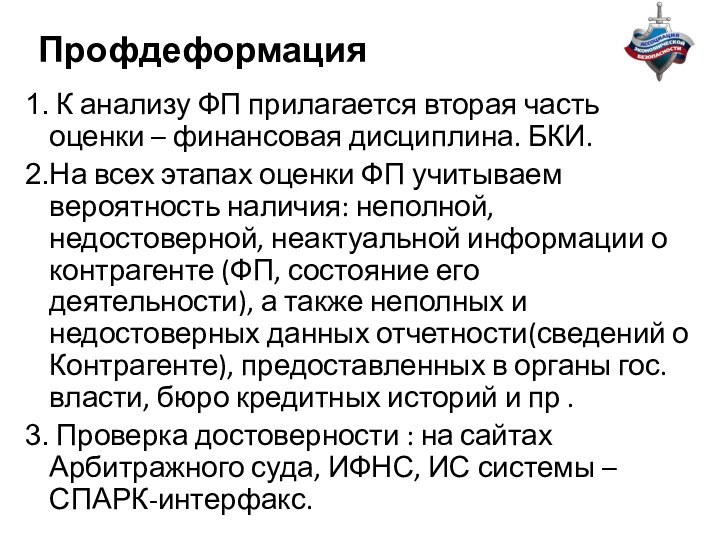

Профдеформация

К анализу ФП прилагается вторая часть оценки

– финансовая дисциплина. БКИ.

На всех этапах оценки

ФП учитываем вероятность наличия: неполной, недостоверной, неактуальной информации о контрагенте (ФП, состояние его деятельности), а также неполных и недостоверных данных отчетности(сведений о Контрагенте), предоставленных в органы гос. власти, бюро кредитных историй и пр .

Проверка достоверности : на сайтах Арбитражного суда, ИФНС, ИС системы – СПАРК-интерфакс.

Слайд 57

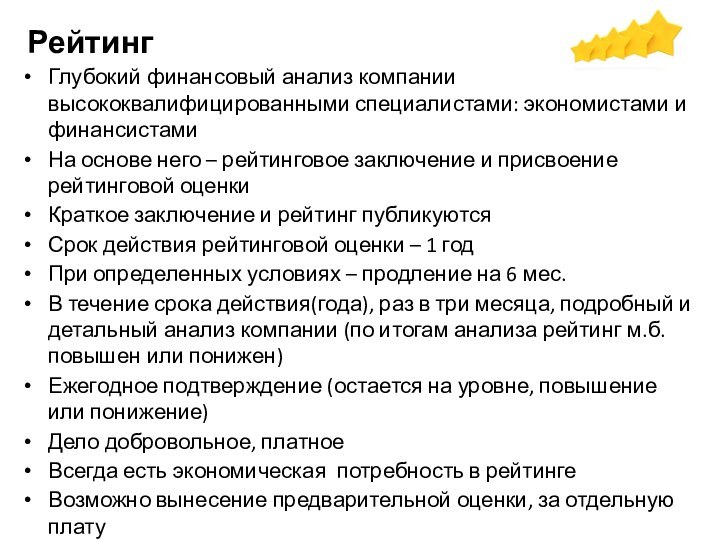

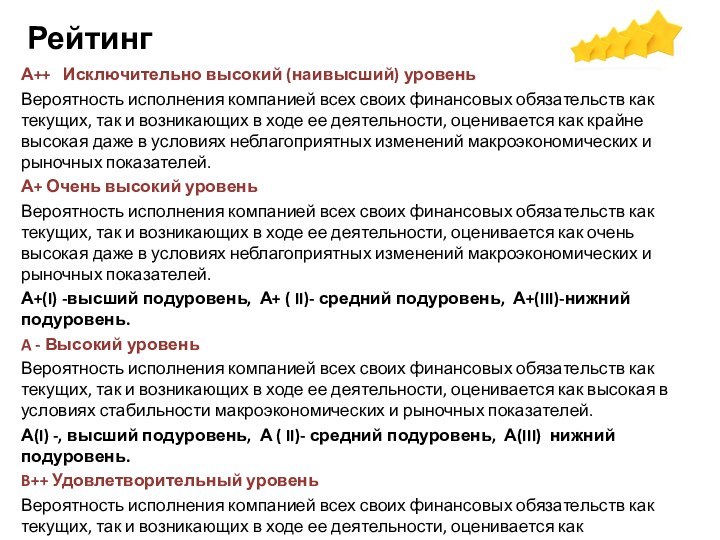

Рейтинг

Иностранные рейтинговые агентства:

Moody’s, Standart&Poor (S&P),

Fitch Ratings

Россия:

Национальное рейтинговое агентство (НРА)

«Рус-рейтинг»

рейтинговое агентство

« Эксперт РА»

Аккредитация

Рейтинги бывают:

кредитоспособности финансовых организаций, банков, предприятий

надежности нефинансовых организаций, лизинговых компаний, ценных бумаг, страховых компаний

инвестиционной привлекательности

Рейтинг выставляется двойной : уровень и прогноз

Позитивный - Высока вероятность повышения рейтинга в среднесрочной перспективе

Стабильный- Высока вероятность сохранения рейтинга на прежнем уровне в среднесрочной перспективе

Негативный - Высока вероятность снижения рейтинга в среднесрочной перспективе

Слайд 58

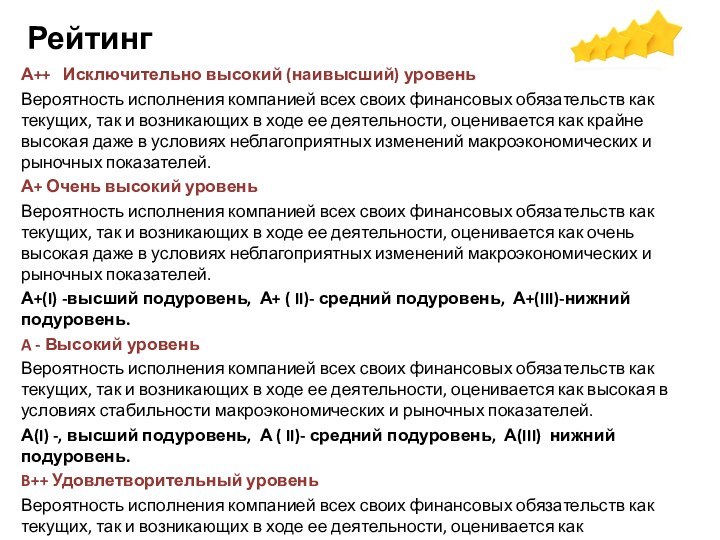

Рейтинг

А++ Исключительно высокий (наивысший) уровень

Вероятность

исполнения компанией всех своих финансовых обязательств как текущих, так

и возникающих в ходе ее деятельности, оценивается как крайне высокая даже в условиях неблагоприятных изменений макроэкономических и рыночных показателей.

А+ Очень высокий уровень

Вероятность исполнения компанией всех своих финансовых обязательств как текущих, так и возникающих в ходе ее деятельности, оценивается как очень высокая даже в условиях неблагоприятных изменений макроэкономических и рыночных показателей.

А+(I) -высший подуровень, А+ ( II)- средний подуровень, А+(III)-нижний подуровень.

A - Высокий уровень

Вероятность исполнения компанией всех своих финансовых обязательств как текущих, так и возникающих в ходе ее деятельности, оценивается как высокая в условиях стабильности макроэкономических и рыночных показателей.

А(I) -, высший подуровень, А ( II)- средний подуровень, А(III) нижний подуровень.

B++ Удовлетворительный уровень

Вероятность исполнения компанией всех своих финансовых обязательств как текущих, так и возникающих в ходе ее деятельности, оценивается как удовлетворительная в условиях стабильности макроэкономических и рыночных показателей. Вероятность финансовых затруднений в случае возникновения обязательств, требующих значительных выплат, оценивается как высокая.

Слайд 59

Рейтинг

Глубокий финансовый анализ компании высококвалифицированными специалистами: экономистами

и финансистами

На основе него – рейтинговое заключение и присвоение

рейтинговой оценки

Краткое заключение и рейтинг публикуются

Срок действия рейтинговой оценки – 1 год

При определенных условиях – продление на 6 мес.

В течение срока действия(года), раз в три месяца, подробный и детальный анализ компании (по итогам анализа рейтинг м.б. повышен или понижен)

Ежегодное подтверждение (остается на уровне, повышение или понижение)

Дело добровольное, платное

Всегда есть экономическая потребность в рейтинге

Возможно вынесение предварительной оценки, за отдельную плату

Слайд 60

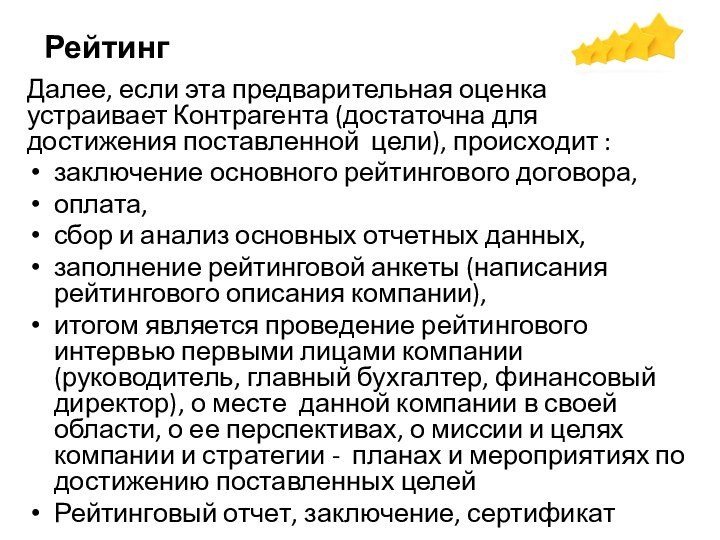

Рейтинг

Далее, если эта предварительная оценка устраивает Контрагента

(достаточна для достижения поставленной цели), происходит :

заключение основного

рейтингового договора,

оплата,

сбор и анализ основных отчетных данных,

заполнение рейтинговой анкеты (написания рейтингового описания компании),

итогом является проведение рейтингового интервью первыми лицами компании (руководитель, главный бухгалтер, финансовый директор), о месте данной компании в своей области, о ее перспективах, о миссии и целях компании и стратегии - планах и мероприятиях по достижению поставленных целей

Рейтинговый отчет, заключение, сертификат

Слайд 63

Рейтинг

Таким образом, если предприятие имеет рейтинговую оценку, значит

оно

Открыто

Намерено развиваться

Имеет дополнительный доход, и экономическую потребность для

получения рейтинга

В открытом доступе имеется результат серьезного анализ его кредитоспособности и надежности

Однако никто не дает никаких гарантий того, что в течение ближайших 3 месяцев (до следующего анализа) все будет стабильно

Слайд 64

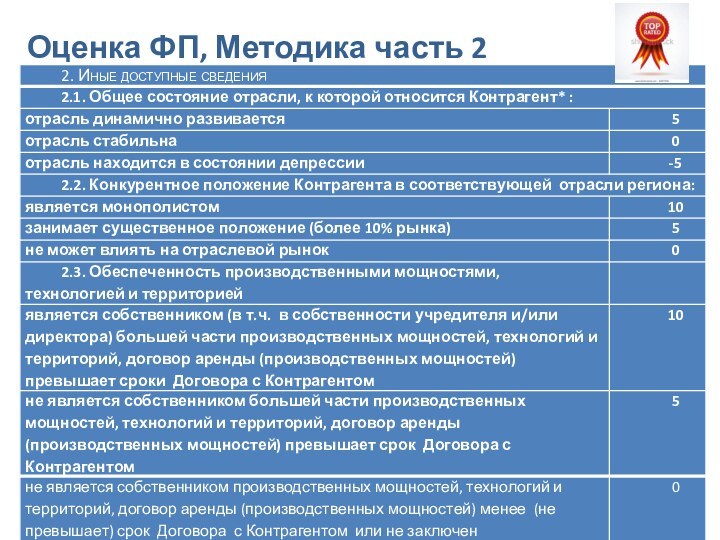

Оценка ФП, Методика часть 2

Структура анализа:

Страна 1.

Дебиторская задолженность

Отрасль

2. Кредиторская задолженность

Регион (в т. ч. просроченная, структура)

Слайд 72

Оценка ФП, Методика часть 2

* Сомнительная ДЗ -

не погашена и не будет погашена в сроки, не

обеспечена

** Сомнительные Фин. вложения - не погашены и не будет погашена в сроки, не обеспечены

*** Негативная информация об учредителях

**** Существенные обороты - 100% кредитного риска Контрагента

Слайд 74

Оценка ФП, Методика часть 2

* При оценке

состояния отрасли, используются все доступные сведения о данной отрасли

в регионе местонахождения Контрагента, в том числе из СМИ, органов статистики, интернета и т.д.

Слайд 75

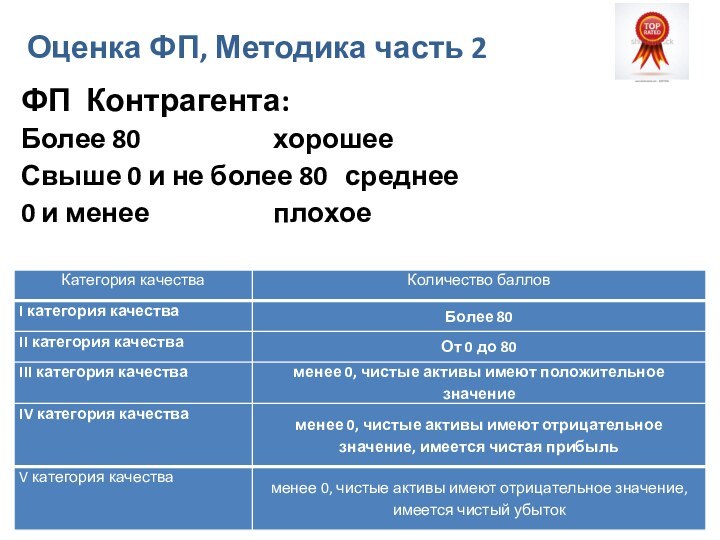

Оценка ФП, Методика часть 2

ФП Контрагента:

Более 80

хорошее

Свыше 0 и не более 80 среднее

0 и менее плохое

Слайд 76

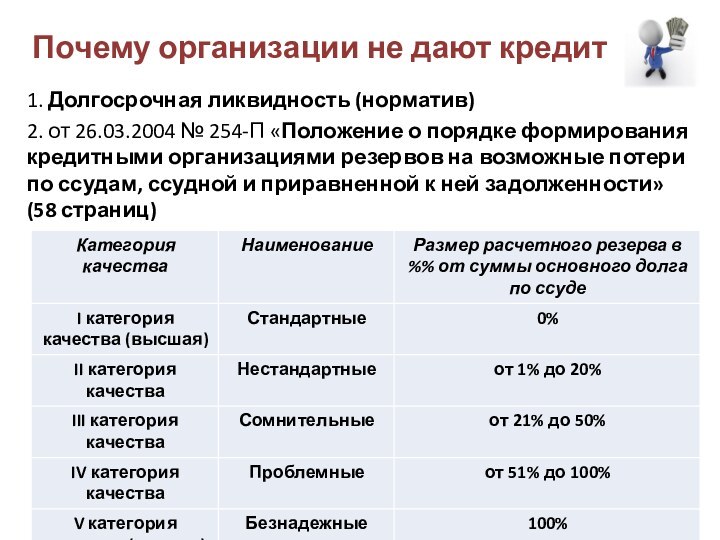

Почему организации не дают кредит

1. Долгосрочная ликвидность

(норматив)

2. от 26.03.2004 № 254-П «Положение о порядке

формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности» (58 страниц)

Слайд 77

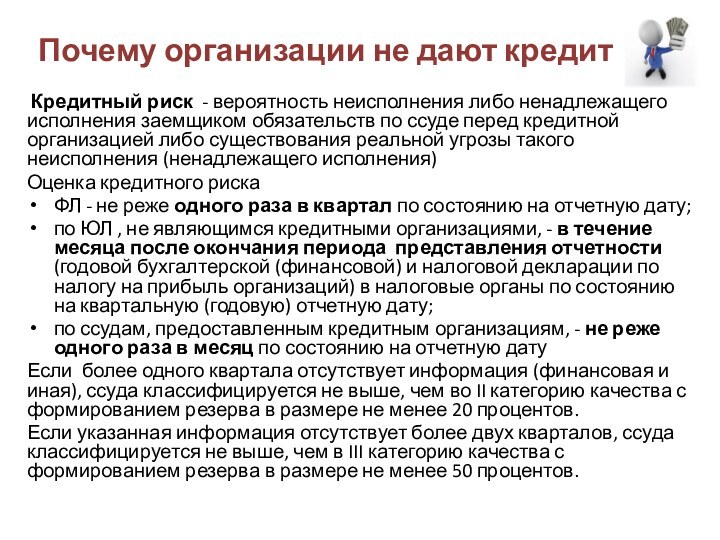

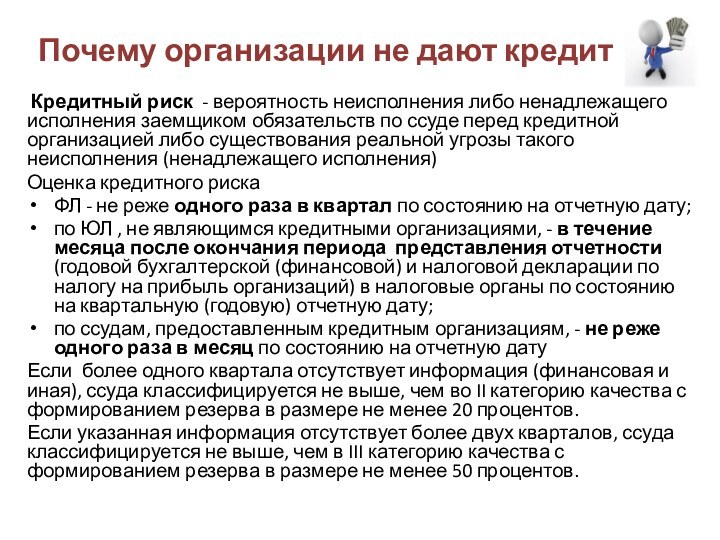

Почему организации не дают кредит

Кредитный риск

- вероятность неисполнения либо ненадлежащего исполнения заемщиком обязательств по

ссуде перед кредитной организацией либо существования реальной угрозы такого неисполнения (ненадлежащего исполнения)

Оценка кредитного риска

ФЛ - не реже одного раза в квартал по состоянию на отчетную дату;

по ЮЛ , не являющимся кредитными организациями, - в течение месяца после окончания периода представления отчетности (годовой бухгалтерской (финансовой) и налоговой декларации по налогу на прибыль организаций) в налоговые органы по состоянию на квартальную (годовую) отчетную дату;

по ссудам, предоставленным кредитным организациям, - не реже одного раза в месяц по состоянию на отчетную дату

Если более одного квартала отсутствует информация (финансовая и иная), ссуда классифицируется не выше, чем во II категорию качества с формированием резерва в размере не менее 20 процентов.

Если указанная информация отсутствует более двух кварталов, ссуда классифицируется не выше, чем в III категорию качества с формированием резерва в размере не менее 50 процентов.

Слайд 78

Почему организации не дают кредит

Слайд 79

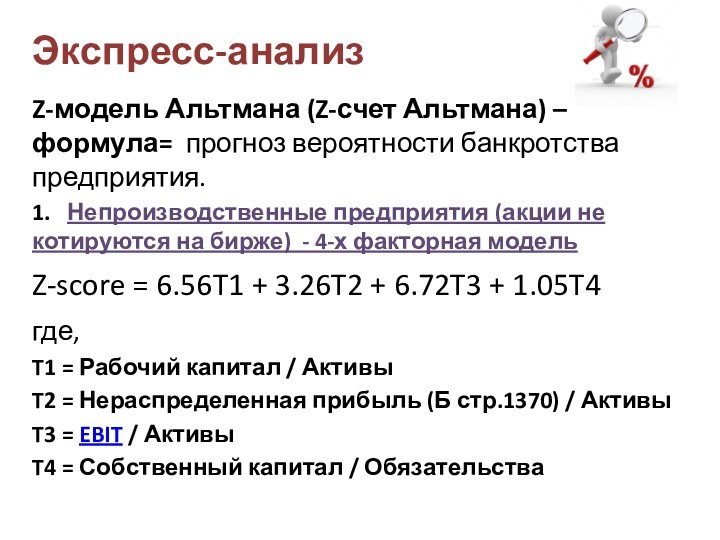

Экспресс-анализ

Z-модель Альтмана (Z-счет Альтмана) – формула= прогноз вероятности

банкротства предприятия.

1. Непроизводственные предприятия (акции не котируются на

бирже) - 4-х факторная модель

Z-score = 6.56T1 + 3.26T2 + 6.72T3 + 1.05T4

где,

T1 = Рабочий капитал / Активы

T2 = Нераспределенная прибыль (Б стр.1370) / Активы

T3 = EBIT / Активы

T4 = Собственный капитал / Обязательства

Слайд 80

Z-модель Альтмана, 4 фактора

Рабочий капитал= Оборотные активы –

Краткосрочные обязательства

EBIT (Earnings Before Interest and Taxes) – прибыль до

вычета процентов и налогов:

EBIT = ПУ стр.2300 «Прибыль (убыток) до налогообложения» + ПУ стр.2330 «Проценты к уплате» >0

Результат:

1.1 и менее – «Красная» зона, существует вероятность банкротства предприятия;

от 1.1 до 2.6 – «Серая» зона, пограничное состояние, вероятность банкротства не высока, но не исключается;

2.6 и более – «Зеленая» зона, низкая вероятность банкротства

Слайд 81

Z-модель Альтмана, 5 факторов

Производственные предприятия (акции не котируются

на бирже) - 5- факторная модель

Z-score = 0.717T1 +

0.847T2 + 3.107T3 + 0.42T4 + 0.998T5

где,

T1 = Рабочий капитал / Активы

T2 = Нераспределенная прибыль / Активы

T3 = EBIT / Активы

T4 = Собственный капитал / Обязательства

T5 = Выручка / Активы

Результат:

1.23 и менее – «Красная» зона, существует вероятность банкротства предприятия;

от 1.23 до 2.9 – «Серая» зона, пограничное состояние, вероятность банкротства не высока, но не исключается;

2.9 и более – «Зеленая» зона, низкая вероятность банкротства

Слайд 82

Профдеформация (кроме МСБ)

1. Отсутствие на

последнюю отчетную дату собственных либо находящихся в пользовании (

договор аренды) основных средств или иного имущества, необходимых для осуществления деятельности (производственных мощностей, складских помещений, транспортных средств, торговых точек, офисных помещений и прочих),(м.б. в залоге) .

2. Нефинансовая организация, имеет лицензию на осуществление вида соотв. деятельности от своего имени и за свой счет, более 70% активов (по рез ФА) на последнюю отчетную дату представляют собой ДЗ, займы, ценные бумаги, вложения в уставные капиталы других юридических лиц и иные финансовые вложения.

Кроме ДЗ по договорам купли-продажи товаров, договорам лизинга и (или) договорам финансирования под уступку денежного требования).

3. Отсутствие выписок по банковским счетам, открытым в различных кредитных организациях, или иной подтвержденной информации об объемах деятельности и основных контрагентах в случаях, когда обороты по счетам, открытым в одной кредитной организации, несопоставимо малы по отношению к предоставленным кредитам.

4. Осуществление операций, которые не имеют очевидного экономического смысла (носят запутанный или необычный характер).

Слайд 83

Профдеформация (кроме МСБ)

Смена единоличного

руководителя три и более раз за последний календарный год.

Отсутствие по месту нахождения, указанному в учредительных документах, или по фактическому месту нахождения (заявленному).

7. Неоднократная утрата Контрагентом правоустанавливающих, первичных учетных документов, оригиналов договоров и контрактов либо задержки с восстановлением утраченных документов за последние три календарных года в период договорных отношений.

8. Адреса массовой регистрации - регистрация Контрагента, не являющегося собственником или арендатором помещений на срок свыше 1 года, по адресу, указанному при государственной регистрации в качестве места нахождения несколькими юридическими лицами согласно данным, размещенным на официальном сайте Федеральной налоговой службы.