- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Учет операций с клиентами

Содержание

- 2. План:Организация расчетных операций Учет межбанковских расчетовУчет расчетных операций клиентов

- 3. Вопрос 1

- 4. ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ 3 октября 2002

- 5. ОЧЕРЕДНОСТЬ ПЛАТЕЖЕЙСТ. 855 ГК РФ

- 6. ВИДЫ СЧЕТОВДля хранения средств клиентов и осуществления

- 7. Акцепт - acceptare лат. принимать, признавать

- 8. При осуществлении процедуры открытия счета банк в

- 9. Расчетные операции:1 корреспондентские счета в Банке России;2 «ЛОРО» и «НОСТРО»;3 расчетные организации через НКО;4 межфилиальные расчеты.

- 10. формы безналичных расчетов: а) расчеты платежными поручениями;

- 11. Расчетный документ представляет собой оформленное в виде

- 12. расчетные документы: а) платежные поручения; б) аккредитивы; в) чеки; г) платежные требования; д) инкассовые поручения.

- 13. Реквизиты:а) наименование и код формы; б) номер

- 14. Реквизиты (продолжение):з) назначение платежа. Налог, подлежащий уплате,

- 15. Вопрос 2

- 16. Банк России РКЦДля проведения расчетных операций

- 17. Порядок открытия КС в РКЦзаявление на открытие

- 18. Порядок закрытия КС1). Расторжение договора счета по инициативе КО;2). Ликвидация КО.

- 19. Р А З Д Е Л 3

- 20. Счет № 30102 “Корреспондентские счета кредитных организаций

- 21. ДЕБЕТПо дебету счета отражаются: учредительские взносы в

- 22. КРЕДИТПо кредиту счета - списанные денежные средства

- 23. АНАЛИТИЧЕСКИЙ УЧЕТОперации по корреспондентскому счету отражаются вкорреспонденции

- 24. Кредитная организация (филиал) определяет вид платежа ("почтой",

- 25. Платежбезотзывным - с момента списания денежных средств

- 26. Выписка из корсчета Отражает операции по списанию или зачислению на этот счет

- 27. ПОРЯДОК ПРЕДСТАВЛЕНИЯ КРЕДИТНОЙ ОРГАНИЗАЦИЕЙ (ФИЛИАЛОМ) РАСЧЕТНЫХ ДОКУМЕНТОВ

- 28. Первые экземпляры сводного платежного поручения и описи

- 29. ПОРЯДОК ПРЕДСТАВЛЕНИЯ КРЕДИТНОЙ ОРГАНИЗАЦИЕЙ ЭЛЕКТРОННЫХ ПЛАТЕЖНЫХ ДОКУМЕНТОВ

- 30. Отражение операций при осуществлении расчетов через расчетную сеть Банка России

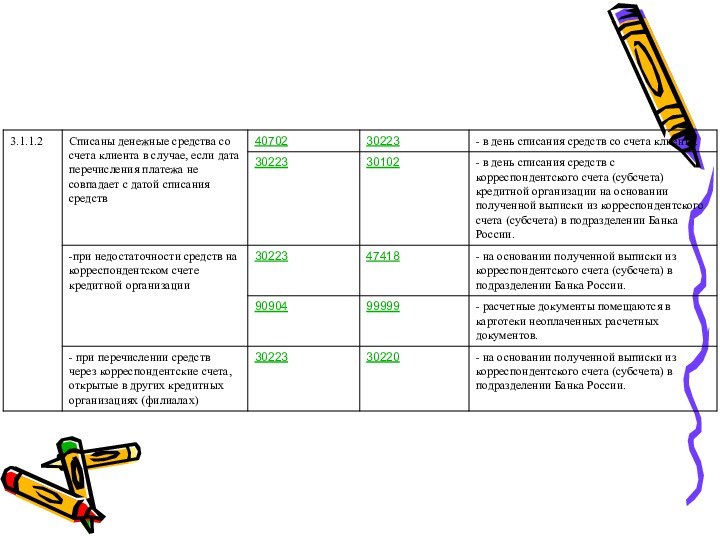

- 31. ПРОВОДКИ

- 34. ПОРЯДОК ОСУЩЕСТВЛЕНИЯ РАСЧЕТНЫХ ОПЕРАЦИЙ ПО КОРРЕСПОНДЕНТСКИМ СЧЕТАМ

- 35. Расчетные операции осуществляются при условии обеспечения ежедневного

- 36. Счет № 30109 “Корреспондентские счета кредитных организаций-корреспондентов”

- 37. Счет № 30110 “Корреспондентские счета в кредитных

- 38. Отражение операций при осуществлении расчетов через счета "ЛОРО" и "НОСТРО« СМ. ДОП.ЛИТ-РУ

- 39. Вопрос 3

- 40. Банк заключает с клиентом договор банковского счета

- 41. Расчетный счет по основной деятельности открывается, как

- 42. Порядок открытия счетов банком изложен в разделе 2 (пункт 2.1) части III Положения No 302-П.

- 43. ПОРЯДОКДокументы на открытие счета поступают в юридический

- 44. Книга регистрации открытых счетовдата открытия счета;дата и

- 45. Счета № 405 “Счета организаций, находящихся в

- 46. Расчеты платежными поручениями

- 47. ПЛАТЕЖНОЕ ПОРУЧЕНИЕраспоряжение владельца счета (плательщика) обслуживающему его

- 48. Платежными поручениями могут производиться: а) перечисления денежных

- 49. АККРЕДИТИВ При расчетах по аккредитиву банк, действующий

- 50. ПРОВОДКИУчет в банке-эмитентеУчет в исполняющем банке

- 51. ЧЕКЧек - это ценная бумага, содержащая ничем

- 52. ПЛАТЕЖНОЕ ТРЕБОВАНИЕПлатежное требование является расчетным документом, содержащим

- 53. Скачать презентацию

- 54. Похожие презентации

План:Организация расчетных операций Учет межбанковских расчетовУчет расчетных операций клиентов

Слайд 2

План:

Организация расчетных операций

Учет межбанковских расчетов

Учет расчетных операций

клиентов

Слайд 4 ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ 3 октября 2002 г.

N 2-П ПОЛОЖЕНИЕ О БЕЗНАЛИЧНЫХ РАСЧЕТАХ В РОССИЙСКОЙ ФЕДЕРАЦИИ

(в ред. Указаний ЦБ РФ от 03.03.2003 N 1256-У(в ред. Указаний ЦБ РФ от 03.03.2003 N 1256-У от 11.06.2004 N 1442-У)

Слайд 6

ВИДЫ СЧЕТОВ

Для хранения средств клиентов и осуществления всех

видов расчетных, кредитных и кассовых операций открываются расчетные, текущие,

бюджетные, ссудные и другие счета.Формально Гражданским кодексом предусмотрено открытие банковского счета.

Слайд 8

При осуществлении процедуры открытия счета банк в пятидневный

срок обязан представить в налоговый орган «Сообщение банка налоговому

органу об открытии (закрытии) банковского счета» (часть первая формы N 12-0-1). Налоговый орган не позднее следующего рабочего дня после получения от банка части первой сообщения по форме N 12-0-1 направляет в этот банк информационное письмо о получении сообщения об открытии счета налогоплательщику.Одновременно копия указанного информационного письма направляется налогоплательщику факсом и почтой с уведомлением. Согласно пункту 7 Указа Президента Российской Федерации от 18.08.96 N 1212 операции по снятию (перечислению) денежных средств со счета начинают производиться только после получения банком от налогового органа подтверждения о получении извещения об открытии счета налогоплательщику.

Одновременно в пятидневный срок согласно пункту 2 статьи 23 Налогового кодекса Российской Федерации налогоплательщик также обязан представить в налоговый орган сообщение об открытии ему счета. Сообщение представляется по форме приложения N 1 к Порядку и условиям присвоения, применения, а также изменения идентификационного номера налогоплательщика, утвержденному приказом Госналогслужбы России от 27.11.98 N ГБ-3-12/309 (зарегистрирован Минюстом России от 22.12.98 N 1664).

Банк не позднее следующего рабочего дня после получения от налогового органа вышеназванного информационного письма извещает клиента о начале операций по вновь открытому счету.

Согласно пункту 5 приказа Государственной налоговой службы Российской Федерации от 27.11.98 N ГБ-3-12/309 информационные письма, выданные налоговыми органами налогоплательщикам в соответствии с положениями Инструкции о порядке учета налогоплательщиков, утвержденной приказом Государственной налоговой службы Российской Федерации от 13.06.96 N ВА-3-12/49, применяются до 31 декабря 1999 года.

Таким образом, налогоплательщики, вставшие на налоговый учет до указанной даты, до получения соответствующих свидетельств в установленном порядке, открывают счета в банках, предъявляя информационные письма о постановке на налоговый учет. Налоговая ответственность, предусмотренная статьей 132 части первой Налогового кодекса Российской Федерации, к банкам за открытие счетов налогоплательщикам при предъявлении информационного письма не применяется.

Расходные операции по счету разрешаются после получения из налогового органа подтверждения о получении извещения.

Кроме того, банки и иные кредитные организации в пятидневный срок сообщают об открытии счета органу пенсионного фонда Российской Федерации, выдавшему организациям и гражданам справку о регистрации их в качестве плательщиков страховых взносов в этот фонд.

Слайд 9

Расчетные операции:

1 корреспондентские счета в Банке России;

2 «ЛОРО»

и «НОСТРО»;

3 расчетные организации через НКО;

4 межфилиальные расчеты.

Слайд 10

формы безналичных расчетов:

а) расчеты платежными поручениями;

б)

расчеты по аккредитиву;

в) расчеты чеками;

г) расчеты по

инкассо. Слайд 11 Расчетный документ представляет собой оформленное в виде документа

на бумажном носителе или, в установленных случаях, электронного платежного

документа:- распоряжение плательщика;

- распоряжение получателя.

Слайд 12

расчетные документы:

а) платежные поручения;

б) аккредитивы;

в)

чеки;

г) платежные требования;

д) инкассовые поручения.

Слайд 13

Реквизиты:

а) наименование и код формы;

б) номер расчетного

документа, число, месяц и год его выписки;

в) вид

платежа; г) наименование плательщика, номер его счета, идентификационный номер налогоплательщика (ИНН);

д) наименование и местонахождение банка плательщика, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета;

е) наименование получателя средств, номер его счета, идентификационный номер налогоплательщика (ИНН); ж) наименование и местонахождение банка получателя, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета;

Слайд 14

Реквизиты (продолжение):

з) назначение платежа. Налог, подлежащий уплате, выделяется

в расчетном документе отдельной строкой (в противном случае должно

быть указание на то, что налог не уплачивается). Особенности указания назначения платежа применительно к отдельным видам расчетных документов регулируются соответствующими главами и пунктами Положения;и) сумму платежа, обозначенную прописью и цифрами; к) очередность платежа; л) вид операции в соответствии с Правилами ведения бухгалтерского учета в Банке России и кредитных организациях, расположенных на территории Российской Федерации

м) подписи (подпись) уполномоченных лиц (лица) и оттиск печати (в установленных случаях).

Слайд 16

Банк России

РКЦ

Для проведения расчетных операций каждая кредитная

организация, расположенная на территории Российской Федерации и имеющая лицензию

Банка России на осуществление банковских операций, открывает по месту своего нахождения один корреспондентский счет в подразделении расчетной сети Банка России. (договор корреспондентского счета)

Слайд 17

Порядок открытия КС в РКЦ

заявление на открытие корреспондентского

счета;

копию лицензии на осуществление банковских операций;

копии учредительных документов:

- Устава кредитной организации; - свидетельства о государственной регистрации кредитной организации;письмо территориального учреждения Банка России с подтверждением согласования кандидатур руководителя и главного бухгалтера кредитной организации;

свидетельство о постановке на учет в налоговом органе;

заверенную в установленном порядке карточку с образцами подписей руководителя, главного бухгалтера и уполномоченных должностных лиц кредитной организации и оттиском печати кредитной организации.

Слайд 19 Р А З Д Е Л 3 МЕЖБАНКОВСКИЕ ОПЕРАЦИИ МЕЖБАНКОВСКИЕ

РАСЧЕТЫ

Счет № 301 “Корреспондентские счета”

Слайд 20 Счет № 30102 “Корреспондентские счета кредитных организаций в Банке

России”

Назначение счета: учет свободных денежных средств

кредитной организации и расчетов

с ней. Счет активный. Расчетыкредитных организаций по поручениям клиентов и хозяйственным

операциям производятся через корреспондентские счета кредитных

организаций, открытые в подразделениях расчетной сети Банка России.

На этих же счетах открываются корреспондентские субсчета филиалам кредитных организаций.

Слайд 21

ДЕБЕТ

По дебету счета отражаются: учредительские взносы в уставный

капитал

кредитной организации; платежи от реализации ценных бумаг;

полученные и возвращенные

межбанковские кредиты; поступившиеденежные средства для зачисления на банковские счета клиентов, во

вклады физических лиц, в депозиты юридических лиц; суммы

поступлений за денежную наличность, сданную в подразделения

расчетной сети Банка России; суммы невыясненного назначения,

которые в момент поступления не могут быть проведены по другим

балансовым счетам; погашенные кредиты клиентами других кредитных

организаций; поступления с других корреспондентских счетов, возврат

обязательных резервов в случаях, установленных Банком России, а

также поступления по финансово-хозяйственным операциям.

Слайд 22

КРЕДИТ

По кредиту счета - списанные денежные средства по

поручениям

клиентов с их банковских счетов; выданный, погашенный

межбанковский кредит; приобретение

ценных бумаг (в том числе попоручению клиента); покупка иностранной валюты (в том числе по

поручению клиента); списание сумм невыясненного назначения;

получение наличных денег; перечисление налогов; перечисление

платежей во внебюджетные и другие фонды; перечисление средств в

обязательные резервы; перечисление процентов и комиссий;

перечисление на другие корреспондентские счета, а также по

финансово-хозяйственным операциям.

Слайд 23

АНАЛИТИЧЕСКИЙ УЧЕТ

Операции по корреспондентскому счету отражаются в

корреспонденции с

соответствующими счетами и осуществляются в

пределах средств, имеющихся на счете.

В

аналитическом учете ведется один лицевой счет.Слайд 24 Кредитная организация (филиал) определяет вид платежа ("почтой", "телеграфом",

"электронно") и, в зависимости от выбранного вида платежа, представляет

в подразделение расчетной сети Банка России расчетные документы на бумажных носителях и / или в электронном виде (по каналам связи, на магнитных носителях).

Слайд 25

Платеж

безотзывным - с момента списания денежных средств со

счета плательщика в подразделении расчетной сети Банка России;

окончательным

- с момента зачисления денежных средств на счет получателя в подразделении расчетной сети Банка России. Слайд 27 ПОРЯДОК ПРЕДСТАВЛЕНИЯ КРЕДИТНОЙ ОРГАНИЗАЦИЕЙ (ФИЛИАЛОМ) РАСЧЕТНЫХ ДОКУМЕНТОВ НА

БУМАЖНЫХ НОСИТЕЛЯХ

Кредитная организация (филиал) представляет в обслуживающее подразделение

расчетной сети Банка России сводное платежное поручение в двух экземплярах, оформленное на бланке формы 0401060

Слайд 28

Первые экземпляры сводного платежного поручения и описи с

приложенными экземплярами расчетных документов являются основанием для совершения операции

по корреспондентскому счету (субсчету) кредитной организации (филиала) и помещаются в документы дня подразделения расчетной сети Банка России, обслуживающего кредитную организацию (филиал) плательщика.Вторые экземпляры сводного платежного поручения и описи возвращаются кредитной организации (филиалу) ответственным исполнителем подразделения расчетной сети Банка России с отметкой об их принятии и служат распиской, подтверждающей прием документов.

Слайд 29

ПОРЯДОК ПРЕДСТАВЛЕНИЯ КРЕДИТНОЙ ОРГАНИЗАЦИЕЙ ЭЛЕКТРОННЫХ ПЛАТЕЖНЫХ ДОКУМЕНТОВ

Сформированный

ЭПД или пакет ЭПД кредитная организация (филиал) направляет в

подразделение расчетной сети Банка России с использованием средств телекоммуникаций или представляет на магнитном носителе курьером либо спецсвязью.Слайд 34 ПОРЯДОК ОСУЩЕСТВЛЕНИЯ РАСЧЕТНЫХ ОПЕРАЦИЙ ПО КОРРЕСПОНДЕНТСКИМ СЧЕТАМ КРЕДИТНЫХ

ОРГАНИЗАЦИЙ, ОТКРЫТЫМ В ДРУГИХ КРЕДИТНЫХ ОРГАНИЗАЦИЯХ (ФИЛИАЛАХ), И ПО

СЧЕТАМ МЕЖФИЛИАЛЬНЫХ РАСЧЕТОВ МЕЖДУ ПОДРАЗДЕЛЕНИЯМИ ОДНОЙ КРЕДИТНОЙ ОРГАНИЗАЦИИ

Слайд 35 Расчетные операции осуществляются при условии обеспечения ежедневного равенства

остатков денежных средств по корреспондентскому счету по балансу кредитной

организации (филиала), открывшей корреспондентский счет в другой кредитной организации (филиале) (далее - банк - респондент), и по балансу кредитной организации (филиала), в которой открыт корреспондентский счет указанной кредитной организации (филиала) (далее - банк - корреспондент).ДПП(дата перечисления платежа)- с учетом документопробега

Слайд 36

Счет № 30109 “Корреспондентские счета кредитных

организаций-корреспондентов”

Назначение счета: учет

операций по корреспондентским

отношениям кредитных организаций (банков-корреспондентов с

банками-респондентами). Счет пассивный.

Корреспондентский

счет, открытый в банке-корреспондентебанку-респонденту, является счетом “ЛОРО”.

Слайд 37

Счет № 30110 “Корреспондентские счета в кредитных

организациях-корреспондентах”

Назначение счета:

учет операций по корреспондентским

отношениям кредитных организаций (банков-корреспондентов с

банками-респондентами). Счет

активный.Корреспондентский счет, отражающий операции в балансе банка-

респондента по корреспондентскому счету, открытому в банке-

корреспонденте, является счетом “НОСТРО”.

Слайд 40 Банк заключает с клиентом договор банковского счета на

расчетное и кассовое обслуживание. В договоре определяется перечень услуг,

оказываемых банком клиенту.Слайд 41 Расчетный счет по основной деятельности открывается, как правило,

по месту регистрации предприятия (организации). Действующим законодательством предусмотрено, что предприятие

может иметь несколько расчетных счетов, один из которых является основным счетом по расчетам с пенсионным фондом.Слайд 42 Порядок открытия счетов банком изложен в разделе 2

(пункт 2.1) части III Положения No 302-П.

Слайд 43

ПОРЯДОК

Документы на открытие счета поступают в юридический отдел

банка, который после их проверки подготавливает договор банковского счета

для подписания руководителем. После подписания договора в бухгалтерию передается распоряжение об открытии счета и карточка с образцами подписей. Открытые счета регистрируются в книге открытых счетов.

Слайд 44

Книга регистрации открытых счетов

дата открытия счета;

дата и номер

договора, в связи с заключением которого

открывается счет;

фамилия, имя, отчество

(при наличии) или наименование клиента;вид банковского счета, счета по вкладу (депозиту) либо

наименование (цель) счета (если счет открывается на основании

договора отличного от договора банковского счета, вклада (депозита);

номер счета;

порядок и периодичность выдачи выписок из счета;

дата сообщения налоговым органам об открытии банковского

дата закрытия Счета;

дата сообщения налоговым органам о закрытии банковского счета;

примечание.

Слайд 45 Счета № 405 “Счета организаций, находящихся в федеральной собственности” №

406 “Счета организаций, находящихся в государственной (кроме федеральной) собственности” № 407 “Счета

негосударственных организаций”

Счета предназначены для учета средств на счетах

финансовых, коммерческих, некоммерческих организаций.

Счета пассивные.

Слайд 47

ПЛАТЕЖНОЕ ПОРУЧЕНИЕ

распоряжение владельца счета (плательщика) обслуживающему его банку,

оформленное расчетным документом, перевести определенную денежную сумму на счет

получателя средств, открытый в этом или другом банке.

Слайд 48

Платежными поручениями могут производиться:

а) перечисления денежных средств

за поставленные товары, выполненные работы, оказанные услуги; б) перечисления

денежных средств в бюджеты всех уровней и во внебюджетные фонды; в) перечисления денежных средств в целях возврата / размещения кредитов (займов) / депозитов и уплаты процентов по ним; г) перечисления денежных средств в других целях, предусмотренных законодательством или договором.В соответствии с условиями основного договора платежные поручения могут использоваться для предварительной оплаты товаров, работ, услуг или для осуществления периодических платежей.