- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему по основам финансовой грамотности Налоги (8 класс)

Содержание

- 2. План изучения темы Из истории налогов и

- 3. Что такое налоги?Налог — это обязательный платеж, взимаемый

- 4. Немного историиНи одно государство не может существовать

- 5. Налоговая система зародилась в глубокой древности. Первые

- 6. Налоговая система Древней Руси в общем

- 7. Эпоха Петра I (1672–1725) характеризуется постоянной

- 8. Начало XIX в. — время развития финансовой

- 9. Важная веха в истории отечественного налогообложения —

- 10. Во время Великой Отечественной войны 1941 г.

- 11. Налоговая система Налоговая система — это совокупность

- 20. Налоговый вычет

- 21. Налоговый вычет — это сумма, которая

- 22. Урок-практикумЗадача 1 Семья Овчинниковых за обучение детей

- 24. Скачать презентацию

- 25. Похожие презентации

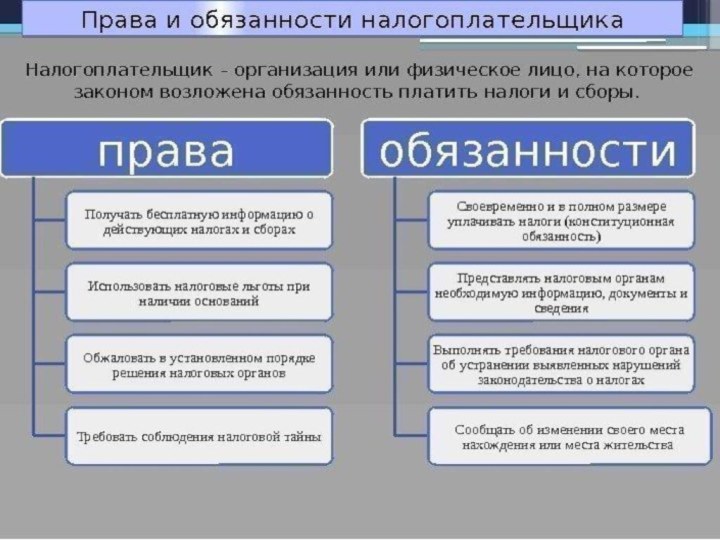

План изучения темы Из истории налогов и налогообложенияНалоговая системаПрава и обязанности налогоплательщиковЮридическая ответственность за неуплату налоговПолезные советы: налоговый вычет

Слайд 3

Что такое налоги?

Налог — это обязательный платеж, взимаемый с

организаций и физических лиц в форме отчуждения принадлежащих им

на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целяхфинансового обеспечения деятельности государства и (или) муниципальных образований.

Слайд 4

Немного истории

Ни одно государство не может существовать без

налогов. Карл Маркс отмечал: «Налог — это материнская грудь,

кормящая правительство. Налог — это пятый бог рядом с собственностью, семьёй, порядком и религией. ...В налогах воплощено экономически выраженное существование государства». В основе налогов лежат экономические и правовые понятия. В настоящее время зачастую налог рассматривается как плата частного субъекта за услуги, оказываемые ему государством.Слайд 5 Налоговая система зародилась в глубокой древности. Первые упоминания

о налогах можно найти в истории Древнего Египта. Сбором

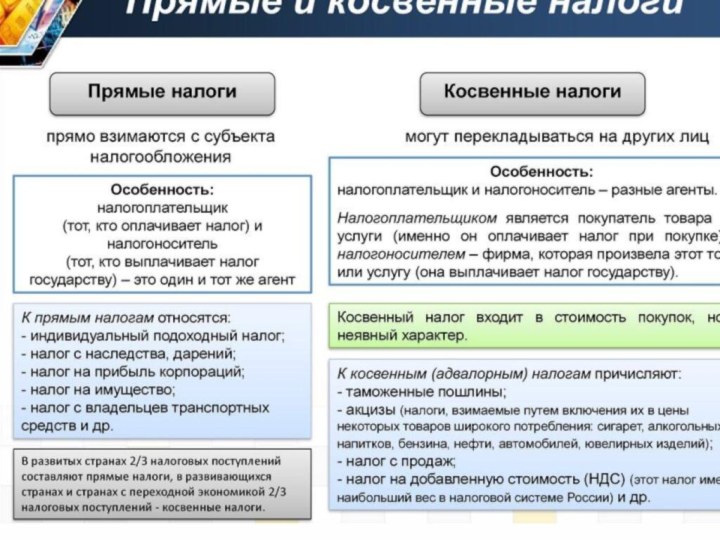

податей здесь занимались жрецы. В Древней Индии основы взимания взносов в пользу правителя были закреплены в законах Ману. В IV в. до н. э. в Древнем Китае (в царстве Цинь) с населения взимался земельный налог, составлявший 1/10 часть урожая. Затем была проведена налоговая реформа, и налог стал соответствовать количеству обрабатываемой земли. Это обеспечило государству ежегодный постоянный доход, не зависящий от сбора урожая.Слайд 6 Налоговая система Древней Руси в общем виде

была сформирована Иваном III в конце XV — начале

XVI в.: введены прямые (подушный налог) и косвенные налоги (акцизы и пошлины). В это же время создаётся Сошное письмо — описание городских и сельских земельных владений (включая угодья и промыслы) с целью государственного налогового обложения (условная податная единица — соха). В 1655 г., в царствование Алексея Михайловича, был создан специальный орган — Счётная палата, которая занималась контролем за финансовой деятельностью приказов, а также за исполнением доходной части казны.Слайд 7 Эпоха Петра I (1672–1725) характеризуется постоянной нехваткой

финансовых ресурсов государства из-за многочисленных войн, большого строительства, крупномасштабных

государственных преобразований. Для пополнения казны изобретались все но- вые способы, вводились дополнительные налоги. Были введены: гербовый сбор, подушный сбор с извозчиков, налоги с постоялых дворов, с церковных верований и другие. Существовал налог на ношение бороды и усов. Царь учредил особую должность — прибыльщики, обязанность которых «сидеть и чинить государю прибыли», т. е. изобретать новые источники доходов казны. Так был введён гербовый сбор, подушный сбор с извозчиков (десятая часть доходов их найма), налоги с постоялых дворов, печей, плавных судов, арбузов, орехов, продажи съестного, найма домов, ледокольный и другие налоги и сборы.

Слайд 8

Начало XIX в. — время развития

финансовой науки

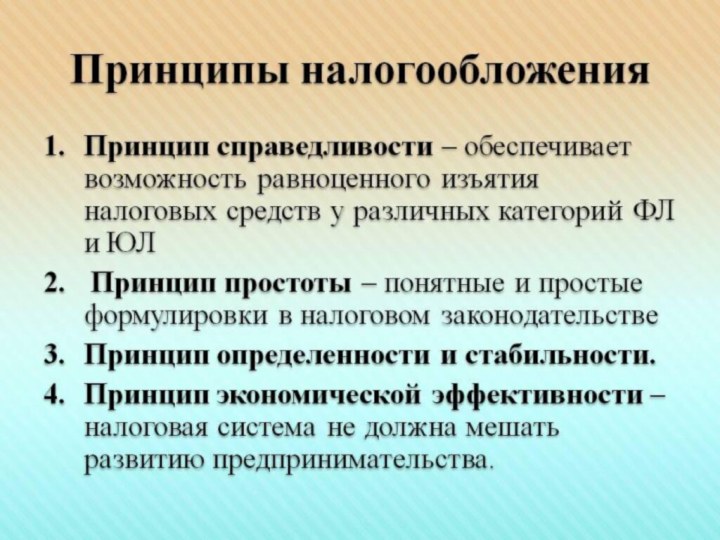

В 1818

г. Н. И. Тургенев издает труд, посвящённый государственному налогообложению,

— «Опыт теории налогов» В своём исследовании Н. И. Тургенев предлагал пять правил установления и взимания налогов:1) равномерное распределение налогов (налоги должны соот- ветствовать доходам налогоплательщика);

2) определённость налога (неясность в отношении количества налогов и времени платежа обрекает налогоплательщика на зависимость от произвола сборщика);

3) собирание налогов в удобнейшее время (уменьшение налоговой нагрузки предполагает не только снижение ее количественной величины, но и её перераспределение по времени);

4) ориентация большей части налогового бремени на чистый доход (следует взимать больше «с дохода, притом с чистого дохода,

5) дешёвое собирание налогов (стремление к наименьшим затратам на издержки собирания налогов).

Слайд 9 Важная веха в истории отечественного налогообложения — 1917–1991

гг

В 1921 г. был введён промысловый налог на

обороты частных промышленных и торговых предприятий вводятся акцизы на спирт, вино, пиво, спички, табачные изделия, гильзы и др. товары. В 1922 г. вводится подоходно-поимущественный налог (для зажиточных людей), налог с грузов, перевозимых желез- нодорожным и водным транспортом, налог со строений, рента с городских земель и т. д. В 1923 г. введён подоходный налог со ставкой 10 %, а затем 20 % от прибыли предприятий. В 1936 г. была преобразована система платежей госпредприятий и колхозно-кооперативного сектора, после чего начаты изменения налогов, взимаемых с населения. Подоходный налог вобрал в себя ряд мелких налогов.Слайд 10 Во время Великой Отечественной войны 1941 г. был

введён во- енный налог, отменённый в 1946 г. 21

ноября 1946 г. был установлен налог на холостяков, целью которого была поддержка одиноких матерей. Это было связано с большими потерями мужского населения страны в ходе прошедшей войны.Начало налоговой системы Российской Федерации как самостоятельного суверенного государства относится к 1991 г. В это время проводится широкомасштабная налоговая реформа. Принимаются законы «Об основах налоговой системы в РФ», «О налоге на прибыль», «О НДС», «О подоходном налоге с физических лиц». Эти законодательные акты — фундамент на- логовой системы России. Современная налоговая система нашей страны оформилась с принятием на рубеже веков Налогового кодекса РФ.

Слайд 11

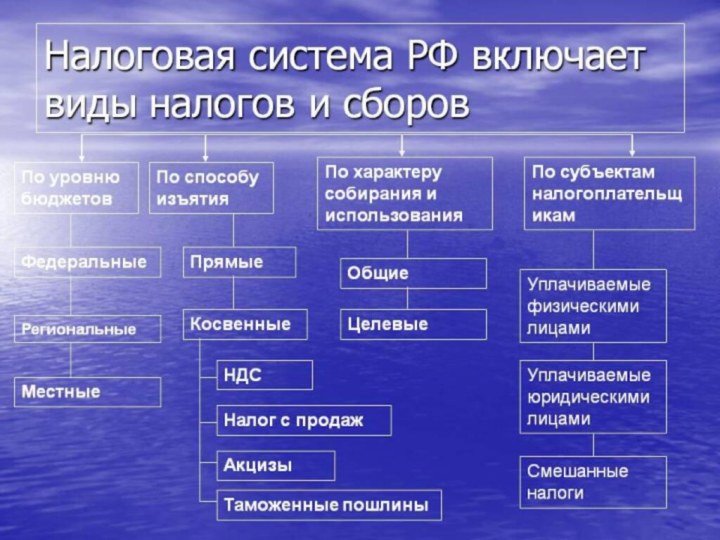

Налоговая система

Налоговая система — это совокупность налогов

и сборов, взимаемых с плательщиков в порядке и на

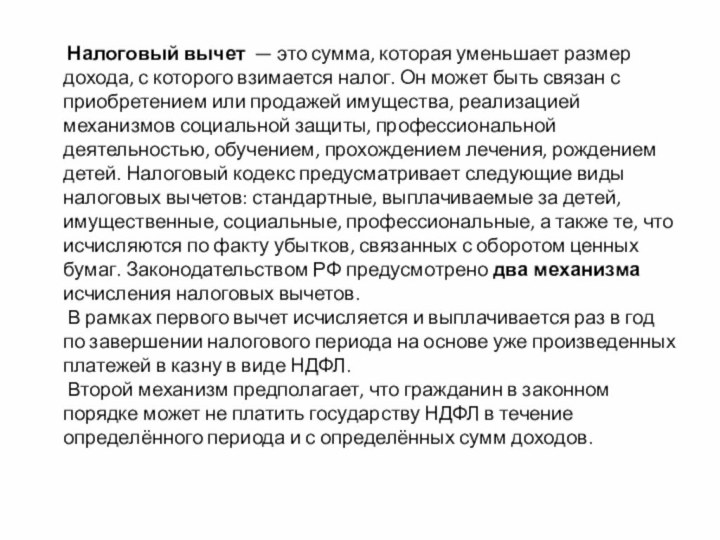

условиях, определённых Налоговым кодексом. В России действует трёхуровневая налоговая система, состоящая из федеральных, региональных и местных налоговСлайд 21 Налоговый вычет — это сумма, которая уменьшает

размер дохода, с которого взимается налог. Он может быть

связан с приобретением или продажей имущества, реализацией механизмов социальной защиты, профессиональной деятельностью, обучением, прохождением лечения, рождением детей. Налоговый кодекс предусматривает следующие виды налоговых вычетов: стандартные, выплачиваемые за детей, имущественные, социальные, профессиональные, а также те, что исчисляются по факту убытков, связанных с оборотом ценных бумаг. Законодательством РФ предусмотрено два механизма исчисления налоговых вычетов.В рамках первого вычет исчисляется и выплачивается раз в год по завершении налогового периода на основе уже произведенных платежей в казну в виде НДФЛ.

Второй механизм предполагает, что гражданин в законном порядке может не платить государству НДФЛ в течение определённого периода и с определённых сумм доходов.

Слайд 22

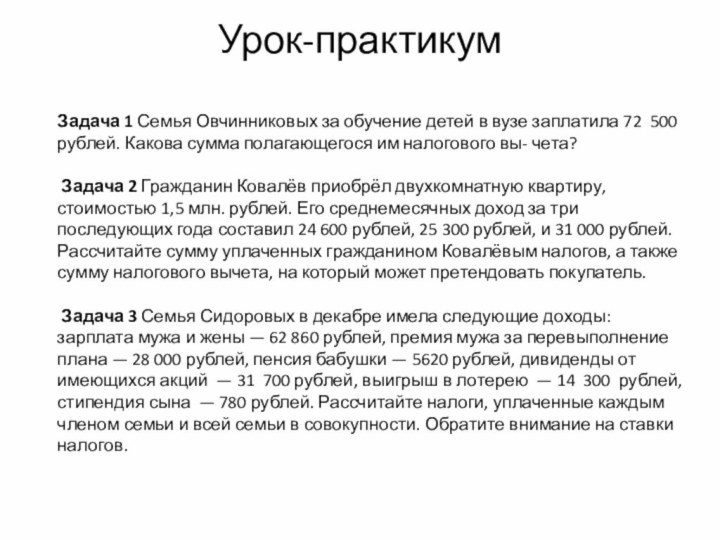

Урок-практикум

Задача 1 Семья Овчинниковых за обучение детей в

вузе заплатила 72 500 рублей. Какова сумма полагающегося им

налогового вы- чета?Задача 2 Гражданин Ковалёв приобрёл двухкомнатную квартиру, стоимостью 1,5 млн. рублей. Его среднемесячных доход за три последующих года составил 24 600 рублей, 25 300 рублей, и 31 000 рублей. Рассчитайте сумму уплаченных гражданином Ковалёвым налогов, а также сумму налогового вычета, на который может претендовать покупатель.

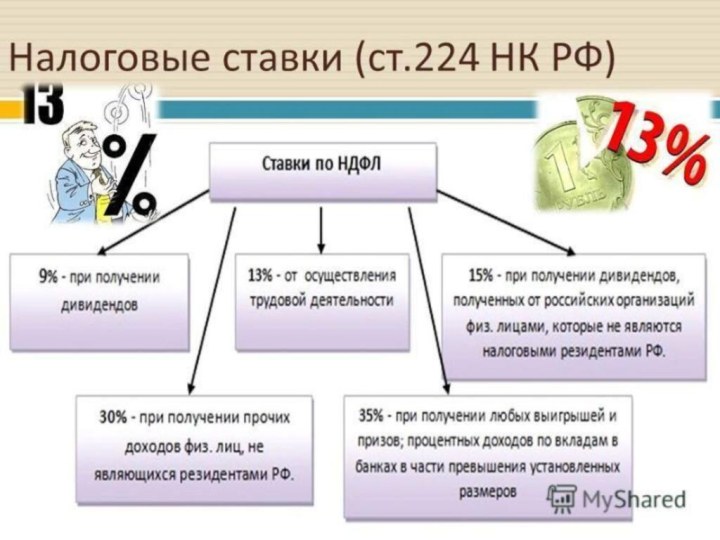

Задача 3 Семья Сидоровых в декабре имела следующие доходы: зарплата мужа и жены — 62 860 рублей, премия мужа за перевыполнение плана — 28 000 рублей, пенсия бабушки — 5620 рублей, дивиденды от имеющихся акций — 31 700 рублей, выигрыш в лотерею — 14 300 рублей, стипендия сына — 780 рублей. Рассчитайте налоги, уплаченные каждым членом семьи и всей семьи в совокупности. Обратите внимание на ставки налогов.